Часть третья

Новые инвестиционные технологии

8

Новые прогулочные туфли, или современная теория инвестиционного портфеля

Практики, которые считают себя совершенно неподверженными интеллектуальным влияниям, обычно являются рабами какого-нибудь экономиста прошлого. Безумцы, стоящие у власти, которые слышат голоса с неба, извлекают свои сумасбродные идеи из творений какого-нибудь академического писаки, сочинявшего несколько лет назад.

Дж. М. Кейнс. Общая теория занятости, процента и денег

На протяжении всей книги я пытался разъяснить теории, которыми пользуются профессионалы для прогнозирования стоимости акций и которые в упрощенном виде можно обозначить как теорию прочного фундамента и теорию воздушных замков. Как мы видели, многие ученые сделали себе имя, критикуя эти теории и утверждая, что на них нельзя полагаться тем, кто хочет получить высокий доход.

Поскольку университеты выпускали из своих стен все больше блестящих молодых экономистов, ученых расплодилось так много, что стало очевидно: нужна новая стратегия. Как следствие, научный мир рьяно принялся за создание собственных теорий стоимости.

О призрачном мире новых инвестиционных технологий, который был создан в академических стенах, и говорится в данном разделе. Одна из его составляющих – современная теория инвестиционного портфеля – стала настолько основополагающей, что нашла себе немало сторонников на Уолл-стрит. Остальные теории довольно противоречивы, хотя достаточно широко используются в студенческой среде и помогают делать неплохие сборы на лекциях, где выступают их проповедники.

В этой главе я описываю происхождение и методы практического применения современной теории инвестиционного портфеля. Используя ее, вы сможете сократить риск и, возможно, получить более высокий доход. В главе 9 речь пойдет об ученых, которые предположили, что инвесторы могут повысить свои прибыли, идя на определенный риск. В главах 10 и 11 я подробно рассмотрю аргументы некоторых ученых и практиков, которые делают вывод о том, что рынком правит не рационализм, а психология и что понятия случайного блуждания не существует. Они утверждают, что рынок неэффективен и что возможен целый ряд инвестиционных стратегий, способных повысить отдачу от инвестиций. К ним относятся стратегии «умной беты» и «паритета риска», ставшие весьма популярными на Уолл-стрит. Далее я постараюсь доказать, что, несмотря на всю критику, традиционные индекс-фонды являются непревзойденными чемпионами рынка в плане доходности, поэтому должны оставаться ядром всех инвестиционных портфелей.

Роль риска

Теория эффективного рынка объясняет, почему случайные блуждания становятся возможными. Она исходит из того, что фондовый рынок настолько хорошо адаптируется к новой информации, что никто не может с полной достоверностью предсказать его дальнейшее развитие. Благодаря действиям профессионалов цены на отдельные акции моментально отражают все поступающие новости, поэтому метод выбора наилучших ценных бумаг и метод простого следования общему рыночному курсу равнозначны. Ваши предположения и догадки ничуть не лучше и не хуже, чем предположения обезьяны, вашего брокера или даже мои.

«Хм-м-м, что-то тут не так», – слышу я голоса оппонентов. Деньги делаются на бирже, и с этой точки зрения одни акции лучше, а другие хуже. Одни люди добиваются успеха на рынке, а другие – нет. Все зависит не только от случая. С этим соглашаются и многие ученые, но они уверяют, что дело тут вовсе не в ясновидении, а в готовности пойти на риск. Риск, и только риск определяет размер доходов или убытков и, соответственно, стоимость всех акций на фондовом рынке.

Определение риска: дисперсия доходов

Риск – это самая скользкая и неуловимая концепция. Инвесторам, не говоря уже об экономистах, трудно прийти к его точному определению. Американский словарь наследия английского языка определяет риск как вероятность вреда или потери. Если я куплю государственное казначейское обязательство сроком на 1 год с фиксированной доходностью 2 процента и буду хранить его в течение установленного срока, то наверняка получу 2 процента прибыли (без учета подоходного налога). Вероятность потери здесь настолько мала, что ею можно пренебречь. Если же в течение года я буду хранить обыкновенную акцию местной электрической компании, по которой объявлены 5-процентные дивиденды, то вероятность потери становится больше. Компания может урезать размер дивидендов, но, что еще более важно, к концу года рыночная цена акции может значительно снизиться, а это будет означать серьезный убыток. Таким образом, риск инвестора – это вероятность неполучения предполагаемых доходов и, в частности, снижения стоимости приобретенных ценных бумаг.

Раз уж ученые согласились, что риск инвестора связан с вероятностью неполучения дохода, то сама собой определилась мера этого риска – степень отклонения, или дисперсия ожидаемого размера дохода. Таким образом, финансовый риск в общем виде определяется как стандартное отклонение от нормы дохода. Если доходы по ценной бумаге никогда не отклоняются от среднего (или ожидаемого) уровня или отклоняются очень незначительно, то говорят, что ее риск мал или отсутствует. Если же доход по ценной бумаге в разные годы имеет сильный разброс (а в отдельные годы возможны и потери), то она считается рискованной.

Пример: ожидаемый доход и измерение степени риска

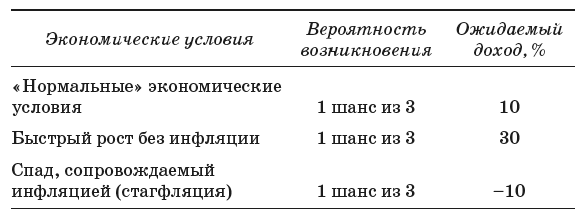

Я хочу продемонстрировать концепцию нормы дохода, степени его отклонений и возможности их измерения. Предположим, вы купили акцию, от которой с учетом изменяющихся экономических условий ждете определенного дохода (включающего в себя и дивиденды, и изменение курсовой стоимости):

Если в среднем одна треть прошлых лет была нормальной, вторая треть характеризовалась быстрым ростом без инфляции, а оставшаяся была отмечена стагфляцией, то вполне разумно предположить, что такое же соотношение, вероятно, сохранится и в будущем. В этом случае можно сказать, что ожидаемый доход инвестора составит 10 процентов. Одну треть времени инвестор будет получать 30 процентов, вторую треть его доход составит 10 процентов, а в оставшееся время он понесет 10-процентный убыток. В конечном итоге его средний годовой доход составит как раз 10 процентов:

Норма дохода = ⅓ × 0,3 + ⅓ × 0,1 + ⅓ × –0,1 = 0,1.

Однако ежегодные доходы будут достаточно сильно отличаться друг от друга, колеблясь в диапазоне между 30-процентной прибылью и 10-процентным убытком. Для измерения дисперсии доходов используется среднее отклонение. Оно определяется как квадрат степени отклонения от среднего (или ожидаемого) уровня, который, как мы видели, составляет 10 процентов:

Среднее отклонение =

⅓ (0,3–0,1)2 + ⅓ (0,1–0,1)2 + ⅓ (–0,1–0,1)2 =

= ⅓ (0,2)2 + ⅓ (0,0)2 + ⅓ (–0,2)2 = 0,0267.

Квадратный корень из дисперсии называется стандартным отклонением. В нашем примере стандартное отклонение будет составлять 0,1634.

Однако такие единицы измерения риска, как дисперсия или стандартное отклонение, устраивают далеко не всех. «Риск не связан с дисперсией как таковой, – говорят критики. – Если дисперсия становится результатом приятного сюрприза, то есть дохода, который превышает среднюю ожидаемую норму, то никто из инвесторов, находящихся в здравом уме, не станет называть это риском».

Конечно, совершенно справедливо, что только отклонения ниже ожидаемого уровня представляют собой риск. Однако, если разброс отклонений доходов симметричен, то есть если шансы выигрыша примерно равны шансам проигрыша, то и дисперсия, и стандартное отклонение являются вполне приемлемыми мерами оценки риска. Чем они выше, тем больше возможность получить разочарование.

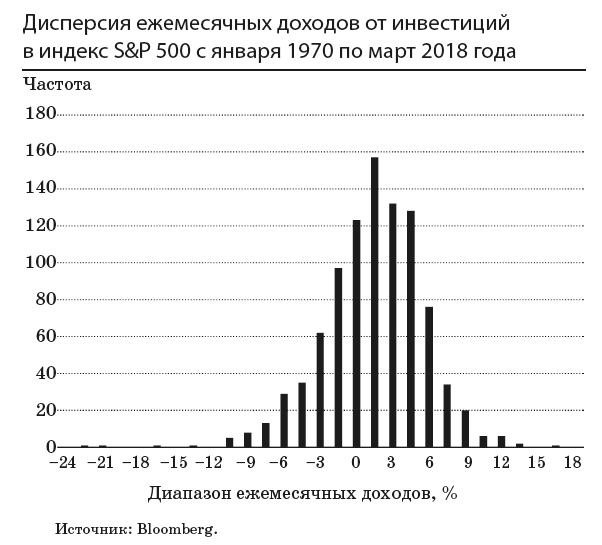

Даже если в историческом плане отклонения от нормы доходов не всегда были симметричными, то доходы от хорошо диверсифицированных инвестиционных портфелей, как правило, распределяются практически симметрично. Приведенная ниже диаграмма демонстрирует разброс ежемесячных доходов от инвестиций в индекс S&P 500 на протяжении более чем 80 лет. Для ее построения весь диапазон отклонений был разбит на равные интервалы (примерно по 1,25 процента), а затем подсчитана частота, то есть количество месяцев, на протяжении которых наблюдался данный интервал. В среднем такой портфель акций давал доход около 1 процента в месяц, или приблизительно 11 процентов в год. В те промежутки времени, когда рынок испытывал кризис, отмечалось и падение доходов на акции, которые порой теряли до 20 процентов в месяц.

При такой симметричной дисперсии, как показано на диаграмме, применяется простое и полезное правило, в соответствии с которым две трети ежемесячных доходов входят в стандартное отклонение от нормы дохода, а для 95 процентов всех доходов можно принять двойное значение стандартного отклонения.

Вспомним, что норма доходов в данном случае около одного процента в месяц. Стандартное отклонение (или степень риска) составляет примерно 4,5 процента в месяц. Таким образом, две трети месяцев доходы от этой инвестиции будут колебаться в промежутке между 5,5 и –3,5 процента, а 95 процентов доходов будут укладываться в промежуток между 10 и –8 процентами. Очевидно, что чем выше стандартное отклонение (разброс доходов), тем выше вероятность того, что, по крайней мере, в определенные периоды времени вас ожидают неприятные сюрпризы. Поэтому размер дисперсии и стандартного отклонения часто оправданно используется как мера степени риска.