Насколько эффективны аналитики? Результаты работы инвестиционных фондов

Я пишу это и прямо-таки слышу за спиной хор возмущенных голосов: «Подлинным критерием работы аналитиков служит доходность акций, которые они рекомендуют для покупки. Возможно, какой-то разгильдяй Луи и напутал что-то в своих расчетах, но если рекомендованные им акции принесли клиентам доход, то такая ошибка заслуживает снисхождения. Проанализируйте эффективность инвестиций, а не прогнозы доходности компаний».

К счастью, данные об эффективности инвестиционных фондов доступны для широкой общественности. На руку мне играет и то обстоятельство, что среди сотрудников фондов немало самых выдающихся аналитиков и менеджеров данной сферы деятельности. Это лучшие из лучших. Менеджер одного из инвестиционных фондов заявил недавно: «Потребуется много лет, прежде чем общий уровень компетентности возрастет настолько, что любой аналитик по результатам сможет превзойти агрессивных менеджеров, имеющих сегодня явное преимущество».

И вновь результаты различных исследований поразительно единодушны. В среднем инвесторы не имеют никаких особых выгод от участия во взаимных инвестиционных фондах. Точно такие же, а возможно, и лучшие результаты они могли получить, если бы просто приобрели широкий спектр акций в соответствии с индексами и хранили их в течение долгого времени, не прибегая ни к какому внешнему управлению своим капиталом. Другими словами, в долгосрочной перспективе инвестиционные портфели взаимных фондов не могут обогнать по доходам случайно отобранные пакеты акций. Хотя некоторые фонды в какие-то определенные промежутки времени и добиваются очень высоких доходов, но данное преимущество не сохраняется на длительную перспективу и нет никаких способов заранее предсказать, какими будут результаты этих фондов в будущем.

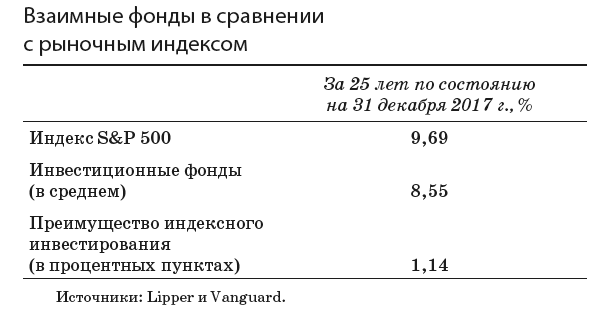

Приведенная ниже таблица демонстрирует среднюю доходность крупных фондов за двадцатипятилетний период по состоянию на 31 декабря 2017 года. Для сравнения приведены данные индекса Standard & Poor's 500, которые представляют общую тенденцию рынка. Аналогичные результаты за различные промежутки времени получены и по пенсионным фондам. Простое приобретение и хранение широкого спектра акций представляет собой стратегию, которой профессионалы с большим трудом могут что-то противопоставить.

В дополнение к научным данным эти выводы подтверждаются и некоторыми менее формальными тестами. Например, в начале 1990-х годов газета Wall Street Journal организовала конкурс, в ходе которого каждый месяц самые доходные акции, отобранные четырьмя экспертами, сравнивались с акциями, выбранными наугад в результате метания дротиков. Редакция газеты любезно предоставила мне честь участвовать в первом туре этого состязания. К началу 2000-х годов эксперты вроде бы вышли вперед. Но если бы их результаты оценивались не с того дня, когда список выбранных ими акций публиковался в газете, а с предыдущего, то немного впереди оказались бы метатели дротиков. Значит ли это, что рука могущественнее мозга? Скорее всего, нет. Но мне кажется, что прав один из журналистов Forbes, который сделал следующий вывод: «Создается впечатление, что сочетание везения и лени превосходит ум».

Каким же образом это происходит? Вы можете ежегодно просматривать рейтинги взаимных фондов. Там всегда приводятся данные о фондах, которые по доходности превзошли среднерыночный уровень, причем иногда значительно. Вся проблема состоит в том, что фондам не хватает постоянства результатов. Точно так же, как прошлые доходы компании не дают возможности предсказать ее доходы в будущем, так и прошлые результаты работы фондов не помогут предсказать их в будущем. Деятельность фондов зависит от случайных обстоятельств. Они могут разжиреть, облениться и даже разориться. Методы работы, которые вчера позволяли добиваться высоких результатов, сегодня вдруг не срабатывают. Создается впечатление, что одним из самых главных факторов успеха по-прежнему остается наша старая знакомая – госпожа удача.

Этот вывод не нов. Он выдержал испытание временем за последние 45 лет, когда произошли колоссальные изменения на рынке и резко возросло количество держателей акций. Раз за разом вчерашние лидеры среди инвестиционных фондов назавтра оказывались в числе аутсайдеров. В конце 1960-х годов агрессивные фонды во главе с молодыми и дерзкими менеджерами добивались впечатляющих результатов, а их руководители пользовались не меньшим успехом, чем звезды спорта.

Но, когда наступил период спада, длившийся с 1969 по 1976 год, все пошло прахом. Фонды, добившиеся самых больших успехов в 1968 году, в последующие годы оказались в числе самых больших неудачников.

Аналогичные примеры можно найти и для последующих лет. Опять-таки, здесь не наблюдается никакого постоянства. Фонды, входившие в первую двадцатку и по своим результатам почти вдвое превосходившие средний уровень 1970-х годов, в последующее десятилетие опустились почти на самое дно. Точно так же лучшие фонды 80-х годов демонстрировали ужасные результаты в 90-е, а лучшие фонды 90-х, сделавшие себе имя на акциях интернет-компаний, в первые десятилетия XXI века, когда «пузырь» сдулся, просто провалились.

Инвесторы на собственном горьком опыте поняли, что если в предыдущем году рост их доходов составлял 100 процентов, а в следующем они потеряли 50 процентов, то это означает нулевой итог. У них осталось ровно столько же денег, сколько и в момент начала игры. Справедливости ради надо сказать, что некоторые фонды демонстрировали результаты выше среднерыночных на протяжении двух десятилетий подряд. Но таких фондов было немного, а их достижения все же не настолько превышали средний уровень, чтобы противоречить теории вероятности.

Наверное, стоит проиллюстрировать законы теории вероятности. Давайте поучаствуем в конкурсе по бросанию монетки. Победителями в нем будут те, кто постоянно выбрасывает орла. Итак, тысяча участников бросает монетку. По теории вероятности у 500 из них выпадет орел, и они продолжат борьбу во втором туре, где, как ожидается, выпадет 250 орлов. В соответствии с теорией вероятности в третьем туре будет 125 победителей, в четвертом – шестьдесят три, в пятом – тридцать два, в шестом – шестнадцать и в седьмом – восемь.

К этому времени уже соберется толпа зевак, чтобы понаблюдать за удивительными способностями экспертов в области бросания монет. Победителей будут превозносить. Им присвоят звание гениев, опубликуют их биографии, а люди бросятся к ним за советами. Ведь из тысячи участников только у восьми раз за разом выпадали сплошные орлы. Если конкурс будет продолжен, то, возможно, кто-то из участников выбросит орла девять и даже десять раз подряд. Мы не хотим утверждать, что менеджеры инвестиционных фондов должны принимать решения, бросая монетку. Просто законы теории вероятности действуют и могут объяснить многие из невероятных историй успеха.

Природа средних показателей такова, что кто-то из инвесторов обязательно превзойдет остальных. Если в этой игре на деньги участвует большое количество игроков, то обязательно найдется тот, кто добьется выдающихся успехов. Шумиха, поднимаемая вокруг некоторых достижений инвестиционных фондов, напоминает мне анекдот про врача, который утверждал, что открыл средство для лечения раковых заболеваний у цыплят. Он с гордостью заявлял, что в 33 процентах случаев у цыплят отмечалось заметное улучшение самочувствия. Далее он признавал, что еще у одной трети никаких изменений в состоянии здоровья не наблюдалось, а затем с крайне смущенным видом добавлял: «А третий цыпленок, к сожалению, сбежал».

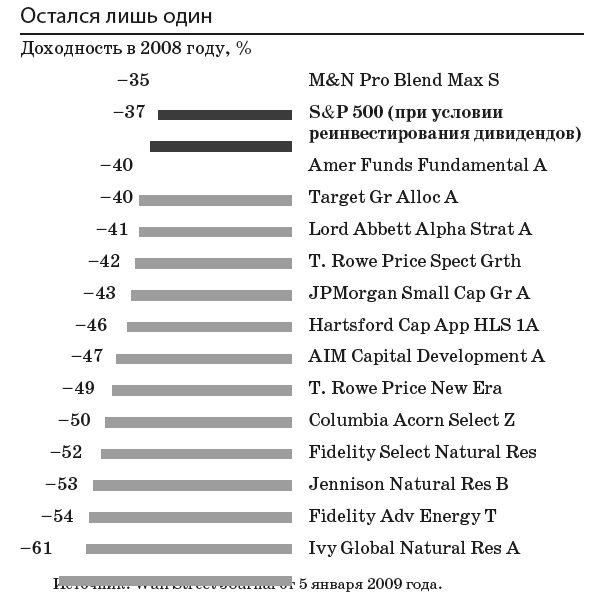

В 2009 году в газете Wall Street Journal была приведена интересная статья, в которой говорилось о том, как могут достигаться экстраординарные результаты в инвестировании. Автор отмечал, что по состоянию на 2007 год 14 взаимных фондов превосходило уровень доходности S&P на протяжении девяти лет подряд. Но, как следует из приведенной ниже таблицы, только один из них одержал очередную победу и в 2008 году. Ни один менеджер инвестиционного фонда не способен постоянно одерживать победы над рынком, даже если прошлые достижения позволяют сделать вывод о наличии у него необычных инвестиционных умений.

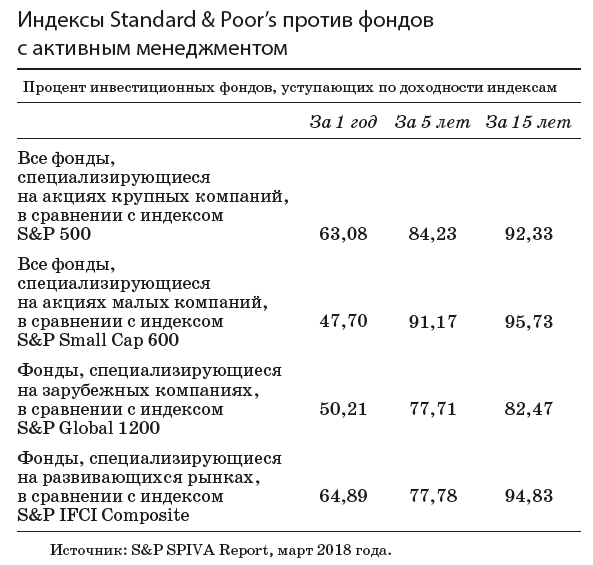

Со временем свидетельства в пользу индексного инвестирования становятся все убедительнее. Standard & Poor's каждый год публикует сравнительные данные доходности своих вариантов индекса и всех инвестиционных фондов с активным менеджментом. Отчет за 2018 год приведен ниже. Если рассматривать пятилетний период, то свыше трех четвертей фондов с активным менеджментом уступают соответствующим индексам. И подобные результаты повторяются год за годом. Приступая к очередной переработке этой книги, я каждый раз вижу похожую картину. Индексные инвестиции дают не какой-то посредственный доход, а превосходят по этому показателю типичные фонды с активным менеджментом. Это правило распространяется на акции больших и малых, отечественных и зарубежных компаний. Более того, те же самые результаты мы получим и за пятнадцатилетний период. Данный принцип действует на рынках не только акций, но и облигаций. Инвестировать в индексы – значит инвестировать с умом.

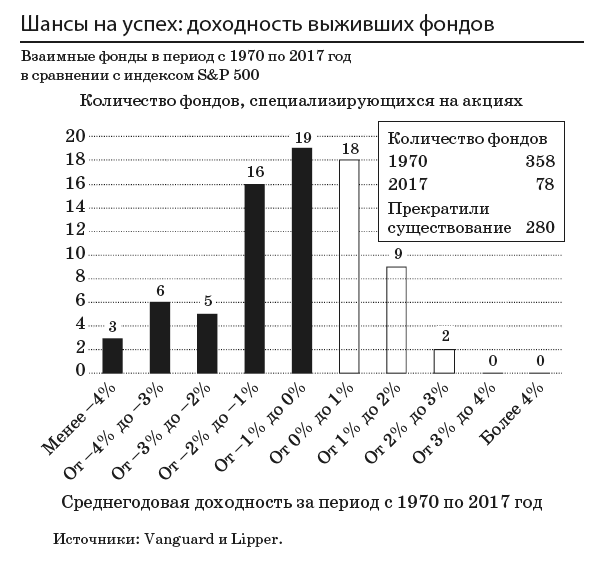

Я не утверждаю, что одержать победу над рынком невозможно. Просто это очень маловероятно. Интересно было бы продемонстрировать данное утверждение, проанализировав результаты всех взаимных фондов, которые существовали в 1970 году (когда я начал работать над первым изданием этой книги), и проследить за тем, как развивались события вплоть до 2017 года. Итоги этого эксперимента приведены на странице 241.

В 1970 году было зарегистрировано 358 взаимных инвестиционных фондов, специализировавшихся на акциях (сегодня их тысячи). Для анализа результатов за длительный период мы можем взять только 78 из них, поскольку 280 уже прекратили свое существование. Таким образом, данные диаграммы не могут претендовать на полноту, но те фонды, которые в ней присутствуют, относятся к самым лучшим, потому что сумели выжить. В этой сфере деятельности есть один секрет, который состоит в том, что неудачно сработавший фонд портит статистику всем остальным, поэтому обычно поглощается более успешными фондами, тем самым обнуляя свои результаты. Таким образом, те фонды, которые сохранились, действительно лучшие. Но даже с учетом данного обстоятельства вы можете заметить, как мало фондов имеет по-настоящему высокие достижения. Можно по пальцам одной руки пересчитать те из 358 фондов, которые сумели превзойти рыночные индексы на 2 пункта и более. Всего 11 фондов из них (3 процента) сумели подняться выше индексов на 1 пункт и более.

Смысл всего вышесказанного заключается в том, что победа над рынком крайне маловероятна. Попытки найти подобные случаи можно сравнить с поисками иголки в стоге сена. В данном случае оптимальная стратегия состоит в том, чтобы купить весь стог, то есть приобрести паи индекс-фонда, который просто покупает и держит все акции рыночного индекса широкого спектра. К счастью, так начинает поступать все больше инвесторов. В 2018 году свыше 45 процентов средств от индивидуальных и институциональных инвесторов поступили именно в индекс-фонды. И эта доля растет с каждым годом.

Хотя все предыдущие рассуждения касались главным образом взаимных фондов, не следует полагать, что фонды – это самые худшие из инвесторов. В действительности инвестиционные фонды демонстрируют несколько лучшие достижения, чем многие другие профессиональные инвесторы.

Были подвергнуты изучению результаты инвестиционной деятельности страховых компаний, риелторских фирм, пенсионных фондов, систем финансирования высшего образования, трастовых фондов, банков и индивидуальных вкладчиков, пользующихся услугами профессиональных консультантов. Данные исследований подтвердили, что существенной разницы между уровнем доходности этих субъектов инвестиционной деятельности и среднерыночным уровнем не имеется. Исключения очень редки. Инвестирование, осуществляемое под руководством профессионалов, в целом имеет худшие результаты, чем индексное вложение денег.