Так что же такое случайное блуждание?

Многие люди воспринимают такое утверждение как явную бессмыслицу. Даже человек, который лишь время от времени обращается к финансовым рубрикам газет, может легко заметить повторяющиеся последовательности рыночных цен. Взгляните, к примеру, на диаграмму, приведенную на следующей странице.

Здесь, казалось бы, налицо явная закономерность. После первоначального подъема цена на акцию начинает снижаться. А раз уж падение началось, то оно последовательно продолжается на протяжении некоторого времени. Немного позже снижение цен было остановлено и стоимость акции вновь начала расти. Глядя на диаграмму, нельзя не увидеть очевидное. И как только экономисты бывают столь близоруки, что не могут разглядеть факты, видимые невооруженным глазом?

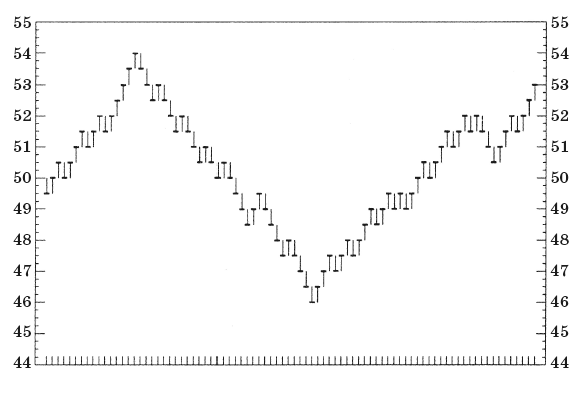

Устойчивость взглядов о повторяющихся последовательностях рыночных цен на акции объясняется всего лишь статистической иллюзией. В качестве доказательства приведу эксперимент, в котором я попросил поучаствовать своих студентов. Им было предложено составить обычную диаграмму динамики цен на гипотетическую акцию стоимостью 50 долларов. Цена в каждый из дней торгов определялась с помощью той же монетки. Если выпадал орел, то стоимость акции увеличивалась на 0,5 пункта, а если решка, то уменьшалась на такую же величину. Результат этого эксперимента приводится на диаграмме ниже.

Как видите, диаграмма, полученная с помощью монетки, очень схожа с диаграммами обычных акций и даже демонстрирует определенную цикличность. Разумеется, эти циклы при бросании монетки происходят не с равномерными интервалами, но точно так же ведут себя и цены на фондовом рынке.

Именно в отсутствии регулярности таятся все беды. Циклы в диаграммах стоимости акций не более закономерны, чем везение или невезение азартного игрока. И тот факт, что нынешний подъем курса выглядит точно так же, как восходящая тенденция в прошлом, не дает никакой полезной информации относительно интенсивности и продолжительности этого подъема. Да, порой история повторяется, но в таком бесконечном разнообразии вариантов, что никакой выгоды из знания прежних цен извлечь не удастся.

На других диаграммах, построенных студентами по данным бросания монетки, получались изображения плеч и головы, тройных вершин и провалов, а также других известных ценовых фигур. Одна из них демонстрировала красивую восходящую линию, образующую плечи и голову (самая что ни на есть «бычья» фигура). Я показал ее знакомому техническому аналитику, который при виде ее чуть из кожи не выпрыгнул. «Что за компания? – воскликнул он. – Надо немедленно покупать. Это классическая фигура. Нет никаких сомнений, что на следующей неделе акции поднимутся на 15 пунктов». Когда я сказал ему, что данная фигура получена в результате бросания монетки, он нелестно высказался в мой адрес. У «техников» отсутствует чувство юмора. Возмездие настигло меня, когда журнал Business Week принял на работу приверженца технического анализа, которому было поручено написать отзыв на первое издание данной книги.

Мои студенты использовали совершенно случайный процесс для создания ценовых диаграмм. При каждом броске монеты имеется 50 процентов шансов, что выпадет орел, символизирующий повышение цены акции, и 50 процентов, что выпадет решка, которая соответствует падению курса. Даже если вы 10 раз подряд выбросите орла, шанс на то, что при следующем броске опять выпадет орел, по-прежнему будет составлять 50 процентов. Математики называют последовательность чисел, порожденную случайным процессом, случайными блужданиями (или случайной прогулкой, если дословно переводить этот термин с английского). Повышение или падение цены при следующем ходе абсолютно непредсказуемо.

Для математика последовательность чисел, отмеченных на реальной ценовой диаграмме акции, не совсем идеально отражает случайность процесса. Для цен на акции характерна все же некоторая инерция. Поступление позитивных новостей зачастую лишь частично отражается в выводах инвесторов относительно цен. Вследствие замедленной адаптации бывают длительные периоды роста цен акций, объясняемые только инерцией. Это обстоятельство побудило экономистов Эндрю Ло и Крейга Маккинли опубликовать книгу под названием «Неслучайная прогулка по Уолл-стрит» (A Non-Random Walk Down Wall Street). Помимо некоторой кратковременной инерции, бывают и длительные тенденции роста, связанные с ростом доходов компании и дивидендов.

Однако не следует рассчитывать на то, что фактор краткосрочной инерции можно положить в основу какой-то точной стратегии, позволяющей одержать победу над рынком. Во-первых, изменение цен на акции не всегда отстает от новостей. Порой реакция на какие-то известия пугает своей чрезмерностью и внезапностью. Из главы 11 вы узнаете о том, что инвестиционные фонды, менеджмент которых строится на стратегии инерции, зачастую демонстрируют результаты ниже средних. Даже в периоды, когда инерция присутствует (и рынок не вполне отвечает теории случайных блужданий), системные взаимосвязи настолько незначительны, что не могут представлять какую-либо пользу для инвестора. Оплата услуг банков по производству денежных операций намного превышает все выгоды. Таким образом, «слабая» форма гипотезы случайных блужданий выглядит следующим образом:

История динамики цен на акции не содержит полезной информации, которая могла бы позволить инвестору разработать стратегию покупок/продаж ценных бумаг и формирования инвестиционного портфеля.

Если гипотеза случайных блужданий в своей «слабой» форме является достоверным описанием фондового рынка, то, по словам моего коллеги Ричарда Квандта, «технический анализ надо приравнять по своей научности к астрологии».

Я не хочу сказать, что стратегии технического анализа никогда не приносят вкладчикам денег. Многие с их помощью часто добиваются прибыли. Моя мысль заключается в том, что другая стратегия, в соответствии с которой инвестор покупает акции одной или нескольких компаний и держит их в течение длительного времени, приносит ему обычно такие же или даже бо́льшие доходы.

Когда ученые хотят проверить эффективность нового лекарства, то обычно проводят эксперимент с двумя группами пациентов. Одним дают подвергаемый испытанию лекарственный препарат, а другим – бесполезную пилюлю (плацебо). Затем результаты сравниваются. Препарат признается эффективным только в том случае, если в первой группе показатели существенно лучше, чем во второй. Если же результаты примерно одинаковы, то их относят не на счет препарата, даже если пациенты действительно выздоровели.

В экспериментах на фондовом рынке в роли плацебо, с которым сравниваются стратегии технического анализа, выступает стратегия покупки и удержания акций. Технические схемы нередко приносят прибыль, но то же самое можно сказать и о стратегии покупки и удержания активов. Как мы увидим позже, эта наивная стратегия, которая использует инвестиционный портфель, содержащий широкий спектр индексных акций, на протяжении последних 90 лет дает инвесторам средний годовой доход свыше 10 процентов. Стратегии технического анализа могут считаться эффективными лишь в том случае, если они позволяют добиваться лучших результатов. До сегодняшнего дня ни одна из них не выдержала такого испытания.