Методы фундаментального анализа

Фред Швед-младший в своем прекрасном остроумном очерке о финансовом сообществе 1930-х годов «Где яхты клиентов?» рассказывает об одном техасском брокере, продавшем клиенту акции по 760 долларов, которые везде можно было приобрести по 730 долларов. Когда взбешенный покупатель понял, что произошло, он обратился к брокеру с претензией. Тот ответил ему: «Вы, очевидно, не вполне понимаете политику нашей фирмы. Мы подбираем инвестиционные возможности для наших клиентов исходя не из цены, а из ценности акций».

В каком-то смысле эта история иллюстрирует разницу между «техниками» и «фундаменталистами». Технических аналитиков интересует только динамика цены акции, в то время как фундаменталистов заботит ее истинная ценность. Фундаменталист старается не поддаваться ни оптимистическим, ни пессимистическим настроениям масс и проводит четкую грань между текущей ценой акции и ее истинной ценностью.

Основываясь на теории прочного фундамента, он видит свою главную задачу в том, чтобы определить будущие объемы доходов фирмы и размер ее дивидендов. Для этого фундаменталист должен оценить объем продаж фирмы, ее накладные расходы, размер уплачиваемых налогов, амортизационную политику, источники поступления денежных средств и стоимость их приобретения.

Фундаментальный аналитик должен быть своего рода пророком, но лишенным божественного вдохновения. Вместо этого он изучает историю компании, отчеты о доходах, балансы, планы инвестирования, беседует с руководством фирм. Это дает ему массу информации. Затем аналитик должен отделить существенные данные от второстепенных. В своей книге «Разумный инвестор» Бенджамин Грэм писал: «Порой он немного напоминает эрудированного генерал-майора из “Пиратов Пензанса” с его глубокими познаниями о квадрате гипотенузы».

Поскольку общие перспективы компаний несут на себе сильный отпечаток уровня развития отрасли в целом, то аналитик в обязательном порядке начинает работу с изучения перспектив отрасли. Почти во всех профессиональных инвестиционных компаниях аналитики специализируются по отдельным группам отраслей. Изучая состояние дел в отрасли, фундаменталист надеется обнаружить факторы, которые сыграют свою роль в будущем, но пока еще не отражены в текущих ценах на акции.

Для оценки истинной стоимости акций фундаменталист учитывает четыре основные детерминанты.

Детерминанта № 1: ожидаемый процент роста. Большинство людей не понимают, как применять закон сложных процентов для принятия финансовых решений. Альберт Эйнштейн в свое время назвал сложные проценты «величайшим математическим открытием всех времен». Часто приходится слышать, что индеец, продавший в 1626 году остров Манхэттен за 24 доллара, стал жертвой обмана со стороны белых людей. На самом же деле сделка была не такой уж невыгодной. Если бы он вложил те 24 доллара под 6 процентов годовых и каждые полгода реинвестировал полученные проценты, то к настоящему времени они выросли бы до 100 миллиардов, а за эти деньги его потомки могли бы выкупить обратно значительную часть уже облагороженной земли. Такова магия сложных процентов!

Благодаря этому эффекту 10 плюс 10 дает в итоге 21, а не 20. Предположим, вы инвестируете на два года 100 долларов в некий актив, приносящий 10 процентов годовых. Сколько вы заработаете к концу второго года? Если вы ответили «21 процент», то можете считать, что заслужили золотую звездочку и стали самым умным в классе.

Математика проста. Ваши 100 долларов к концу первого года вырастут до 110. В следующем году к 110 долларам добавится еще 10 процентов, и в итоге получится 121. Таким образом, доход за два года составит 21 процент. Все дело в том, что на проценты тоже начисляются проценты. На третий год вы получите уже 133,1 доллара. Сложные проценты – сильная вещь.

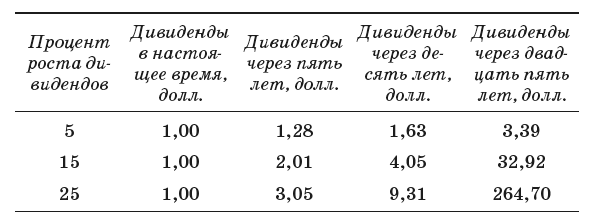

Существует простое правило, которое позволяет определить, через сколько лет ваши вложения удвоятся. Для этого надо число 72 разделить на величину процента. Например, при 15-процентном росте деньги вырастут вдвое немногим меньше чем через пять лет (72: 15 = 4,8). О том, как сказывается процент доходности на размере будущих дивидендов, расскажет следующая таблица.

Вся загвоздка в том, что дивиденды не могут расти вечно. Корпорации переживают определенные жизненные циклы, как и большинство живых существ. Взять хотя бы американские компании, которые 100 лет назад входили в число ведущих. Такие названия, как Eastern Buggy Whip Company, La Crosse, Minnesota Steam Packet Company, Savannah, St. Paul Steamboat Line, Hazard Powder Company, занимали бы сегодня верхние позиции в перечне 500 самых успешных предприятий по версии журнала Fortune. Однако ни одна из них не дожила до наших дней.

Даже если естественный жизненный цикл не коснулся той или иной компании, ей все равно с каждым годом становится все труднее и труднее развиваться прежними темпами. Если доход компании составляет один миллион долларов, то, чтобы добиться 10-процентного прироста, ей надо увеличить свой доход всего на 100 тысяч. Если же компания стартует с уровня в 10 миллионов долларов, то для достижения такого же роста ей приходится увеличивать доход уже на один миллион.

Чтобы проиллюстрировать, насколько бессмысленно порой бывает оперировать данными об очень высоких темпах роста, возьмем прогнозы увеличения народонаселения США. Если численность населения в целом по стране и в Калифорнии в частности будет увеличиваться теми же темпами, что и сейчас, то к 2045 году 120 процентов населения США будет проживать в Калифорнии!

Какую бы опасность ни таили в себе подобные расчеты, цены на акции в любом случае должны отражать различия в перспективах роста компаний. Очень важен и такой показатель, как продолжительность фазы роста. Если одна компания рассчитывает сохранить 20-процентный прирост своих доходов на протяжении 10 лет, а вторая – только пяти, то при прочих равных условиях первая компания представляет для инвестора бо́льшую ценность, чем вторая.

Таким образом, темпы роста являются основой основ. И это подводит нас к первому фундаментальному правилу оценки акций:

Правило № 1. Чем выше процент прироста дивидендов и доходов компании, тем бо́льшую цену за ее акции может заплатить рациональный инвестор.

Из этого правила вытекает важное следствие:

Следствие из правила № 1. Чем продолжительнее ожидаемый период роста, тем бо́льшую цену за акции компании может заплатить рациональный инвестор.

Соответствует ли это правило современной практике? Давайте для начала сформулируем вопрос несколько иначе, поставив во главу угла не рыночную цену акции, а коэффициент доходности, известный также как коэффициент Р/Е (от англ. Price/Earning – цена/ доход). Это хороший критерий для сравнения акций. Акция, которая продается за 100 долларов и дает доход в размере 10 долларов, имеет такой же коэффициент Р/Е (10), что и акция, стоящая 40 долларов и дающая доход в размере 4 доллара. Именно Р/Е, а не цена позволяет судить о том, как акция оценивается рынком.

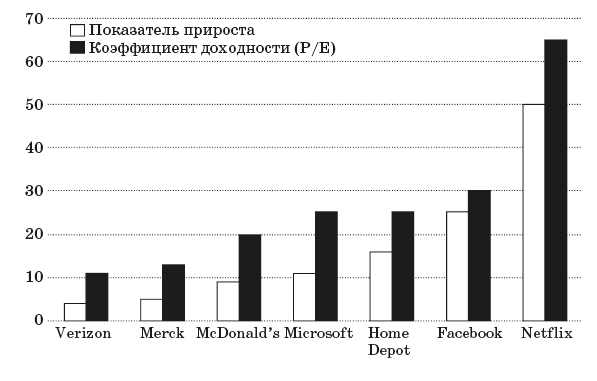

Итак, поставим вопрос по-другому: действительно ли акции с более высоким ожидаемым процентом прироста должны иметь и более высокий текущий коэффициент доходности? Собрать данные по ценам и доходности акций, необходимые для вычисления Р/Е, было нетрудно. Долгосрочные рейтинги роста были получены через Оценочную систему институциональных брокеров. Приведенная ниже диаграмма с показателями нескольких ценных бумаг, имеющих репрезентативную силу, подтверждает правило № 1. Высокий коэффициент Р/Е коррелирует с высокими ожиданиями роста.

Помимо того что диаграмма демонстрирует, как рынок оценивает различные показатели роста, ее можно использовать и как практическое руководство при инвестировании. Предположим, вы решили приобрести пакет акций компании, рост доходов которой оценивается в 5 процентов, и знаете, что акции с такими же показателями роста (например, компании Merck) продаются с коэффициентом доходности 13. Если же интересующая вас акция продается с коэффициентом Р/Е 20, то, пожалуй, лучше отказаться от ее покупки и отдать предпочтение ценным бумагам, продающимся по более разумным ценам, отвечающим рыночным нормам.

Детерминанта № 2: ожидаемый размер дивидендов. В отличие от процента роста, размер дивидендов является совершенно очевидным фактором, определяющим стоимость акции. Чем выше дивиденды при прочих равных условиях, тем выше ценность акции. Главный смысл заключается в словах «при прочих равных условиях». Акции, по которым выплачиваются высокие дивиденды, могут быть и неудачным приобретением, если у них неблагоприятные прогнозы роста. И наоборот, многие компании в период самого динамичного роста зачастую платят очень маленькие дивиденды или не платят их совсем. Некоторые фирмы выкупают свои акции, вместо того чтобы увеличивать размер дивидендов. Если у двух компаний одинаковые темпы роста, то вы не ошибетесь, купив акции той из них, где дивиденды выше.

Правило № 2. Чем бо́льшая доля дохода компании выплачивается в виде дивидендов в денежной форме или используется для обратного выкупа акций, тем бо́льшую цену за акцию может при прочих равных условиях заплатить рациональный инвестор.

Детерминанта № 3: степень риска. Риск – это важный фактор фондового рынка, и именно он делает инвестирование столь увлекательным занятием. Степень риска оказывает влияние на оценку стоимости акций. Кое-кто даже полагает, что риск – это единственный аспект, который следует учитывать.

Чем выше репутация компании, тем ниже риск и тем выше, соответственно, качество акции. Так называемые «голубые фишки», например, заслуживают в этом отношении высшей оценки. (Почему отличным акциям необходимо давать названия, позаимствованные из игры в покер, известно, наверное, только специалистам с Уолл-стрит.) Большинство инвесторов предпочитают менее рискованные акции, которые, как следствие, имеют более высокий коэффициент доходности по сравнению с более рискованными акциями низкого качества.

Хотя все и соглашаются с тем, что компенсацией за высокий риск должен быть более высокий доход в будущем (и более низкие цены приобретения акций), определение степени риска – крайне сложное дело. Однако это не смутило экономистов, которые приложили немало усилий, создавая методики измерения риска.

В соответствии с одной распространенной теорией, чем выше колебания цен на конкретную акцию (или годовых доходов выпустившей ее компании), тем выше риск. Например, компания Johnson & Johnson получила приз журнала Good Housekeeping от имени «вдов и сирот» за то, что в периоды экономических спадов ее доходы почти не уменьшались. Когда общий уровень рынка снижался на 20 процентов, Johnson & Johnson отвечала на это уменьшением своих доходов лишь на 10 процентов. Акции этой компании имеют низкую степень риска. Компания же Salesforce.com имеет высокий уровень волатильности, и в таких условиях ее доходы обычно падают на 30 процентов. Приобретая ее акции, инвесторы играют в азартную игру, особенно если им приходится продавать их в период неблагоприятного развития рынка.

Когда дела идут хорошо и общий уровень рынка неуклонно повышается, Salesforce.com может опередить Johnson & Johnson по доходам. Но если вы, как и большинство инвесторов, нацелены на постоянный доход, не подверженный спекулятивным колебаниям, и хотите спокойно спать по ночам, то при прочих равных условиях выберете надежные акции. Отсюда следует третье правило.

Правило № 3. Чем ниже степень риска акции, тем бо́льшую цену за нее может при прочих равных условиях заплатить рациональный инвестор.

Я хотел бы предупредить читателей о том, что понятие относительной волатильности не в полной мере отражает уровень риска. В главе 9 этот важный фактор риска будет рассмотрен подробнее.

Детерминанта № 4: уровень банковской учетной ставки. Фондовый рынок не существует сам по себе, что бы по этому поводу ни думали. Инвесторы, прежде чем вкладывать в него средства, должны взвесить, какой доход они могут получить из других источников. Если банковская учетная ставка достаточно высока, это может стать неплохой альтернативой фондовому рынку. Вспомните начало 1980-х годов, когда доходы от первоклассных казначейских обязательств поднялись почти до 15 процентов. Фондовый рынок с трудом мог обеспечить такие же доходы, поэтому деньги потекли в облигации, а цены на акции резко упали. В конечном итоге стоимость акций достигла такого низкого уровня, что они стали привлекательными для широкого круга вкладчиков. В 1987 году банковская ставка вновь заметно выросла, что послужило толчком для обвала фондового рынка 19 октября. Чтобы как-то поправить ситуацию и отвлечь вкладчиков от высокодоходных казначейских обязательств, биржа вынуждена была предложить им очень низкие цены на акции.

Если же учетная ставка очень низка, то ценные бумаги с фиксированным уровнем доходности не могут конкурировать с фондовым рынком и цены на акции в этом случае держатся на относительно высоком уровне. Отсюда следует последнее правило теории прочного фундамента.

Правило № 4. Чем ниже банковская учетная ставка, тем бо́льшую цену за акции может при прочих равных условиях заплатить рациональный инвестор.