Ситуация на рынке недвижимости

В 2014 году ситуация на рынке недвижимости ухудшилась, но не так критично, как могло быть. Государство субсидирует ипотеку в строящихся домах, поэтому спрос на рынке новостроек упал, но не катастрофически, падение было примерно 10 %. Строить при этом стали тоже на 10 % меньше, поэтому рынок сейчас в балансе.

Большинство игроков на рынке заняли выжидательную позицию. Они ждут стабилизации курса рубля и стоимости нефти. Скорее всего, ждать осталось уже недолго, дешевле недвижимость не станет, тем более в рублях. Вероятно, в 2017 году будет оптимальное время для покупки недвижимости при выполнении нескольких условий. Будет ясна политика Трампа на посту президента США. Если он решит развивать внутреннюю добычу сланцевой нефти в США, то она, как это ни удивительно, начнет расти. Ее добыча невыгодна при цене ниже $50 за баррель, а как мы уже знаем, цены назначаются, а не зависят от рынка. Тогда будут стабилизация и, возможно, небольшое укрепление курса рубля.

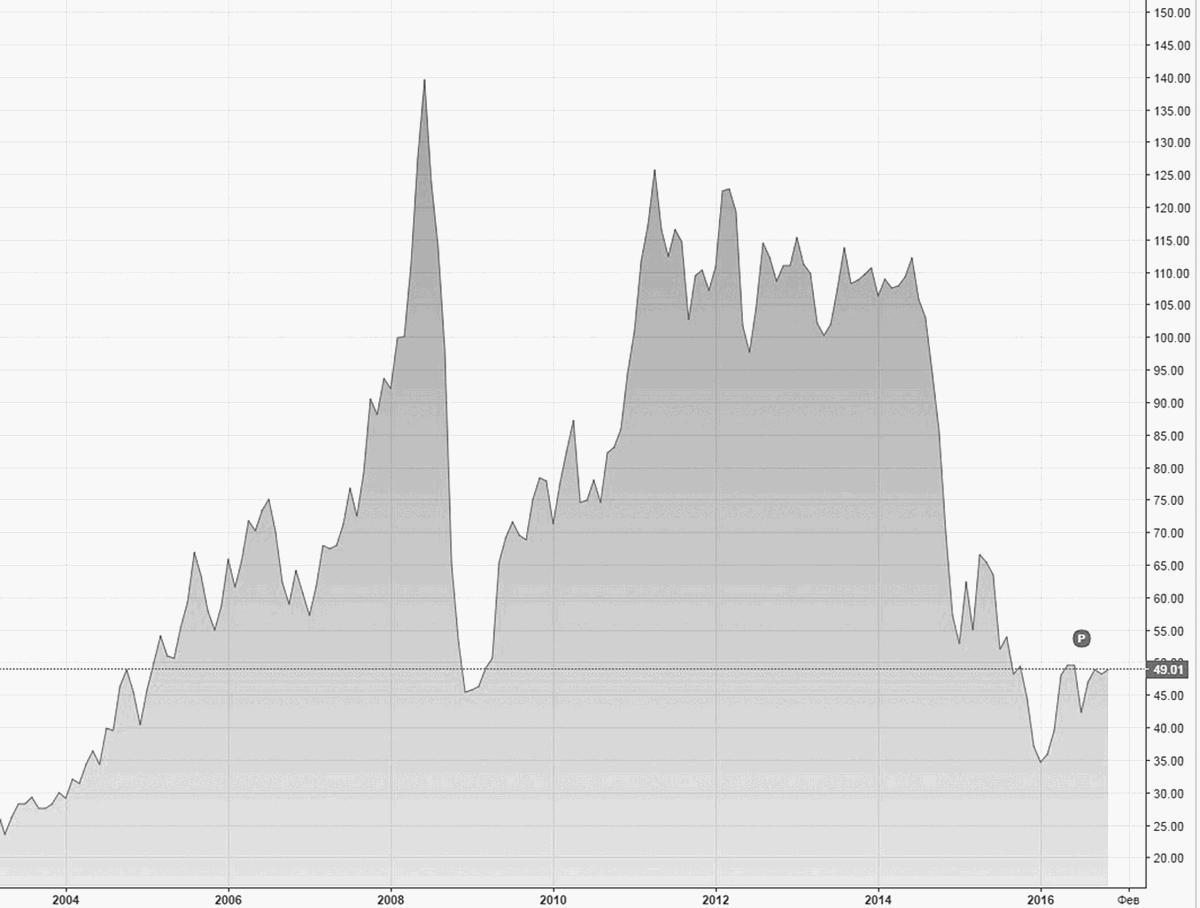

Если эти события произойдут своевременно, цены на нефть двинутся вверх, у инвесторов появится желание вкладывать, и появится спрос на рынке недвижимости. Надо сказать, что нефть всегда являлась опережающим индикатором для цен на недвижимость. Сравните движения стоимости нефти и недвижимости на графиках ниже.

Похожи, правда? Аналитику по недвижимости рекомендую смотреть на сайте http://www.irn.ru/, там можно найти много интересных графиков для анализа стоимости недвижимости. Давайте заодно посмотрим, как менялись цены в рублях:

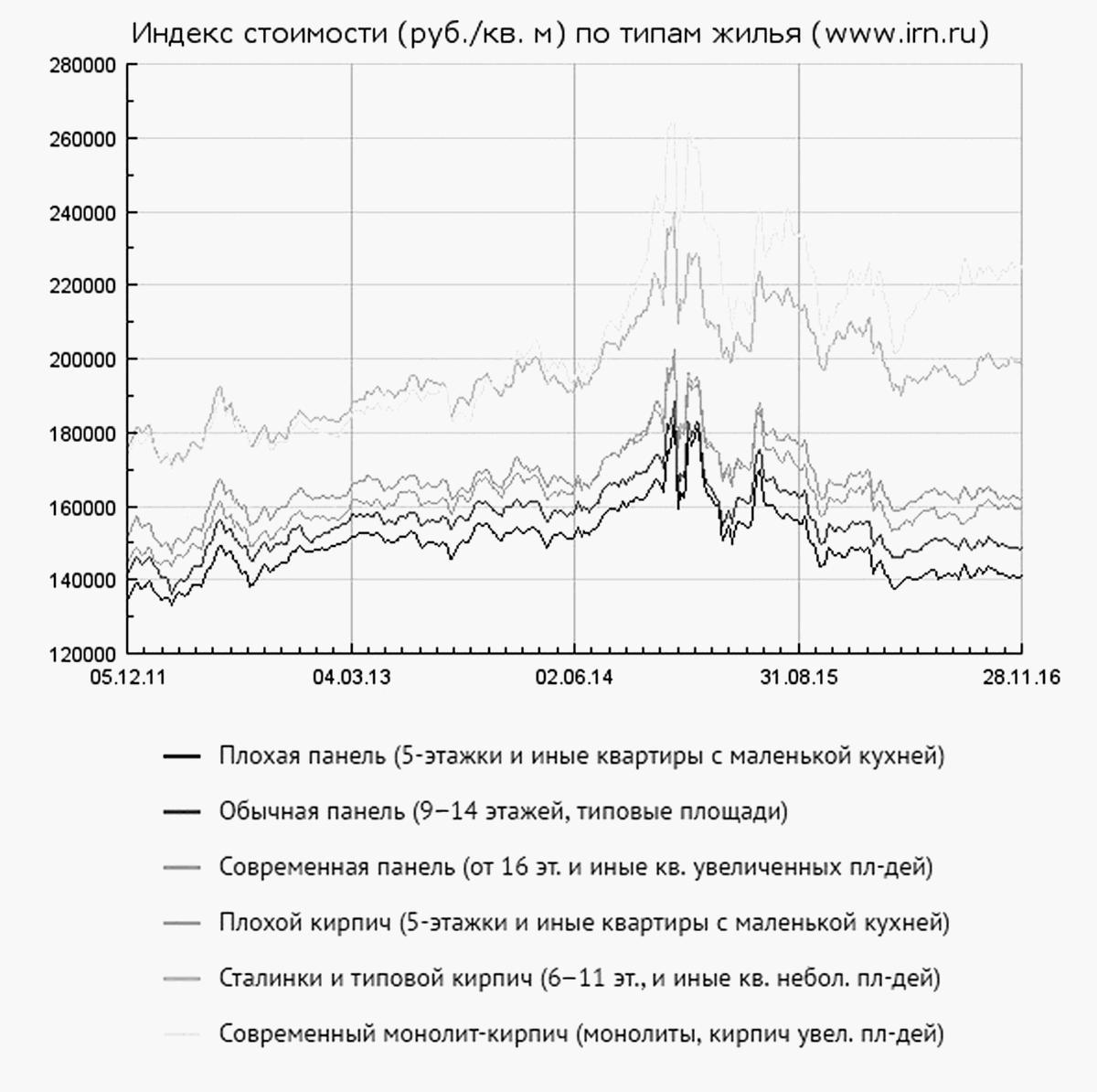

А это стоимость крупным планом за последние 3 года:

Какие выводы мы можем из этого сделать? Недвижимость сильно потеряла в стоимости относительно доллара. Пока на рынке не наступит стабильность, инвесторы будут держать свой капитал в долларах и не станут инвестировать в недвижимость, просто потому что это невыгодно. Мы сейчас говорим не про квалифицированных инвесторов, а про типичных бизнесменов средней руки, ничего не смыслящих в инвестициях. Однако у них есть деньги, и им проще купить недвижимость, потому что на фондовом рынке у нас действует куча мошенников и дилетантов.

Также мы видим, что цены на недвижимость в рублях остаются на том же уровне, что и до кризиса, обвала рубля. При нормальной ситуации в экономике этот актив пойдет в рост. То есть мы имеем дело с хорошей возможностью, какую рассматривали в активных инвестициях.

Стоит отметить хорошую работу наших властей, которые в непростой ситуации не позволили рынку недвижимости совсем рухнуть. Они стимулировали ипотечные займы и не дали поднять по ним ставку даже при резком повышении ставки рефинансирования. Во время кризиса ставки по ипотеке держались в районе 12 %, сейчас немного снизились до 11 %, тогда как ставка ЦБ поднималась до 17 %. Если бы вслед за ней росла ипотека, это прикончило бы наш рынок.

Более 40 % сделок с недвижимостью в России сейчас проходит с использованием ипотечных займов, по новостройкам этот процент еще выше. Так что своевременные меры позволили сохранить рынок. Хотя там сейчас спад, но все нормальные застройщики смогли выжить и достраивают свои объекты. Как выбирать застройщиков, мы узнаем чуть позже.

Так выглядит изменение цены в зависимости от типа дома и класса объекта недвижимости. Заодно посмотрите, какая разница в стоимости.

А вот разница в динамике цен между вторичным рынком и новостройками. По графику наверху видно, что новостройки идут куда лучше и в кризис даже подросли, а вот динамика вторичного жилья оставляет желать лучшего. Рынок вторичного жилья сейчас в состоянии ожидания, там меньше льготных кредитов, поэтому стагнация рынка очевидна.

Давайте отметим основные тенденции и выводы:

• бо́льшим спросом пользуются квартиры эконом-класса;

• наиболее актуальны квартиры меньшего метража, особенно студии;

• более 40 % сделок проходят с привлечением ипотеки;

• государство вовремя поддержало первичный рынок недвижимости;

• отсюда: спрос на первичном рынке выше, чем на вторичном;

• ужесточение законодательной базы в пользу покупателей квартир;

• нужно брать объекты с меньшей конкуренцией к моменту постройки;

• чем меньше в здании этажей, тем лучше;

• очень важны транспортная доступность и инфраструктура объекта.

Сразу отмечу, что эта стратегия работает только в крупных городах-миллионниках, в небольших городах может и не быть роста стоимости недвижимости от момента покупки объекта. Но не расстраивайтесь: даже из другого города вы легко можете покупать недвижимость в Москве и Санкт-Петербурге, вы сможете пользоваться даже ипотечными программами для жителей этих городов.

Расчет рентабельности

Самым важным этапом при выборе объекта является расчет рентабельности. Если доходность ниже 30 % годовых, даже не будем связываться с этим объектом. Потому что мы потратим время и усилия, и это должно окупиться. Надеюсь, все представляют себе, что такое рентабельность (ROI), но я все же напомню:

ROI = чистая прибыль / вложенный капитал * 100 %

У нас есть 3 варианта покупки недвижимости: своими деньгами, в рассрочку и в ипотеку. Вам уже примерно понятно, какой вариант эффективное, но я покажу это на примере одного и того же условного объекта недвижимости. Итак, в первом случае будем покупать на свои деньги:

цена объекта при покупке – 1,8 млн руб.;

цена объекта при продаже – 3,2 млн руб.;

время строительства – 1,8 года;

дополнительные затраты – 10 тыс. руб.;

прибыль = 3,2–1,8 = 1,4 млн руб.;

ROI = 1,4 / (1,8 + 0,01) * 100 % = 77,4 %;

ROI = 77,4 / 1,8 = 43 % в год.

Очень хорошая доходность, но это потому, что объект попался удачный. В реальности такие объекты встречаются не так часто. Это абстрактный пример для иллюстрации разницы в доходности. В данном случае мы получили прибыль в 43 % годовых даже при простой покупке на свои средства.

Второй пример – рассрочка:

цена объекта при покупке – 1,8 млн руб.;

цена объекта при продаже – 3,2 млн руб.;

время строительства – 1,8 года = 22 месяца (округлил в бóльшую сторону);

дополнительные затраты – 10 тыс. руб.;

первоначальный взнос – 40 % = 1,8 * 0,4 = 0,72 млн руб.;

ежемесячный платеж – 20 тыс. руб.;

ROI = 1,4 / (0,72 + 0,01 + 0,02 * 22) * 100 = 120 %;

ROI = 120 / 1,8 = 66,7 % в год.

В этом случае доходность увеличилась. Рассрочки тоже бывают разные, здесь была с 40 % первоначального взноса, но на старте продаж бывают и очень выгодные рассрочки с 20 % или даже 10 % первоначально взноса. Происходит это потому, что объект еще не получил аккредитацию банками на ипотеку и вынужден привлекать деньги таким способом, но подобные предложения редки, их количество ограничено.

Также при работе с рассрочкой нужно платить ежемесячный взнос, в нашем случае это 20 тыс. руб. (для того чтобы показать свою платежеспособность). А самое неприятное в рассрочке то, что ее в любом случае нужно будет полностью закрывать перед подписанием акта приемки квартиры. Поэтому вам нужно найти покупателя заблаговременно или придется сбрасывать цену.

Третий пример с ипотекой:

цена объекта при покупке – 1,8 млн руб.;

цена объекта при продаже – 3,2 млн руб.;

время строительства – 1,8 года = 22 месяца (округлил в бóльшую сторону);

дополнительные затраты – 50 тыс. руб.;

первоначальный взнос – 20 % = 1,8 * 0,2 = 0,36 млн руб.;

процентная ставка – 12 %;

срок кредита – 30 лет;

ежемесячный платеж – 15 тыс. руб.;

ROI = 1,4 / (0,36 + 0,05 + 0,015 * 22) * 100 % = 189 %;

ROI = 189 / 1,8 = 105 % в год.

Впечатляющие цифры, хотя они просто иллюстрируют разницу. Более реальные средние объекты будут иметь доходность около 60 % годовых, что тоже весьма неплохо. Обратите внимание, что тут возрастают дополнительные расходы, поскольку вам, скорее всего, потребуется ипотечный брокер и точно надо будет оформлять страховку от потери трудоспособности.

Поскольку мы берем кредит с целью закрыть его путем перепродажи объекта, то нам важен наибольший срок ипотеки и, как следствие, наименьший ежемесячный платеж. Если бы мы брали квартиру с целью использовать ее как доходную недвижимость, мы высчитали бы лучший срок ипотеки и размер платежа, но в данном случае это не так важно.

Из расчетов видно преимущество ипотеки над всеми остальными вариантами. Причем будет достаточно много вариантов, удовлетворяющих всем условиям с 60 % ROI в год. Так что это очень неплохая инвестиция в добавление к нашему портфелю, которая сможет посоперничать даже с активными инвестициями, главное, чтобы рубль был стабилен.