Инвестиции во вторую группу активов

Здесь ситуация интереснее, так как теперь у нас не будет удобного индекса бычьего процента и возможности наложить на него индикаторы. Но есть и другие способы узнать настроение толпы относительно данного актива. В мире существует великое множество рынков и видов товаров, в которые мы можем инвестировать. Однако не следует в них вкладывать постоянно – нужно выбирать лучшие моменты, когда можно с высокой долей вероятности поймать хорошее движение на рынке и заработать на этом.

Мы будем отбирать только самые хорошие инвестиционные идеи, которые совсем недавно испытывали кризис, и инвесторы совсем потеряли интерес к ним. Если вы узнаете из новостей о кризисе и проблемах в какой-то крупной стране, в секторе экономики или у крупной компании, стоит взять себе на заметку. Дело в том, что после кризиса всегда следует подъем, надо только поймать тот самый момент, когда всеобщая нелюбовь инвесторов станет слабеть и начнется рост.

Вот так сейчас выглядят акции Deutsche Bank. Это самый большой «неудачник» 2016 года, о давлении на них писали целый год, а их акции закономерно падали. Между тем это крупнейший немецкий банк, и его крах для Германии сродни краху Сбербанка в России. Как вы думаете, допустит ли Германия такое? Полагаю, что вряд ли. А теперь внимательно посмотрите на график. Видите огромный столбик объема в конце сентября в самой нижней точке по $12 за акцию? После этого события акции банка стали потихоньку расти. Акции немецкого гиганта падают без остановки со второй половины 2007 года, но объема в 174 миллиона акций за неделю еще никогда не было как минимум за последние 15 лет точно, да и ранее такой объем был маловероятен. Есть подозрение, что это дно. Поэтому стоит присмотреться к этим акциям и поискать точку входа по сигналам, так как ситуация тут, вероятно, сложится в нашу пользу.

И если даже банк не пойдет сильно в рост, даже небольшой подъем до 20–25 долларов за акцию принесет нам от 30 до 70 % прибыли, и это без плеча. Поскольку это акция, а не ETF, лучше воздержаться от использования плеча, чтобы сократить риски. И, естественно, не стоит использовать более 1/10 части портфеля на эту позицию. Далее оценивайте позицию по старой системе из прошлой главы и не забывайте ставить стопы.

Всегда интересно входить на рынок, когда он на дне или есть серьезные фундаментальные поводы для движения и рынок их еще не отыграл. Такое не расскажут в новостях, искать придется самим. Отмечу первый важный пункт нашей программы – покупать то, что все не любят, когда наметился рост актива и с большой исторической вероятностью можно сказать, что это дно.

В инвестициях и трейдинге существует такое выражение: «Не стоит пытаться ловить падающий нож» – это же относится к падающей цене во время обвала. Насколько бы плохо ни говорили о компании, как бы ни был силен кризис, всегда стоит ждать момента, когда рынок остановится, когда всех покупателей выкупит крупный игрок. В данном случае мы видим колоссальный объем для этой акции, после чего движение начинает разворачиваться. Вот такие моменты и стоит искать, а не покупать слепо – «из-за кризиса»…

Таким образом, можно сформулировать 3 основных условия для наших инвестиций:

1. Актив сильно подешевел либо слишком дешев по фундаментальным данным (P/E, P/B или другим).

2. Рынок не любит актив, и все продавцы уже в рынке.

3. Произошло событие, которое стало катализатором роста актива.

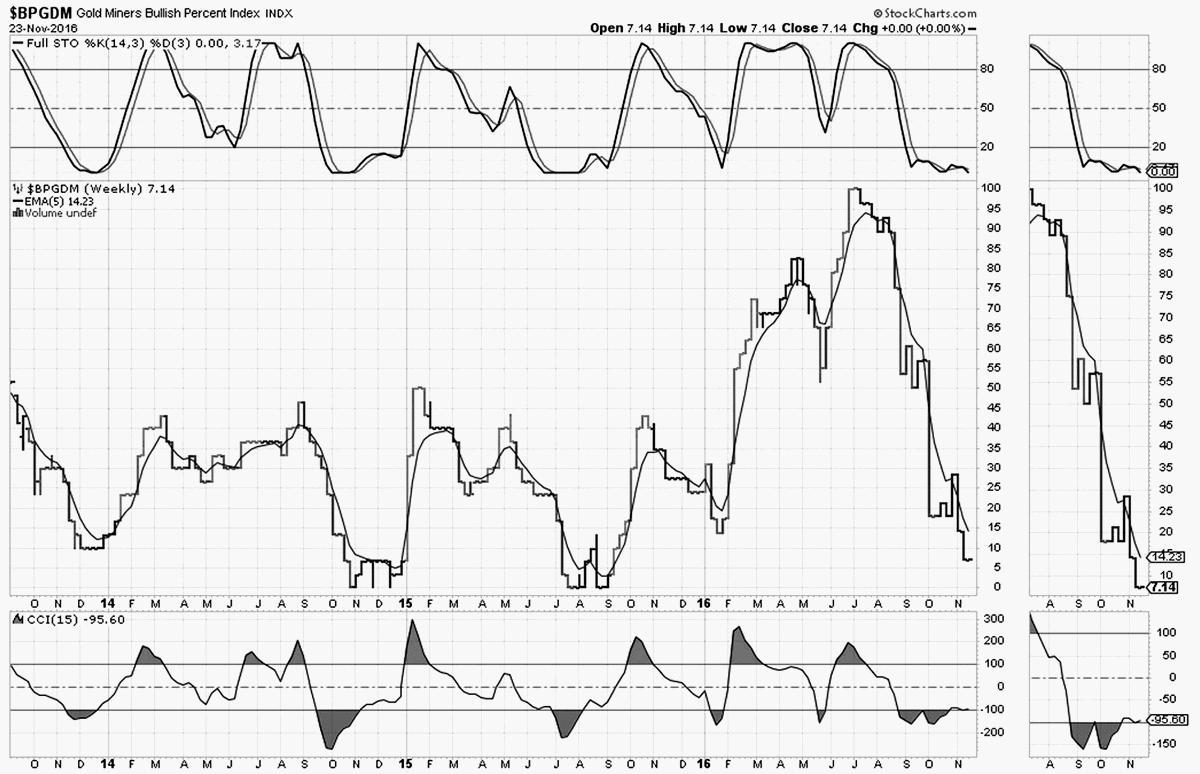

Скажу несколько слов про золото и золотодобывающие компании. Как вы сами видите, бычий индекс упал практически в ноль, причем я считаю, что это еще не окончательный минимум. Он может еще чуть-чуть снизиться и там уже остановить свою коррекцию. Хотя сложно назвать коррекцией падение в 50 % и более, но так обычно и происходит с подобными компаниями. После этого несколько месяцев цены постоят на минимумах и начнут обратное движение – вверх. Доходность при этом будет очень высокой, поэтому за золотом стоит следить, даже если вы на какое-то время вышли из позиции.

Китай как инвестиционная идея

Что вы знаете о Китае и его рынке? Скорее всего, не так много. Однако Китай – это вторая экономика мира, которая уже в скором времени станет первой (если уже не стала). Китайский юань был добавлен в список резервных валют МВФ. На протяжении 10 лет это одна из немногих валют, которая не потеряла, а укрепилась к доллару. Даже японская иена, которую называют защитным активом, по итогам 10 лет проиграла в росте доллару.

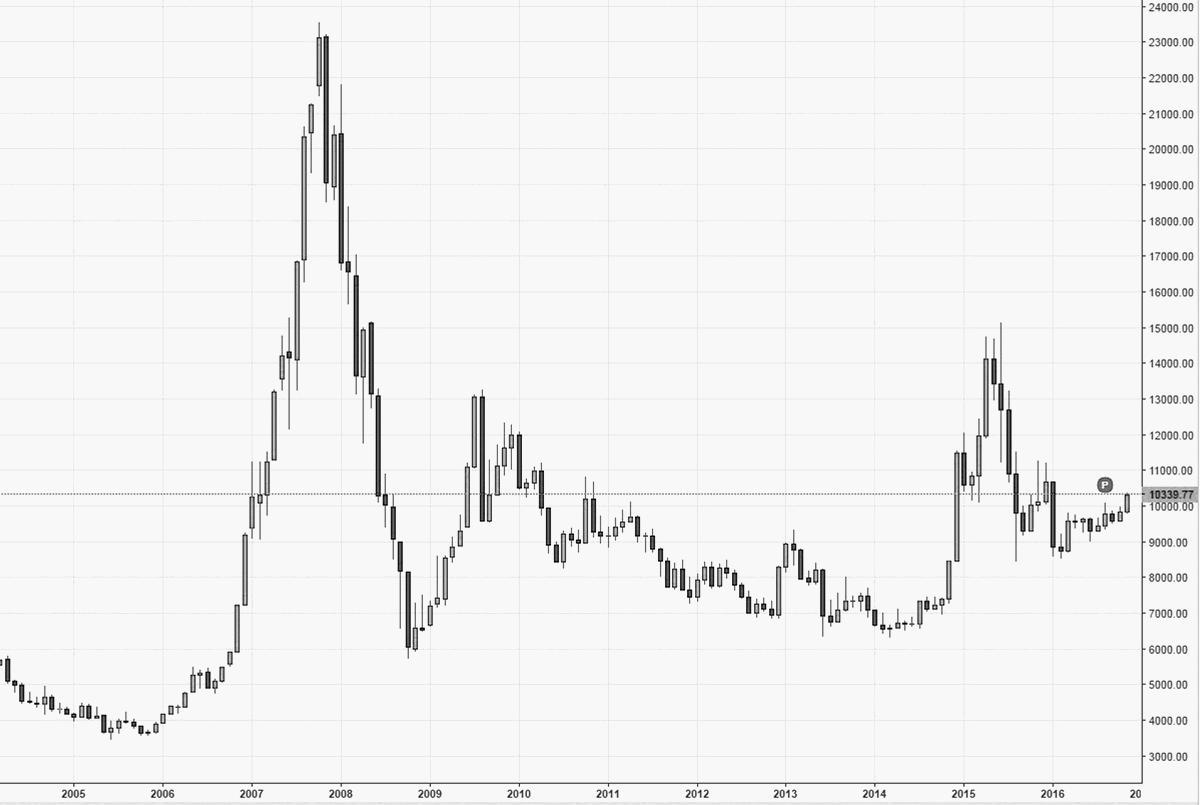

А вот так выглядит индекс Шанхайской биржи. Вы наверняка помните про сильный обвал на китайском рынке в 2015 году. Он произошел оттого, что китайские инвесторы были очень закредитованы и имели много маржинальных позиций, то есть торговали на заемные средства. Там это было способом инвестирования после того, как им запретили покупать по несколько квартир.

Как видно на графике, острая фаза этого кризиса прошла, и Китай снова готов к росту. Более того, я надеюсь, что они учли прошлые ошибки и не повторят такой ситуации в будущем. В действительности в Китае очень высок процент частных мелких участников торгов и их капиталов, что сильно отличается от развитых стран, где в основном господствуют капиталы фондов, страховых компаний и пенсионные накопления граждан.

Поэтому рынки в развитых странах фактически отражают экономику. В США эта ситуация доведена до максимума. Там все пенсионные накопления людей хранятся на рынках, поэтому падение рынка США – это фактически удар по каждому гражданину США. Тогда как падение рынка в России – удар по спекулянтам, и не более того, а для институциональных инвесторов повод еще закупиться акциями. Но в реальности на экономику компаний очень сильного влияния это не окажет, могут возникнуть проблемы с рефинансированием кредитов, так как стоимость залога упадет (снизится капитализация компании).

В Китае рынок вообще закрытый, туда очень тяжело инвестировать, и сейчас этим занимаются в основном граждане самого Китая. Но он имеет серьезные геополитические амбиции – прежде всего в экономической сфере. Движение уже началось, и иностранные капиталы совсем скоро хлынут на рынок Поднебесной. Добавление китайского юаня в список резервных валют мира – важный знак для мировой экономики. Между тем вторая экономика мира до сих пор не представлена в глобальных индексах. А это значит, что практически никто сейчас не держит ни валюту Китая, ни акции китайских компаний. Но мировой тренд по возвышению Китая уже запущен, не стоит упускать из виду этот фактор.

Ясно, что эта ситуация будет меняться, а значит, юань будет сильным, и рынки Китая начнут расти. Тем более что они как раз недавно пережили кризис. Но если в США такой кризис привел бы экономику в панику, то в Китае его практически не заметили. ВВП Китая продолжает расти сумасшедшими темпами – 6,7 % в 2016 году. Для сравнения: ВВП США вырос на 1,5 %, что тоже немало для них. Понятно, что Китай обгонит США, это всего лишь вопрос времени.

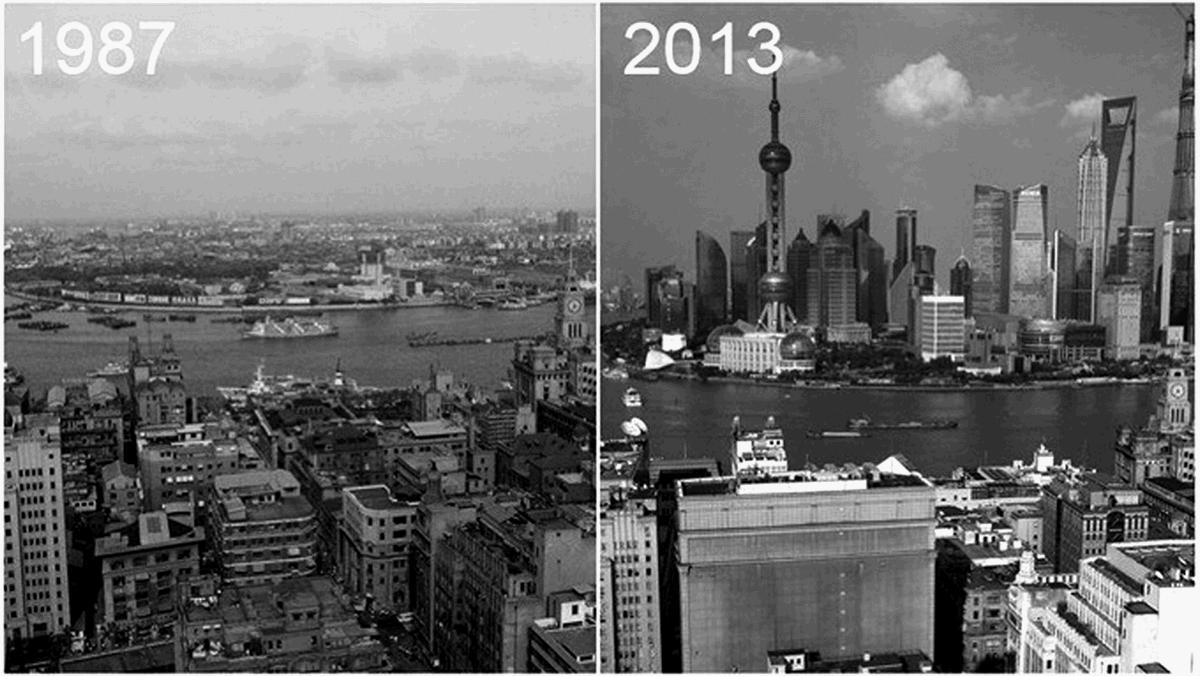

А теперь ощутите разницу. Сейчас весь мир сильно недооценивает изменения, которые происходят в Китае. В 1980-х годах Японию переоценивали, а Китай сильно недооценивают.

Все любят показывать изменения в Дубае, но давайте посмотрим, как изменился Шанхай:

Он продолжает строиться, и не только этот город. Я был в Китае несколько лет назад, там дома строят просто огромными кварталами, возводят целые города. Там ходят высокоскоростные поезда, по улицам ездит множество дорогих иномарок, а бутиков топовых брендов больше, чем в Москве. Также там сейчас происходят колоссальные изменения в электронике и промышленности, которые мы пока еще не замечаем.

Самое интересное, что мировой объем материкового китайского фондового рынка превышает 7 трлн долларов, что больше 10 % объема всех мировых рынков. Однако поскольку рынок Китая малодоступен иностранным инвесторам, его нет в мировых индексах, а рейтинговые агентства Запада просто обходят его. То, что сейчас находится в индексе MSCI Emerging Markets, – это не акции материкового Китая, а акции Гонконгской биржи и китайских компаний, торгующихся на иностранных биржах.

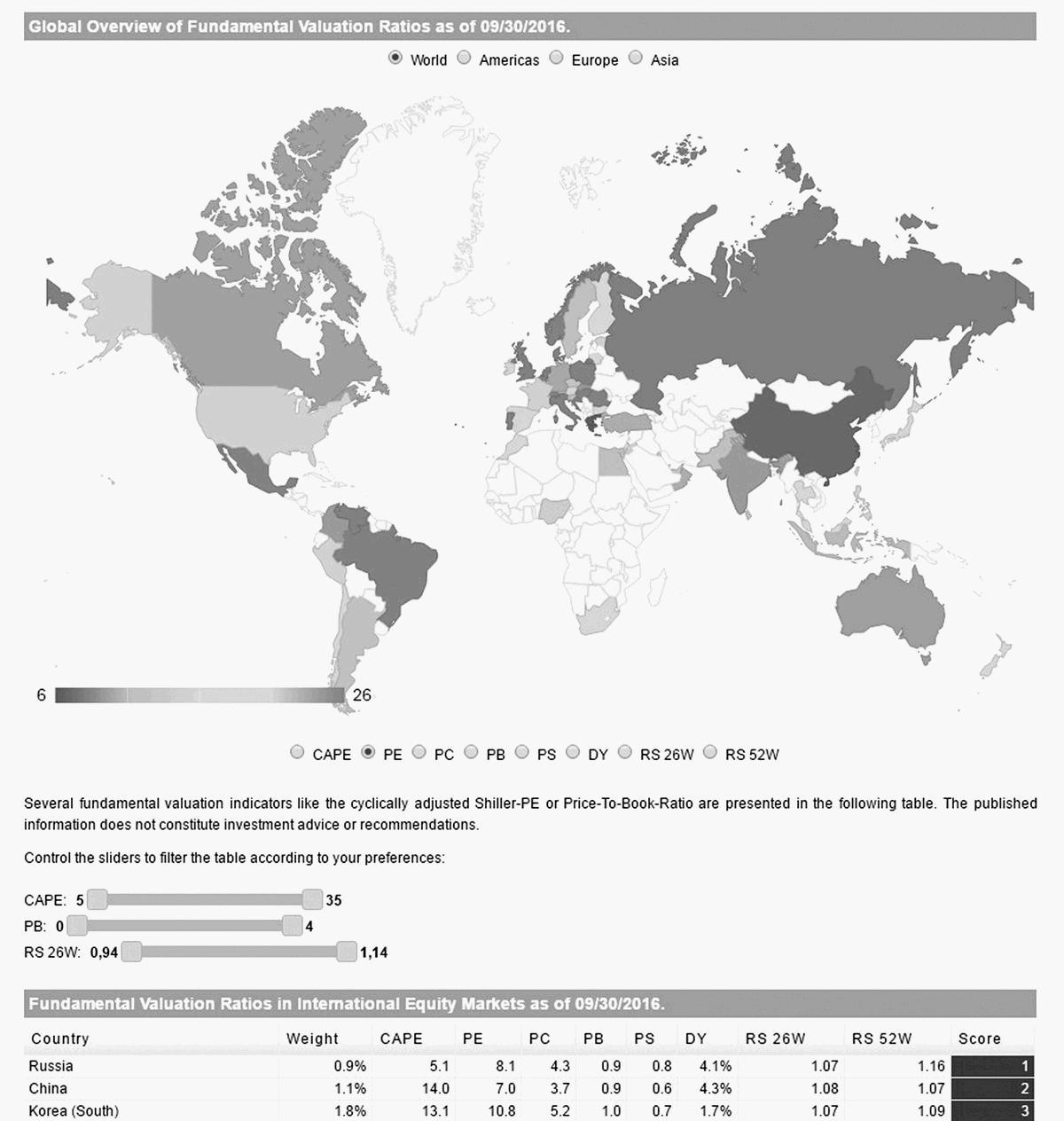

А вот так интересно отражает долю рынка Китая знакомый нам немецкий сайт:

В этом рейтинге размер китайского рынка всего 1,1 %, что чуть больше веса России и Южной Кореи. На самом деле там представлен вес биржи Гонконга и тех самых акций на иностранных биржах. Но на карте все это отображается как весь Китай, да и во всех международных ETF тоже просто пишут «Китай» без уточнений. И только когда начинаешь разбираться, получается, что это совсем не так.

Кстати, обратите внимание на P/E=7 в том самом «Китае», ниже только у Греции, по вполне понятным причинам. Мы сейчас дойдем до самих китайских компаний – показатели там еще интереснее. Но уже сам факт, что вторая экономика мира имеет такой P/E, возмутителен: рынки могут быть иррациональными долго, но невечно.

Самый большой индексный провайдер MSCI еще три года назад объявил о планах внесения в индекс развивающихся стран акций континентального Китая, и с тех пор три года подряд откладывает это решение. Предлагаю следить за этим решением. Это, как правило, решается летом. Как только оно будет принято, в Китай хлынет по меньшей мере $500 млрд сразу и еще триллион в течение следующих нескольких лет.

Все фонды ориентируются по этим индексам и составляют свои портфели по их ориентирам. Сравнивают управляющих фондов тоже всегда с индексами, поэтому они всегда держат портфели, близкие к структуре индекса, чтобы много не проиграть рынку и не потерять работу. Индексные фонды сейчас становятся все популярнее, а рынок ETF растет, значит, приток капитала будет только расти.

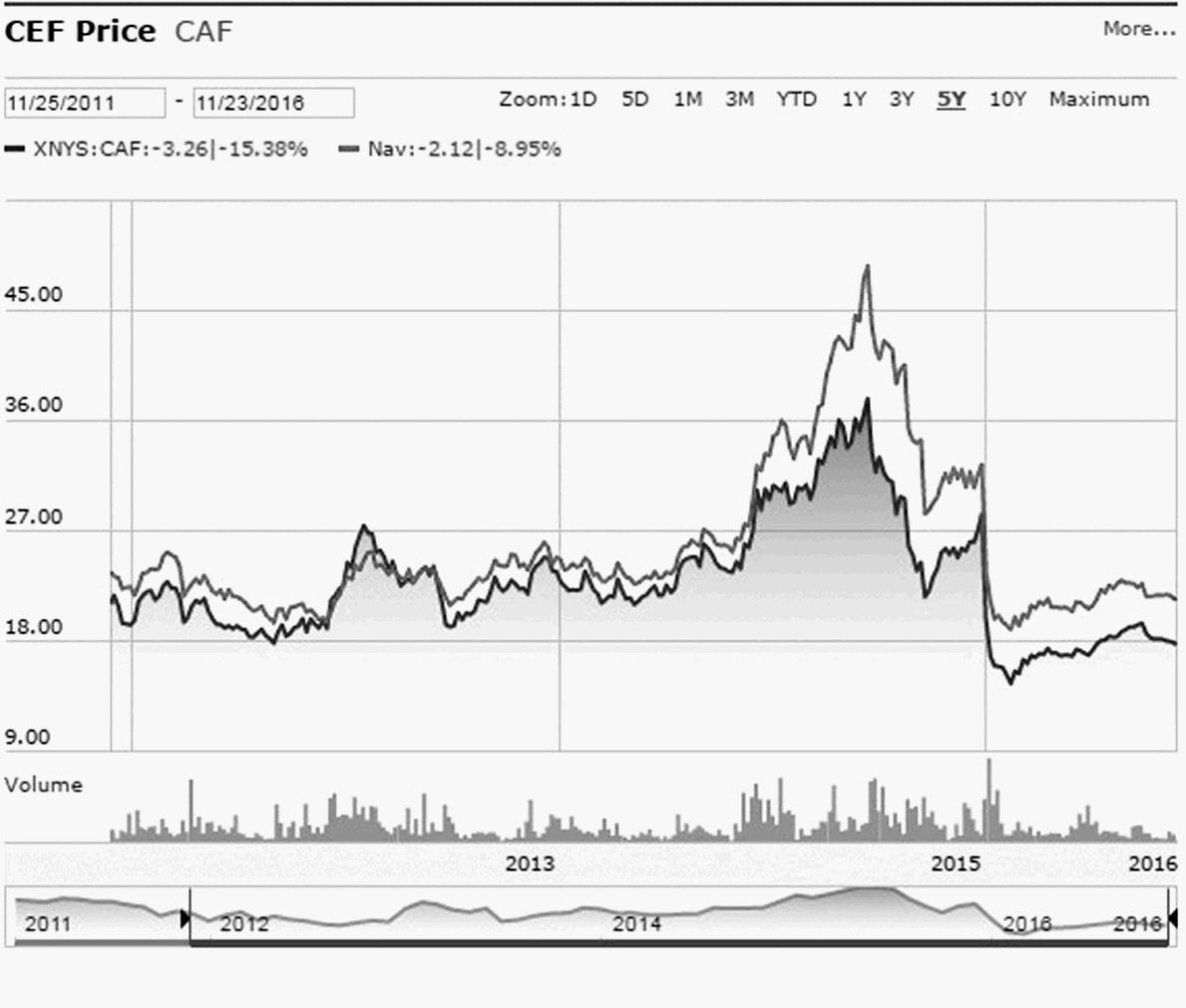

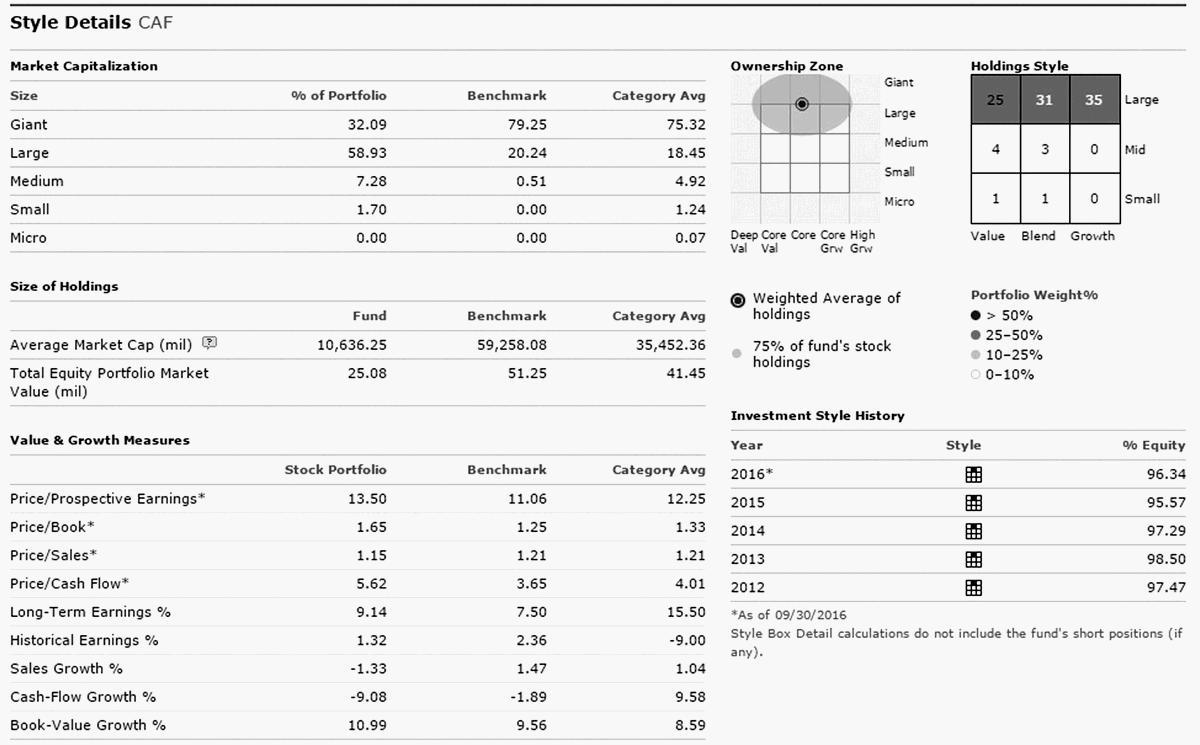

А вот так сейчас выглядит ETF – CAF на акции континентального Китая. Он торгуется со скидкой в 17 %, зеленая линия – стоимость базового актива. Сейчас мы можем купить его дешевле его реальной стоимости. Но не спешите радоваться: дисконт держится на протяжении последних двух лет, что означает очень большую нелюбовь инвесторов к этому активу. Нас это устраивает, но тут не хватает одного кирпичика – знакового события в качестве катализатора роста. Поэтому будем следить за этим индексом, но пока не стоит его покупать.

Почему такая большая скидка? Дело в том, что существуют фонды closed-end с фиксированным количеством акций, которое нельзя уменьшить, поэтому и получается такая ситуация с большим дисконтом.

Вот так выглядит китайский индекс за последние 10 лет. Быстрый рост и падение для него нередкие явления, потому что рынок Китая не уравновешивается крупными институциональными игроками, которые могли бы вести рынок плавным образом. Как только на рынок придут крупные международные фонды, ситуация изменится.

На картинке внизу видно, как выглядят показатели компаний, входящих в фонд, и самого рынка. P/E рынка всего 11, P/B = 1,25, P/S = 1,21. У нашего портфеля цифры чуть выше, потому что там только самые крупные китайские компании. Но сейчас дело не в этом, а в том, что рынок Поднебесной начинал рост с показателей P/B, равных 2, а сейчас он существенно ниже. Следовательно, стоит внимательно следить за этим рынком.

Вместе с континентальным Китаем также нужно отслеживать и акции на бирже Гонконга (ETF – FXY), они тоже торгуются относительно дешево. Еще в Азии можно присмотреться к акциям на бирже Сингапура (ETF – EWS). Вообще весь Азиатский регион сейчас смотрится куда лучше и перспективнее Европейского, так что индексы рынков для активных инвестиций я предпочитаю искать в Азии и среди развивающихся рынков стран БРИК (в экономике именно так, без Южной Африки).