Итоги главы

Мы узнали, что наш главный враг – это мы сами, а точнее, наши чувства страха, надежды, жалости и слабая сила воли. Но все это тренируется, и любой способен это исправить.

Мы научились бороться со своей жалостью, поняли, что такое страх и как с ним бороться, как натренировать силу воли и контролировать свои убытки.

Мы изучили очень эффективную технику эмоционального восстановления и принятия своих эмоций, научились держать эмоциональный баланс.

Глава 12. Основы портфельных инвестиций

В этой главе мы начинаем разбор новой части нашего портфеля – консервативных пассивных портфельных инвестиций. Этот сегмент принципиально отличается от торговых стратегий, которые мы разбирали до этого, и имеет совершенно другие инвестиционные цели и горизонты.

Эта глава посвящена именно тем инвестициям, о которых больше всего привыкли говорить, тому, что преподают в западных университетах, о чем написано великое множество книг по финансам. Я покажу практическую сторону этого вопроса, и мы создадим инвестиционный портфель на практике. Тут будут разобраны основные варианты составления таких портфелей, самые актуальные инвестиционные стратегии и много мелких нюансов, которые редко встречаются в профильной литературе, а уж чтобы все вместе и сразу – то вообще никогда. Причем я постараюсь сделать это кратко и дать вам необходимый минимум информации, не забивая вашу голову формулами и расчетами.

Как правило, такие инвестиции наиболее актуальны для людей, уже имеющих приличные капиталы. Но частично такие портфели могут создавать и обычные люди, например, для пенсионных накоплений или сбережений, предназначенных на оплату образования детей, а также для других долгосрочных инвестиций.

Как вы понимаете, горизонт инвестирования тут довольно высокий, и если вы не планируете держать деньги в таком портфеле хотя бы три года, то вам вообще не стоит его создавать. Оптимальный горизонт инвестирования – от 20 лет, именно на таких сроках можно ощутить действительно хороший эффект от сбалансированного портфеля.

Основные положения

Инвестиции по форме оформления делятся на два типа – договорные отношения и ценные бумаги. К договорным отношениям относят: учредительные и депозитные договоры, договоры займа, аренды, долевого участия в строительстве и так далее. К ценным бумагам относят: акции, облигации, векселя, депозитные сертификаты, депозитарные расписки, паи паевых инвестиционных фондов, паи ETF фондов и другие.

Инвестиции также подразделяются на долговые и долевые. Долговые дают право на возврат своих средств в оговоренный срок и на вознаграждение за их использование в определенном размере, доходность к концу срока известна заранее. К ним относят: облигации, векселя, депозитарные сертификаты, банковские депозиты. Долевые инвестиции дают право на получение части прибыли, на часть имущества при ликвидации компании, а иногда еще право на участие в управлении компанией. Как правило, эти инвестиции бессрочные, а доходность по ним заранее не оговорена – инвестор принимает на себя все риски по доходности. К долевым инвестициям относят: акции, паи паевых инвестиционных фондов, паи ETF фондов, сертификаты ОФБУ, доли в бизнесе.

Не пугайтесь, вам не придется разбираться во всех этих инструментах и аббревиатурах. Большая часть из них не войдет в наш будущий портфель, а те, что войдут, станут вам близкими и понятными после прочтения ближайших глав. К концу книги вы станете разбираться в портфельных инвестициях лучше большинства сотрудников инвестиционных компаний.

Перейдем к техническим моментам. Очень важно правильно оценивать графики активов на длительном интервале времени. Существуют две временные шкалы – линейная и логарифмическая. К линейной все привыкли, тут значения по всем осям располагаются согласно их числовому значению, и мы получаем линейный график.

Но такие графики неудобны для анализа рынка на большом временном отрезке, так как не отображают реальную картину изменения стоимости цены в процентах на текущий момент. На рынке действует сложный процент, и логарифмическая шкала позволяет отобразить его в виде прямой линии на графике. Таким образом, мы получаем реальную картину роста актива.

Вот пример с индексом Доу-Джонса. На линейной шкале Великая депрессия практически не видна, хотя в реальности падение составило 89,2 % – это самое значительное падение американского фондового рынка в истории. Посмотрите на логарифмический график, там это падение отражено в корректном для инвесторов масштабе. А теперь сравните кризис 2008 года на линейном графике и на логарифмическом.

Эти примеры наглядно показывают преимущество логарифмического графика для инвестора при анализе доходности актива на разных временных отрезках. Поэтому мы всегда будем стараться использовать логарифмические графики, чтобы достоверно оценивать доходность и размеры просадок.

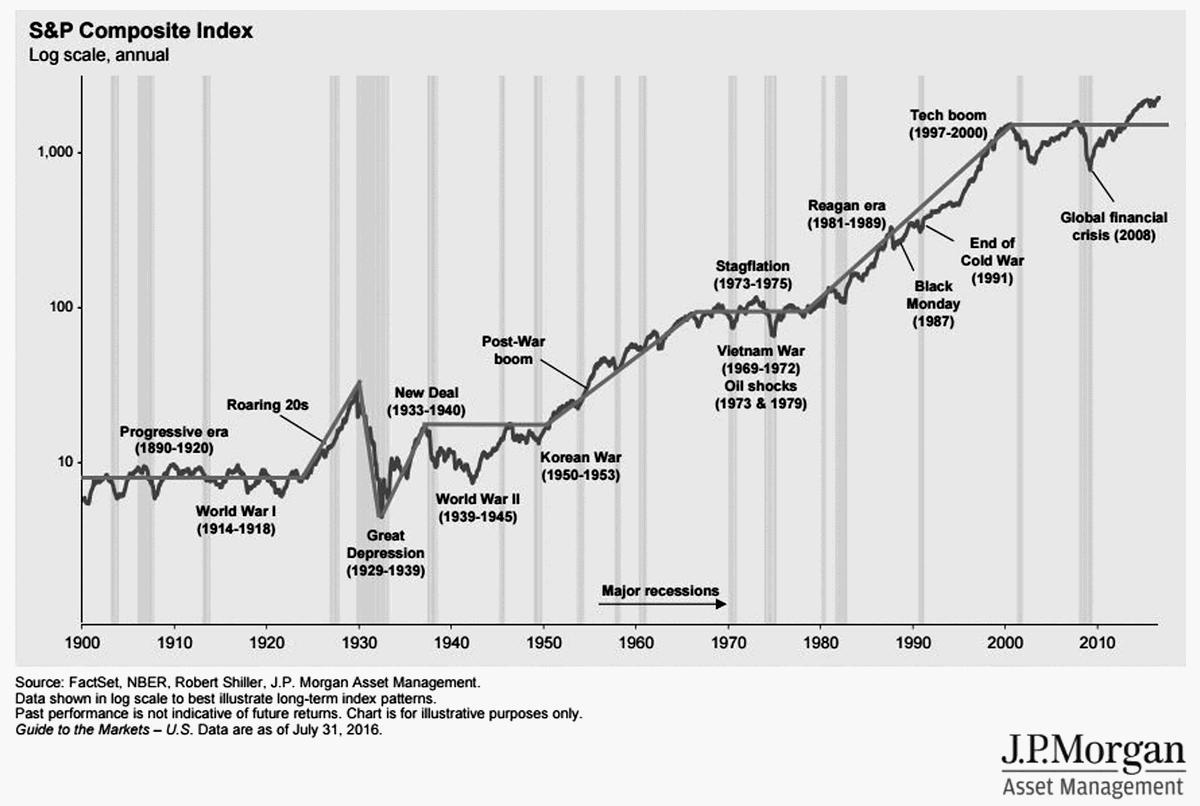

На картинке ниже представлен график роста американского рынка в логарифмическом масштабе, на котором указаны основные исторические и экономически события. Оцените степень влияния различных факторов на экономику, а также проследите основные экономические циклы взлетов и падений рынка или застоя рынка, как в 1970-е годы.

При инвестициях на длительные временные интервалы важно учитывать инфляцию. Если актив показывает результаты хуже инфляции, то такой инструмент вообще не стоит использовать в портфеле. А любые денежные активы, будь то в рублях, долларах или евро, всегда подвержены инфляции и обесцениваются со временем.

Это значит, что хранить валютные сбережения под подушкой крайне неэффективно. Даже если у вас были доллары в 2014 году и вы получили большую, как вам кажется, прибыль за счет падения рубля, то с точки зрения международного инвестора вы все равно получили убыток на размер инфляции доллара США. Поэтому все денежные активы должны храниться на банковских депозитах или векселях, чтобы покрывать инфляцию.

Мы с вами составим портфель именно международного инвестора и будем ориентироваться на прибыль вне зависимости от страны проживания.

Среднее историческое значение инфляции – 3 % годовых. Сейчас инфляция обычно не превышает 2 %, но были периоды в американской экономике, когда она была выше 10 %. Например, в 70-е годы XX века инфляция в среднем составляла 7,4 %, а в начале 80-х даже поднималась до 15 % годовых. Так что на сравнительно небольшом по историческим меркам интервале значение инфляции сильно менялась даже в США.

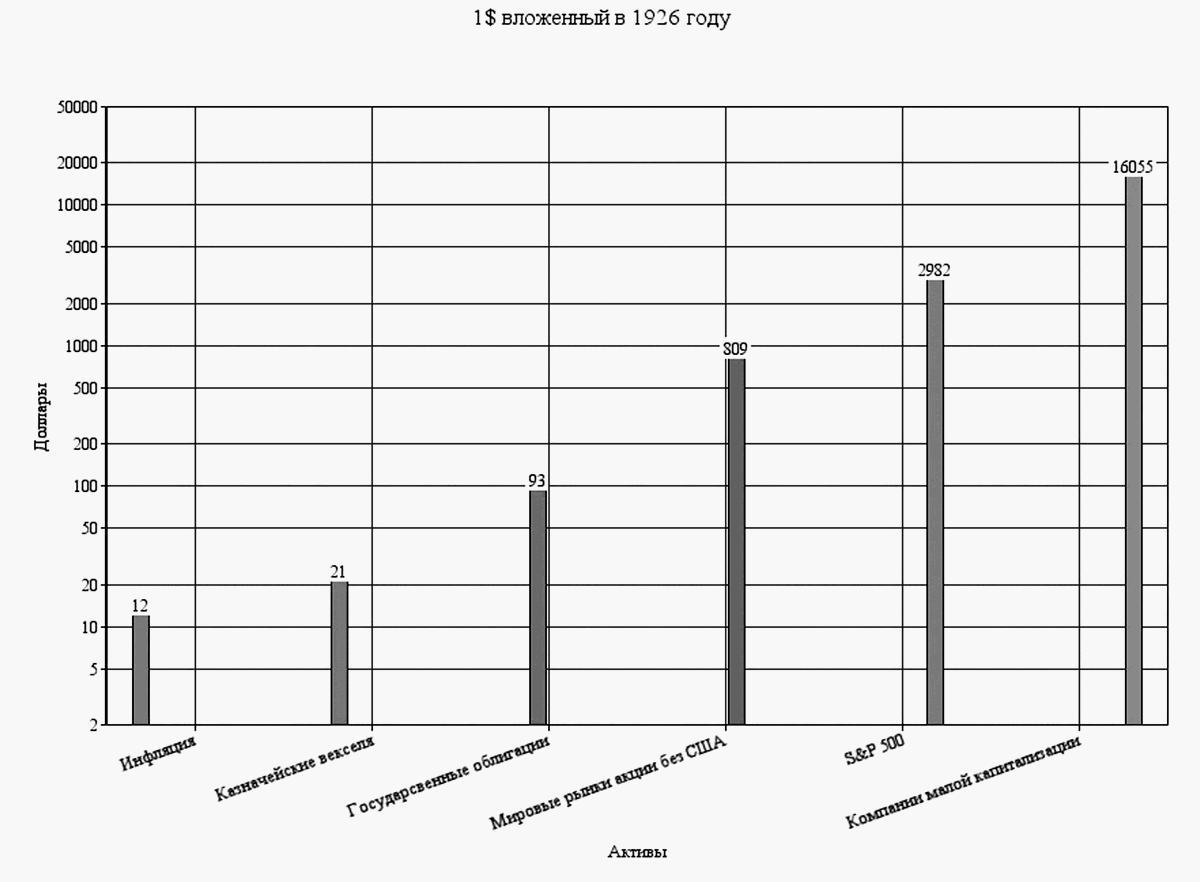

Познакомлю вас с переводом традиционных активов. Treasury Bills – это казначейские векселя, Government bonds – государственные облигации, Large Stocks – акции компаний крупной капитализации, Small Stocks – акции компаний малой капитализации.

А вот во что мог бы превратиться 1 доллар, вложенный в 1926 году. Данные расчета до 2011 года. Лучше всего себя показали компании малой капитализации, в абсолютном значении у них очень большой отрыв, но в процентах это всего 12,1 % в год.

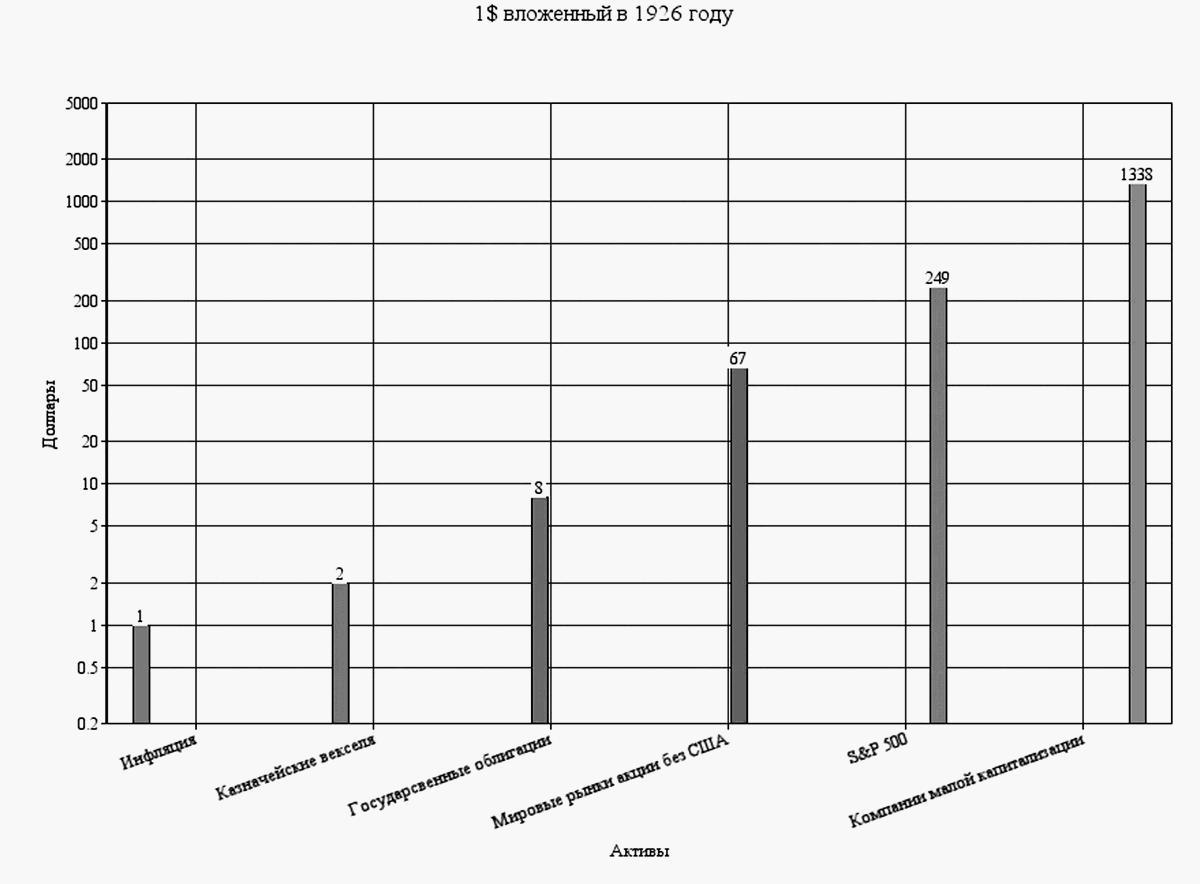

А ниже на иллюстрации приведены те же данные с поправкой на инфляцию. Как видите, в реальном выражении покупательной способности цифры получились скромнее. Вам нужно понимать сравнение в доходности между активами и важность поправки на инфляцию.

Теперь поговорим о понятии риска. Риск – сочетание вероятности наступления и величины последствий неблагоприятных событий. Поскольку мы стремимся к долгосрочному инвестированию, наша цель – сократить до минимума все возможные виды рисков, чтобы наш портфель обгонял инфляцию, но был максимально защищен.

Виды рисков:

• рыночный – риск изменения стоимости приобретенного актива;

• кредитный – риск неплатежеспособности эмитента;

• валютный – риск изменения относительной стоимости валют, особенно актуален в развивающихся странах;

• риск ликвидности – сможем ли мы быстро продать наш актив по его рыночной цене;

• социально-политический – риск возможных социальных потрясений, революций, забастовок;

• законодательный – риск изменений в законодательстве, которые повлияют на наши активы;

• инфляционный – риск повышенной инфляции;

• операционный – риск посреднических инструментов для совершения наших сделок;

• правовой – ваша защищенность законом в данных инвестициях;

• криминальный – ваши активы могут попросту «отжать».

Это основные риски, которые в той или иной мере стоит учитывать при формировании долгосрочного инвестиционного портфеля. Я думаю, что бо́льшая часть этих рисков вам понятна и знакома. Особенно граждане стран СНГ сильно ощутили на себе, что такое инфляция, падение стоимости национальной валюты, попадание в финансовые пирамиды, где вы никак не защищены с точки зрения права. Да и всевозможных социально-политических потрясений мы с вами насмотрелись достаточно.

Отсюда и нелюбовь отечественного инвестора к долгосрочным инвестициям. В России мало тех, у кого есть деньги и кто создает хорошие диверсифицированные портфели из международных активов, а финансовая грамотность населения оставляет желать лучшего. Я надеюсь, что эта книга на практике поможет изменить ситуацию.

Главным для нас будет рыночный риск. На рынке он измеряется понятием волатильности стоимости актива. Чем более доходен инструмент, тем выше его волатильность – это своеобразная плата за риск. Как вы видели, акции малых компаний показывают значительно лучшую доходность на длительных интервалах, но они же дают наибольшие просадки в краткосрочной перспективе.

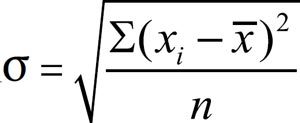

Также вам стоит знать, что такое среднеквадратическое отклонение – это мера того, насколько широко разбросаны точки данных относительно их среднего значения. Показывает абсолютное отклонение измеренных значений от среднего арифметического.

Среднее квадратическое отклонение:

Если нужно посчитать в Excel, наберите функцию СТАНДОТКЛОН(число 1, число 2…).

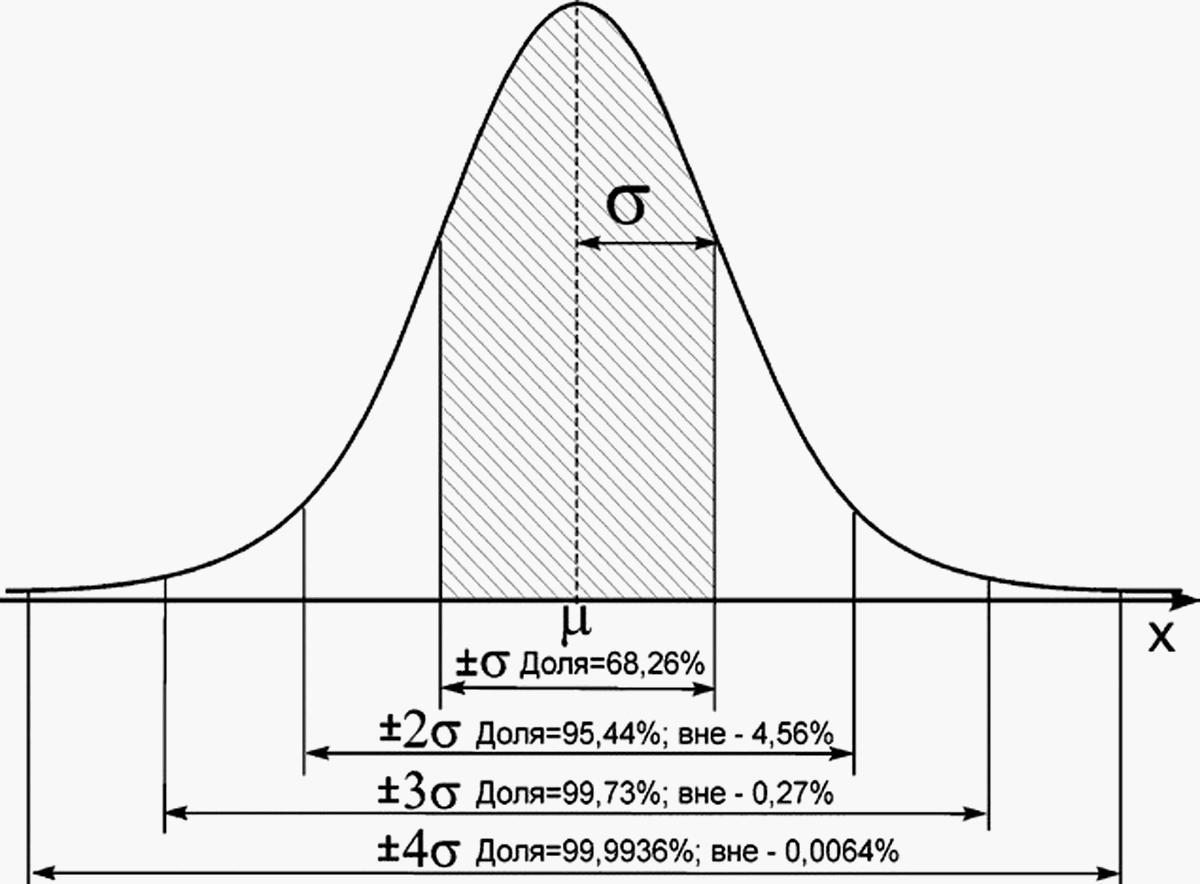

А теперь еще немного вспомним математику и теорию вероятности. Нас интересует еще одно понятие – это закон нормального распределения или, по-другому, 3δ. Он показывает вероятность отклонения от среднего значения и выражается в процентной вероятности события. Как правило, все наиболее вероятные события (99,73 %) укладываются в 3δ. Наглядно это выглядит так:

Как вы теперь понимаете, между средним квадратическим отклонением (СКО) и риском существует прямая взаимозависимость: чем больше СКО, тем больше риск в этом активе. Давайте посмотрим на отклонения основных классов активов. Приведу пример из книги У. Бернстайна «Разумное распределение активов»:

• денежный рынок: 2–3 %;

• краткосрочные облигации: 3–5 %;

• долгосрочные облигации: 6–8 %;

• акции компаний США: 10–25 %;

• акции иностранных компаний: 15–25 %;

• акции развивающихся рынков: 25–35 %.

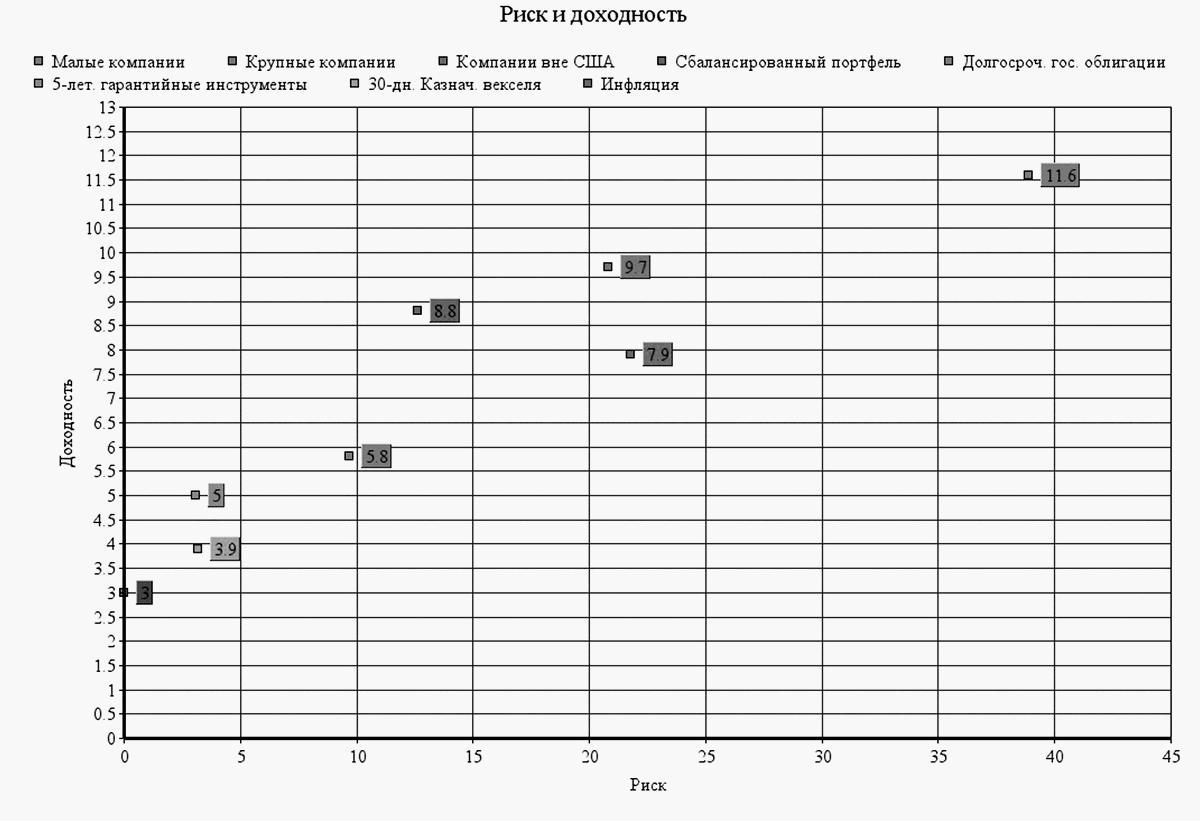

Нужно учитывать соотношение риска и доходности. Это отношение среднегодовой доходности к среднеквадратическому отклонению: чем больше этот коэффициент, тем для нас, как инвесторов, лучше. Вот так выглядит распределение основных активов на графике:

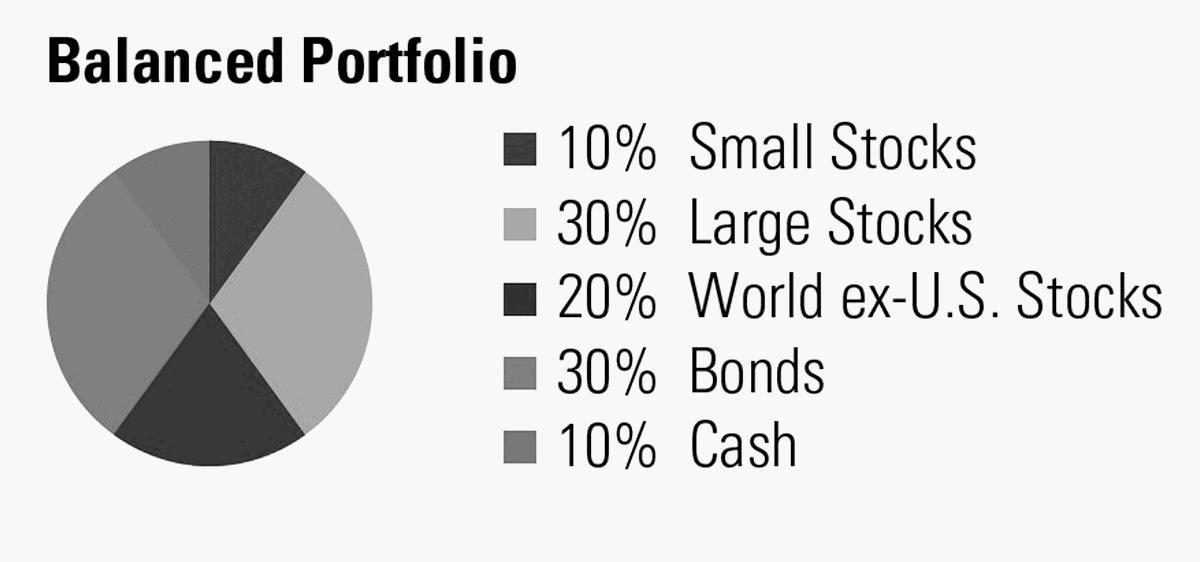

Состав сбалансированного портфеля:

Это портфель от Morningstar, мы к нему еще вернемся и разберем более подробно. Пока просто посмотрите на значения риска и доходности. Тут простые усредненные данные для вашего понимания основ.

Значения «Доходность/Риск для активов»:

• акции малых компаний США: 0,298;

• акции крупных компаний США: 0,466;

• акции компаний вне США: 0,362;

• сбалансированный портфель: 0,698;

• долгосрочные государственные облигации: 0,598;

• 5-летние гарантийные инструменты: 1,613;

• 30-дневные казначейские векселя: 1,219.

Я поясню, что показывают эти данные. Для начала нужно понимать, что если значения коэффициента Доходность/Риск выше 1, то при инвестировании в этот инструмент вероятность получить прибыль практически гарантирована с точки зрения рыночных рисков и исторических данных.

Далее, обратите внимание на значения у сбалансированного портфеля и у долгосрочных государственных облигаций США. Получается, что инвестиции в портфель лучше простого инвестирования в облигации. А если сравнивать значения портфеля с акциями разных типов, то разница в риске очевидна, а доходность акции не намного выше. Поэтому составлять портфели выгодно в первую очередь с позиции риска. Для достижения результатов следует идти на разумный риск и не складывать все яйца в одну корзину. Если в истории еще не происходило кардинальных событий с этими активами, то это еще не значит, что они не могут случиться в будущем, так что даже самые надежные активы могут давать сбои.

Инвесторы должны быть готовы к риску и падениям на рынке, это традиционные явления, которые случаются регулярно. Наоборот, вы должны радоваться новому падению, так как у вас появилась возможность покупать акции дешевле, что и следует делать. Вот несколько цитат великих инвесторов на эту тему:

«Падение фондового рынка – столь же обычное явление, как январская метель в Колорадо. Если вы готовы к нему, оно не может причинить вам вреда. Падение – прекрасная возможность дешево купить акции, которые сбрасывают пугливые инвесторы, опасаясь бури».

Питер Линч

«Вам не следует выходить на рынок акций до тех пор, пока вы не сможете наблюдать за падением своих акций на 50 % без паники».

Уоррен Баффет

Есть большая разница в том, на какой временной период вы инвестируете. Портфельные инвесторы не гадают и не выбирают оптимальную точку для создания портфеля. Самое лучшее время – это прямо сейчас. Не скажу, что мне очень нравится такой подход, но для простых людей, которые ничего не хотят знать о рынке, это вполне разумное решение.

Если на рынке наблюдается большой обвал – это время точно является самым лучшим для создания такого портфеля. Помните про потерянное десятилетие – так говорили о рынке США после кризиса 2008 года. А ранее, в 2000 году, случился крах доткомов. Так вот, если бы вы купили акции в 2009 году после пика кризиса, то вы бы в короткий срок получили это десятилетие в подарок. Поэтому вам стоит любить падения рынка и докупаться, когда они происходят.

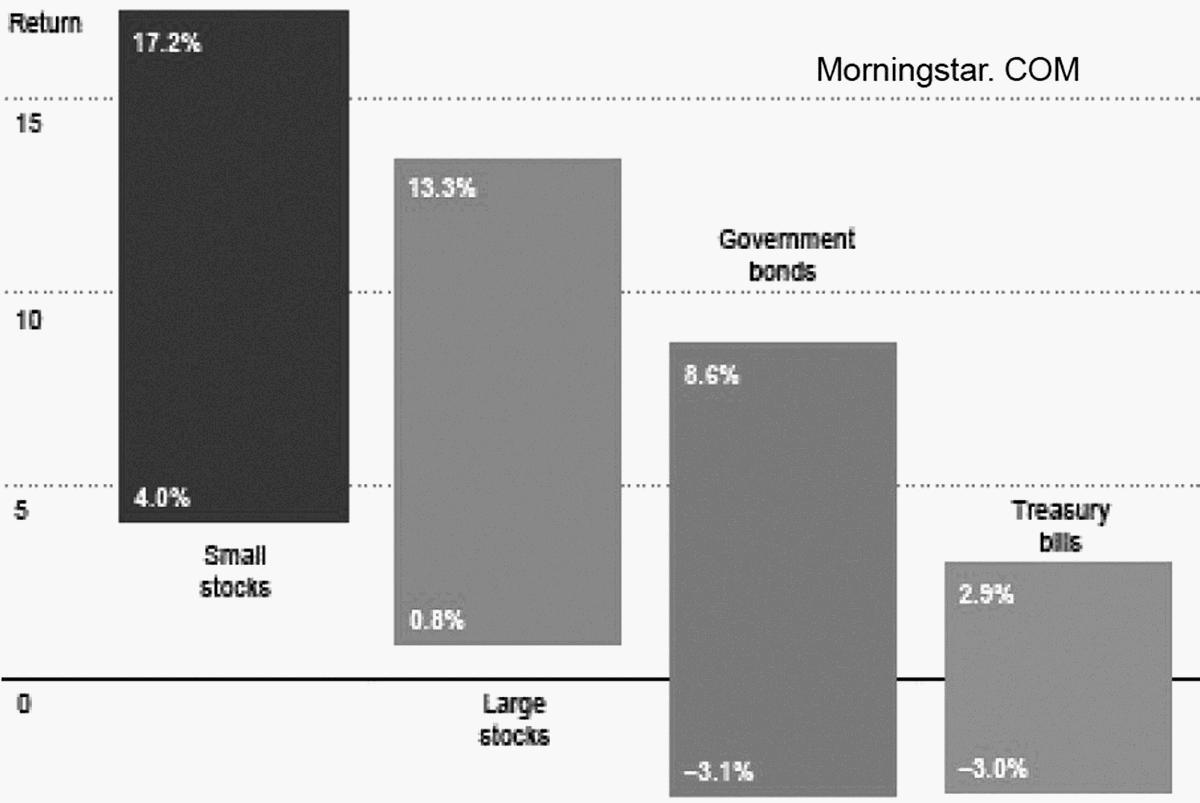

Посмотрим среднегодовое отклонение основных активов при сроке инвестирования в 20 лет на интервале 1926–2009 годов. Видим весьма любопытную картину: минимальная доходность компаний с небольшой капитализацией выше максимальной доходности казначейских билетов. Да и в целом акции всегда имеют положительную доходность на длинном интервале.

В долгосрочной перспективе акции всегда приносят прибыли намного больше, чем все другие активы, но для получения такой прибыли акциями нужно владеть долго.

В 2008 году Уоррен Баффет заключил спор с хедж-фондом Protégé Partners LCC. Глава Berkshire Hathaway Уоррен Баффет поставил 1 млн долларов на то, что американский биржевой индекс S&P 500 в предстоящее десятилетие выступит лучше индекса хедж-фондов, если в показатели последних будут включены комиссионные сборы с инвесторов. Правда, стоит отметить, что время он выбрал очень удачное, потому что рынок будет расти после сильного падения и того самого потерянного десятилетия. Но это не отменяет того факта, что хедж-фонды с активным управлением постоянно проигрывают рынку на длительном интервале.

Сам Уоррен Баффет предлагает очень простой портфель для инвесторов: 90 % акций и 10 % облигаций. Это небольшое число облигаций очень хорошо влияет на соотношение доходности к риску, а значит, сильно снижает риски общего портфеля. Поэтому, несмотря на хорошую доходность акций на длительном интервале, не стоит делать портфель из одних только акций, нужно всегда включать хотя бы 10 % облигаций.

Вы, как инвестор, должны классифицировать себя согласно тому, какой временной горизонт вы будете использовать. Конечно, лучший вариант, как у Баффета, – вечность. Но большинство из нас смертные люди, которым все-таки придется выйти на пенсию и распечатать свой портфель, если только вы не связываете другие планы с накопленными деньгами.

Инвесторам с горизонтом до трех лет вообще не стоит создавать такой портфель. Если ваши инвестиции на срок от трех до пяти лет, нужно отдать приоритет облигациям, так как рыночные колебания могут оставить вас без прибыли или даже в убытке. Если вы инвестируете на время от пяти до десяти лет, то вам стоит выбирать примерно равные доли акций и облигаций в портфеле. Инвестирующим на срок более десяти лет можно использовать все преимущества роста акций, но не забывать о добавлении в портфель доли облигаций.

Содержимое портфеля должно быть диверсифицировано, это позволяет делать очень важную для портфельного управления вещь – ребалансировку. Ребалансировка – это приведение долей портфеля к исходному состоянию портфеля.

Допустим, в этом году акции хорошо росли, и соотношение акций и облигаций в портфеле изменилось в пользу акций. Тогда мы делаем ребалансировку и приводим это соотношение в норму. На следующий год в акциях может случиться просадка, тогда мы уже доливаем долю акций из доли облигаций, что усредняет нашу доходность, а еще позволяет получить большую прибыль и скорейшее восстановление капитала после просадки. Поэтому даже малая часть облигаций позволяет неплохо выравнивать портфель и получать практически равную доходность при меньшем риске.

Ребалансировка бывает статической и динамической. Не стоит проводить ее слишком часто. Все инвесторы сходятся во мнении, что оптимальный интервал для ребалансировки портфеля – один раз в году. Они не уточняют, когда именно. Можете, например, выбрать какую-либо знаменательную дату – день рождения или годовщину свадьбы. Но я покажу вам чуть позже любопытные расчеты, а пока просто примите как факт, что лучшее время для такой ребалансировки – вторая половина марта.

Для динамической ребалансировки лучшим является условие, когда одна составляющая портфеля изменилась на 20 % (рост или падение, все равно), и вы снова выравниваете баланс. Однако данный метод уже не совсем пассивное инвестирование, а в этом разделе мы рассматриваем исключительно такой случай, активные инвестиции будут чуть дальше. Иначе придется следить за состоянием портфеля, а этого иногда лучше не делать, поскольку рынок может падать краткосрочно, отчего будет страдать ваша нервная система. Эти портфели – для того чтобы смотреть их раз в год, а остальное время пусть они работают сами по себе.

Еще есть важный параметр, о котором вам стоит знать, – корреляция. Корреляция – это мера взаимосвязи между двумя переменными. При составлении портфеля стоит учитывать этот параметр и брать активы, не имеющие ярко выраженной корреляции. В рынке она обозначается коэффициентом β (бета). На finviz.com можно смотреть акции, которые ходят вместе с рынком или в противофазе к нему.

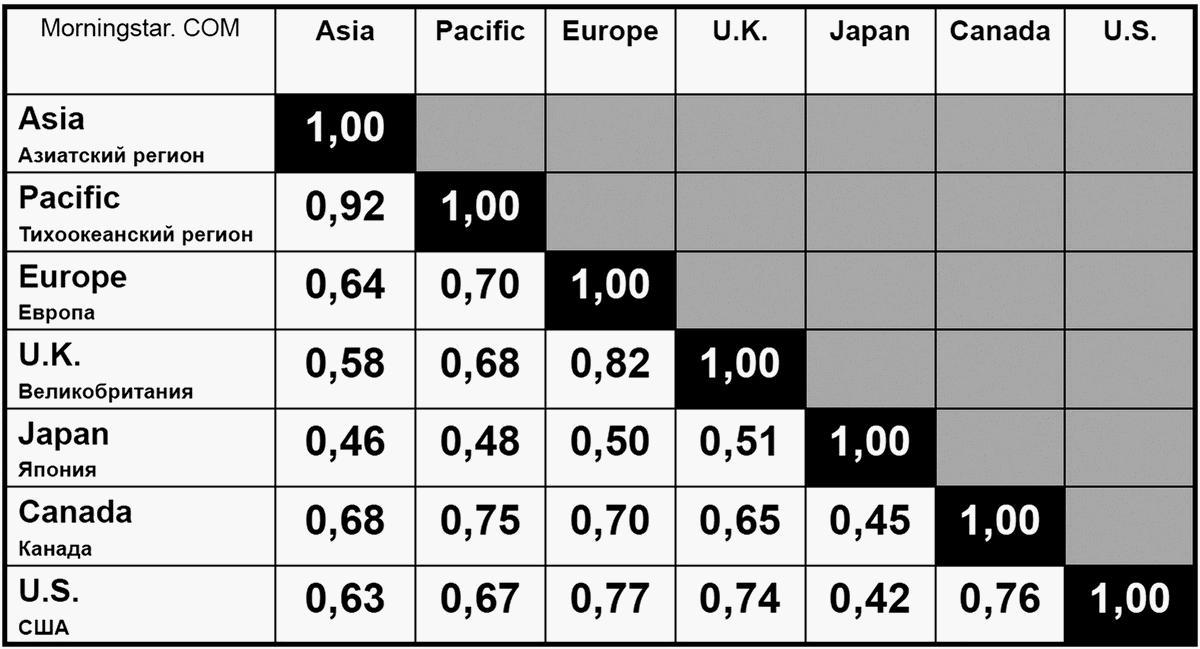

Корреляция имеет значение от –1 до 1. Если значение близко к 1, то корреляция высокая, если –1, то обратная: активы ходят в противофазе. На рынке нет активов, которые бы регулярно ходили в противофазе друг к другу. Вот пример корреляции основных финансовых рынков между собой:

Самая высокая степень корреляции между азиатскими странами и Тихоокеанским регионом – 0,92 (это Австралия и Новая Зеландия), кроме того, довольно большая зависимость между Европой и Великобританией – 0,82. Обратите внимание, что Великобритания в финансовом плане всегда отделена от все остальной Европы, хотя на момент создания этой таблицы ни о каком Brexit не было и речи.

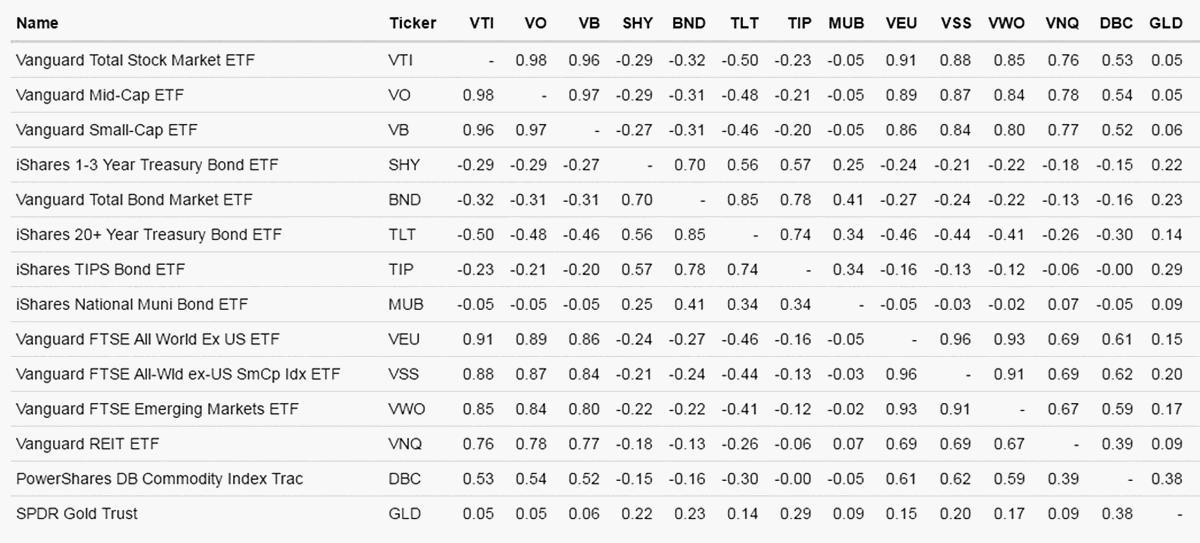

Выше представлена корреляция основных активов между собой, а также дана подборка основных ETF по активам. Перечисляю по порядку сверху вниз: общий индекс акций американского рынка, акции средней капитализации, акции малой капитализации, облигации до 3 лет, различные облигации, долгосрочные облигации, защищенные от инфляции облигации, муниципальные облигации, мировые акции без США, малые мировые акции без США, акции развивающихся рынков, рентная недвижимость, индекс ресурсов, золото.

Не пугайтесь такому обилию инструментов, мы к ним еще вернемся в последующих главах. А пока давайте просто посмотрим на корреляцию между различными активами. Золото не имеет корреляции ни с какими активами, как и индекс различных ресурсов. Недвижимость имеет слабую связь с американским рынком акций, корреляция между мировыми и американскими акциями в целом довольно высока. Облигации значительно слабее связаны между собой, чем мы могли предположить.

Не волнуйтесь, все это не так страшно, и вы научитесь в этом разбираться. Сейчас главное понять, что такое корреляция и в чем она нам помогает – например, выправлять состояние портфеля, когда какие-то элементы нашего портфеля уходят в просадку. Регулярная ребалансировка дает очень хороший дополнительный результат.