Технические индикаторы

Вы наверняка встречали трейдеров, которые использовали такие странные понятия, как MACD, RSI и Стохастический осциллятор. Если вам начинают рассказывать про эти вещи с умным видом – сразу разворачивайтесь и уходите. Перед вами новичок рынка или представитель компании брокера. Ни в коем случае не доверяйте свои деньги людям, которые строят свои торговые стратегии на базе анализа математических индикаторов! Такие люди не понимают рынок и, скорее всего, совсем недавно прочти книжку Элдера, а то и просто прошли обучающие курсы у брокера и мнят себя гуру рынка. Рынок еще поставит их на место, главное, чтобы не за ваш счет.

Таких «экспертов рынка» часто предлагает компания Teletrade в качестве трейдеров, которые возьмут у вас деньги в доверительное управление. Большая часть людей, начинающих свою торговлю на Форексе, работает по этим индикаторам. Но есть маленький нюанс: подобные индикаторы на длительном временном интервале всегда запаздывают и дают неверные сигналы. Их можно использовать только как дополнительную информацию, но ни в коем случае не как основу торговой системы.

Все технические индикаторы в целом делятся на две категории: опережающие и отстающие. Опережающие индикаторы – например, стохастик – идут впереди движения цены (прогнозируют следующий шаг). Отстающие индикаторы – например, скользящее среднее – следуют за движением цены. Так написано в книгах, и такое их понимание нам предлагают… Но в реальности все технические индикаторы являются отстающими индикаторами по одной простой причине: график не может формироваться, пока не произойдет движение цены! Это как если бы колеса ехали впереди повозки.

Запомните, в основе работы всех технических индикаторов лежат цены открытия и закрытия, максимумов и минимумов, а также значения объемов торгов. Эта информация берется из показателей движения цены акции, которое уже совершилось, она проявляется на вашем графике в виде RSI, MACD и др. Иными словами, ни один индикатор не может вам сказать больше того, что уже сказал график!

А все любители открывать и закрывать позиции по той причине, что индикатор показал перекупленность или перепроданность, сильно ошибаются, поскольку начавшийся тренд зачастую может длительное время не выходить из этих значений. Да и вообще необходимо понимать именно механику рынка и причины движения цены в том или ином направлении.

Паттерны и модели технического анализа

Вы наверняка много раз видели графики, расчерченные различными торговыми каналами, треугольниками, флагами, вымпелами, а уровней поддержки и сопротивления там может быть огромное количество. Я не буду останавливаться на этом в книге, о данных моделях вы можете прочитать у того же Элдера или в «Малой энциклопедии трейдера» Эрика Наймана. Там все эти вещи разбираются подробно. Здесь я хочу сказать одно: вам следует знать технический анализ и хотя бы раз прочесть Наймана или Элдера для общего развития и понимания психологии толпы. Нет, эти книги не учат постижению всевозможных метаний толпы и практике рыночных манипуляций – просто толпа торгует именно по этим книгам. Вы будете знать, как они мыслят.

Самая главная их ошибка в том, что они считают, будто цена учитывает все и рынком управлять невозможно. Это не так. На рынке есть две движущие силы: толпа и крупные игроки. Одни не могут без других, так как на рынке, для того чтобы купить, всегда нужен еще и продавец, который вам продаст.

Крупные игроки проделывают свои манипуляции и постоянно меняют свои паттерны не потому, что они такие плохие и стремятся оставить вас без денег. Они ведут себя так, поскольку им нужны контрагенты по желательным для них их сделкам, а объемы продаж и покупок у них большие, им нужно заставить людей продавать или покупать по соответствующей цене, и вам следует об этом знать, чтобы использовать в своих интересах. А поскольку толпа торгует, опираясь прежде всего на стандарты технического анализа, ее приходится обманывать. Теханализ – штука очень противоречивая и весьма неточная, график всегда можно перечертить иначе, по-другому… А важнее всего прочего следующее: толпе не сообщают, что рынки управляемы! Один из общепринятых постулатов торговли – «цена учитывает все», однако это утверждение ложное, неправильное, поскольку следует учесть еще и объем… Но об этом мы поговорим в следующих главах.

Акции, которые сильнее рынка

При анализе акций конкретных компаний также следует учитывать движение на рынке в целом. Лучший способ это сделать – держать в поле зрения индекс S&P500 (Standard&Poors-500), который опирается на показатели 500 крупнейших компаний американского рынка. Помимо этого есть еще знаменитый индекс Доу-Джонса, но в нем учитываются показатели всего лишь 30 крупнейших компаний, и формула его подсчета не совсем корректно отображает основное движение рыночных реалий.

Чтобы понять, сильнее или слабее становится на рынке позиция акции, нужно сравнить ее движение внутри дня с движением индекса. Для анализа индекса внутри дня будем использовать ETF фонда SPY, который полностью повторяет движение фьючерса на S&P500 внутри дня торговой американской сессии и потому очень удобен для наглядного сравнения.

Если SPY идет вверх, когда акция стоит на месте или, наоборот, падает, то эта акция слабее рынка и тяготеет к тренду вниз. Такие акции для инвестирования нам не интересны. Если акция полностью повторяет движения индекса, это значит, что за нею нет собственной идеи и крупного игрока, который бы двигал ее в нужном нам направлении, такие акции нам тоже не интересны. И, наконец, если акция продолжает расти или держит уровень, даже когда рынок падает, такая акция сильнее рынка. А это значит, что ее двигает крупный игрок, который не дает ей упасть. Такие акции очень хорошо подходят для торговли внутри дня и для получения хорошей прибыли.

Мы будем оценивать графики акций в основном в двух тайм-фреймах: 5-минутный график и дневной график. В большинстве случаев этих двух нам будет вполне достаточно. Для более глубокого анализа тренда время от времени будем смотреть недельный график, а для более четкого анализа накоплений объема полезно будет изучить иногда еще и часовой график. Но пока остановимся на этих двух моментах анализа, а в данной главе рассмотрим для начала 5-минутный график.

Я хочу, чтобы вы научились находить графики, которые сильнее рынка внутри дня. В техническом анализе есть такой паттерн – ударная стратегия. Это день, в течение которого цена совершает безоткатное движение в одном направлении. У трейдеров, которые торгуют индекс РТС на российской бирже, таких дней в месяце бывает, как правило, не больше пяти, причем в обе стороны, как вниз, так и вверх. Но у нас с вами фондовый рынок, на котором более 7000 акций, а это значит, что мы можем находить подходящие акции ежедневно, нужно только уметь правильно их искать. Здесь и проявляется дополнительный минус работы с одной-единственной методикой. Я искренне не понимаю трейдеров (на нашем рынке или на Форексе), которые пытаются выискивать и создавать новые паттерны, опираясь лишь на часть инструментария.

Намного проще выучить один паттерн и постоянно его искать, для этого просто нужно больше инструментов. Остальное за вас сделает теория вероятности и закон нормального распределения. Все, что нужно для торговли внутри дня, – это определить самую сильную стратегию и искать ее на графиках. Более того, я покажу вам инструменты, которые позволяют производить поиск автоматически и в реальном времени.

Все это не будет нашей основной стратегией, но для тех, кто хочет торговать внутри дня, станет идеальным решением. Для начала следует научиться искать акции, которые сильнее рынка (если вы хотите торговать и на продажу, то можно искать и акции слабее рынка). Такие акции должны выглядеть следующим образом:

Все это практические примеры ударной стратегии, но вместе с тем это идеальные графики, формализованные абстракции. Найти подобные показатели, чтобы принять участие в таком красивом движении, весьма непросто, так что не спешите радоваться преждевременно. Но для начала я хочу, чтобы вы попрактиковались в поиске таких акций.

У вас наверняка появляется закономерный вопрос: как же их искать? Тут все довольно просто. Для их поиска можно использовать бесплатный онлайн скринер рынка акций Hamaha.net. Он позволяет просматривать весь рынок в нескольких тайм-фреймах в реальном времени и синхронно.

Ваше первое задание: настроить скринер по нужным нам параметрам и выставить 5-минутный и дневной графики. По ним отбираете акции, которые вам нравятся. Очень прошу, не читайте книгу дальше этой главы, пока не потренируетесь в этом упражнении пару дней. Все дело в том, что вы будете нарабатывать видение паттернов на рынке в течение дня и понимать, какие акции и насколько хорошо будут ходить на рынке. Также поймете, как сильно зависит движение отдельных акций от движения рынка в целом.

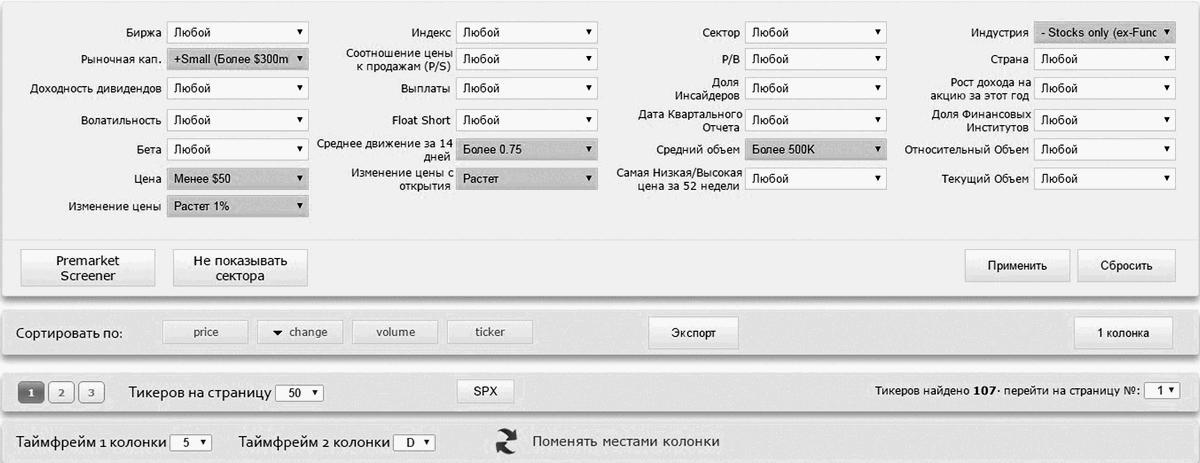

Итак, давайте настроим скринер. Ставим рыночную капитализацию более 300 млн долларов, далее цену менее 50 долларов, но можете поставить и менее $70. Изменение цены ставим – растет на 1 % (будут показывать акции, которые растут более 1 %). Среднее движение за 14 дней более 0,75 (акция в среднем проходит более 75 центов за день), изменение цены с открытия – растет. Средний объем более 500к акций и индустрия – Stocks only (будут показываться только акции).

Этот вариант настроек я использую для поиска акций, которые сегодня растут. Вы можете поиграть с этими настройками и увидеть, что будет выдавать скринер. Если хотите посмотреть акции, которые падали, нужно просто поменять «растет» на «падает» в настройках.

В следующих главах я познакомлю вас с принципами торговли внутри дня и более конкретными паттернами для входа. Наделю вас более совершенным инструментом для поиска нужных акций. А пока я просто хочу, чтобы вы потренировались.

Подобный скринер, даже с большим количеством настроек, есть и на сайте finviz.com. К сожалению, в бесплатной версии сайта он работает с задержкой в 20 минут, а 5-минутный тайм-фрейм недоступен. Так что там удовольствие стоит денег. Покупать платный аккаунт не нужно, нам вполне хватит его в таком виде, так как основной поиск мы будем вести в другом месте.