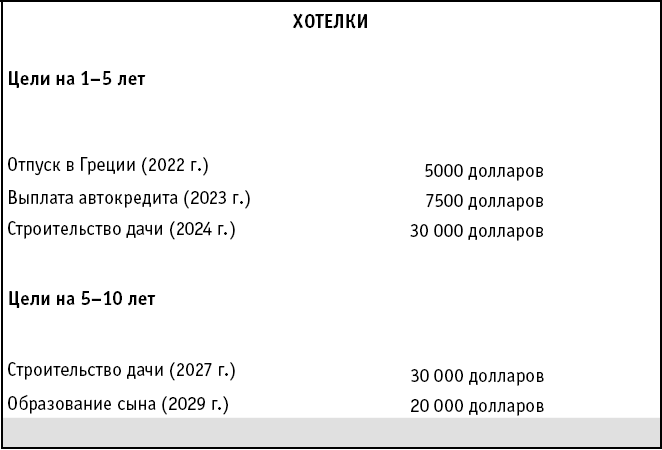

Цель 2. Хотелки

Если создание подушки безопасности – это самая краткосрочная цель, и поэтому мы рекомендуем ее создать как можно скорее, то хотелки – это нечто другое, это наши запланированные крупные покупки и приобретения в течение последующих 10 лет.

Хотелки у нас всех, как правило, одинаковые, то есть мы все мечтаем о доме или о квартире. Мы планируем обновить автомобиль, мы с супругой(ом) обсуждаем отпуск в теплом месте на море, мы думаем об университете для своих детей и так далее и далее. Как правило, мы знаем, во сколько эти хотелки нам обойдутся. Мы также сами назначаем себе примерные сроки, в которые мы бы хотели и могли бы их реализовать. Поэтому важно отметить, что хотелки – это те финансовые затраты, о которых у нас уже имеется понимание их стоимости и сроках материализации.

Поэтому то, что нам потребуется сделать в первую очередь – это сесть и распланировать наши будущие (существенные) расходы на 10 лет вперед. Да-да, именно так. Конечно, не обо всех крупных затратах вы будете знать сегодня. Но главное здесь – это распланировать то, что знаете и что наиболее вероятно на ближайшее десятилетие. Этот список всегда должен включать предполагаемую стоимость той или иной покупки и сроки ее выполнения. Приведем пример списка хотелок.

Подсчет хотелок

Как видно из таблицы выше, хотелки легки в подсчете тем, что у них обычно есть понятные сроки и почти всегда известно, что сколько стоит. Также заметьте, что планировать хотелки стоит в твердой валюте (мы используем доллары), и это только потому, что бессмысленно их планировать в местной валюте, которая к моменту покупки из-за возможной очередной девальвации полностью поменяется в стоимости.

Важно отметить, что к процессу планирования и подсчета хотелок стоит отнестись особенно скромно и серьезно. Хотелки – это не пожелания реализовать все ваши мечты. Это серьезный план намеченных расходов. И осознайте, что после того, как вы эти хотелки распланируете и оцените, именно вам придется их выполнять! Поэтому будьте аккуратны и реалистичны в своих планах.

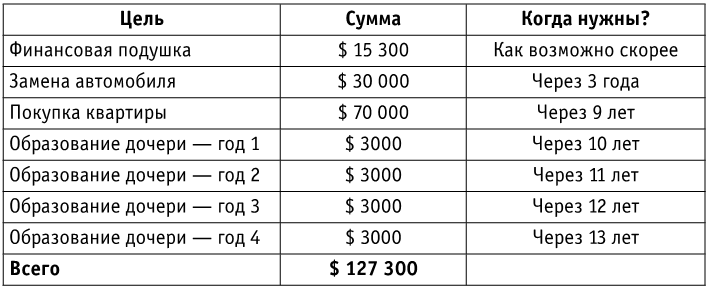

Вернемся к Андрею и Ольге. Скажем, Андрей и его супруга планируют дать дочери образование и хотят начать это делать к моменту, когда ей исполнится 17 лет (напомним, что ей сейчас 7 лет). Андрей и его жена как хорошие родители, может быть, уже частично изучили этот вопрос, провели какое-то исследование и представляют, где хотят обучать свою дочь и сколько это образование может стоить. Сделав такой анализ, они прогнозируют, что через 10 лет и на протяжении последующих 4-х лет они будут готовы тратить 3000 долларов на дочкину учебу. Это, конечно, просто пример, но нам важно понять, как делается конкретно подсчет хотелок.

Продолжим с Андреем далее. Предположим, через 3 года Андрей захочет обновить автомобиль, выделив на него 30 000 долларов.

Наконец, лет через 9 Андрей и его жена захотят приобрести квартиру и будут ожидать, что она будет стоить около 4,55 миллиона рублей (70 000 долларов при прежнем курсе рубля к доллару).

Если резюмировать на этом этапе финансовые цели Андрея, то они выглядят, как в таблице ниже:

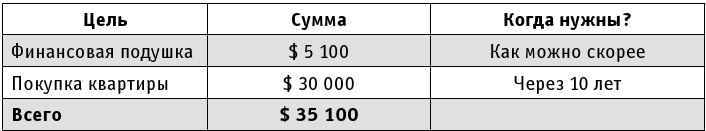

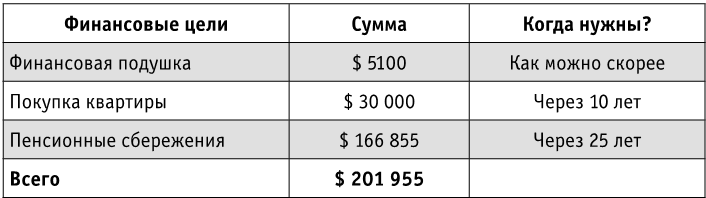

Теперь об Ольге. Скажем, что у нее достаточно скромные хотелки. Предположим, что у Ольги одна цель – через 10 лет приобрести квартиру за 30 000 долларов. Ее таблица выглядит так:

Подытожим. После того, как вы определили и посчитали свою наиболее краткосрочную финансовую цель, а именно – подушку безопасности, а также ваши среднесрочные цели, то есть хотелки, вы готовы к подсчету основной долгосрочной финансовой цели – к подсчету пенсионных сбережений.

Цель 3. Пенсионные сбережения

Данная финансовая цель, как правило, наиболее значительная, потому что капитал, который вы постараетесь накопить, должен будет вас кормить на протяжении многих лет (во всяком случае, так мы оптимистично надеемся). Ваш план – создать сбережения, которые обеспечат вас с момента прекращения работы пожизненно!

Мы все очень рассчитываем на то, что наш пенсионный период продлится максимально долго, и мы желаем, чтобы период нашей пенсии был достойным и оптимально обеспеченным. Именно поэтому задача, которая стоит перед вами – непростая. Вы стараетесь подготовить себе солидную сумму денег, которая позволит вам жить достойно с момента прекращения работы и до конца вашей жизни, когда бы этот конец ни наступил.

Как финансовая цель, цель пенсионных сбережений значительно отличается от хотелок. В отличие от хотелок, где люди в целом знают более или менее точные сроки их исполнения и необходимый для этого размер денежных средств, в случае с пенсией люди могут лишь примерно предположить срок, когда они хотели бы уйти на заслуженный отдых. Но проблема в том, что никто, как правило, не знает размер той необходимой суммы, которая достойно обеспечила бы их пожизненно. Более того, и что также важно, большинство людей не знает, как эту сумму посчитать!

К счастью, мы это умеем и покажем, как правильно высчитать сумму желаемой пенсии, на примере Андрея и Ольги.

Начнем с Андрея, но сначала давайте вспомним две важные вещи о долгосрочном финансовом планировании Андрея.

Первое: мы ранее показали, что если он начнет откладывать 450 долларов (15 % от доходов) ежемесячно и инвестировать их в среднем под 8,5 % годовых (в долларах), то через 25 лет у него накопится сумма в размере 441 112,07 доллара. Мы также знаем: при условии, что Андрей будет продолжать инвестировать накопленный капитал после выхода на пенсию и делать это более консервативно, чем раньше, он в среднем сможет зарабатывать 8,0 % годовых (в долларах). Наконец, мы уже знаем: при условии, что расходы семьи на пенсии не превысят 2550 долларов в месяц, этой суммы в 441 112,07 доллара хватит пожизненно!

Все это мы знаем, и это правильно, но есть нюанс…

Может быть, вы помните – когда мы делали этот подсчет ранее, мы прокомментировали, что в нем не учитывалась одна важная вещь, и мы обещали к ней вернуться. Сделаем это сейчас.

В том подсчете мы не учитывали инфляцию. Как мы знаем, инфляция – это индикатор роста цен в экономике, а так как рост цен – это ни что другое, как снижение нашей покупательской способности, то мы можем смело сказать, что инфляция измеряет скорость, с которой наша покупательская способность уничтожается!

То, что стоило 10 000 рублей в прошлом году при инфляции 10 % в год, в этом году будет стоить 11 000 рублей. Если ваш доход был 100 000 рублей в прошлом году, то вы смогли купить 10 товаров по цене 10 000 рублей. Если ваш доход с прошлого года не увеличился, то теперь по цене 11 000 рублей вы можете купить только 9 товаров, не 10. Вот так инфляция снижает вашу покупательскую способность!

Какое же это имеет отношение к пенсионным сбережениям?

Прямое. В подсчете подушки безопасности и хотелок, которые, обычно планируются на ближайшие десять лет, роль инфляции не настолько критична. То есть Андрей может предположить, что выбранный им автомобиль за 30 000 долларов через 3 года не будет стоить намного больше, чем сегодня. Даже если этот автомобиль и подпрыгнет в цене, Андрей сможет потратить запланированные 30 000 долларов на другой автомобиль.

Аналогично мы можем подойти к подсчету практически всех нами запланированных приобретений и покупок – поездок на курорты, квартир, дач и даже образования для детей. Если мы серьезно подходим к нашим личным финансам, а мы призываем вас делать это именно серьезно, то, запланировав примерную сумму затрат на конкретные хотелки, нам нужно держаться примерно в том же диапазоне цен, которые были заложены нами в наших планах. То есть если Андрей планирует потратить 70 000 долларов на приобретение квартиры через 9 лет, он должен будет в момент выбора квартиры постараться максимально удержаться в рамках данных цен. Статистика показывает, что если планировать свои хотелки в твердой валюте, то они остаются примерно в тех же ценах даже через 10 лет.

Аналогичная ситуация и с Ольгой. Ее хотелка – приобрести жилье за 30 000 долларов через 10 лет. Мы можем не учитывать инфляцию для данной покупки и планируем, что Ольга потратит на покупку квартиры именно эту сумму.

Однако в случае долгосрочных планов более 10, и тем более, 15, 20, 25 и 30 лет ситуация другая. Инфляцию стоит учитывать, даже если подсчеты делаются в твердой валюте, поэтому в подсчете наших пенсионных сбережений этот фактор особо значим.

Из выше сказанного нам стоит учесть хорошее правило, которое касается планирования именно пенсионных сбережений:

Ввиду того что пенсионные сбережения планируются, как правило, на далекое будущее (начиная за 15 лет и ранее), правильно учитывать инфляцию в подсчете необходимой суммы будущих пенсионных сбережений!

Подсчет пенсионных сбережений

Ввиду вышесказанного вы, наверное, заподозрите, что введение инфляции усложнит наш подсчет, но это не так. Фактически подсчет необходимой суммы пенсионных сбережений не сильно усложнится, зато станет намного более реалистичным.

Но возникает еще один серьезный вопрос: какой темп инфляции правильно использовать в ваших подсчетах – российский, украинский, казахстанский? Правильный ответ следующий:

В подсчете пенсионных сбережений учитывается темп инфляции, релевантный валюте, в которой хранятся и накапливаются ваши сбережения!

Если вы серьезно отнесетесь к советам, приведенным в данной книге, и будете накапливать капитал в твердой валюте, например, в долларах, то вам понадобится темп инфляции, статистически правильный для долларов. Исторически темп инфляции на американский доллар не превышает 2,5 % в год, и поэтому мы всегда используем этот темп в своих подсчетах. Мы это также сделаем в подсчете пенсионных сбережений для нашего кейса Андрея ниже. И вам рекомендуем делать так же.

Итак, посчитаем сумму необходимых пенсионных сбережений для Андрея и Ольги уже с учетом фактора инфляции.

Методика подсчета пенсионных сбережений предполагает четыре отдельных шага, и каждый из них мы сделаем вместе.

ШАГ 1. Сначала мы определяем сумму желаемого ежемесячного пассивного дохода на пенсии в сегодняшних деньгах.

Что это значит?

Это сумма денег, которую мы хотим получать на пенсии, исходя из сегодняшней экономической реальности. Так, семья Андрея в настоящий момент справляется, затрачивая на жизнь ежемесячно 2550 долларов. Если бы пенсия начала выплачиваться Андрею сегодня, было бы логично ожидать, что достаточная сумма пенсии Андрею и его супруге немного уменьшится.

Статистика показывает, что в пенсионном возрасте жизнь людей становится проще и экономичнее. Да и дети вырастают. А дочь Андрея, скорее всего, к тому моменту уже не будет жить дома, и жизнь наверняка приобретет еще большую предсказуемость и стабильность.

Предположим, что Андрей и его супруга решают, что 2000 долларов (в сегодняшнем измерении) будет для них достаточной пенсией.

В случае Ольги логика аналогичная. Сегодня Ольга зарабатывает 1000 в месяц, тратит 850 долларов на жизнь и откладывает 150 долларов в сбережения. Предположим, что на пенсии ее потребности уменьшатся, и она сможет прожить на 600 долларов в месяц.

ШАГ 2. Определяем возраст, когда начнутся выплаты пенсии.

Андрей четко осознает сроки и суммы желаемых хотелок. Он догадывается, что после выполнения последней хотелки (в его случае – это оплата образования дочери через 13 лет), ему понадобится достаточное время, чтобы накопить максимальную сумму денег для пенсии. Он решает, что правильный возраст для его ухода на пенсию будет 65 лет, то есть ровно через 30 лет. Сделаем похожее предположение и насчет Ольги. Но условимся, что она уйдет на пенсию через 25 лет, в возрасте 60 лет.

ШАГ 3. Пересчитываем сумму желаемой пенсии, учитывая инфляцию.

Так как пенсия Андрея начнет выплачиваться только через 30 лет, нам необходимо пересчитать 2000 долларов, которые Андрей обозначил как желаемую сумму для достойной пенсии в сегодняшних деньгах, учитывая темп инфляции в 2,5 % годовых. Помните, что в наших подсчетах мы подразумеваем, что Андрей будет хранить свои сбережения и инвестировать капитал в долларах. Поэтому 2,5 % – правильный темп инфляции для такого подсчета.

Какая тогда будет правильная сумма пенсии Андрея, учитывая инфляцию? Как ее высчитать?

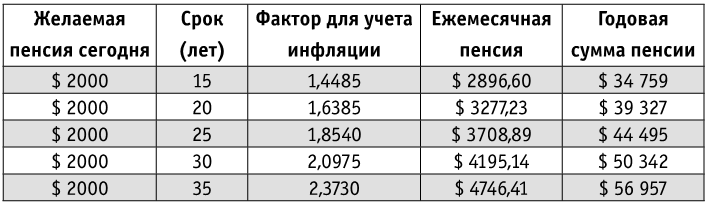

Это легко подсчитать, используя определенный коэффициент, или мультипликатор, привязанный к темпу инфляции. Так как мы используем годовой темп инфляции в 2,5 %, то используем таблицу мультипликаторов ниже именно для этого темпа инфляции:

Эта таблица показывает, что при среднем темпе инфляции в 2,5 %, 2000 долларов сегодня будут иметь ту же самую покупательскую способность, что 4195,14 долларов (2000 ∙ 2,097568) через 30 лет. Так как Андрей намерен получать 2000 долларов в сегодняшних деньгах, мы фактически должны планировать ему выплату в 4195,14 долларов ежемесячно на пенсии!

Если Андрей решит уйти на пенсию раньше или позднее, его сумма пенсии изменится в соответствии с таблицей ниже:

Вот несколько примерных подсчетов, используя таблицу выше:

Другими словами, изменение суммы желаемой пенсии и срока, когда вы планируете ее начинать получать, изменит и сумму реальной пенсии, которую вам необходимо будет планировать. Для Андрея мы теперь знаем: он должен планировать выплату ежемесячной пенсии в 4195,14 долларов (или 50 342 доллара в год), начиная с момента его ухода на пенсию в 65 лет (через 30 лет).

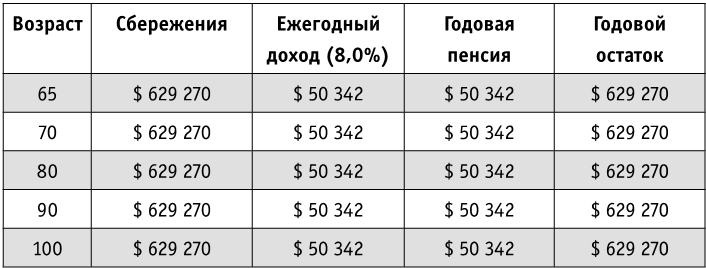

Так как Ольга планирует уйти на пенсию в 60 лет, то есть через 25 лет, то правильный фактор инфляции для подсчета необходимой ей пенсии равен 1,8540. Она планирует получать 600 долларов на пенсии, так что корректная сумма пенсии с учетом инфляции равна 1112,37 долларов в месяц (или 13 348 долларов в год).

ШАГ 4. Нам осталось сделать еще один подсчет для получения точной суммы необходимых пенсионных сбережений.

Мы желаем, чтобы годовая сумма в 50 342 долларов обеспечила Андрея ежемесячной пенсией в 4 195,14 долларов пожизненно. И в случае Ольги наша цель достичь того же с суммой в 13 348 долларов в год, которые обеспечат ее пожизненной пенсией в 1112,37 долларов в месяц.

Но чего мы не знаем сегодня – это сколько лет Андрей и Ольга будут фактически живы после ухода на пенсию! Отсутствие этой информации естественным образом усложняет нашу способность правильно прогнозировать необходимую общую сумму пенсионных сбережений. Однако есть метод, как несмотря ни на что можно будет определить ту сумму пенсии, которая обеспечит этих людей пожизненно. И вы не поверите, насколько этот метод легкий в подсчете!

Нам для этого финального подсчета понадобится сделать еще одно предположение.

А именно… Вы помните, что Андрей и Ольга планируют продолжать инвестировать после своего ухода на пенсию? Они не смогут докладывать новых денег, так как не будут больше работать, и станут более консервативными инвесторами. Отныне основная цель их инвестиционных программ – сохранение накопленных сбережений и жизнь с пассивного дохода, который этот капитал заработает!

Предположим, что на пенсии, инвестируя немного более консервативно, Андрей и Ольга будут зарабатывать в среднем 8,0 % годовых (не 8,5 %, как было до пенсии). Как будет выглядеть этот процесс инвестиций и какую можно прогнозировать математику для Андрея и Ольги?

Вот как будет выглядеть первый год на пенсии Андрея и Ольги с точки зрения их финансов.

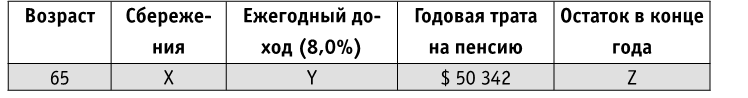

Андрей

Ольга

– к 65 годам Андрей (и Ольга к 60 годам), накопит капитал X и, инвестируя его под 8,0 % ежегодно, будет зарабатывать Y;

– в случае Андрея с общей суммы (X + Y) будет сниматься ежемесячная пенсия в 4195,14 доллара, то есть 50 342 долларов в год. В случае Ольги будет сниматься 1112,37 доллара (13 348 долларов в год).

– в конце года у Андрея и Ольги останется сумма Z, которая перейдет в следующий год и продолжит инвестироваться под 8,0 % годовых.

Пометьте себе еще раз значения параметров в таблице выше:

X = сумма общих сбережений к моменту ухода на пенсию (для Андрея это 65 лет, а для Ольги – 60 лет).

Y = ежегодный доход, который будут получать Андрей и Ольга, инвестируя капитал X во время пенсии (под 8,0 %).

$ 50 342 = сумма годовой пенсии, которая будет выплачиваться Андрею, то есть это уменьшение общих сбережений.

$ 13 348 = сумма годовой пенсии, которая будет выплачиваться Ольге, то есть это уменьшение общих сбережений.

Z = чистый остаток в конце года, который останется после добавления процентного дохода и выплаты пенсии.

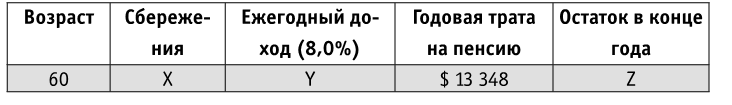

Давайте предположим, что произойдет при сценарии, где Андрей смог бы накопить такой капитал к 65 годам (а Ольга к 60 годам), который в результате его ежегодного инвестирования во время пенсии покрыл бы полностью затраты из него?

Перефразируем этот вопрос: как будет выглядеть таблица, в которой Y был бы идентичен годовой трате на пенсию?

Говоря об Андрее, мы знаем, что годовая трата на его пенсию равна 50 342 доллара. Тогда какая сумма Сбережений (Х) необходима Андрею к моменту его ухода на пенсию, чтобы при доходе в 8,0 % годовых полностью покрыла затраты в 50 342 доллара?

Аналогично обстоят дела и с Ольгой. Мы знаем, что годовая трата на ее пенсию равна 13 348 долларов. И тогда какая сумма Сбережений (Х) необходима Ольге к моменту начала выплаты ее пенсии, которая при доходе от инвестиций под 8,0 % годовых полностью покроет затраты в 13 348 долларов?

Высчитать ответы банально просто. Смотрите:

Берете сумму желаемой годовой пенсии и делите ее на процент ожидаемой годовой доходности во время пенсии.

В случае Андрея получается так: 50 342 / 0,08 = 629 270 долларов.

В случае Ольги это: 13 348 / 0,08 = 166 855 долларов.

Что это значит?

Фактически это означает, что если к началу пенсии в 65 лет Андрей сможет накопить 629 270 долларов и после этого уйти на пенсию и инвестировать пассивно этот капитал в среднем под 8,0 % годовых, то он будет получать пассивный ежегодный доход в 50 342 доллара. Этот доход точно покроет необходимые и желательные пенсионные выплаты Андрею (4195,14 долларов ежемесячно ∙ 12 месяцев = 50 342 доллара).

А Ольга к 60-ти годам сможет накопить 166 855 долларов и после этого уйти на пенсию и инвестировать пассивно этот капитал в среднем под 8,0 % годовых, то она будет получать пассивный ежегодный доход в 13 348 долларов. Этот доход точно покроет необходимые и желательные пенсионные выплаты Ольге (1112,37 доллара ежемесячно ∙ 12 месяцев = 13 348 долларов).

Вот так будет выглядеть полная финансовая таблица Андрея и Ольги в первый год их пенсии.

Для Андрея:

Для Ольги:

Обратите внимание на Сбережения в начале года и на Остаток в конце года. Эти цифры одинаковые. Что это значит?

Это означает, что если мы знаем, (а) под какой годовой процент мы сможем инвестировать наш капитал во время пенсии, и (б) какая сумма годовой пенсии сможет нас обеспечить, мы сможем высчитать точную нужную для безбедной жизни сумму сбережений!

Но это не все!

Представьте, что будет, если Андрей и Ольга смогут инвестировать во время пенсии ежегодно в среднем под 8,0 % не только в первый год пенсии.

Тогда таблица Андрея будет выглядеть так:

А таблица Ольги вот так:

Заметьте, что суммы в конце года никогда не падают!

Это означает, по сути, что, если вы сможете к пенсии накопить соответствующий правильно высчитанный капитал и эффективно инвестировать его, он сможет обеспечить вас и ваших родных навсегда! Более того, таблица выше также показывает, что, когда вас уже не станет, вы оставите вполне приличное наследство своим детям и внукам!

Перед тем, как продолжить дальше, осмыслим еще раз и подчеркнем важные моменты, описанные выше:

• Представленный здесь сценарий – абсолютно реалистичный. Сегодня любой человек, живущий в СНГ или Европе или в Америке, имеет возможность инвестировать капитал легально, надежно и долгосрочно в современные валютные инструменты, которые приносят высокую доходность.

• Мы вас призываем проделать подсчеты, представленные в этой книге, используя свои личные цифры, и постараться определить для себя, какой капитал вам нужен, чтобы обеспечить себя финансовой подушкой, хотелками и пенсионными сбережениями.

• Мы также просим вас серьезно подумать о том, какие действия вам потребуется предпринять, чтобы достичь желаемых целей.

• И последнее. Помните, что планирование своих финансовых целей – это хорошее начало долговременного материального благосостояния. Это не единственный шаг, но важный и ценный процесс для его достижения.

Мы показали выше, как определить свои финансовые цели и грамотно их посчитать. Резюмируем все вышесказанное на примере наших Андрея и Ольги посмотрим на их полную финансовую ситуацию.

Вот финальная таблица финансовых потребностей Андрея:

Сумма в 756 570 долларов – полная картина финансовых целей Андрея. Как вы видите, эта сумма включает необходимость в формировании финансовой подушки, и это рекомендуется сделать по возможности скорее. Далее эта сумма покрывает планирование всех хотелок в течение следующих 13 лет и в конечном итоге учитывает самую существенную долгосрочную финансовую цель Андрея – пенсионные сбережения.

Так выглядит финальная таблица финансовых потребностей Ольги:

Сумма в 201 955 долларов – это полная картина финансовых целей Ольги. Эта сумма включает необходимость в формировании финансовой подушки, и это рекомендуется сделать по возможности скорее. Эта сумма покрывает планирование хотелки в течение следующих 10 лет и в конечном итоге учитывает пенсионные сбережения.

В следующей главе мы перейдем к тому, как достигнуть желаемого капитала для того, чтобы выполнить взятые на себя финансовые обязательства. Как вы, наверное, догадались, этот путь не легкий, но мы вас заверяем – он реальный и реализуемый.

Например, в случае с нашим Андреем вспомним, что у него имеются 35 000 долларов, с которых можно начать создавать солидные сбережения. Первым делом он отложит 15 300 долларов для финансовой подушки на валютный депозитный счет в надежном банке. Повторяем, что финансовая подушка не должна активно и агрессивно инвестироваться, так как эта сумма «на черный день», и она должна быть ликвидной и доступной.

Однако оставшуюся сумму в 19 700 долларов и ежемесячные остатки из бюджета (450 долларов у Андрея) нужно начинать инвестировать с целью достижения хотелок и накопления пенсионных сбережений.

Напомним, Ольга начинает реализацию своих финансовых планов с 15 000 долларов, из которых 5100 долларов пойдут на формирование подушки безопасности и остаток в 10 000 долларов станет стартовым капиталом для ее программы инвестирования. Благодаря этим инвестициям Ольга сможет накопить капитал для покупки квартиры через 10 лет и для формирования пенсионных сбережений.

Если вы сейчас сомневаетесь, что это возможно… не верите, что Андрей или Ольга смогут создать необходимый капитал для того, чтобы исполнить все свои краткосрочные, среднесрочные и долгосрочные проекты и накопить на достойную пенсию, которой хватит навсегда, потерпите. Мы туда направимся вскоре, и вы узнаете, что нужно предпринять для этого и какой капитал можно создать, если этим заняться всерьез.