Определение размера рынка

Как оценить размер и стоимость обслуживаемого или потенциального рынка

Что представляет собой модель и как она работает

В основе маркетинговых стратегий должно лежать достоверное представление о размере рынка. Начальной точкой служит определение рынка. Существуют два показателя размера рынка — общий объем целевого рынка (total available market — TAM) и объем обслуживаемого целевого рынка (served available market — SAM). SAM характеризует рынок, на который компания поставляет свои продукты и на котором она конкурирует с другими компаниями, поставляющими аналогичные продукты. TAM — более широкое понятие, которое характеризует рынок конкурирующих и замещающих продуктов.

Поставщик растворимого кофе определяет SAM как рынок растворимого кофе, на котором присутствует он сам, а также его конкуренты. TAM для растворимого кофе может быть расширен за счет включения свежемолотого кофе и даже рынка напитков-заместителей вроде горячего шоколада и чая. TAM — не обязательно то, с чем не стоит считаться. Всегда найдутся те, кто выходит на более широкий рынок, если растворимый кофе вдруг окажется недоступным, есть и любители попробовать новый вкус. Необходимо знать суть этих определений, прежде чем приступать к расчетам.

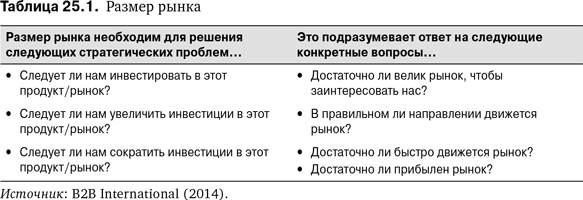

Оценки размера рынка нужны в целях стратегического планирования (табл. 25.1).

Один лишь размер рынка, однако, не дает ответов на стратегические вопросы. Необходимо также иметь представление о каналах поставок на рынок, уровнях конкуренции, лояльности клиентов, ценах и т.п.

Существуют три подхода к оценке рынка.

Подход со стороны спроса

Это подход снизу вверх, где результаты исследования конечных пользователей соотносятся со статистикой рынка. Например, компания, желающая оценить размер рынка спецодежды, проводит опрос, чтобы выяснить, сколько тратится на спецодежду одного работника в год, а затем соотносит эти данные с общедоступной статистикой по количеству работников в отрасли, которые могут ее носить. Такой способ определения размера рынка полезен, поскольку его можно применять в самых разных отраслях. Фактически создается модель спроса. Модели хороши тем, что объясняют ситуацию. В данном случае они показывают, где находится наибольший потенциал для спецодежды.

Подход сверху вниз

Этот метод оценки размера рынка противоположен предыдущему. Он позволяет взглянуть на рынок с высоты птичьего полета, опираясь на опубликованные отчеты и макроданные. Иногда такие оценки дополняются мнением отраслевых экспертов.

Подход со стороны предложения

Это оценка размера рынка, построенная на расчетных данных о доходе всех снабжающих рынок конкурентов. Оценки подобного рода полезны по той причине, что они показывают размер и силу конкурентов. Это также хороший метод логического контроля расчетов, поскольку данные по компании, рыночная доля которой выглядит странно, скорее всего, ошибочны. Выполнение оценки со стороны предложения связано с очевидными трудностями. Доходы компаний по продуктовым группам обычно не публикуются. Впрочем, рыночные доли и доходы разных поставщиков можно определить по опросам пользователей продукта. Если доход одного из поставщиков известен (например, компании, которая финансирует исследование), то его можно использовать в качестве ориентира для оценки рыночных доходов других поставщиков.

Оценка размера рынка практически всегда является расчетной. В принципе, для проверки точности неплохо проводить такие оценки несколькими способами. Если оценки расходятся, их следует пересмотреть и уточнить.

Происхождение модели

Вряд ли можно назвать конкретного родоначальника оценки размера рынка. В 1920–1930-х гг. компания Nielsen в Соединенных Штатах начала проводить аудит продуктов, фактически оценивая объем продаж через продовольственные магазины. Так она получала данные по рыночным долям, которые использовались для расчета размера рынка.

В послевоенный период маркетинг стал структурированным, и для составления маркетинговых планов потребовались данные по размеру рынка. В 1968 г. Обри Уилсон выпустил книгу под названием «Оценка промышленных рынков» (The Assessment of Industrial Markets), где описал процесс расчета размера рынка.

Развитие модели

Обычно широкий разброс значений оценки размера рынка допускается при следующих условиях:

- Когда инвестиция очень мала по сравнению с общим размером рынка.

- Когда исследование представляет собой предварительный обзор рынка.

- Когда главной целью является поиск ответа на вопрос «Куда мы идем?», а не «Как нам туда добраться?».

Бывает, что компании зацикливаются на точности вычисления размера рынка. Компании с очень скромной позицией на рынке совершенно не нужно знать его точный размер. Если рынок очевидно огромен, а компания имеет очень маленькую процентную долю, то трата времени и денег на получение точных цифр никак не улучшит стратегическое мышление. Если же это очень крупный игрок, то он и так должен быть доволен своей рыночной долей. Что может быть более полезно для доминирующей компании, так это знание ее доли в кошельке клиентов. Например, компания занимает 10% рынка, однако эту долю могут обеспечивать всего несколько клиентов, являющихся крупнейшими покупателями продукта. Совершенно иная ситуация у компании, имеющей 10% всего рынка в результате того, что она занимает небольшие доли кошелька множества клиентов.

Высокий уровень точности необходим в некоторых случаях:

- Планируется крупная инвестиция по отношению к общему размеру рынка, и инвестор собирается получить значительную долю этого рынка.

- Необходимо получить размеры рынка для ряда лет, чтобы выявить тренд.

- Компания действует в нише. Маркетолог, составляющий план на этом узком рынке, должен хорошо представлять размер конечного выигрыша.

Модель в действии

Организация складского хозяйства постоянно усложняется. Крупные склады, особенно те, на которых хранятся пищевые продукты или которые обслуживают клиентов в онлайновом режиме, занимают очень большое пространство. Продукты на складах хранятся в контейнерах с электронными бирками. Работники складов получают заказ и начинают его комплектовать, отыскивая нужные контейнеры с помощью системы голосовых подсказок или электронных инструкций. Программное и аппаратное обеспечение для управления складами — пример быстрорастущего рынка. Одному из поставщиков в этой сфере потребовалось определить размер глобального рынка.

Исследование началось с оценки базовой статистики — количества и размеров складов по всему миру. В этой сфере можно найти информацию, однако она фрагментарна — если в Северной Америке и Европе статистика превосходна, то в остальных регионах она довольно скудна.

Дорогостоящие системы управления складами используются только крупными комплексами площадью более 1000 кв. м. Для начала определили количество складов этого размера в Северной Америке и Европе, а потом выполнили расчетную оценку для остальных стран. Количество и размер складов в определенной мере коррелировали с ВВП страны, что позволяло заполнять пробелы. В южной части Европы просматривалось свое распределение размеров и использования складов, которое отличалось от распределения в Восточной Европе. Ситуация в Северной Америке походила на ту, что наблюдалась в Западной Европе.

В опросе участвовали 500 операторов крупных складов по всему миру. Всем опрошенным задавали вопрос о том, каковы площади склада и численность работников, занятых комплектацией заказов. Этот персонал выполнял заказы, извлекая продукты из контейнеров. Зная количество и размер складов, а также численность комплектовщиков, можно было определить количество комплектовщиков на квадратный метр. Затем этот показатель применялся для вычисления численности комплектовщиков на складах с известной площадью по всему миру. Для получения инструкций о местонахождении нужных продуктов комплектовщикам требовались головные гарнитуры и портативные компьютеры. Зная численность комплектовщиков и среднюю стоимость программно-аппаратного обеспечения на человека, довольно легко определить размер глобального рынка.

Расчетный размер глобального рынка затем представили в разрезе по странам и продуктам: бакалейные товары, общественное питание, сторонняя логистика, товары повседневного спроса и т.д. Это позволило компании увидеть текущий размер глобального рынка и понять, во что обойдется полная замена ручной комплектации на автоматизированную (см. рис. 25.1). На основе оценки размера рынка был составлен пятилетний прогноз спроса.

Что следует иметь в виду

- Точные оценки размера рынка требуются редко. Рекомендуется проводить перекрестную проверку оценки с использованием подходов сверху вниз (на основе данных макро- или высокого уровня) и снизу вверх (на основе исследования конечных пользователей и рыночной статистики).

- Целесообразно оценивать размер рынка в натуральном выражении. Это позволяет избежать проблемы изменения цен продуктов по мере их продвижения по цепочке создания стоимости.

- Если размер рынка оценивается в денежном выражении, очень важно указывать, на основе чего он получен — на основе отпускных цен производителя или цен покупки потребителями.

Примечание

. Wilson, A. (1968) The Assessment of Industrial Markets, Hutchinson, England.