4.7. Телекоммуникационным гигантам сегодня нелегко: кто займет место в центре формирующихся коммуникационных экосистем?

О борьбе за клиента между производителями оборудования, поставщиками контента и телекоммуникационными компаниями

На этот раз революция начинается с крошечной пластинки размером всего 5×6 мм и толщиной 1 мм. Таковы габариты eSIM-карты. Как и ее более крупные предшественницы, эта новая карта предназначена для подключения мобильных устройств к интернету и сотовой сети. Однако ее революционная новизна заключается не столько в микроскопических размерах, сколько в букве e, которая означает embedded («встроенная»).

На сегодняшний день карты модуля идентификации абонента (subscriber identity module, SIM) выдаются операторами беспроводной связи и вставляются в устройство вручную — обычно это делает сам пользователь. А вот программируемый модуль eSIM устанавливают производители, встраивая его в смартфоны, планшеты, фитнес-браслеты, «умные» часы и очки, игровые приставки, камеры и бытовые медицинские приборы — словом, в любую аппаратуру, всегда подключенную к интернету. Помимо прочего, благодаря eSIM абонент может совершать звонки со своих носимых устройств. Например, в «умные» часы Samsung Galaxy Watch и в Apple Watch Series 4 встроен модуль eSIM, который позволяет пользователю выбирать нужного оператора, звонить и подключаться к интернету независимо от мобильного телефона.

Новые перспективы радуют потребителей, но вызывают обеспокоенность у телекоммуникационных компаний, которые господствуют на рынке еще со времен первых сотовых телефонов, когда пропускная способность каналов связи была низкой, а сами эти каналы полностью ими контролировались. Телекоммуникационные операторы выдавали своим клиентам SIM-карты и занимали главенствующее положение в секторе, обеспечивая себе высокую добавленную стоимость. Если одну и ту же SIM-карту можно будет переназначать на любого оператора, поставщики услуг беспроводной связи рискуют утратить важнейшее средство поддержания лояльности клиентов — стоимость перехода к другому поставщику. А это приведет к перераспределению прибылей и источников выручки между телекоммуникационными группами, производителями оборудования, интернет-провайдерами и поставщиками контента.

Кто победит в борьбе за место в центре новых экосистем?

Сегодня происходит формирование новых экосистем, и все участники рынка стремятся оказаться в их центре, где можно получать максимальную выгоду, а не прозябать на периферии, довольствуясь крохами со стола победителей. Сумеют ли такие гиганты, как Apple и Samsung, одержать верх в этой схватке? В перспективе благодаря eSIM эти производители смогут заранее определять операторов беспроводной связи в выпускаемых ими смартфонах, давая абонентам возможность сменить поставщика услуг одним нажатием кнопки. А дальше вполне логично ожидать, что производители устройств будут сами покупать на рынке телекоммуникационные мощности и инфраструктуру, постепенно вытесняя беспроводных операторов. Или же возобладает принцип «контент решает все», которым руководствуются такие поставщики контента, как Netflix? Ведь этот сервис потокового видео во многом опирается на телесериалы и фильмы собственного производства, привлекая благодаря им миллионы новых клиентов. И даже недавно вышедшая на этот рынок компания Amazon сегодня тоже производит собственный контент.

А вот социальная сеть Facebook делает ставку на виртуальную реальность — неслучайно она за 2 млрд долл. США приобрела компанию Oculus, которая выпускает очки виртуальной реальности. В частности, гарнитура Oculus Rift позволяет воплотить в жизнь любые цифровые иллюзии, от виртуальных автогонок до полноценной виртуальной экскурсии по выставленному на продажу дому. Это устройство способно убедить мозг в том, что тело находится в той обстановке, которую видят глаза.

Некоторые компании уже активно осваивают этот рынок. Самой успешной из них можно считать фирму Sony с ее игровой приставкой PlayStation. Таким образом, вкупе со смежным сегментом дополненной реальности упомянутая выше технология создала весьма перспективный сектор с хорошим потенциалом роста. Согласно исследованию, проведенному инвестиционным банком Goldman Sachs, эта новая отрасль (годовой оборот которой уже сейчас составляет от 3 до 5 млрд долл. США) к 2025 г. увеличит объемы продаж до 80–100 млрд долл. США. Сегодня почти всю выручку в данном секторе обеспечивают компьютерные игры, однако к 2025 г. примерно половина его доходов предположительно будет поступать от корпоративных клиентов. Очки виртуальной реальности могут пригодиться, например, дизайнерам, отображая виртуальную информацию, или хирургам, показывая виртуальные линии, по которым нужно вести скальпель, или даже солдатам, помогая наводить оружие на цель.

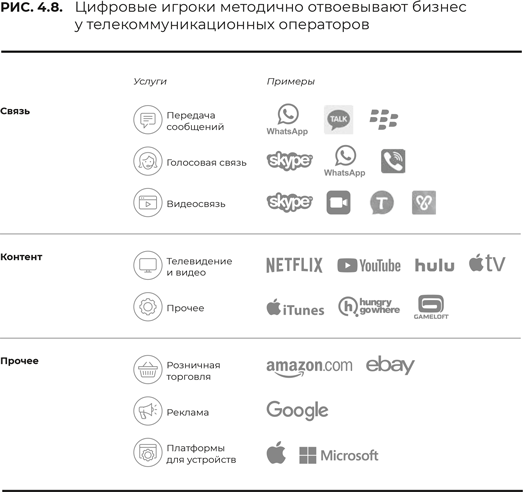

А телекоммуникационным гигантам воистину есть что терять. Когда-то их услуги по обработке вызовов, передаче сообщений и трансляции видео приносили колоссальные прибыли, но недремлющие конкуренты уже давно предлагают все это бесплатно. В сегментах, связанных с контентом и платформами, тоже приходится держать оборону. Начиная с 2013 г. совокупная выручка телекоммуникационных компаний в США и Европе снижается примерно на 0,5% в год, а в ближайшее время этот спад может ускориться. Согласно некоторым пессимистичным прогнозам, к 2020 г. общеотраслевая выручка сократится на целых 30% (рис. 4.8).

Чтобы переломить эту тенденцию, некоторые игроки тратят свои пока еще внушительные финансовые ресурсы на приобретение компаний, выпускающих контент и программы, которые можно распространять через телекоммуникационную инфраструктуру. Так, в конце 2016 г. американский телекоммуникационный гигант AT&T предложил 85 млрд долл. США за фирму Time Warner, которой принадлежат киностудии и телеканал CNN. А незадолго до этого AT&T купил телекомпанию DirecTV за 49 млрд долл. США. Несколькими годами ранее оператор кабельного телевидения Comcast приобрел медийную группу NBCUniversal. Наконец, в 2015 г. оператор беспроводной связи Verizon купил одного из первопроходцев интернета America Online (AOL), а в 2016 г. — поисковую систему Yahoo!.

Тем не менее одних только поглощений будет явно недостаточно для сохранения рентабельности в отрасли. Чтобы телекоммуникационным группам в конечном итоге не превратиться в дешевых поставщиков базовой инфраструктуры, они должны совершенствовать свою деятельность по ряду направлений: цифровому преобразованию операционной модели, применению методов продвинутой аналитики с использованием больших данных (Big Data), формированию экосистем партнерских сервисов вокруг основного бизнеса и, наконец, выходу телекоммуникационных компаний на смежные цифровые рынки. Следование каждой из этих тенденций может кардинально повысить прибыльность операторов связи благодаря оптимизации издержек при сохранении масштабов бизнеса на неизменном уровне или за счет увеличения доходов.

Одна из наиболее значимых тенденций развития отрасли, актуальная для всех без исключения операторов и требующая значительных усилий с их стороны, — цифровое преобразование операционной модели. Это понятие, как известно, охватывает множество способов повысить эффективность — от перевода сетевой инфраструктуры на ИТ-платформу до автоматизации внутренних процессов. Цифровое преобразование операционной модели может принести телекоммуникационным компаниям существенные преимущества, но требует определенных усилий.

По оценке McKinsey, цифровая оптимизация инфраструктуры на основе технологий программно-конфигурируемых сетей (Software-Defined Networking, SDN) и виртуализации сетевых функций (Network Functions Virtualization, NFV) позволит телекоммуникационным компаниям в перспективе сократить общую стоимость владения инфраструктурой на 20–30%.

Перевод процессов взаимодействия с клиентом в цифровой формат обеспечивает конкурентные преимущества компаниям, которые быстрее других двигаются в этом направлении. Результаты исследований свидетельствуют о том, что правильно выстроенная цифровая служба поддержки клиентов не только сокращает операционные издержки в этой области на 20–25%, но и повышает уровень удовлетворенности клиентов на 20–30% по сравнению с традиционным обслуживанием через колл-центр.

Примером компании, реализовавшей подобные меры, может служить Elisa — крупнейший мобильный оператор Финляндии, который внедрил полностью автоматизированный центр управления сетью. Elisa начала автоматизировать свои системы, чтобы справляться со стремительно растущим мобильным трафиком. И абоненты компании очень хорошо восприняли отсутствие людей в этом процессе: с тех пор как управление сетью было полностью автоматизировано, количество претензий со стороны абонентов снизилось на 15%, а частота возникновения конфликтных ситуаций сократилась на 50%. Компания даже начала продавать инструменты автоматизации и делиться опытом с другими европейскими операторами.

Очевиден также положительный эффект в сфере развития цифровых каналов продаж и маркетинга. Благодаря проведению таких проектов затраты на привлечение одного клиента с помощью адресных кампаний через интернет оказываются на 30–40% ниже, чем при продажах через розничную сеть, а рентабельность инвестиций (Return On Investment, ROI) в цифровой маркетинг в среднем увеличивается более чем вдвое — на 140%.

Еще одна область применения цифровых технологий, повышающих эффективность операционной модели телекоммуникационной компании, — упрощение и автоматизация стандартных бизнес-процессов и оптимизация алгоритмов клиентского обслуживания. Хотя тема автоматизации функций бэк-офиса уже не нова, потенциал упрощения как внутренних, так и внешних процессов все еще велик. По оценке McKinsey, 45% операционных затрат типичного оператора связи обусловлено всего лишь 20–30 процессами. При этом автоматизация функций с помощью передовых технологий, в том числе машинного обучения, позволяет сократить эти затраты на треть.

Вернемся к примеру Elisa. Компания также автоматизировала некоторые системы сотовой связи и в числе прочего провела интеграцию, конфигурирование и испытание базовых станций. Эффект оказался впечатляющим — за последние шесть лет объем мобильных данных вырос в 20 раз, но Elisa до сих пор обходится той же численностью персонала, что и в 2007 году.

В сложившихся условиях важен комплексный подход. Чтобы сократить время, которое требуется для вывода новых решений на рынок, операторы связи радикально упрощают в том числе спектр своих коммерческих предложений и внутренних инфраструктурных решений. Существуют также возможности снижения затрат, обусловленных высоким уровнем кастомизации систем управления взаимоотношениями с клиентами (Customer Relationship Management, CRM), за счет упрощения линейки архивных и новых тарифных планов. Эти меры, если дополнительно подкрепить их оптимизацией внутренних процессов, позволят увеличить скорость внедрения принципиально новых разработок в 1,5–2 раза, а проведения незначительных изменений — более чем в 10 раз. Например, голландский интегрированный оператор KPN достиг сокращения расходов на 450 млн евро в течение двух лет за счет симплификации ИТ, продуктов и процессов, а в 2016 году запустил еще одну волну, реализуя комплексную программу повышения качества онлайн-поддержки и консолидируя организационную модель на основе методики Agile, о который мы говорим подробнее в главе 9.

Применение передовых методов анализа и монетизация больших данных в телекоммуникационной отрасли уже не является отдаленной перспективой — многие игроки начинают активно использовать эти методы, и потенциал дальнейшего роста очень значителен. Операторы связи имеют доступ к уникальному ресурсу — большим данным об абонентах — и занимаются его монетизацией без нарушения прав субъектов персональных данных. Эти данные имеют не меньшую, а, по мнению ряда экспертов, даже более высокую ценность, чем данные о клиентах, имеющиеся у интернет-компаний, таких как Google и Facebook. Есть два уровня анализа больших данных о клиентах: базовый, когда анализ нацелен на повышение эффективности существующих сервисов, и продвинутый, когда происходит монетизация аналитических данных об абонентах в партнерстве с внешними компаниями.

Передовые аналитические методы уже в наши дни позволяют повысить средний доход в расчете на абонента (Average Revenue Per User, ARPU), снизить отток абонентов и оптимизировать капитальные и операционные затраты. Например, один интегрированный телекоммуникационный оператор, предлагающий услуги мобильной связи, широкополосного интернета и телевидения, внедрил алгоритм, позволяющий предсказать, какое наиболее выгодное для компании предложение окажется привлекательным для конкретного клиента в конкретный момент времени (методика Next Best Offer). В результате интерес клиентов к маркетинговым кампаниям по продвижению вырос на 20–200% в зависимости от продукта. Другой крупный оператор связи в США по результатам анализа больших данных об абонентах, полученных из внутренних и внешних источников, переосмыслил собственный подход к взаимодействию с абонентами. В итоге показатель удержания абонентов, находящихся в зоне риска оттока, повысился вдвое, хотя количество контактов с ними удалось сократить на треть.

Применение методов продвинутой аналитики значительно снижает капитальные и операционные затраты. Например, анализ больших данных об абонентах с использованием модели интеллектуального планирования капитальных затрат позволяет с высоким уровнем детализации определить приоритеты инвестирования в сетевую инфраструктуру. Это помогает компаниям телекоммуникационной отрасли на 20–30% сократить капитальные затраты на ее развертывание за счет анализа особенностей использования телекоммуникационных сервисов клиентами. В частности, такое приложение разрабатывают для клиентов — телекоммуникационных операторов компании DataSpark (аналитическое подразделение Singtel) и Analysys Mason (ведущая консультационная компания телекоммуникационной отрасли). Приложение помогает операторам наилучшим образом распределять мощности с помощью разработанной DataSpark платформы Network CAPEX Optimizer™. Платформа позволяет анализировать массивы данных, включая уровень удовлетворенности клиентов, потенциальный спрос, сетевой трафик и доходность. На основе выводов, полученных при помощи приложения, операторы могут выбирать оптимальное местоположение для вышек сотовой связи и модернизировать существующую сетевую инфраструктуру.

Еще один пример — внедрение средств аналитики технологий на основе искусственного интеллекта для профилактического обслуживания сетевого оборудования в компании Verizon. В 2017 году эти нововведения позволили предсказать около 200 внештатных ситуаций, которые могли отразиться на клиентах, и заблаговременно принять меры по их предотвращению. Компания использовала алгоритмы предсказательной аналитики, которые ежесекундно обрабатывали 3 ГБ данных, стекающихся от миллионов сетевых интерфейсов.

Наконец, все более перспективной и активно развивающейся становится сфера монетизации данных о клиентах и отношениях с клиентами. Информация о текущем местоположении и истории перемещений клиентов, доступная операторам связи, интересна для принятия решений в области геомаркетинга.

Развитие цифровых экосистем вокруг основного бизнеса необходимо операторам связи для поддержания конкурентоспособности

Цифровой прорыв, происходящий в телекоммуникационной отрасли, меняет саму концепцию ведения бизнеса. Стремительный прогресс в сфере цифровых технологий выводит игроков телекоммуникационного рынка за его традиционные границы, и уже сегодня создание цифровых экосистем партнерских сервисов, окружающих абонента, становится популярным направлением развития бизнеса. Лидеры рынка уже заметно продвинулись в этом направлении.

Например, турецкая компания Turkcell прошла весь путь преобразований из традиционного оператора сотовой связи в поставщика цифровых услуг, позволяющих абонентам получить максимум от общения и цифровых решений. И наиболее важным сближением технологий в Turkcell стала конвергенция вовсе не фиксированной и мобильной связи, а сервисов OTT и инфраструктуры. И этот шаг окупился: в 2018 году общая выручка Turkcell Group увеличилась на 20,8%, а компания добилась самых высоких темпов роста среди операторов связи во всем мире за последние три года. На недавнем мобильном конгрессе в Барселоне компания анонсировала свою стратегию «1440», имея в виду 1440 минут в сутках, которые компания хотела бы иметь возможность вовлекать клиентов в свои цифровые продукты и сервисы. Также Turkcell через свое дочернее подразделение Lifecell Ventures начал экспортировать цифровые сервисы и знания в этой области по всему миру.

Выход в смежные области цифрового бизнеса в последние годы становится повсеместной практикой для операторов связи

Телекоммуникационные компании все чаще открывают — самостоятельно либо в партнерстве с другими компаниями — цифровые направления бизнеса в смежных с основной областях. Такая диверсификация часто может дать синергетический эффект благодаря наличию у компаний смежных компетенций и доступу к обширной клиентской базе. Например, еще в 2016 году австралийская телекоммуникационная компания Telstra получила 11% дохода за счет оказания услуг, связанных с сетевым хранением данных, а Singtel в том же году заработала около 20% дохода благодаря не профильному для операторов связи бизнесу в области информационно-коммуникационных технологий. Российские операторы также двигаются в этом направлении. И это немудрено. Ведь смежные направления, такие как банковские услуги, игры, ТВ/видео, образование и другие, позволяют, по сути, удвоить размер адресуемого B2C рынка по сравнению с рынками мобильной и фиксированной связи. А в сегменте B2B такие направления, как интернет вещей, цифровая реклама и маркетинг, монетизация массивов данных, различные цифровые и облачные сервисы, и вовсе в несколько раз больший рынок, чем рынок традиционных услуг связи.

В целом сегодня можно выделить шесть актуальных рыночных сегментов, в которых операторы беспроводной связи обладают очень хорошими исходными позициями, поскольку их сети уже готовы к обработке потоков данных.

- Носимые устройства. Кто будет обеспечивать подключение фитнес-браслетов, очков виртуальной реальности, «умных» часов и кроссовок к интернету? Каким образом эта деятельность будет генерировать доход и как будет выглядеть бизнес-модель?

- «Умные» дома. Какое подключение к интернету будет использоваться для управления отопительными и климатическими системами, рольставнями, лифтами и всеми прочими неотъемлемыми атрибутами «умных» домов завтрашнего дня?

- Автомобили с сетевыми возможностями. Автономное вождение, системы слежения за дорожной разметкой, системы экстренного торможения, эксплуатационные данные — кто станет обрабатывать весь тот колоссальный поток данных, который будут создавать автомобили завтрашнего дня?

- Интернет вещей. Все оборудование, оснащенное датчиками, которые постоянно передают технологические и эксплуатационные данные, — кто будет обеспечивать передачу этого огромного объема информации?

- Цифровая медицина. Скоро любой подключенный к интернету пациент будет постоянно передавать определенный поток данных — будет ли этот поток проходить через сети телекоммуникационных компаний?

- Облачные вычисления. Кто будет управлять облаками данных — информационно-аналитические и программные центры операторов связи, которые получают и обрабатывают все эти данные?

Например, фирма AT&T активно осваивает новые рынки услуг и уже прочно утвердилась в качестве ядра новой экосистемы. Опираясь на огромную клиентскую базу и на то доверие, которое она завоевала за свою вековую историю, компания предлагает пакеты услуг по обеспечению безопасности и комфорта в жилых домах. За абонентскую плату в размере от 30 до 65 долл. США в месяц жильцы могут обеспечить наблюдение за окнами и дверями на время своего отсутствия: если окно или дверь внезапно открывается, об этом поступает сигнал в местную охранную фирму, сотрудники которой проверяют помещение. Сигнализация срабатывает также в случае задымления, возгорания или затопления. Что касается комфорта, пакеты услуг включают в себя, помимо прочего, дистанционное управление отопительными и осветительными системами, а также наблюдение за домашними питомцами и нянями через камеру. Находясь вне дома, клиенты могут выводить изображение с камеры на смартфон или планшет, а также управлять работой различных систем.

Чтобы все это стало возможным, устанавливать в доме датчики, камеры и регуляторы должны только те поставщики, с которыми у AT&T заключены контракты. За счет этого наряду с абонентской платой компания получает еще и единовременные платежи в размере от 30 до 150 долл. США, не забывая сообщить клиенту о том, что на самом деле оборудование стоит гораздо дороже. Таким образом, фирма AT&T управляет сетью партнеров из числа поставщиков оборудования, местных установщиков и местных охранных предприятий. А поскольку именно она создает потребительское предложение и контролирует отношения с клиентами, то она и забирает себе львиную долю добавленной стоимости. Во времена, когда стационарная телефонная связь приносит минимальные доходы, модель AT&T способна обеспечивать выручку на уровне от 400 до 800 долл. США с каждого клиента в год. Вот почему эту идею уже начали копировать другие игроки: например, у швейцарской телекоммуникационной группы Swisscom появилось очень похожее предложение под названием SmartLife.

Прочие участники формирующейся экосистемы тоже понимают, что происходит. Компании Google и Apple уже встраивают в свои мобильные устройства модули eSIM, обещая клиентам возможность легко переходить от одного оператора беспроводной связи к другому. Осваивают они и новые направления бизнеса. В частности, фирма Google в 2014 г. отрезала себе кусок от пирога «умных» домов, купив компанию Nest, которая специализируется в сегменте сетевых зданий и уже закрепилась на этом рынке, предлагая «умные» термостаты и дымовые извещатели. Традиционные игроки этого сектора — производители всевозможного оборудования от отопительных систем и термостатов до газонокосилок — тоже хотят занять свое место в новых экосистемах, чтобы подключать свои устройства к сети.

Битва бизнес-моделей

Что может быть интереснее битвы поставщиков товаров и услуг? Только битва их бизнес-моделей. Телекоммуникационные компании делают ставку на монетизацию услуг связи, причем большинство из них занимаются также продажей устройств. Производители бытового оборудования возлагают надежды на дополнительные услуги, связанные с этим оборудованием. Банковские организации развивают транзакционную модель на базе банковского счета и (или) платежного сервиса, через который осуществляются покупки продуктов и услуг партнеров экосистемы. Наконец, медиагиганты уповают на обработку данных и повышению рекламной выручки. Скажем, компания Nest стремится зарабатывать не только на своих «умных» термостатах, но и на данных о потреблении, поступающих от клиентов. Эти обобщенные сведения представляют ценность для всех отраслей, занимающихся обслуживанием зданий. На этот рынок стремятся выйти даже посторонние: например, Amazon сегодня выпускает телесериалы, предназначенные для потоковой передачи через интернет. Такая модель не только позволяет компании получать доходы в медийном онлайн-сегменте, но и открывает перед нею совершенно новые возможности в области персонализированной и адресной рекламы. Почему бы, например, не купить платье того же бренда, который носит любимая актриса, одним нажатием кнопки прямо во время трансляции? Доступ к потребительским данным порой даже побуждает игроков принимать решения о слияниях и поглощениях, как в случае с приобретением фирмы AOL компанией Verizon. В России активно заявляют о развитии экосистем Сбербанк, группа компаний «Яндекс» и Тинькофф Банк, а также предпринимают попытки ряд банковских организаций и ритейлеров, помимо телекоммуникационных компаний. Итак, боевые порядки построены, а боевые рубежи определены. Война за клиента началась.

4.8. Цифровая логистика: дрон всегда звонит дважды

О беспилотных грузовиках, о подключенных к интернету контейнерах и о миниатюрных дронах, доставляющих посылки в наши дома

Дети в Рождество плакать не должны — так рассуждала компания Amazon, арендовав в 2016 г. 40 грузовых самолетов Boeing 767. В 2013 г. в преддверии Рождества американские фирмы по доставке посылок не справились с потоком заказов из Amazon, в связи с чем сотни тысяч подарков не попали к адресатам вовремя. И даже после праздников сотрудники Amazon продолжали жаловаться на то, что в периоды пиковых нагрузок у их партнеров, обеспечивающих доставку, не хватает транспортных мощностей. Для компании это оказалось достаточно веской причиной, чтобы снизить свою зависимость от служб, выполняющих перевозки на дальние расстояния. Сегодня Amazon эксплуатирует в США несколько тысяч грузовиков и имеет лицензию на фрахтование грузовых судов. А на «последней миле» доставки компания уже давно экспериментирует с беспилотными летательными аппаратами (дронами) и беспилотными автомобилями, как и торговая интернет-площадка Alibaba, которая основала собственную логистическую компанию Cainiao.

Такое развитие событий выглядит вдвойне безрадостно для представителей логистической отрасли. В том, что их крупнейшие клиенты доставляют часть своих товаров самостоятельно, ничего хорошего для операторов нет, но это еще полбеды. А вдруг клиенты поймут, что они способны в принципе самостоятельно организовать свою логистику? Вдруг они начнут напрямую конкурировать с транспортными организациями, службами доставки посылок и грузовыми авиакомпаниями (рис. 4.9)?

Но даже если клиенты и не превратятся в конкурентов, все равно карты в колоде логистической отрасли уже перемешиваются. Развитие цифровых технологий вкупе с изменением потребительских тенденций позволяет, а порой и вынуждает создавать новые бизнес-модели. Это касается всех, от производителей грузовиков до велокурьеров; водораздел здесь проходит между перевозчиками на дальние расстояния и теми, которые специализируются на «последней миле», то есть на доставке отправления непосредственно клиенту.

Не останутся ли традиционные грузовые автоперевозчики без работы?

В отрасли могут произойти и другие, гораздо более серьезные сдвиги, например в связи с неминуемым массовым производством беспилотных грузовиков. По иронии судьбы, распространение той самой технологии, которую сегодня грузовые автоперевозчики готовы приветствовать (поскольку она позволит сократить операционные затраты на 30–40%), станет первым шагом на пути к их собственному исчезновению.

В настоящее время профильный бизнес традиционного оператора грузовых автоперевозок сводится прежде всего к поиску груза, который нужно перевезти. Осуществлять такую деятельность гораздо удобнее через независимую интернет-платформу. Все чаще заказы на грузоперевозки принимаются в цифровом формате, а данные о маршрутах, холодовых цепях, расходе дизельного топлива и потребности в техобслуживании передаются датчиками и отслеживаются через интернет. Так что если водители станут не нужны, то устоявшиеся барьеры для входа в сектор грузовых автоперевозок исчезнут. Особенно заманчивые перспективы такой сценарий открывает перед производителями грузовиков.

Почему бы, скажем, фирме Mercedes или другим автомобилестроителям не начать предлагать услуги, для которых они, собственно, и выпускают свои грузовики? В сегменте легковых автомобилей производители уже пробуют использовать такую модель на базе сервисов краткосрочной аренды автомашин Car2go и DriveNow. Компания McKinsey провела опрос руководящих работников в сегменте грузового автомобилестроения, и почти каждый второй респондент сказал, что модель «подвижной состав как услуга» — предоставление гибких транспортных мощностей и управление ими — может оказаться для производителей более привлекательной, чем продажа грузовиков. То, что поначалу казалось несбыточной мечтой, совсем скоро станет реальностью. Согласно прогнозам, уже к 2025 г. каждый третий коммерческий автомобиль будет способен ездить полностью автономно в определенных условиях, например при движении на скоростных автомагистралях.

Но и сейчас в логистической отрасли происходят колоссальные изменения, прежде всего благодаря интернету вещей. Например, американский оператор экспресс-доставки UPS устанавливает на своих крупнотоннажных грузовиках и развозных фургонах, в складах и непосредственно на грузах датчики, которые постоянно передают данные на серверы UPS. В дальнейшем на основе этих данных компьютеры с помощью методов продвинутой аналитики могут оптимизировать маршруты, сводя время ожидания к минимуму. Благодаря этому на сегодняшний день ежегодный пробег автомобилей UPS сократился примерно на 140 млн км, потребление топлива снизилось почти на 30 млн л, а затрачиваемое водителями время ожидания уменьшилось приблизительно на 100 млн минут.

Сетевые возможности помогают логистической отрасли экономить средства практически во всех областях. Например, в сегменте судовых перевозок и портов за счет подобной цифровизации можно сократить затраты примерно на 18 млрд долл. США (рис. 4.10).

Революция на «последней миле»

В деятельности логистических компаний большинство изменений произойдут на «последней миле», то есть на участке непосредственной доставки посылки клиенту. В целом по всему миру в 2017 г. совокупная выручка фирм по доставке посылок превысила 350 млрд долл. США, причем в развитых странах, таких как США и Германия, прирост составил от 7 до 10%. Если бы эти компании смогли сэкономить на водителях развозных фургонов, их издержки уменьшились бы еще более ощутимо, чем в случае с крупнотоннажными грузовиками. На оплату труда водителей приходится 60% совокупных затрат, и сегодня отраслевые игроки ищут способы сократить эти затраты. Это непростая задача, поскольку при существующем положении дел отправлять развозные фургоны без водителей нельзя, иначе клиентам придется разыскивать свои посылки в кузове самостоятельно.

Но и здесь ситуация меняется. Очень может быть, что вскоре на наших дорогах появятся небольшие электромобильные версии классических развозных фургонов — на профессиональном языке такая машина именуется «наземным автономным транспортным средством» (autonomous ground vehicle, AGV). В нашем случае она представляет собой «умный» вариант развозного фургона с расположенными по бокам ячейками, размеры которых соответствуют размерам посылок. Прибыв по нужному адресу, такой фургон посылает клиенту текстовое сообщение, после чего тот подходит к машине, вводит нужный код и забирает посылку из ячейки. За работой AGV придется присматривать: в офисах компаний по доставке посылок появятся диспетчеры, которые должны будут реагировать на сигналы тревоги и сообщения о неисправностях, а также наблюдать за изображениями со встроенных в фургоны камер. Однако масштабы наблюдения при необходимости можно будет расширять — в целом один диспетчер сможет контролировать от восьми до десяти таких машин.