2 варианта накоплений – своими силами и с использованием кредитных средств

Если вы решили, что не будете брать кредит либо возьмете, но не на всю сумму, а оставшуюся часть будете копить, то нужно посчитать, хватит ли ваших активов на достижение этих целей: накоплений (за исключением заначки на непредвиденные расходы, которую мы не тратим на цели), инвестиций, имущества, которое вы готовы продать ради этих целей.

Например:

• Накопления за вычетом заначки на непредвиденные расходы – 350 тыс.

• Автомобиль (200–300 тыс.), вы его продадите, чтобы купить новый.

• Квартира (5 млн), вы ее продадите, чтобы купить более просторную.

Итого:

• На автомобиль деньги есть.

• На квартиру нужно еще 2 млн руб. через 5 лет.

• На пенсию нужно 12 млн через 20 лет.

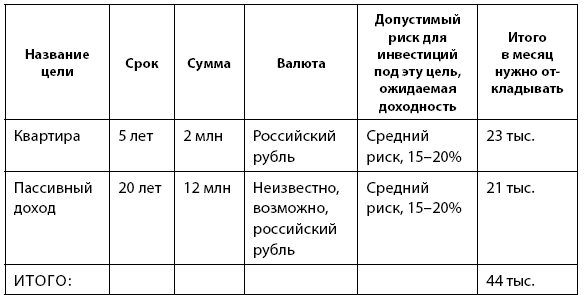

Далее подумайте о том, готовы ли вы на риск, и оцените, сколько нужно регулярно инвестировать в зависимости от рискованности и ожидаемой доходности инвестиционного портфеля:

• Если вы консерватор, то при возможной консервативной доходности в депозитах и максимально надежных облигациях на уровне 8 % можно ориентироваться на ежемесячные необходимые инвестиции, равные примерно 27 тыс. руб.

• Если вы умеренный инвестор и готовы к портфелю, содержащему 50 % консервативных инструментов с ожидаемой доходностью около 8 % и 50 % более агрессивных акций с ожидаемой доходностью около 15–20 % годовых, то в целом ожидаемая доходность такого портфеля может составить около 14 % годовых, тогда для накопления 2 млн через 5 лет потребуется около 23 тыс. в месяц.

• Ну а если вы агрессивный инвестор, готовы инвестировать всё в акции с ожиданием 15–20 % годовых (соответственно с более высоким риском), тогда можно ориентироваться на 19 тыс./мес.

Аналогично считаем и для пассивного дохода, на который через 20 лет надо иметь 12 млн руб. Скорее всего, одновременно копить на обе цели не получится, поэтому откладывать деньги на пенсию можно будет начать после покупки квартиры через 5 лет, тогда на накопления останется 15 лет. Посчитаем по той же логике для 3 стратегий:

• При консервативной стратегии для накопления 12 млн за 15 лет нужно около 35 тыс. в месяц.

• При умеренной – около 21 тыс. в месяц.

• При агрессивной – около 12 тыс. в месяц.

Итого в первые 5 лет вам нужно откладывать, в зависимости от выбранной стратегии, от 19 до 27 тыс. в месяц, а затем в течение последующих 15 лет – 12–35 тыс. руб. в месяц.

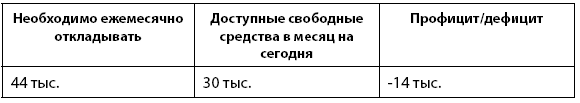

Теперь оцениваем возможности. Есть ли у вас эти 19–27 тыс. руб. в месяц на первые 5 лет? Если да, то в экономии нет необходимости, просто поддерживайте этот уровень и живите в свое удовольствие – можно приступать к формированию инвестиционного портфеля! Возможно, со временем ваши аппетиты возрастут, и вы поставите перед собой более амбициозные цели – тогда у вас будет мотивация экономить.

Если нет – тогда вам предстоит сделать выбор: либо вы отказываетесь от поставленных финансовых целей полностью или частично (например, ищете квартиру дешевле, отодвигаете срок покупки, соглашаетесь на траты 30 тыс. руб. в месяц на пенсии или соглашаетесь выйти на пенсию позже), либо начинаете увеличивать разницу между доходами и расходами. Выбор за вами.

По итогам этой главы у вас должна сложиться следующая картинка (см. табл. 2.2; 2.3):

Таблица 2.2

Оценка финансовых целей

Таблица 2.3

План-факт доходов и расходов

Что же делать, если не получается изыскать нужную сумму? Тогда вам в следующую главу! В ней мы как раз и поговорим про учет доходов и расходов, а также про необходимость экономии.

Глава 3

Как учитывать доходы и расходы и правильно экономить?

Предположим, вы знаете, какую сумму нужно ежемесячно отчислять на ваши цели. Однако в реальности обычно все равно что-то идет не так, и эта сумма в итоге не находится либо частично, либо вовсе. Знаете, почему чаще всего не получается выделять нужную сумму на финансовые цели, почему денег почти всегда не хватает? Причина проста: многие, желая начать с понедельника финансово грамотную жизнь, обещают себе вести детальный учет всех трат и поступлений. Проходит месяц, два, три… И вот учет прекращается, так как ни к чему не приводит, а времени отнимает много. В итоге управление финансами забрасывается, а вместе с ним прекращается и любой контроль над тратами, и отчисления на цели, т. к. деньги исчезают в неизвестном направлении.

Как выйти из этого замкнутого круга? Можно ли сделать учет необременительным, но в то же время мгновенно дающим вам представление о слабых местах вашего бюджета? Конечно! Как? Сейчас поделюсь опытом.☺

Проведя параллель между человеком или отдельной семьей и бизнесом или предприятием, можно будет сравнить доходы с положительным денежным потоком, а расходы – с отрицательным. Необходимо стремиться к тому, чтобы совокупный денежный поток семьи (разница между доходами и расходами) был положительным. Ведь именно это и есть ресурс для достижения ваших финансовых целей.

Рассмотрим подробнее доходы и расходы, их составляющие, анализ и управление.

Анализ доходов

Доходы могут поступать из различных источников. Для своего бюджета я выделяю три основных:

1. Доходы от текущей деятельности (от вашей трудовой активности);

2. Доход от активов (от имущества, активов);

3. Доход социальный (доход от государства).

В первую категорию доходов – от текущей деятельности – входят все поступления, которые человек зарабатывает в результате применения своего, пожалуй, самого ценного ресурса – труда. К этой категории относятся следующие виды доходов:

• заработная плата на основном месте работы;

• заработная плата на дополнительном месте работы;

• оплата за сверхурочные часы, премии, бонусы и т. д.

В большинстве случаев именно на эту категорию доходов приходится львиная доля доходов семьи.

Во вторую категорию – доходы от активов – относятся те поступления, которые человек получает фактически без какого-либо вмешательства, применения собственной рабочей силы и т. д. Такой вид дохода существует вне зависимости от того, работает человек или нет, трудоспособен он или нет и т. д. К нему относятся:

• доход от сдачи в аренду недвижимости;

• доход от бизнеса;

• доход от инвестиций на фондовом рынке;

• доход от депозитов и т. д.

Нужно стремиться к росту доли дохода от активов, так как она позволяет снизить риски: вы будете иметь доход вне зависимости от вашей способности к труду и благосостояния компании-работодателя. Именно жизнь на доход от активов и называется в популярной литературе обретением финансовой независимости.

В третью категорию – доходы социальные – попадает обычно незначительная доля совокупного дохода семьи, которую выплачивает государство. Сюда входят:

• стипендии,

• пособия,

• льготы,

• пенсия (государственная),

• налоговые вычеты и т. д.

Данная категория доходов также почти не связана с трудоспособностью, но доля ее в бюджете обычно слишком незначительна, чтобы существовать только на эти доходы.

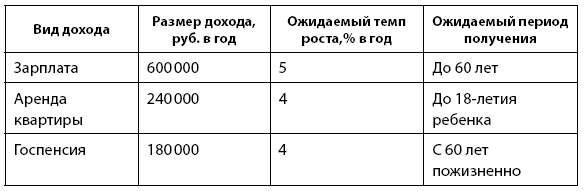

Для грамотного анализа вам нужно напротив каждой категории доходов указать средний темп ее роста в год, а также период, в течение которого доход будет получен. Это необходимо для грамотного планирования доходов по годам (см. табл. 3.1).

Таблица 3.1

Планирование доходов по годам