Акции золотодобывающих компаний

Если фиксированной доходности по облигациям, которую вы получаете от процентов и от понятной цены погашения, вам мало, вы можете стать акционером золотодобывающей компании, то есть совладельцем бизнеса, и участвовать в ее прибыли. В отличие от облигаций, в этом случае нет даты погашения по заранее известной цене, нет здесь и гарантированных купонов, хотя могут быть дивиденды. Ваш доход целиком зависит от динамики цены акций и дивидендных выплат, при этом дивиденды гарантированно выплачиваются только по привилегированным акциям. Цена акции зависит от финансовых показателей компании, корпоративных новостей и, конечно, динамики рынка золота. Если рынок драгметаллов будет испытывать кризис, цены на акции компаний этой сферы, вероятнее всего, будут также снижаться. Если вы надеетесь на восстановление рынка, то это оптимальный момент для их покупки. Тем не менее прямой зависимости между ростом/падением цен на металл и акции компании нет: может выйти оптимистичная новость об удачном проекте компании на фоне общего падения цен на золото, и ее акции подрастут, но может быть и наоборот. Дивиденды также зависят от финансового состояния компании: они могут быть не выплачены, а могут быть и существенно выше среднего роста цен на золото. В вопросе размера дивидендов все зависит от политики компании, но на российском рынке можно встретить и так называемых дивидендных аристократов с доходностью свыше 10–12 % годовых. Весьма впечатляющим может быть и рост цен на акции. Скажем, если бы вы купили акции «Полюса» в апреле 2018 года сразу после санкций примерно по 3 550 руб. за штуку, а потом продали бы их в августе 2018-го, когда ситуация успокоилась, почти за 4360 руб., вы бы за 4 месяца могли получить более 20 % годовых. Здесь так же, как и в случае с облигацией, есть риск 100 %-ной потери капитала в случае банкротства эмитента, но при этом затраты на покупку и содержание акции несопоставимо ниже, чем при покупке бизнеса. Как с облигацией, для покупки акции потребуется брокерский счет в РФ или за рубежом. Порог входа зависит от акций, которые вы хотите купить, но может быть и ниже 100 руб.

Инвестиции в фонды золота

Если вы понимаете, что сами не в состоянии выбрать фьючерсы, опционы, акции для реализации вашей стратегии по вложению средств в золото, можно довериться профессиональным управляющим и инвестировать в фонд драгметаллов. Содержимое портфеля для фонда будет выбирать управляющая компания, которая создает данный фонд. Инвесторы же присоединяются к стратегии фонда, размещая в нем свои деньги. Инвестор может следить за динамикой фонда, но сам он не выбирает конкретные фьючерсы, акции и т. д. Конечно, за свою работу управляющая компания берет определенную комиссию, но, чтобы не вникать в тонкости самому и сэкономить на этом время, вполне можно заплатить.

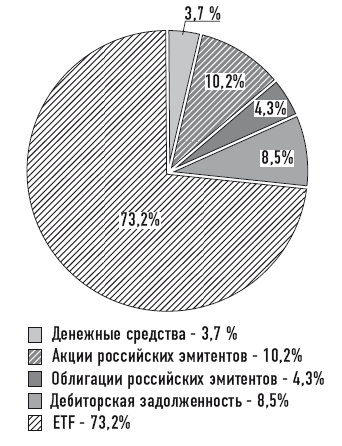

Диаграмма 11.3

Структура ПИФа драгметаллов с сайта

Фондов существует большое количество. На российском рынке вы можете выбрать подходящие вам фонды на сайте www.investfunds.ru, а на зарубежном рынке – на www.morningstar.com.

Выше мы уже рассмотрели с вами 2 варианта фондов: ПИФы и ETF/биржевые фонды. В отношении ПИФов крайне важно заранее изучить стратегию инвестиций фонда в драгметаллы и понять, что находится внутри такого фонда, так как весьма часто внутри – зарубежный фонд ETF, который следует за динамикой цены на золото. При этом управляющая компания, чей ПИФ практически весь капитал размещает в зарубежный ETF на золото, взимает комиссию за управление около 2 %.

На диаграмме 22 представлен пример ПИФа золотой стратегии. Не буду раскрывать конкретную управляющую компанию, чтобы не критиковать, в любом случае практически все ПИФы драгметаллов российских УК имеют схожий вид (см. диагр. 11.3).

Внутри ПИФа почти все вложено в ETF PowerShares DB Gold Fund, который следует за динамикой золота, но при этом, если вложиться напрямую в ETF PowerShares DB Gold Fund, мы увидим, что по этому фонду комиссия управляющей компании ниже 0,8 %.

ИСТОЧНИК

ETF И ПИФ:

www.investfunds.ru

ДОСТУПНЫЕ ETF НА РОССИЙСКОМ РЫНКЕ:

www.moex.com/s221

ETF НА ЗАРУБЕЖНОМ РЫНКЕ:

www.etfdb.com, www.morningstar.com

Получается, что за инвестиции в этот фонд вы доплачиваете сверху еще 2 % российской управляющей компании. Не проще ли тогда купить напрямую ETF с более низкой комиссией, минуя ПИФ? Да, инвестиции в зарубежные ETF доступны только для инвесторов соответствующей квалификации, но вы вполне можете инвестировать в российские ETF на золото, которые доступны всем, например ETF FXGD, где комиссия составляет всего 0,45 %.

Есть фонды, в которые входят ETF, акции и облигации (см. диагр. 11.4). В таком случае нужно еще и очень детально изучить, какие именно акции и облигации есть в составе фонда, чтобы понимать, связаны ли эмитенты с рынком драгметаллов либо в принципе нет. Комиссия УК такого фонда – 3 %. Опять же, если хочется инвестировать в драгметаллы, дешевле и проще вложиться напрямую в ETF.

Диаграмма 11.4

Структура ПИФа драгметаллов с сайта www.investfunds.ru

Поэтому лично мое предпочтение – это все же ETF, а не ПИФы. Благо на российском рынке есть ETF, доступные даже неквалифицированным инвесторам и от малых сумм.

Инвестиции в золото через структурные продукты

Бывает так: вы верите в рост цен на золото, отрасль, хотите вложиться в акции того или иного золотодобывающего гиганта, либо во фьючерсы/опционы на золото, либо в золотой фонд, так как хотите заработать больше, чем по облигациям, но боитесь потерь. Что делать? Как и в случае с акциями, ваш вариант – использовать структурные продукты на золото (или на акции золотодобывающих компаний), то есть готовые инвестиционные стратегии, которые разрабатывает брокер/банк/управляющая компания. Порог входа здесь может составлять от 100–300 тыс. руб. либо от 1–2 тыс. долл., а приобрести структурный продукт можно через брокера, банк или управляющую компанию.

Подобных продуктов множество, и у них может быть разный вариант риска: от полной защиты (условно нулевой риск, если не произойдет дефолта эмитента, выпустившего структурный продукт, а также дефолта по облигации, на которой он построен) до частичной или условной защиты, где есть риски потери капитала. Структурные продукты привязаны к цене на базовый актив, в качестве которого могут выступать акции/облигации компаний в сфере металлургии, либо фонды на облигации/акции подобных компаний, либо сам металл, например. Продукты могут иметь стратегии на рост/падение/боковой тренд базового актива и другие, то есть заработать можно не только при росте. Кроме того, в отличие от инвестиций в акции/облигации/фонды/индексные фонды напрямую, структурный продукт способен снизить риски просадки и обеспечить фиксированный купонный доход. При этом такой продукт предполагает, что вы по умолчанию остаетесь в нем до конца срока, поэтому у него меньшая ликвидность (при выходе досрочно вы можете не получить тех результатов, на которые была направлена стратегия структурного продукта). Обычно срок подобных продуктов – от 1 месяца до нескольких лет.

Если вы хотите консервативных инвестиций в золото, то, конечно, лучшим выбором для вас будут структурные продукты с полной защитой капитала. Если же вы готовы к риску, тогда можете выбрать частичную или условную защиту, но взамен получить более высокую потенциальную доходность.

Стратегии, ориентированные на золото, довольно часто встречаются среди структурных продуктов, которые предлагают брокеры, особенно с учетом того, что большинство аналитиков предполагает окончание цикла роста на мировых рынках в ближайшие годы, что способно будет подстегнуть рост цен и на золото. Так что, посетив сайты ведущих брокерских компаний, вы в разделе структурных продуктов легко найдете варианты с золотом.