Структурные продукты, БСО

Пока что мы рассматривали варианты инвестиций в акции только для тех, кто готов к риску. Но предположим, вы совсем не хотите рисковать либо готовы лишь к минимальному риску, неужели в этом случае вам придется обойти акции стороной? Нет, это совсем не так. Вы можете инвестировать в акции, но с подстраховкой.

Первый вариант: математически посчитайте, сколько вам нужно вложить в консервативные облигации, а сколько – в акции, чтобы, если даже все акции вашего портфеля упадут в цене больше чем на 50 %, вы, как минимум, остались бы при своих деньгах, которые изначально инвестировали в облигации и акции. Как это сделать практически? Допустим, у вас есть 100 тыс. руб., и вы готовы их вложить на 2–3 года, но не готовы потерять из них ни копейки. Вы инвестируете 90 тыс. в гособлигации с погашением в 2021 году с доходностью к погашению 8 % (итого в 2021-ом у вас будет почти 105 тыс. из имеющихся 90 тыс., если вы будете реинвестировать получаемые купоны в те же облигации), ну а 10 тыс. – в акции. Даже если акции просядут в цене на 90 %, и у вас останется не 10, а 1 тыс. руб., то все равно к 2021 году у вас будет 105 тыс. в облигациях + 1 тыс. от просевших акций.

Если вы это прочли и поняли, что ничего не поняли, то второй вариант – это инвестиции в акции через структурный продукт с полной защитой капитала. Такие продукты, как мы уже знаем из главы про облигации, формируют брокеры, банки и управляющие компании. Смысл структурного продукта с полной, то есть 100 %-ной, защитой капитала в том, что это уже готовый портфель: финансовая компания посчитала за вас, в какой пропорции, какую сумму нужно вложить и в какие облигации, а какую часть от имеющегося капитала – в акции и в какие именно. Вам останется только выбрать стратегию, которую вы хотите реализовать: например, структурный продукт на рост только российских акций либо только американских, либо одной отдельной акции и т. д.

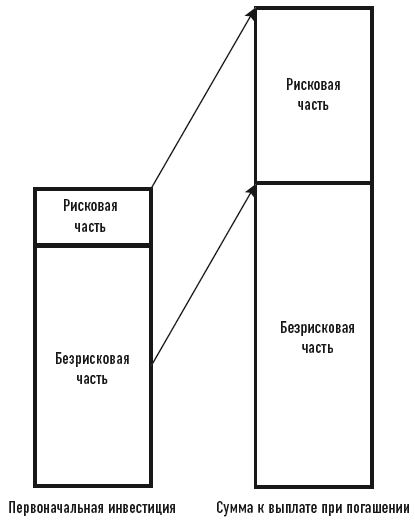

Работает такой продукт следующим образом: большая часть вложенной в него суммы инвестируется в условно безрисковые инструменты (облигации, реже депозиты), а меньшая часть – в рискованные, то есть акции, фонды, опционы и т. д. Если рискованная часть не сработает, то процентный доход по безрисковой части покроет убытки, так что в худшем случае вы просто вернете себе 100 % вложенных средств (см. сх. 10.1). А если сработает – вы получите назад сумму, вложенную в безрисковый актив, доход от него и доход от инвестиций в рискованный актив, правда, вы поучаствуете в нем в лишь частично: это плата за защиту. Скажем, если у вас структурный продукт со 100 %-ной защитой на рост акций Сбербанка, то, скорее всего, при росте акций на 50 % у вас будет какой-то коэффициент участия в этом приросте, то есть вы по структурному продукту на рост акции Сбербанка не получите тот же рост 50 %, а какую-то его часть, скажем, 20 %. Коэффициент участия известен заранее, вы до инвестиций в структурный продукт будете знать, какой % от прибыли вам будет положен в случае успеха.

Схема 10.1

Структурный продукт с полной защитой

Структурные продукты доступны у ведущих брокеров, их также можно купить на российском рынке в форме БСО. Пороги входа в подобные продукты могут быть разными, в среднем это около 200–300 тыс. руб., но бывает и ниже. В плане порога входа БСО могут быть еще дешевле.

Важные моменты, на которые нужно обратить внимание перед инвестициями в структурные продукты:

• Кто является эмитентом, то есть, проще говоря, какая финансовая компания данный продукт выпускает. Ведь вы покупаете не сами облигации и акции, а продукт, выпущенный некоторым банком, брокером и т. д., и, если с эмитентом что-то случится, вы можете потерять часть или весь вложенный в продукт капитал.

• Какие облигации и депозиты находятся внутри продукта. Ведь если облигация «дефолтнет», то и 100 %-ной защите такого продукта придет конец.

Найти структурные продукты со 100 %-ной защитой капитала легко: на сайте брокера в разделе про структурные продукты.

Если вы все же готовы к риску, но хотите иметь некоторую подстраховку на случай, если акции просядут или практически не изменятся в цене, и за год вы заработаете меньше депозита, то вам имеет смысл обратить внимание на другой вид структурных продуктов – с барьерной защитой и фиксированным или условным купоном (см. схема 10.2).

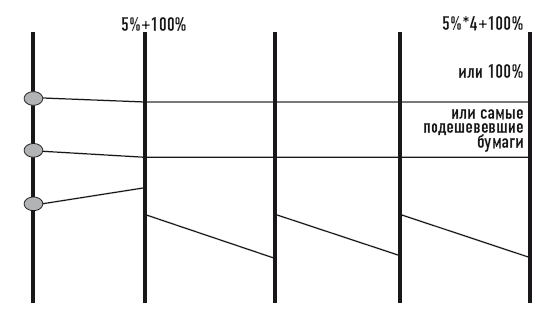

Смысл продукта: он привязан к выбранным базовым активам (в нашем примере – к акциям либо к индексам акций). В каждый период наблюдения (обычно это каждый квартал) проверяются следующие условия:

• Соблюдается ли условие для выплаты купона? Если структурный продукт с безусловным купоном, то он в любом случае платится, а если с условным, то проверяется, соблюдается ли для него условие. Обычно условие таково, что все акции, к которым привязан структурный продукт, должны торговаться выше определенного уровня (выше начального уровня или иного значения, зависит от условий структурного продукта). Если есть условие memory effect (запоминание купона), это означает, что, даже если в период наблюдения условие для купона не выполнено, а в следующий период выполнено, вам выплатят купон за оба периода.

• Соблюдается ли условие автоотзыва (autocall), если он предусмотрен? Автоотзыв осуществляется в том случае, когда срок структурного продукта заканчивается, а вам выплачивают назад 100 % вложенной суммы. Обычно условие для этого заключается в том, чтобы все акции торговались выше начальных значений.

И так – до окончания срока структурного продукта, который для подобных стратегий составляет обычно от 1 до 3 лет. Когда срок продукта заканчивается, но он не был автоотозван ранее, возможны варианты:

• если все акции торгуются выше начальных значений, вам выплачивают 100 % вложенной суммы + купоны;

• если хотя бы одна акция просела, но защитный барьер не пробит (то есть она просела в рамках допустимых условиями продукта значений), то вы все равно получаете 100 % вложенных средств;

• если же хотя бы одна акция просела слишком сильно, защитный барьер пробит, то в этом случае все зависит от условий продукта. Вы можете получить назад сумму за вычетом максимальной просадки. Предположим, что допустимая просадка – 30 %, а одна из акций просела на 40 %, тогда вам вернут 60 % от вложенной суммы, даже если все остальные акции торгуются выше начальных значений. Вы можете на всю сумму получить самые просевшие акции, но из расчета начальной цены. Возможны и иные варианты, все зависит от условий продукта, которые нужно внимательно изучить до его покупки.

Схема 10.2

Структурный продукт с регулярным условным купоном и автоотзывом

Данный структурный продукт интересен сразу по нескольким причинам:

• Даже если акции, к которым он привязан, несущественно вырастут в цене, вы получаете довольно привлекательный купонный доход, чего бы не произошло, если бы вы просто купили акции напрямую. Сравним оба варианта. Первый: вы приобрели акции компании, и за год они выросли на 1 %. Второй: вы купили структурный продукт с условным купоном 5 % в квартал, привязанный к акциям той же компании, тогда, если они торгуются выше начальной цены, вы имеете 5 % в квартал, а по итогам года получаете 20 % годовых.

• Даже если акции просядут в цене, но не выйдут за барьер, вы ничего не потеряете. А если бы вы купили эти же самые акции напрямую, то могли бы уйти в убыток. Давайте сравним. Вы купили в равных долях акции компаний А, Б и В. По итогам года акции А и Б выросли на 1 % и 2 % соответственно, а В упали на 20 %. Итого по итогам года – –5,61 %. А если бы вы купили структурный продукт с условной защитой и барьером, который равняется, скажем, 30 % (то есть допустима просадка до 30 % от начальной цены), то по итогам года вы бы ничего не потеряли.

Важные моменты, на которые нужно обратить внимание перед инвестициями в подобные продукты:

• Как и в случае со структурным продуктом с полной защитой капитала, нужно узнать, кто эмитент, то есть какая финансовая компания данный продукт выпускает. Вы можете уйти в убыток или вовсе потерять капитал, если с эмитентом что-то случится.

• Внимательно ознакомьтесь с условиями выплаты купона, автоотзыва, а также погашения структурного продукта в конце срока, если хотя бы одна акция просядет в цене.

• Детально изучите акции, к которым привязан продукт, и проанализируйте, есть ли вероятность существенной просадки или вообще банкротства эмитента, чтобы не получилось так, что в итоге вам на всю сумму вернут акции «дефолтнувшего» эмитента, которые не будут ничего стоить.

Как и все структурные продукты, продукты с барьерной защитой и фиксированным или условным купоном можно купить в момент их выпуска, обратившись к брокеру, в банк или в управляющую компанию, либо через брокерский счет в форме БСО. На сайтах ведущих брокеров подобные структурные продукты обычно указаны как продукты с купоном или с фиксированной доходностью.