Глава 8

Доходные карты, депозиты и фонды: где хранить заначку?

Денежный рынок – это доходные карты (карты с % на остаток), накопительные счета, депозиты и фонды денежного рынка. Основные цели данного класса активов – хранение заначки на непредвиденные расходы (не менее 3-месячных расходов семьи, но лучше все же 6-месячных) и временное размещение накоплений на период резких пертурбаций на финансовых рынках.

Сразу скажу, что банковские ячейки я категорически не рассматриваю как какой-либо вариант инвестиций в класс активов денежного рынка. Почему? Есть несколько причин:

• ячейка не сохранит от инфляции;

• ячейка – это не договор хранения, а договор аренды, здесь нет ответственности за сохранность содержимого (ради интереса просто вбейте в поисковик «украли из банковской ячейки» и посмотрите результаты);

• ячейка не бесплатна, так что имеет отрицательную доходность.

Поэтому будем рассматривать инструменты, которые могут уберечь от инфляции.

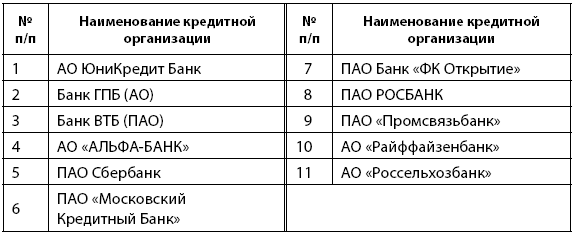

А для тех, кто боится банкротства банка, я специально подготовила список банков системной значимости, которые ЦБ РФ поддержит в трудную минуту и не даст обанкротиться. В них можно спокойно открывать карты, счета и вклады. Итак, в соответствии с Указанием от 22.07.2015 № 3737-У «О методике определения системно значимых кредитных организаций», на 2019 год выделяются следующие банки системной значимости (см. табл. 8.1):

Таблица 8.1

Список банков системной значимости ЦБ РФ

Если вы не верите и этому, то просто не превышайте лимит в рамках системы страхования вкладов, чтобы точно знать, какую сумму вам вернут в случае отзыва лицензии или введения моратория на удовлетворение требований кредиторов. Про систему страхования вкладов можно прочесть на официальном сайте АСВ .

Доходные карты

Доходная карта – обычная банковская карта, на остаток по которой начисляются проценты ( %), обычно чуть ниже, чем по обычному годовому банковскому вкладу. Такой картой вы можете расплачиваться за любые продукты и услуги, то есть функционал ее самый обычный, просто к нему прибавляется преимущество в виде % на остаток.

ИСТОЧНИК

СЕРВИСЫ ДЛЯ ВЫБОРА ДОХОДНЫХ КАРТ,

НАКОПИТЕЛЬНЫХ СЧЕТОВ И ВКЛАДОВ:

www.banki.ru

и www.sravni.ru

С одной стороны, сразу возникает вопрос: если можно выбрать карту с % на остаток, то почему еще не все с такими вот доходными картами ходят?

Дело в том, что доходные карты нужно выбирать, учитывая некоторые тонкости:

Каковы условия и схема начисления %? Требуется ли минимальный остаток на конец месяца либо на всем протяжении владения картой, либо требуется некоторый минимальный оборот по карте? Проверьте, сможете ли вы постоянно выполнять эти условия, чтобы не получилось, что % вам заплатят только лишь за 1 или 2 месяца.

• Какова стоимость карты? Окупится ли она вообще с учетом требований для начисления %?

• Есть ли у такой карты дополнительные преимущества (кешбэк, бонусы и т. д.)? Ведь % по карте может быть снижен.

• Насколько тарифы данного банка привлекательны? Возможно, вы будете совершать переводы со счета данной карты на ваш брокерский счет. Насколько это выгодно в сравнении с другими банками?

• И, наконец, насколько удобен интерфейс работы с данной картой онлайн.

Накопительные счета

Если нужна ликвидность, то есть доступность средств в любое время, но при этом доходная карта вам не подходит, то тогда можно обратить внимание на накопительный счет. У него, как правило, есть минимальный неснижаемый остаток и практически полная свобода в плане пополнения и частичного снятия. Правда, по таким счетам ставка будет, как правило, ниже, чем по обычным срочным депозитам. Обязательно уточните условия пересмотра % по такому счету со стороны банка.

Депозиты

Вклад в банке, или депозит, – это размещение свободных средств в банке на определенный срок под определенный процент.

По срокам вклады делятся на 2 большие категории:

• вклад до востребования – вклад без конкретно установленного срока, вкладчик может забрать деньги со своего вклада в любой день. За право столь свободно распоряжаться средствами на депозите вкладчик расплачивается низким процентом. Это как раз накопительный счет;

• срочный вклад – вклад на определенный период, обычно 1 месяц, 3 месяца, полгода, год. В течение срока хранения нельзя полностью забрать все средства со вклада, зато вкладчик получает более существенный доход, чем по вкладу до востребования. Правда, если забрать всю сумму до окончания срока депозита, если, конечно, вклад не подразумевает льгот досрочного расторжения и частичного снятия, вкладчик лишается всех процентов по нему, получая доходность вклада до востребования (0,1–1 % годовых).

Доходность срочного вклада зависит от ряда факторов:

• от срока депозита: как правило, чем он больше, тем выше доходность. Но в периоды резкого скачка ключевой ставки, как, например, было в декабре 2014-го, когда банки предполагают, что подобная ситуация краткосрочна, может происходить и обратная ситуация: по вкладам на короткий срок устанавливается повышенная ставка, а на длинный – более низкая. Банки не будут брать на себя риски открытия длинных вкладов под высокий процент, если ждут, что ЦБ в скором времени снизит ставку;

• от валюты депозита: рублевые депозиты имеют доходность выше, чем валютные;

• от возможности пополнения вклада: если это возможно, доходность по нему ниже. Внимательно читайте условия пополнения: какую минимальную сумму можно внести, а также есть ли ограничения по срокам пополнения, например не позже, чем за месяц до окончания и т. д.;

• от возможности частичного снятия средств с депозита: если это возможно, доходность по нему ниже;

• от сезонности: обычно сезонные вклады имеют доходность выше, чем рядовые депозиты. Сезонные предложения обычно появляются в период праздников (Новый год) либо в период отпусков и дачного отдыха (лето). Они не продляются после своего окончания;

• от правил выплаты процентов: проценты могут начисляться в конце срока хранения вклада либо в течение этого срока (раз в месяц, например, хотя вклад может быть открыт на год);

• от плавающей или постоянной процентной ставки: есть депозиты, ставки по которым фиксированы, а есть те, доходность которых может меняться. Чаще всего это лестничные депозиты, когда ставка меняется в зависимости от срока и/или суммы депозита: по мере роста суммы ставка может расти. Ставка может меняться ежеквартально: первый квартал – ниже, потом – выше и т. д. Поэтому всегда внимательно читайте условия начисления процентов по вкладу.

Процент по вкладу может начисляться разными способами, например в конце или в течение срока депозита. Если проценты начисляются в течение срока действия вклада, то это может осуществляться несколькими способами:

• Проценты могут плюсоваться к сумме вклада: каждый месяц, например, проценты прибавляются к сумме вклада, причем каждый новый месяц это будут проценты уже не от суммы вклада, а от суммы вклада с процентами за предыдущие месяцы. Вклад с таким начислением процентов называется депозитом с капитализацией процентов. Доход по нему будет выше, чем по вкладу с аналогичной ставкой, но с начислением процентов в конце срока.

• Проценты могут не прибавляться к сумме вклада, а, по вашему желанию, выплачиваться вам сразу по мере начисления. Обычно они перечисляются на специально открытый текущий счет. В этом случае сумма вклада не будет расти со временем, но вкладчик сможет получать регулярный доход с этой суммы. Вклады с периодической выплатой процентов обычно менее доходны: ставки по ним ниже, чем в случае тех депозитов, проценты по которым начисляются в конце срока.

Я хочу предостеречь вас от того, чтобы гнаться за максимально высокими процентами по вкладам в мелких банках, о которых никто не знает. Вы можете возразить: а как же система страхования вкладов? Дело в том, что в последние годы вкладчики лишенных лицензии мелких банков сталкиваются с такой проблемой, как забалансовые вклады: это вклады, которых нет в реестре вкладов АСВ, то есть их либо совсем нет на балансе банка, либо они есть, но в существенно меньших суммах.

А если вклада нет в реестре, то по нему и не может быть выплат от АСВ.

Как такое может быть, чтобы вклад прошел «мимо кассы»?

Схема первая: все документы вкладчику оформляются верно, а уже потом путем подделки документов и подписей оформляются документы о снятии либо переводе какому-то третьему лицу. В общем, формируются документы, по которым средства с официального вклада уводятся за баланс банка. Для таких целей в банке устанавливается даже параллельная зеркальная учетная система.

Схема вторая: вкладчику изначально готовятся некорректные документы, которые не соответствуют закону. Например, они подписаны лицом, не имеющим право подписи. Это может быть договор не с банком, а с иным юрлицом с похожим названием, либо в договоре нет номера счета вклада, куда идет зачисление средств. Существуют и иные подобные схемы, которые непрофессионалу трудно выявить. Можно, конечно, брать с собой на подписание профессионального юриста, но, мне кажется, проще изначально выбирать топовые банки, которые явно не будут вовлечены в подобные схемы.