Книга: Когда кончится нефть и другие уроки экономики

Назад: Необходимость банкротства урок № 19. В рыночной экономике банкротства необходимы

Дальше: Границы внутри стран урок № 21. Чем менее однородно население, тем хуже для экономики

Страны богатые и бедные[59]

урок № 20. Богатство определяется институтами и политической подотчетностью

То, что “земля наша велика и обильна”, известно еще из “Повести временных лет”. И сейчас, когда Россия располагает огромными запасами природных ресурсов и обширными территориями, обладает большой сетью железнодорожных и автомобильных дорог, линий электропередачи, мощностями для производства большинства промышленных активов, трудно не согласиться с общепринятой точкой зрения, что Россия – богатая страна. Высокий уровень образования позволяет говорить и о значительном человеческом капитале. Почему же Россия отстает по уровню жизни от развитых стран, многие из которых вообще не имеют полезных ископаемых?

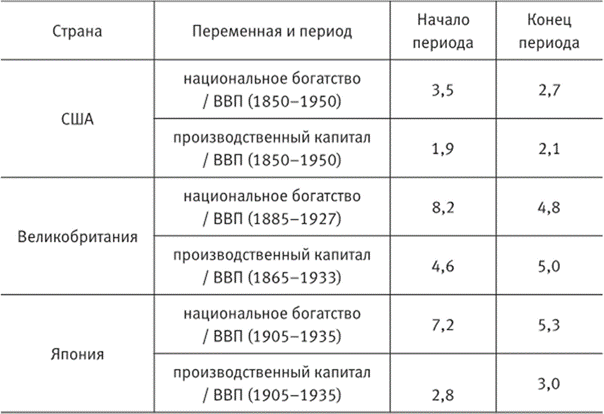

В классической работе об экономическом росте, написанной в 1966 году, будущий нобелевский лауреат Саймон Кузнец отметил интересное различие между динамикой национального богатства и производственных активов в развитых странах в период роста. Кузнец определял национальное богатство как совокупную стоимость земли, полезных ископаемых и производственного капитала. Человеческий капитал не учитывался. В период экономического роста наблюдалось снижение отношения национального богатства к ВВП, то есть всему объему товаров, произведенных в этом году. В то же время отношение производственного капитала к ВВП не менялось или даже незначительно росло.

Для того чтобы проанализировать такие же соотношения для большего количества стран, приходится ограничиться недавним прошлым. В 1997– 1998 годах Всемирный банк провел масштабное исследование, в ходе которого было подсчитано национальное богатство каждой страны, включая природные ресурсы, землю, леса, морские биоресурсы, человеческий капитал и производственный капитал. Оказалось, что чем выше уровень развития страны, тем выше производительность богатства – то есть тем больше отдача от каждой “единицы богатства”. Величина эффекта существенна: при переходе от стран с ВВП на уровне 1 тысячи долларов на душу населения к странам с ВВП 10 тысяч долларов на душу населения отношение богатства к ВВП падает с 7 до 4. В большинстве богатых стран это отношение ниже 5, в то время как в бедных странах оно варьируется в диапазоне от 6 до 14. Это означает, что в развитых странах богатство используется намного более эффективно.

Отношение богатства и капитала ВВП для некоторых стран

Источник: Kuznets S. Modern Economic Growth: Rate, Structure, Capital. Yale University Press, 1966.

Конечно, разница в определениях национального богатства и трудности его измерения такова, что выводы верны только на самом общем уровне. Трудно представить, что рассчитанные показатели богатства могут быть использованы для получения каких-то конкретных эмпирических предсказаний. Тем не менее интересно, что и исторические, и межстрановые сравнения дают похожие результаты. Экономическое развитие сопровождается увеличением производительности национального богатства, величины, обратной отношению богатства к ВВП, при этом соотношение производственного капитала и ВВП фактически не изменяется.

Что означают эти результаты? Такого рода закономерности не дают возможности ответить на вопрос, что здесь причина, а что следствие. Устойчивость отношения объема производственного капитала к ВВП не вызывает вопросов у экономистов. Это всего лишь устойчивость параметров макроэкономической производственной функции, которая задает соотношение между факторами производства, трудом и капиталом и совокупным выпуском (ВВП). Серьезные проблемы возникают при анализе связи между производительностью национального богатства и уровнем ВВП на душу населения.

Казалось бы, связь между производительностью национального богатства и ВВП должна быть скорее отрицательной, чем положительной. Чем больше страна производит, тем меньше остается возможностей для вложений богатст ва с высокой отдачей. Все дело в том, что основную роль играет не прямая связь между уровнем развития и производительностью богатства, а тот факт, что обе эти величины зависят от третьей переменной – качества экономических институтов. Например, института банкротства, о котором шла речь в предыдущей главе. Институты же, с одной стороны, улучшаются по мере развития экономики, а с другой – создают возможности и для самого этого развития, и для повышения производительности национального богатства.

Это кажется очевидным, если посмотреть на соотношение между уровнем развития и той составляющей национального богатства, которая наиболее чувствительна к качеству институтов капитализации рынка акций. В отличие от отношения всего национального богатства к ВВП, отношение рыночной капитализации к ВВП выше в странах с более высоким уровнем экономического развития. Связь статистически значима и достаточно существенна количественно: двукратное увеличение ВВП сопровождается примерно двукратным ростом отношения капитализации к ВВП, то есть четырехкратным ростом самой капитализации.

Получается, что хорошо живут не те страны, которые обладают большим богатством на душу населения, а те, которым удается сделать это богатство акционерным капиталом, вовлечь в рыночный оборот. Как можно превратить богатство, запас, имеющийся у страны, в производственный капитал? Экономист Эрнандо Де Сото в знаменитой книге The Mystery of Capital: Why Capitalism Triumphs in the West and Fails Everywhere Else[60] утверждает, что развивающимся странам очень помогает оформление и документирование прав собственности на землю и недвижимость в единой общенациональной базе данных. Это дает возможность гражданам заниматься бизнесом, используя собственность в качестве залога. Однако регистрация прав собственности хоть и необходима, но недостаточна. Для капитализации богатства требуются такие базовые экономические институты, как защита прав собственности, защита прав кредиторов и защита конкуренции. Без действующего закона о банкротстве, эффективно работающих судов и некоррумпированной полиции даже наличие оформленных прав собственности на объект не позволит превратить его в хороший залог.

Разговор об экономических институтах, начатый Дугласом Нортом четверть века назад, до недавнего времени был слишком абстрактным. Нет сомнений, что если в экономике сложились хорошие правила игры, то деятельность экономических субъектов, предпринимателей и компаний, приведет к быстрому экономическому развитию. Главное достижение институциональной экономики в последние годы – появление конкретных измеряемых параметров институтов, позволяющих изучать степень влияния этих институтов на рост.

Де Сото считает, что бедные во всем мире владеют богатством в 9 триллионов долларов, но не могут использовать его в качестве залога, потому что их права собственности никак и нигде не зарегистрированы. Предположим, что земля, на которой живет человек в бедной стране, не просто принадлежит ему по факту, а может быть заложена в банк. Тогда этот человек мог бы занять у банка деньги и что-то предпринять, увеличивая при этом и свое благосостояние, и ВВП страны. Однако если права собственности на землю не документированы и не обеспечены, то банк не выдаст кредит: ему нужна гарантия, что он получит залог в случае неспособности должника расплатиться. Если истребование залога будет связано с большими издержками – на суд, на полицейских приставов, – банк не захочет выдавать кредит.

Эта проблема существует не только в бедных странах. В Англии кредитор, выдавший кредит на покупку дома под залог этого дома, затрачивает в среднем один год и 4,75 % его стоимости, чтобы отобрать его у заемщика, который не может расплатиться по своему долгу. В Италии, стране с близким уровнем подушевого ВВП, эта же процедура занимает в среднем от трех до пяти лет и стоит 18–20 % стоимости дома. Неудивительно, что кредиты на покупку домов составляют 52 % ВВП в Англии и 5,5 % ВВП в Италии – чем проще кредитору реализовать залог, тем больше кредитов дается в экономике.

В 1973 году в США комиссия, занимавшаяся разработкой и улучшением законодательства о банкротстве, рекомендовала внести в него изменения, позволяющие человеку, объявившему о личном банкротстве, сохранить часть имущества – сделать его юридически недоступным для кредиторов. Основным аргументом в пользу этих положений была необходимость помощи самым бедным заемщикам.

Некоторые штаты последовали рекомендациям комиссии. Например, в Техасе банкрот имел право оставить у себя дом, независимо от его стоимости, плюс имущество на сумму до 30 тысяч долларов. Такое положение снижает риски со стороны заемщика: в случае банкротства ему не приходится расставаться со всем имуществом. Однако при этом у него уменьшается и возможность занимать, ведь теперь у него стало меньше имущества, которое потенциально могло бы быть использовано в качестве залога. Неудивительно, что результатом изменения законодательства о банкротстве в Техасе стало резкое уменьшение общего объема кредитов, а особенно для наиболее бедных домохозяйств. При этом заимствования наиболее богатых домохозяйств возросли.

Защита прав собственности (в том числе, и особенно, защита инвесторов) определяет финансовое развитие экономики, в том числе размер финансового рынка, структуру собственности, количество IPO, политику выплаты дивидендов и тому подобное. Ключевой элемент такой защиты – эффективность исполнения законов. Оформить и задокументировать права собственности необходимо, но недостаточно – коммерческие конфликты разрешаются судами, а суды несовершенны.

В конце 1990-х исследователи из Всемирного банка изучили работу конкретных судебных институтов – процедур выселения неплательщика и взимания денег по неоплаченному чеку – в 109 странах мира[61]. Для этого в каждой из стран были выбраны юридические компании, которые подробно описали эти действия. Как и следовало ожидать, в более богатых странах обе процедуры занимают меньше времени и связаны с меньшими относительными издержками. Однако порядок величины поражает воображение: выселение занимает в среднем 49 дней в США, 547 в Австрии и 660 в Болгарии; взимание оплаты по чеку – 60 дней в Новой Зеландии, 527 в Колумбии и 645 в Италии.

Не стоит далеко ходить за примерами того, как недостаточная защита прав собственности снижает потенциальную капитализацию активов в десятки и сотни раз. Московская и подмосковная недвижимость, стоящая, по некоторым оценкам, до полутриллиона долларов (а это потенциально полтриллиона инвестиций), лежит мертвым грузом не потому, что нет соответствующих бумажек. Акции можно выпустить в любой момент. Проблема состоит в том, чтобы сделать эти бумаги ликвидными – чтобы стоимость акции в руках одного агента была равна ее стоимости в руках другого. Именно для этого и необходим институт прав собственности, институт защиты права распоряжения активами вне зависимости от отношений владельца с городской администрацией.

Или взять другой пример. На фондовом рынке российские компании по-прежнему стоят лишь доли того, что они стоили бы, будь они американскими. Что это означает? Рынок уверен, что менеджеры компаний обладают возможностями присвоения прибыли, принадлежащей по закону акционерам. Законы, формально дающие акционерам права ограничивать действия менеджеров, написаны и приняты, но исполняются плохо. Это, наверное, самый простой пример того, как недоразвитость института препятствует капитализации.

В примере с фондовым рынком от несовершенства институтов страдают не только мелкие внешние акционеры – они могут “проголосовать ногами”, то есть просто продать акции. Страдают и крупные собственники компаний, которые вследствие низкой капитализации лишаются доступа к дешевым источникам финансирования. Здесь все точно так же, как в главе о банкротстве. Если в экономике у кредиторов нет возможности быстро и без потерь получить собственность неплательщика, то ущерб от этого больше всего для тех компаний, которые выплачивают свои долги вовремя, – им приходится платить большие ставки процента по кредитам.

Финансовые рынки

Институты защиты прав собственности и прав кредиторов необходимы для развития финансовых рынков и вовлечения в их оборот национального богатства. А зачем нужны финансовые рынки? Во-первых, чем больший объем ресурсов на них обращается, тем более производительно используется накопленное богатство и тем выше уровень дохода на душу населения. Кроме того, так как увеличивается доход, который приносит богатство, увеличиваются стимулы к его дальнейшему накоплению, повышаются темпы роста дохода.

Вторая причина, требующая создания финансовых рынков, – это то, что даже в самой идеальной экономике есть информация, которая распределена неравномерно. Одни субъекты экономики знают одно, а другие – другое. Сведения об эффективности того или иного использования ресурсов распылены, и рынок собирает и транслирует эту информацию – при помощи цен. Финансовая революция XX века – возможность портфельных инвестиций и диверсификации – значительно снизила плату за риск. Чтобы иметь эту возможность, недостаточно было учредить акционерные общества, то есть “секьюритизировать капитал” компании. Необходимо было создать инфраструктуру, определить правила игры и, что особенно важно, обеспечить выполнение этих правил. Появление новых видов финансовых инструментов еще больше снизило цену капитала, но, опять-таки, новые инструменты сами по себе не обеспечивают стабильность и не снижают цену капитала до тех пор, пока нет соответствующей институциональной среды.

Есть ли какая-нибудь польза от финансовых рынков? Эмпирический факт, состоящий в том, что страны с более высоким уровнем ВВП на душу населения и более высокими темпами роста имеют более развитые финансовые рынки, не подвергается сомнению. Вопрос в наличии причинно-следственной связи: финансовые инструменты и услуги появляются вместе с ростом или, наоборот, развитые финансовые рынки служат необходимым условием для его возникновения?

Роль финансового развития

Финансовое развитие страны по-разному влияет на развитие отдельных отраслей экономики. Табачная промышленность в отсутствие финансовых рынков должна была бы развиваться быстрее фармацевтической – фармацевтические проекты требуют значительных инвестиций в исследования и длятся гораздо дольше. Табачные компании обычно финансируют в расширение производства из собственных средств. Кроме того, проекты там окупаются гораздо быстрее, чем в фармацевтике. Соответственно, если абстрактная теория верна и развитость финансовых рынков способствует росту, то в странах с более развитыми финансовыми рынками темпы роста фармацевтической отрасли относительно табачной промышленности должны быть выше.

Это действительно так. Чикагские экономисты Рагхурам Раджан и Луиджи Зингалес сравнили относительные темпы роста этих двух отраслей в трех странах с разным уровнем развития финансовых рынков (но близким уровнем доходов и темпами роста в 1980-х годах): Малайзии, Корее и Чили[62]. Мерой финансового развития были стандарты бухгалтерского учета. В Малайзии, которая опережает Корею и Чили по этому показателю, фармацевтическая промышленность росла темпом, превышающим скорость роста табачной промышленности на 4 %, а в Корее, стране со средней развитостью финансовых рынков, – на 3 %. Наконец, в Чили темпы роста фармацевтики были на 2,5 % ниже, что подтверждает гипотезу о роли финансовых рынков.

Эконометрический анализ данных для большого количества стран (для каждой – за несколько лет) также показывает, что финансовое развитие действительно влечет за собой рост. Эффект достаточно велик: по оценкам Раджана и Зингалеса, с учетом межстрановых и межотраслевых различий все отрасли в странах с высоким уровнем финансового развития растут в долгосрочной перспективе в среднем на 1 % в год быстрее. От финансовой неразвитости в первую очередь проигрывают такие сложные отрасли, как машиностроение, фармацевтика, микроэлектроника и другие. Кроме того, оказывается, что в странах с менее развитыми финансовыми рынками в структуре активов компаний фактически отсутствуют нематериальные активы.

Что нужно для эффективного функционирования финансовых рынков? Они гораздо более чувствительны к воровству и некомпетентности, чем реальный бизнес. В отличие от производственного капитала финансовые активы слишком легко перемещать. Примеры Salomon Brothers в 1993 году (компания чудом спаслась от краха) и Barings в 1990-м (чуда не случилось) показывают, что крупнейшие финансовые институты могут быть поставлены на грань выживания деятельностью одного нечистоплотного трейдера. Трудно представить крупную промышленную компанию, которая была бы разорена в результате деятельности начальника цеха. Поэтому для эффективности финансовых рынков недостаточно наличия честной и компетентной судебной системы, защиты прав собственности и защиты прав кредиторов.

Помните главу о том, кому нужны регуляторы? Даже в самых либеральных экономиках работа финансовых рынков поддерживается независимым регулирующим органом. Интересный пример важности регулирования можно найти в Восточной Европе. В 1990-х годах экономики Чехии и Польши развивались по сходному сценарию, за исключением динамики фондового рынка. Чехия в середине 1990-х являла собой пример практически полного отсутствия финансовых регуляторов: не было регулирования рынка ценных бумаг, независимой комиссии; было мало ограничений на перекачивание ресурсов из компании к себе в карман. В то же время в Польше ситуация была иной: регулирование, подобное американскому, независимый регулятор, активное вмешательство в случае подозреваемых нечистоплотных сделок. Массовая приватизация в Чехии привела к быстрому развитию рынка акций в начале 1990-х, но к концу десятилетия Польша опередила Чехию по капитализации в три раза!

Спрос на институты

Легко сказать, какие экономические институты необходимы для капитализации богатства и роста. Гораздо более сложная задача – определить, как они возникают. Естественный подход к появлению и развитию институтов – изучение спроса на них. Чтобы иметь хорошие институты, необходимо наличие в экономике агентов, которым они нужны. Эти агенты должны располагать политическими силами и возможностями для создания и развития институтов. В начале 1990-х российские реформаторы и их советники именно так и представляли себе создание института защиты прав собственности: сначала собственность раздается в частные руки (не важно, как и кому, главное – быстро), потом новые частные собственники становятся естественными сторонниками установления режима защищенных прав собственности.

Тем не менее эта простая схема (собственники – спрос – права собственности) не сработала. Оказалось, в частности, что неравенство – и имущественное, и политическое – играет большую роль. Если богатые оказываются слишком политически сильными, то они изменяют существующие институты таким образом, что богатство продолжает перераспределяться в их пользу[63]. Когда государство не защищает права собственности, агенты вынуждены инвестировать часть своих ресурсов в защиту прав собственности – перераспределительную, а не производственную деятельность.

Поскольку у богатых есть преимущество – и в создании частного охранного агентства, и в установлении связей с чиновниками есть отдача от масштаба, – у них нет стимулов лоббировать создание хороших государственных институтов. Соответственно, нет спроса на хорошие институты – на защиту прав собственности и тем более на защиту конкуренции.

С развитием бизнеса отношение их владельцев к экономическим институтам меняется. Низкий уровень защиты прав собственности в экономике – это, конечно, благоприятная среда для передела собственности, но это и реальные издержки бизнеса. Приходится нанимать охрану, подкармливать политиков и платить чиновникам не только для того, чтобы отнимать у других, но и чтобы не отняли то, что есть у тебя.

Другая важная тенденция: постепенно олигархические группы открывают структуру собственности их компаний, так как им надо выходить на мировые рынки капитала и продукции. Это свидетельствует о большем желании олигархов уважать права собственности – если в российской экономике 1990-х, в первое десятилетие капитализма после долгого перерыва, был важен контроль над финансовыми потоками, в начале XXI века права собственности играли все большую роль. Неудивительно, что большая открытость и улучшение корпоративного управления на глазах приводили к росту капитализации.

Свободная конкуренция и защищенные права собственности не появляются сами собой. Наоборот, их поддержание – основная задача даже не правительства, а общества, следящего за правительством. Раджан и Зингалес отмечают, что опасность для конкурентных рынков особенно велика в период кризисов, когда индустриальные магнаты требуют ограничить конкуренцию, чтобы спасти остатки прибыли, а самые бедные хотят того же самого, потому что в период кризиса им особенно хочется стабильности. Легко ли иметь дело с такой коалицией? Спросите Рузвельта, не говоря уже о Гитлере и Муссолини.

Перефразируя вслед за Раджаном и Зингалесом слова Черчилля, можно сказать, что развитый конкурентный финансовый рынок хуже любой другой альтернативы, кроме всех, которые уже были опробованы. В нашем конкретном случае все еще проще. В России – и нигде – не будет экономического процветания без капитализации богатства страны. Капитализацию можно повысить, только создавая и улучшая экономические институты: независимые и компетентные суды, низкие административные барьеры, конкурентные экономические и политические рынки.

Назад: Необходимость банкротства урок № 19. В рыночной экономике банкротства необходимы

Дальше: Границы внутри стран урок № 21. Чем менее однородно население, тем хуже для экономики