3.4. Эмпирическое определение функции «цена-отклик»

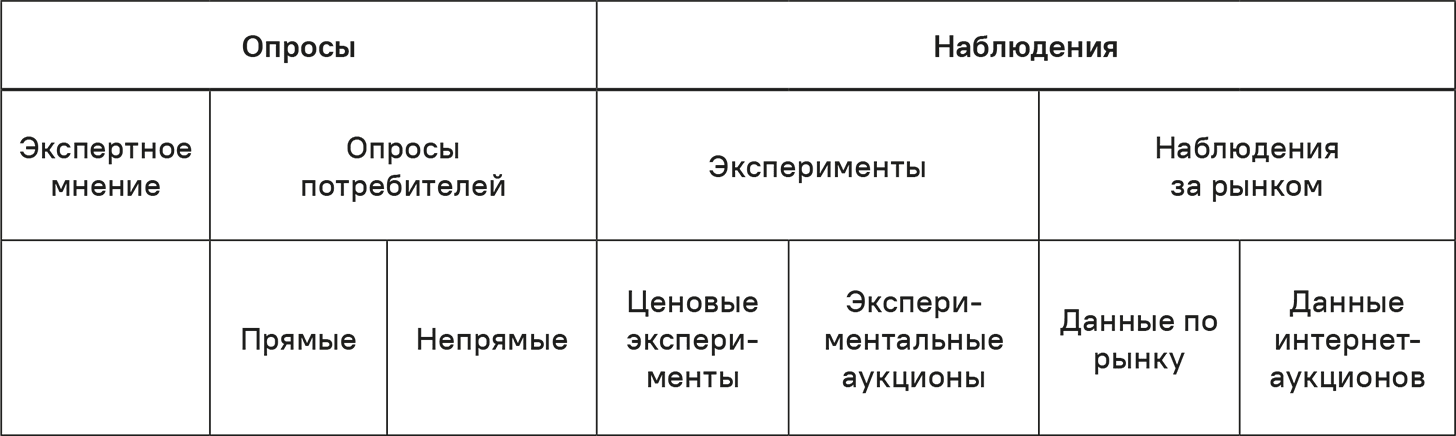

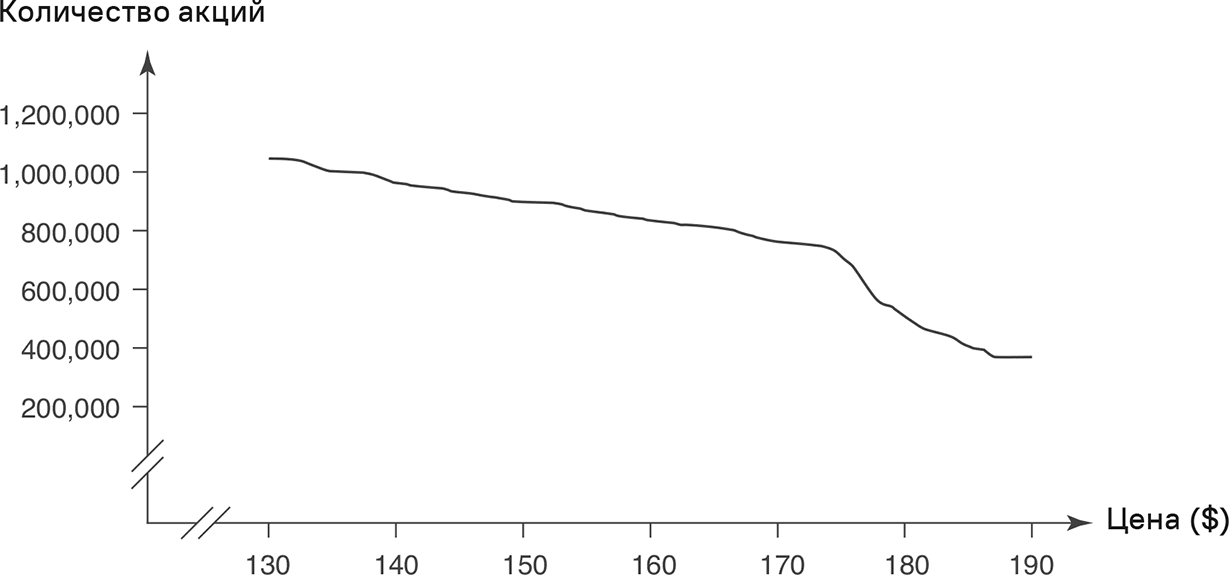

Опросы и наблюдения – два основных варианта сбора данных, необходимых для определения функции «цена-отклик». К опросам относятся экспертные мнения и различные формы опросов клиентов. Наблюдения мы подразделяем на эксперименты и наблюдения за рынком. В табл. 3.5 представлен общий обзор.

3.4.1. Опросы

3.4.1.1. Экспертное мнение

Метод экспертных мнений предусматривает опрос специалистов или экспертов, обладающих глубокими знаниями о рынках и отдельных рыночных сегментах или специализированными знаниями о ценах. К таким экспертам, способным прогнозировать функцию «цена-отклик», относятся:

• сотрудники компаний – руководители, менеджеры, сотрудники подразделений по продажам и маркетингу;

• консультанты по менеджменту со знанием рынка или его сегментов, продуктов или прайс-менеджмента в целом;

• специалисты институтов исследований рынка;

• дилеры/дистрибьюторы или консультативные клиентские комиссии/советы.

Экспертные мнения подходят в том случае, если опрос клиентов обходится слишком дорого, занимает слишком много времени и связан со сложностями в проведении. Если речь идет об инновациях или новых ситуациях (например, предстоящее появление на рынке нового конкурента), экспертное мнение может оказаться единственным практическим вариантом. Благодаря доступности и скорости метод экспертных мнений часто используется в дополнение к другим. Опросы можно проводить в неструктурированной (открытые интервью) или структурированной форме с помощью анкеты или в формате семинара. Свободная, неструктурированная форма может раскрыть новые аспекты ценообразования. Структурированный формат облегчает подготовку и анализ данных. Для таких форматов рекомендуется использовать компьютеризованные опросы и аналитические инструменты. Экспертные опросы в форме структурированных индивидуальных интервью подходят для исследования рыночных трендов, клиентских откликов и оценок продукта/потребительских свойств. Рабочие семинары дают возможность одновременно проводить опрос и вести глубокую дискуссию с несколькими экспертами.

Таблица 3.5. Методы определения функции «цена-отклик»

Для интервьюирования экспертов мы рекомендуем следующее.

• Необходимо опросить не менее 5–10 экспертов. Прогнозы часто варьируются в зависимости от эксперта. Чем больше экспертов, тем выше достоверность.

• Эксперты должны занимать различные должности в оргструктуре (например, руководители и сотрудники по продажам) и обладать соответствующими знаниями о конкретном рынке (например, о ценовой чувствительности, масштабе рынка, конкуренции и т. д).

• Опрос должен проводить нейтральный человек со стороны (например, консультант).

Опрос экспертных мнений проходит в три этапа. На первом этапе эксперты совместно обсуждают базовые данные, в том числе детально анализируют конкурентное и рыночное окружение. Проводятся идентификация и анализ отдельных клиентских сегментов, конкурентов, конкурирующих продуктов и положения дел в индустрии. Эксперты должны прийти к согласию относительно ключевых исходных посылок по поводу цен и соответствующих объемов продаж. Если речь идет о новом продукте, следует исходить из предполагаемых базовых цен и прогнозируемых объемов продаж.

Собственно опрос проводится на втором этапе. Сначала эксперты определяют объем продаж для одной конкретной цены. Взяв ее за основу, каждый эксперт оценивает ожидаемый объем продаж по различным ценам. Если есть желание включить сюда конкурентные отклики, надо оценить, как будут реагировать конкуренты на каждый ценовой пункт, и скорректировать начальный прогноз объемов продаж для этого ценового пункта. В идеале нужно использовать программу (например, PRICESTRAT от Simon-Kucher & Partners) для компилирования и анализа данных и построения графика на основе полученных результатов.

На третьем и последнем этапе эксперты должны провести совместное обсуждение. Это сделать легче, если эксперты имеют возможность видеть результаты опроса (в частности, отношение «цена-объем») в графическом виде.

Правдоподобие результатов проверяется на резко выделяющихся значениях или экстремальных/радикальных прогнозах, сделанных отдельными экспертами. Обсуждение мыслительного процесса и логики прогнозирования помогает рассуждать контекстно и улучшает понимание.

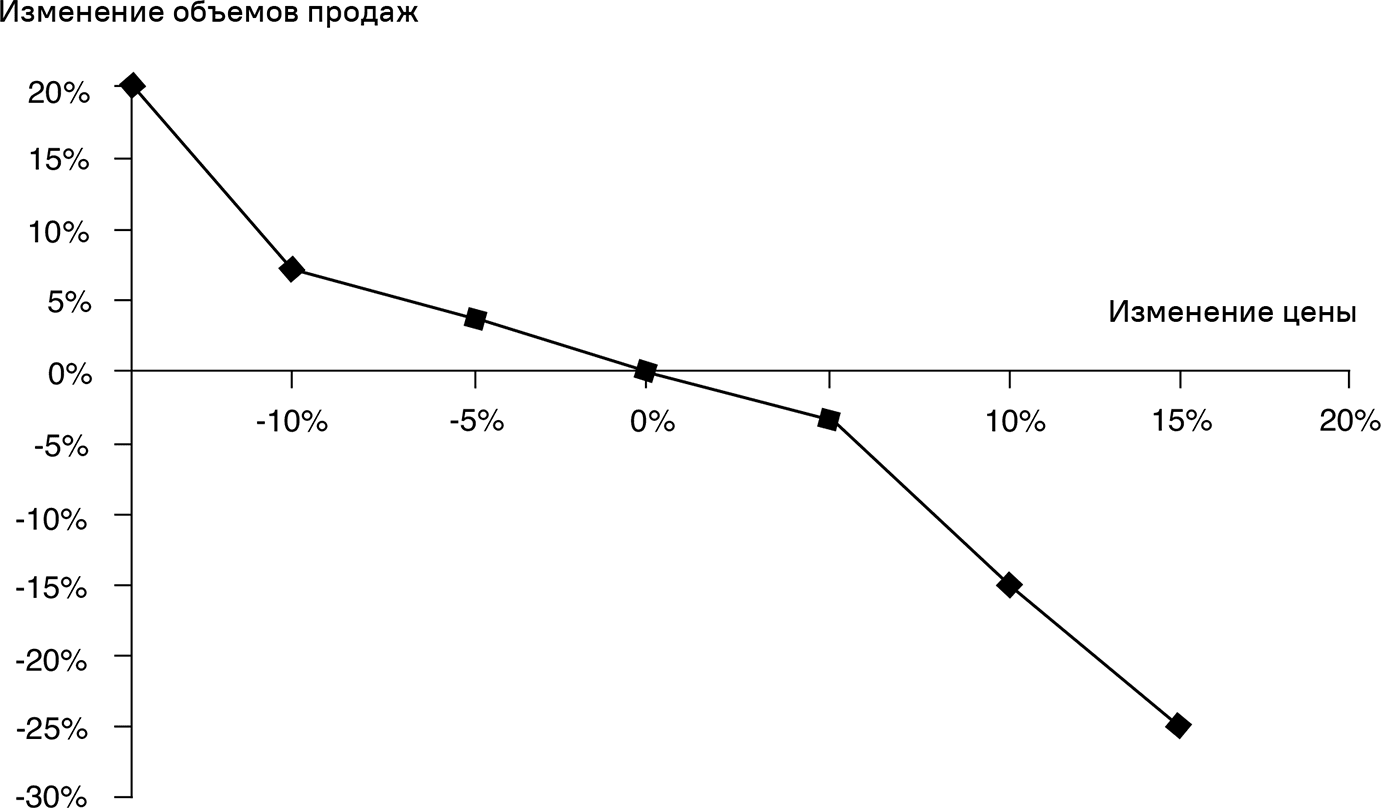

На рис. 3.11 представлено применение метода экспертных мнений в туристической индустрии. Эксперты изучили изменения цен в диапазоне от –15 % до +15 % и спрогнозировали их влияние на объем продаж.

Рис. 3.11. Функция «цена-отклик» на основе экспертных мнений (туристическая индустрия)(Simon-Kucher & Partners)

В диапазоне незначительных ценовых изменений отклик показателя объемов слабый. Но повышение цен на 5 % – это пороговый уровень. Если повышение цены превышает этот порог, наблюдается значительное падение объемов. Согласно экспертным прогнозам, повышение цены на 15 % обернется потерей 26 % клиентов. Ценовая эластичность равна –1,73 (= –26 %/+15 %). Для снижения цен ценовая эластичность ниже в абсолютном выражении. Для снижения цены на 15 % она составляет –1,33 (= +20 %/–15 %). Кривая функции «цена-отклик» имеет форму модели Гутенберга. Эта форма типична для экспертного мнения.

У метода экспертных мнений есть несколько достоинств и недостатков.

Достоинства

• Процесс опроса экспертных мнений легче, использовать его проще, чем опросы клиентов. В целом результаты доступны быстрее, а сам метод относительно недорог.

• Структурирование вопросов для экспертных мнений на основе систематической модели (например, PRICESTRAT) дает хорошие результаты. Количественный подход помогает структурировать проблему и получить рыночные знания и опыт изнутри компании. Кроме того, он ослабляет эмоциональную подоплеку дискуссии.

• Можно предусмотреть и учесть отклики конкурентов и новые ситуации.

• Процесс подходит для больших ценовых интервалов, хотя риск ошибки возрастает, если цены меняются сильнее, чем это готовы принять клиенты.

Недостатки

• Прогнозы дают «внутренние» эксперты, а не клиенты.

• Эксперты могут исходить из ложных допущений или попасть в ловушку группового мышления.

• Индивидуальные прогнозы иногда варьируются с коэффициентом от 10 до 20. В подобных ситуациях даже среднее значение не поможет. Дополнительный риск связан с тем, что эксперты, стоящие выше в организационной иерархии, склонны навязывать другим свои оценки, хотя такие эксперты далеко не всегда обладают лучшим знанием рынка.

3.4.1.2. Опросы потребителей

Прямые опросы потребителей

Вопросы в прямом опросе потребителей ставятся прямо и по теме. Кто-то, к примеру, определяет ценовую эластичность, напрямую спрашивая клиентов, сколько они готовы заплатить за конкретный продукт или услугу и как отреагируют на изменение цены. Есть множество вариантов, в том числе следующие открытые вопросы.

• Сколько бы вы заплатили за этот продукт?

• Какова самая высокая цена, за которую вы были бы готовы купить этот продукт?

• Какое количество этого продукта вы бы приобрели по цене Х долларов?

• Какова должна быть разница в цене, чтобы вы перешли с продукта А на продукт В?

Вопросы меняются соответственно, если мы имеем дело с ситуацией «да-нет» или «переменное количество». Из ответов на эти и сходные вопросы мы выводим функцию «цена-отклик».

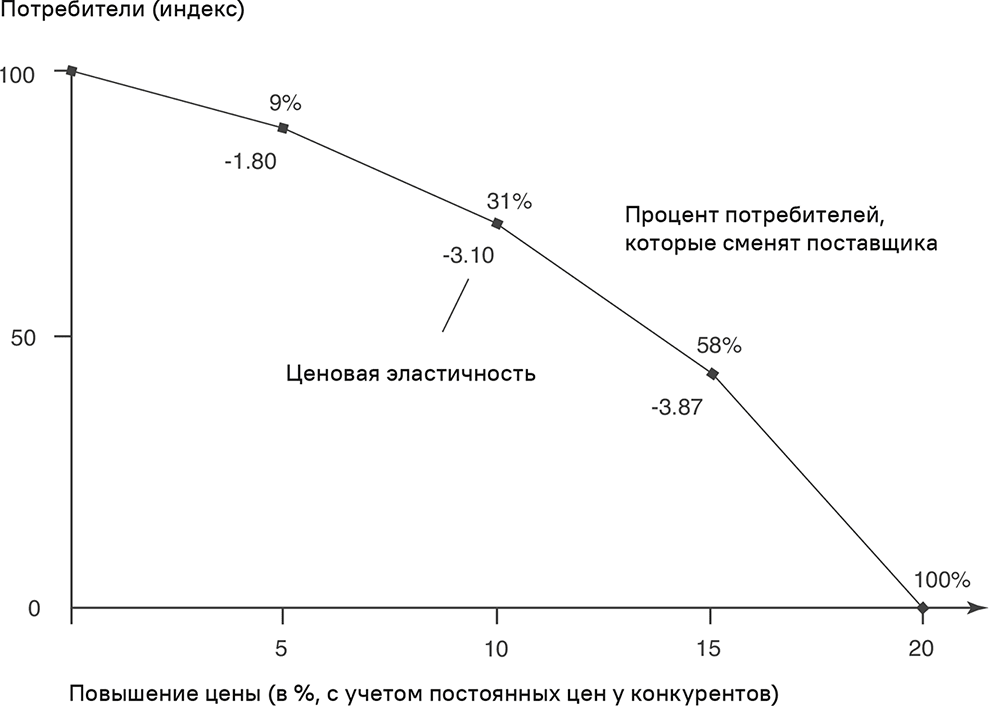

На рис. 3.12 представлено использование прямых вопросов по промышленному товару. Клиентов поставщика спрашивали, при каком повышении цены они уйдут к другому поставщику при условии, что у других конкурентов цены останутся прежними. При повышении цены на 5 % уйдут 9 % клиентов (ценовая эластичность –1,80). При повышении на 10 % уйдет 31 % существующих клиентов (ценовая эластичность –3,10). Чем больше повышение цены, тем выше ценовая эластичность в абсолютном выражении. При повышении цены на 20 % ни один клиент не сохранит лояльность поставщику. Функция «цена-отклик» соответствует правой части модели Гутенберга.

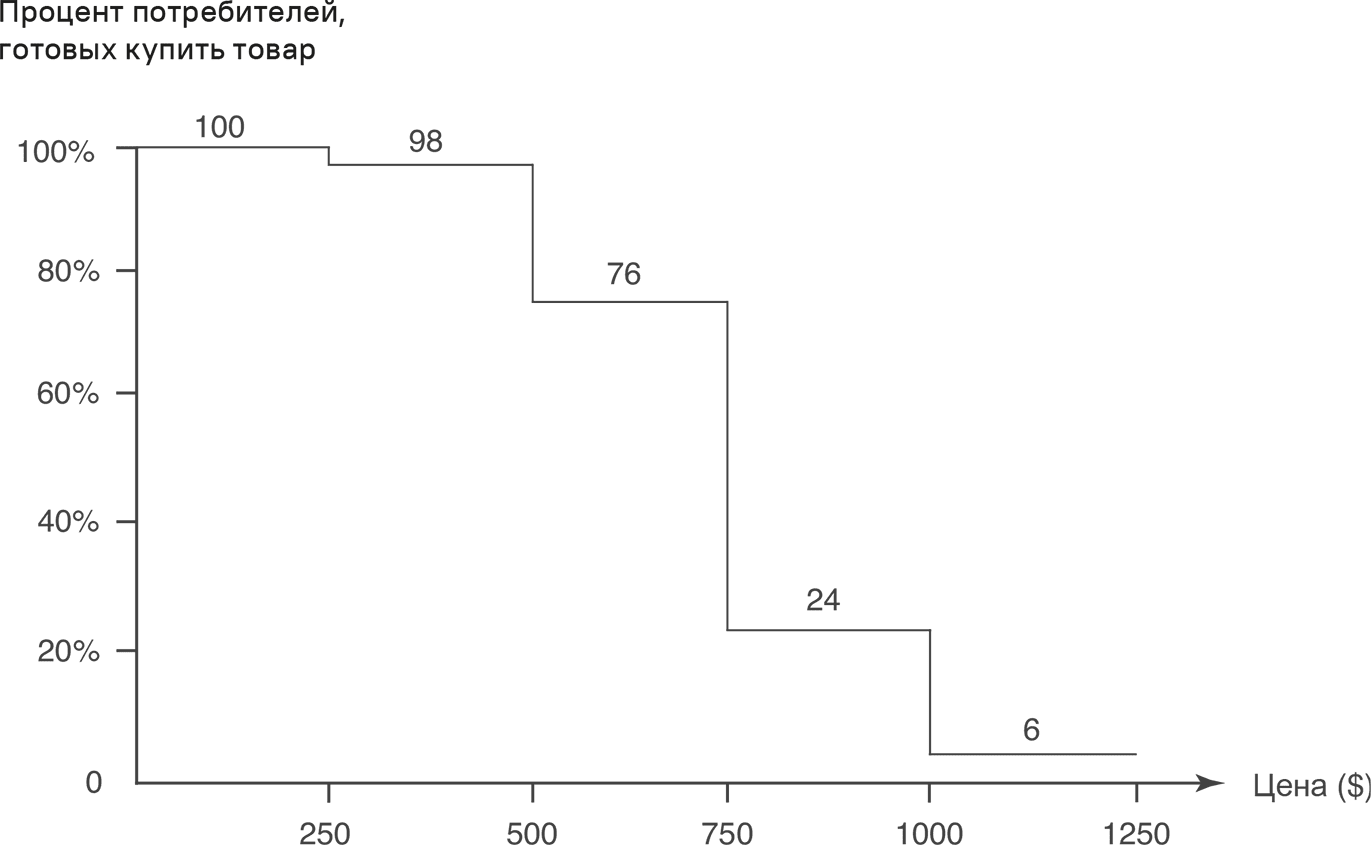

В следующем примере рассматривается калибровка функции «цена-отклик» для ноутбука. Покупателям был задан вопрос: «Сколько вы готовы потратить на этот товар?» Респондентов просили назвать только максимальную цену, отражающую максимальную готовность платить за товар. Ответ показан на рис. 3.13. Это четкое предельное значение – $750.

Рис. 3.12. Функции «цена-отклик» на основе прямых вопросов (промышленный продукт)

Рис. 3.13. Функции «цена-отклик», калиброванные с помощью прямых вопросов (ноутбук)

Как вариант, можно спрашивать респондентов, приобрели бы они продукт по определенным ценам. Респонденты дают серию ответов «да-нет». Неясно, что дает более достоверные результаты: вопросы «да-нет» при заранее определенных ценах или возможность для респондентов самим назвать цену.

Прямые опросы потребителей имеют несколько достоинств и недостатков.

Достоинства

• Прямые опросы потребителей позволяют изучить вопрос желаемых цен конкретным целевым образом.

• В отличие от интервью с экспертами, прогнозы исходят непосредственно от потребителей.

• По нашему опыту, метод прямых опросов имеет более высокую достоверность для промышленных, чем для потребительских товаров. Мы всегда рекомендуем использовать прямые методы вместе с другими (в духе комплексного анализа), чтобы обеспечить перекрестную проверку достоверности.

Методы прямых опросов имеют свои ограничения с точки зрения достоверности и надежности. В частности, можно назвать следующие недостатки.

Недостатки

• Цена рассматривается изолированно, хотя в действительности клиент всегда взвешивает атрибуты цены и ценности. Прямой подход делает слишком сильный упор на цену, при этом ее влияние переоценивается.

• Вопросы о рисках ценового поведения раскрывают расхождения между тем, что потребители говорят при опросе, и тем, как они ведут себя в действительности. Возможно, здесь играет свою роль эффект престижа. Возможность, что на ответы респондентов повлияют социальные предпочтения, может подорвать достоверность опроса. Эмпирические сравнения прямых вопросов и наблюдаемого поведения рынка работают в поддержку данной скептической оценки [26–29].

• Использование прямых вопросов особенно проблематично в случае «переменное количество», поскольку потребителям, как правило, сложно количественно оценить маржинальную полезность дополнительной единицы товара.

Метод Ван Вестендорпа

Метод Ван Вестендорпа – это особая форма прямого опроса потребителей. Он основан на фундаментальной предпосылке, что готовность клиента платить можно выразить в виде максимальной цены («Я заплачу за смартфон самое большее $400») и ценового диапазона («Я готов потратить на смартфон от $200 до $400»). Согласно этой предпосылке, готовность платить не обязательно предполагает конкретный ценовой пункт или справочную цену. Ее можно рассматривать и как конструкцию ценового диапазона, в духе теории ассимиляции-контраста (см. главу 4). Итак, потребитель не покупает, когда цена слишком высокая или слишком низкая.

На первом этапе использования метода Ван Вестендорпа респонденту задают четыре вопроса.

Вопрос А:

«При какой цене продукт покажется таким дорогим, что вы не станете его покупать?»

Вопрос В:

«При какой цене продукт покажется вам дорогим, но вы всё равно будете настроены приобрести его?»

Вопрос С:

«Какую цену вы сочтете приемлемой, чтобы продукт стал хорошим приобретением за такие деньги?»

Вопрос D:

«Какая цена будет слишком низкой, чтобы вы начали сомневаться в качестве продукта и не стали его покупать?»

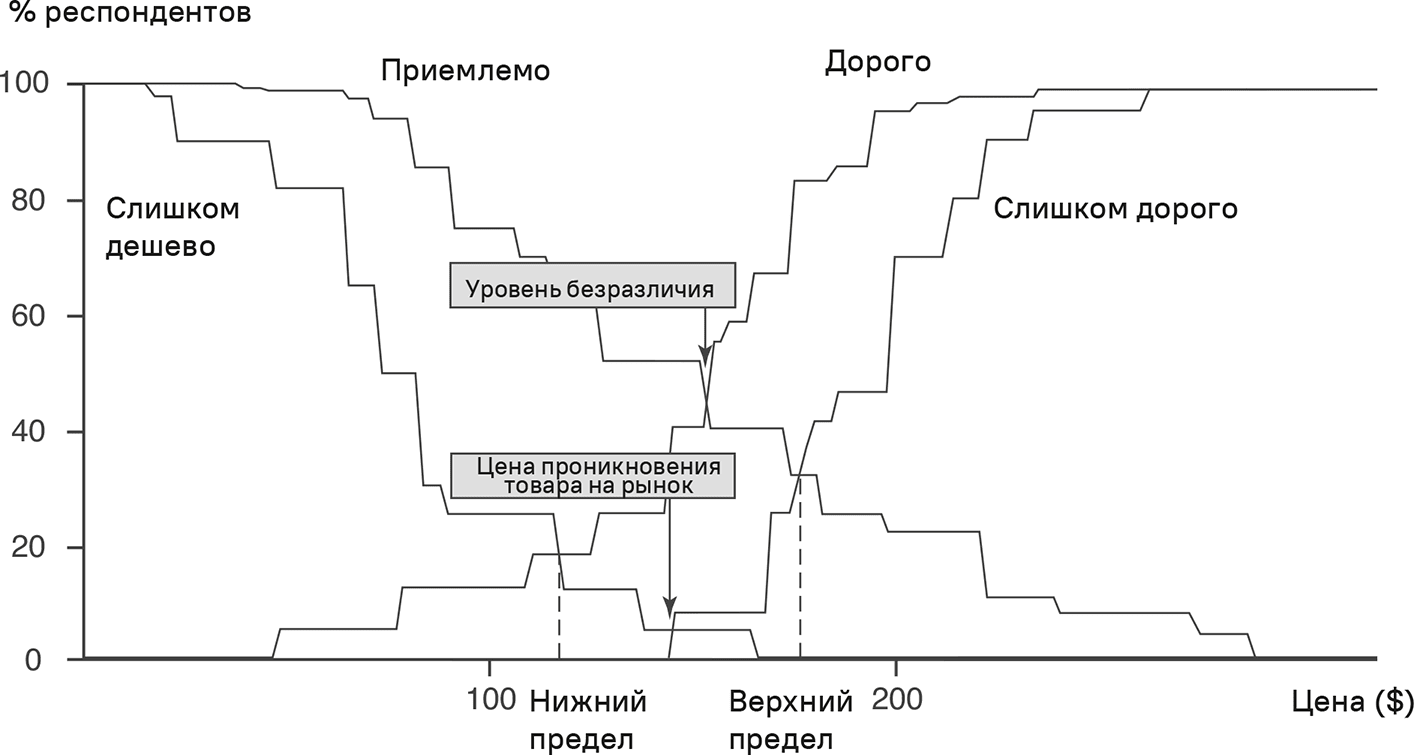

Из ответов на эти вопросы мы выводим четыре ценовых пункта по каждому респонденту, а затем на их основе получаем кумулятивное распределение частоты. Итоговые кривые показаны на рис. 3.14.

Рис. 3.14. Кривые на основе модели Ван Вестендорпа

Различные их пересечения можно интерпретировать следующим образом.

• Вопросы В (дорого) и С (приемлемо). Данное пересечение указывает на так называемую цену безразличия, при которой одинаковое число репондентов описывают продукт как «дорогой» и «приемлемый». Цена безразличия – это цена, при которой 50 % респондентов воспринимают образ продукта как сбалансированный по цене (не слишком дешевый, не слишком дорогой). С точки зрения ценового имиджа цена безразличия представляет собой род оптимального компромисса.

• Вопросы А (слишком дорого) и D (слишком дешево). Данное пересечение именуется «цена проникновения», при которой респонденты считают продукт приемлемым. Это цена, при которой самое малое число респондентов отказываются покупать товар по причине его дороговизны. Объем продаж при цене проникновения самый высокий.

• Пересечение кривых вопросов В и D определяет ценовой порог. Ниже этого предела вероятность покупки быстро снижается, поскольку качество субъективно воспринимается как низкое. Пороговое значение образует нижнюю границу соответствующего ценового интервала.

• Пересечение кривых вопросов А и С отмечает верхний порог. Выше данного ценового порога вероятность покупки быстро снижается, поскольку цена слишком высока.

Для определения практически реализуемой цены следует принять во внимание кривые вопросов В и С. Данные кривые описывают «дорогую» и «приемлемую» цены. Оптимальная цена должна попасть в этот ценовой диапазон.

Метод Ван Вестендорпа определяет не функцию «цена-отклик», а диапазон, в рамках которого многие потребители считают цену приемлемой и решают сделать покупку [28]. Готовность платить, измеряемую согласно этому методу, нельзя использовать для прецизионного прогнозирования объемов продаж. Действительно, можно допустить, что объем будет, как правило, тем выше, чем ниже цена. Однако этот вывод не стоит обобщать на основе имеющихся данных и, конечно же, нельзя квантифицировать. Продукт может восприниматься как дорогой, и всё равно его предпочтут более дешевым вариантам. Тем не менее, если цена будет ниже «слишком дорогого» ценового пункта, можно ожидать резкого падения объемов продаж.

Метод Ван Вестендорпа обладает определенными достоинствами и недостатками.

Достоинства

• Легко применять, осуществлять и анализировать результаты.

• Подходит для определения ценовых порогов.

• Помогает установить ценовые диапазоны «слишком дорогого» или «слишком дешевого» товара.

• Обеспечивает информацию по ценам проникновения и безразличия.

Недостатки

• Риск избыточного упора на атрибут цены: цена рассматривается изолированно.

• Объемы продаж, ассоциированные с конкретными ценовыми пунктами, не поддаются квантификации, то есть невозможно определить цену максимизации дохода или прибыли.

• Следует принимать во внимание конкуренцию – хотя бы косвенным образом.

Обзор

Метод Ван Вестендорпа помогает получить представление о диапазоне цен, достижимых на данном рынке. В последние годы этому методу придается большое значение в исследованиях рынка. Но так как его результатов недостаточно для прогнозирования объема продаж, метод Ван Вестендорпа нельзя применять изолированно. Лучше использовать его для валидации других методов (например, совместного измерения).

Непрямые опросы потребителей

Непрямые опросы потребителей не предназначены для того, чтобы рассматривать цену в отрыве от прочих индикаторов. Задача этих опросов – как можно точнее воспроизвести реальную ситуацию покупки. Потребители платят не за продукт или услугу как таковые, а за удовлетворение своих потребностей.

В ситуации реальной покупки потребитель ориентируется не только на цену, но принимает в расчет субъективную полезность различных атрибутов товара. Метод совместного измерения помогает квантифицировать плюсы и минусы. Совместное измерение – это самый успешный и чаще всего применяемый аналитический метод в маркетинге. Он дает возможность одновременно оценивать полезность атрибутов товара и ценовые эффекты. Этот метод применим для широкого спектра проблем, касающихся управления продукцией и прайс-менеджмента.

Главная задача совместного измерения – ответить на вопрос: какая именно полезность и, соответственно, готовность платить ассоциируется у потребителя с данным продуктом? Респондентов не спрашивают о цене напрямую – им предлагают оценить альтернативные профили «продукт-цена». Иными словами, их спрашивают об их предпочтениях относительно различных уровней атрибутов, в том числе о ценах. Респонденты должны только указать предпочтения в представленных им комбинациях. По этим всеобъемлющим данным о предпочтениях мы можем судить о влиянии не только цены, но и атрибутов продукта в комбинациях «продукт-цена». Совместное измерение, таким образом, хорошо подходит не только для измерений влияния цены на готовность купить товар, но и для квантификации полезности неценовых атрибутов.

Совместное измерение дает ответы на следующие вопросы.

• Насколько определенные улучшения качества, сервиса и дизайна значимы для потребителя в ценовом отношении?

• Какова ценность бренда с точки зрения цены по сравнению с ценностями других брендов?

• Какова готовность потребителя платить за особые аксессуары, свойства или улучшенный сервис?

• Как влияет изменение цены на субъективную полезность и предпочтения потребителей?

Совместное измерение очень важно в прайс-менеджменте. Ежегодно в мире ведутся тысячи исследований по совместным измерениям. Данный метод постоянно совершенствуется – и не только потому, что он отлично подходит для управления ценами, но и благодаря улучшенной компьютерной поддержке. Как следствие, в наше время разработано множество подходов [30–32].

Прежде чем мы обратимся к наиболее значимым вариантам использования данного метода, хотелось бы поговорить о базовой концепции, положенной в основу классического совместного измерения, и представить типичные подходы.

Чтобы измерить влияние цены на готовность купить товар с помощью совместного измерения, следует выполнить следующие шаги.

1. Определить атрибуты.

2. Определить уровни каждого атрибута.

3. Разработать анкету и использовать ее.

4. Вычислить функцию предпочтения и частичный ценностный вклад (ЧЦВ).

5. Рассчитать функцию «цена-отклик».

Это этапы анализа ценовых эффектов, которые можно перевести в ценовые рекомендации, схемы сегментации и стратегии позиционирования. Критическую важность имеют выбор атрибутов и установление их уровней. В данном процессе должно участвовать руководство компании, и, по нашему опыту, лучший формат для дискуссии – это рабочий семинар. Если возможно, суждения и мнения руководства следует дополнить опросами потребителей или фокус-групп. Здесь особенно важно задать диапазоны уровней. Диапазон не должен быть узок настолько, чтобы нельзя было охватить весь оптимальный интервал. В то же время задание уровней, которые далеки от реальности или выходят за рамки привычных клиентских интервалов, может привести к искажению результатов.

Другая проблема – это количество уровней одного атрибута. Согласно некоторым исследованиям, неодинаковое количество уровней влияет на общие результаты, так как чем больше уровней, тем выше вес отдельного атрибута. Обычно мы рекомендуем использовать идентичное или одинаковое количество уровней в расчете на атрибут. На практике, однако, это не всегда имеет смысл применительно к ценам. Зачастую исследователи намеренно берут для тестирования больше уровней цены, чем иных атрибутов. Как только атрибуты и их уровни определены, переходим к третьему этапу: принятию решения о том, как представить стимулы респонденту. В рамках полнопрофильного метода все атрибуты, и цена в том числе, представлены в каждом профиле. Иными словами, респондент всегда видит продукт в полном виде, а не частичном. В качестве альтернатив можно использовать двухфакторный метод на основе «матрицы компромиссов». В рамках данной техники респондент должен только определить компромиссный выбор, проведя сравнительную оценку двух атрибутов. С помощью декомбинационного анализа продуктов респонденты сравнивают пару профилей, каждый из которых включает несколько атрибутов (но не все). Достоинство полнопрофильного метода состоит в том, что он близко подходит к реальному решению о покупке. Однако он и сложнее для респондента.

Совместные измерения проще выполнять, они достовернее, если опросы проводятся с помощью компьютеров и видеоресурсов.

Во-первых, компьютерная поддержка дает возможность вводить больше атрибутов и профилей. Во-вторых, можно применять несколько методов (например, прямые опросы) одновременно и встраивать профили поэтапно, например, с помощью программ декомбинационного анализа от Sawtooth Software. Анализ предпочтений и расчет частичного ценностного вклада (этап 4), как правило, проводятся по отдельным респондентам. При данном подходе можно избежать усреднения клиентских различий, а также получить данные и индикаторы для рыночной сегментации и дифференциации цен. На этапе 5 индивидуальные функции «цена-отклик» агрегируются, чтобы получить укрупненную функцию «цена-отклик».

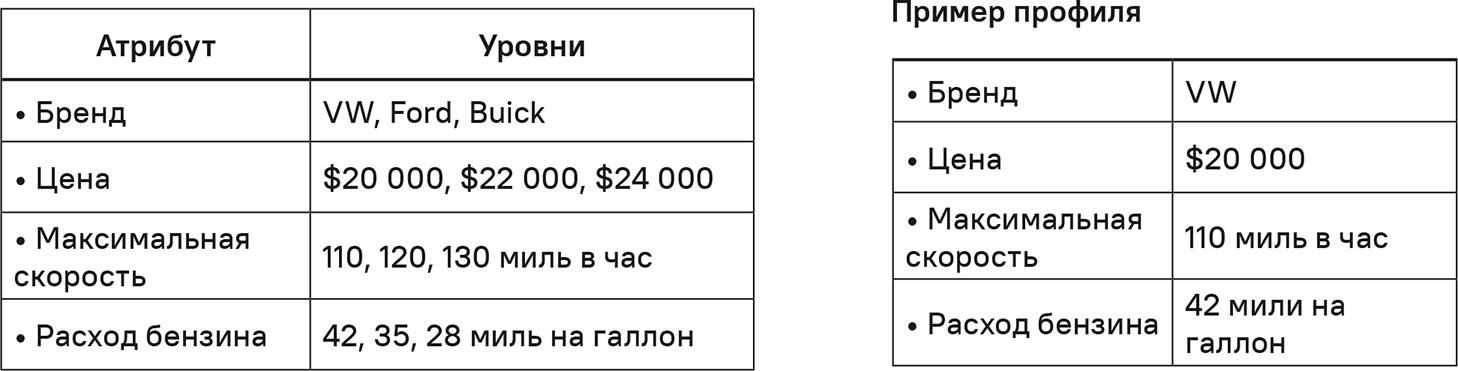

Метод совместного измерения представлен в следующем примере.

Таблица 3.6. Атрибуты и уровни в исследовании автомобильной индустрии

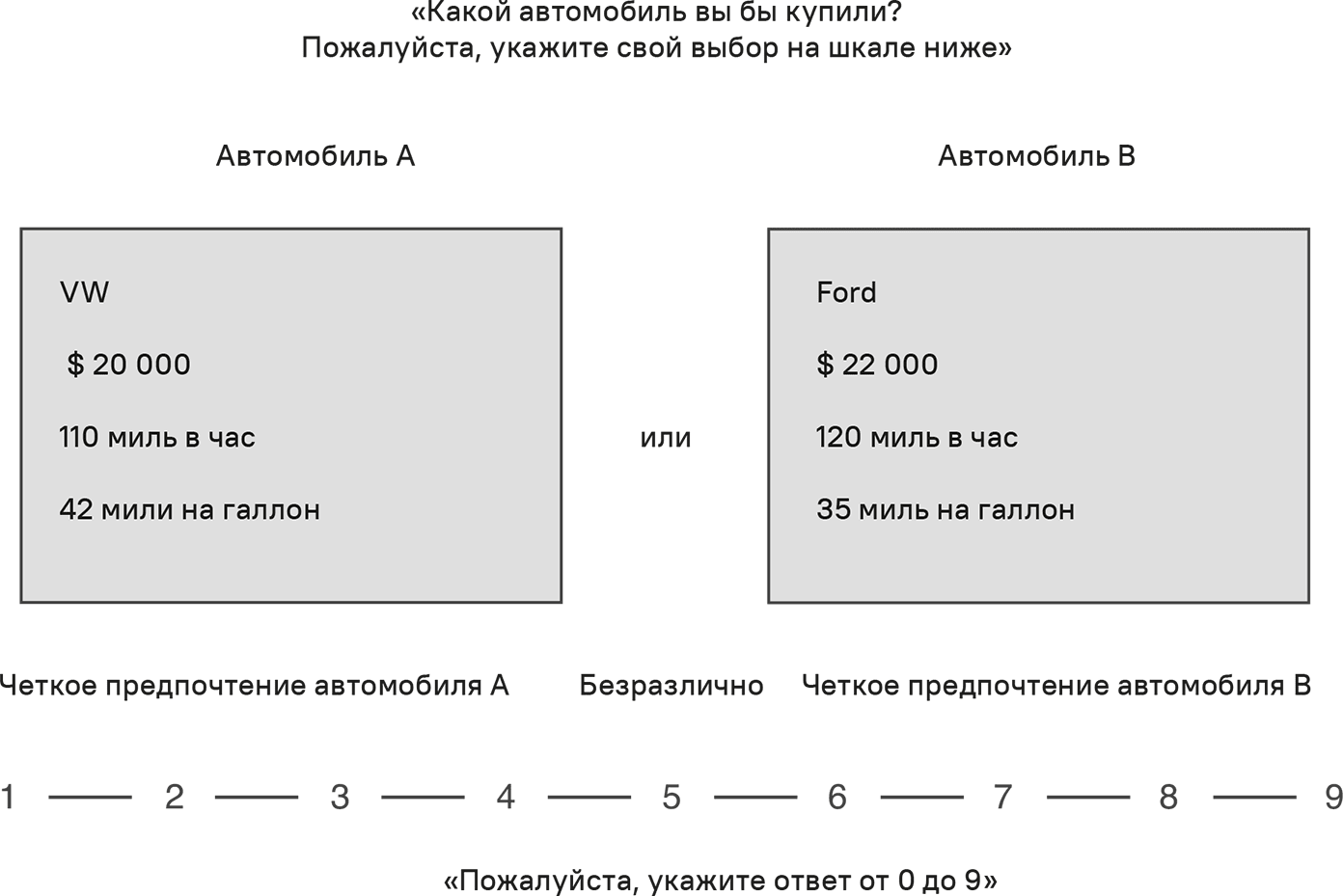

Рис. 3.15. Парное сравнение двух автомобилей (полнопрофильный метод)

Пример

Исследование в автомобильной индустрии

Чтобы решить проблему цены в укрупненном масштабе, мы помогли производителю автомобилей выбрать атрибуты и уровни, которые представлены в табл. 3.6. Мы обсудили и установили их совместно с руководством компании.

Каждый вариант профиля автомобиля определен на основе четырех атрибутов, которые в свою очередь имеют три возможных уровня. Это означает для целей данного исследования, что возможно сконструировать 81 (3 × 3 × 3 × 3) различный «автомобиль». Мы использовали полнопрофильный метод совместно с парными сравнениями. В каждой паре респонденты видят два «автомобиля» и указывают предпочитаемый вариант. На рис. 3.15 показано такое парное сравнение.

Автомобиль С может развить большую скорость, чем автомобиль В, однако он дороже и расход бензина у него выше. Также автомобиль В относится к другому бренду, нежели автомобиль С. Если респондент выбирает автомобиль С, это означает, что разница в брендах и более высокая скорость компенсируют высокую цену и повышенный расход бензина.

При парном сравнении респондент должен взвесить достоинства и недостатки каждого профиля по сравнению с другим. Это соответствует типичной ситуации покупки и более приближено к реальности, чем прямые вопросы насчет цены. Отклики на серию схожих парных сравнений показывают, насколько каждый отдельный атрибут важен для респондента. Далее мы можем определить, сколько полезности получает респондент от каждого уровня каждого атрибута.

Одна из проблем заключается в общем количестве парных сравнений, которые должен провести респондент. Если рассматривать в исследовании 81 потенциальный «автомобиль», это дает 3240 возможных парных сравнений. При дробном эксперименте количество необходимых парных сравнений можно существенно сократить. На практике, как правило, достаточно провести от 10 до 20 парных сравнений.

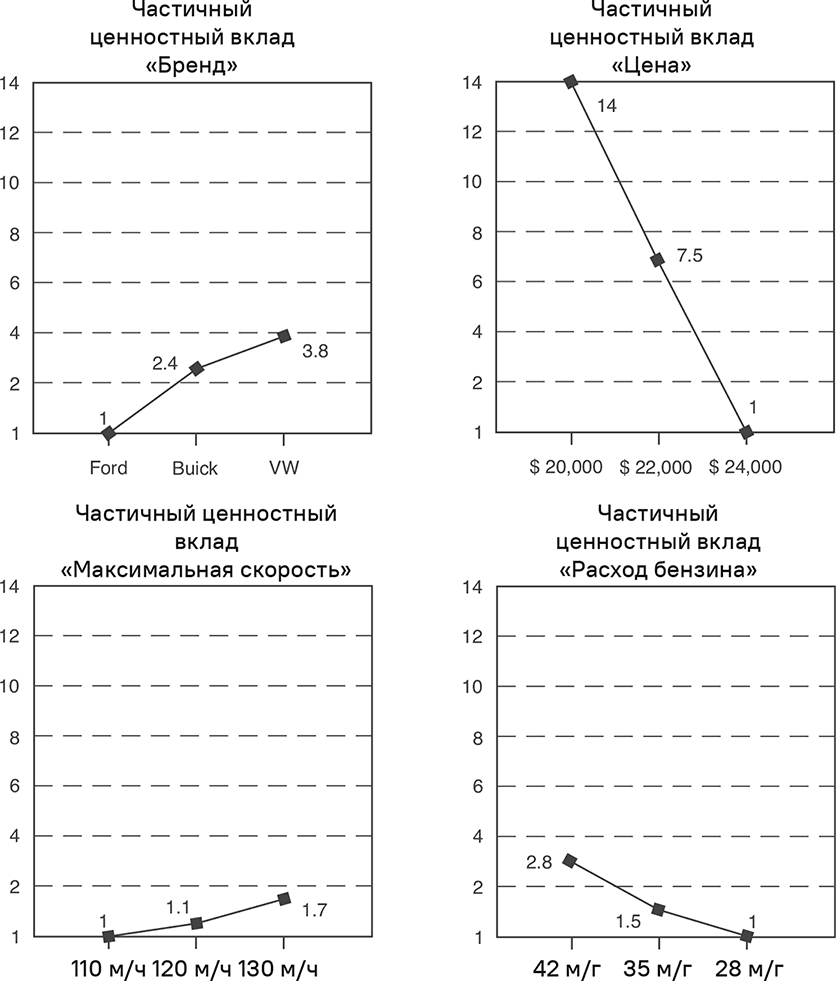

Как только данные получены, можно рассчитать частичные ценностные вклады. Это вклады каждого индивидуального уровня в общую полезность. Программное обеспечение (например, Sawtooth Software) поддерживает и сбор данных, и их анализ. На рис. 3.16 представлены примерные результаты для одного конкретного респондента.

Частичные ценностные вклады показывают, как меняется общая полезность изменений в автомобилях, если заменить один уровень атрибута на другой. Самые крупные отличия имеют место при изменении уровня атрибута «цена», а самые незначительные – когда мы заменяем уровень атрибута «самая высокая скорость». Влияние на клиентские предпочтения и решения о покупке варьируется в зависимости от атрибута.

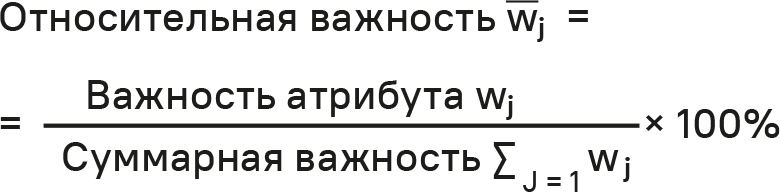

Частичные ценностные вклады также помогают определить важность каждого атрибута.

Как правило, чем шире диапазон частичных ценностных вкладов, тем важнее атрибут. Важность wj атрибута j определяется разницей между самым большим и самым маленьким частичным ценностным вкладом на данном уровне. Эти значения можно выразить в виде относительной важности  (в процентах):

(в процентах):

(в процентах):

(в процентах):

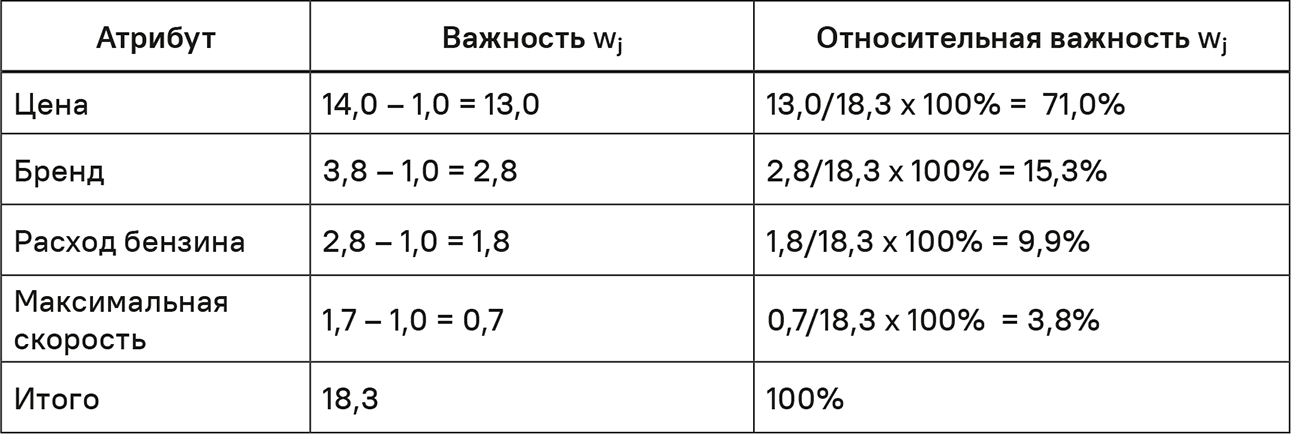

В табл. 3.7 представлена абсолютная и относительная важность атрибутов. Цена представляет собой для данного респондента самый важный атрибут, за ним идут бренд и расход бензина. Высокая скорость стоит только на четвертом месте. Цена как более важный критерий, чем бренд, скорее типична для сегмента менее дорогих автомобилей среднего и малого размеров [33].

Частичные ценностные вклады можно применять непосредственно для выражения ценности дополнительных уровней атрибутов в терминах ценовых единиц. Для покупателя на рис. 3.17:

• ценность бренда VW превышает ценность бренда Ford на $862;

• повышение граничной скорости с 110 до 130 миль в час имеет ценность $215;

• повышение экономичности с 28 до 42 миль на галлон стоит $554.

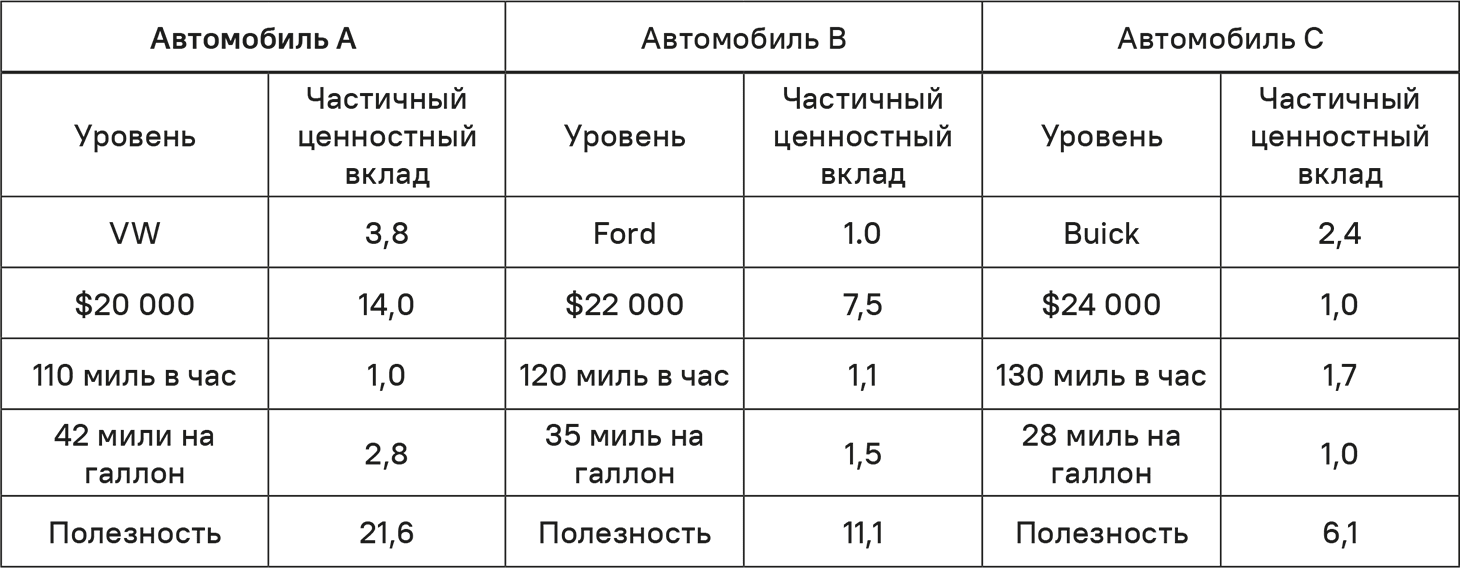

Здесь мы имеем линейную модель предпочтений. Чтобы определить общую полезность конкретной модели автомобиля, нужно сложить частичные ценностные вклады, показанные на рис. 3.16 для каждого соответствующего уровня атрибута. В табл. 3.8 представлен этот процесс для трех автомобилей.

Рис. 3.16. Частичные ценностные вклады по одному респонденту

Таблица 3.7. Расчет важности атрибутов

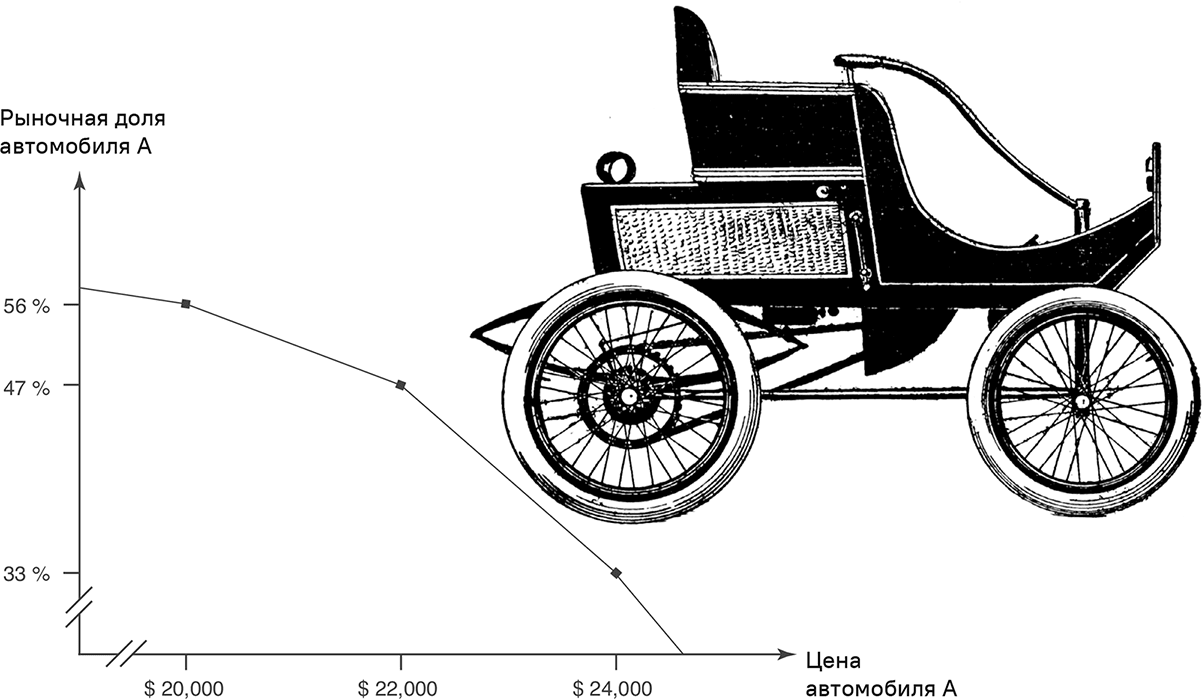

Рис. 3.17. Функция «цена-отклик» автомобиля А

Таблица 3.8. Расчет значения полезности для трех автомобилей (на индивидуальной основе)

Автомобиль А обладает самой высокой общей полезностью и, скорее всего, из трех вариантов респондент выберет его. Автомобиль С мог бы иметь более высокую полезность, чем автомобиль В, если бы его цена была на $2000 ниже. Но здесь нет комбинации технических новшеств, которые помогли бы автомобилям В и С превзойти автомобиль А по общей полезности. Причиной является большая разница в полезности за счет вклада атрибута «цена» и его высокой важности для потребителей.

Далее мы будем рассматривать только автомобили А, В и С для определения инидивидуальных функций «цена-отклик». В этом случае мы имеем ценовое решение по принципу «да-нет».

Таблица 3.9. Расчеты рыночной доли автомобиля А и одного конкретного респондента

От полезности к объему продаж

Чтобы перейти от полезности к объему продаж, существуют две базовые модели. Детерминированная модель исходит из предпосылки, что будет куплен продукт с самой высокой общей полезностью. Согласно стохастической модели, значения полезности определяют вероятности покупки. В следующем примере мы используем стохастическую модель. Чтобы вывести обобщенную функцию «цена-отклик» из полезностей, используем модель притяжения. Вероятности покупки можно интерпретировать как доли рынка:

При данном подходе мы получаем «вероятности покупки» для каждого респондента и каждого рассматриваемого продукта по трем альтернативным ценам. Этот процесс показан для выбранного респондента в табл. 3.9 и графически представлен на рис. 3.17. Когда цена растет с $20 000 до $22 000, доля рынка снижается с 56 до 47 % (ценовая эластичность –1,6). Если цена повышается с $22 000 до $24 000, доля рынка падает до 33 %, а абсолютная ценовая эластичность резко возрастает до –3,3. Мы получаем общую долю рынка, сложив результаты по всем респондентам.

Довольно реалистичный подход к определению долей рынка основан на полиномиальной logit-модели и подходит для расчета как конкретной общей полезности, так и отношения «рынок – продукты конкурентов». Если автомобили А и В имеют сходные значения полезности, то верятность покупки будет меняться более резко, когда одна модель приобретает добавочную полезность, чем когда в отношении какой-то модели уже имеется сильное предпочтение.

Дальнейшее развитие метода совместного измерения

Теперь мы сосредоточимся на наиболее релевантных теоретичеких и практических подходах. Они различаются по процедуре оценки предпочтений и по выбору алгоритмов прогнозирования [31, 32, 34]. Прежде всего, мы проводим различие между следующими подходами.

• Классические – метод компромиссов и метод профилей.

• Гибридные – ACA (декомбинационный анализ) или ACBC (декомбинационный анализ, основанный на выборе).

• Моделирование дискретного выбора (DCM), совместный анализ, основанный на выборе (CBC) и совместный анализ с постоянной суммой (CSC).

Классический подход наталкивается на определенные проблемы валидности при большом количестве атрибутов. Для решения этих проблем ученые разработали гибридные подходы к совместному измерению.

Гибридные подходы сочетают в себе композиционные и декомпозиционные методы. В них применяются скоринговые модели и совместное измерение. Комбинирование двух данных подходов позволяет применять планы полного факторного эксперимента с дробными откликами к нескольким людям [30, 34]. При гибридном анализе респондентов на начальном (композиционном) этапе просят составить изолированные мнения о важности атрибутов и их уровней. На втором (декомпозиционном) этапе они оценивают выбранные комбинации атрибутов. Подобные подходы смягчают когнитивную нагрузку на респондента. Однако усилия по сбору данных здесь возрастают. Наиболее часто используемая форма гибридного совместного измерения – это ACA (декомбинационный анализ).

ACA адаптирует компьютерные опросы к каждому человеку в постоянном режиме. Ответы респондентов анализируются в ходе опроса, а следующие друг за другом вопросы сосредоточиваются на самой важной для респондента области. Это сокращает число необходимых парных сравнений и продолжительность опроса, что в свою очередь повышает вовлеченность респондентов и качество отдельных ответов.

Типовой опрос ACA включает следующие этапы.

1. Определение неприемлемых атрибутов (как опция).

2. Ранжирование предпочтения для атрибутивных уровней.

3. Оценка важности атрибутов.

4. Парные сравнения.

Чтобы представить респонденту осмысленные варианты решений, нужно, чтобы последние попадали в «приемлемый набор» респондента. Для этого на первом этапе каждый респондент должен исключить неприемлемые атрибутивные уровни. Затем данные уровни исключаются из остальной части опроса.

Предположим, мы проводим ACA по автомобилям. Если респондент на первом этапе указывает, что он не станет покупать Ford ни при каких обстоятельствах, тогда данный уровень исключается из атрибутивного «бренда» начиная с данного момента. Это повышает релевантность профилей в оставшейся части опроса и сокращает число необходимых парных сравнений.

На втором этапе конкретный респондент заявляет о своих предпочтениях по уровням ненаправленных атрибутов. Это атрибуты, которые либо не имеют априорной упорядоченности (например, бренд), либо предпочитаемость которых необязательно возрастает по мере роста атрибутивного уровня (например, мощность двигателя). Нельзя предполагать с определенностью, что все покупатели предпочтут автомобиль с более мощным двигателем.

Рис. 3.18. Парное сравнение с помощью ACA

Напротив, для направленных атрибутов, таких как цена, можно в целом допустить, что атрибутивный уровень коррелирует с предпочтением, то есть более низкая цена в целом предпочтительней более высокой (за исключением некоторых предметов роскоши).

На третьем этапе респондентов просят измерить важность отдельных атрибутов на шкале. По каждому атрибуту респондентам показан лучший и худший уровни по сравнению с другими. Респондентов спрашивают, насколько важна для них разница. Как только рейтинги важности получены, делаются предварительные прогнозы предпочтений и значений полезности. ACA использует эти значения, чтобы определить, какие вопросы ставить на следующей стадии опроса. Для этого анализируется ряд парных сравнений (основа данного метода). На рис. 3.18 показано такое парное сравнение. Респондента просят проранжировать предпочтения по двум вариантам автомобилей по шкале от 1 до 9, где 1 представляет четкое предпочтение автомобиля слева, а 9 – автомобиля справа. Если респондент проявляет безразличие, это соотносится с 5.

Парные сравнения показывают, что в целом полезности обоих «автомобилей» примерно одинаковы, так что респондент скорее проявляет безразличие к выбору. Если респондент выказывает предпочтение, программа АСА использует эту информацию для повышения достоверности прогнозируемых значений полезности и для подбора нового парного сравнения. Поскольку прогнозируемые полезности оптимизируются с каждым вопросом, респонденту становится всё труднее отдать предпочтение какой-либо альтернативе. На основе данных значений полезности на следующем этапе прогнозируются функции «цена-отклик» с помощью математической модели рынка [34].

Подробное описание процедуры АСА, а также его достоинств и недостатков можно найти у Hermann и соавторов. [35].

Дополнительный гибридный подход к декомбинационному анализу – это декомбинационный анализ, основанный на выборе. В данном подходе выставленные респондентами рейтинги предпочтений атрибутов и уровней показывают набор продуктов, которые респонденты готовы рассматривать. В этом случае проводится опрос по принципу совместного измерения с использованием данного «набора к рассмотрению» [36].

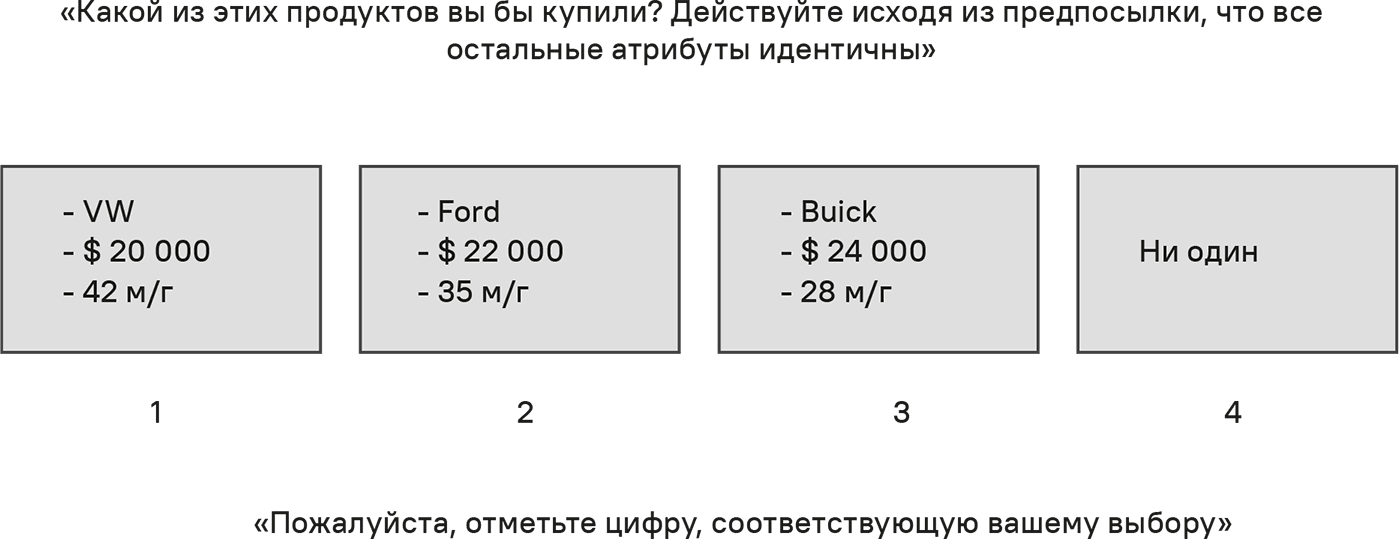

Следующий подход, который мы изучим, называется «Моделирование дискретного выбора» (DCM). DCM – это категория совместных моделей, где рассматриваются решения о покупке («купить» или «не купить») вместо предпочтений. Совместный анализ, основанный на выборе (CBC), – это название ПО, разработанного Sawtooth специально для этой цели. Совместный анализ с постоянной суммой (CSC) – это дальнейшая разработка CBC в категории DCM.

На рис. 3.19 показана типичная модель опроса по принципу CBC. В отличие от традиционного совместного измерения и ACA, респондент должен принять решение о покупке. Респондентов не вынуждают приобретать какой-либо из представленных вариантов – имеется возможность не выбирать ни один из них.

Рис. 3.19. Решение о покупке (совместный анализ, основанный на выборе)

Если говорить об исходных допущениях, то CBC фундаментальным образом отличается от методов, которые мы уже рассматривали [37]. Поскольку возможность определения значений полезности на индивидуальном уровне ограничена, CBC лучше всего подходит для рынков с относительно гомогенными структурами предпочтений. Сегодня CBC – один из наиболее часто применяемых методов совместного анализа [38]. Его популярность определяется, среди прочего, возможностью генерировать достоверные измерения готовности платить [39]. Подробное обсуждение достоинств и недостатков этого подхода можно найти у DeSabro et al. [40].

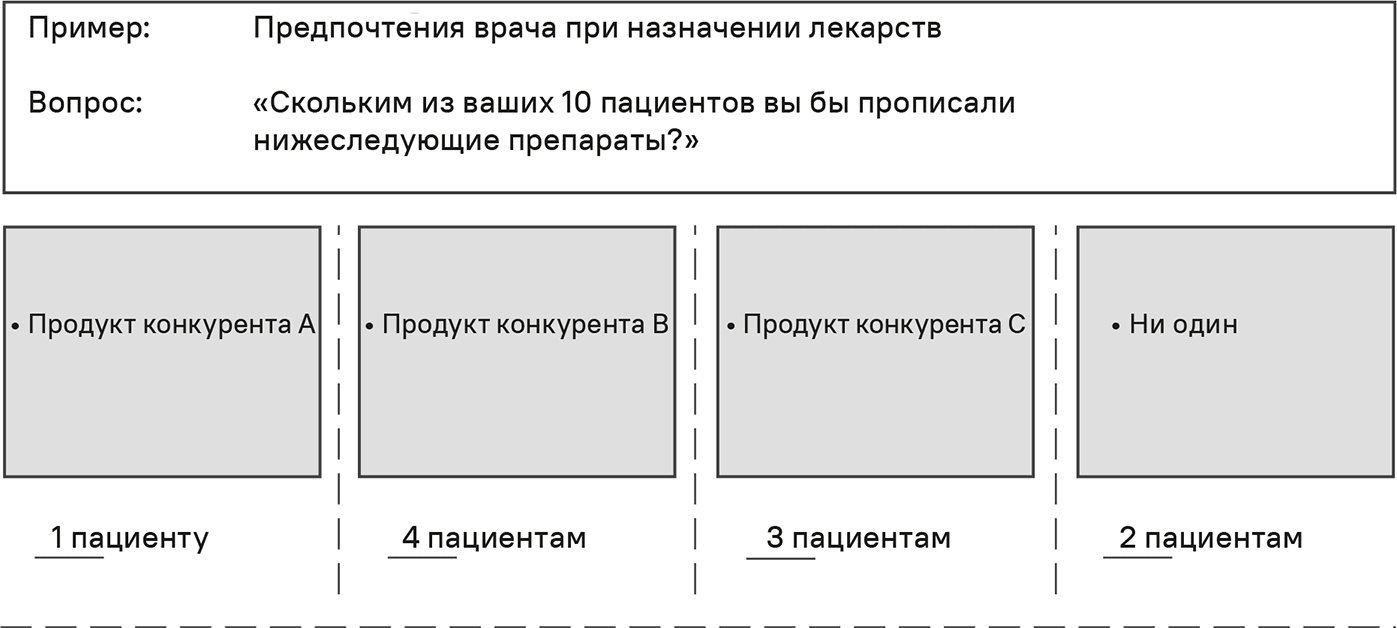

Наконец, мы бы хотели уделить внимание еще одному усовершенствованию метода CBC. В последние годы совместный анализ с постоянной суммой (CSC) стал считаться передовым методом исследований в области ценообразования. В отличие от вариантов дискретного выбора «выберите что-то одно» или «лучший-худший» респонденты в CSC указывают свои предпочтения с помощью пунктов. Общее количество распределяемых пунктов остается постоянным, например, 10 или 100.

Можно также использовать иерархические байесовы модели, которые дают возможность прогнозировать полезность на индивидуальном уровне [41, 42]. Подходящее программное обеспечение – HB-Sum от Sawtooth [43]. Здесь задача – распределить фиксированное число решений о выборе в рамках набора товаров. Данный метод исходит из того факта, что респондент с равной вероятностью может купить два или более продукта. Например, врач для лечения определенной болезни может прописывать разные лекарства пациентам разного типа. Достоинство этого метода в том, что в анализ можно включать как существующие, так и новые продукты. На существующие (предположительно уже известные респонденту) можно распространить полнопрофильный подход. В общем, данный подход неплохо моделирует реальную ситуацию принятия решения. Процесс демонстрирует высокую информационную эффективность и повышает валидность традиционного совместного измерения. На рис. 3.20 показана типовая последовательность вопросов.

В этом примере врач соотносит число пациентов с каждым конкурирующим препаратом исходя из того, прописал бы он им это средство.

Результативность метода DCM можно улучшить, комбинируя его с другими подходами. Albers et al. [44] показывают, что использование комбинации совместного анализа, основанного на выборе, с другими подходами поддерживает решения о товарах и коммуникации на уровне сегмента. Это также дает возможность деривации готовности платить для пакетных решений. Но мы воздерживаемся от обобщений по поводу превосходства одного метода совместного анализа над другими. Соответствие того или иного метода зависит от непосредственной задачи, метода и контекста сбора данных [45].

Технический прогресс оказывает выраженный эффект на совместные измерения. Компьютеризованные опросы сегодня – обычная вещь. За счет сочетания мощных аналитических методов и современных информационных технологий стало возможным проведение опросов вне зависимости от количества атрибутов и уровней.

Рис. 3.20. Ситуация принятия решения на основе совместного анализа с постоянной суммой (CSC)

Это означает, что сложные продукты или ситуации принятия решений можно анализировать с помощью совместного измерения. Srinivasan [46] предлагает еще один эффективный вариант совместного измерения – адаптивный метод самоэкспликации (ASE). Альтернативная техника CBC – ограниченный анализ посещаемости сайта, разработанный Schlereth и Schulz [47]. С точки зрения достоверности он сопоставим с другими методами измерения предпочтений. В то время как CBC использует решения о выборе, Schlereth и Schulz [47] обращаются к поиску информации в процессе покупки. Они утверждают, что относительное время, в течение которого потребитель уделяет внимание атрибуту продукта, коррелирует с его относительной взвешенной важностью. Эмпирические результаты этих авторов демонстрируют сравнительный уровень достоверности принятых методов измерения предпочтений.

Применение компьютеров обеспечивает более привлекательное графическое изображение доступных опций за счет видео- и аудиоэлементов. Было, к примеру, доказано, что реалистичное визуальное представление продукта способно заменить использование прототипа без искажений поведения при выборе [48]. В будущем дополненная реальность еще усовершенствует этот процесс. С другой стороны, наличие простых в применении компьютерных программ сопряжено с риском того, что совместные измерения будут применяться без осознания сложности этого метода.

В свете столь продвинутых и серьезных техник, таких как совместные измерения, необходимо высказать предупреждение насчет шаблонного их применения. Чем сильнее упрощаются сбор и анализ данных, тем выше риск, что данный метод будет применяться без достаточной адаптации к конкретной ситуации. Это ведет к стереотипным результатам и некорректным интерпретациям. В этой связи мы снова высказываемся в пользу комплексного подхода. В каждом возможном случае необходимо выполнять перекрестную валидацию совместных результатов другими методами.

Многие практики и теоретики считают совместное измерение наилучшим подходом для измерения клиентских предпочтений и ценовых эффектов. Хотя большое разнообразие вариантов применения на практике подтвердило соответствие данного метода задаче измерения предпочтений, критики обращают внимание на проблему достоверности частично из-за гипотетичной природы ситуации покупки [30, 49, 50]. Таким образом, высокая внутренняя и внешняя достоверность равно исключаются. Внутренняя достоверность – это степень, с которой результаты исследования являются объективно логичными и могут быть интерпретированы однозначным образом. Внешняя достоверность показывает, в какой мере результаты соответствуют реальной ситуации покупки.

Обзор

В рамках совместных измерений потребителям напрямую не задают вопросов об их ценовом поведении. Вместо этого выводы о влиянии цены делаются на основе заявлений о предпочтениях или намерении купить. Респондентов просят дать взвешенную оценку «потребительская ценность – цена». Метод совместных измерений дает очень разные результаты для новых и для устоявшихся товаров. На результаты влияет исследовательская модель. Поэтому мы рекомендуем проявлять крайнюю осторожность и проводить упреждающие поисковые исследования. Результаты также следует подтверждать другими методами.

3.4.2. Наблюдения

Ценовые эффекты также можно измерять посредством наблюдений, куда входят эксперименты и наблюдения за рынком. В рамках метода наблюдений исход исследований выражается не в устных объяснениях респондентов, а в их реальном поведении.

3.4.2.1. Эксперименты

Ценовые эксперименты

В рамках ценового эксперимента контрольным покупателям предлагаются альтернативные цены в реальной или реалистической ситуации покупки. Мы проводим различие между «полевыми» экспериментами в реальных условиях, лабораторными экспериментами и особой формой эксперимента под названием «прямой маркетинг». Цифровизация всё сильнее проникает в рыночную среду, и проведение ценовых экспериментов упрощается [51].

Эксперименты в реальных условиях тестируют влияние мер по ценообразованию (ценовые колебания, реклама цен, информирование о ценах, разные формы дифференциации цен) в реальных условиях покупки. Исследуемый продукт при этом не удаляется и не изолируется из покупательной среды. Меняется только независимая переменная (в данном случае цена), а все прочие факторы остаются максимально неизменными. Обычно контрольные субъекты не знают об эксперименте.

Можно выделить методы классического тестирования рынка и тесты в магазинах. На классическом тестовом рынке изучаются эффекты мер по ценообразованию для отдельных рыночных регионов. На практике этот формат не играет большой роли из-за высоких затрат времени и средств на него и невозможности сохранить в секрете факт эксперимента. Его практически целиком заменили такие менее затратные форматы, как магазинные тесты или испытания в моделируемых рыночных условиях. В рамках магазинного теста влияние ценовых мер изучается в выбранных для тестирования магазинах. Обычно выбирается несколько таких магазинов. Выборка необязательно должна быть репрезентативной. Подобные тесты могут дорого обходиться производителям, поскольку ритейлерам нужно платить за их проведение.

Следующий уровень магазинного теста – это тестовый мини-рынок. Тестовый мини-рынок – это комбинация магазинного теста и потребительской панели. Сбор данных в тестовых магазинах осуществляется сканерами. Сканер позволяет зафиксировать факт покупки в режиме реального времени, с точной локализацией и без особых затрат. Преимуществом в плане исследования цен здесь является предельная степень детализации данных, а также возможность их укрупнения множеством способов. Это обеспечивает широкий спектр возможностей для измерения и сегментирования.

В точке покупки товара можно собрать данные о цене, времени, местоположении товара и покупательской корзине. В то же время возможен сбор данных по альтернативным или замещающим продуктам, которые покупатель не выбрал (и их ценам), а также по ценам и объемам продаж других продуктов. В целом этот набор данных всеобъемлющим образом охватывает поле конкуренции и регистрирует всю важную для исследования цен информацию.

Другой вариант – это моделирование рыночных условий. Данный эксперимент проходит в виртуальной студии, которая симулирует реальный рынок.

Эта студия должна находиться в таком месте (например, в универмаге), которое посещает репрезентативная группа населения, и отражать релевантную структуру розничной торговли. В симуляционных тестовых условиях испытуемые участвуют в компьютеризованных ценовых экспериментах. Данный формат обладает преимуществами с точки зрения затрат времени и средств по сравнению с «реальными» симуляционными рынками, о которых мы говорили выше. Производитель имеет возможность надежнее обезопасить испытания продукта и цен от конкурентов и обеспечить более высокую степень секретности, чем на классическом тестовом рынке.

Цифровизация и электронная коммерция облегчают проведение ценовых экспериментов. Компьютерные онлайн-алгоритмы поддерживают построение статистических моделей, которые осуществляют сбор, передачу и анализ данных для достижения основной цели – прогнозирования потребительского поведения [52]. Цены для целей тестирования можно менять и измерять влияние объемов на них без дополнительных затрат, поскольку данные в любом случае будут зависеть от вида транзакции и от покупателя. Здесь возможна любая форма укрупнения. К примеру, Amazon меняет некоторые цены несколько раз в день, чтобы анализировать влияние различных цен на объемы [53]. Поскольку доля интернет-торговли продолжает расти, мы ожидаем значительного расширения ценовых экспериментов в реальных условиях.

Еще одна практичная и осмысленная форма ценового онлайн-тестирования – тестовые аукционы. С помощью опции «купить сразу» (которая соответствует зафиксированной цене продукта или услуги) можно проверять влияние различных цен на решение о покупке. Онлайн-аукцион в целях оптимизации цен представлен в следующем примере.

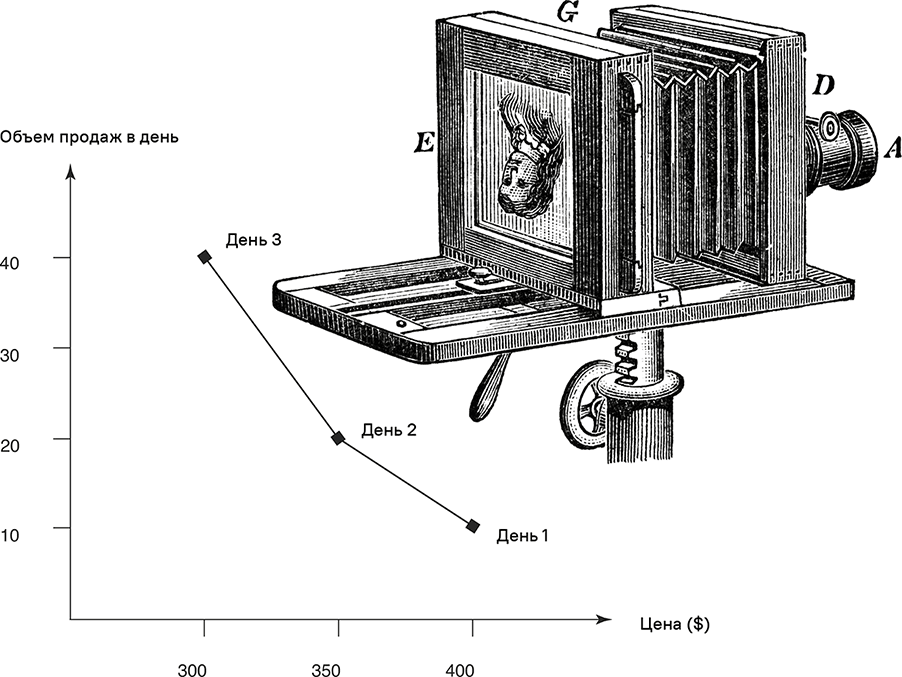

В данном случае дилер хочет продать 1000 камер Nikon Coolpix на eBay, но не знает, какую цену назначить. Дилер проводит следующий ценовой тест.

• В первый день он предлагает 50 камер по цене $400 за штуку.

• Во второй день размещает на платформе предложение на 50 камер по $350 за штуку.

• В третий день предлагает еще 50 камер по цене $300 за штуку.

На рис. 3.21 представлена итоговая функция «цена-отклик».

Рис. 3.21. Ценовой онлайн-тест

В первый день дилер продал 10 камер. Снизив на второй день цену до $350, он продал 20 камер.

На третий день, когда он снизил цену до $300, объем продаж вырос до 40 камер. Если предположить отсутствие взаимосвязи показателей по отдельным дням, в результате получается функция «цена-отклик», на основе которой можно проводить ценовую оптимизацию.

В отличие от экспериментов в реальных условиях, в лабораторных экспериментах все переменные, кроме цены, принимаются константами, насколько это возможно, чтобы можно было проанализировать влияние цены. Считается, что такие сценарии не полностью отражают действительность. При моделировании покупки участники теста получают некоторую сумму денег и идут с ними в магазин. В симуляционных условиях они видят конкурирующие товары. Различным группам могут быть представлены разные ценовые параметры (например, ценовой уровень, ценовая структура, презентация цены), которые систематически варьируют для наблюдения их влияния на объем продаж. Тестовые программы предлагаются, например, компаниями Ipsos и GfK.

Новейший формат лабораторных экспериментов в области цен предлагает научное направление, которое называется «исследования мозга». Так называемая область нейро-ценообразования исследует реакции человеческого мозга на ценовую информацию (см. главу 4). «Способ нашего восприятия цен ничем не отличается от того, как мы воспринимаем другие болевые стимулы», – говорит исследователь мозга Кай-Маркус Мюллер [54]. Восприятие цен запускает в мозге триггерные реакции, которые исследователи умеют измерять. Исследование мозга способно объективно регистрировать процессы, которые сам потребитель может не осознавать. В следующей главе мы поговорим об этом подробнее. Основные проблемы лабораторных экспериментов, связанные с достоверностью и степенью отражения реальности, еще в большей степени применимы к мозговым экспериментам. Участники экспериментов должны приходить в специализированные лаборатории и проходить медицинское обследование. Поэтому остается открытым вопрос, насколько репрезентативными окажутся выборки и результаты измерений при подобных обстоятельствах и в какой степени они применимы к реальному миру.

Обзор

Основные преимущества лабораторных экспериментов над «полевыми» заключаются в их низкой затратности, способности контролировать внешние воздействия, меньшей продолжительности и возможности обеспечить конфиденциальность. Их основной недостаток – это ограниченная внешняя достоверность, так как искусственно смоделированные ситуации покупки могут не повторять в точности реальные ситуации. Осведомленность субъектов об участии в таком эксперименте может заставить их вести себя так, как они обычно себя не ведут.

Экспериментальные аукционы

По мере расширения возможностей Интернета значение аукционов резко возросло [55]. На аукционных платформах, таких как eBay или Alibaba, товары и услуги продаются тому, кто сделает самую высокую ставку. Google зарабатывает миллиарды долларов, предоставляя пространство для рекламы на аукционной основе. Главный экономист Google Хэл Вэриан утверждает, что почти все функции в Google организованы на аукционной основе, даже IPO [56]. Но аукционы не только хорошо приспособлены для установления цен, они также обеспечивают возможность для определения готовности платить. Основная характеристика экспериментального аукциона – тот факт, что участники эксперимента совершают настоящие покупки.

Научная литература выделяет четыре вида аукционов: английский, голландский, по самой высокой цене и аукцион Викри. Их описание можно найти у McAfee и McMillan [57] и Skiera и Spann [55]. Skiera и Revenstorff [58] называют формат аукциона Викри инструментом изучения готовности платить. Этот формат особенно хорошо подходит для определения функций «цена-отклик» [58, 59]:

• В отличие от обычных аукционов, аукцион Викри обладает двумя фундаментальными особенностями: во-первых, участники не могут влиять на цену покупки напрямую за счет своих ставок. Во-вторых, цена покупки не соответствует самой высокой ставке, а исходит из предложения второго по величине ставки игрока. Игрок с самой высокой ставкой получает товар, но по цене, равной предложению второго по величине ставки игрока. Самый яркий пример аукционной платформы, работающей по принципу Викри, это eBay. Конкретная цена покупки исходит из предложения участника, предложившего вторую по величине ставку, плюс сумма, равная минимальной надбавке к цене на аукционе.

• С рациональной точки зрения при подобном аукционном процессе каждый отдельный участник получает стимул делать ставку на уровне, близком к его истинной готовности платить [29, 58–61]. Таким образом, Wolfstetter [61] называет аукцион Викри единственным форматом, основанным на поощрении.

• Помимо этого, преимущество аукциона Викри состоит в том, что ставку обязаны сделать все участники.

• Ставки участников допускают отклонения по функциям «цена-отклик», оптимальным ценам и долям рынка.

Еще одна форма аукциона – это так называемый аукцион «плата за ставку». Он применяется в аукционах как с повышением, так и с понижением цены. Его главная особенность в том, что каждый раунд заявок проходит в течение определенного периода времени с обратным отсчетом (например, 20 секунд), а участники платят фиксированную сумму за каждую сделанную ставку. Как только ставка сделана, снова начинается обратный отсчет с самого высокого уровня. Это дает соперничающим участникам шанс сделать ставку выше или ниже, за которую им снова придется платить эту фиксированную сумму. Если время для ставок истекает, а новых ставок никто не сделал, победитель имеет возможность приобрести товар, выставленный на аукцион, по цене последней сделанной ставки [62].

Обзор

Экспериментальные аукционы – это инновационный формат исследования цен. Онлайн-аукционы относительно недороги и могут заменить или дополнить традиционные форматы.

Помимо аукционов, данные о готовности платить можно собирать на лотереях. Этот подход к измерению готовности платить, предложенный Becker et al. [63], работает в два этапа [50].

• На первом этапе участника эксперимента просят оценить свою готовность платить в ходе прямого опроса по ценам.

• На втором этапе цена выбирается в формате лотереи. Если эта цена выше той, которую готов заплатить участник эксперимента, он всё равно обязан приобрести товар по цене, выпавшей по лотерее.

Как и аукцион Викри, лотереи основаны на поощрении. Эмпирическое сравнение аукциона Викри и лотереи показало, что оба метода надежны и достоверны при измерении индивидуальной готовности платить [63, 64].

3.4.2.2. Рыночные наблюдения

Данные по рынку

Данные по рынку, используемые в ценовом анализе, как правило, собираются заранее для другой цели. На многих рынках доступны стандартизированные данные, на основе которых принимаются ценовые решения. Помимо таких институтов исследований рынка, как IRI, Nielsen и GfK, которые регулярно собирают данные по объему продаж, долям рынка и ценам, ритейлеры пользуются сканерами, чтобы получать информацию о ценах и объемах продаж. Можно также получить статистические данные для анализа цен в отраслевых или торговых ассоциациях и из правительственных источников.

Информация представлена в форме либо динамических рядов, либо перекрестных рядов. Последние относятся к различным регионам или странам продаж, или сегментам рынка. Обязательное условие использования рыночных данных для измерения ценовых эффектов – это достаточный уровень вариабельности независимой переменной цены. В том случае, если цена со временем не меняется или не было вариаций перекрестных единиц, ценовые эффекты измерить невозможно. Подобная ситуация ни в коей мере не является исключительной. Цены конкурирующих компаний часто идут «нога в ногу», поэтому относительные цены долго остаются постоянными.

Как правило, для анализа рыночных данных используются эконометрические регрессионные методы. Однако превалирование данного метода в литературе не отвечает его практической значимости. Потребительские опросы, основанные на совместном измерении или экспертном мнении, играют более существенную роль на практике. Благодаря Интернету ценовые эксперименты становятся очень популярны. Внимания заслуживают некоторые вопросы, связанные с использованием ретроспективных данных для определения функций «цена-отклик». При низкой ценовой эластичности можно наблюдать значительную разницу в ценах, однако это не сильно влияет на объем продаж или долю рынка. Это означает, что, несмотря на высокую вариабельность независимой переменной, зависимая переменная оказывает незначительное влияние на уровень вариабельности. Напротив, при высокой ценовой эластичности проявляется обратный эффект. Относительные цены вообще редко варьируются, поскольку цены конкурентов быстро адаптируются к ценовым изменениям.

Telser [65] указывает на эти недостатки при использовании регрессии для измерения ценовых эффектов. Наш опыт более чем четырех десятилетий исследования и консультирования в области ценообразования подтверждает, что такая проблема существует.

Недостаток использования ретроспективных данных по рынку заключается в том, что отклик потребителей не является надежным индикатором основополагающего фактора, обеспечившего именно такой отклик (например, реклама цены, ценовые вариации, действия конкурентов). Что касается помощи в принятии решений, тот факт, что это данные прошлых лет, также не является благоприятным. Никогда нельзя сказать с точностью, применимы ли ценовые эффекты прошлых периодов к будущим ситуациям. Структурные прорывы на рынке, к примеру, появление нового конкурента, вызывают необходимость заново анализировать ценовые эффекты. Во время таких структурных подвижек прогностическая достоверность ретроспективных данных всегда слабая.

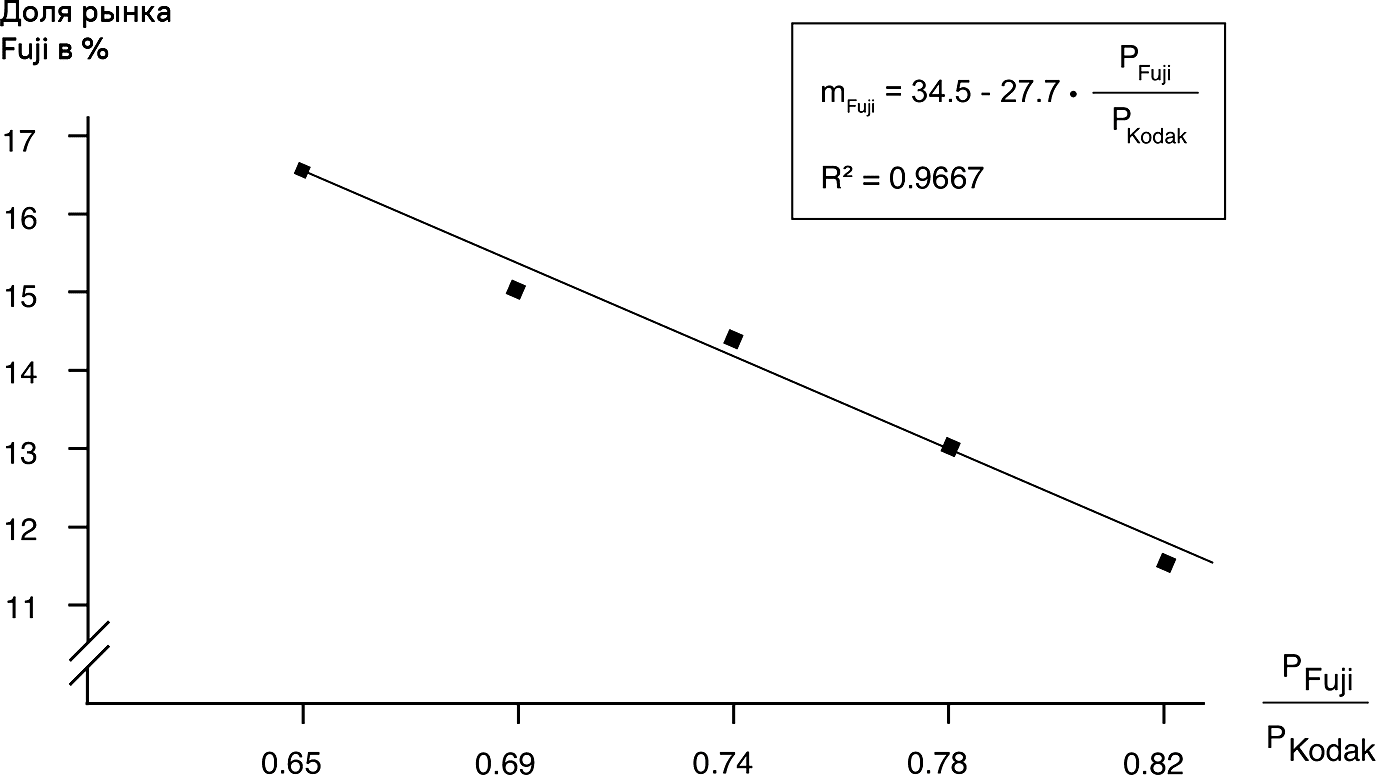

На рис. 3.22 продемонстрировано использование данных прошлых лет для определения функции «цена-отклик» на примере пленки для любительских фотографий на рынке США.

Рис. 3.22. Определение функции «цена-отклик» на основе ретроспективных данных по рынку (Simon-Kucher & Partners)

В рассматриваемый период лидером рынка была компания Kodak, а Fuji оспаривала ее позиции. Независимая переменная – относительная цена pFuji/pKodak, а зависимая переменная – доля рынка Fuji. И та и другая переменная показывают значительную вариабельность. Линейная функция «цена-отклик» mFuji = 34,5 – 27,7 х pFuji/pKodak объясняет 97 % вариабельности (R2 = 0,9667). Если мы снизим относительную цену с 0,78 до 0,74, что дает 5,1 %, доля рынка Fuji возрастет на 8,6 %. Таким образом, на данном уровне ценовая эластичность 8,6/–5,1 = –1,69.

При использовании регрессионного анализа на основе рыночных данных экономическому правдоподобию («внешней валидности») следует придавать тот же вес, что и статистическим критериям. Не существует стандартной модели, применимой ко всем ситуациям спроса и конкуренции. На самом деле совершенно необходимо тщательно проверить, исходя из конкретной ситуации, какие модели, переменные и характеристики следует выбрать.

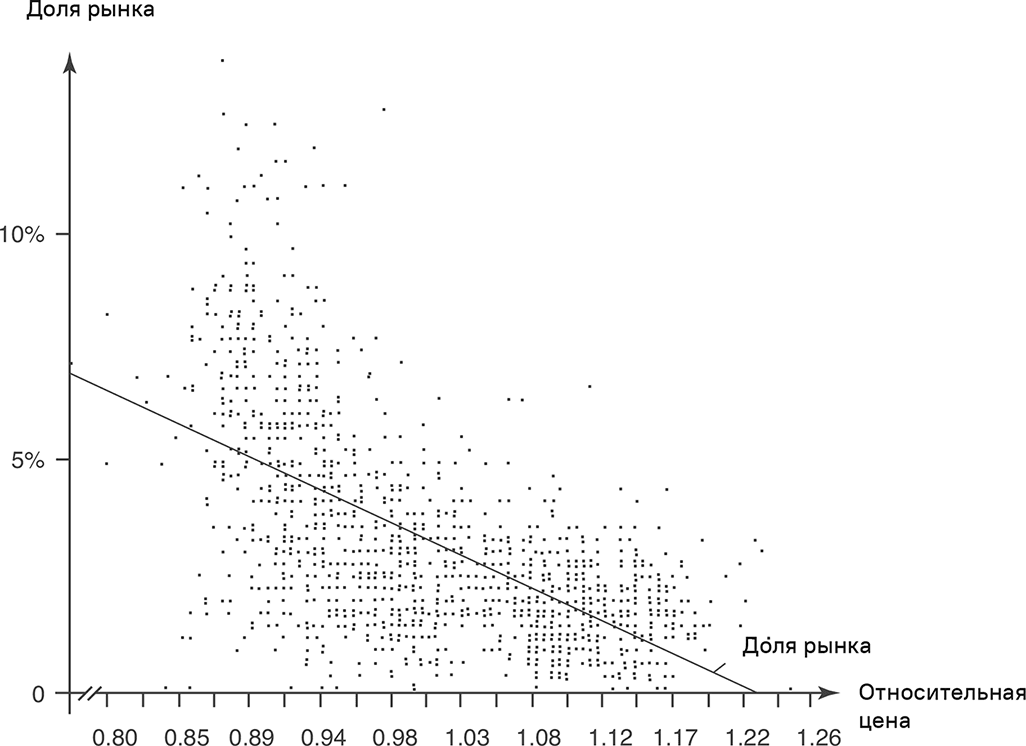

Рис. 3.23. Определение функции «цена-отклик» на основе данных со сканеров

Данные со сканеров, которые регистрируют продажи и цены непосредственно на кассе, подходят для определения функций «цена-отклик». На рис. 3.23 представлен пример кофейного бренда, данные о продажах и ценах по которому собирались в разных торговах точках сети. Периодичность сбора данных – 1 неделя.

Наличие информации о ценах и объемах продаж зависит от отраслевого сектора. Если данных временного ряда нет, можно попробовать заменить их данными перекрестного ряда. Временные и перекрестные ряды также можно объединить в сквозную регрессию.

Аналитик по ценам должен творчески подходить к сбору и интерпретации данных, чтобы получить представление о ценовых эффектах. Используя вторичные данные для выявления причинно-следственных связей между ценой и объемом продаж, необходимо соблюдать следующие рекомендации.

• Ретроспективные данные следует готовить в графическом виде и изучать визуально; это само по себе может принести пользу.

• Условия, влиявшие на ретроспективные данные, должны в будущем сохранять достоверность. В случае динамических рынков необходимо подходить к данной предпосылке с известной долей критичности. Зачастую имеет место (выражаясь терминами эконометрики) структурный разрыв. Тогда результаты эконометрического анализа окажутся бесполезными.

• Следует проверить различные гипотезы с учетом влияния цен. Помимо цены, необходимо принять во внимание как можно больше маркетинговых инструментов.

• Экономическое правдоподобие не менее важно, чем статистическая точность.

Обзор

Помимо установления причинно-следственных связей между ценой и объемом продаж, ретроспективные данные по рынку дают возможность изучить ценовое поведение конкурентов. На основе рыночной информации можно проанализировать прошлые ценовые действия и отклики конкурентов и спрогнозировать их поведение на будущее. Кроме того, рыночные данные помогают оценить конкурентов с точки зрения финансовой ситуации, стратегии, будущего потенциала и возможностей.

Рис. 3.24. Функция «цена-отклик» для ноутбука (Simon-Kucher & Partners)

Данные интернет-аукционов

С изобретением Интернета появились новые онлайновые бизнес-модели на основе обратного ценообразования. Их предлагают, например, Priceline в США и ihrpreis.de в Германии. Ценовые заявки клиентов являются обязывающими, а оплата, как правило, осуществляется банковскими картами. Как только заявка клиента превышает минимальный ценовой порог поставщика (который известен только последнему), клиент получает товар и оплачивает стоимость своей заявки.

Пример такой функции «цена-отклик» показан на рис. 3.24. Товар в этом примере – ноутбук. Для данного товара значимый ценовой порог – $250. При ценах ниже этого уровня объем продаж резко возрастает. А в более высоких ценовых диапазонах функция «цена-отклик» выглядит более плоской.

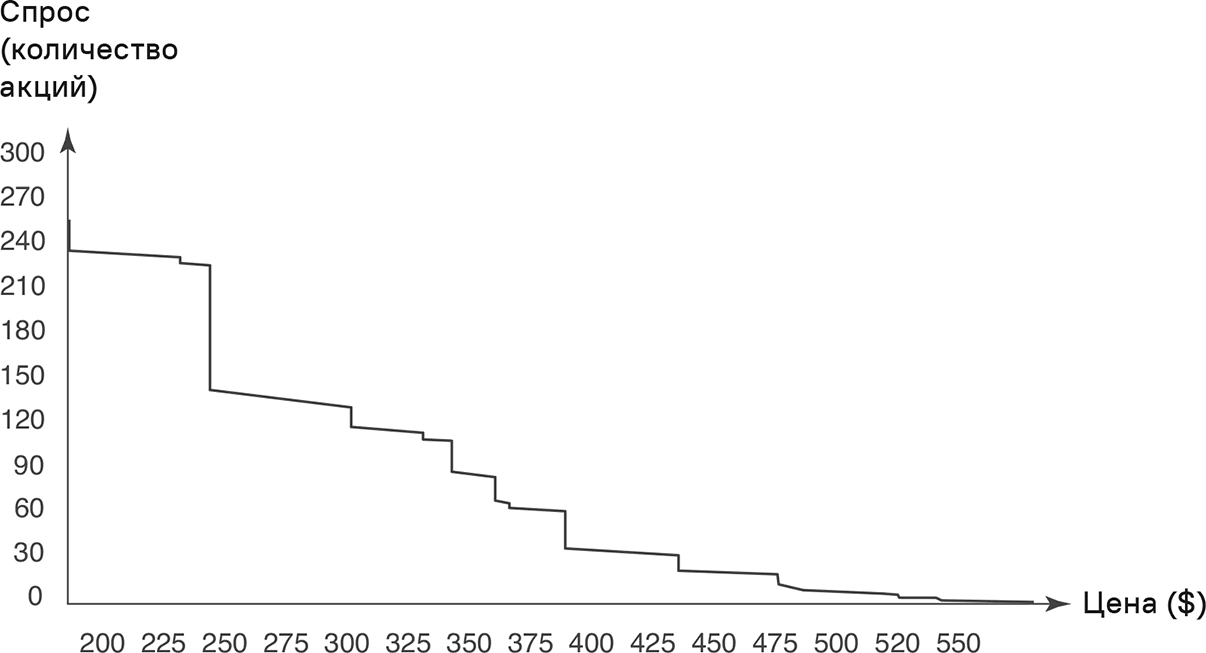

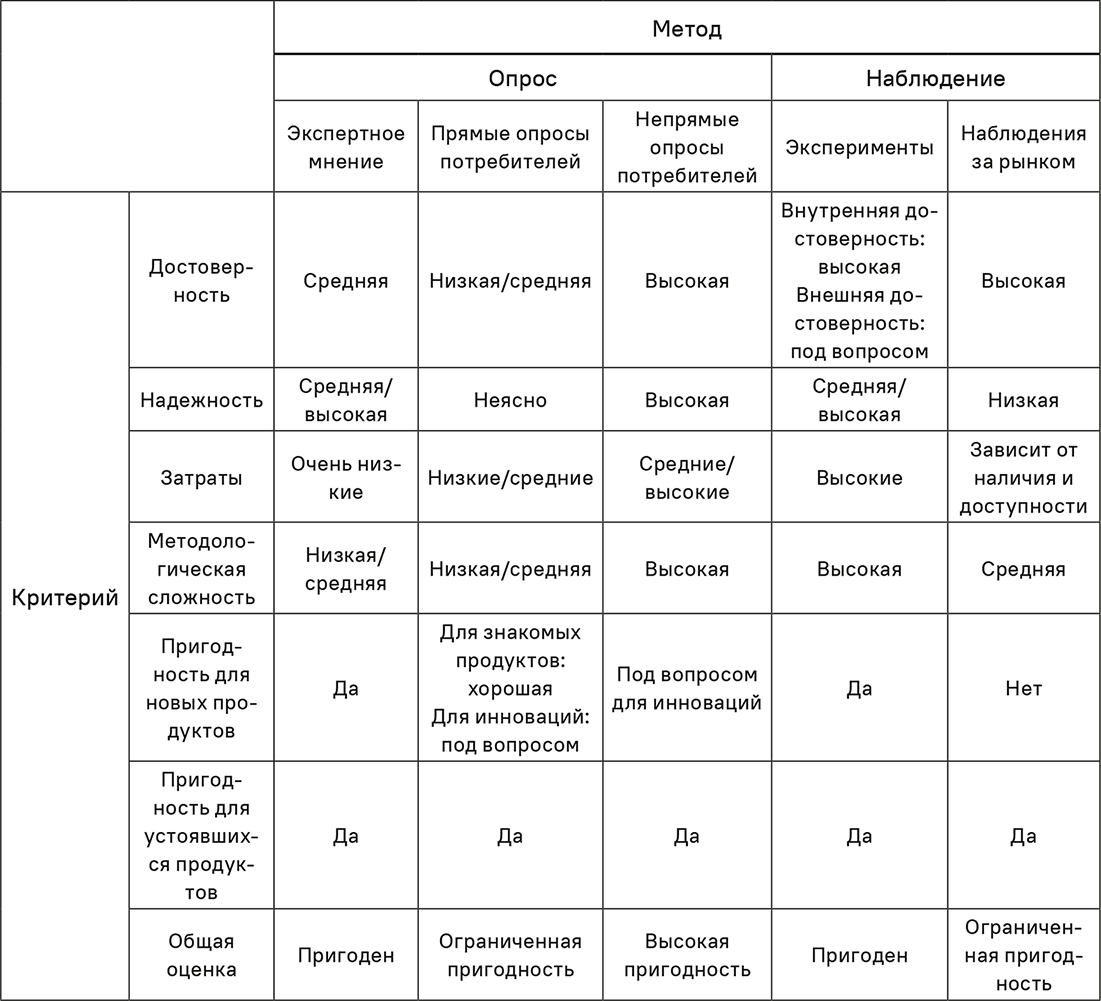

Рис. 3.25. Функция «цена-отклик» для акции

На рис. 3.25 представлен второй пример функции «цена-отклик», выведенной на основе онлайн-данных. В этом примере речь идет о покупке ценных бумаг. В предустановленном ценовом интервале квалифицированный покупатель указывает количество акций, которое желает приобрести по каждому ценовому пункту. Предложения являются обязывающими. Можно видеть, что спрос резко падает в диапазоне $170–$180. Эта функция «цена-отклик» относится к типу притяжения.

На фондовых биржах кривая спроса определяется аналогичным образом. Но в данном случае покупатель называет только свой предел, а не желаемое количество по каждой отдельной цене. В совокупности получается кривая, как на рис. 3.25.

Обзор

С помощью Интернета можно без труда вывести точные функции «цена-отклик». Данные помогают определить истинную готовность клиентов платить. Таким образом, Интернет повышает профессионализм в области прайс-менеджмента.

3.4.3. Краткий обзор инструментария

Мы рассмотрели разнообразные инструменты сбора релевантной ценовой информации, помогающей откорректировать функции «цена-отклик». В табл. 3.10 приводится обобщенный перечень достоинств и недостатков этих инструментов. Необходимые аналитические усилия должны соответствовать релевантности предполагаемого ценового решения. Обилие собранной информации – важный критерий при выборе метода, однако затраты ресурсов и времени также играют свою роль.

Таблица 3.10. Пригодность методов для определения функций «цена-отклик»

Назад: 3.3. Функция «цена-отклик»

Дальше: Заключение