Книга: Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

Назад: Глава 2. Где лукавят ваш брокер и Карл Маркс

Дальше: Глава 4. Способы потерять деньги (все способы, какие есть)

Глава 3. Классы активов и класс игры

3.1. Договор против кошки Платона. — Инструкция к модели. — Семь условно. — Тест сарая. — Хата или бизнес? — Очень странная облигация

Можно инвестировать в это, можно инвестировать в то. Конкретных решений могут быть миллионы: ведь каждая компания, выпустившая ценные бумаги, отличается от другой, нет идентичных домов и торговых роботов. Но классов активов не так уж много. Перед тем как углубляться в дебри конкретики, полезно разобраться с общей картиной. Ее удобно представлять именно через эти классы.

Понятие «класс активов» понимают даже те, кто никогда не слышал этого сочетания. Понимают, что сейчас будет перечисление через запятую. Сейчас нам назовут акции, облигации, недвижимость, что-нибудь еще, верно? Верно. Примерно так и будет. Бытовая интуиция здесь на верном пути, но давайте оговорим вещи, в которых бытовая интуиция не так хороша.

Классификация активов — конвенциональна. Можно насчитать пять, можно десять. Не будем спорить о числе, смысл не в нем.

Чтобы с чувством углубиться в такие споры, нужно быть средневековым реалистом — тогда это слово, «реалист», имело значение, противоположное нашему. Считалось, что кошка — слабое подобие настоящей реальности. Подлинная реальность — в идее Кошкости. То есть где-то есть небесная Кошка, и вот она настоящая, а то, что бегает мимо нас с лапами и хвостом, — так, блеклое отражение. Если вы хотите понимать в кошках, отриньте конкретную Мурку и присоединитесь к диспуту ученых мужей, где обсуждают, например, как идея Кошкости соотносится с идеей Благости.

Немного утрируя, можно было бы сказать, что это платонический подход к кошкам. В дальнейшем это мировоззрение с треском проиграло номинализму, вставшему за первичность конкретного: Всеобщая Кошка — лишь модель, позволяющая нам что-то делать с живой Муркой, и давайте работать с моделями как с моделями, без фанатизма. Началось шествие по планете науки и здравого смысла.

При чем здесь акции, облигации и спекуляции? При том, что важно договориться в самом начале: классы активов — это рабочая модель, а не «подлинная» реальность, сидящая на облаке между Благостью и Кошкостью. Можно ли серьезно спорить, сколько разделов должно быть в этическом кодексе — пять или семь? Да какая разница? Важно, чтобы поведение по этому кодексу позволяло обществу жить…

Модель — это то, что позволяет эффективно взаимодействовать с реальностью, не более, но и не менее.

То есть наши пожелания к теории «классов активов» — как к инструменту. Нам нужно такое расчленение реальности, после которого реальность становилась бы понятнее для работы с ней. Но что значит «удобная в работе модель»?

Когда мы называем число классов активов, нам важно, чтобы:

а) любую конкретную инвестицию можно было приписать тому или иному классу;

б) различия между классами были существенны для понимания и очевидны.

В настоящий момент можно выделить семь классов.

1. Деньги. Наличные или безналичные — неважно.

2. Товары, они же коммодити. В какой форме, неважно. Это может быть и физическая форма: склад, забитый бочками с нефтью и шоколадками. Но чаще это специальные фонды или типовые контракты. Оговорим, что драгметаллы, включая золото, — тоже товар (а не деньги, как считают некоторые). Картины великих мастеров — тоже товар.

3. Долги. В смысле «то, что должны нам». Обычно это деньги, размещенные под оговоренный процент, не обязательно фиксированный. Депозиты, векселя, облигации, просто договор займа — не важно.

4. Недвижимость. Предполагается, что ее можно сдавать в аренду.

5. Доли в бизнесах, где мы не являемся главным владельцем. Как вы понимаете, это акции. Но мы специально оговорили условие. Есть разница, принадлежит вам 70 % компании или 0,007 %. Разница настолько велика, что 70 % будет уже другим классом и следующим пунктом.

6. Бизнесы, которые мы контролируем.

7. Спекулятивный капитал. Это трудное решение — вписать этот пункт как отдельный. Потом поясню.

Чем этот список отличен от самого общепринятого в литературе по инвестициям? Начнем с того, что общего освященного канона нет. В разной литературе будут разные списки. Но вероятнее всего, пункта № 1 там не будет. По умолчанию полагается, что настолько глупая идея — хранить деньги в деньгах — просто не должна приходить в голову. Мы сами вписали его из чистой формальности. Просто потому, что все, имеющее какую-то ценность, должно быть куда-то вписано. А пачка денег вроде бы ценность имеет.

В любом учебнике будут пункты со второго по пятый. Кто бы ни разбивал активы по классам, минимум четыре класса он насчитает. Каждая масса активов собрана вокруг своего локального, короткого смысла. «Товар», «долг», «бизнес».

Но интересно, как один смысл может перетекать в другой. Картошка, которой до отказа забит сарай, — понятное дело, товар. Можно придумать беспоставочный фьючерсный контракт на цену картофеля и производный к нему опцион. Далее, можно придумать фонд, через деривативы держащий капитал в картофеле, и выпустить такой ETF на биржу. Как вам заголовок: «Крупнейшие мировые фонды выходят из картофеля, провоцируя биржевой обвал»?

Нормальный товарный актив, без вопросов, а вот сарай? Картофель имеет потребительскую ценность, но разве ценность сарая определяется как-то иначе? Что мешает вообразить «Фонд сельских построек Нечерноземья», отнеся его к разряду коммодити? Уникальность каждого сарая? Но есть фонды, инвестирующие в искусство, — уникальность объекта там не помеха. Вообразить фонд легко, только это уже другой класс активов, «недвижимость».

Но что так уж отличает потребительскую полезность картофеля и ее же сарая? Сарай дольше хранится — раз. Картофель нельзя сдать в аренду, а сарай можно — два. Ах да, еще сарай не двигается — три. Других отличий вроде нет. Но дорогие украшения тоже можно сдавать в аренду, и они отлично хранятся. А небольшую сборную баньку можно разобрать и собрать в другом месте. У нас бриллианты и банька получаются братьями по классу? Как-то странно. Понятно, что мы сейчас валяем дурака в примере с банькой и с бриллиантами. Мы не пытаемся доказать, что это одно и то же. Мы лишь проблематизируем строгость логической границы между классами.

Еще проще, например, начать стирать границу между «акциями» и «недвижимостью». Если недвижимость не является рентной, это вообще не актив, а черт знает что. Уточним: черт знает что с изначально заложенной отрицательной доходностью. То есть квартира станет нормальным активом, строго говоря, лишь на основании потенциальных рентных платежей. А это уже по смыслу не столько «квартира», сколько «гостиница». Такая вот гостиница, где платят меньше, чем в обычной гостинице, но заселяются надолго. Партия дней проживания, выкупленная оптом с огромной скидкой за опт. Но это уже класс активов, который «бизнес». Так все-таки чем мы владеем, если владеем квартирой, сдаваемой в аренду, — недвижимостью или гостиничным бизнесом с медленным оборотом? Сами видите, как легко задавать вопросы, путающие понятия.

Точно так же легко пересечь границу между «долевым» и «долговым» активом. Например, привилегированная акция — это по определению немножко гибрид. Это как бы все еще акция, но скрещенная с облигацией. Она не голосует на собрании акционеров, хотя смысл акции в том, чтобы голосовать. Прибыль по ней не гарантирована (все-таки это еще акция!), но держатели «префов», как правило, имеют приоритет перед держателями «обычки» в ее распределении. Но и самую обычную акцию можно при желании представить как облигацию на особых условиях.

Часто гордые владельцы миноритарных пакетов говорят: «Владея акцией, я владею частичкой компании». Допустим, вы владеете 0,0001 % акций «Газпрома». Одна миллионная доля — это большой пакет. Средний россиянин будет копить на это годами, при желании пакет можно продать и купить домик в деревне. Но миноритарий сказал про «частичку компании»? И в чем заключается его контроль над компанией? Он может как-то повлиять на решение собрания акционеров? Он может изъять некий эквивалент своей доли — например, кусок газовой трубы? Ладно, резать трубы — это вредительство, мы к нему не призываем. Но можно прийти в офис «Газпрома» и забрать свою долю, скажем, офисной техникой? Или диванами? Понятно, что это фантазии — где-то между тюрьмой, психбольницей и современным искусством.

Миноритарий может делать со своей ценной бумагой две и только две вещи. Получать по ней дивиденд — раз. Продать, и если цена акции вырастет, это будет продажа с прибылью — два. С ценой акции может происходить что угодно, но в среднем цены растут. В среднем они растут по той же причине, что растет цена на водку или селедку. Денежной массы с каждым годом становится немножечко больше, и этот рост опережает количество селедки на душу населения. Обычный инфляционный процесс. Если акций почти столько же, а денег в мире заметно больше, акции дорожают.

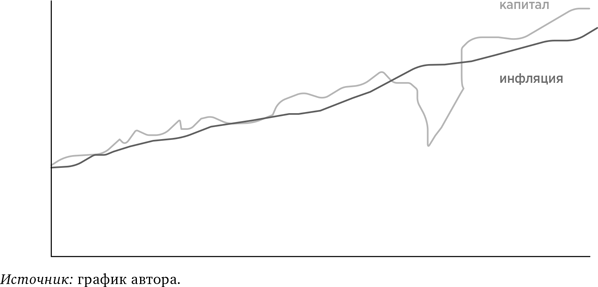

Таким образом, акцию можно представить как облигацию на особых условиях. Каких условиях? В ее цене будет автоматически заложена защита от инфляции (это очень важный параметр, именно инфляция губит долговой капитал в XX–XXI веках). Далее. По акции полагается дивиденд, по облигации — купон, но с дивидендом все хуже. Купон гарантирован, и его размер известен заранее. С дивидендом звучит так: если будет прибыль и мы захотим ее вам отдать, то будет вам дивиденд, какой — заранее не скажем. Попробуй угадай. Впрочем, обычно у компании прибыль есть и обычно какую-то ее часть отдают дивидендом. Но, как правило, средняя ставка купона всегда выше, чем средняя ставка дивидендных выплат. Если они хотя бы приблизительно равны, это считается аномалией, по крайней мере в России. Вот сейчас купонная доходность государственных облигаций 6–7 % годовых, средние дивиденды по рынку в районе 5 %, и это считается небывалым дивидендным сезоном. Обычно в России довольствовались средним дивидендом 2–3 %, средний купон при этом был выше в несколько раз. Третье условие: рыночная цена акции, помимо того что заключает в себе инфляцию, скачет сама по себе, отражая положение дел в компании. Если умеете выбирать хорошие компании, для вас это хорошее свойство, если не умеете — скорее плохое, вместо лишней доходности будет только непредсказуемость и волатильность. Итак, вот три особенности. Хорошая, плохая и на любителя.

Теперь вопрос: можно ли теоретически представить себе облигацию, выпущенную на таких условиях? Облигация — это заем. Такой вот странный заем. Занимает же государство под плавающий процент, привязанный к межбанковской ставке, или даже под размер инфляции с небольшой доплатой. Еще пара странных условий («купон на наше усмотрение» и «даты погашения не будет») — и получается очень странная облигация на любителя. С другой стороны, ничего странного. Бумага более чем привычна и веками называется словом «акция».

3.2. Мажоры vs. миноры. — Количество переходит в качество. — Куда деть эти миллиарды? — Акция на пару секунд. — Биологи лучше нас. — Разговор по понятиям

Мы видим, как смысловой забор между двумя фундаментальными классами можно перескочить. При этом у нас нет цели специально его расшатывать. Пусть стоит, где стоял. Мы лишь показываем логическую ограниченность логических границ. Прагматический принцип: не свергать канон там, где не можем предложить лучшего. Если бы мы делали классификацию, словно в первый раз, то, вероятно, прописали бы всем привычные классы: доли, долги, недвижимость и потребительски полезная движимость. Но вот пятый и шестой пункты — другая история: попытка дописать на полях типичного учебника кое-что свое, потому что это важно.

Вернемся к тому, как мы не смогли мысленно вынести диван из «Газпрома». Хотя наши 0,0001 % акций намного больше, чем любой диван. Разница в позиции между мажоритарным и миноритарным акционером слишком ощутима, чтобы считать одну и ту же акцию одним и тем же, если ею владеют в столь разных позициях. В случае миноритария это скорее странная облигация для смелых духом. В случае мажоритария это контроль: он может вынести все диваны и развернуть газопровод в другую сторону.

Также бывают случаи, когда мажоритарий может показать миноритариям столько прибыли, сколько сочтет нужным. Слово «скрыть» слишком грубое и пахнет едва ли не подделкой документов, поэтому принято использовать мягкое «показать». Финансовая отчетность может работать тоньше, где-то между наукой и искусством, она слегка (или не слегка) корректирует картину в интересах корректировщика. Слабоуловимое преимущество, вроде преимущества дилера, сдающего карты, но для ощутимой разницы при долгой игре его хватает. Помимо этого, есть инсайд. Незачем намеренно создавать асимметрию в разделе потоков, играя цифрами отчетности. Асимметрия, по крайней мере информационная, и так уже есть по условиям игры. Как правило, мажоритарий знает то, о чем миноритарий может только догадываться. Подпишут ли большой контракт? Состоится ли слияние? Окажет ли государство помощь? Или, наоборот, государство сделает так, что акции лучше скинуть? Мажоритарий тоже не знает всего. Но важно, что он в любом случае знает больше.

Впрочем, есть одна разница, более приятная миноритарию. Поскольку от его 0,0001 % акций ничего не зависит, можно расслабиться. Владение активом не требует столько времени, усилий, волнений. Если у миноритария здоровая психика, он не будет тратить на свой портфель более нескольких дней в году. Будущее неизвестно, сюжетами лучше не увлекаться, большая часть теханализа — лженаука, большая часть новостей — информационный мусор. Все, что можно узнать и подумать про свои акции, можно узнать и подумать довольно быстро и заниматься далее своими делами. Можно включать торговый терминал хоть каждый день и болеть за свой портфель, как за команду. Но рано или поздно надоест.

Так вот, миноритарий — болельщик, сделавший ставку у букмекера, а мажоритарий с контрольным пакетом — то ли главный игрок сборной, то ли тренер, то ли владелец клуба, то ли все сразу. Расслабиться не получится. Богатые могли бы ничего не делать, если готовы становиться за это менее богатыми. Обычно они не готовы и заняты больше бедных.

Мы не можем отнести активы мажоров и миноров к одному классу. Количество переходит в иное качество. Давайте согласимся, что оно есть и мы его видим.

Седьмой пункт кого-то удивит, но без него схема неполна. Напомним первое пожелание к схеме: неважно, сколько пунктов, но любой конкретный капитал должен подходить под какой-либо пункт. И второе пожелание: если размещение капитала А как-то существенно отлично от размещения капитала Б, эта существенность должна найти отражение в схеме. Если палладий как объект инвестиций существенно отличается от акций и вообще от чего угодно, то должен быть специальный класс: «товарные активы». Иными словами, мы должны плясать от эмпирии.

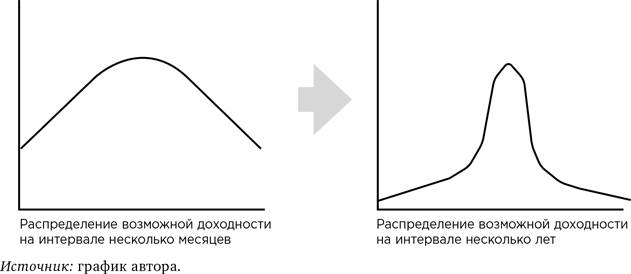

Что мы видим на практике? Мы видим хедж-фонды, инвестирующие в «идеи», а не в «активы». Мы видим миллиарды долларов, размещенные в опционах и фьючерсах. В сумме доходность по этим активам будет напоминать доходность по всем ставкам букмекерской конторы — она будет слегка отрицательная, конечно. Но нам сейчас важно, что это миллиарды долларов и их нужно куда-то приписать. Также помимо игроков, купивших акции Сбербанка и Apple на три года, есть купившие их на три дня. И это важный момент: причины, по которым акции покупают на три дня, существенно отличаются от причин, по которым их покупают на три года. Эти покупатели играют в разные игры с разными правилами, их нельзя записать в один класс. Чтобы различие было нагляднее: бывают игроки, покупающие акции (или продающие, тут неважно) на три часа, три минуты, три секунды. Последний тип игры, кстати, если подходить с умом, — наиболее выгодный. Ограниченный по капиталу, сложный в исполнении, но самый доходный в проценте на капитал. Добавим, что этим игрокам важно не столько то, что именно они покупают-продают, сколько те основания, по которым они это делают.

Принципы спекуляций важнее, чем инструмент спекуляции. Зачастую инструмент вообще неважен (например, каким именно фьючерсом торговать, если вы торгуете превосходство в скорости).

Арбитражер на акциях ближе к арбитражеру на золоте, чем к трендовику на акциях. Вот и прозвучало, кстати, слово «спекуляции». Как минимум спекулятивный капитал стоит выделить в отдельный класс. Как максимум можно выделить в отдельные классы разные виды спекулятивного капитала, по торгуемым принципам.

Теперь отразим эту эмпирию в логике. Добавление седьмого пункта — самое меньшее, чем можно отделаться, чтобы серьезно учесть наши наблюдения. Те, кто не добавит «спекуляции» как класс активов, должны делать вид, что их нет, потому что плохие (как биолог, не признающий существование рептилий, потому что они ему не нравятся). Или же перед тем, как начать описывать классы инвестиционных активов, уточнять: в мире есть инвестиции и спекуляции, мы сейчас с вами будем про инвестиции. Но через это «и» введен не просто новый класс, а суперкласс, равномощный суперклассу инвестиций в целом!

Третий вариант: насчитать обычные инвестиционные классы, а затем добавить, что спекуляции могут быть их подклассами, производными от методов принятия решения. Например, класс — акции. С ним возможны пассивное инвестирование (удерживаем индекс), активное (выбираем конкретные бумаги) и спекуляции (выбираем бумаги, время и направление).

Трейдеру не так важен инструмент, как принцип. Грубо говоря, на компьютере будет папка «трендовые системы», в ней вложенные папки «трендовые системы на Сбербанк» и «трендовые системы на рубль/доллар». При этом акции Сбербанка могут быть и в инвестиционном портфеле, но «инвестиционные стратегии» — это папка по уровню сильно выше. Акции Сбербанка, оказавшиеся в столь разных папках, — не один и тот же актив. Акции Сбербанка, попавшие в «трендовые системы», будут получать свои лимиты на капитал из общей папки «трейдинг», при этом инвестиционный портфель — вообще другая планета, другие лимиты. Второе никак не связано с первым. И это правильно. Это здоровая морфология. Обратная тому, с чего мы начали (спекуляции акциями как подкласс класса акций). Поясним снова на примере биолога, на этот раз — не различающего важные признаки и вторичные. Например, биолог, создающий морфологию на основе цвета. Все животные сначала делятся по цветам: бурые, желтые, зеленые и т. д. А дальше делятся как-то еще, но сначала цвет. Белая кошка будет в одном классе с белым медведем и полярной совой.

Если вы заметили, мы насчитали уже четыре подхода, как нам классифицировать спекуляции. Два из них странные: «крокодилов не существует» и «кошка — родственник совы». Два более-менее нормальные и отличаются тем, где поставить «и». Либо вводим дополнительный класс капиталов, либо суперкласс. Мы выбрали более скромный вариант. Мы настаиваем на нем, но без фанатизма.

Договор о терминах конвенционален. Как договорились, так и есть. Главное, чтобы работало с пользой.

Можно было, например, так: инвестиции и спекуляции. Как бы два равномощных класса. У нас по-другому.

В нашей конвенции спекуляции — это подкласс инвестиций. Любые спекуляции — это инвестиции, например инвестиции в положительное математическое ожидание торговой системы.

Но не любые инвестиции — это спекуляции. Хотя… немного поиграв с терминами, можно было бы представить словарь, где любые инвестиции — это спекуляции, понимаемые достаточно широко, как ставка на рост цены в будущем. Но если смыслами так легко играть, можно ли что-то зафиксировать? Некое принципиальное различие между инвестицией и спекуляцией, раз уж нам достался язык, где есть эти слова, и мы не отвергаем его богатство?

Самое простое отличие: инвестиции — это всегда инвестиции в актив, а спекуляции — в трейд.

Инвестиция в актив подразумевает ставку на его долгосрочный, обусловленный фундаментальными причинами рост и параллельно в какой-то денежный поток, им создаваемый (дивиденды, купоны, рентные платежи и т. д.). При этом краткосрочные колебания — игнорируются. Акции упали на дно и лежали там три года — на инвестиционном таймфрейме это краткосрочные колебания. А для спекулянта целая жизнь: можно десятки раз спустить капитал и заработать. Инвестор зарабатывает только на росте актива и его денежном потоке. Отсюда понятно, что нельзя инвестировать в шорт (это оксюморон), а спекулировать — можно.

Также нельзя инвестировать с плечами, на заемные средства. Рано или поздно лучший актив упадет так, что рисковый плечевой игрок обанкротится. Потом актив отрастет, но уже без рисковых парней. Почему не банкротится плечевой спекулянт? Спасает простое правило: обычно там, где применяются плечи, применяется стоп. Но стоп, поставленный по уму, это уже маркет-тайминг. Ставка на то, что бывает время покупать и время продавать. Инвестор, как правило, не играет в такие игры со временем. Обычно он не знает, вырастет рынок в ближайший год или упадет. Чтобы в долгосроке извлечь свою прибыль, ему этого и не надо. То есть какие-то версии относительно рынка у него тоже бывают, но он по определению не станет их играть. А если станет, добро пожаловать в класс спекулянтов.

Вообще, многое можно узнать, всего лишь корректно работая с понятиями. Причем сами понятия вводятся почти произвольно. Корова — это всего лишь то, что мы договорились считать коровой. Но обращаться с этим в дальнейшем придется именно как с коровой.

3.3. Особо ликвидный труп. — Уберите ваше образование. — Кафе так и сяк. — Что угодно в седьмом классе. — Биткойн ложится в схему. — Пока пирамида стоит, она стоит. — Почем пепел?

Мы говорили, что схема должна быть полной, такой, при которой любой актив на земле может быть отнесен к какому-либо классу. Под активом при этом понимается что угодно вообще, хоть дохлая крыса, лишь бы стоило денег. Дикая крыса в доме — это не актив, поскольку ее стоимость отрицательна и равна выполнению работ по ее ликвидации. Если же это специально приготовленная крыса, мумифицированная современным искусством и проданная на аукционе, скажем за 120 000 долларов (мертвая акула как-то была продана за 12 млн, так что оценим крысу в 1 % от акулы), то это коммодити. Актив класса 2, а если вы выделяете подкласс уникальных товаров, то актив класса 2а. Крыса как ценность будет находиться там же, где картина Рембрандта, ванадий и кофе.

Золотая монета? На полочке рядом с крысой. Если кто-то считает, что это «деньги», ему нужно машину времени и на пару веков назад. Тушенка, сгущенка — все на полочку к монете и крысе. Хотя, конечно, крыса и монета инвестиционно привлекательней.

Подержанное авто? Тоже класс 2, только это плохой актив. Авто становится подержанным сразу, как только покупается в автосалоне. Дальше с этим «активом» не происходит ничего хорошего, только износ. Инвестировать в машину — то же самое, что инвестировать в коньяк, который собрался выпить.

Полученное образование? Это не вещь и не набор прав, как ценная бумага. Это не может быть предметом отчуждающей сделки, а значит, предметом инвестиций, который всегда безличен. Фраза «инвестирую в свое образование» также вызывает наше непонимание. В рамках принятого здесь словаря она бессмысленна. Из этого, впрочем, не следует, что не надо получать образование (более того, можно даже покупать машины и пить коньяк). Просто не надо использовать лишних в данном случае слов.

Одолжили деньги другу? Без процентов, потому что он все-таки друг? Но с отдачей, потому что вы все-таки не лох? Это не долговой актив, извините. Потому что долг — это процент. Это ухудшенный вариант очень плохого варианта. Это дисконтированный кеш. Наличка, которая стоит дешевле, чем наличка, потому что она только потенциально ваша. Впрочем, мы верим в вашего друга, что он отдаст с большой вероятностью. И это не повод не дать взаймы. Актив очень плохой, актив класса 1´, но, возможно, дружба стоит дороже.

Дали денег другу на открытие кафе под двойную ставку банковского процента? Это нормальный долг, хоть и очень рискованный. Актив класса 3.

Дали денег тому же другу, на то же кафе, но под долю в прибыли этого кафе? Поздравляю, вы акционер венчурного стартапа. Актив класса 5. Из поздравлений, кстати, не следует, что вы правы. Это будет зависеть от друга.

Дали денег кому попало под открытие того же кафе? Актив класса 3 либо 5, смотря на каких условиях.

Сами открыли кафе? Актив класса 6.

Купили фьючерсный контракт на золото? Пока слишком мало информации. А зачем вы его купили и что будет дальше? Если вы каждый год покупаете квартальный фьючерс на золото, четыре раза роллируете, и все потому, что верите в золото и вот так инвестируете, — это коммодити. Между бальзамированной крысой и тушенкой. Можно было дойти до банка и открыть там обезличенный металлический счет: смысл тот же, только без переплаты за роллирование. Но если у вас есть какая-то торговая система… Нет, даже не так. Даже если нет торговой системы (если нет — это плохо), но вы берете фьючерс на золото в какие-то особые моменты, когда выгода, на ваш взгляд, увеличится, — это спекулятивный капитал класса 7. Средний человек такие моменты не угадывает, зато может гордо рассказывать, что слил свои деньги как настоящий спекулянт, а не абы как.

Купили швейцарский франк? Простите, а что значит «купили швейцарский франк»? Купили пачку наличных денег за другие деньги и сложили в тумбочку? Это кеш, актив класса 1. Открыли счет на Forex и поставили на франк против американского доллара, с тейк-профитом и стоп-лоссом? Это уже актив класса 7. Сделали то же самое через фьючерсный контракт на бирже? Это обычно лучше, чем на Forex. Вы все в том же 7-м классе, но в 7-м классе для чуть более одаренных.

Торгуете парный трейдинг на акциях «Роснефти» и «Лукойла», типовая синтетика на схождение спреда? Я еще скажу про парный трейдинг тяжелое слово практика, пока же, в жанре классификации — вы, конечно, не инвестируете ни в «Роснефть», ни в «Лукойл». У вас нет акций, хотя кажется, что они у вас есть. У вас есть торговая система. Голимая спекуляция, при означенных условиях куда более рискованная, чем кажется.

Биткойн? Здесь интересно. Здесь будет подробнее. Пожалуйста, не говорите, что это расфасованная пустота и пирамида. Во-первых, я сам склоняюсь к этой мысли. Во-вторых, эта мысль неверная, хотя я к ней и склоняюсь. В момент написания этой строки (весна 2018 года) за биткойн дают 7000 долларов. Пустота столько не стоит. Но даже билет МММ — актив, пока за него дают хоть какие-то деньги. Так что это? Что есть эфир, риппл, монеро, даш? На криптовалюте как бы написано, что это валюта, но не будем верить глазам своим. Как говорится, на сарае тоже много чего написано, а там дрова. Меньше всего в настоящий момент это похоже на деньги. Стоимость денег не может увеличиться в 10 раз за год, также это не может быть инвестицией со 100 %-ным риском.

Больше всего в настоящий момент криптовалюты похожи на акции глобальных венчурных стартапов с элементами лохотрона. Мы говорим «в настоящий момент», потому что смысл таких активов разный в разные моменты времени. Сегодня — венчурный стартап, завтра — мировой гигант или мусор. Но смысл инвестирования в крипту пока был такой же, как в стартап. Вдруг это действительно станет чем-то, как собирается? Ну, мало ли. Причем претензия скорее на то, что это станет чем-то вроде золота, а не кеша. То есть скорее средство сохранения стоимости, чем платежа.

Не верите, что станет? Хорошо, пусть это станет не деньгами и не золотом, а неким эрзацем, но некоторые будут ценить это. Вы не верите, но насколько вы в это не верите? Допустим, на 90 %. Нет, даже на 99 %. Но все равно разумный человек оставляет возможность, что капитализация биткойна сравняется с мировой капитализацией золота. Пусть эта возможность весит 1 %. Но капитализация золота в районе 5–10 трлн долларов. Если мы смотрим на цену биткойна в 2015 году, видим 300 долларов, знаем, что всего монет будет 21 млн, и даем 1 % вероятности, что стоимость сравняется с золотом, и 99 %, что это хлам, не стоящий ничего. Инвестиционная рекомендация в этом случае: покупать. Потому что недооценка в лучшем сценарии более 99 %. Эта цифра перевешивает 99 % неверия. Если неверие весит всего лишь 90 %, то брать надо и за 5000 долларов. Возможны и еще более смелые сценарии, и еще большая уверенность в них. А ведь когда-то цена биткойна равнялась одному доллару. Полагаю, нет такой степени пессимизма, которая запретила бы покупать по этой цене. Правда, тогда о проекте мало кто знал.

Я знал о нем достаточно, чтобы купить свой первый биткойн в 2014 году, где-то в районе 500 долларов, следом за братьями Уинклвосс. Те монеты уже в основном проданы, ранее, чем следовало, но с прибылью, кратно большей начальной суммы. При этом заметьте, я никогда не верил в биткойн, как многие его адепты, полагая, что это не деньги и никогда не станет деньгами. Я был криптопессимистом.

Но вот вам простая, красивая и гениальная идея: чтобы покупать крипту, вовсе не обязательно в нее верить в религиозном смысле («новые деньги»). Весь вопрос — какой вес вы приписываете своему неверию, и какой потенциал роста тому сценарию, который вообще не ваш. Это в том случае, если вы покупаете с инвестиционными целями, т. е. планируете держать годами на холодном хранении и сбрасывать лесенкой по мере приближения к справедливой цене.

Таким образом, если покупать и держать, то крипта — это актив класса 5. Как ни странно, это акции. Можете назвать это подклассом 5а, подчеркнуть венчурность. Если кто-то возразит, что большая часть криптопроектов, если не все, кончится ничем, что это памп, дамп и обманутые надежды, — конечно, все так, но это не возражение. Так и должно быть. Это нормальная судьба долевого участия в венчурных стартапах. Жулики и особенно полужулики должны по определению доминировать в этой сфере. Просто потому, что изобразить перспективный венчурный проект намного проще, чем его реализовать, и если только изобразить — награда тоже будет. Это все так, но это так и за пределами криптомира.

Кстати, если биткойн не держать, а трейдить — будет актив класса 7. Мы помним, что волшебное превращение происходит с чем угодно. Золото перестает быть золотом, валюта перестает быть валютой, непонятно что перестает быть непонятно чем, становясь обычным спекулятивным капиталом, размещенным на криптобиржах. С безопасностью здесь похуже, с волатильностью и трендовостью получше.

Наконец, провокационный вопрос: а вложение в пирамиду — это что? Давайте не будет говорить банальности, что это плохое вложение. Как только вы перевели деньги, считайте, что они сразу же потеряли в цене от 10 до 99 %, смотря в какой фазе контора. Это вы и так знаете. Надо классифицировать, поскольку это все равно ценность. Билеты МММ даже после обрушения МММ небольшое время чего-то стоили. Обычно это долговой актив класса 3. Если оформляется как заем, значит, заем. А то, что вы ссудили деньги ребятам, которым лучше не давать взаймы, — второй вопрос.

Но это нормальная пирамида, где до поры все всем платится. Хорошо, а если перевести деньги «международной инвестиционной компании», обещающей 1–2 % в сутки, но от которой не вернулось еще ни одного доллара? То есть если в этот резервуар ведет одна труба, в которую только втекает, — а вытекает оттуда исключительно в рекламном ролике? Поздравим себя, мы нашли кристально чистых жуликов, без примесей. Но мы не будем это классифицировать. По простой причине — активом считается все, что можно хоть как-то обменять на деньги. Билеты МММ можно было продать. Запись в личном кабинете на сайте обладает нулевой ликвидностью. Там может быть написано, что у вас, например, 12 345 доллара. Но вам их никогда не вернут, и нет такого дурака, который купит это с дисконтом, скажем, за 1000 долларов. Значит, это не актив. С тем же успехом вы могли сжечь эту сумму и спрашивать, к какому классу активов отнести денежный пепел.

И вот еще важное. Мы же помним, что понятие — это скорее облако с нечеткими границами, нежели четко очерченный камень? Несмотря на это, мы обычно понимаем достаточно, чтобы моделировать им реальность. Иными словами, мы часто не можем сказать, где кончается одно и начинается другое. Но нам и не надо. Классический пример: философ Витгенштейн пытается определить, что такое игра. Вот так, чтобы можно было показать на любое нечто и точно сказать — вот это игра, а вот это нет. Игра — это такие-то и такие-то признаки. Четкое определение. Абзац текста. Двадцать слов, например. Витгенштейн понял, что так не получится. Ни абзаца текста, ни двадцати слов, ни четкой границы между «игрой» и «не игрой». Слово расплывчато.

К чему все это? Мы примерно понимаем, как работает классификация, а точнее и не надо. Будет масса промежуточных и попросту непонятных случаев. Например, акции, портфель коих пересматривается раз в год, — это актив класса «акции». Все четко и понятно. А если портфель пересматривается раз в месяц? А если по формальным механическим критериям? А если раз в неделю? А если несколько сделок в день по гиперликвидной акции? Это уже трейдинг? Понятно, что в какой-то момент актив перешел в класс «капитал, размещенный в торговую систему», то есть в трейдинг, конечно. Но в какой именно момент? А в какой момент «ребенок» становится «взрослым»? Год, месяц? Так, чтобы в этот день он стал другим человеком? Нет такого дня, а другой человек есть. Так и здесь. Пусть промежуточные случаи не смущают — модель работает, несмотря на.

3.4. Не садитесь за этот столик. — Путь из кареты в тыкву. — Доллар может казаться. — График в карман не положишь. — Потерянные по дороге. — Вложиться в дрова. — Инвестор, которому дали 20 лет

Принципы классификации более-менее понятны.

Уместна еще такая метафора: каждый класс активов — это игра со своими правилами. Столик, куда можно подсесть. «Привет, я умею отбирать хорошие акции, где тут фондовая секция биржи?» Как вариант: «Я знаю, кому можно дать взаймы, ау, где тут рынок частных займов?». Или даже так: «Ну чего, кто со мной поиграть в коммерческую недвижимость?» Впрочем, «играют» обычно в 7 классе. Там только этим и занимаются. Можно играть в трендфолловинг, арбитраж, паттерны и т. д. Это еще честные игры, а есть специальные игры для шулеров, про которые тоже знаем, но не будем. Правильный вопрос, повторим, это не «За каким столиком больше выигрыш?». За любым столиком выигрыш — это чей-то проигрыш, в сумме выигрыш нулевой. Правильный вопрос: «Во что я умею играть?» Или хотя бы так: «Во что хочу научиться?»

Но есть два столика, за которые лучше не садиться. Они проклятые. Учись — не учись, там просто нет призового фонда. Это первый и второй столики. Про первый все и так в курсе. Но насчет второго бытуют иллюзии.

Начнем с очевидного.

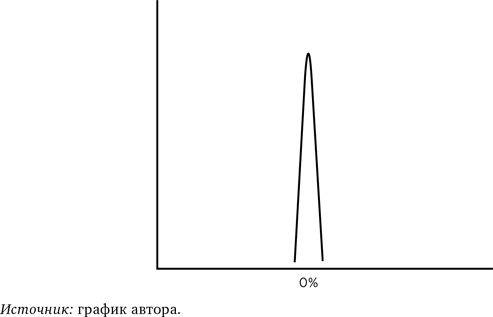

Никогда не храните деньги в деньгах.

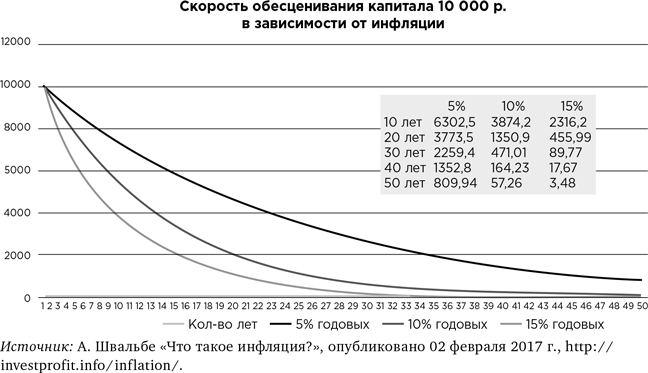

Есть инфляция, и весь банковский процент по вкладам там сгорает примерно до нулевой доходности (что еще приемлемо), но еще лучше горит наличность (вот это уже лишнее). Обычная для РФ инфляция в 10 % превращает за 10 лет 1 млн рублей в 349 000. За полвека же миллион превратится в 5000. Но это, если все хорошо. Гиперинфляция, при которой все дорожает в 2 раза за год, превращает такими темпами за 10 лет миллион в 976 рублей. Домик в деревне превращается в бутылку не самого дорогого виски. Но рост цен в 2 раза — тоже еще цветочки. В первой половине 1990-х цены росли примерно в 10 раз за год. Волшебное превращение домика в бутылку, начавшись где-то в 1991 году, успешно бы завершилось к 1995-му или даже чуть раньше.

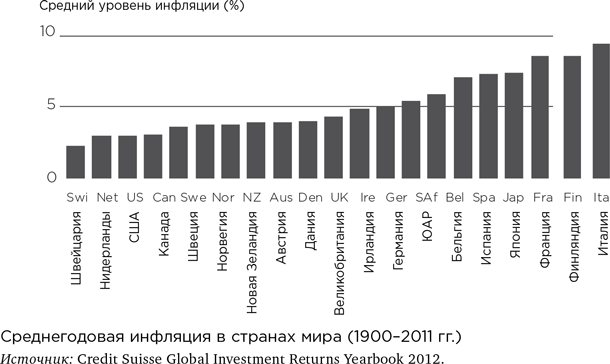

Касательно более твердых валют темпы поменьше. Последние десятилетия американский доллар, например, обесценивался со средней скоростью 3 % в год. Через десять лет такими темпами ваш капитал, размещенный в тумбочку, уменьшится примерно на четверть. История не такая трагичная, но зато коварная. На коротком промежутке можно даже не заметить, к чему все идет. Иногда еще случается кризис, и наличный доллар может дать рублевую доходность 100 % и более за год. Это путает. Но при динамике капитала –3 % годовых с периодическими отскоками от +20 % до +200 % фокус, к несчастью для фокусника, может и удаться. Не надо себя обманывать. Наличные деньги, даже доллар, математически — это всегда плохо.

Практически это, впрочем, допустимо. На очень небольшую часть портфеля. Ее обычно называют «подушка безопасности», но еще ее можно назвать «тревожный чемоданчик». Представьте — всеобщий апокалипсис. Или хотя бы ваш личный. Мало того что активы упали, но еще счета заморожены. Практически все. В России, вероятно, такой сценарий можно представить. «Биржи и банки приостанавливают выдачу средств до наведения порядка». В этой ситуации наличная валюта — совмещение двух достоинств: предельной надежности и предельной ликвидности. Хотя… Особенности национального понимания «порядка» таковы, что здесь самое время обязать население сдавать валюту. Если даже в США Рузвельт обязал население сдавать золото под страхом тюрьмы, то в России сдавать валюту — можно сказать, национальная традиция. Но не будем о самом грустном и не самом вероятном: это уже ситуация, когда управление портфелем затмят другие приоритеты.

От очевидной истины про инфляцию перейдем к менее очевидной. Если инфляция — это удорожание товаров, то иногда кажется, что лучший способ уйти от нее — это уйти в товары. Но это кажется.

Никогда не храните деньги в вещах. Покупая товарный актив, вы реально покупаете доходность, равную инфляции минус кое-что: транзакционные издержки, черные лебеди, издержки волатильности, налог. То есть инвестируете под доходность хуже инфляции.

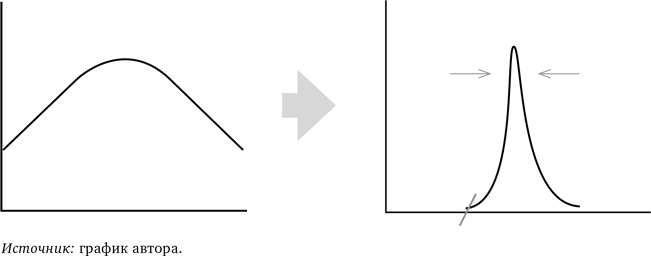

Возьмем образцово-популярный товар — нефть. Вот график реальной, за вычетом инфляции, доходности по нефти за полтора века, в долларах 2016 года.

Примерно так же или хуже будет и по другим коммодити.

Но графики приукрашивают. Глядя на них, можно подумать, что, уходя в товары, вы покупаете доходность, примерно равную инфляции, плюс некую неопределенность. Через десять лет может выясниться, что вы случайно заработали 20 % или случайно потеряли. Классическая портфельная теория, в принципе, разрешает инвестиции в активы с ожидаемой околонулевой доходностью при условии, что у них отрицательная корреляция с основным наполнением портфеля. Обычно основное рекомендуемое наполнение — акции. Корреляция отрицательная. Значит, можно?

Увы, на практике расстояние между теорией и практикой больше, чем в теории.

Между графиком и карманом, как уже говорили, будет разница, и разница не в пользу инвестора.

Мы уже отчасти перечислили демонов, которые обгрызут ваш ноль в минус, но давайте чуть подробнее.

1. Комиссии. Вы не можете инвестировать в нефть или продовольствие, затарив свои личные склады. Даже если бы такие склады у вас были, это все равно странный способ: сложный, дорогой и рискованный. Обычно это делается через фонды. Используя производные инструменты, они поддерживают доходность, соответствующую росту цены товара. Превысить эту цифру они не могут. Могут только понизить на величину своей комиссии, это в лучшем случае. В худшем случае часть средств будет потеряна по дороге. Грубо говоря, золото выросло за год на 8 %, комиссия фонда 2 %, но у вас почему-то доходность не 6 %, а 4 %. Куда делись еще 2 %, никто не скажет. Даже индексные ПИФы в России зачастую теряют пару процентов годовых просто так, по необъяснимым причинам.

2. Спред. Допустим, вы решили обойтись без фондов. Вас по-прежнему манит золото. Вы идете в банк и открываете ОМС — обезличенный металлический счет. В этом случае ваш контрагент живет не с комиссии, а со спреда (при желании это можно назвать комиссией). Вроде как в обменнике: цена покупки валюты отлична от цены продажи, и вот на эти 2–3 % обменник и живет. Но в случае ОМС спред может достигать 10–12 %. Купили золото. Через год цена та же. Вам стали нужны деньги, пошли и закрыли ОМС, потеряли 10 %. Как выбрать, на чем лучше терять — на годовой комиссии или спреде? Если вложение на короткий срок, лучше комиссия фонда, если вдолгую — лучше ОМС. Еще лучше обходить все это стороной.

3. Налоги. Они берутся не с реальной доходности, а с номинальной. Допустим, инфляция 15 % годовых, вы продали паи фонда с разницей в 10 %. С точки зрения налоговой у вас не убыток 5 %, а прибыль 10 %, с нее полагается уплатить 13 % НДФЛ. При инвестировании в акции и облигации этот трюк с расчетом налога не так значим. Во-первых, там изначально неотрицательная доходность, во-вторых, на владение этими бумагами здесь и сейчас есть льготы. А с ПИФа драгметаллов есть налог, наложенный на ваш убыток.

4. Локальные черные лебеди. Например, вы открыли ОМС в банке, банк обанкротился. В отличие от депозитов, ваши золотые «граммы» не застрахованы.

5. Глобальные черные лебеди. Вы инвестировали в какой-то металл, который полагали ценным. Но в мировой экономике что-то щелкнуло, и ценность исчезла. Например, исчезла редкость: нашли «философский камень» и металл научились дешево делать из дешевого сырья. Или просто в промышленности нового века стал меньше спрос. Совокупная товарная масса планеты, если в нее как-то вложиться, действительно отражает инфляцию. Но одни товары уходят, другие приходят. По определению, вы вложились в старую номенклатуру, а инфляция будет отражена уже в новой. Чтобы было понятнее: представьте, на дворе начало XX века и вы решили сделать вложение вдолгую. Купили дрова (топливо всегда нужно!) и конскую упряжь (как же без транспорта?). Мы не знаем будущего, но дровами может оказаться что угодно.

6. Волатильность как психологический фактор. Давайте опять на примере золота, оно же у нас считается главным защитным активом? Как известно, этот защитный актив падал в цене с 1980-го по 2000-й год. Не в разы, осторожно падал. Учитывая, что падение к доллару, а доллар при инфляции падает сам собой, то падение сильнее, чем кажется. Но все равно не на 80–90 %, как умеют фондовые рынки. Что лучше навсегда выбьет инвесторов из актива: быстрое падение на 80 % и восстановление за пару лет или медленное, упорное, в год по чуть-чуть падение длиной 20 лет? В первом случае все быстро, инвестор не успевает толком помучиться, да и надежда на восстановление стоит дороже, чем 20 %. А вот если много лет терять по кусочку, но у тебя еще больше половины капитала… Есть что спасать. И есть от чего спасаться: кажется, что настает такая реальность, где активу просто нет места. Этим и коварны коммодити — у них очень долгие циклы. Нормальный человек с обычной психикой, попав в такие активы, всегда будет расположен выходить из них на лоях. При этом уходить навсегда, чтобы больше никогда не вернуться, за десять лет у него сложится весьма устойчивое мнение. А входить он будет, вероятнее всего, поближе к хаям. Когда многолетний рост создаст иллюзию, что это надолго, если не навсегда. Нефть в 2007 году, золото в 2011-м так и манят. Назовем это «ловушкой волатильности».

…Пожалуйста, вот куча способов для того, чтобы актив, рассчитанный на соответствие инфляции, оказался хуже нее. Кому-то еще туда надо?

3.5. Новичкам вход разрешен. — «А можно процент поменьше?» — Должники в законе. — Чем кончается зебра. — Слегка продвинутый депозит. — Плавающий купон выплывет

За пять других столиков садиться можно. С третьего по пятый можно садиться, даже особо не умея играть.

Недвижимость, долевые и долговые активы дают возможность, играя по простым правилам, сыграть как минимум «вничью».

Если новичок не будет слишком нервным или слишком жадным, у него получится. Сыграть на ничью (намеренно, как в футболе) — означает «инвестирование под ноль». Это формулировка для тех, кому нужно резко, честно и быстро. Более благозвучно то же самое звучит так: «Капитал будет защищен от инфляции». Для точности можно добавить: «При условии, что он инвестирован в долгосроке». Про то, как правильно играть на ничью, существует отдельная теория — ассет алокейшн. Поскольку так играть не очень веселое занятие, ее сторонники иногда считают, что это способ получить положительную реальную доходность, называют цифру 5 %, иногда 10 %. Самая дерзкая цифра, которую слышал на одном провинциальном семинаре, была 30 %. К этой теории еще вернемся, но без излишнего оптимизма.

Шестой (владение бизнесом) и седьмой (трейдинг) столики не для всех. Именно там знание реализует свой перевес сильнее, чем где-либо. А незнание, соответственно, — свой: никакие другие классы активов, включая первые два, не позволяют спустить деньги так быстро. Здесь идет самая быстрая игра по самым высоким ставкам. Не умеешь — не садись. Про шестой столик в этой книге не скажем почти ничего, про седьмой будет долгий разговор в отдельной части. Пока вернемся к более безопасным играм.

Покупая долговой актив, не максимизируйте по ставке процента. Если вы специалист, то максимизируйте риск-доходность. Если вы новичок, максимизируйте лишь надежность, и больше ничего.

Давайте воспроизведем логику Абсолютного Дурака. Сначала он вспомнит про Сбербанк, как в нашей стране и принято, но процент покажется маленьким. Он заметит, что в мелких банках ставка выше на 3–4 %. Затем он обратит внимание, что есть кредитные заведения, которые вообще не банки, но ставка там выше на 10–20 %. Но и это не предел. В интернете есть заведения, которые даже не заведения, а непонятно что, но ставка там еще выше. Если дурак будет достаточно упорен, он найдет какое-нибудь окончательно рекордное предложение вроде «5 % в день», бывают и такие. Он переведет туда деньги, это будет его первым и последним шагом. Перед нами пример того, как максимизировали единственный параметр — обещанная доходность.

Если компетенции не хватает, то даже не пытайтесь отбирать по параметру «риск — доходность», достаточно будет отбора только по риску. Мы же помним, что все премии, бездумно собранные за риск, рано или поздно придется возвращать? Либо эти премии собираются обдуманно, становясь реальной премией за скилл, либо мы тут вообще не думаем. Дурак, остановившийся на стадии Сбербанка, не был бы таким уж дураком.

Один из способов оптимизировать по риску: минимизировать ставку.

Как это ни странно. «Я бы сделал вклад, но какой-то у вас процент большой. Поменьше где-нибудь не найдется?» Но это логично. Если вы будете рандомно покупать долги с большей ставкой, то… В середине этого пути вы не повысите матожидание, оно будет почти таким же, но вы отрастите большие и длинные хвосты вероятности, а оно вам не надо. В конце этого пути вы просто вложитесь в пирамиду и потеряете все. Остановитесь в начале.

Помните: после того как отменили долговые ямы и придумали АО и ООО, любой занимающий деньги немножко пирамида.

ООО так и называется «общество с ограниченной ответственностью». Сколько бы ни было должно юридическое лицо, долг не перейдет на стоящие за ним физические лица. Для этого, в частности, и существует сама концепция «юридического лица» — чтобы людям было не страшно вести бизнес, чтобы они рисковали заранее понятной суммой, а не своей почкой или свободой. В свое время это, вероятно, сильно подстегнуло деловую активность, но «ограниченная ответственность» теперь зачастую означает полную безответственность.

Помните, что общество и государство в большинстве стран на стороне должника, а не кредитора, даже если должник — миллионер, а кредитор — бедный пенсионер. Вопрос в том, насколько ваш заемщик пирамида, на 1 % или на 100 %. Как правило, КПК и МФО — конструкции полупирамидного типа. Изначально они хотят с вами расплатиться, но, строго говоря, не обязаны. В нормальном банке вам не выпишут процент, больший инфляции: все будет в диапазоне плюс-минус пара процентов. Примерно так же будет по облигациям.

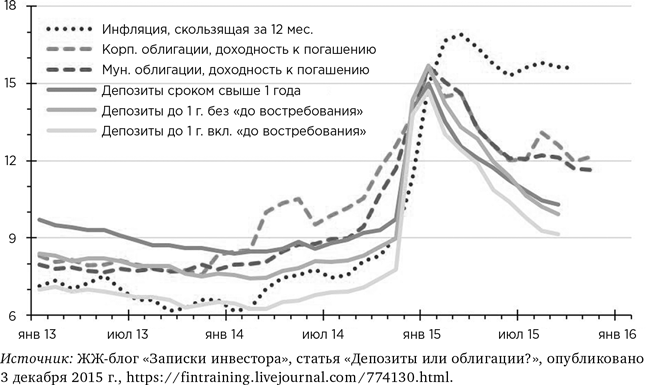

Заметим, вы подписались на два дополнительных риска — дефолт эмитента и гиперинфляцию. Вряд ли это случится завтра. Возможно, не случится никогда. Но мало ли? С этим «плюс-минус пара процентов» может получиться как в анекдоте про зебру. «Белая полоса, черная полоса, белая, черная, белая, а потом — задница». В случае банковского депозита самая банальная задница, даже без катастроф, если инфляция вдруг окажется выше вашего дохода не на 2 %, а на 20 %.

Помимо популярных в России депозитов, бывают менее популярные в России облигации. Так уж здесь повелось, но повелось зря.

Депозит — это облигация, ухудшенная в доходности, но улучшенная в понятности. Облигации можно брать. Чистые 2–3 % годовой премии за то, что прочитали 2–3 статьи в интернете и дошли до брокера.

Облигация — тот же самый заем, но без посредника в лице банка. Банк собирает деньги с населения и сам дает их взаймы бизнесу или другому населению, тем, кому сильно надо.

Покупая облигацию на бирже, вы даете взаймы тому же самому бизнесу напрямую и экономите на посреднике.

Мелкий профит, но понятно, откуда он следует. Из смешного: сами банки, берущие взаймы в виде депозитов, берут взаймы и в виде облигаций. Так вот, их процент по облигациям всегда больше. Тот же Сбербанк, например, мог давать по валютным депозитам 2 %, но его еврооблигации в тот же день торговались с доходностью 4 %.

Помимо доходности, второй плюс облигации — ликвидность. Как правило, депозиты срочные, за досрочное снятие денег полагается потеря доходности. Есть депозиты, куда можно свободно довносить и откуда (что важнее) свободно выводить средства без потери ставки, но они всегда на 1–2 % менее доходны. Облигация же более доходна и притом, если это нормальная ликвидная бумага, сравнима с вкладом, с которого можно снять деньги, не тронув ставку.

Третья особенность. Средний эмитент биржевых облигаций — более крупная корпорация, чем средний банк. Чем крупнее контора, тем надежнее. Можно вообще ограничиться покупкой только государственных облигаций. Премия к доходности депозитов госбанков, скорее всего, там будет на месте.

А есть минусы облигаций? Первый имеет скорее символическое значение. В России сейчас не очень большие суммы (до 1,4 млн рублей), положенные на банковский депозит, страхуются государством. Но если вы покупаете ОФЗ (облигации федерального займа), вы покупаете гарантии того же самого государства. Кто-то может представить, что государство объявит дефолт по своим прямым долгам, но продолжит страховать чужие? И даже облигации крупнейших корпораций вряд ли уступят в устойчивости АСВ (агентство страхования вкладов), к чему и сводится вопрос страхования банковских депозитов. Обычно, когда люди слышат слово «застраховано», им представляется едва ли не 100 %-ная гарантия. Но страхует не Господь Бог. В США в 2008 году тоже было много чего застраховано…

Второй минус облигаций интереснее. Депозит не может уменьшиться в размере. Облигация может, если совпадут два обстоятельства: вам надо ее продать раньше срока — раз, но никому не надо ее купить — два. Обычно такое бывает в кризис. Если дождаться дня погашения, вам отдадут последний купон и погасят облигацию по номиналу. Но если не дожидаться, а денег надо, то продать ее можно любому желающему, правда лишь за те деньги, за какие он желает купить. Цена может быть сколь угодно ниже номинала. Если в кризис 2008 года цена падала на 10 %, то в кризис 1998 года — на 90 %. Как правило, потом цена отрастает. А в день погашения вы точно получите обратно свой номинал. Продажа со скидкой выступает только как штраф за нетерпение, взимаемый, впрочем, лишь один раз из ста: кризис у нас не каждый день и даже не каждый год. Применительно к более понятным депозитам это выглядело бы так: вы можете взять свои деньги обратно в любой момент, но раз в десять лет наступают такие полгода, когда за это штрафуют.

У нас здесь не настолько практический семинар, чтобы вдаваться в нюансы. Но давайте один нюанс все-таки упомянем. Облигации отличаются по условиям, на каких вы даете взаймы деньги, и одни условия менее рискованны, чем другие.

Самый частый и понятный вид облигаций — заем под заранее фиксированный процент. Номинал облигации 1000 рублей, купоны по 30 рублей два раза в год. Так понятнее, но именно так вы становитесь под риск роста ставок. Допустим, в стране кризис, рубль падает, инфляция растет, Центробанк поднимает ставку рефинансирования. Следом растут все ставки. И теперь дают не 6 %, а 12 % годовых. Новые выпуски облигаций также подразумевают купон, также два раза в год, но уже по 60 рублей. А вы зафиксировали свои 30. И имели неосторожность, например, купить пятилетних облигаций, то есть зафиксировали этот нелепый (как сейчас понимаете) договор на пять лет. Естественная реакция организма: «Давайте продадим плохих старых облигаций и купим хороших новых». Но жизнь жестче. У вас не получится. Плохие облигации по 6 % никому не нужны, когда есть хорошие по 12 %.

То есть вы не сможете их продать? Сможете, но это будет очень обидно. Рыночная ставка теперь 12 %, и все долги одного заемщика рынок приведет к этой ставке. По вашей облигации тоже будет ставка 12 %, но вам это не понравится. Она будет торговаться дешевле номинала настолько, насколько надо, чтобы ставка оказалась 12 %. Вот по этой цене вы и сможете ее продать, но зачем? У вас и так 12 % доходности, только не на 1000 рублей, к сожалению. Рост ставок откусил от самого тела вашего долга. Нет, вы можете считать, что у вас по-прежнему 1000 рублей (через пять лет вам вернут именно столько), но тогда у вас 6 % доходности. Или у вас 12 %, но тело долга сильно меньше. Математически это будет одно и то же — через пять лет у вас окажется определенная сумма, как ее ни считай. И эта сумма вам не понравится.

Мораль сей басни. Во-первых, не занимать надолго.

Если можно купить облигацию на год, не надо покупать ее на 10 лет.

Во-вторых, возникает вопрос — а можно ли заключить какое-то соглашение, чтобы рост ставок вас не убил? Специального «страховательного» условия не бывает, но бывают плавающие ставки.

Например, можно дать взаймы государству на таких условиях: мы не знаем, какая это будет ставка, но мы договоримся, как мы будем ее считать. Есть ставка межбанковского однодневного рублевого кредита RUONIA, по ней банки кредитуют друг друга, обычно она недалеко отрывается от ставки рефинансирования. Есть облигации, где так и прописано: вам заплатят столько, сколько будет RUONIA на момент расчета купонного дохода, плюс премия, скажем, 1 % годовых. Таким образом, если ставки внезапно растут, также растут RUONIA и ваш доход. Подобный вариант в дальнейшем может быть сформулирован как-то иначе, без загадочного слова большими буквами, но смысл понятен.

Суть защиты от роста ставок: плавающая ставка и привязка к адекватной переменной величине.

Бывает и совсем просто, если эта адекватная плавающая величина — инфляция. В США такая бумага называется TIPS. По историческим меркам не так давно и в России появились подобные гособлигации. Вам компенсируют инфляцию (рассчитанную Росстатом) и накидывают 2,5 % сверху. Смущает лишь погашение в 2020-х годах, но сама бумага выглядит как разумная.

А бывает так, когда фиксированный процент лучше плавающего? Конечно. Например, при падении ставок. Это когда вы, наоборот, успели занять под 12 %, а ситуация потом вернулась к 6 %. А если вы заняли «под инфляцию», а она начала снижаться, вы какое-то время имеете нулевую доходность. Падает сама рыночная стоимость бумаг, и весь начисленный рост уходит на погашение просадки. У меня так было несколько месяцев, например. Но это не страшно. Давайте посмотрим, в какую сторону потенциал больше: роста ставок или падения, роста инфляции или наоборот? Пусть ставка рефинансирования и инфляция, положим, равны примерно 7–8 %. Могут и упасть до 5 %. А могут вырасти до 50 %. В нормальных условиях плавающий купон не дает преимуществ, но при подлете черного лебедя страховка начинает работать.

3.6. Особенность русских метров. — Недвижимость в голове. — Глобус за сто лет. — Понемножку будет много

Далее — недвижимость. Первое, что надо про нее понимать: от грустного сходства с коммодити ее отличают только рентные платежи. Нет аренды — нет доходности.

Недвижимость, не сдаваемая в аренду, это актив с отрицательной доходностью.

В России этот факт смягчен фантастически низким стартом, но по миру более заметен. В начале 1990-х годов у нас почему-то не было ценности квадратных метров. Импортную видеодвойку (телевизор + видеомагнитофон, если кто забыл) с небольшой доплатой меняли на подержанную «Тойоту», а ее, уже без доплаты, можно было обменять на «однушку». Пару тысяч долларов можно было конвертировать в квартиру, по крайней мере в провинции. С этого все и началось. Сначала ситуация возвращалась к норме, потом пересекла ее и пошла на обратный полюс, когда квартира в Москве стоила дороже, чем дом в хорошей юрисдикции на Средиземном море. Отсюда общероссийская иллюзия, что «недвижимость всегда дорожает». Иллюзия построена на эмпирических наблюдениях, но 20 бурных лет в не самой типичной стране — не лучшая выборка для таких обобщений.

Россиянам задавали два вопроса, какое вложение они считают самым прибыльным, а какое самым надежным. С разгромным счетом в опросе побеждает недвижимость. Но только в опросе.

Мы поняли, как обстоят дела в голове, а вот как они обстоят в реальном мире? Вспомним бюллетень Credit Suisse. Если взять недвижимость саму по себе (без ренты, без налогов, без издержек), на вековом интервале это вложение под размер инфляции.

Но давайте добавим все, что надо добавить, и прикинем хотя бы примерно. Вероятно, аренда перевесит остальные пункты, но насколько? Сама по себе аренда в развитых странах, где защищены права собственности, отлажена инфраструктура, нет угрозы войны и революции, дает от 2 до 5 % годовых, в среднем 3–4 %.

Причем в странах, где жить и чем-то владеть опасно, доходность может быть сильно больше, в пределах 5–8 %. В Африке, в Латинской Америке. Но вряд ли инвестор, выбравший для вложений криминальную или социалистическую страну (а лучше два в одном, например Венесуэлу), в среднем, по итогам своей жизни, заработает больше.

Еще более скромные цифры приводит газета «Ведомости».

В последние годы в крупных городах Европы цены на жилье росли быстрее арендных ставок, и доходность от сдачи недвижимости снижалась. По данным сайта Wohnungsboerse.net, в Германии средняя доходность квартир площадью 60 кв. м уменьшилась с 4,4 % в 2011 г. до 3,7 % в 2016 г. На самых ликвидных рынках этот показатель еще ниже. Например, в центре Мюнхена жилье приносит лишь 2,0–2,5 % годовых. Аналогичная ситуация в Вене (2,7 %), Лондоне (2,6 %), Париже (2,5 %).

Теперь вопрос, сколько от 3–4 % останется? Посмотрим на страны, популярные среди инвесторов в недвижимость, преимущественно европейские.

Начнем с налогов на сам арендный доход. В отличие от России, в мире он строго собирается и может доходить до 50 %. В среднем — около 20 %. То есть сразу в районе –1 % годовых. Далее, налог на прирост стоимости. Не важно, что реальная доходность будет на уровне инфляции, налог возьмут с номинальной, как разницы между ценой покупки и продажи. В Европе ставка этого налога колеблется от 10 до 50 %, в среднем 20 %. И даже если ничего не продавать, эту цифру стоит учитывать, считая свои капиталы. Дом стоит не столько, сколько вам за него заплатят, а столько, сколько вы за него получите.

Далее, ожидаемую доходность сразу стоит уменьшить на размер налога с покупки. Где-то он 0,1–0,2 %, где-то доходит до 10–20 %, в среднем по Европе 3–4 %. В редких странах его нет. Он может называться «регистрационный сбор» и тяготеть к тем же 3–4 %. Обычно в стране платят либо «налог с покупки», либо «регистрационный сбор», но в некоторых платят и то и то. Но, помимо этого, существует и третий способ взять денег с покупателя! Это НДС, в некоторых странах он есть, в некоторых нет, но там, где есть, это обычно сразу 20 %.

Налоги — это еще не все. Расходы на ЖКУ как минимум сопоставимы с российскими — в районе 1 % в год. Далее, амортизация. В России квартиры все еще иногда «дают» (при сносе аварийного жилья, например), но на планете обычно считается, что когда твой дом покосится, ты сам его снесешь и купишь новый. Вычтем еще 1 % на амортизационные отчисления. Если мы хотим сдавать недвижимость в аренду, у нас будет дополнительная амортизация — на частый ремонт, положим 0,5 %. Давайте еще учтем (для сомнительных регионов планеты) отчисления как бы в страховой фонд от черного лебедя. Для Лондона, так и быть, отчислять не будем, но в целом для планеты это лучше учесть. Затопления, возгорания, обстрелы вражеской артиллерии (не смейтесь, но кто мог в 2013-м представить себе «бомбардировки Луганска»?), а также риски юридические, например покупку квартир с замутненными правами собственности. Положите на этот пункт столько, сколько подскажет интуиция. Еще учтите простои — недвижимость сдается не все время.

А вот теперь смотрим: от нашей аренды вообще хоть что-то осталось? Вряд ли более 1–2 % годовых. Иногда те же цифры, но в минус, как повезет.

Почему мы считаем средние цифры по миру за столетие, а не то, как это обстоит в конкретной стране (вероятно, в нашей) в конкретное время (в ближайший год)? Если бы мы принимали решение, то смотрели бы на условия здесь и сейчас. Но пока нам важнее понять, как оно устроено вообще. Потому что любое «здесь и сейчас» будет стремиться к этому «вообще», если дать ему достаточно времени. И если думать не о конкретном инвестиционном решении, а о жизненной стратегии, например «стану рантье и разбогатею», то лучше учесть самые общие данные, какие только есть. Жизнь длинная. В итоге она окажется ближе к этим данным, чем к ближайшей осени в Москве или Красноярске.

Ну а как же случаи, когда «моя коммерческая недвижимость отбивает инфляцию и приносит за год 13 % ренты»? Что, так не бывает? Отлично, так бывает. Но это надо уметь. Чтобы кто-то вложился в коммерческую недвижимость под 13 % годовых чистого дохода, должны быть и те, кому то же самое намерение принесло –13 %. Для этого существуют, скажем, ЗПИФы, размещающие клиентский миллиард в метры, красная цена которым 500 млн по рынку. Полмиллиарда растворятся в воздухе, сколько это будет в процентах? Минус пятьдесят? Потом вам будет пять лет капать какая-то рента, но вместо обещанных 15 % только 5 %. Еще позже вы обнаружите, что даже с учетом ренты инвестировали под минус.

И это не худший вариант. Можно найти посредника, который найдет рентную недвижимость за границей, но после окажется, что отель еще не построен. Или построен, но вы переплатили в два раза, там никто не хочет жить, и вы должны еще доплатить за «содержание». А казалось бы, что может быть надежнее? Самый надежный класс активов, самая надежная страна, допустим Англия… Увы. Везде, где разыгрывается премия за скилл, параллельно разыгрывается штраф за его отсутствие.

3.7. Облигация на ценителя. — Возвращаясь к нашим баранам. — Не смотри на индекс раз в день. — Если будет плохо, то как?

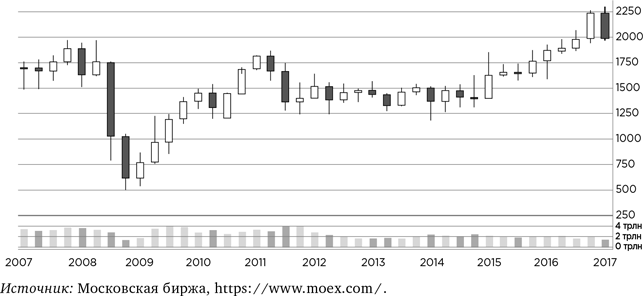

Наконец, акция. Теоретически, пока мы смотрим на график, а не на карман, все очень хорошо, намного лучше долгового капитала. Напомним, речь пока о пассивном инвестировании — мы покупаем всех акций по чуть-чуть. Точнее, покупаем крупнейшие корпорации пропорционально их весу в индексе.

Если депозит — это ухудшенная облигация, то акция, наоборот, улучшенная. Улучшенная в доходности за счет ухудшения понятности и предсказуемости. Ничего бесплатного не бывает.

Не будь акции потенциально доходнее облигаций, их просто бы не было. Никому не нужен заведомо тот же доход при гарантированно большей волатильности. Фондовые индексы всегда доходнее вложения надежного долга, история это подтверждает. Но не стоит переоценивать.

На столетних графиках видно, что акции поразительно доходнее облигаций. Однако жизнь жестче графика. Учтите налоги, транзакционные издержки, рейдеров и социалистов. Учтите, что в третьем мире цифры не такие, как в США. Учтите, наконец, что в худший момент для покупки индекса у вас для этого, скорее всего, будет больше денег и желания, нежели в лучший. Нескромное обаяние акционерного капитала станет сильно скромнее. Когда говорят о «6–7 % пассивной реальной доходности фондового рынка США», это всего лишь подгон стратегии под историю. Если угодно, курвафиттинг на вековом таймфрейме. Взяли лучшую страну за лучшее столетие и выдали за норму.

Если есть желание пассивно держать индекс, вот простые советы.1. Никогда не обращайтесь за этим к посреднику. Здесь нет ничего сложного. Справятся и пенсионер, и старшеклассник. Помните о том, что с вас будут снимать от 1 до 5 % годовой доходности ни за что, и стороной обходите фонды.2. Сами открывайте счет у крупного брокера. Покупайте акции индекса и забывайте. Точность в репликации индекса — ложный фетиш, не вздумайте платить за него те самые 1–5 %. Можете просто купить десять самых увесистых акций в равной пропорции. Но лучше двадцать. Еще лучше пятьдесят. Смотря сколько у вас денег. Индекс, взвешенный по капитализации фри-флоата — доли акций в свободном обращении (именно его продают фонды), — в долгосроке не выиграет у индекса, где всего будет поровну. Скорее, даже проиграет.3. При открытии и ведении счета используйте все налоговые льготы, какие есть. В настоящий момент в РФ это правило 3-летнего удержания акций, освобождающее от налога, и 3-летнего же удержания ИИС (индивидуально-инвестиционного счета), освобождающего от налога аж двумя способами, на выбор.4. По итогам года можете чуть-чуть продать или докупить, поддерживая изначальные пропорции. Главное — на протяжении года пореже туда заглядывать.5. Если играете ассет алокейшн, рулите портфелем акций как частью общего портфеля. Сильно упало — докупили, сильно выросло — перевели средства в другие активы. Колебания в пределах 20 % можно игнорировать, это шум.

Но если вы хотите активно выбирать акции, примите наши поздравления. Это интереснее, чем держать индекс. Интереснее настолько, что про это будет отдельная глава. Не факт, что получится. У всех это точно получиться не может. Иначе будет забег, который выиграли все участники.

Хотите обратиться к специалистам, которые выберут вам акции за вас? Примите наши опасения. Советники на фондовом рынке нужны, чтобы давать плохие советы. Своим умом не получится обманывать себя каждый день годами, довольно быстро люди трезвеют. Но кто-то должен обманываться: если никто не получит пониженную доходность, откуда возьмется повышенная? Эту пониженную доходность и обеспечивает индустрия — ПИФами, автоследованиями, сигналами, семинарами. Но не будем забегать вперед.

Теперь о ложке дегтя. Если вы пассивный инвестор без особой премии, капающей каждый год за вашу квалификацию, вероятно, не стоит заносить в акции 100 % капитала. Иначе может получиться, например, так. На графике — 10 лет роста индекса ММВБ с 2007 по 2017 год. Вы можете спросить: «Где же здесь рост?» Иногда так бывает.

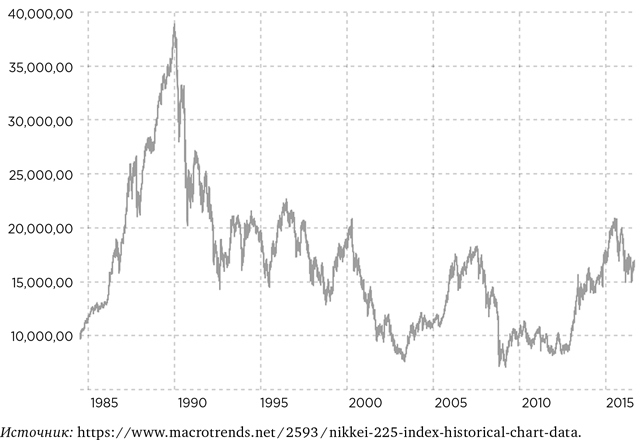

На самом деле картинка чуть веселее. Здесь не учтены дивиденды, а это от 2 до 5 % годовых. И не будем забывать, что в нулевые годы российские акции сильно опережали акции западных стран. И это еще не самая страшная картинка. Обычно пугают японским фондовым рынком с 1990 года.

Опять-таки, нужно учесть надувание пузыря до 1990 года. И то, что рынок падал в национальной валюте, но при этом иена укреплялась и росла к доллару, то есть провал не такой глубокий, как кажется.

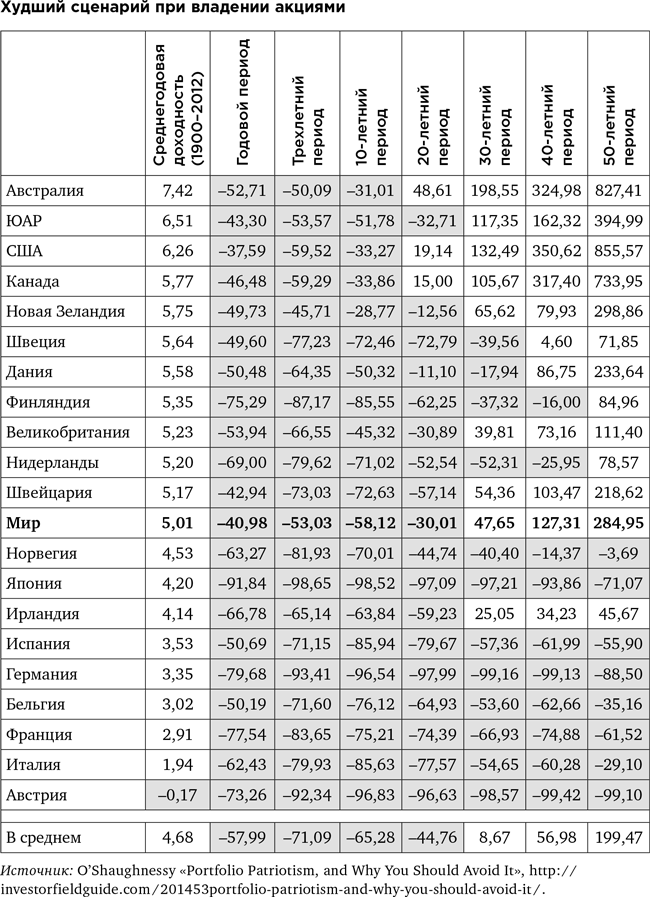

Но все равно — истории пугающие. Они единичны или случаются часто? Вот таблица за XX век по разным странам мира. Напомним, что это было отличное столетие для роста фондовых рынков, но и здесь иногда дела шли не очень. В таблице видны худшие просадки за век — их глубина и продолжительность.

Потом дела обычно налаживались. Но иногда, чтобы дождаться этого, требовалась не только крепкая психика (не распродать портфель на лоях), но и крепкое здоровье в целом (банально дожить).

Впрочем, если говорить о самых больших рисках, то, как ни парадоксально, долговые активы рискованнее долевых, если смотреть совсем вдолгую. Здесь разное значение слова «риск». В акциях под ним обычно понимается волатильность, ее хорошо видно на графиках, и она ранит, если графики имеют к вам отношение. Нужно понимать: волатильность не просто вероятна, она неизбежна. В облигациях и депозитах риск — это небольшая вероятность того, что исчезнет весь капитал или значимая часть. Без восстановления. Восстановление — это была бы как раз волатильность. На графиках такого события не видно, поскольку случается крайне редко. Но если случается, то это конец игры. Или как минимум очень тяжелые раны на теле вашего капитала. Гиперинфляция и дефолт.

Представьте: вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете часто болеть, иногда оказываясь при смерти. Но при этом у вас будет гарантия выживания при любых условиях. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет десять, возможно, будете прихрамывать. Таково инвестирование в акции.

Вторая история — с вами будут происходить несчастные случаи, но в десять раз меньше. И болезней меньше. И с меньшей вероятностью вы порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни черт будет предлагать вам тянуть из колоды карту. Если вытащите даму пик — вы умрете. Скорее всего, конечно, вытащите что-то другое и будете наслаждаться жизнью, но карта в колоде есть. Таково инвестирование в облигации и депозиты.

Насчет черта и дамы пик. Для стандартной колоды это вероятность 1/36 или 1/52. Не так уж и страшно. Это в благополучной стране, где присутствует уважение к капиталу. В стране третьего мира или при социализме черт будет жестче. Вы умрете, если вытащите карту пиковой масти. Просто вероятность того, что кризис обернется дефолтом или гиперинфляцией, в такой стране выше. И это не наши домыслы, это статистические массивы. Советские люди, хранившие сбережения в Сбербанке, проиграли именно так.

Можно сказать, что долевой капитал очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал хуже гнется, но лучше ломается. Если дать ему много времени, он проявит свою хрупкость.

3.8. Правила поведения на болоте. — Не будьте как советские дети. — Если верить людям. — Налог на суету. — Дорасти до нуля. — Эквити, которых нет. — Мировой рекорд «так себе»

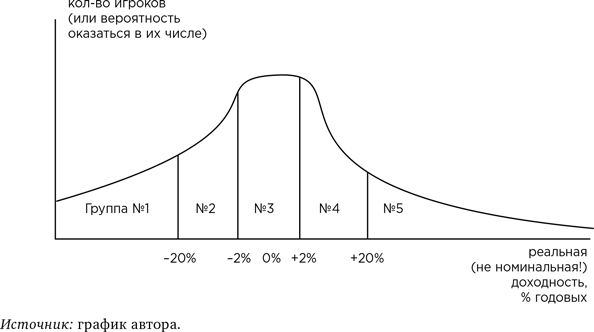

Разметив классы активов, обозначим уровни игроков. Модель будет грубая, без детализации до уровней АА и ВВВ. Напомним, что модель создается под задачу. Наша задача в том, чтобы зафиксировать простые, но важные вещи. Например, что большинство игроков никогда не сможет ощутимо выиграть. Теоретически, впрочем, возможна ситуация, когда большинство игроков не сможет и ощутимо проиграть. Любопытно, что мир движется к этой ситуации, по крайней мере в развитых странах. Речь идет про пассивные инвестиции, ассет алокейшн и прочую игру от обороны. Или, как это еще можно трактовать, сознательный отказ от борьбы за деньги.

Интересно, что чем больше будет таких сознательных отказов, тем лучше шансы медианного игрока. Это простейший способ улучшения его шансов и едва ли не единственный.

Чем сильнее плохой игрок стремится выиграть, повышая ставки и интенсивность игры, тем больше он проигрывает.

Никто еще не вытаскивал себя за волосы из болота только потому, что сильнее тянул.

Но вернемся к классам игроков. Мы понимаем, что такое модель, и поэтому понимаем, что классов может быть сколько угодно. Но нам надо столько, сколько надо. Очевидно, что три — минимальное число уровней. Как бы мы ни упрощали модель, должны быть те, кто тяготеет к одной из трех вещей: отдавать деньги, забирать деньги и оставаться при своем. Но отдавать и забирать можно по-разному, с разной интенсивностью, скажем так. Поэтому добавим еще два уровня, выделяя предельных жертв и предельных хищников.

Повторимся, что игроки на первых двух уровнях приходят «инвестировать», чтобы уменьшить свой капитал. Это тяжелая и контринтуитивная мысль, к ней трудно привыкнуть. Но чем быстрее с ней согласиться, тем лучше.

Два первых уровня различаются главным образом тем, насколько человек легко обманывается. В том числе — самообманывается.

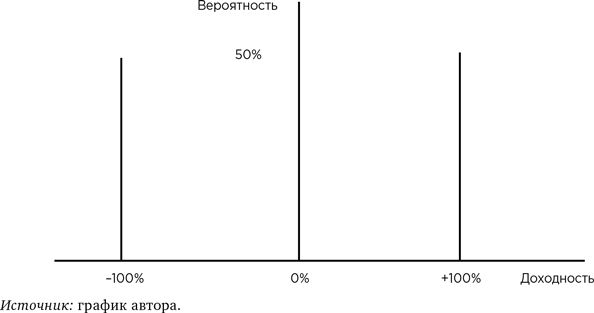

Первый уровень игрока: инвестор с доходностью от –100 % до –10 %.

Оговоримся, что «–100 %» — это все-таки условно. Бывает, что везет очень сильно и игроки этого класса показывают не –100 %, а +100 %, и не за год, а за неделю. Это не переводит их в другую категорию и не улучшает математическое ожидание игры. Перспектива их печальна, несмотря на временные удачи. Говоря про класс «–100 %», мы имеем в виду игроков без предохранителя, который стоял бы против таких инвестиций (у большинства он все-таки есть). И если игра идет с реинвестированием накопленной доходности, то дожить до эпик-фейла — лишь вопрос времени. Если вы все равно отдадите большую часть денег, не так важно, сколько до этого вы сумели взять.

Так будет инвестировать ребенок или дикарь: если он верит всем и всему, то выбирает максимальную обещанную доходность, а это всегда инвестиция под –100 % в перспективе. Именно так инвестировали советские люди в начале 90-х годов, впервые начавшие это делать. Здесь и сейчас это офшорный Forex с сотым плечом и пирамиды. Как вариант, самостоятельная игра на бирже при двух условиях: без реальных преимуществ — раз, с сильным плечом — два. Не сотым, хватит даже пятого, если подождать.

Вообще работает такое правило. Если вам обещают гарантированные 100 % в год, 10 % в месяц, 1 % в день, то вы, скорее всего, теряете все. Это пирамиды и хайпы.

Если вам обещают такие же проценты, но без гарантии результата, в реале это будет получше. Возможно, отделаетесь потерей лишь половины средств, но здесь все зависит от вашей реакции — как быстро вы сумеете все понять и убежать. Умная рыба сорвется с крючка при потере 10–20 %, но, если продолжать упорно «верить в людей», можно довести потери до 100 %. Это будут ПАММ-счета, уникальные торговые роботы, автоследование за опытным трейдером, ДУ на вашем торговом счете и т. д.

Если обещают «портфель надежных акций с доходностью 30–40 % годовых», еще лучше. Потери снижаются до 10–20 % начальной суммы. Если повезет, сможете даже заработать, хотя я бы на это не ставил (потом поговорим почему).

Второй уровень игрока: инвестирование под легкий минус, от –10 % до –2 % годовых.

Конечно, с учетом инфляции. И «–10 %» — это тоже примерно. Но устойчивые –3 % в год тоже считаются. Если годами небольшой плюс, а потом почему-то сильный минус — тоже. Главное, чтобы итоговая цифра была хуже инфляции. А уж как вы этого достигнете, дело вкуса. Способов решить задачу даже больше, чем у игроков первого класса слить все.

Сюда относятся те, кто уже не верит всему, но еще доверяет, например, легальным крупным компаниям. ПИФ, структурные продукты, инвестиционные идеи от брокера — в среднем это вложения под легкий минус. Мы говорим «в среднем», потому что по краям распределения может выйти как очень плохо (эти случаи от вас скроют), так и очень хорошо (про это вы обязательно узнаете). Но центром притяжения всех сценариев будет именно «легкий минус».

Для этого подойдет и самостоятельная игра на бирже без преимуществ, но и без плеч. Еще один хороший способ получить отрицательную доходность, вкладываясь в нулевое и даже положительное ожидание, — начать метаться. Вести себя как спекулянт, только очень плохой. Например, заметить, что доллар растет к рублю, после того, как он уже вырастет в 2 раза, и купить на хаях. Спустя какое-то время заметить, что он больше не растет, а даже упал на 25 %, и зафиксировать минус. При этом вся операция по «спасению сбережений» будет вестись через наличные и обмен в ближайшем банке в ударный день, что значит огромный спред. Добавим инфляцию — падения на –25 % надо подождать несколько месяцев. Итого реальная доходность будет даже не –25 %, а –40 %. Это лучше, чем судьба среднего депозита на рынке Forex (вторая категория игроков играет все-таки сильнее, чем первая), но тоже не доход.

Подобную операцию можно повторять раз в несколько лет на любом активе, где бывают колебания, хай и лой. Помимо валюты подойдут золото, акции. Спекулянт покупает, когда начало расти. Здесь покупают, когда сильно выросло. И продают, когда упало. По сути, такой ассет алокейшн наоборот. Одного этого приема достаточно, чтобы из обычных, более-менее защищенных от инфляции активов соорудить себе устойчивые «минус пять годовых».

Третий уровень игрока: инвестирование под ноль.

Точнее, от –2 % до +2 %. Но не надо обольщаться, реального третьего уровня достичь нелегко. Обычно этот уровень соответствует крепкому профессору экономики (мейнстримный профессор обычно исповедует ГЭР, что уже означает некий уровень просветления) или человеку с хорошим житейским опытом.

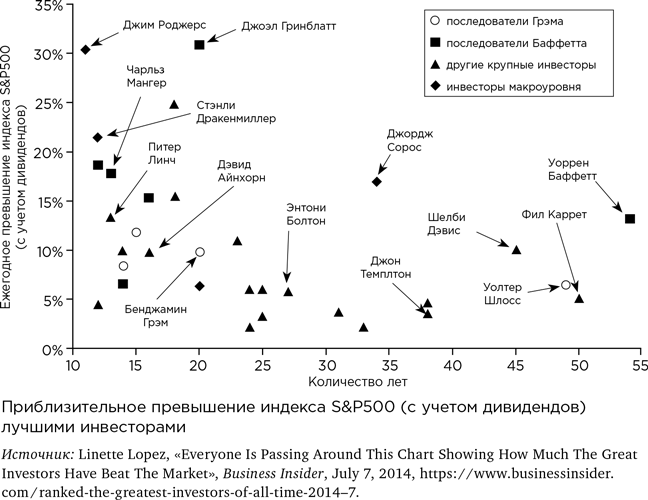

Четвертый уровень: игрок закономерно обыгрывает бенчмарк. Любой, но закономерно. Случайно обыграть бенчмарк может и ваша кошка.

Важна именно повторяемость результата. Для инвестора бенчмарк — фондовый индекс той страны, акции которой он покупает. В четвертый класс попадает небольшое превышение в пределах 5–20 % годовых, пусть и неровно распределенное по годам. В удачный год может случиться победа над индексом с отрывом в 50 %, в неудачный можно уступить и 5 %. Если не повезет, на истеричном бычьем рынке можно уступить и сильно больше: когда все вырастет, но портфель, составленный из надежных недооцененных акций, станет еще более недооцененным. В России мало длинных историй, а здесь важны только они. Если за год делают 300 % годовых, влезая в рынок с плечами, на второй — теряют почти все, на третий — начинают сначала и выходят на 100 % доходности, это не то.

Нужен портфель на 10 лет и более. Из таких историй, например, есть паевые фонды петербургской управляющей компании «Арсагера». Статистика — с 2006 года. И начинается она, кстати, с поражения на том самом истеричном бычьем рынке перед кризисом 2008 года. Но потом отыгрались, уже можно говорить о статистической значимости результата. И какая же там альфа (превышение над бенчмарком)? Как мы и говорили, менее 10 %. Из корректно протоколированных достижений — едва ли не лучшее в стране, если брать номинацию «стоимостное инвестирование».

Для спекулянта, вероятно, должен быть другой бенчмарк. Он играет в обоих направлениях, на разных активах — странно привязываться к фондовому индексу. Правильнее ориентироваться на банковский депозит. Если есть превышение, хотя бы на 10 %, и достаточный капитал, с этого уже можно жить. Несколько миллионов рабочего капитала (хотя бы даже рублей, не долларов) и устойчивые 20–30 % — это своего рода малый бизнес. Некоторые новички будут смеяться над этими 20 %. На одной конференции я спрашивал, какую видят для себя минимальную доходность господа трейдеры. В ответ прозвучало, что от 100 % годовых и выше. Амбициозные люди, они ставят такие цели годами, но обычно их рабочий депозит не превышает пары средних зарплат.

Означим четвертый уровень как символические «плюс десять процентов». Реальные, не номинальные. Плюс двадцать тоже можно. В удачный год бывает и плюс сто. Но это не мы такие, это жизнь такая: бычий рынок для спекулянта, волатильный год для трейдера.

Пятый уровень: выход на предел компетенции в выбранном направлении.

Здесь неправильно мерить результат в процентах, слишком много оговорок. Хотя, вероятно, будет двузначная цифра с учетом инфляции.

Никто не знает всего, но можно прокачать скилл в некоем направлении до предельного. Если максимизировать доходность, это могут быть и легендарные 100 %, и даже чудесные 1000 % годовых, но с кучей условий. Например, если мы берем трейдинг, то оговорки чудес такие: все происходит на сравнительно мелких суммах, довольно дорогом оборудовании и оно не должно вдруг сломаться.

То есть доходности в 100 % скорее не существует, даже если она иногда случается. Такой вот парадокс.