Книга: Краткая история денег, или Все, что нужно знать о биткоине

Назад: Глава 5. Устойчивая валюта и временное предпочтение

Дальше: Глава 7. Надежная валюта и свобода личности

Глава 6. Информационная система капитализма

Причина постоянных волн безработицы — не «капитализм», а нежелание властей позволить рынку самому производить надежную валюту.Фридрих фон Хайек

Основная функция денег как средства обмена позволяет участникам рынка заняться экономическим прогнозированием и учетом. Как только экономическое производство перерастает примитивные формы, становится крайне сложно принимать производственные, потребительские и торговые решения без наличия системы мер и координат, которая позволяет сравнивать стоимость различных товаров по отношению друг к другу. Деньги — не только средство обмена и накопления, но и единица измерения стоимости. Чтобы понять значимость этой функции для экономической системы, нужно по примеру многих грамотных исследователей, работающих в данном направлении экономики, обратиться к работам классиков австрийской школы.

Статья Фридриха фон Хайека «Использование знания в обществе» — вероятно, одна из самых важных работ в истории экономической науки. В отличие от чисто теоретических современных трактатов, которые читают разве что студенты и аспиранты, ее перечитывают люди самых разных профессий и сегодня, спустя 70 лет после публикации. Она повлияла на жизнь и деятельность множества предпринимателей и легла в основу одного из самых важных интернет-ресурсов — крупнейшего свода знаний, накопленных человечеством. По словам Джимми Уэйлса, основателя «Википедии», идея всемирной открытой энциклопедии пришла ему в голову после прочтения статьи фон Хайека и его рассуждений о природе знания.

Как объясняет Фридрих фон Хайек, вопреки расхожему примитивному пониманию, главная экономическая проблема заключается не в распределении ресурсов и товаров, а в том, что они распределяются с помощью знания, которое недоступно во всей своей полноте ни одному индивиду или организации. Экономическое знание об условиях производства, относительной доступности и распространенности факторов производства и предпочтениях каждого индивида не может быть объективным знанием, сосредоточенным в рамках одной структуры. По самой своей природе знание об экономических условиях носит фрагментарный, распределенный характер, и его носителем в определенной степени выступает каждый, кто хотя бы раз пытался принять собственное экономическое решение. Любой из нас старается найти и усвоить экономическую информацию, важную лично для него. Одаренные и трудолюбивые профессионалы десятилетиями изучают экономическую реальность своей отрасли, чтобы руководить производством одного-единственного вида товаров. Невозможно информацию, необходимую для принятия каждого отдельно взятого решения, сосредоточить в руках одного индивида, который занимался бы расчетом и планированием на каждый случай. Подобная централизация знания — утопический проект, к тому же в нем нет никакой необходимости.

В условиях свободной рыночной экономики цены исполняют роль индикаторов, сигналов, передающих информацию. Любое решение может быть принято только после анализа цен на все задействованные товары. Эти показатели дают представление о нынешнем состоянии рынка и позволяют вывести разумное, практически применимое значение. В свою очередь, каждое отдельно взятое решение тоже играет роль в процессе ценообразования. Ни одна централизованная структура не смогла бы усвоить всю информацию, которая задействована в формировании цены, или взять на себя функцию этого индикатора.

Чтобы лучше понять логику фон Хайека, представим такую ситуацию. Допустим, землетрясение частично разрушило инфраструктуру страны, которая лидирует на мировом рынке каких-либо товаров. Так случилось в 2010 году в Чили — главном мировом поставщике меди. Эпицентр землетрясения пришелся на регион, где сосредоточены богатые месторождения меди, что нанесло ущерб многим шахтам и морскому порту, из которого экспортировалась медная руда. Запас меди на мировых рынках сократился, что тут же привело к повышению цен на 6,2 процента. Разумеется, подобный форс-мажор затрагивает все компании и отрасли, чья деятельность связана с рынком меди. Однако для того, чтобы решить, как действовать, им вовсе не обязательно знать подробности о землетрясении, общей ситуации в Чили и о состоянии рынка. Само по себе повышение цены уже содержит всю необходимую информацию. Покупатели меди автоматически получают стимул сократить заказы, ограничиться самыми необходимыми количествами товара и поискать альтернативные варианты. С другой стороны, растущие цены дадут всем мировым поставщикам меди стимул производить как можно больше металла, чтобы извлечь выгоду из его подорожания.

Простое изменение цены побуждает всех игроков на рынке меди предпринять шаги для смягчения негативных последствий землетрясения: другие производители нарастят объемы поставок, тогда как потребители снизят объем заказов. В результате дефицит, вызванный стихийным бедствием, будет не столь катастрофическим, а дополнительная выручка от повышения цен позволит восстановить разрушенную инфраструктуру. Через несколько дней цены вернутся к прежнему уровню. По мере того как глобальные рынки интегрируются и укрупняются, эффект от каждого отдельного форс-мажора слабеет. Игрокам рынка обычно хватает ликвидности и пространства для маневра, чтобы быстро найти альтернативные решения, не останавливая торговый процесс.

Чтобы до конца понять важность цены как носителя информации, представим, что накануне землетрясения вся мировая индустрия цветных металлов перестала быть рыночной структурой и перешла под управление какого-нибудь специализированного агентства, то есть требуемые объемы производства в ней теперь устанавливаются вне зависимости от цен. Как это агентство отреагирует на землетрясение? Как будет решать, кто из мировых поставщиков меди должен повысить объем добычи и на сколько? В рамках рыночной системы администрация каждой компании будет анализировать цены на медь и полную стоимость ее добычи и сама определит наиболее эффективный уровень производства, учитывая, что в компании десятилетиями работает множество специалистов, которые знают свою организацию гораздо лучше, чем любые регуляторы, не опирающиеся на ценовые сигналы. Кроме того, непонятно, каким образом регуляторы определят, кто из потребителей меди должен снизить объем заказов и насколько именно, ведь в отсутствие ценовых индикаторов крайне сложно выявить потребительские запросы.

Сколько бы фактов и данных ни собрало централизованное агентство, оно никогда не получит представления о внутреннем состоянии отрасли, которое влияет на все решения, предпочтения и оценки. Таким образом, цены — это не просто инструмент, позволяющий получить прибыль, а большая информационная система экономического производства, которая обеспечивает глобальный обмен данными и координирует сложные производственные процессы. Экономическая система, которая попытается обойтись без ценовых индикаторов, обречена на полный срыв любых видов деятельности и возвращение к примитивным формам рынка.

Цены — единственный механизм в условиях рыночной экономики, обеспечивающий разделение труда и коммерческое взаимодействие. Без ценовых сигналов человечество не смогло бы выстроить сложную систему ремесел и промыслов. Торговый обмен позволяет производителям улучшить качество жизни за счет специализации в тех сферах, где у них есть сравнительное преимущество — способность изготавливать определенное благо с меньшими альтернативными затратами, чем другой производитель. Выявить сравнительное преимущество и воспользоваться им можно лишь с помощью адекватных цен, выраженных в универсальных единицах стоимости. Сама специализация, подсказанная ценовыми сигналами, позволит производителям еще значительнее повысить эффективность рабочего процесса посредством накопленного опыта и, что еще важнее, увеличения необходимых ресурсов. Фактически специализация позволяет каждому производителю накопить необходимые ресурсы даже без учета неизбежной разницы в относительных издержках и тем самым повысить предельную производительность, снизить предельные издержки на изготовление товара и выстроить торговые отношения с теми, кто специализируется на других товарах.

СОЦИАЛИЗМ НА РЫНКЕ КАПИТАЛА

Хотя большинство экономистов сознают роль ценовой системы в разделении труда, немногие понимают ее важность для накопления и распределения капитала столь же отчетливо, как Людвиг фон Мизес. В опубликованной в 1922 году работе под названием «Социализм» он объяснял, почему социалистические системы обречены на распад. Вопреки расхожему мнению о нехватке в социалистическом обществе нужных стимулов — мол, зачем проявлять рвение, если каждый получает одинаково вне зависимости от качества труда, — причина вовсе не в этом. В социалистических государствах нежелание работать часто каралось лишением свободы и даже жизни, так что проблема мотивации решалась вполне успешно, хоть и очень жесткими методами. Социалистический эксперимент в разных странах мира стоил жизни нескольким миллионам человек, а вероятность наказания была отнюдь не теоретической, поэтому мотивация к усердному труду была явно сильнее, чем в капиталистической системе. Крах социалистической утопии объясняется не только нехваткой поощрения, и фон Мизес был первым, кто сумел объяснить, почему социалистический строй потерпит неудачу, даже если решит проблему мотивации, создав бескорыстного «человека будущего».

Главный изъян социалистической системы, по мнению фон Мизеса, заключается в том, что без ценового механизма, порожденного свободным рынком, невозможно адекватное экономическое планирование, в особенности при распределении капитальных товаров. Как мы уже говорили, капитальное производство подразумевает все более сложные технологии, более длинный горизонт планирования и растущее количество промежуточных товаров, которые не потребляются сами по себе, а изготовляются для производства конечных потребительских товаров в будущем. Многоуровневые производственные структуры возникают исключительно благодаря сложной сети взаимных расчетов между производителями каждого капитального и потребительского товара, которые закупают друг у друга исходные материалы и готовые изделия. Наиболее эффективное распределение ресурсов достигается за счет ценового механизма, который позволяет самым продуктивным потребителям капитальных товаров платить за них по лучшей ставке. Баланс спроса и предложения обусловлен постоянным взаимодействием между производителями и потребителями капитальных товаров.

В социалистической системе государство полностью контролирует средства производства, что делает его единственным покупателем и продавцом всех капитальных товаров в экономике. Такая централизация фактически парализует работу рынка, не позволяя принимать обоснованные решения исходя из ценовых сигналов. Без финансового рынка, где независимые силы могут вступать в состязание за капитал, не существует цен на капитал как таковой или на отдельные капитальные товары. В отсутствие цен на капитальные товары, отражающих баланс спроса и предложения, нет рациональных способов определить наиболее продуктивное применение капитала и требуемое количество каждого товара. В мире, где государство владеет, например, сталелитейным заводом, а также всеми заводами, которые используют сталь на производстве, не может быть динамики цен на сталь или содержащие ее изделия. Следовательно, нет и возможности определить, в каких сферах и отраслях сталь нужна в первую очередь. Каким образом правительство сможет решить, куда направлять больше стали — в автопром или вагоностроение, если оно же владеет автостроительными и вагоностроительными заводами и диктует, сколько автомобилей и вагонов получат граждане страны? Без наличия рыночной ценовой системы граждане не могут сделать выбор между личным и общественным транспортом, а значит, нет способа понять, как лучше распределить ресурсы и в какую отрасль направить большее количество стали. Проводить опросы граждан — занятие бессмысленное, поскольку без цены, отображающей реальные альтернативные издержки, нельзя сделать осмысленный выбор между предложенными вариантами. Допустим, вас спрашивают, хотите ли вы иметь «феррари», но при этом не озвучивают цену на автомобиль. Разумеется, большинство ответят «да», хотя в реальной жизни мало кто действительно выбирает «феррари». Централизованные регуляторы никогда не смогут выявить всех индивидуальных предпочтений и распределить ресурсы таким образом, чтобы их удовлетворить.

Кроме того, если государство владеет всеми исходными материалами для всех производственных процессов в экономике, отсутствие ценового механизма означает невозможность скоординировать производство различных капитальных товаров в количестве, необходимом для работы всех отраслей. Дефицит — краеугольный камень экономики; произвести и добыть неограниченное количество всех исходных материалов невозможно, поэтому нужны компромиссы: скажем, финансовые, земельные и человеческие ресурсы для производства стали придется отнять у производства меди. В условиях свободного рынка различные компании конкурируют в процессе закупки стали и меди и тем самым создают дефицит и переизбыток в каждом сегменте, а цены позволяют их производителям состязаться за ресурсы, необходимые для их изготовления. Плановая экономика не дает возможности создать и изучить эту сложнейшую систему предпочтений, издержек, потребностей, отраслей, земельных и человеческих ресурсов, потоков капитала. Без ценовых индикаторов невозможно оптимально рассчитать и распределить наличные ресурсы для производства необходимых товаров. В результате производственные процессы замирают.

Все вышеперечисленное — лишь небольшая часть проблем, связанных с экономическим планированием, относящаяся к производству уже изобретенных товаров на статичном рынке. Положение усугубляется, если учесть, что наша жизнь отнюдь не статична и человечество неизменно ищет способ улучшить экономическую ситуацию, создать новые товары, разработать более эффективные технологии производства. Извечное стремление изобретать, обновлять и совершенствовать ставит социализм перед неразрешимой проблемой. Даже если бы метод центрального планирования оправдывал себя в условиях статичной экономики, он совершенно не способен подстроиться под изменения или дать простор частной инициативе. Как выработать план для технологий и инноваций, которых еще не существует? Какие ресурсы можно выделить для них на стадии, когда еще нет никаких гарантий, что новинка заработает?

Те, кто путает предпринимательство и управление, закрывают глаза на важнейшую экономическую проблему… Капитализм — не управленческая система; это предпринимательская система.Людвиг фон Мизес

Цель наших рассуждений вовсе не в критике системы плановой экономики, которую и так уже никто всерьез не воспринимает после полного краха социалистического эксперимента во всех странах, где он был поставлен. Нам необходимо уяснить разницу между двумя методами распределения капитала и принятия производственных решений — централизованным планированием и ценовыми сигналами. В наши дни большинство стран отказались от централизованных инстанций при непосредственном распределении капитальных товаров, однако в каждой стране до сих пор работает централизованная структура, занятая планированием на самом важном из рынков — рынке капитала. Говоря о свободном рынке, мы подразумеваем, что покупатели и продавцы могут сами определять условия взаимодействия, а вход и выход на рынок для любого участника процесса свободен. При этом никакая третья сторона не субсидирует покупателей и продавцов, которым не хватает своих средств для выполнения операций. Разумеется, ни в одной стране мира такой рынок пока не наблюдается.

В современной экономике рынки капитала — это рынки заемных ресурсов. По мере усложнения структуры производства и удлинения производственного процесса участники перестают напрямую вкладывать собственные средства и начинают одалживать их при посредничестве различных организаций тем, кто специализируется на определенном производстве. Процентная ставка — это вознаграждение, которое заемщик платит кредитору за пользование займом. В условиях свободного рынка заемных ресурсов их количество, как и любое предложение, повышается по мере роста процентных ставок. Иными словами, чем выше процентная ставка, тем больше рядовые граждане склонны откладывать и предлагать свои накопления предпринимателям и компаниям. Однако спрос на займы обратно пропорционален размеру процентных ставок, поскольку предприниматели и организации не заинтересованы в выплате высокого процента по кредитам.

Процентные ставки на свободном рынке капитала всегда положительны, поскольку в силу положительного временного предпочтения ни один из нас не захочет расстаться с деньгами, если только не получит больше прибыли в будущем. В обществе, где преобладает низкое временное предпочтение, многие граждане склонны накапливать капитал, что приводит к понижению процентных ставок и обеспечивает предприятиям значительные инвестиционные фонды, обещая быстрый экономический рост. Когда временное предпочтение общества повышается, граждане начинают тратить больше, процентные ставки растут и займы становятся менее выгодны для производителей. Общество, которое живет в мире и процветании, соблюдает право собственности и обладает высокой степенью экономической свободы, чаще всего характеризуется низким временным предпочтением, поскольку в таких условиях индивид получает стимул задуматься о будущем. Один из экономистов австрийской школы, Ойген фон Бём-Баверк, даже полагал, что процентные ставки отображают уровень культурного развития государства: чем выше у граждан интеллект и моральная сознательность, тем больше они откладывают на будущее и тем ниже процентные ставки.

Однако в современной экономике рынок капитала функционирует совсем не так из-за появления центробанков и их постоянного вмешательства в его деятельность. С помощью целого арсенала монетарных инструментов центробанки определяют ключевые ставки и размер ссудных ресурсов, контролируя при этом всю банковскую систему.

Фундаментальная истина, которую нужно уяснить для понимания работы современной финансовой системы, состоит в том, что банки неизменно увеличивают денежную массу при кредитовании. В системе частичного банковского резервирования, аналогичной используемым сегодня во всем мире, банки выдают кредит не только за счет накоплений вкладчиков, но и за счет депозитов. Иными словами, владелец депозитного счета может в любой момент снять средства, притом что их большая часть выдана в качестве кредита заемщику. Выдавая деньги заемщикам и в то же время сохраняя к ним доступ для вкладчика, банк фактически создает новые деньги, увеличивая денежную массу. Этот принцип лежит в основе отношения между денежной массой и процентными ставками: когда ставки падают, растет число кредитов, что приводит к созданию новых денег и увеличению денежной массы. И наоборот, повышение процентных ставок вызывает спад кредитования и уменьшение денежной массы или по крайней мере снижение темпов ее прироста.

РЫНОЧНЫЙ ЦИКЛ И ФИНАНСОВЫЙ КРИЗИС

В то время как на свободном рынке капитала размер заемных ресурсов определяется участниками рынка, которые принимают решения о выдаче кредитов в зависимости от процентной ставки, в экономике, управляемой центробанком на основе системы частичного резервирования, объем доступных кредитных ресурсов зависит от коллегиального решения экономистов, на которое могут повлиять политики, банкиры, пропагандисты, а иногда и силовые структуры.

Даже самое поверхностное знакомство с экономической наукой позволяет осознать опасность контроля над ценами. Если правительство решит установить определенную цену на яблоки и запретит ее изменять, результатом станет либо дефицит, либо избыток яблок, а также убытки для общества в целом из-за недостатка либо перепроизводства товара. На рынках капитала происходят аналогичные процессы, однако их влияние гораздо разрушительнее, так как они затрагивают каждый сектор экономики, поскольку капитал участвует в производстве любого экономического блага.

Прежде всего необходимо уяснить разницу между денежным капиталом и собственно капитальными (инвестиционными) товарами. В условиях свободной рыночной экономики с надежной национальной валютой многие предприниматели и рядовые граждане готовы отложить потребление ради накопления средств. Деньги, положенные на депозитный счет в банке, — это деньги, изъятые из оборота людьми, которые предпочитают отказаться от сиюминутного потребления ради более основательного удовлетворения своих потребностей в будущем. Точная сумма сбережений становится точным количеством кредитных денег, которыми могут воспользоваться производители. Рост производства капитальных (инвестиционных) товаров неразрывно связан с уменьшением потребления: материальные, трудовые, земельные и финансовые ресурсы изымаются из производства конечных потребительских товаров и направляются на производство капитальных товаров. Работник автосалона переходит на автозавод, а часть урожая не съедается и идет на новые посевы.

Спрос, потребность (то есть нехватка чего-либо) — краеугольный камень любой экономики, и самое важное следствие этого факта — наличие у любых товаров и благ альтернативных издержек (издержки упущенной выгоды). Если говорить о рынке капитала, то альтернативные издержки накопления выражаются в несостоявшемся потреблении, а альтернативные издержки потребления — в несостоявшихся инвестициях. Процентная ставка — показатель, регулирующий это отношение: при росте спроса на инвестиции процентная ставка повышается, стимулируя вкладчиков накапливать как можно больше средств. При снижении процентной ставки у инвесторов появляется стимул к новым капиталовложениям и они начинают инвестировать в более совершенные методы производства с длинным временным горизонтом. Таким образом, низкие процентные ставки позволяют разрабатывать и внедрять новые, более совершенные технологии: общество переходит от удочек и сетей к рыболовецким траулерам.

По мере развития и усложнения структуры экономики связь между физическим капиталом и рынком денежного капитала не изменяется, но становится менее очевидной. Современная экономическая система под управлением центробанка строится на отрицании этой фундаментальной связи и ложном представлении, будто банки могут финансировать инвестиции за счет вновь созданных денег, а потребителям не нужно отказываться от текущего потребления. Связь между накоплениями вкладчиков и ссудным капиталом разорвана настолько, что даже учебники по экономике о ней не упоминают, не говоря уже о катастрофических последствиях, к которым приводит попытка ее отвергнуть.

Когда центробанк управляет денежной массой и процентными ставками, расхождение между суммой накоплений и размером кредитных ресурсов неизбежно. Как правило, центральные банки стремятся стимулировать экономический рост и повысить объем потребления, поэтому склонны увеличивать денежную массу и снижать процентные ставки. В результате размер заемных средств превышает сумму накоплений. При искусственно заниженных процентных ставках предприятия больше берут в долг, чтобы запустить проекты, чем вкладчики накапливают для того, чтобы инвестировать в бизнес. Иными словами, стоимость отложенного потребления меньше, чем стоимость заимствованного капитала. Однако без экономии на потреблении нельзя изъять достаточное количество финансовых, земельных и трудовых ресурсов из производства потребительских товаров и направить их на производство капитальных товаров начиная с первых стадий процесса. Получить все и сразу невозможно. Если потребители будут меньше откладывать, то и у инвесторов будет меньше капитала. От создания новых бумажек или цифровых единиц ссудный капитал общества не прирастет волшебным образом и не покроет дефицита накоплений. Таким способом можно лишь девальвировать наличную денежную массу и нарушить ценовую систему.

Нехватка капитала становится очевидной не сразу, поскольку банки и центробанк могут выпустить достаточное количество денег для заемщиков — именно в этом главный трюк, который позволяет провернуть нынешняя монетарная система. В экономике твердых денег подобные манипуляции со стоимостью капитала невозможны: как только процентные ставки искусственно занижаются, дефицит средств на депозитных счетах проявляется в уменьшении капитала, доступного заемщикам. Это приводит к повышению ставок, что снижает спрос на кредиты и увеличивает объем накоплений до тех пор, пока он не совпадет с размером спроса на кредитные ресурсы.

Ненадежная валюта позволяет проделывать подобные манипуляции, но только до поры до времени, поскольку нельзя играть с реальностью бесконечно. Искусственно заниженные ставки и переизбыток денежной массы обманом побуждают производителей запускать производственные процессы, которые требуют больше финансовых ресурсов, чем имеется в наличии. Избыточные деньги, не подкрепленные отложенным потреблением, поначалу заставляют производителей брать кредиты, полагая, будто займы позволят закупить все капитальные товары, необходимые для производства. Но по мере роста конкуренции за капитальные товары и ресурсы, которых в действительности оказывается гораздо меньше, чем ожидалось, стоимость капитальных товаров закономерно начинает расти уже в процессе производства. На этой стадии манипуляция становится очевидной, что приводит к одновременному сгоранию ряда капитальных инвестиций, которые внезапно становятся убыточными при новых ценах на капитальные товары. Фон Мизес назвал такие проекты бессмысленными инвестициями, поскольку они делаются исключительно из-за перекосов на рынке капитала, и завершить подобный проект невозможно в силу нерационального распределения ресурсов. Интервенции центробанков на рынке капитала позволяют запускать большое количество инвестиционных проектов, поскольку искажение ценовой картины порождает серьезные ошибки в расчетах на начальной стадии, однако никакие интервенции не увеличат размера фактически доступного капитала. Поэтому «лишние» проекты замораживаются, а вложенные в них средства сгорают. Кроме того, это вызывает рост безработицы. Массовый коллапс чрезмерно дорогостоящих проектов во всех сферах экономики мы и называем рецессией.

Только изучив структуру капитала и то, как манипуляции с процентными ставкам лишают нас стимулов к накоплению, можно понять причины рецессий и логику экономического цикла. Экономический цикл — закономерный результат манипуляций с процентными ставками, которые искажают представление о рынке капитала и внушают инвесторам надежду на получение прибыли сверх доступного капитала благодаря дешевым деньгам, предоставленным банками. Вопреки кейнсианской анимистической мифологии, экономический цикл — это не мистическое явление, обусловленное животным инстинктом, о причинах которого можно не задумываться, полагаясь на помощь центробанков. Экономическая логика ясно демонстрирует, что рецессия — неизбежный итог манипуляций с процентными ставками, точно так же как дефицит — неизбежное следствие ценового контроля.

Здесь можно позаимствовать (и немного развить) удачную аналогию из работ фон Мизеса. Представим, что реальные сбережения общества — это запас строительных материалов, например кирпичей, а центробанк — это подрядчик, который должен построить из них дома. Допустим, для строительства одного дома нужно 10 000 кирпичей. Застройщик ищет подрядчика, который сможет построить 100 домов, что в общей сложности требует миллиона кирпичей. Но подрядчик, который учился в школе Кейнса, очень хочет выиграть тендер и понимает, что шансы возрастут, если он пообещает построить 120 домов, затратив при этом всего 800 000 кирпичей. Именно по такому принципу производятся манипуляции со ставками: они уменьшают предложение капитала, при этом увеличивая спрос на него. В действительности для строительства 120 домов понадобится 1,2 миллиона кирпичей, однако доступно будет лишь 800 000. Этого количества достаточно, чтобы запустить проект из 120 домов, но не хватит, чтобы его завершить. Конечно, сначала застройщик будет рад, что получил на 20 процентов больше домов, затратив при этом всего 80 процентов капитала. Вероятно, он подивится чудесам кейнсианской системы, которая позволяет потратить сэкономленные 20 процентов на новую яхту. Однако обман в конце концов вскроется, и проект придется замораживать. Подрядчик не просто сорвет договоренность и не сдаст 120 домов — он не сдаст вообще ни одного дома, и у застройщика останется 120 недостроев — бесполезных коробок без крыши. Махинации подрядчика снижают затраты капитала, но приводят к строительству гораздо меньшего количества домов, чем было бы построено при честной смете. Если бы застройщик обратился к добросовестному агенту, у него было бы 100 готовых домов. Но работая с подрядчиком-кейнсианцем, который подтасовывает цифры, застройщик и дальше будет тратить капитал впустую, поскольку план работ не имеет никакого отношения к реальности. Если застройщик быстро осознает свою ошибку, то средств на закладку 120 домов будет потрачено немного и новый подрядчик сможет собрать оставшиеся стройматериалы и построить из них 90 зданий. Если же застройщик узнает о реальном положении дел, только когда весь капитал будет потрачен, у него останется 120 недостроенных домов, не имеющих никакой ценности, поскольку ни один здравомыслящий человек не станет покупать дом без крыши.

Когда центробанк опускает процентные ставки ниже равновесного уровня цен и ориентирует банки на увеличение денежной массы путем кредитования, он тем самым одновременно уменьшает доступное количество накоплений и повышает количество средств, требуемых заемщиками, направляя займы на проекты, которые невозможно завершить. Следовательно, чем менее надежно платежное средство, тем легче манипулировать процентными ставками и тем жестче будет разразившийся кризис. Монетарная история свидетельствует о том, что периоды экономического спада длятся намного дольше и приносят больший ущерб при манипуляциях с денежной массой.

Большинство из нас полагают, что социалистический эксперимент канул в прошлое и капиталистической экономикой правит свободный рынок. В действительности же капиталистическая система не может функционировать без свободного рынка капитала, где цена активов определяется балансом спроса и предложения, а решения инвесторов принимаются на основе корректных ценовых сигналов. Интервенции центробанков на рынке капитала — основная причина всех рецессий и кризисов, в которых политики, журналисты, академические ученые и гражданские активисты любят обвинять капитализм. Только ввиду центрального планирования денежной массы ценовой механизм капиталистического рынка может давать сбои, которые вызывают коллапс в разных сферах экономики.

Всякий раз, когда правительство становится на путь увеличения денежной массы, негативные последствия не заставляют себя ждать. Если центробанк остановит инфляцию, процентные ставки повысятся, что приведет к рецессии, в результате многие начатые проекты окажутся убыточными и поневоле будут заморожены, также вскроется нерациональное распределение ресурсов и капитала. Если центробанк решит продолжать инфляционную политику до бесконечности, это лишь увеличит масштаб неоправданных трат в экономике. Еще большее количество капитала сгорит понапрасну, и неизбежная рецессия окажется гораздо болезненнее. Бесплатный сыр, навязанный нам верными поклонниками Кейнса, в итоге оказывается очень дорогим.

Теперь мы держим тигра за хвост; как долго продлится эта инфляция? Если тигр (инфляции) вырвется на волю, он нас съест, но если он будет бежать все быстрее и быстрее, а мы будем по-прежнему отчаянно цепляться за его хвост, нам все равно придет конец! Я рад, что не доживу до финиша этой гонки.Фридрих фон Хайек

Централизованное планирование денежной массы нежелательно, да и невозможно. Это не более чем иллюзия, однако из-за нее самый важный рынок в экономической системе оказался во власти горстки людей, настолько тщеславных и оторванных от реалий рыночной экономики, что им действительно кажется, будто в их силах спланировать жизнь столь крупного, абстрактного и переменчивого сегмента, как рынок капитала. Всерьез полагать, что центробанк может «предотвратить», «побороть» или «обуздать» рецессию, — столь же наивно и опасно, как ставить пиромана во главе пожарной бригады.

Относительная стабильность твердых денег, благодаря которой сам рынок избирает их как платежное средство, позволяет ему свободно функционировать, ориентируясь на ценовые сигналы и индивидуальные решения. Мягкие деньги, чья масса находится под централизованным контролем, не могут обеспечить корректных ценовых сигналов, поскольку несвободны по своей природе. Ценовой контроль практикуется веками; с его помощью регуляторы неоднократно пытались найти загадочные оптимальные цены, которые помогли бы им добиться поставленных целей, но, увы, тщетно. Контролировать цены бесполезно не столько потому, что централизованные инстанции не могут угадать оптимальную цену, сколько потому, что само навязывание цены нарушает рыночный процесс, в ходе которого ценовые сигналы координируют взаимодействие потребителей и производителей. Неизбежным результатом становится дефицит либо переизбыток товара. Точно так же и государственное планирование рынка кредитов обречено на неудачу, поскольку разрушает рыночные механизмы анализа цен, которые поставляют участникам рынка корректную информацию и стимулируют грамотно управлять потреблением и производством.

Бессмысленность централизованного планирования на рынке капитала отображается в цикле подъема и спада экономики, что наглядно поясняет австрийская теория экономического цикла. Неудивительно, что экономический кризис сегодня считается неотъемлемой частью рыночной экономики, ведь в понимании современных экономистов контроль центробанка над процентными ставками — естественная часть рыночной экономики. Послужной список центробанков в этой сфере навевает печальные мысли, особенно в сравнении с периодами, когда планирование денежной массы не практиковалось. Федеральная резервная система США, учрежденная Конгрессом в декабре 1913 года и заработавшая в 1914 году, ответственна за резкое сокращение денежных фондов в 1920–1921 годах и за столь же резкое ее наращивание в 1929 году, последствия которого ощущались вплоть до конца 1945 года. С тех пор экономические депрессии стали неотъемлемой и болезненной частью экономической реальности и случаются раз в несколько лет, служа оправданием для государственных интервенций в сферу финансов, якобы призванных смягчить их последствия.

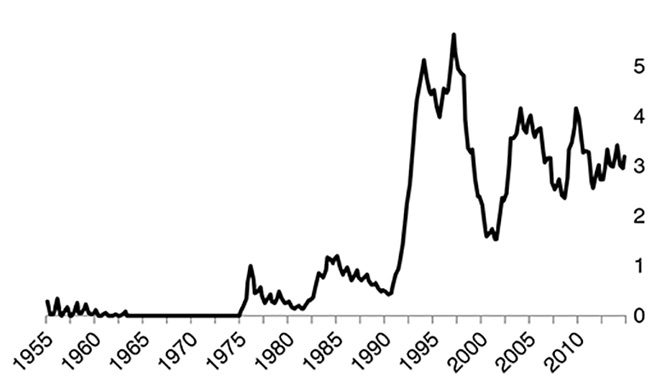

Благотворное влияние твердых денег хорошо прослеживается на примере швейцарской экономики — последнего оплота твердой валюты в современном мире. Швейцария сохраняла привязку национальной валюты к золоту вплоть до 1992 года, когда было принято опрометчивое решение отказаться от финансового нейтралитета и присоединиться к Международному валютному фонду. До этого безработица в стране не превышала одного процента (рис. 13). После присоединения к МВФ, чьи правила запрещают государству привязывать валюту к золоту, швейцарская экономика на себе испытала все прелести кейнсианских «легких» денег: за несколько лет безработица в стране увеличилась до пяти процентов и больше ни разу не опускалась ниже двух процентов.

Рис. 13. Уровень безработицы в Швейцарии, в %

Сравнивая годы экономических депрессий с эпохой золотого стандарта, необходимо помнить, что золотой стандарт Европы и США XIX века все же не предложил идеального вида твердых денег. В нем было несколько изъянов и прежде всего то, что банки и правительства могли увеличить денежную массу и кредиты, превышая золотой запас в казначействе, что вызывало такие же, как и в ХХ веке, подъемы и спады в экономике, только гораздо менее ярко выраженные.

С учетом вышесказанного мы можем получить куда более точное представление о современной монетарной истории, чем то, что изложено в британских и американских учебниках по экономике с начала кейнсианской эпохи. Основополагающий труд монетаристской школы принято считать и ключевой работой по монетарной истории США — «Монетарная история Соединенных Штатов» Милтона Фридмана и Анны Шварц. Удивительно, но в гигантском томе на 888 страниц приводятся бесконечные факты, детали, цифры и аналитические выкладки и нет ни одного внятного объяснения причин финансового кризиса и рецессии.

Главный недостаток работы Фридмана и Шварц типичен для современной академической науки: она весьма последовательно подменяет логику нагромождением данных. На протяжении всей книги авторы систематически и методично уходят от принципиально важного вопроса, чем были вызваны финансовые кризисы, влиявшие на экономику США в течение века, обрушивая вместо этого на читателя лавину тщательно изученных данных, фактов, мелочей и деталей.

Центральный тезис книги состоит в том, что рецессия — это результат запоздалой реакции правительства, которое не успело вовремя увеличить денежную массу и накачать ею банковский сектор, на финансовый кризис, банковскую панику и дефляционный коллапс. Либертарианцы вроде Милтона Фридмана вообще склонны обвинять правительство в любых экономических проблемах, однако в данном случае их ущербная логика предполагает, что для решения проблемы нужно еще повысить уровень государственного вмешательства. Главная ошибка авторов буквально бросается в глаза: они даже не пытаются выяснить, чем же вызван этот самый финансовый кризис, а также дефляционный коллапс и банковская паника. Как мы знаем из австрийской теории экономического цикла, единственная причина масштабной экономической рецессии — это как раз увеличение денежной массы. Фридман и Шварц, не обремененные этим знанием, смело объявляют причину бедствия панацеей: правительство должно оперативно вмешаться, рекапитализовать банковскую систему и повысить ликвидность при первых же симптомах экономического спада. Полагаю, теперь вам понятнее, отчего современные экономисты так не любят логику и причинно-следственные связи. Логическое мышление в пух и прах разнесло бы любые их выкладки.

Фридман и Шварц начинают свою монетарную историю с 1867 года, поэтому, анализируя причины рецессии 1873 года, полностью упускают из вида одну небольшую деталь: американское правительство в массовом порядке печатало купюры для финансирования Гражданской войны. Именно это послужило основной причиной рецессии. И подобных «слепых зон» в книге множество.

Фридман и Шварц почти не затрагивают причин кризиса 1893 года, лишь вскользь упоминая об ажиотаже, возникшем вокруг серебра, поскольку золота не хватало для всех монетарных нужд экономики. Затем читателю снова приходится тонуть в море мелких деталей. Авторы ни словом не упоминают закон Шермана о покупке серебра, принятый Конгрессом в 1890 году, согласно которому американское казначейство должно было закупить большие партии серебра с оплатой в форме свежевыпущенных казначейских билетов. Учитывая, что к тому моменту серебро было уже практически демонетизировано в большинстве стран мира, обладатели серебра или казначейских билетов стремились обменять их на золото, что привело к истощению золотого запаса казначейства. Фактически казначейство совершило крайне недальновидный акт монетарного экспансионизма, увеличив денежную массу в попытке сделать вид, будто серебро до сих пор остается валидным платежным средством. Единственное, чего удалось достичь таким образом, — это девальвировать казначейские билеты, тем самым создав финансовый пузырь, который лопнул, когда из казны утекло золото. Учебник по экономической истории того периода мог бы с легкостью прояснить ситуацию любому читателю, хоть немного знакомому с монетарной теорией, но Фридман и Шварц тщательно избегают любых упоминаний об этой коллизии.

В главе о рецессии 1920 года нет ни слова о значительной монетарной экспансии, на которую Соединенным Штатам пришлось пойти, чтобы финансировать участие страны в Первой мировой войне. Несмотря на то что в тексте об этом не упоминается, в приведенной авторами статистике отображено увеличение денежной массы на 115 процентов в период с июня 1914 года по май 1920-го. Лишь 26 процентов этого прироста объясняются увеличением золотого запаса, то есть все остальное было буквально создано из воздуха правительством, банками и Федеральным резервом. Это послужило основной причиной депрессии 1920 года, о чем авторы также предпочитают не говорить.

Но самое любопытное, что они полностью игнорируют период выхода из депрессии 1920–1921 годов, который экономист Бенджамин Андерсон назвал «последним случаем естественного восстановления до полной занятости», когда налоги и государственные расходы были снижены, а заработной плате позволили свободно скорректироваться, что привело к быстрому восстановлению всех рабочих мест менее чем через год. Депрессия 1920 года — пример одного из самых стремительных сокращений производства в американской истории (на 9 процентов за 10 месяцев — с сентября 1920 года по июль 1921-го), но и самого быстрого выздоровления экономики. Во время других депрессий, когда кейнсианцы и монетаристы вливали средства в банковский сектор, увеличивали денежную массу и повышали государственные расходы, восстановление происходило гораздо медленнее.

Все так или иначе пытаются извлечь уроки из опыта Великой депрессии, однако в основных учебниках по экономике депрессия 1920 года даже не упоминается и не обсуждаются причины ее быстрого преодоления. Уоррен Гардинг, на то то время президент США, был приверженцем свободных рынков и не захотел прислушиваться к призыву сторонников государственного вмешательства в экономику. Бессмысленные инвестиции были ликвидированы, а задействованные в них ресурсы оперативно перераспределены в другие проекты. Безработица быстро вернулась к нормальным показателям именно потому, что никакие государственные интервенции не усугубили дисбаланс, ими же и вызванный изначально. Такая схема идет вразрез со всеми рекомендациями Фридмана и Шварц, а потому даже не упоминается в их работе.

Самая известная часть их книги (и, похоже, единственная, которую открывают все читатели) — глава 7, посвященная Великой депрессии, — начинается после краха Нью-Йоркской биржи в октябре 1929 года, тогда как предыдущая глава заканчивается 1921 годом. Период с 1921 года по октябрь 1929-го, когда, очевидно, сложились все предпосылки для Великой депрессии, по каким-то причинам не удостоился даже одной из 888 страниц книги.

Фридман и Шварц лишь бегло упоминают о том, что в 1920-х годах цены росли не слишком быстро, из чего делают вывод, что инфляция не могла послужить причиной депрессии. Однако в тот период экономика росла бурными темпами, что должно было привести к снижению цен. Тогда же активно проводилась монетарная экспансия: Федеральный резервный банк США пытался помочь Банку Англии купировать отток золота из страны, который, в свою очередь, был обусловлен запуском Банком Англии печатного станка, вместо того чтобы позволить заработным платам скорректироваться вниз. Суммарный эффект от увеличения денежной массы и быстрого экономического роста не сильно сказался на росте цен на товары, а вот стоимость активов — в основном недвижимости и ценных бумаг — резко повысилась. Увеличение денежной массы не привело к заметному повышению цен на потребительские товары, поскольку Федеральный резервный банк в основном направлял средства на поддержку рынков недвижимости и ценных бумаг. За период с 1921 по 1929 год денежная масса увеличилась на 68,1 процент, тогда как золотой запас — всего на 15 процентов. Вот это увеличение долларовой массы, не подкрепленное приростом золотого запаса, и стало первопричиной Великой депрессии.

Здесь, конечно, следует упомянуть духовного отца всех современных монетаристов Ирвинга Фишера, который на протяжении 1920-х годов отрабатывал «научное управление уровнем цен». Фишер полагал, будто его богатая коллекция данных и научная методика позволят контролировать рост денежной массы и стоимости активов, обеспечивая стабильность ценовых показателей, и 16 октября 1929 года гордо заявил репортерам газеты New York Times, что американские ценные бумаги достигли «постоянного высокого плато». Биржевой крах начался 24 октября 1929 года; в дальнейшем депрессия только углублялась, и лишь в середине 1950-х, уже после смерти Фишера, рынку ценных бумаг вновь удалось выбраться на то самое «высокое плато». Неудивительно, что впоследствии Милтон Фридман объявил Ирвинга Фишера величайшим экономистом за всю историю Америки.

Биржевой крах стал результатом монетарной экспансии 1920-х годов, которая создала огромный пузырь иллюзорного богатства на рынке ценных бумаг. Как только экспансия замедлилась, пузырь неминуемо должен был лопнуть, а прорвавшись, запустил дефляционную спираль, поглотившую все это иллюзорное благосостояние. Когда капиталы тают, неизбежна банковская паника из-за невозможности выполнения всех обязательств. В результате становится очевиден изъян в системе частичного банковского резервирования, а это бомба замедленного действия. С учетом вышесказанного Федеральному резерву следовало бы обеспечивать надежность банковских вкладов, а не способствовать разорению предприятий и краху биржи. Единственное верное решение в такой ситуации — предоставить банки самим себе, допустить ликвидацию и понижение цен. Конечно, такие действия привели бы к болезненной рецессии — но как раз именно по этой причине монетарную экспансию вообще не нужно было проводить! Попытки предотвратить рецессию путем включения печатного станка только усугубляют экономический перекос, которым и вызван изначальный кризис.

Монетарная экспансия создала иллюзию финансового благополучия, что привело к нерациональному распределению ресурсов. Чтобы рынок снова смог нормально функционировать, опираясь на адекватный ценовой механизм, этот мыльный пузырь должен был лопнуть. Именно фантомное богатство и вызвало экономический коллапс. Восстанавливать иллюзорное благополучие — это все равно что заново собирать рассыпавшийся карточный домик, поскольку он непременно развалится вновь.

Не найдя предпосылок для биржевого краха в период до 1929 года, Фридман и Шварц приходят к выводу, что крах перешел в Великую депрессию из-за неграмотных действий Федерального резерва, утверждая, что если бы Резерв открыл шлюзы и накачал банковскую систему ликвидными активами, то биржевые потери не слишком бы сказались на общем состоянии экономики и серьезную депрессию удалось бы предотвратить. Тот факт, что Федеральный резерв все-таки произвел монетарную экспансию в ответ на кризис, теряется в общем потоке данных. Попытка смягчить дефицит ликвидности была предпринята, но не предотвратила общего коллапса. И дело не в запоздалых действиях Федерального резерва, а в систематически нерациональном распределении инвестиций и протекционистской политике государства, которую мы обсуждали в .

Гигантский трактат Фридмана и Шварц оставляет без ответа три ключевых вопроса, что свидетельствует о принципиальном изъяне в логике авторов. Во-первых, почему депрессия 1920 года абсолютно несравнима с депрессией 1929-го? Первая продлилась совсем недолго, хотя Федеральный резерв и не производил интервенций, рекомендуемых авторами. Во-вторых, почему на протяжении XIX века, когда центробанков еще не существовало, США не переживали никаких финансовых кризисов, за исключением двух эпизодов, когда Конгресс вынудил казначейство сыграть роль центробанка: во время Гражданской войны, когда были напечатаны государственные банковские билеты, и в 1890 году после монетизации серебра? И третий, самый важный вопрос: почему один из самых длительных периодов стабильного экономического роста США, не омраченного ни единым финансовым кризисом, приходится на 1873–1890 годы, когда центробанка не было, денежная масса была ограниченна, а цены постоянно снижались? Фридман и Шварц упоминают этот период лишь мимоходом, отмечая, что экономика тогда заметно росла, «невзирая» на падение цен, и не посчитав нужным объяснить, как этот факт соотносится с их патологической боязнью снижения цен.

Как объяснял Мюррей Ротбард, в устройстве рыночной экономики нет ничего такого, что могло бы вызвать постоянную безработицу. Нормальная жизнь свободного рынка предполагает банкротство и закрытие некоторых предприятий и, соответственно, потерю частью населения работы, но в то же время появляются новые организации и создаются новые рабочие места, что компенсирует эти потери. В итоге уровень вынужденной безработицы в любой период остается невысоким, как было в XIX веке, пока правительства не начали разрушать золотой стандарт, и в Швейцарии вплоть до 1992 года. Только когда центробанк манипулирует денежной массой и процентными ставками, начинаются массовые банкротства в различных секторах экономики, что приводит к сокращению рабочих мест в целых отраслях и создает армию безработных специалистов, чьи навыки не всегда применимы в других сферах деятельности. Как писал фон Хайек, «причиной волн сокращений является не устройство капиталистической системы, а деятельность государства, которое отказывает рынку в праве производить твердые деньги».

НАДЕЖНОЕ ОСНОВАНИЕ ДЛЯ ТОРГОВЛИ

В мире твердых денег потоки товаров и капитала пересекали государственные границы почти на тех же основаниях, что и внутри отдельно взятой страны: по желанию законных владельцев в целях взаимовыгодного обмена. В эпоху Юлия Цезаря, или в XVII веке при золотом стандарте Банка Амстердама, или при универсальном золотом стандарте XIX века самой серьезной проблемой торговли оставалась необходимость физического перемещения золота от покупателя к продавцу. Таможенные пошлины и акцизы если и существовали, то были по большей части номинальными и представляли собой всего лишь плату за содержание и обслуживание пограничных постов и морских портов.

В эпоху нестабильных платежных средств, например в Европе раннефеодальных времен или с расцветом современного монетарного национализма, торговля перестает быть зоной индивидуальной ответственности и становится вопросом государственного значения, требующим надзора феодала или правительства, которые претендуют на управление любой частной инициативой. Природа торгового обмена изменилась в наши дни до такой степени, что само понятие «свободной торговли» подразумевает трансграничное взаимодействие двух сторон согласно параметрам и условиям, обозначенным двумя правительствами, а вовсе не самими этими сторонами!

С отказом от золотого стандарта в 1914 году начался период, который фон Хайек назвал «монетарным национализмом». Цена денег перестала исчисляться в определенных количествах золота — товара с самым высоким соотношением притока и резерва, благодаря чему его стоимость оставалась предсказуемой и относительно постоянной, — и начала колебаться, реагируя на нестабильность монетарной и фискальной политики и международной торговли. Понижение процентных ставок или приращение денежной массы обрушивало курс национальной валюты, как и государственные расходы, финансируемые за счет кредитов, выдаваемых центробанком правительству. Пока номинально оба фактора контролировались государством, которое, как правило, тешилось иллюзией, будто ими можно управлять для достижения стабильности, третий фактор — международная торговля — представлял собой крайне сложный итог деятельности всех граждан страны и многих иностранных контрагентов. Когда экспорт страны превышает импорт (положительное сальдо торгового баланса), ее валюта дорожает на международных биржах, когда же импорт превышает экспорт (отрицательное сальдо), валюта начинает дешеветь. Политики и регуляторы, вместо того чтобы рассматривать эту динамику как знак, что манипуляции со стоимостью денег лучше прекратить и позволить гражданам использовать наименее волатильный товар как платежное средство, расценили ее как возможность взять под контроль все аспекты международной торговли.

Стоимость денег — расчетной единицы, с помощью которой должна измеряться и планироваться любая экономическая деятельность, — в прежние времена была стоимостью наименее волатильного из всех товаров на рынке. Теперь же она стала определяться работой трех государственных инструментов — монетарной, фискальной и торговой политики, а также реакцией граждан на политические решения, предсказать которую, в сущности, невозможно. Когда правительство решает, в каких единицах измерять стоимость, в этом примерно столько же смысла, как если бы оно назначило меру длины, исходя из среднего роста граждан и высоты зданий на территории страны. Только представьте, что произошло бы со сферой строительства или механики, если бы длина метра каждый день менялась в зависимости от вердикта центрального измерительного комитета!

Поменяв единицу измерения, можно разве что потешить чью-нибудь безумную гордыню. Допустим, мы укоротим метр и убедим домовладельца, что площадь его жилища — не 200 квадратных метров, а 400. Разумеется, дом от этого просторнее не станет. Такое переопределение метра приведет лишь к одному: строители не смогут как следует строить дома, а инженеры — подключать коммуникации. Точно так же и девальвация национальной валюты может номинально сделать страну богаче или повысить номинальную стоимость ее экспорта, но фактически не принесет никаких доходов ее гражданам.

Современная экономика сформулировала закон невозможной троицы, который очень точно отражает положение нынешних центробанков: ни одно правительство не может разом достичь трех целей — фиксированного валютного курса, свободного движения капитала и независимой монетарной политики. Имея фиксированный курс и свободное движение капитала, нельзя проводить собственную монетарную политику, поскольку изменение процентной ставки вызовет приток либо отток капитала, что не позволит удержать прежний курс валюты. Кроме того, мы все знаем, как высоко современные экономисты ценят возможность «управлять» экономикой с помощью монетарной политики. Независимая монетарная политика и фиксированный курс возможны лишь за счет ограничения потоков капитала, как было в период с 1946 по 1971 год. Но даже тогда статус-кво удержать не удалось, ввиду того что поток товаров стал тем механизмом, посредством которого котировки валют пытались устранить дисбаланс: одни страны слишком много экспортировали, а другие, наоборот, слишком много ввозили, что вынуждало политиков сесть за стол переговоров и изменить обменный курс. Естественно, каждое правительство пыталось любой ценой отстоять свои интересы, поэтому выработать рациональные критерии для определения новых котировок никому не удалось. После 1971 года большинство стран предпочло независимую монетарную политику и свободное движение капитала за счет плавающего курса национальных валют. Такая система оказалась выгодна для экономистов кейнсианского толка, позволив им использовать любимые инструменты для «управления» экономикой и заодно удовлетворив все пожелания международных финансовых организаций и владельцев крупного капитала. Та же система приносит огромную прибыль международным финансовым структурам: одна только биржа обмена валют генерирует триллионы долларов в день за счет торговли самими валютами и фьючерсами на них. Однако всем остальным подобная конфигурация идет скорее во вред, особенно владельцам и сотрудникам производственных предприятий, которые действительно создают блага для общества.

В условиях глобализации, когда котировки национальной валюты зависят от множества внутренних и внешних факторов, управление производством стало крайне сложной задачей, причем без весомых на то причин. Успешное предприятие обычно осуществляет закупки и направляет свою продукцию в другие страны. Каждое решение, связанное с поставками или сбытом, зависит от курса нескольких валют. В подобных условиях вполне конкурентоспособная организация подчас несет большие потери просто из-за смены котировок, которая может даже и не затрагивать страну, где расположено производство. Скажем, если валюта страны — поставщика основного объема производственных материалов, внезапно подорожает, то возросшая стоимость закупок может полностью аннулировать прибыль. То же самое произойдет в случае резкого удешевления валюты страны, куда направляется основной поток экспорта. Организация может потратить десятилетия, добиваясь конкурентного преимущества, и в одночасье утратить позиции из-за непредсказуемых сдвигов на валютной бирже. Как правило, в таких инцидентах обвиняют свободную торговлю; и политики, и экономисты всегда рады воспользоваться случаем, чтобы предложить популярную, но разрушительную протекционистскую стратегию.

Когда торговля и движение капитала опираются на такое зыбкое основание, как платежное средство с плавающим курсом, большому количеству предпринимателей и специалистов приходится отслеживать колебания валютных котировок. Каждая организация вынуждена вкладывать финансовые и человеческие ресурсы в анализ важнейшего, но неконтролируемого явления. Все больше профессионалов пытаются предугадать действия правительств и центробанков, а также поведение национальных валют. Такой сложнейший аппарат централизованного планирования препятствует экономической деятельности. Пожалуй, самое удивительное в современной экономике — это размер валютного рынка по сравнению с сектором производства. По оценкам Банка международных расчетов, ежедневный объем сделок на валютном рынке в апреле 2016 года составил 5,1 триллиона долларов (то есть около 1860 триллионов в год). В том же 2016 году Всемирный банк оценил суммарный ВВП всех стран мира в 75 триллионов долларов. Это означает, что объем сделок на международном валютном рынке почти в 25 раз превышает объем экономического производства всей планеты. Крайне важно помнить, что обмен валюты — не производительный процесс, поэтому ее объем не учитывается в статистике ВВП. Перевод средств из одной валюты в другую не создает никакой экономической стоимости; это всего лишь затраты на преодоление неудобства, обусловленные хождением разных национальных валют в разных странах. То, что немецкий экономист австрийской школы Ханс-Херманн Хоппе назвал «глобальной системой частичного обмена» между странами мира, не позволяет международной торговле приносить пользу людям, поскольку требует огромных комиссий за каждую совершенную транзакцию. Мы впустую тратим финансовые и человеческие ресурсы, пытаясь преодолеть эти барьеры; кроме того, организации и частные лица во всем мире постоянно несут убытки из-за экономических просчетов, вызванных непредсказуемостью валютного рынка.

В условиях свободного рынка платежных средств каждый мог бы сам выбирать предпочтительную валюту, в результате большинство выбрало бы средство со стабильно низким соотношением резерва и притока. Стоимость такой валюты меньше всего варьировалась бы из-за колебаний спроса и предложения, и вскоре она стала бы универсальным средством обмена, что позволило бы производить все экономические расчеты, имея стандартную единицу измерения ценности. Чем выше ценность и полезность товара, тем лучше он подходит на роль денег. Римский ауреус, византийский солид и американский доллар отчасти могут служить примером, хотя у каждой их этих валют есть свои недостатки. Ближе всего к идеалу деньги эпохи золотого стандарта, хотя даже тогда некоторые страны и культуры использовали серебро или иные, более примитивные платежные средства.

Сегодня даже сложно представить, что в 1900 году предприниматель мог производить расчеты и составлять даже самые крупные сметы в любой национальной валюте, не задумываясь о колебаниях курса. Столетие спустя предприниматель при подсчете бюджета международного проекта вынужден работать с крайне нестабильными котировками, из-за чего любые планы обретают такую сюрреалистическую зыбкость, которая не снилась даже Сальвадору Дали. При виде этого хаоса любой здравомыслящий аналитик решил бы, что лучше уж снова привязать стоимость денег к золоту, раз и навсегда устранив проблему «невозможной троицы», то есть избавив правительство от необходимости проводить монетарную политику, установив курс валют в золотом эквиваленте и получив свободу торговли и движения капитала. Это привело бы к экономической стабильности и высвободило бы большой объем капитала и ресурсов на производство товаров и услуг, а не на спекуляции на сложной динамике валютных котировок.

К сожалению, распорядители нынешней монетарной системы кровно заинтересованы в ее долголетии, поэтому постоянно изобретают новые рычаги управления, а заодно и новые аргументы против возвращения к золотому стандарту. Удивляться не приходится, ведь их благосостояние полностью зависит от доступа к государственному печатному станку.

Сочетание плавающих котировок и кейнсианской идеологии породило исключительно современный феномен валютных войн. Согласно кейнсианской картине мира, увеличение экспорта ведет к росту ВВП, а ВВП — краеугольный камень экономического процветания, следовательно, все, что повышает объем экспорта, несомненное благо. Поскольку слабая валюта удешевляет экспорт, любая страна, вошедшая в фазу экономического застоя, может увеличить ВВП и создать рабочие места путем девальвации валюты и роста объема экспорта.

Однако это представление во многом ошибочно. Обесценивание национальной валюты не способствует реальному повышению конкурентоспособности, а всего лишь обеспечивает единовременное удешевление товара, которое позволяет гражданам других стран купить его по более низкой цене, чем на рынках страны-производителя. Таким образом, вместо собственной экономики субсидируется чужая. Кроме того, девальвация позволяет иностранцам выгодно приобрести активы страны — землю, капитал, ресурсы. С точки зрения либеральной экономики, в продаже активов иностранцам нет ничего плохого, однако кейнсианская экономика идет на шаг дальше и буквально поощряет иностранцев скупать страну с хорошей скидкой. Кроме того, история показывает, что самые мощные экономики послевоенного периода, такие как Германия, Япония, Швейцария, существенно нарастили экспорт при стабильном укреплении национальных валют. Для повышения объема экспорта они не нуждались в постоянной девальвации; они добились конкурентного преимущества, благодаря которому их товары стали пользоваться спросом во всем мире, что, в свою очередь, вызвало рост курса их валют по отношению к валютам стран-партнеров и повысило уровень благосостояния граждан. Поддерживать экспорт с помощью простой девальвации контрпродуктивно, это лишит средств население страны, позволяя передать национальные богатства со скидкой в руки иностранцев. Неслучайно те страны, чьи валюты сильнее всего обесценились в послевоенный период, пережили экономический застой и спад.

Но даже если допустить, что изъяны девальвации как метода обогащения преувеличены, она все равно не принесет желанных плодов по одной простой причине. Если бы метод работал и применялся повсеместно, все национальные валюты обесценились бы и тогда ни одна страна не имела бы преимущества перед другими. Это возвращает нас к нынешнему положению дел в мировой экономике: большинство государств пытается девальвировать свою валюту в надежде оживить экспорт и все без исключения жалуются на «валютные махинации» стран-партнеров. Фактически каждое государство разоряет собственных граждан ради поддержки экспортеров и увеличения ВВП, а затем негодует, когда другие правительства делают то же самое. Экономическое невежество сравнимо разве что с их воинствующим лицемерием. То и дело проводятся международные экономические саммиты, где лидеры государств пытаются определить допустимый уровень девальвации валют, что делает валютные котировки предметом геополитики.

Потребность во всем этом разом бы отпала, если бы мир принял надежную монетарную систему с универсальной единицей расчета и мерой стоимости, что позволило бы производителям и потребителям адекватно оценивать доходы и издержки, отделив экономическую целесообразность от государственной политики. Использование твердых денег, не подверженных манипуляциям правительства и его пропагандистов, заставило бы граждан приносить пользу обществу, вместо того чтобы кормиться от печатного станка.

Назад: Глава 5. Устойчивая валюта и временное предпочтение

Дальше: Глава 7. Надежная валюта и свобода личности