Книга: Управляя рисками. Клиринг с участием центральных контрагентов на глобальных финансовых рынках

Назад: 13. Чикагские горки

Дальше: 15. Международный клиринг в Европе

14. Риски и новые возможности

14.1. Необходимость снизить риски

Хотя первое десятилетие XXI века по всем признакам сулило развитым странам длительное благосостояние, но вскоре появились и тревожные сигналы.

Бум и крах доткомов показали, как быстро распространяется напряжение по все более усложняющейся системе глобальной экономики.

Атака террористов на Нью-Йорк и Вашингтон заставила обратить внимание на проблемы операционного риска, преемственности бизнеса и устойчивости традиционных инфраструктур, обслуживающих центральных контрагентов и их клиентов.

Банкротство Enron, последовавшее вскоре после принятия Закона о модернизации товарных фьючерсов, побудило участников рынка сосредоточиться на клиринге внебиржевых энергетических рынков США. Электронная платформа ICE собиралась осуществлять клиринг контрактов в партнерстве с лондонским контрагентом LCH.Clearnet, а затем биржа приобрела и создала собственные клиринговые палаты.

Экономические преимущества центральных контрагентов побуждали Чикаго ко все новым изменениям. В частности, CME Group контролировала около 98 % рынка торгуемых в США фьючерсов. И все научились ценить клиринговые палаты за то, что они помогают значительно снизить риски.

Глобализация побудила регулирующие органы центральных банков и комиссий по ценным бумагам составить минимальные международные стандарты для центральных контрагентов, задававшие операторам бенчмарки и указывающие на различные виды грозивших им рисков.

Быстрый рост внебиржевого трейдинга, особенно в сфере кредитных деривативов, породил проблемы посттрейдинговой обработки транзакций. Пришлось вмешаться политикам. Остро реагировали провайдеры финансовых инфраструктур, включая DTCC.

Но лишь после начала финансового кризиса в июне 2007 года появились конкретные планы по организации клиринга кредитных деривативов через центральных контрагентов. И хотя эти планы то и дело наталкивались на препятствия (отчасти из-за того, что внебиржевой трейдинг деривативов был выгоден для инвестиционных банков и других участников рынка), к моменту краха Lehman Brothers это подспудное движение набрало уже достаточную силу, чтобы в ближайшем будущем привести к необходимым изменениям.

В этой главе рассматривается перечисленный выше круг вопросов. Остальные три главы части IV будут посвящены развитию клиринга через центральных контрагентов в Европе вслед за появлением евро.

14.2. Операционные риски и 11 сентября

Вскоре после падения Берлинской стены в 1989 году американский ученый Фрэнсис Фукуяма провозгласил «конец истории», подразумевая «завершение идеологической эволюции человечества и распространение на весь мир западной либеральной демократии»1. Не прошло и двенадцати лет, как история вновь обрушилась на западный мир – громом с ясного сентябрьского неба.

Террористический акт 11 сентября 2001 года уничтожил Всемирный торговый центр, находившийся всего в десяти кварталах от штаб-квартиры DTCC, и разрушил коммуникации многих финансовых фирм Нижнего Манхэттена. Теракт наглядно продемонстрировал, сколь остро финансовые инфраструктуры нуждаются в защите от операционных рисков, будь то спланированная диверсия, атака хакеров, системный сбой или человеческий фактор.

11 сентября рынки ценных бумаг закрылись, но DTCC должна была функционировать. «В системе “день продажи плюс три” мы все еще были обязаны завершить расчеты по сделкам, заключенным в пятницу и в понедельник», – пояснял глава управления по связям с общественностью DTCC Стюарт Гольдштейн. Незавершенные расчеты грозили кризисом ликвидности, а потому, хотя улицы Нижнего Манхэттена были перегорожены полицией, «в нашем здании 500 человек сидели взаперти три дня подряд. 11 сентября мы провели расчеты по сделкам на сумму 280 млрд. До конца недели – на сумму 1,8 трлн долл. Это позволило рынкам вновь открыться на следующей неделе»2.

Способность DTCC справляться с непредвиденными катастрофами подтвердилась вновь два года спустя: компания продолжала работать посреди «великого блэкаута», когда 14 августа 2003 года в США без электричества остались около 45 миллионов человек в восьми штатах и еще около 10 миллионов – в Онтарио. Осознав после 11 сентября масштаб операционных рисков, DTCC построила дополнительный операционный центр в Тампе, чтобы снять часть нагрузки с Нью-Йорка. Сверх того в засекреченном месте была создана удаленная база данных, которая гарантирует непрерывность операций на американском рынке капитала.

Нью-йоркский региональный офис CFTC погиб вместе с башней Всемирного торгового центра. CFTC стала первым федеральным регулирующим органом, сделавшим общие выводы из уроков теракта. В марте 2002 года CFTC потребовала от центральных контрагентов учитывать при планировании действий во время катастроф операционные нужды, обеспечивать запасное оборудование и быть наготове на случай наводнения, землетрясения, нарушения коммуникаций и длительных выключений электричества, а также на случай атаки террористов3.

Более того, CFTC предостерегала центральных контрагентов насчет проблем, которые еще только предстояло обнаружить во время финансового кризиса 2007–2009 годов. Словно предвидя дефолт Lehman и инвестиционный скандал Madoff, CFTC указывала на опасность банкротства или иного краха ключевых институтов, в особенности таких, обрушение которых вызовет «эффект домино», а также учитывала, что мошенничество или другое злоупотребление крупных масштабов может подорвать благонадежность нескольких ключевых рынков или их участников.

CFTC также побуждала индустрию помнить о нарастающей глобализации рынков и о «существенных, пусть и не всегда очевидных, взаимосвязях между участниками, из-за которых возникает угроза сбоя всей сети при исполнении критически важных функций».

В июне 2002 года компании американского частного сектора создали Координационный совет сектора финансовых услуг (FSSCC) в целях защиты основной инфраструктуры и национальной безопасности. Эта организация получила признание Министерства финансов, банков, страховых компаний, бирж, провайдеров инфраструктурных финансовых услуг и торговых ассоциаций. В задачи FSSCC входило координировать усилия и передавать опыт того, как лучше действовать в тех случаях, когда внешние обстоятельства грозят нарушить работу финансовых учреждений. Еще через десять месяцев регулирующие органы США издали совместный документ, в котором закладывались основы непрерывной деловой активности всех финансовых компаний4. Регулирующие органы всего мира последовали этому примеру и опубликовали собственные инструкции по непрерывной деятельности, поощряя провайдеров инфраструктурных услуг наращивать операционные мощности.

7 июля 2005 года последовал новый теракт – на этот раз в Лондоне. Еще очевиднее стало, что центральные контрагенты должны иметь эффективные планы поддержания непрерывной деятельности. В тот день одна из четырех бомб взорвалась на станции подземной железной дороги возле головного офиса LCH.Clearnet. Прилегающая территория была объявлена местом преступления, и центральный контрагент запустил в действие аварийный план, эвакуировал здание и перевел ключевых работников в полностью подготовленный запасной офис в другой части Лондона. И хотя многие кварталы Сити в тот день охватила паника, клиринговая палата продолжала операции в обычном режиме.

14.3. Международные стандарты для центральных контрагентов

Катастрофа 11 сентября вынудила регулирующие органы обратить внимание на операционные риски ключевых финансовых институтов как раз в тот момент, когда центральные банки и контролирующие организации всего мира начали проявлять озабоченность по поводу концентрации рисков в посттрейдинговых организациях – центральных депозитариях и центральных контрагентах.

В ноябре 2001 года группа экспертов CPSS – IOSCO – представители центральных банков G10 и стран – членов IOSCO опубликовали 19 рекомендаций по минимальному стандарту безопасности систем расчетов по ценным бумагам5. Затем эксперты в ноябре 2004 года составили 15 рекомендаций для центральных контрагентов. В совокупности рекомендации экспертов можно считать международными стандартами в области управления рисками в центральных контрагентах с целью предотвратить ситуации, которые могут подорвать систему платежей и расчетов по ценным бумагам и в целом угрожают безопасности финансовых рынков6.

Рекомендации CPSS – IOSCO для центрального контрагента

1. Юридические риски. Центральный контрагент должен иметь хорошо разработанные, прозрачные и имеющие юридическую силу правовые основания для каждого аспекта своей деятельности и в пределах каждой юрисдикции, где он работает.

2. Требования к участникам. Центральный контрагент должен требовать от участников наличия достаточных финансовых средств и надежных операционных ресурсов, которые позволят им выполнять обязательства, проистекающие из участия в центральном контрагенте. Он должен разработать процедуры для проверки соблюдения требований к участникам на постоянной основе. Эти требования должны быть объективными, они объявляются публично и гарантируют честный и прямой доступ к участию.

3. Оценка кредитных рисков и управление ими. Центральный контрагент должен как минимум раз в день оценивать свой кредитный риск по отношению к участникам. С помощью требований маржи и других механизмов контроля риска центральный контрагент должен снизить риск потенциальных убытков на случай дефолта некоторых своих участников в нормальных рыночных условиях, чтобы операции центрального контрагента не прерывались и чтобы остальные участники не понесли убытки, которые они не в силах предусмотреть или контролировать.

4. Требуемая маржа. Если центральный контрагент обеспечивает кредитные риски участников в первую очередь за счет маржи, ее размер должен быть достаточным для того, чтобы покрыть потенциальные убытки в нормальных рыночных условиях. Модели и параметры требуемой маржи должны быть основаны на анализе рисков и регулярно пересматриваться.

5. Финансовые ресурсы. Центральный контрагент должен располагать достаточными финансовыми ресурсами как минимум для того, чтобы выдержать в экстремальных, но все же вероятных рыночных условиях дефолт участника с наибольшим объемом открытых позиций.

6. Процедура дефолта. У центрального контрагента должна существовать детально проработанная процедура дефолта, которая гарантирует, что центральный контрагент сможет вовремя принять меры к ограничению убытков и пополнению ликвидности и таким образом сумеет и далее выполнять свои обязательства. Ключевые аспекты процедуры дефолта должны быть опубликованы.

7. Инвестиционный риск и риск доверительного хранения. Центральный контрагент должен хранить активы так, чтобы свести к минимуму риск потери или задержку в доступе к ним. Инвестировать свои активы центральный контрагент должен в финансовые инструменты с минимальными кредитными и рыночными рисками, а также риском недостатка ликвидности.

8. Операционные риски. Центральный контрагент должен выявить источники операционных рисков и свести эти риски к минимуму, развивая соответствующие системы, процедуры и формы контроля. Системы работы должны быть надежными и безопасными, с адекватной масштабируемой мощностью. Должен быть разработан план непрерывной работы, который позволил бы быстро возобновить свою деятельность и продолжить выполнять обязательства центрального контрагента.

9. Денежные расчеты. Центральный контрагент должен использовать такие системы денежных расчетов, которые бы исключили или максимально снизили расчетные банковские риски, то есть кредитные риски и риски недостатка ликвидности, возникающие в результате обращения к банкам при осуществлении денежных расчетов с участниками. Перевод средств центральному контрагенту должен считаться окончательным с момента его осуществления.

10. Физическая поставка. Центральный контрагент должен ясно формулировать свои обязательства по физической поставке активов. Риски таких обязательств нужно выявлять и управлять ими.

11. Риски, связанные с каналами связи между центральными контрагентами. Центральные контрагенты, создающие международные или внутренние каналы связи для клиринга сделок, должны оценить потенциальные источники рисков и гарантировать постоянное управление рисками. Нужно также создать базу для сотрудничества и координации между соответствующими регулирующими и контролирующими органами.

12. Эффективность. Центральный контрагент должен обеспечить надежность и безопасность операций и при этом сохранять рентабельность, выполняя поручения участников.

13. Управление. Система управления центральным контрагентом должна быть ясной и прозрачной, соответствовать общественным интересам и задачам владельцев и участников центрального контрагента. Эта система должна быть главным образом направлена на эффективность процедур управления рисками.

14. Прозрачность. Центральный контрагент должен предоставлять участникам рынка достаточную информацию, чтобы те смогли точно оценить, какие риски и расходы сопряжены с использованием услуг этого центрального контрагента.

15. Регулирование и контроль. Центральный контрагент подлежит прозрачному и эффективному регулированию и контролю. Как во внутригосударственном, так и в международном масштабе центральные банки и регулирующие органы по ценным бумагам должны сотрудничать друг с другом и с другими инстанциями7.

В отчете группы CPSS – IOSCO приводится также обзор различных типов рисков, с которыми может столкнуться центральный контрагент. Этот перечень оказался куда более обширным, чем те риски неисполнения обязательств, для снижения которых и создавались центральные контрагенты, или операционные риски, ставшие очевидными после 11 сентября. Например, центральный контрагент мог столкнуться с такими рисками, как:

– риски нехватки ликвидности, если участник задерживает выполнение обязательств;

– расчетные банковские риски в случае проблем с банком, который используется для денежных расчетов между центральным контрагентом и его членами;

– риски доверительного хранения в случае банкротства депозитария, в котором находится залоговое обеспечение, и недостаточности маржи;

– юридические риски, если законы или административное право на территории, где оперирует центральный контрагент, не гарантируют соблюдения его устава, контрактов или принадлежащих центральному контрагенту прав собственности.

Юридические риски возникают, в частности, когда временной администрацией во время процедуры банкротства не соблюдаются права центрального контрагента – иногда именно это и происходило с LCH.Clearnet после дефолта Lehman Brothers. С юридическими рисками сопряжены и многие проблемы международного сотрудничества между центральными контрагентами.

В форме тезисов 15 рекомендаций CPSS – IOSCO для центрального контрагента заняли меньше двух листов формата А4, и бо́льшая их часть казалась само собой разумеющимися аксиомами. Но сам факт появления такого документа свидетельствовал о растущем интересе контролирующих органов, в особенности центральных банков, к деятельности центральных контрагентов.

Эти рекомендации задавали определенный стандарт, на который национальные контролирующие органы могли ориентироваться, предъявляя собственным центральным контрагентам требования по управлению рисками. Они стали основой для будущих рекомендаций Европейской системы центральных банков и Комитета европейских регуляторов ценных бумаг (ESCB – CESR) для центральных контрагентов Евросоюза.

«Краткие тезисы» были в деталях изложены в 69-страничном докладе CPSS – IOSCO. Например, примечания к рекомендации № 5 насчет «финансовых ресурсов» давали операторам центральных контрагентов весьма ценные инструкции по проведению стресс-теста и советовали операторам готовиться к значительно бо́льшим проблемам, чем тот минимум, который был указан в кратких рекомендациях. То есть «планирование должно учитывать вероятность дефолта двух и более участников за короткий период, что повлечет за собой больший риск, чем крах одного, пусть самого крупного, участника».

Комментируя всегда непростую проблему управления, примечания к рекомендации № 13 в особенности подчеркивали роль совета директоров и тех задач, которые он ставит перед сотрудниками. Совет директоров, подчеркивается в докладе, «должен обладать достаточными знаниями и принимать во внимание интересы всех сторон».

В докладе выделялись также проблемы управления рисками, которые возникают из-за конфликта интересов между владельцами центрального контрагента, менеджерами, участниками клиринга и теми биржами и клиринговыми платформами, которые обслуживают центрального контрагента. В качестве решения этой проблемы эксперты настаивали на достаточной независимости управляющих рисками центрального контрагента и четком разграничении подчинения управления рисками и других операций центрального контрагента. «Зачастую требуется создание независимого комитета по рискам», – подчеркивалось в докладе.

14.4. Конфликты и инновации в Азии

События, произошедшие в Японии, наглядно продемонстрировали, как важны бдительность и разумное корпоративное управление. В апреле 2005 года инвестиционный фонд, контролируемый Йошиаки Мураками, одним из немногих частных инвесторов Японии, приобрел 10 % только что акционированной Фондовой биржи Осаки (OSE). В качестве крупнейшего акционера биржи фонд начал оказывать давление на совет директоров, требуя заметно повысить дивиденды.

У биржи имелся собственный центральный контрагент, который позволял ей сохранять позиции ведущего японского рынка деривативов. Политика инвестиционного фонда вынуждала биржу «обналичить» часть финансовых ресурсов, хранившихся в центральном контрагенте на случай дефолта кого-либо из участников клиринга.

Эта ситуация в острой форме обнажила конфликт интересов, который грозил центральным контрагентам в результате акционирования. Преодолеть конфликт удалось обходными маневрами и поэтапно. В августе 2005 года японское Агентство финансовых услуг (FSA) пресекло амбициозные планы Мураками, запретив его фонду приобретать свыше 20 % OSE. Затем в декабре, после долгих закулисных маневров, стало известно, что фонд Мураками продал все свои акции OSE. В следующем году Мураками предстал перед судом по обвинению в инсайдерских торговых операциях (вроде бы это обвинение не было связано с вышеизложенной историей). В итоге в июле 2007 года Мураками уплатил штраф и отправился в тюрьму.

Мораль этой истории, по мнению Томоюки Шимода, директора Института денежных и экономических исследований Банка Японии, заключается в том, что при формировании структур управления нужно нащупать «оптимальную степень сближения» между центральными контрагентами и акционируемыми биржами8. Оптимальная степень подразумевает достаточную автономность управляющих рисками центрального контрагента, адресные финансовые ресурсы для управления рисками и четкую политику, определяющую долевое участие акционеров в покрытии убытков.

Осакский инцидент заставил также обратить внимание на существенные изменения в финансовых инфраструктурах, в том числе в центральных контрагентах, произошедшие в Азиатско-Тихоокеанском регионе в самом начале XXI века.

Азиатский финансовый и экономический кризис 1997–1998 годов временно затормозил развитие инфраструктуры в регионе.

Однако центральные контрагенты успели утвердиться в Азиатско-Тихоокеанском регионе задолго до кризиса, и подчас именно от них исходили существенные инициативы. Сиднейская фьючерсная биржа (SFE) оказалась по ряду ключевых параметров первой в начальные годы финансовых фьючерсов: так, она первой провела в 1980 году фьючерсный контракт с оплатой наличными, клиринг которого осуществляла ICCH. Благодаря главным образом деятельности Вай Рейша сиднейское отделение ICCH уже в 1980-е годы сделалось пионером в сфере технического развития клиринговых систем.

Другим достижением региона стало заключенное в 1984 году соглашение о взаимозачетах между Чикагской товарной биржей и ее сингапурским протеже – Сингапурской международной валютной биржей (SIMEX), согласно которому любая из этих бирж могла осуществлять взаимозачеты по определенным контрактам. Индийские фондовые биржи – Бомбейская и Национальная, обе в Мумбае – обязали центральных контрагентов проводить клиринг и осуществлять гарантию сделок за несколько лет до того, как к подобному решению пришли ведущие европейские рынки акций9.

Однако на пороге XXI века основные новации в области клиринга осуществлялись в США и Европе. Слияние NSCC и DTC с последующим формированием в 1999 году DTCC привело к появлению гиганта, осуществлявшего клиринг и расчеты в масштабах континента и подумывавшего о распространении своих аппетитов на весь мир. В Европе такие клиринговые палаты, как LCH, Clearnet и Eurex, начали исследовать возможности бизнеса за пределами национальных границ. В Азии, еще переживавшей последствия кризиса 1997–1998 годов, центральные контрагенты оставались внутригосударственными, и сам регион отставал по уровню экономической консолидации от Европы и США.

Тем не менее, когда в 2001 году была создана ЦК-12 – группа ведущих клиринговых организаций, – четверо из ее тринадцати членов представляли Азиатско-Тихоокеанский регион. Рейш, к тому времени занимавший должность исполнительного вице-президента Hong Kong Exchanges and Clearing, стал вице-президентом группы, а через год ему предстояло ее возглавить10. Регион начал быстро догонять Европу и Америку, консолидация трейдинговых и клиринговых организаций на национальном уровне осуществлялась в хорошем темпе.

В 1999 и 2000 годах Гонконгская фондовая и фьючерсная биржа была акционирована и слилась с Hong Kong Securities Clearing Co. (HKSCC), образовав холдинг Hong Kong Exchanges and Clearing (HKEx). В Сингапуре SIMEX и Сингапурская фондовая биржа объединились и создали Сингапурскую биржу (SGX), которая стала акционерным обществом в ноябре 2000 года.

В результате слияния четырех внутренних бирж и рынков деривативов в январе 2005 года родилась Корейская биржа (KRX) с единым центральным контрагентом и всеми преимуществами увеличившегося объема операций. Поскольку в Южной Корее среди розничных торговцев чрезвычайно популярен трейдинг опционов и фьючерсов, Корейская биржа оказалась в числе самых успешных в мире бирж деривативов по числу заключаемых и проходящих клиринг контрактов.

В Австралии в июле 2006 года завершилось слияние Австралийской фондовой биржи (ASX) и Сиднейской фьючерсной биржи (SFE), и все центральные контрагенты страны объединились в ASX, которая сохранила прежний бренд.

Тот же период отмечен существенными изменениями конкретно в сфере клиринга. В том числе:

– В апреле 2001 года была основана Индийская клиринговая корпорация (CCIL), занимавшаяся клирингом и расчетами по сделкам в секторе государственных ценных бумаг, инструментов валютного и денежного рынков.

– В 2002 году произошла консолидация клиринговых палат пяти фондовых бирж Японии и по образцу американской NSCC была создана Японская клиринговая корпорация по операциям с ценными бумагами (JSCC). 86,3 % этой компании принадлежало Tokyo Stock Exchange, а 12,9 % – OSE. JSCC с января 2003 года предлагала межрыночный клиринг облигаций и ценных бумаг с фиксированным доходом, а с февраля 2004-го – услуги по сделкам с деривативами на Токийской фондовой бирже.

– В мае 2006 года начала работу SGX AsiaClear, первая в Азии платформа, обеспечивавшая клиринг через центрального контрагента внебиржевых деривативов, в первую очередь нефти и фрахта.

Растущее значение азиатских центральных контрагентов в глобальном мире стало очевидно в апреле 2008 года, когда JSCC приняла у себя форум «Центральные контрагенты-12», второй «глобальный диалог» после Токио-2001. К этому времени число участников форума возросло до 20. Азиатско-Тихоокеанский регион был представлен лучше всех остальных регионов мира – семь членов от Азии11 плюс ASX.

Индийская CCIL, обслуживавшая специфические потребности быстрорастущей, развивающейся страны, пошла на существенные инновации: центральный контрагент брался осуществлять клиринг практически всех сделок в иностранной валюте между банками, как в долларах, так и в рупиях.

Потребность в таком клиринге возникла из-за разницы временных зон. Часы работы рынков в США и Индии не совпадали, и не было возможности проводить расчеты по сделкам по системе «платеж против платежа» (PvP), что подвергало трейдеров расчетному риску и риску невыполнения обязательств. Эту комбинацию рисков не покрывал банк CLS, специально созданный для расчетов по торгам в иностранной валюте. Одной из первоочередных целей CCIL с момента ее появления было формирование центрального контрагента для межбанковских сделок как в долларах, так и в рупиях, чтобы защитить участников сделки на два рабочих дня до окончательного расчета.

Система начала функционировать в ноябре 2002 года, получив одобрение Резервного банка Индии и Федерального резервного банка Нью-Йорка, а в 2004 году была усовершенствована. В результате резко снизился кредитный риск, сократилось количество платежей, а также уменьшились расходы участников рынка на работу бэк-офиса. По подсчетам CCIL, инновационная система валютных контрактов снизила основной риск для участников на 95–98 % и к тому же – весьма весомое преимущество в огромной развивающейся экономике Индии – дала возможность небольшим и недостаточно богатым участникам «иметь дело со всеми элементами рынка на условиях, близких к нормальным»12.

После банкротства Lehman Brothers в законодательство США было внесено требование обязательного клиринга по некоторым контрактам в иностранной валюте – на усмотрение Министерства финансов США.

14.5. Enron, ICE и клиринг внебиржевых энергетических деривативов

Плох тот ветер, который никому не дует в корму. Банкротство Enron в декабре 2001 года предоставило редкий шанс бывшему строителю электростанций, находившемуся вдали от финансовых центров, Нью-Йорка и Чикаго, основать международный бизнес практически с нуля, предложив рынку платформы для электронного трейдинга энергоносителей, а также клиринговые услуги.

Джеффри Спречер основал Интерконтинентальную биржу (ICE) в мае 2000 года. Не прошло и десяти лет, а ICE уже организовывала электронные рынки по контрактам в секторе энергоресурсов, сельскохозяйственных продуктов, индексов акций, иностранной валюты и кредитных деривативов с тремя фьючерсными биржами, двумя внебиржевыми рынками и пятью клиринговыми палатами, обеспечивая интеграцию проведения сделки и клиринга.

Как и следовало ожидать от бывшего участника автогонок, Спречер, сильный, энергичный человек, был готов к продуманному риску. Кое-кто из конкурентов считал его напористым и резким, но подчиненные тепло отзываются о руководителе, всячески поощряющем работу команды. Спречеру отнюдь не чужды глубина и вдумчивость – это становится очевидным, когда он рассуждает о проблемах, стоящих перед ICE и той деловой средой, в которой функционирует биржа.

В 1999-м Спречер был владельцем и CEO Continental Power Exchange (CPEX) – небольшой технологической компании в Атланте, которую он приобрел в 1997 году. Компания состояла примерно из 40 электростанций общего пользования, соединенных проводами в единую сеть. Прежде, когда Спречер руководил промышленной электростанцией, он не мог покупать и продавать природный газ и электричество по рыночной цене, поскольку на внебиржевых рынках США отсутствовал прозрачный трейдинг. Теперь он решил заполнить нишу и превратить CPEX в онлайн-биржу энергоресурсов. В число клиентов и акционеров Спречеру удалось привлечь 13 крупнейших энергетических трейдеров, в том числе Goldman Sachs, Deutsche Bank, Morgan Stanley и BP Amoco. В августе 2000 года он представил ICE в качестве нейтральной платформы для внебиржевых энергетических контрактов, заключаемых на всем североамериканском рынке за пределами Калифорнии.

ICE стала доказательством дальновидности Спречера, его предпринимательской жилки, энергии и опыта руководителя и человека, умеющего продать свой товар. К тому же и момент Спречер выбрал как нельзя удачнее.

Интернет завоевывал все большую популярность. В 1999 году Enron запустил трейдинговую платформу, которая помогла клиентам привыкнуть к идее электронных торгов, но так и не превратилась в полноценную биржу, поскольку Enron выступал в качестве единственного контрагента по отношению к другим трейдерам. В декабре 2000 года президент Клинтон подписал Закон о модернизации товарных фьючерсов (CFMA), которым разрешалось создание «освобожденных от контроля коммерческих рынков» для торговли энергетическими ресурсами и для других контрактов, осуществлявшихся вне бирж. Закон также расширил список компаний, осуществляющих клиринг внебиржевых деривативов по двусторонним сделкам.

И тут Enron рухнул, и на рынке, где прежде доминировали крупные торговые энергетические компании, как тот же Enron, да несколько крупных инвестиционных банков, охотно заключавших сделки вне биржи, образовался высокий спрос на клиринг. На место Enron пришли другие игроки, в том числе хедж-фонды, инвестиционные банки или их трейдинговые отделы. Они вышли на рынок в пору сильного колебания цен, обострения ситуации на международной арене и сомнений насчет финансовой благонадежности ряда контрагентов. Этим игрокам требовались услуги по управлению рисками, и они привыкли пользоваться клирингом.

Клиринг открывал новым участникам доступ к энергетическому рынку США, без необходимости заключать двусторонние соглашения с другими участниками рынка. Еще одним преимуществом клиринга оказалась сохраняемая при этой процедуре анонимность участников.

Спречер отреагировал на растущий спрос двумя серьезными мерами. Он добавил к портфолио ICE регулируемый международный рынок фьючерсов, приобретя в июле 2001 года за 130 млн долл. Международную нефтяную биржу в Лондоне (IPE). То был первый шаг на пути к превращению ICE в международную компанию. Кроме того, с 2002 года ICE занялась также клирингом внебиржевых энергетических контрактов.

На всех этапах клиринговым партнером ICE была LCH. Она также являлась центральным контрагентом IPE с момента создания этой биржи в 1981 году. Также она имела опыт клиринга внебиржевых контрактов через SwapClear и RepoClear, а в октябре 2001 года стала первой зарубежной организацией по клирингу деривативов, признанной CFTC и действующей в соответствии с CFMA.

Отношения между ICE и LCH испортились спустя примерно шесть лет, когда ICE не возобновила договор с LCH.Clearnet, а вместо этого основала в Лондоне ICE Clear Europe, чтобы самостоятельно осуществлять клиринг своих контрактов и кредитных деривативов. Но в начале описываемого десятилетия LCH сыграла ключевую роль в становлении ICE и всячески поддерживала новый рынок.

Не одна только ICE предлагала новые возможности клиринга для американских внебиржевых энергетических рынков. В мае Нью-Йоркская товарная биржа (NYMEX) предложила ClearPort для клиринга внебиржевых контрактов на нефть, газ и электричество. Как и предложение ICE заняться клирингом внебиржевых энергетических контрактов, инициатива с ClearPort тоже оказалась весьма своевременной в связи с крахом Enron. И ICE, и NYMEX понадобилось время, чтобы полностью развить свою новую сферу услуг. Лишь к 2004 году для обеих компаний клиринг стал существенным элементом бизнеса.

Хотя обе корпорации предлагали клиринг на внебиржевом энергетическом рынке США, услуги их отчетливо различались по формату и потому привлекали разные группы клиентов. ICE интегрировала на одном экране процессы трейдинга и клиринга, а NYMEX, продолжавшая вести операции в торговом зале и параллельно предлагавшая услуги клиринга по внебиржевым контрактам, не стала объединять трейдинг и клиринг.

Вариант NYMEX привлекал индивидуальных брокеров, действовавших на внебиржевом энергетическом рынке, поскольку им казалось, что электронная система ICE лишает их непосредственного контроля, – зато эта система устраивала крупные энергетические банки, которые и помогли Спречеру реализовать его проект.

Две системы различались и способом обработки контрактов. Контракты ICE и после клиринга на LCH оставались внебиржевыми, а в ClearPort внебиржевые контракты конвертировались в биржевые фьючерсные контракты. Хотя в обычных условиях эти тонкости не имели особых практических последствий для клиентов клиринговой палаты, инвесторы, пользовавшиеся услугами NYMEX–ClearPort, получали дополнительные гарантии на случай банкротства кого-либо из участников клиринга.

И все же ICE отмечала одно важное преимущество NYMEX и ClearPort. У NYMEX имелась собственная клиринговая палата, и она могла наращивать число принимаемых на клиринг внебиржевых контрактов гораздо быстрее, чем это делала ICE, полностью зависевшая от LCH. Это вызвало напряжение между LCH и ICE, и в результате ICE в 2008 году разорвала отношения с LCH.Clearnet. ClearPort тем временем сделалась лучшей драгоценностью в короне NYMEX, и в том же 2008 году CME Group, перекупив NYMEX, доверила этому подразделению клиринг внебиржевых контрактов.

14.6. Проблемы с внебиржевыми контрактами

После банкротства Enron, когда клиринг активно проникал на энергетические рынки Северной Америки, на рынках других видов внебиржевых деривативов подобной активности центральных контрагентов не ощущалось.

После краха Enron CFTC не стала отменять пункт CFMA, освобождающий внебиржевые транзакции от последующего регулирования. Председатель CFTC Джеймс Ньюсом в июле 2003 года предостерегал против «навязывания дополнительного, вменяемого, отягощающего регулирования, которое повредит законной деловой активности»13.

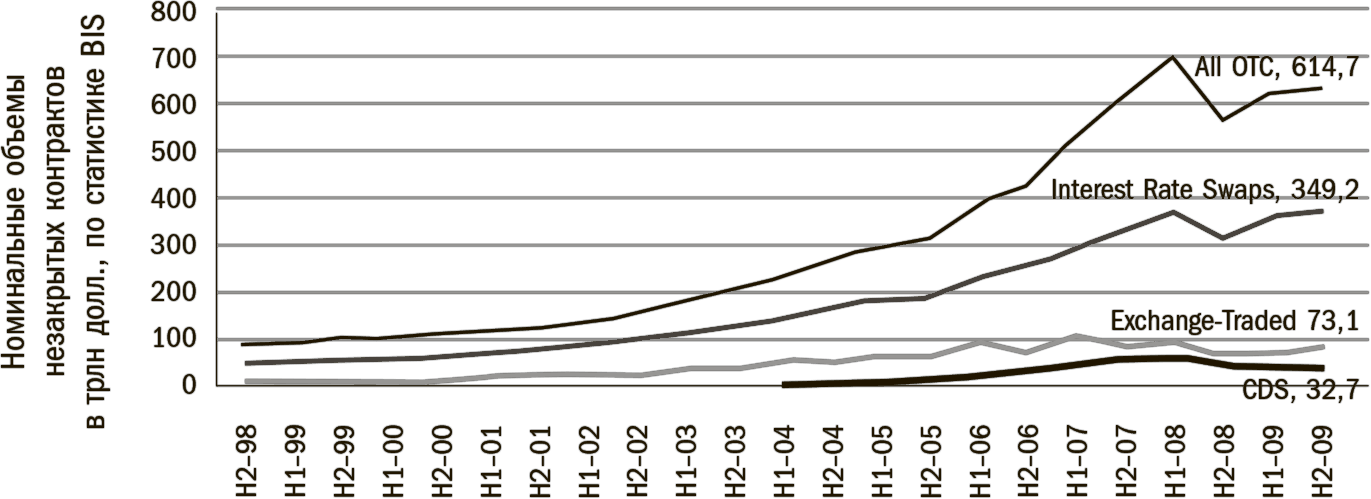

Рисунок 14.1. Глобальный рынок внебиржевых и биржевых деривативов в 1998–2009 годах

Тот же принцип невмешательства сказался и в случае с Refco: крупнейший американский брокер товаров и деривативов объявил о своем банкротстве в октябре 2005 года, через неделю после того, как обнаружилось, что бывший исполнительный директор скрыл долги на 430 млн долл. Точно так же в сентябре 2006 года большой хедж-фонд Aramanth Advisors признал потерю миллиардов долларов из основного капитала в результате торговли фьючерсами и другими деривативами природного газа.

Но хотя политика невмешательства в дела внебиржевых рынков в целом сохранялась, к определенным секторам власти считали нужным проявить особое внимание. Иногда случалось и так, что провайдеры инфраструктурных услуг, предвосхищая регулирующие органы, предлагали решения давно назревших проблем.

Рынки внебиржевых деривативов продолжали ускоренный рост и после 2000 года, как показано на рис. 14.1. Особенно быстро почти с нуля поднялась сравнительно новая отрасль кредитных деривативов. По данным Международной ассоциации по свопам и деривативам (ISDA), совокупная стоимость непогашенных кредитных деривативов за шесть месяцев, на конец июня 2005 года, подскочила на 48 % – до 12,43 трлн долл., а по сравнению с предыдущим годом – на 128 %.

Крупными игроками на внебиржевом рынке были хедж-фонды, которые вводили новую практику. В частности, они стали закрывать свои позиции через новацию контрактов, проводя переуступку обязательств по сделке, то есть вместо закрытия контракта или заключения компенсирующей сделки они выходили из контракта, переуступая свои обязательства новому контрагенту, подчас даже не ставя в известность партнера по сделке14.

Поскольку большинство операций на внебиржевых рынках по-прежнему проводились вручную или с использованием факса, проблемы клиринга и расчетов постоянно накапливались. Обработка транзакций задерживалась, и все это стало напоминать «бумажный» кризис на Уолл-стрит в 1960-е годы. Если оценивать среднюю задержку в рабочих днях, то подтверждение сделок по внебиржевым деривативам в крупных компаниях отставало в 2005 году в среднем от 7,9 дня для валютных опционов до 30,5 дня для экзотических деривативов по акциям.

Деятельность на внебиржевых рынках деривативов становилась все более рискованной. Зимой 2004–2005 годов контрольные органы, в первую очередь Федеральный резервный банк Нью-Йорка и британская FSA, а также некоторые представители отрасли, стали бить тревогу.

В феврале 2005 года FSA написала CEO ведущих лондонских дилеров и выразила свою озабоченность подобными задержками. Примерно в то же время Федеральная резервная система США обнаружила возможные последствия передачи обязательств по сделкам. Джеральд Корриган, управляющий директор Goldman Sachs и бывший глава ФРС, созвал группу банковских управляющих рисками, брокеров-дилеров, а также представителей некоторых хедж-фондов для совместного исследования потенциальных системных рисков, исходящих от внебиржевых контрактов для все более усложняющегося, насыщенного взаимосвязями глобального финансового рынка.

Созданная Корриганом Группа по вопросам политики управления рисками контрагентов (CRMPG II) к июлю 2005 года составила отчет и предложила ряд рекомендаций и «руководящих принципов» для обеспечения большей прозрачности и лучшего управления рисками. CRMPG II провидчески побуждала «финансовых посредников и конечных пользователей кредитными деривативами удвоить усилия и точно понимать природу проводимых ими транзакций». Подчеркивалась необходимость правильного управления и финансирования «всех элементов финансовой инфраструктуры», включая платежи, расчеты, неттинг и закрытие позиций. В отчете CRMPG II «неотложной» названа потребность в дополнительных ресурсах, чтобы наверстать отставание по неподписанным подтверждениям на внебиржевых рынках. Выражалось требование подчинить переуступку обязательств по сделкам «столь же жесткой дисциплине и контролю, как и новые транзакции»15.

Гайтнер отреагировал на отчет, пригласив в сентябре 2005 года в Федеральный резерв Нью-Йорка представителей 14 ведущих инвестиционных банков и международных регулирующих органов США и Европы. Особую озабоченность у приглашенных вызывал быстрый рост кредитных дефолтных свопов и использование их в сложных составных залоговых долговых обязательствах. Банкиры обязались сократить задержки в обработке сделок и наладить работу бэк-офисов. За год отставания по подтверждениям сократились на 70 %, а процент электронных подтверждений сделок удвоился и превысил 80 % от общего объема торгов16.

Столь быстрое изменение ситуации отчасти объясняется тем, что инфраструктурные провайдеры еще раньше начали совершенствовать свои услуги. В конце 2003 года DTCC запустила Deriv/SERV для электронного отслеживания и подтверждения внебиржевых контрактов по деривативам. Deriv/SERV, основанная на клиринговой технологии DTCC, начала функционировать уже через девять месяцев. Изначально она использовалась при сделках по кредитным дефолтным свопам, но затем с ее помощью стали обрабатывать и другие внебиржевые контракты, а также оказывать иные услуги.

Среди новшеств Deriv/SERV наиболее примечательным стало хранилище торговой информации (Trade Information Warehouse). Оно заработало через восемь месяцев в ноябре 2006 года. Это хранилище стало глобальным централизованным реестром внебиржевых контрактов по деривативам. Хранилище подключили к терминалам Deriv/SERV, и новые кредитные транзакции тут же поступали в его базу данных. За 2007 год здесь была собрана информация по более чем 2,2 млн открытых контрактов по кредитным дефолтным свопам. Система была усовершенствована в 2007 году в сотрудничестве с банком CLS и стала осуществлять неттинг и автоматически перечислять контрагентам причитавшуюся им квартальную прибыль по кредитным дефолтным свопам.

Хотя до полного признания рынком Deriv/SERV и хранилища торговой информации прошло некоторое время, трудно было бы выбрать более удачный момент для подобных инициатив. Но, как выразился один из специалистов в этой сфере, товарный ассортимент DTCC по кредитным деривативам «выглядел как яйцо без желтка». Недоставало центрального контрагента.

Компанию нельзя упрекнуть в недостатке усердия. В конце 2007 года LCH.Clearnet и DTCC обратились к ведущим банкам на рынке кредитных дефолтных свопов с совместным предложением – организовать за девять месяцев центрального контрагента для внебиржевых кредитных деривативов. Претворение этого плана в жизнь дало бы возможность использовать опыт LCH.Clearnet по клирингу внебиржевых процентных свопов в SwapClear и в принадлежащем DTCC хранилище торговой информации.

Предложение было отвергнуто. Дилеры якобы предпочли CCorp (ранее – BOTCC), которая в июне 2005 года разработала план развития клиринговых услуг и услуг центрального контрагента для внебиржевого кредитного рынка.

Вспоминая эту ситуацию, Дон Донахью, президент и CEO DTCC, поясняет, почему, на его взгляд, «индустрия выбрала других провайдеров»: в сфере управления рисками задачи хранилища торговой информации качественно отличались от задач центрального контрагента по кредитным деривативам17.

Deriv/SERV стремилась снизить операционные риски при сверке, подтверждении и согласовании позиций. Ее центральный контрагент обеспечил бы гарантии поставки, смягчив при этом риски неисполнения обязательств. Хотя у DTCC имелся достаточно широкий опыт по управлению рисками, связанными с акциями и различными видами долговых ценных бумаг, эти риски измерялись днями, а риски по кредитным деривативам длятся годы, что радикально меняет ситуацию.

Еще одно возражение со стороны американских регулирующих органов было связано непосредственно с особенностями самого хранилища информации. Они настаивали, что хранилище должно работать как коммунальная служба, с которой сотрудничают все участники рынка. Если DTCC начнет конкурировать с другими инфраструктурными провайдерами, предлагая услуги центрального контрагента в секторе кредитных деривативов, это дискредитирует нейтральную позицию хранилища.

Такова более благожелательная версия, но опытные профессионалы в сфере клиринга заподозрили, что дилеры кредитных дефолтных свопов попросту хотят контролировать новых центральных контрагентов и критерии их работы. Именно поэтому, говорили они, консорциум из семнадцати участников рынка деривативов приобрел в декабре 2007 года CCorp.

От CCorp оставалась лишь тень былой славы. Да, центральный контрагент с гордостью носил звание «древнейшей независимой клиринговой палаты по деривативам в мире» и утверждал, будто «обладает уникальной возможностью предоставлять наиболее инновационные и ориентированные на клиента клиринговые услуги по внебиржевым и биржевым деривативам», но бывшая BOTCC осуществляла клиринг лишь для немногих мелких клиентов, например Чикагской климатической биржи (CCFE). Число служащих в офисе, расположенном в деловом центре Чикаго, сократилось примерно до сорока.

14.7. Центральный контрагент по кредитным деривативам?

Объявление CCorp об изменениях в структуре собственности сулило также расширение ассортимента, который должен был «включать централизованный клиринг для ряда внебиржевых деривативов». Начать предполагалось «в первые месяцы 2008 года» с рынка кредитных дефолтных свопов. И давно было пора.

Годы «великой умеренности» завершились летом 2007-го. В июне два хедж-фонда, управляемые Bear Stearns, объявили о затруднениях с внесением маржи по приобретенным ими ранее обязательствам, обеспеченным ипотекой. В июле 1KB, специализированный немецкий кредитор, признал, что ему грозят большие убытки по рискованным займам под недвижимость, и его пришлось спасать.

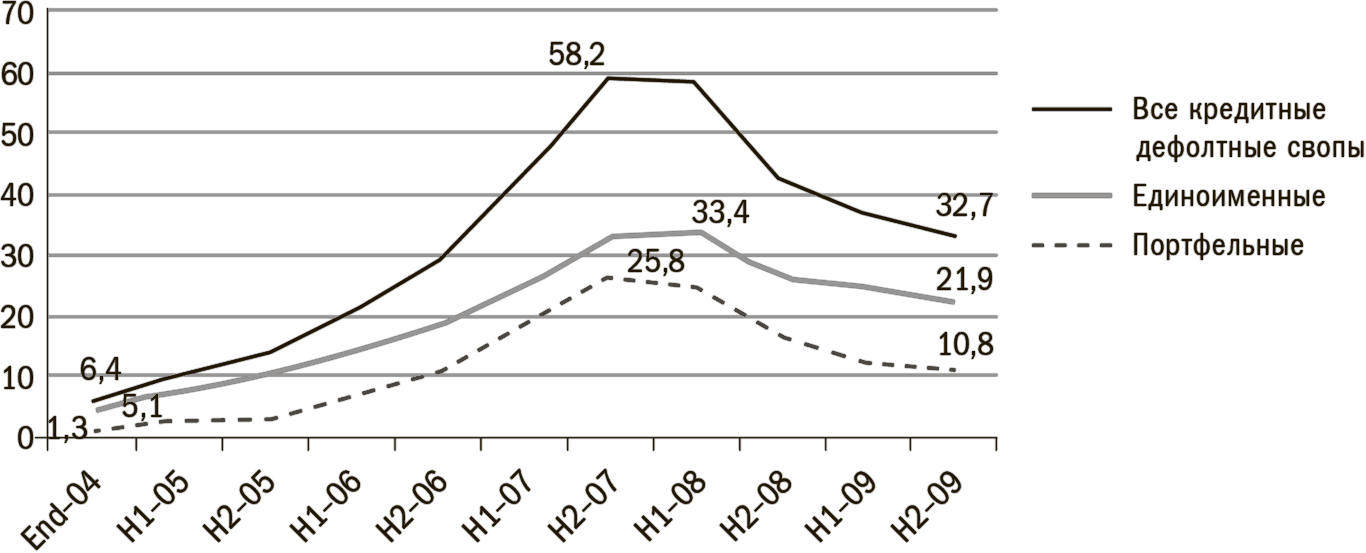

Рисунок 14.2. Рынок кредитных дефолтных свопов (номинальные незакрытые позиции, трлн долл.), 1995–1999 гг.

Источник: полугодичные отчеты Банка международных расчетов по внебиржевым деривативам.

В августе французский банк BNP Paribas заморозил погашение ценных бумаг трех своих фондов, вынудив Европейский центральный банк к массивным вливаниям ликвидности в рынки однодневных кредитов. За этой первой антикризисной акцией центрального банка последовали и другие: банк отчаянно боролся с ухудшением условий кредитования во всех развитых странах. В сентябре в Великобритании впервые с 1860-х годов произошло массовое изъятие вкладов из банка, когда срочная финансовая помощь Банка Англии не успокоила клиентов Northern Rock, ипотечного кредитора, который не мог далее финансировать свой бизнес через оптовые рынки.

Финансовая неразбериха лета 2007 года в значительной степени подорвала достигнутые успехи по преодолению задержек при проведении сделок по кредитным деривативам. Патрик Паркинсон, высокопоставленный чиновник дирекции Федерального резерва, впоследствии докладывал Конгрессу: «Задержки при проведении сделок с кредитными дефолтными свопами выросли за период с июня по август 2007 года почти впятеро»18. Рис. 14.2 отображает, как взлетели в то время номинальные суммы незакрытых сделок с кредитными дефолтными свопами.

Кредитный кризис заставил банкиров, регулирующие органы и политиков обратить внимание также на проблему риска неисполнения обязательств. Регуляторы всерьез обеспокоились взаимосвязями между рынками внебиржевых деривативов: низкая доходность этих бумаг и основанные на компьютерных технологиях финансовые инновации последних лет привели к появлению огромного количества сложных контрактов, и эти контракты проникли в портфолио институциональных инвесторов всего мира. Бросалась в глаза сложнейшая сеть позиций по кредитным дефолтным свопам между множеством двусторонних контрагентов – к этому привела тенденция среди участников рынка вместо закрытия уже существующих позиций (это было на порядок сложнее) открывать новые встречные позиции с другими контрагентами.

Намеченный на первые месяцы 2008 года запуск нового клирингового продукта CCorp по кредитным дефолтным свопам так и не состоялся. В результате усилились подозрения, что в этой отсрочке виноват инвестиционный банк, который играл ведущую роль в консорциуме владельцев, поскольку отсутствие центрального контрагента CCorp по кредитным деривативам позволяло играть на разнице между ценой спроса и ценой предложения. Также оставался открытым вопрос, будет ли CCorp в новом своем обличье предоставлять услуги центрального контрагента по кредитным дефолтным свопам более широкому спектру клиентов, а не только узкому кругу владельцев CCorp.

Тем временем и круг потенциальных клиентов, и даже количество владельцев CCorp начали сокращаться. В выходные дни 15–16 марта 2008 года Нью-Йоркский федеральный резерв вынужден был осуществить срочную продажу банка Bear Stearns по демпинговой цене корпорации JPMorgan Chase. Нельзя было допустить крах Bear Stearns – он являлся контрагентом сотен, если не тысяч, компаний. Огромное количество взаимосвязей превращало банкротство Bear Stearns в угрозу для всей финансовой системы. Проблема возникла не только в связи с долговыми обязательствами Bear Stearns, но и в связи с долговыми обязательствами других компаний по отношению к Bear Sterns: если бы банку позволили обанкротиться, это спровоцировало бы цепочку дефолтов по всем финансовым рынкам.

Накануне рокового для Bear Stearns выходного американские регулирующие органы по-прежнему не считали центральных контрагентов решением проблемы кредитных деривативов18, и когда ведущие участники внебиржевого рынка 27 марта 2008 года представили Федеральному резерву список своих обязательств, там также не упоминалось создание центрального контрагента для кредитных дефолтных свопов.

Однако несколько недель спустя Нью-Йоркский федеральный резерв созвал ведущих внебиржевых дилеров, инвесторов и американские, а также иностранные контролирующие органы для пересмотра стратегии и преодоления изъянов операционной инфраструктуры внебиржевого рынка, и тогда в повестке дня появился центральный контрагент. На встрече 9 июня 2008 года был согласован ряд мер, в том числе «создание центрального контрагента для кредитных дефолтных свопов, который при надлежащем управлении рисками будет способствовать снижению системных рисков»20.

Принятое 9 июня решение главным образом исходило от Тимоти Гайтнера, президента и CEO Нью-Йоркского федерального резерва. В тот же день он пообещал Экономическому клубу Нью-Йорка, что новая инфраструктура «повысит способность системы справляться с последствиями краха крупных институтов»21.

Семь недель спустя, 31 июня, Группа операционного управления деятельностью внебиржевых дилеров и фирм-покупателей (OMG), представители которых присутствовали на встрече 9 июня, обязалась «создать и начать использовать центрального контрагента для сделок по индексам на кредитные дефолтные свопы к 31 декабря 2008 года». Центральный контрагент должен был подчиняться введенным CPSS – IOSCO стандартам управления рисками. Распространение деятельности центрального контрагента также на другие продукты планировалось согласно письменным обязательствам с 2009 года22.

Тем временем CCorp продвинулась в создании центрального контрагента по кредитным дефолтным свопам. В мае 2008 года CCorp и DTCC подписали соглашение об использовании в деятельности CCorp принадлежащего DTCC хранилища торговой информации, в первую очередь для того, чтобы обе стороны имели возможность заменять двусторонние соглашения по кредитным дефолтным свопам сделками, гарантированными центральным контрагентом CCorp23.

В июле 2008 года, отчитываясь перед Сенатом США о подготовке к проведению клиринга по кредитным деривативам, CCorp сообщила, что ведет переговоры о регистрации будущего центрального контрагента по кредитным дефолтным свопам в качестве целевого траста с ограниченной ответственностью, который будет подчиняться Нью-Йоркскому федеральному резерву. В документе говорилось, что центральный контрагент CCorp по кредитным дефолтным свопам намерен обслуживать и акционеров компании, и других участников рынка, если те будут соответствовать определенным критериям, а именно: минимальная капитализация должна составлять не менее 5 млрд долл., долгосрочный кредитный рейтинг Standard & Poors не ниже «А»; опыт работы с кредитными дефолтными свопами, включая открытые позиции на сумму не менее 500 млрд долл.; подтвержденный опыт в сфере управления рисками и членство в отраслевых организациях, занимающихся кредитными дефолтными свопами, например в ISDA или в Deriv/SERV24.

Многие все еще сомневались, сумеет ли CCorp выполнить взятые на себя обязательства, и летом 2008 года конкуренты предприняли ответный ход в игре за право проводить клиринг по кредитным дефолтным свопам.

В июне ICE за 625 млн долл. приобрела Creditex, междилерского брокера кредитных деривативов, который как раз создавал совместную с Markit, лондонским поставщиком информации, платформу для сжатия портфеля кредитных дефолтных свопов. Поскольку эта платформа позволяла сократить огромную номинальную сумму этих свопов на рынке еще до новации, запуск платформы в августе 2008 года рассматривался как первый шаг к созданию центрального контрагента.

Месяц спустя LIFFE, лондонская биржа фьючерсов и опционов, принадлежащая NYSE Euronext, обнародовала намерение использовать свой сервис по клирингу внебиржевых деривативов на акции – Bclear – для обработки и клиринга кредитных дефолтных свопов в сотрудничестве с LCH.Clearnet. Она собиралась запустить эти услуги в последнем квартале 2008 года и начать с контрактов на основе европейских индексов iTraxx.

Поскольку в США поддержка ФРС была гарантирована CCorp, Eurex Clearing нацелилась завоевать Европу: в первой половине 2009 года она планировала начать проводить клиринг по кредитным дефолтным свопам и таким образом «дополнить новые инициативы США решением для Европы»25.

В том же июле чикагская CME Group пообещала с сентября начать проводить клиринг процентных свопов. Это вселило надежду, что группа займется также и клирингом кредитных деривативов.

На фоне общего волнения забывалось, насколько сложен данный клиринг. Но в августе Джеральд Корриган вновь напомнил деловому миру несколько неприятных истин.

Корриган возобновил в апреле 2008 года встречи Группы по вопросам политики управления рисками контрагентов (CRMPG III) с целью продумать меры, с помощью которых частный сектор мог бы снизить вероятность повторения кредитного кризиса, случившегося летом прошлого года. Среди множества выработанных группой рекомендаций прозвучал и призыв «срочно создать клиринговую корпорацию, которая начала бы проводить клиринг кредитных дефолтных свопов уже в IV квартале 2008 года»26.

Цель, как признавал и сам Корриган, была «крайне амбициозная». Из доклада CRMPG III очевидно, почему это так. Кратко перечислив преимущества «надежного центрального контрагента» по кредитным дефолтным свопам, авторы доклада подчеркивают, что «убедиться в надежности центрального контрагента и в том, что этот орган реально способствует снижению рисков, а не создает видимость такой деятельности, крайне сложно».

Чтобы работать эффективно:

– Центральный контрагент должен взаимодействовать только с надежными и солидными контрагентами, то есть установить «жесткие финансовые стандарты участия».

– Для проведения клиринга по кредитным дефолтным свопам центральному контрагенту потребуется обеспечить «достаточно прозрачную информацию в конце каждого рабочего дня о цене на весь портфель свопов, по которому был проведен клиринг», чтобы определить адекватный размер маржи и гарантийного фонда.

– Определение адекватного размера маржи и структуры гарантийного фонда являлось, пожалуй, «наиболее сложной проблемой для центрального контрагента по кредитным деривативам». Участникам центрального контрагента может потребоваться внести дополнительные средства, если маржа и гарантийный фонд окажутся недостаточными для покрытия убытков в случае дефолта кого-либо из участников клиринга.

– Любому центральному контрагенту по кредитным дефолтным свопам необходима поддержка регулирующих органов, и он должен соответствовать рекомендациям CPSS – IOSCO. Для этого «понадобится взаимодействие с различными регулирующими органами: не только теми, которые контролируют самого центрального контрагента, но и теми, в ведении которых находятся участники клиринга».

Хотя CRMPG III «настойчиво» рекомендовала срочно организовать центрального контрагента, эти требования и препятствия казались достаточно внушительными. Центральный контрагент по кредитным дефолтным свопам был шагом в неизвестное.

С другой стороны, когда через несколько недель власти США допустили банкротство Lehman Brothers, в неизвестность обрушилась вся мировая финансовая система. Прежде чем обратиться в части V к более отдаленным последствиям этого краха, в следующих трех главах мы рассмотрим судьбу клиринга в Европе в первое десятилетие XXI века.

Назад: 13. Чикагские горки

Дальше: 15. Международный клиринг в Европе