Книга: Давай поговорим о твоих доходах и расходах

Назад: 6. Купите страховку – сколько необходимо. Сегодня

Дальше: 8. Инвестируйте как ученый

7. «Мое лучшее вложение»: как заимствовать и тратить деньги грамотно

Когда я жил в Лас-Вегасе, один мой клиент, Крис, как-то поделился со мной своими инвестиционными решениями. «Я все сделал правильно, – сказал он. – Я накопил денег и погасил ипотеку». Действительно, его портфель выглядел весьма неплохо, и он уверенно шел к обеспеченной старости.

Тут он добавил: «И я совершенно разочарован».

Криса расстраивало то, что его партнер по бизнесу из клиники ортодонтии выбрал прямо противоположный подход. «Он взял ипотеку с выплатой только процентов в начальном периоде. И вместо того чтобы гасить долг, стал массово инвестировать на рынке недвижимости и акций». Разумеется, у партнера Криса была очень высокая степень задолженности, но когда у нас состоялся этот разговор, Крис был расстроен, что стоимость его вложений была втрое ниже, чем у его коллеги.

За двадцать лет работы финансовым консультантом у меня был только один такой клиент, Крис, который сетовал на то, что расплатился с долгом. Правда, я подозреваю, что сегодня он уже не жалуется. Почему? Потому что разговор этот состоялся у нас в 2006 году, за год до того, как рынок недвижимости достиг своего пика и пошел вниз. Мы все знаем, что было в следующие два года: цены на недвижимость рухнули, и те, кто активно использовал заемное финансирование, поняли, что получается палка о двух концах. Когда принимаешь это во внимание, стратегия партнера Криса уже не кажется такой здравой.

Сейчас у вас уже сформировалось четкое представление о целях. Возможно, вам пришлось принять несколько сложных решений насчет своих расходов и сбережений. Но вы, вероятно, задумываетесь, как в общую схему вписывается долг. Многие годы вам рассказывали о преимуществах использования заемного капитала и «полезном долге». Возможно, есть какие-то примеры у вас в окружении, когда кто-то, как и партнер Криса, вроде бы достигает гораздо более высоких результатов благодаря заимствованиям. Наверное, у вас накопилось много вопросов, касающихся долга: «Какая сумма долга будет чрезмерной?», «Какие долги нужно гасить в первую очередь?»

И самое важное: может ли заимствование быть хорошей инвестицией?

Для начала ответ на последний вопрос: да. Определенно, бывают ситуации, когда получение займов может вполне вписываться в ваш финансовый план. В этой главе мы поговорим о том, как различать грамотное и обдуманное заимствование от бездумных, нацеленных на быстрый результат кредитных сделок. Мы рассмотрим все «за» и очень весомые «против» в вопросах привлечения займов для разных типов трат и выведем золотое правило заимствований.

Я также покажу вам еще один подход к заимствованиям как инвестиционной стратегии: Погашение долга может быть одним из лучших вложений, которые вы можете сделать.

Инвестиция с гарантированной отдачей

Представьте себе, что я мог бы предложить вам вариант капиталовложения с гарантированной доходностью 15, 18 или даже 22 %. Подозреваю, что даже если вы были бы ограничены в ресурсах, вы бы изыскали способ влиться в ряды инвесторов.

И тем не менее, если бы я сказал вам, что вы сможете заработать ту же сумму за счет погашения долга по кредитной карте, вы нашли бы немало предлогов, не делать этого прямо сейчас.

Как и в случае с расходами, мы часто оправдываем заимствования, рассказывая для себя некую легенду. Некоторые такие истории более разумны, чем другие, например, это относится к ситуации, когда вы берете ипотеку и вносите 20-процентный первоначальный взнос. Другие больше похожи на сказки. Разница между ними в значительной степени зависит от ваших целей и ценностей. Опираясь на два крайних варианта, вы сможете определить для себя, когда сказать «нет», чтобы после иметь возможность сказать настоящее и гораздо более правильное «да».

Например, если вы сможете сказать «нет» кредиту на покупку помолвочного кольца (необязательно тратить три месячных оклада на кольцо!), вы оставляете себе возможность сказать «да» покупке дома мечты через несколько лет. Если вы говорите «нет» приобретению нового телевизора в кредит при работающем старом, повышается вероятность того, что вы скажете «да», когда придется поменять старую машину, которой уже десять лет.

Поясню: эти решения будут даваться непросто. Когда перед вами возникает дилемма, может казаться, что все складывается в пользу положительного ответа. Вот почему так важно действительно четко себе представлять, что для вас важнее всего.

Я также призываю вас постоянно задаваться вопросами о том, что для вас значит инвестирование. Мы привыкли рассматривать его через призму сбережения денег сегодня для увеличения отдачи в будущем. Но когда мы в долгах, необходима более близкая инвестиционная цель: что, если расширить понятие инвестиций и добавить к этой категории грамотные решения по систематическому снижению уровня задолженности?

Вы когда-то, наверное, слышали старую поговорку, что «кто разбирается в процентах, тот их зарабатывает, а кто не разбирается, тот выплачивает». Обдуманные заимствования – это не только четкое понимание, когда следует поставить свою подпись под договором. Это еще и понимание, как правильно действовать с долгом, когда он уже есть.

Основное правило инвестирования: зарабатывай больше, трать меньше

Во время финансового кризиса объемы долгов по кредитным картам пошли на спад. И хотя мы знаем, какой негативный эффект это оказало на экономику США, основным двигателем которой является потребление, на индивидуальном уровне это, во всяком случае, означало, что многим из нас удалось ограничить потребительский долг. К сожалению, в 2014 году, спустя всего шесть лет, суммы балансов кредитных карт снова пошли вверх.

Если правительство США может повысить предельный уровень заимствований, проведя соответствующий законопроект через конгресс, у нас в реальной жизни такой возможности нет. Когда мы приближаемся к максимальному лимиту своих кредитных карт, у нас есть две альтернативы:

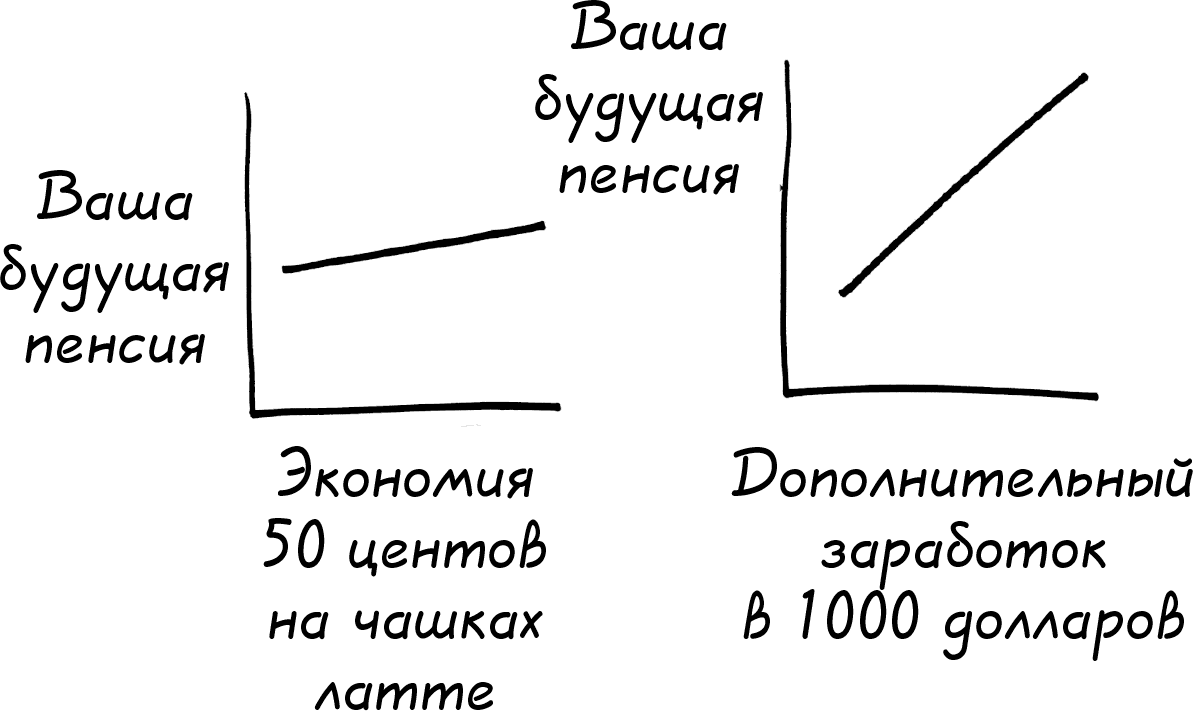

1. Больше зарабатывать.

2. Меньше тратить.

Простая арифметика, которая требует непростых решений. Если вы тратите больше, чем зарабатываете, в какой-то момент вам придется что-то поменять. При всей простоте формула «зарабатывай больше / трать меньше» не всегда дается легко. Я знаю, каково это – говорить детям, что мы не можем себе позволить то, чего им хочется. Нам с женой не раз приходилось вести эти сложные разговоры: какие статьи расходов нужно сократить, чтобы свести концы с концами. Бывает непросто, но обсуждать это совершенно необходимо, без этого не достичь поставленных целей.

Еще сложнее от того, что все эти решения в большинстве своем индивидуальные. Всем нам хочется с помощью какой-то магической формулы выйти в плюс. Но с долгами так не получится. Обычно встает вопрос, чем вы готовы пожертвовать, но вы не можете узнать, чем нужно поступиться, пока не получите полное представление о своем долге.

Погашение долга как инвестиция

Если на вас долг с высокими процентными ставками, то вашим самым лучшим вложением будет погашение этого долга. Вдумайтесь: сейчас удачные вложения могут приносить вам около 7 %.

А теперь взгляните на свои кредитки. Даже если вы исправно гасите задолженность, скорее всего вы выплачиваете более 15 %. Логично?

Помните, погашение долга – это вложение с гарантированной доходностью. Посчитайте, где вы выигрываете больше всего. Выберите долг с самой высокой процентной ставкой и начинайте в него вкладывать все имеющиеся ресурсы. Этот подход, называемый «методом лавины», уже не новый, но очень действенный.

Когда вы определили, по каким долгам у вас самые высокие процентные ставки, можете выбирать каждый из них поочередно и начинать работать. Расправившись с одним, переходите к следующему. И в процессе очень важно не поддаваться искушению использовать кредитные карты. Если вы не можете ежемесячно гасить кредитовое сальдо, вы тем самым чините преграды себе на пути к тому, чтобы сказать «да» чему-то действительно важному.

К сожалению, из-за того, что эмитенты кредитных карт предельно упрощают процедуру получения потребительских займов, мы очень легко к ним относимся. Не стоит. Ваше отношение к задолженности имеет даже более важное значение, чем ваша норма доходности по инвестициям, ведь проценты по кредиткам очень высоки. Не забывайте об этом в следующий раз, когда захочется провести картой по считывателю, чтобы купить что-то «нужное».

Следует ли вам купить дом?

Самое крупное решение, связанное с привлечением кредита, чаще всего касается приобретения жилья. Кто-то вам скажет: «Это самая лучшая из моих инвестиций». Всем, кто мне так говорил, я предлагал вместе посчитать доходность.

Доходность обычно получалась в районе 3 %, и меня это больше не удивляет. Такая цифра согласуется с многолетними наблюдениями нобелевского лауреата Роберта Шиллера о росте цен на жилье в США. Цены на жилую недвижимость растут примерно вровень с инфляцией, и средний прирост за последние двести лет (по меньшей мере) составлял около 3 %.

Так почему люди говорят, что это их лучшее вложение?

К сожалению, по той простой причине, что это единственное вложение, которое они сделали на такой долгий срок и действительно выдержали время.

Конечно, покупка дома – это сложное решение, зависящее от многих факторов. Есть свои «за» и «против» в пользу как положительного, так и отрицательного ответа на этот вопрос, и я, как человек, который до сих пор не оправился от потери жилья пять лет назад, хорошо знаю, как бывает трудно оценить, какая альтернатива для вас наиболее целесообразна.

В последние три года у меня и моей семьи съемное жилье. В целом все хорошо. Но в прошлом году меня охватила паника, когда я прочитал твит финансового журналиста Феликса Самона с цитатой управляющего хедж-фондов Джона Полсона, миллиардера: «Если вы снимаете жилье, купите собственное. Если вы собственник, купите второе жилье».

Я прочел и забеспокоился. Мне было знакомо это чувство: так бывает, когда надо действовать незамедлительно – иначе возможность будет упущена. В конце концов, если Джон Полсон, автор книги The Greatest Trade Ever, говорит, что я должен срочно все бросить и купить жилье, то лучше мне поторапливаться!

Я загорелся этой идеей, но чуть позже снова сделал то, что делал много раз раньше. Я взял листок бумаги, прошелся по эмоциям и цифрам и в конце концов вспомнил кое-что очень важное: Джон Полсон ничего не знает обо мне и моей ситуации. Нет абсолютно никаких причин, по которым я должен последовать советам этого или какого угодно другого «эксперта», высказавшего свои предположения о дальнейшей динамике цен на рынке.

Как бы то ни было, довод о «лучшем вложении в жизни» имеет глубокие корни. Примерно в то время, когда я просчитывал свою ситуацию, те же соображения я услышал еще два раза от двух разных людей. Они были уверены, что, если не купить жилье сейчас, потом они не смогут угнаться за ценами – и, возможно, действительно, так и будет. В 2005–2006 годах я много раз слышал этот аргумент: «покупай сейчас или будешь жалеть».

Потом у меня состоялся еще один, третий разговор. Одна из моих знакомых, после того как дети разъехались, решила перебраться в дом поменьше. И хотя продать большой дом и купить новый – решение в ее ситуации правильное, она откладывала этот шаг, потому что в новостях и передачах с экспертами постоянно говорили, что в следующие 12 месяцев недвижимость может сильно вырасти в цене.

Безумие!

Покупка жилья – одно из самых серьезных финансовых решений, которые принимают большинство из нас за всю свою жизнь. И при этом мы так часто не готовы прислушаться к единственному человеку, которому лучше других известно, как будет правильно поступить, – себе.

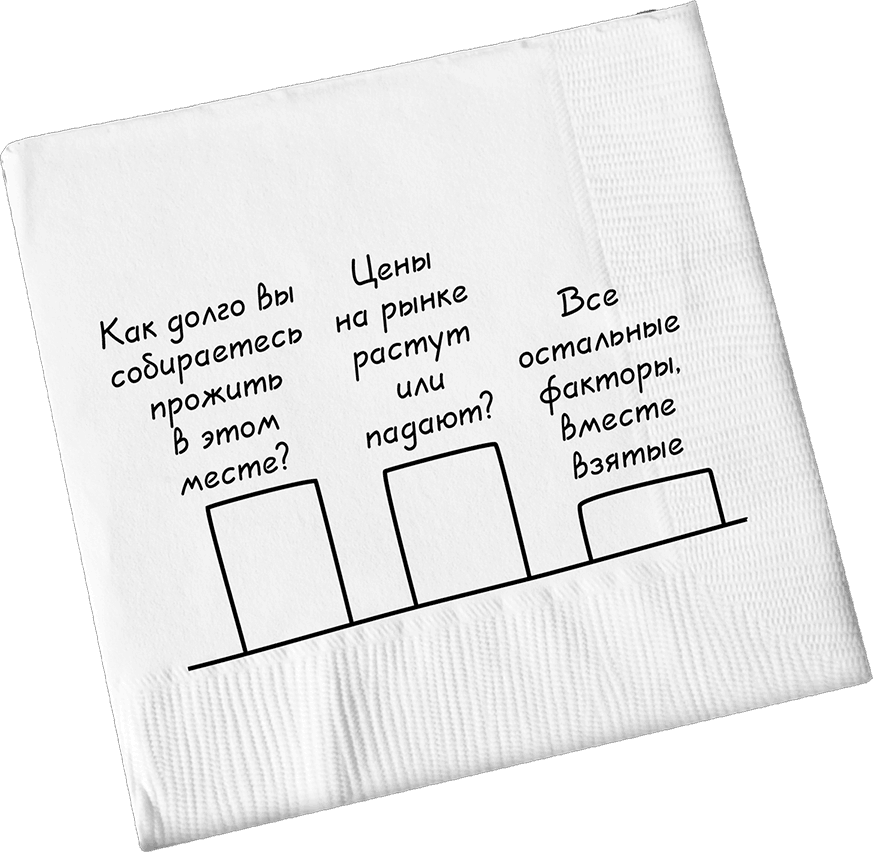

Есть простой способ решить эту проблему. Потребуются лишь листок бумаги, карандаш и немного времени. Если вам трудно принять решение о покупке или продаже, задумайтесь на минуту над следующими вопросами и запишите ответы – я уверен, вам не помешает к ним вернуться, когда в следующий раз кто-то вновь решит поделиться своими соображениями о перспективах рынка недвижимости. Этот список не нужно рассматривать как предписание. Он должен настроить вас на другой лад и помочь мыслить не только в формате прогнозов и предположений.

Задайте себе следующие вопросы:

1. Потянете ли вы такую покупку, есть ли уже накопления на первоначальный взнос? Обязательно учитывайте стоимость налога на имущество, взносы в ассоциацию собственников жилья и оплату коммунальных услуг.

2. Проходите ли вы по требованиям банков, чтобы получить кредит? Если на данный момент ответ отрицательный, можете больше не терзать себя, потому что в этом случае неважно, взлетят ли цены на рынке. Вы купить жилье не в состоянии.

3. Как долго вы планируете жить в этом доме? Есть разные версии насчет минимальной продолжительности проживания, при которой покупка имеет смысл, но если предполагаемый срок меньше пяти лет, забудьте об этом, если от пяти до десяти лет, можете всерьез рассматривать такой вариант, ну и если вы рассчитываете на десять лет и более, арифметика, вероятно, в вашу пользу.

4. Что вы думаете о ценах на недвижимость? Неприятно это признавать, но это реальность, что очень важная переменная, которая очень сильно влияет на ваше решение, неизвестна и не может быть известна. Что будет с ценами в ближайшее время, можно только гадать. Но для собственного спокойствия предположите, что цены на жилье будут продолжать расти с темпом долгосрочной средней инфляции, или 3 % в год. Вы не можете позволить себе покупку дома, если решение зависит исключительно от того, какой, на ваш взгляд, будет в некоторый момент времени стоимость этого жилья.

Помните, ответы на все эти вопросы зависят от вашего расклада. И в этом суть. Надеюсь, теперь ясно, что просто смешно покупать жилье только из-за того, что так посоветовал некий эксперт, ничего не знающий о вашей ситуации.

Вы можете обнаружить, что покупка собственного жилья – не для вас, и это нормально. Несмотря на распространенную точку зрения, снимать квартиру или дом не значит «спускать деньги». Равно это не означает, что вам запрещено обзавестись собственностью позже, через какое-то время.

Приведу в пример моего друга Рика, которому приходилось не раз переезжать по долгу службы. Он не знал, как долго будет жить в том или ином месте, поэтому его семья снимала жилье, а не приобретала его в собственность. Рик каждый месяц злился, внося платеж за аренду, – до тех пор пока не увидел, сколько он экономит. Так как ему не нужно было платить налоги на имущество и нести расходы по ремонту, он мог откладывать немалые суммы на свой так называемый счет «на покупку дома». Спустя несколько лет ему удалось накопить приличную сумму денег, которая ему очень пригодилась, когда потребовалось переезжать в очередной новый город и на этот раз годящийся для приобретения постоянного жилья.

Сравните теперь с моей ситуацией. У меня был дом в собственности как раз в тот период, когда это лишь увеличило мои долги. Так из нас двоих у Рика дела обстоят теперь намного лучше.

Не нужно исходить из того, что вы обязательно должны купить дом. И никогда не приобретайте его только из-за налоговых льгот. Брать взаймы доллар, чтобы получить шестьдесят центов в форме налогового кредита для ипотечников – это лишь путь к разочарованию, особенно если вам придется жертвовать какими-то важными для вас целями.

Стоит ли мне погасить ипотеку?

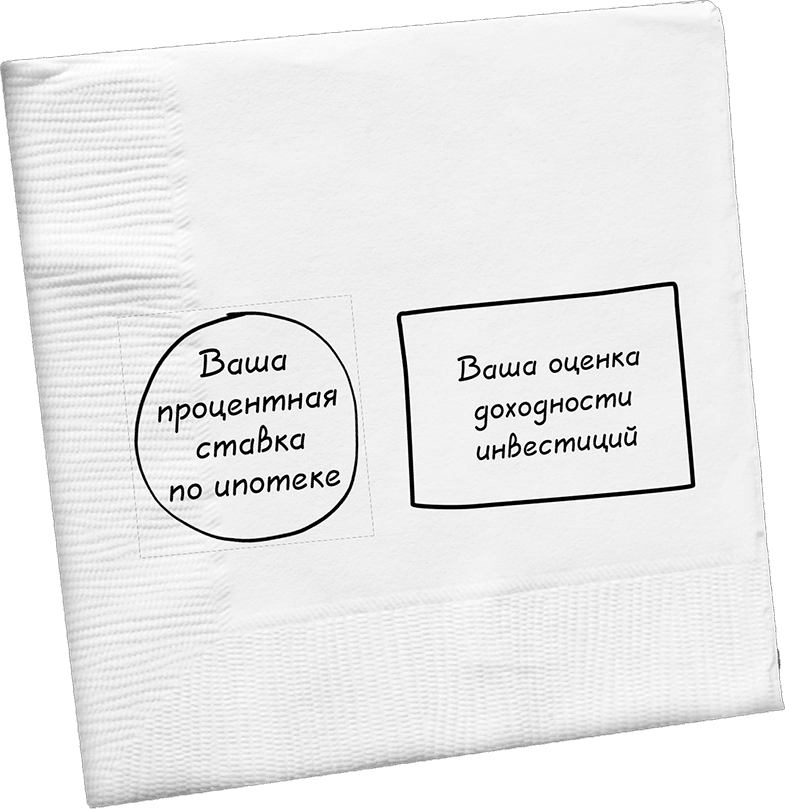

Когда у меня спрашивают про долги по ипотеке, я проделываю следующее упражнение.

Возьмите листок бумаги.

1. С левой стороны нарисуйте круг, внутри поставьте вашу процентную ставку по ипотеке, которую вы должны были определить при составлении личного баланса. Допустим, у вас ипотека под 5 % – напишите в кружке «5 %». (Вы можете учесть небольшой вычет по налогам, но не забывайте, что его величина будет зависеть от места проживания и прочих факторов.)

2. Справа нарисуйте квадрат и впишите цифру 8 % с большим вопросительным знаком. Эта цифра соответствует вашей максимально взвешенной оценке результатов по вашим вложениям.

Вот два варианта инвестиций. Один из них принесет вам 5 % гарантированно, а другой – шанс на доходность 8–10 %. Что выбираете?

Вот что вам скажут многие финансовые эксперты: зачем вам гасить ипотеку при ставке 5 % или даже меньше с учетом налогового эффекта, когда вместо этого можно использовать свободные средства и размещать их под 8 %?

На бумаге довод выглядит убедительно. Но вот что в таблице не учитывается: вопросительный знак. Доходность в 8 % – это отлично, но нет никакой уверенности, что она будет достигнута.

Вот что я хочу подчеркнуть на примере этого упражнения. Одно вложение гарантированно оправдается. Это ваша ипотека. Другое – исторически приносило вам 8–10 % отдачи, но никаких гарантий здесь нет.

В последней главе книги я собираюсь подробно обсудить с вами, как действовать с инвестициями: твердо следовать плану, даже когда эксперты и СМИ призывают нас покинуть корабль и следовать какой угодно новой тенденции, о которой все кричат в данный момент. Я говорю об этом сейчас, потому что видел, как трудно держаться, когда вопрос касается денег «на жилье», которые вы для себя обосновали, даже если нет гарантий, что ваше жилье через десять-двадцать лет будет стоить столько, сколько вы предполагали.

Эксперты, не обращая внимания на вопросительный знак, будут советовать вам взять деньги, которые вы рассчитывали использовать для погашения ипотеки, и на двадцать лет вложить куда-то на фондовом рынке, с тем чтобы через двадцать лет вы смогли досрочно закрыть ипотеку с опережением графика в десять лет.

Идея прекрасная, и она отлично работает на бумаге. Но вот что важно. Я на самом деле не знаю никого, кому успешно удалось бы ее реализовать. Я уверен, что такие есть, но за мои двадцать лет работы я не встретил никого, кто поставил на вопросительный знак и был действительно доволен результатами.

Зато я видел очень много тех, кто пережил чувство эйфории после погашения ипотеки. Я бывал на вечеринках со сжиганием закладной. И я могу вспомнить только один пример, когда человек пожалел об ускоренном погашении ипотеки и упущенных возможностях инвестирования – но эти жалобы я выслушивал ровно накануне обвала на рынке жилья.

И даже если на бумаге это выглядит нецелесообразно, даже если я могу построить таблицу, из которой будет следовать, что это не самая лучшая мысль, все мои знакомые клиенты, которым удавалось расплатиться с долгом или обойтись без заимствований, были очень этому рады.

Иногда выгодно тратить чуть больше

Со всеми моими предостережениями об опасностях, которые таят в себе долги, моя следующая мысль вас удивит: когда речь идет о заимствованиях (или любых видах расходов), иногда выгоднее тратить больше.

Вы ведь покупаете иногда более дорогой вариант из имеющихся альтернатив или всегда ориентируетесь на самую низкую цену? Как и во многом другом, ответ зависит от того, что для вас важнее всего.

У меня есть друг, который никогда не понимал, почему соседи берут кредит, чтобы платить за что-то, до чего ему бы не было дела, например за большие дома, дорогие машины. Для него это все просто не стоило тех денег. Однажды, когда он особенно разошелся, ворча по этому поводу, я спросил, как принято тратить деньги в его семье.

Я заметил, что по сравнению с большинством семей моих знакомых в его семье много тратили на поездки и отдых. Мой друг – умный парень, так что сразу увидел нестыковку. И он, и соседи тратили деньги на то, что для них по-настоящему ценно, но, разумеется, ценности у всех разные.

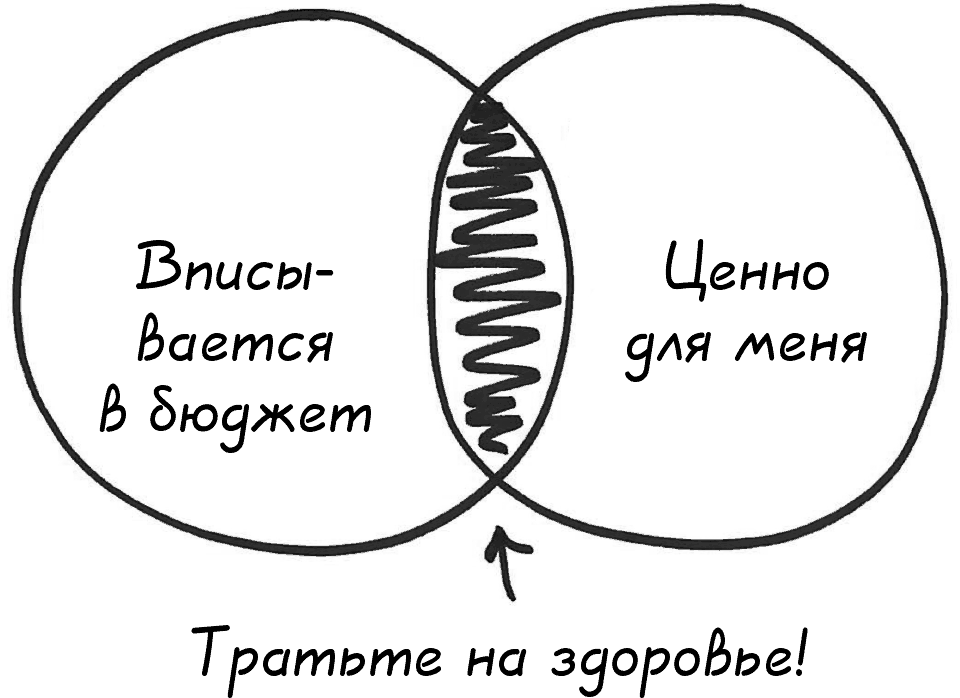

Это нормально – тратить деньги на то, что важно для тебя. У всех нас, возможно, есть такие сферы, где мы за ценой не постоим и на меньшее не согласимся. И все же, когда мы наращиваем расходы, не определившись сначала с системой критериев, то именно такими действиями можно сорвать бюджет и спускать ресурсы на то, что того не стоит.

Трата денег, даже если вы считаете это роскошью, необязательно означает, что вы приняли неправильное финансовое решение. Вполне может оказаться, что для вас оно наилучшее. Но только в том случае, если это согласуется с вашими целями и ценностями.

Чем больше у нас возможностей принимать решения в соответствии с нашими ценностями, в том числе касающимися заимствований, тем менее вероятно, что нам придется о них пожалеть, даже если были выбраны дорогостоящие варианты.

Не забывайте об этом в следующий раз, когда будете раздумывать, стоит ли в самом деле заплатить больше. Поймите: иногда ответ положительный, но, чтобы позволить себе одно, придется сказать «нет» чему-то другому.