Книга: Волновой принцип Эллиотта: Ключ к пониманию рынка

Назад: Глава 6. Акции и товары

Дальше: Глава 8. Говорит Эллиотт

Глава 7. Другие подходы к фондовому рынку и их связь с волновым принципом

Теория Доу

Согласно Чарльзу Доу, первичный тренд на рынке – это широкий, всепоглощающий «поток», который прерывается «волнами», или вторичными реакциями и ралли. Движения более мелкие – это «рябь» на волнах. Последние обычно неважны, если только не формируют «линию» (которая определяется как боковая структура, длящаяся по меньшей мере три недели и находящаяся внутри ценового диапазона в 5 %). Главными инструментами этой теории являются транспортный (ранее железнодорожный) и промышленный индексы. Главные толкователи теории Доу – Вильям Питер Гамильтон, Роберт Ри, Ричард Рассел и Е. Джордж Шефер – хотя и дополнили ее, но никогда не меняли ее основных принципов.

Как однажды заметил Чарльз Доу, можно вбить колья в песок на морском берегу, и они будут отмечать уровни прилива и отлива, а также направление потока воды, и графики можно использовать во многом сходным образом, показывая, как движутся цены. Из опыта рождается фундаментальное положение теории Доу, состоящее в том, что, поскольку оба индекса части одного и того же океана, их приливы и отливы, чтобы быть достоверными, должны двигаться в унисон. Таким образом, если в устойчивом тренде к новому экстремуму движется лишь один индекс – этот новый максимум или новый минимум не «подтвержден» другим индексом.

В волновом принципе Эллиотта и в теории Доу есть общие моменты. Во время подъема импульсных волн рынок должен быть сильным и широким, а происходящее должно подтверждаться другими индексами. Когда развивается коррективная или завершающая волна, вполне вероятны расхождения, или «неподтверждения». Последователи Доу, кроме того, различают три «психологические фазы» рыночного подъема. Естественно, поскольку оба метода отражают реальность, теория Доу описывает эти фазы в соответствии с индивидуальными признаками эллиоттовских волн 1, 3 и 5, которые мы обрисовали в главе 2.

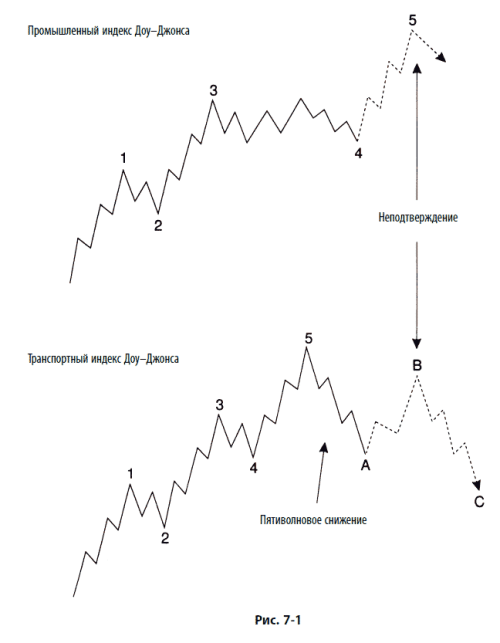

Волновой принцип подтверждает большую часть теории Доу, но, само собой, теория Доу гораздо беднее волнового принципа, поскольку концепция поведения волн Эллиотта имеет математическую основу; для интерпретации требует лишь одино рыночный индекс и разворачивается в соответствии с определенной структурой. Тем не менее оба подхода основаны на эмпирических наблюдениях и дополняют друг друга как теоретически, так и практически. Например, подсчет волн для индекса зачастую заранее извещает последователя Доу о грядущем неподтверждении. Если, как показано на рис. 7–1, промышленный индекс завершил четыре волны первичного изменения и прошел часть пятой волны, в то время как транспортный индекс испытывает ралли на волне В зигзагообразной коррекции, то неподтверждение делается неизбежным. Подобные ситуации на рынке неоднократно помогали авторам делать успешные прогнозы. Например, в мае 1977 г., когда транспортный индекс карабкался к новым максимумам, предшествовавшее этому пятиволновое снижение промышленного индекса в январе и феврале ясно сигнализировало о том, что любой подъем этого индекса будет обречен на неподтверждение.

Всякая медаль имеет обратную сторону, и неподтверждение по теории Доу часто может дать аналитику, практикующему метод Эллиотта, сигнал к тому, чтобы проверить свой подсчет и посмотреть, можно ли ожидать разворота. Таким образом, знакомство с одним подходом может оказаться хорошим подспорьем в применении другого. Поскольку теория Доу является бабушкой волнового принципа, ее историческое значение и годы эффективного применения заслуживают большого уважения.

Экономический цикл «волны Кондратьева»

Индейцы майя в Центральной Америке и, независимо от них, древние израильтяне знали и наблюдали 50–60-годичные (в среднем 54-годичные) циклы катастроф и возрождений. Современное выражение такого цикла – «длинная волна» экономических и социальных тенденций, замеченная в 20-х годах XX в. русским экономистом Николаем Кондратьевым. Кондратьев документально подтвердил, используя немногие доступные ему данные, что экономические циклы современных капиталистических стран склонны к повторению периодов экспансий и депрессий, длящихся немногим более половины столетия. Эти циклы совпадают по размеру с волнами суперциклической степени (или с растянутыми циклическими волнами), подразумеваемыми волновым принципом.

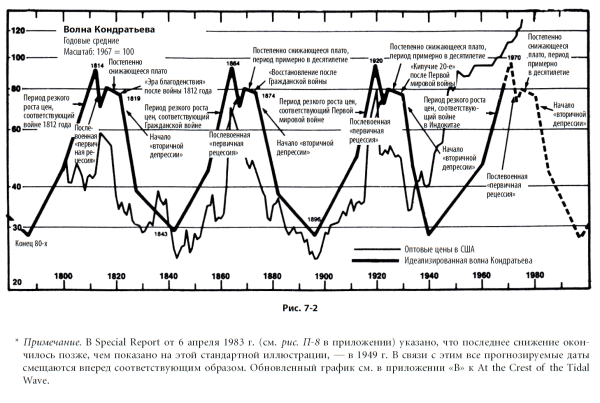

На рис. 7–2, воспроизведенном с любезного позволения The Media General Financial Weekly, показана идеализированная концепция циклов Кондратьева, начиная с 80-х годов XVIII в. до 2000 г., и их связь с оптовыми ценами. Обратите внимание, что в рамках волны большого суперцикла, показанной на рис. 5–4, расстояние от начала волны (I) до глубокого минимума 1842 г. волны а, входящей в волну (II), примерно равно одному циклу Кондратьева. Растянутая волна (III) и волна (IV) покрывают почти два цикла Кондратьева, а наша текущая суперциклическая волна (V) будет продолжаться в течение одного цикла Кондратьева.

Кондратьев обратил внимание на то, что «низовые» войны, т. е. войны, происходящие в то время, когда цикл достигает своего дна, обычно имеют место в те моменты, когда экономика может выиграть от создаваемого войной ценового стимулирования, ведущего к экономическому подъему и росту цен. «Пиковые» войны, с другой стороны, обычно возникают, поскольку правительство, как правило, оплачивает войну при помощи раздувания денежной массы, когда экономический подъем заходит достаточно далеко и цены резко растут. После экономического пика возникает первичный спад, за которым затем следует безинфляционное плато длительностью примерно в десятилетие, во время которого возвращаются времена относительной стабильности и процветания. По окончании этого периода следует несколько лет дефляции и тяжелой депрессии.

В Соединенных Штатах первый цикл Кондратьева начался на впадине, сопровождавшейся войной за независимость, и достиг пика во время войны 1812 года, за которым последовало плато, – период, называемый обычно «Эрой благоденствия», – предшествовавшее депрессии 30–40-х годов прошлого века. Как подметили в своей книге волна Кондратьева Джеймс Шуман и Дэвид Роузно, второй и третий циклы с экономической и социологической точек зрения разворачивались удивительно похоже при втором плато, сопровождавшем период восстановления после Гражданской войны и последовавшем за Первой мировой войной третьим плато (этот период называют «Кипучие двадцатые»). Обычно периоды плато приводили к улучшению дел на фондовых рынках, в особенности период плато 20-х годов. Кипучий фондовый рынок того времени в итоге окончился коллапсом, Великой депрессией и общей дефляцией вплоть до примерно 1942 г.

В соответствии с нашей интерпретацией цикла Кондратьева, сейчас мы достигли еще одного плато, пройдя «низовую» войну (Вторую мировую), «пиковую» войну (Вьетнам) и первичную рецессию (1974–1975 гг.). Это плато снова должно сопровождаться временами относительного процветания и мощным бычьим рынком акций. В соответствии с пониманием этого цикла, в середине 1980-х гг. экономика должна войти в коллапс, за которым последуют три или четыре года жестокой депрессии и длительный период дефляции, охватывающий и впадину 2000 г. Этот сценарий как раз сообразуется с нашими представлениями и соответствует подъему пятой циклической волны и следующему суперциклическому снижению, которое мы обсудили в главе 5 и о котором далее поговорим в последней главе.

Циклы

«Циклический» подход к фондовому рынку в последние годы вошел в моду, поскольку инвесторы ищут инструменты, способные помочь им в работе на волатильных боковых трендах. Этот подход весьма надежен и в руках ловкого аналитика может быть превосходным методом анализа рынков. Однако, по нашему мнению, хотя с его помощью и можно заработать деньги, как и с помощью других технических инструментов, «циклический» подход не отражает истинной сути законов, стоящих за поведением рынка.

К несчастью, как волновой принцип Эллиотта в сочетании с теорией Доу и одним или двумя родственными им методами породил значительное количество последователей тезиса, состоящего в том, что «все бычьи рынки имеют три колена», так и теоретики циклов в последнее время вызвали у многих аналитиков и инвесторов жесткую приверженность идее «четырехгодичных циклов». Тут кажутся уместными некоторые комментарии. Во-первых, существование любого цикла не означает, что во время второй половины цикла невозможно движение к новым максимумам. Измерения всегда производятся от одного минимума до другого, независимо от происходящих на рынке событий. Во-вторых, если четырехгодичный цикл и был заметен во время послевоенного периода (а это примерно 30 лет), то до этого времени свидетельства его существования неровны и нерегулярны, а это означает, что история в любой момент времени допускает его сжатия, расширения, сдвиги и исчезновения.

Для тех, кто достиг успеха, используя циклический подход, волновой принцип может быть полезен как инструмент предсказания изменений длины циклов, которые возникают и угасают, как правило, без всякого предупреждения. Например, обратите внимание на то, что четырехлетний цикл был ясно виден в большинстве подволн II, III и IV текущего суперцикла, но был запутан и искажен в волне I, на бычьем рынке 1932–1937 гг. и в предшествующие ему времена. Если мы вспомним, что две более короткие волны в пятиволновом бычьем движении часто совпадают по размеру, то сможем сделать вывод, что текущая циклическая волна V должна походить на волну I (1932–1937), поскольку волна III, имевшая место с 1942 по 1966 г., была растянута. Таким образом, текущая волна V должна обладать упрощенной структурой при более коротких циклах и может явить неожиданное сжатие популярного четырехгодичного цикла до трех с половиной лет. Иными словами, внутри волн циклы могут сохранять постоянный временной период. Однако когда начинается следующая волна, аналитику следовало бы ожидать возможных изменений периодичности. Поскольку, по нашему мнению, паники 1978 и 1979 гг., предсказанной теоретиками циклов на основании четырех– и девятигодичной периодичности, не случится, мы хотели бы привести следующую цитату из работы Чарльза Дж. Коллинза «Волновой принцип Эллиотта – переоценка», опубликованной в 1954 г. компанией Bolton, Tremblay & Co.:

«Один лишь Эллиотт из всех теоретиков цикличности (несмотря на тот факт, что он умер в 1947 г., в то время как остальные живы) предложил основания теории циклов, согласующиеся с тем, что действительно происходит в послевоенный период (по крайней мере до сегодняшнего дня).

Согласно ортодоксальному циклическому подходу, 1951–1953 годы должны были принести что-то вроде холокоста фондовым и товарным рынкам, с депрессией, сосредоточенной в этом промежутке. То, что ожидания такого поворота событий не подтвердились, вероятно, хорошо, поскольку весьма сомнительно, чтобы свободный мир смог пережить еще одно снижение, которое планировалось как не менее разорительное, чем в 1929–1932 гг.».

По нашему мнению, аналитики могли бы бесконечно продолжать свои попытки найти фиксированную циклическую периодичность, получая результаты, которые мало чего стоят. Волновой принцип обнаруживает, что рынку скорее свойственны характеристики спиральные, чем циклические, скорее естественные, чем механические.

Новости

Хотя большинство людей, пишущих о финансовых новостях, объясняют поведение рынка текущими событиями, между ними редко бывает заслуживающая внимания связь. Масса и плохих, и хороших новостей появляется почти ежедневно, и их обычно изучают скрупулезно, но селективно – так, чтобы создавать правдоподобное объяснение движению, произошедшему на рынке. Вот что говорит в «Законе природы» о значении новостей Эллиотт:

«В лучшем случае, новости – это запоздалое осознание сил, которые и так уже некоторое время работали, и они кажутся поразительными лишь тому, кто не отдает себе отчета в тренде. Насколько тщетно полагаться на чью-то способность истолковать важность для фондового рынка любой отдельной новости, было давно понятно опытным и успешным трейдерам. Ни к одной отдельной новости или серии разворачивающихся событий нельзя относиться как к базовой причине устойчивого тренда. Фактически, на длительном временном отрезке одни и те же события приводят к совершенно разным эффектам, потому что несходныи трендовые условия. Это утверждение можно проверить простым изучением 45-летней истории промышленного индекса Доу – Джонса.

За этот период убивали королей, происходили войны, возникали слухи о войне, паники, случались банкротства, были «Новая Эра» «Новое Дело», «потеря доверия», исторические и эмоциональные события всех сортов. И все же бычьи рынки действовали одинаково, и все медвежьи рынки проявляли схожие характеристики, и они контролировали и измеряли тот ответ, который давал всем этим новостям и рынок, и сегменты, которые в определенных пропорциях составляют тренд как целое. Именно эти характеристики, независимо от новостей, можно оценить и использовать в прогнозировании будущего поведения рынка.

Бывают моменты, когда происходит что-то совершенно непредвиденное, например землетрясение. Как бы то ни было, независимо от степени неожиданности, кажется уместным заключить, что последствия любого подобного развития событий очень быстро сходят на нет и без разворота того тренда, который закрепился до этого события. Тем, кто видит в новостях причину рыночных трендов, вероятно, больше бы повезло, делай они ставки на скачках, не полагаясь на собственную способность правильно оценивать важность выходящих из ряда вон новостей. Следовательно, единственный способ разглядеть лес – это подняться над окружающими деревьями».

Эллиотт осознавал, что не новости, но нечто другое формирует модели, проявляющиеся на рынке. Вообще говоря, важный аналитический вопрос не в новостях per se, но в том значении, которое рынок придает новостям. В периоды растущего оптимизма очевидная реакция рынка на новость часто отличается от той, что была бы, господствуй на рынке нисходящий тренд. Нет ничего сложного в том, чтобы разметить череду эллиоттовских волн на графике исторических цен, но невозможно найти, скажем, моменты возникновения войн, – а ведь это наиболее драматичный вид человеческой деятельности, – основываясь на истории поведения фондового рынка. Тем не менее психология рынка в ее отношении к новостям иногда полезна, особенно когда рынок ведет себя противоположно тому, что «обычно» ожидается.

Наши исследования предполагают не просто что новости не поспевают за рынком, но что они, кроме того, следуют в точности той же прогрессии. В то время когда на бычьем рынке развиваются волны 1 и 2, первые полосы газет сообщают новости, которые порождают страх и уныние. С фундаментальной точки зрения ситуация обычно кажется самой плохой, когда на рынке достигает своего дна волна 2 нового подъема. Благоприятные фундаментальные условия возвращаются вместе с волной 3 и достигают временного пика в начальной стадии волны 4. Они частично возвращаются на волне 5 и, что является техническим аспектом волны 5, производят меньшее впечатление, чем те, что сопутствовали волне 3 (см. главу 3). На рыночном пике фундаментальный фон остается радужным или даже улучшается, однако рынок, несмотря на это, разворачивается вниз. Негативные фундаментальные условия снова начинают нарастать после того, как коррекция уже прошла значительную часть своего пути. Таким образом, новости – или «фундаментальные условия» – отстают от рынка во времени на одну или две волны. Параллельность этих рядов событий является указанием на единство проявлений человеческой деятельности и склонна подтверждать волновой принцип как неотъемлемую часть человеческого опыта.

Технические аналитики утверждают, что рынок предвидит будущее, т. е. заранее верно угадывает изменения в социальных условиях. Эта теория изначально соблазнительна, поскольку рынок, по-видимому, в предыдущем развитии экономики и даже в социально-политических событиях чувствовал изменения еще до их появления. Однако та мысль, что инвесторы ясновидящи, довольно фантастична. Почти наверняка на деле отражающиеся в рыночных ценах эмоциональные состояния и склонности людей заставляют их вести себя таким образом, который, в конце концов, оказывает влияние на экономическую статистику и политику, т. е. создает «новости». Чтобы резюмировать наш взгляд, скажем, что рынок, с точки зрения прогнозирования, и есть главная новость.

Теория случайного блуждания

Теория случайного блуждания была разработана статистиками из академической среды. Теория держится того мнения, что цены акций изменяются случайным образом, а не в соответствии с предсказуемыми поведенческими моделями. Следовательно, анализ фондового рынка становится бессмысленным, поскольку из изучения трендов, моделей или внутренней силы и слабости отдельных ценных бумаг ничего извлечь нельзя.

Дилетанты, как бы ни были они успешны в других областях, обычно с трудом понимают незнакомые, «беспричинные», иногда резкие, кажущиеся случайными пути рынка. Академики – люди умные, и, чтобы объяснить свою собственную неспособность предвидеть поведение рынка, некоторые из них просто заявили, что такое предвидение невозможно. Многие факты противоречат такому заключению. Например, простое существование на свете очень успешных профессиональных трейдеров, принимающих сотни или даже тысячи торговых решений в год, решительно опровергает мысль о случайном блуждании цен, так же как опровергает ее и существование портфельных менеджеров и аналитиков, которые делают блестящие профессиональные карьеры на поприще прогнозирования пути рынка. Говоря со статистической точки зрения, их эффективность доказывает, что силы, движущие рынком, не случайны и на рынке правит не одна лишь удача. Рынок обладает своей собственной природой, и некоторые люди постигают эту природу и добиваются успеха. Очень краткосрочный трейдер, принимающий за одну неделю десятки решений и каждую неделю зарабатывающий деньги, делает нечто, вероятность чего (в мире случайностей) значительно меньшая, чем падение монеты одной и той же стороной вверх при пятидесяти подбрасываниях подряд.

В «Математике» Дэвид Бергамини утверждал:

«Подбрасывание монеты является опытом из области теории вероятности, который каждый испробовал. Ставка на «орла» или «решку» является чистым пари, поскольку вероятность каждого исхода равна половине. Никто не ждет, что монета упадет один раз «орлом» вверх в каждых двух подбрасываниях, но при большом количестве попыток результат будет стремиться к равенству исходов. Для того чтобы монета упала «орлом» пятьдесят раз подряд, потребовалось бы, чтобы миллион человек подбрасывали монеты десять раз за одну минуту по сорок часов в неделю, и тогда такой исход будет возникать единожды за девять столетий».

Показателем того, насколько теория случайного блуждания далека от действительности, является график 89 дней торговли на Нью-Йоркской фондовой бирже после минимума 1 марта 1978 г., равного 740, и приведенный на рис. 2-16. Кроме того, весьма показательным является график суперцикла на рис. 5–5. Из этих двух графиков видно, что ценовые движения на NYSE не беспорядочные блуждания без всякого смысла и причины. Час за часом, день за днем, год за годом ценовые изменения создают последовательность волн, делящуюся и подразделяющуюся на модели, превосходно сообразующиеся с основными принципами Эллиотта, изложенными им 40 лет назад. Таким образом, как может засвидетельствовать читатель этой книги, волновой принцип Эллиотта на каждом шагу оспаривает выводы теории случайного блуждания.

Технический анализ

Волновой принцип Эллиотта не только подтверждает уместность анализа графиков, но и помогает техническому аналитику решить, какая модель с наибольшей вероятностью действительно значима. Как и волновой принцип, технический анализ (как описывается в книге Роберта Д. Эдвардса и Джона Мэйги «Технический анализ трендов фондового рынка») распознает «треугольники» как по большей части внутритрендовое явление. Понятие клина идентично тому, что Эллиотт называл диагональным треугольником, и оно имеет тот же самый смысл. Флаги и вымпелы суть зигзаги и треугольники. «Прямоугольники» обычно являются двойными или тройными тройками. «Двойные вершины» по большей части вызываются горизонтальными коррекциями, «двойные впадины» – усеченными пятыми волнами.

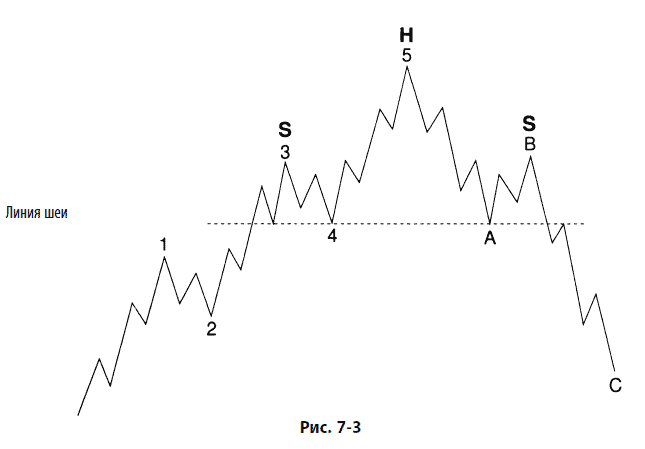

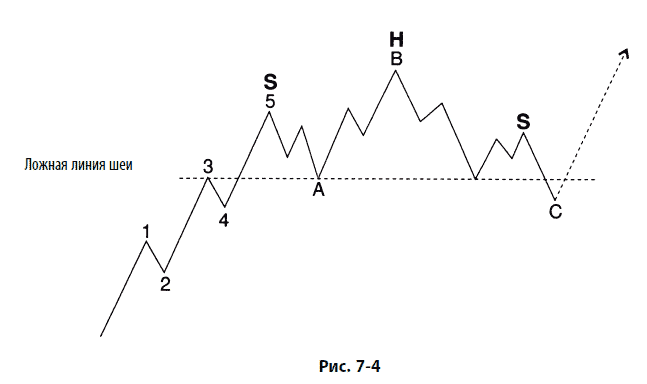

Знаменитую модель «голова и плечи» можно заметить в нормальной вершине Эллиотта (см. рис. 7–3), в то время как «несра-ботавшая» модель «голова и плечи» является расширенной горизонтальной коррекцией в терминологии Эллиотта (см. рис. 7–4). Заметьте, что в обеих моделях снижающийся объем, обычно сопровождающий образование модели «голова и плечи», является характеристикой, полностью совместимой с волновым принципом. На рис. 7–3 волна 3 будет сопровождаться наибольшим объемом торговли, в волне 5 оборот снизится, а в волне В оборот будет минимальным (если это волна промежуточной или более низкой степени). На рис. 7–4 импульсная волна будет иметь наибольший объем торговли, волна В обычно будет сопровождаться некоторым снижением объема, а с волной С будет связан самый низкий объем торговли.

Линии трендов и трендовые каналы в обоих подходах используются сходным образом. Явления поддержки и сопротивления очевидны и в обычной волновой прогрессии, и в ограничениях, свойственных медвежьим рынкам (минимум волны 4 является уровнем поддержки для последующего снижения). Высокий объем и вола-тильность (разрывы) являются узнаваемыми характеристиками «пробоев», которыми, как правило, сопровождаются третьи волны, чья индивидуальность, как уже говорилось в главе 2, полностью этому соответствует.

Несмотря на эту совместимость, после многих лет работы с волновым принципом мы находим, что применение классического технического анализа к индексам фондового рынка вызывает чувство, что мы ограничиваем сами себя использованием каменных инструментов в век современных технологий.

Инструменты технического анализа, известные как «индикаторы», часто чрезвычайно полезны для оценки и подтверждения состояния рынка или психологического фона, обычно сопровождающего волны этого типа. Индикаторы настроений инвестора, вроде тех, что говорят о коротких продажах, сделках с опционами и об отношении к рынку, достигают своих наивысших уровней к концу волн С, вторых волн и пятых волн. Инерционные индикаторы обнаруживают угасание силы рынка (т. е. скорости ценовых изменений, широты и, в меньшей степени, объема) на пятых волнах и на волнах В расширенных горизонтальных коррекций, создавая расхождение графиков цены и индикатора. Поскольку эффективность отдельных индикаторов может изменяться или пропадать с течением времени из-за изменений в рыночной механике, мы настаиваем на их применении в качестве инструментов, помогающих правильному подсчету волн Эллиотта, но не стали бы на них полагаться до такой степени, чтобы игнорировать подсчет волн. Действительно, соответствующие нормы волнового принципа временами предполагают рыночную среду, вызывающую бессилие определенных рыночных индикаторов.

Экономический анализ

Очень популярный сегодня у институциональных фондовых менеджеров и консультантов, этот метод предпринимает попытки предугадать поведение фондового рынка путем прогнозирования изменений в экономике с использованием тенденций процентных ставок, типичного послевоенного поведения циклов деловой активности, уровня инфляции и других показателей. По нашему мнению, попытки прогнозировать рынок без того, чтобы прислушиваться к самому рынку, обречены на провал. Если уж говорить с такой точки зрения, рынок – значительно более надежный предсказатель экономики, чем наоборот. Более того, рассматривая историческую перспективу, мы ясно видим, что хотя различные экономические условия в какой-то период времени могут иметь определенного рода связь с фондовым рынком, эти взаимоотношения изменяются, по-видимому, без всякого предупреждения. Например, иногда спад начинается почти одновременно с возникновением медвежьего рынка, а иногда он не проявляется вплоть до его конца. Непостоянство еще одной связи видно в возникновении инфляции или дефляции, каждая из которых проявляется на фондовом рынке в одних случаях «по-бычьи», а в других «по-медвежьи». Схожим образом, опасения роста процентных ставок удерживают многих фондовых менеджеров от инвестиций на рынке 1978 г., в то время как отсутствие таких опасений заставляло их инвестировать во время коллапса 1962 г. Падение процентных ставок часто сопровождает бычьи рынки, но также бывает связано с самыми сильными снижениями на рынке (например, 1929–1932 гг.).

Эллиотт утверждал, что волновой принцип проявляет себя во всех сферах человеческой деятельности, даже, например, в частоте подачи заявлений на получение патентов. В последнее время Гамильтон Болтон особо подчеркивал, что волновой принцип сообщает, по крайней мере начиная с 1919 г., об изменениях в трендах финансовых показателей. Вальтер Е. Вайт в работе «Волны Эллиотта на фондовом рынке» тоже находил, как показывает нижеприведенная цитата, что анализ волн полезен для интерпретации тенденций монетарных показателей:

«Уровень инфляции оказывает в последние годы очень важное влияние на цены фондового рынка. Из графика процентных изменений (от уровня предыдущего года) индекса потребительских цен видно, что уровень инфляции с 1965 по конец 1974 года образует эллиоттовскую волну 1–2–3–4–5. Начиная с 1970 года сложился инфляционный цикл, отличный от предыдущего послевоенного бизнес-цикла. Его дальнейшее развитие пока неизвестно. Тем не менее волны помогают предположить, как это было в конце 1974 года, в какие моменты рынок развернется».

Волновые концепции Эллиотта полезны для определения разворотных точек во множестве различных рядов экономических данных. Например, свободные чистые банковские резервы, которые, по словам Вайта, «предсказывают развороты на фондовом рынке», были, по сути, отрицательны на протяжении примерно восьми лет с 1966 по 1974 г. Окончание пятиволнового снижения в конце 1974 г. дало важный сигнал к покупке.

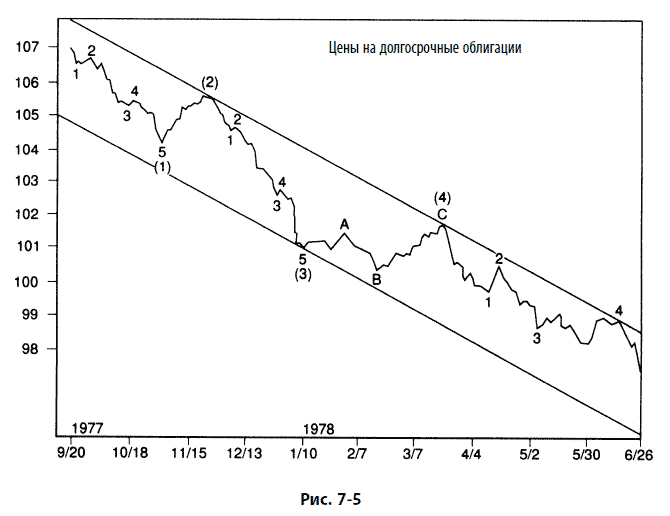

В качестве подтверждения эффективности волнового анализа финансовых рынков мы представили на рис. 7–5 подсчет волн для цены долгосрочных облигаций Казначейства США с погашением в 2000 г. Даже в этой короткой девятимесячной ценовой модели мы видим отражение эллиотовского процесса. На этом графике представлены три примера чередования, поскольку каждая вторая волна, будучи зигзагом, чередуется с каждой четвертой волной, являющейся горизонтальной коррекцией. Все ралли достигают верхней трендовой линии. Пятая волна образует растяжение, которое, в свою очередь, заключено внутри трендового канала. На текущей стадии анализа можно ожидать начала сильнейшего за последний год ралли на рынке облигаций.

Таким образом, хотя экономические показатели могут иметь сложную связь с ценами акций, наш опыт говорит о том, что движения цены всегда создают эллиоттовскую модель. По-видимому, то, что влияет на инвесторов, управляющих своими портфелями, так же влияет и на банкиров, бизнесменов и политиков. Бывает трудно отделить причину от следствия, когда взаимодействие сил на всех уровнях деятельности так многообразно и запутанно. Волны Эллиотта, будучи отражением массовой психологии, простирают свое влияние на все категории человеческого поведения.

Внешние силы

Мы не отвергаем той мысли, что внешние силы могут управлять циклами и моделями, которые человеку еще предстоит постичь. Например, на протяжении многих лет некоторые аналитики подозревали наличие связи между частотой возникновения солнечных пятен и ценами акций на том основании, что изменения магнитного излучения оказывают влияние на массовую психологию людей, в том числе и инвесторов. В 1965 г. Чарльз Дж. Коллинз опубликовал статью, озаглавленную «Вопросы влияния солнечной активности на фондовый рынок». Коллинз обратил внимание на то, что начиная с 1871 г. суровые медвежьи рынки обычно следовали за годами, когда активность появления солнечных пятен превышала обычный уровень. Не так давно доктор Р. Бэрр в своем «Плане выживания» заявил, что открыл удивительную корреляцию между геофизическими циклами и изменением уровня электрического потенциала растений. В различных исследованиях неоднократно отмечалось, что на человеческое поведение воздействуют изменения в бомбардировке атмосферы ионами и космическими лучами, которые, в свою очередь, могут регулироваться лунными и планетарными циклами. Действительно, некоторые аналитики успешно использовали планетарные расположения, которые, по-видимому, воздействуют на активность солнечных пятен, для предсказаний, касающихся фондового рынка. В октябре 1970 г. журнал The Fibonacci Quarterly (издаваемый организацией The Fibonacci Association Калифорнийского университета Санта-Клары) опубликовал статью капитана Агентства спутниковой связи Вооруженных сил США Б.А. Рида. Статья озаглавлена «Ряды Фибоначчи в Солнечной системе». В ней утверждается, что расстояния между планетами и периоды их обращений соответствуют отношениям Фибоначчи. Связь с последовательностью Фибоначчи подразумевает, что может существовать неслучайная связь между поведением фондового рынка и внеземными силами, оказывающими воздействие на земную жизнь. Как бы то ни было, на данный момент мы удовлетворены предположением, что волновые модели Эллиотта в социальном поведении являются результатом ментального и эмоционального устройства человека и приводят к поведенческим тенденциям в социальных ситуациях. Если эти тенденции управляются внешними силами или к ним привязаны, пусть эту связь докажет кто-то другой.

Назад: Глава 6. Акции и товары

Дальше: Глава 8. Говорит Эллиотт