Книга: Волновой принцип Эллиотта: Ключ к пониманию рынка

Назад: Глава 4. Анализ отношений и временная последовательность Фибоначчи

Дальше: Глава 6. Акции и товары

Глава 5. Долгосрочные волны и их современное состояние

В сентябре 1977 г. журнал Forbes опубликовал интересную статью, посвященную проблемам теории инфляции и озаглавленную «Великий парадокс гамбургера», в которой автор, Дэвид Ворш, задавался вопросом о том, что «в действительности входит в цену гамбургера». Почему происходит ценовой взрыв, а потом через столетие или более цены снова падают? Автор цитирует профессора Фелпса Брауна и Шейлу В. Хопкинс из Оксфордского университета, которые говорят:

«На протяжении столетия или более цены, по-видимому, подчиняются одному всемогущему закону; столетие сменится, и будет господствовать новый закон. Война, которая подбрасывает тренд вверх к новым высотам, оказывается не в силах отклонить его в следующем веке. Знаем ли мы, что за факторы определяют характер эпохи, и почему, продержавшись так долго и выстояв во время таких потрясений, они быстро и бесповоротно уступают дорогу другим?»

Браун и Хопкинс утверждают, что цены, по-видимому, «подчиняются одному всемогущему закону», и это в точности соответствует тому, что говорил Эллиотт. Этот всемогущий закон – гармоническое отношение, обнаруживаемое в золотом сечении, которое лежит в основе законов природы, а также отчасти формирует физические, ментальные и эмоциональные структуры человека. Кроме того, человеческий прогресс, как весьма точно отмечает г-н Ворш, по-видимому, не носит линейного характера, его ход меньше всего напоминает мерное тиканье часов; движение вперед осуществляется скорее зигзагообразно, рывками. Мы согласны с выводами г-на Ворша, но хотим уточнить: такие рывки не характерны лишь для одной эпохи, они возникают на всех ступенях логарифмической спирали человеческого прогресса, от самого низшего уровня и до бесконечности. Говоря более широко, именно через такие рывки и осуществляется движение вообще. Ведь это только кажется, что часы идут ровно, на деле их ход управляется судорожными толчками часового механизма. Вполне вероятно, что логарифмическая спираль человеческого прогресса сходным образом раскручивается толчками, связанными не временной периодичностью, а повторяемостью формы.

Если этот тезис не кажется вам убедительным, обратите внимание: речь идет не о внешней силе, а о внутренней. Можно отвергнуть волновой принцип на том основании, что он детерминистичен, но при этом остаются без ответа все «как» и «почему» тех социальных моделей, которые были показаны нами в этой книге. Мы же всегонавсего утверждаем, что и человеческая психика подчиняется определенным естественным законам, находя выражение в определенных формах социального поведения; эти формы обнаруживаются и в поведении рынка. Важно понять, что формы, о которых идет речь, имеют социальную, а не индивидуальную природу. Человек обладает свободной волей и может научиться распознавать эти типичные модели социального поведения, а затем использовать их к своей выгоде. Действовать и думать не так, как все, полагаться на себя – непросто, но при наличии дисциплины и некоторого опыта вы, без сомнения, можете этому научиться, поскольку будете понимать сущность поведения рынка. Нет надобности упоминать, что волновой принцип трудно будет принять тем, кто считает, что поведение рынка можно предсказать с помощью фундаментального анализа, механистических моделей, предлагаемых экономистами, а также сторонниками теории «случайного блуждания» или теории заговора, предполагающей, что всем управляют «гномы из Цюриха».

Мы предполагаем, что среднего инвестора мало интересует, что случится с его вложениями после его смерти или какова была инвестиционная среда во времена его прапрадедушки. И без того, чтобы морочить себе голову отдаленным будущим или давно прошедшим прошлым, справиться с сегодняшними условиями в ежедневной битве за инвестиционное выживание достаточно трудно. Тем не менее мы решили потратить время на анализ долгосрочных волн – во-первых, потому, что события прошлого весьма помогают определить ход вещей в будущем, а во-вторых – поскольку можно показать, что закон, который приложим к долгосрочным периодам, действует и на коротких временных промежутках, создавая те же самые модели поведения фондового рынка.

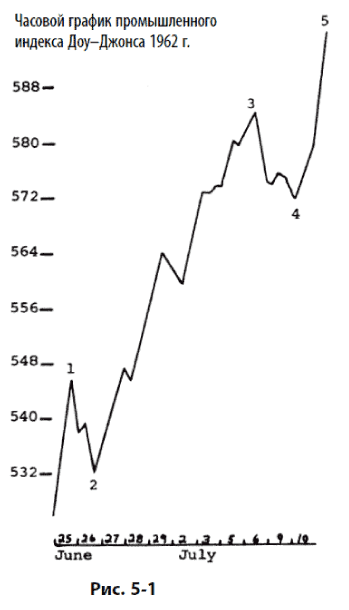

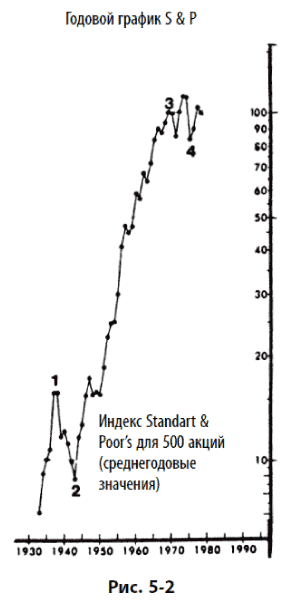

Иначе говоря, модели поведения фондового рынка одинаковы на всех степенях волн. Модели движения, заметные на часовых графиках, проявляются и в больших волнах, для которых строят годовые графики. Например, на рис. 5–1 и 5–2 показаны два графика, один из которых отражает часовые колебания индекса Доу за период в десять дней с 25 июня по 10 июля 1962 г., а второй является годовым графиком индекса S & P 500 за период с 1932 по 1978 г. (с любезного разрешения The Media General Financial Weekly). На обоих графиках показаны схожие модели движения, несмотря на 1500-кратную разницу во временном интервале. Развитие долгосрочной модели еще не завершилось, поскольку волна V, начавшаяся с минимума 1974 г., еще не прошла весь свой путь, но до настоящего момента модель развивается параллельно линии часового графика. На каждой степени форма остается неизменной.

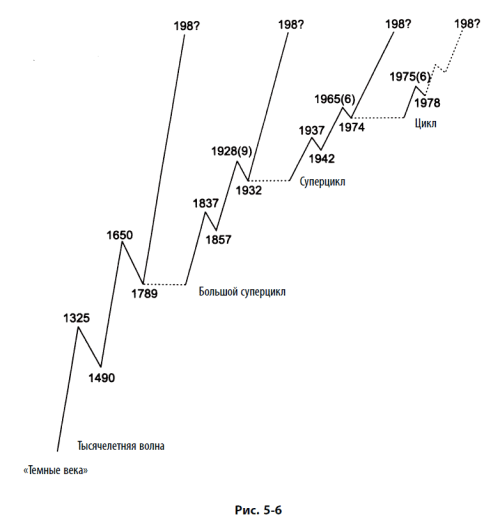

В этой главе мы обрисуем в общих чертах текущую позицию в прогрессии «рывков и толчков» для степеней от той, которую мы называем «Тысячелетней степенью», и до сегодняшнего бычьего рынка циклической степени. Более того, мы покажем, что из-за положения в текущей Тысячелетней волне и наложении «пятерок» в нашей конечной картине волн это десятилетие может оказаться весьма важным моментом в мировой истории с точки зрения изучения волнового принципа Эллиотта.

Тысячелетняя волна от «Темных веков»

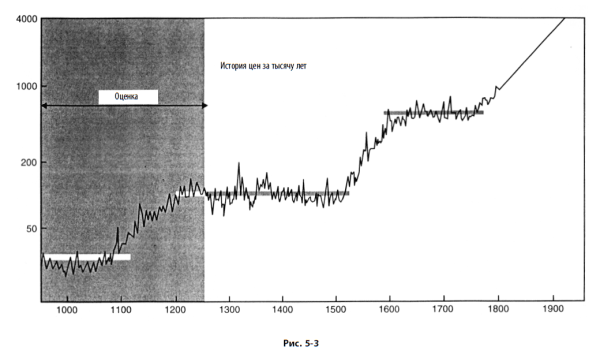

Данные, пригодные для исследования ценовых трендов за последние две с небольшим сотни лет, получить не особенно сложно, но нам приходится полагаться на менее точную статистику при взгляде на более ранние тренды. Долгосрочные ценовые индексы, собранные профессором Брауном и Шейлой В. Хопкинс и потом расширенные Дэвидом Воршем, основываются на простой «рыночной корзине человеческих потребностей» за период с 950 по 1954 г.

Соединив ценовые кривые Брауна и Хопкинс с ценами акций промышленных компаний начиная с 1789 г., мы получим долгосрочную картину цен за последнюю тысячу лет. На рис. 5–3 показаны примерные обобщенные колебания цен с «Темных веков» по 1789 г. Для пятой волны, начавшейся в 1789 г., мы начертили прямую линию, чтобы представить колебания цен акций отдельно, проанализировав их в следующем разделе. Как ни странно, но эта диаграмма, хотя и всего лишь грубое указание на ценовые тренды, предполагает наличие в ней пятиволновой модели Эллиотта.

Широкие параллельные исторические движения цен представляют громадные периоды торговой и промышленной экспансии, продолжавшейся на протяжении веков. Рим, чья великая культура, может быть, соответствовала пику предыдущей тысячелетней волны, в конце концов пал в 476 г. Поиски знаний почти угасли на пять последовавших веков, на время медвежьего рынка тысячелетней степени. Первую волну экспансии нового большого суперцикла, которая охватывает Средние века, в конце концов всколыхнула торговая революция (950–1350). Уровень цен, сложившийся между 1350 и 1520 г., представляет собой «коррекцию» движения вперед, имевшего место во время торговой революции.

Следующий период роста цен совпадал как с капиталистической революцией (1520–1640), так и с величайшим периодом в истории Англии – правлением Елизаветы. Елизавета I (1533–1603) взошла на престол Англии сразу после изнурительной войны с Францией. Обнищавшая страна была в отчаянном положении, но при Елизавете Англия бросила вызов всем европейским силам, расширила свои владения и стала одной из самых процветающих наций в мире. Это были времена Шекспира, Мартина Лютера и Дрейка, славная эпоха мировой истории. Деловая активность ширилась, а цены на протяжении всего этого периода творческого великолепия и изобилия росли. К 1650 г. цены достигли пика и начали снижаться, формируя коррекцию большой суперциклической степени длиной в целое столетие.

Следующий подъем товарных цен большой суперциклической степени в рамках этой тысячелетней волны начался около 1760 г., а не в предполагаемый в случае фондового рынка временной период между 1770 и 1790 г., который мы обозначили как 1789 – год, начиная с которого имеются исторические данные фондового рынка. Тем не менее, как показывают исследования Гертруды Ширк, напечатанные в апрельско-майском номере журнала Cycles, обычно тенденции товарных цен склонны опережать схожие тренды цен акций примерно на десятилетие. В таком свете эти два ориентира начала пятой волны весьма хорошо друг другу соответствуют. Эта волна большой суперциклической степени совпадает со взрывом производительности, порожденным промышленной революцией, и параллельна подъему Соединенных Штатов Америки как мировой силы.

Эллиоттовская логика предполагает, что большой суперцикл, начавшийся в 1789 г. и продолжающийся по сей день, в разворачивающейся волновой модели должен следовать за другими волнами и предшествовать другим волнам при типичных отношениях времени и амплитуды. Если это так, тогда тысячелетняя волна, если только она не окажется растянутой, прошла почти весь свой путь и скорее всего будет скорректирована тремя большими суперциклами (двумя направленными вниз и одним направленным вверх), которые могли бы растянуться на следующие пять сотен лет. Трудно представить себе ситуацию упадка мировой экономики, длящуюся настолько долго. Этот ясный намек на долгосрочные неприятности не исключает, что технология смягчит суровость депрессии, которую можно было бы ожидать исходя из тысячелетней истории цен.

Волновой принцип Эллиотта является закономерностью, основывающейся на вероятности и степени, а не предсказанием точных условий. Как бы то ни было, конец текущего суперцикла (V) должен привести к некоторой форме экономического или социального потрясения, говорящего о новой эре упадка и безнадежности. Если варвары разрушили разлагающийся Рим, то можем ли мы утверждать, что у варваров нынешних дней нет адекватных средств и схожих целей?

Волна большого суперцикла с 1789 г. по настоящее время

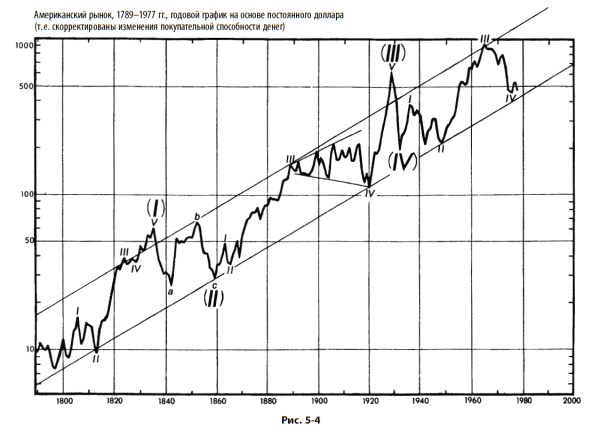

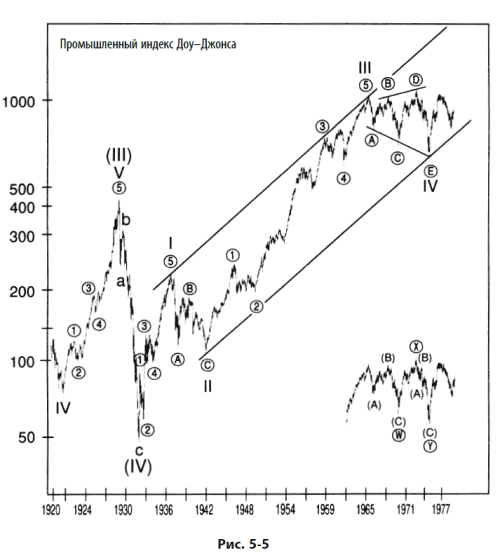

Эта длинная волна имеет правильный вид: три волны в направлении главного тренда и две волны, ему противоположные, что дает пять волн, при растянутой третьей волне, соответствующей наиболее динамичному и прогрессивному периоду в истории Соединенных Штатов. На рис. 5–4 подразделения суперцикла помечены как (I), (II), (III) и (IV), а волна (V) разворачивается в настоящее время.

Весьма удивительно, что история цен акций промышленных компаний, рассматриваемая на основе концепции «постоянного» доллара, разработанной Гертрудой Ширк для журнала Cycles, оформляется в столь ясную эллиоттовскую модель, – ведь мы исследуем историю рынка, относящуюся к временам строительства каналов, когда статистика была крайне скудна. Особенно удивляет трендовый канал, базовая линия которого проходит через несколько важных минимумов циклической и суперциклической волн, а верхняя параллель соединяет пики нескольких повышательных волн. Есть все основания думать, что рыночный максимум 1983 г. достигнет верхней параллели в нашей целевой области между 2500 и 3000, если, конечно, не произойдет радикального изменения в индексе оптовых цен.

Предполагая, что 1789 год дает начало суперциклу, волна (I) представляет собой совершенно очевидную «пятерку». Волна (II) является горизонтальной и, в соответствии с правилом чередования, ясно предсказывает форму зигзага или треугольника для волны (IV).

Волна (III) растянута и легко может быть поделена на пять необходимых подволн, включая расширяющийся треугольник в типичной позиции четвертой волны. Волна (IV), имевшая место с 1929 по 1932 г., оканчивается внутри области четвертой волны меньшей степени.

Изображение волны (IV) на рис. 5–5 более подробно показывает зигзаг суперциклической степени, отмечающий наиболее разорительный коллапс рынка в истории США. Если исследовать волну  этого снижения, то дневные графики покажут, что третья подволна включает в себя финансовый крах Уолл-стрит 29 октября 1929 г. Затем волна

этого снижения, то дневные графики покажут, что третья подволна включает в себя финансовый крах Уолл-стрит 29 октября 1929 г. Затем волна  была скорректирована примерно на 50 % волной

была скорректирована примерно на 50 % волной  «знаменитой направленной вверх коррекции 1930 г.», как ее называет Ричард Рассел. Во время этой коррекции даже Роберт Ри поддался эмоциям рыночного оживления и закрыл свои короткие позиции. Волна

«знаменитой направленной вверх коррекции 1930 г.», как ее называет Ричард Рассел. Во время этой коррекции даже Роберт Ри поддался эмоциям рыночного оживления и закрыл свои короткие позиции. Волна  в конце концов достигла своего дна на отметке 41,22, упав на 253 пункта, или на величину, примерно равную длине волны

в конце концов достигла своего дна на отметке 41,22, упав на 253 пункта, или на величину, примерно равную длине волны  , умноженной на 1,382. Она завершила падение цен акций на 89 % (число Фибоначчи) за 3 года (еще одно число Фибоначчи).

, умноженной на 1,382. Она завершила падение цен акций на 89 % (число Фибоначчи) за 3 года (еще одно число Фибоначчи).

этого снижения, то дневные графики покажут, что третья подволна включает в себя финансовый крах Уолл-стрит 29 октября 1929 г. Затем волна

этого снижения, то дневные графики покажут, что третья подволна включает в себя финансовый крах Уолл-стрит 29 октября 1929 г. Затем волна  была скорректирована примерно на 50 % волной

была скорректирована примерно на 50 % волной  «знаменитой направленной вверх коррекции 1930 г.», как ее называет Ричард Рассел. Во время этой коррекции даже Роберт Ри поддался эмоциям рыночного оживления и закрыл свои короткие позиции. Волна

«знаменитой направленной вверх коррекции 1930 г.», как ее называет Ричард Рассел. Во время этой коррекции даже Роберт Ри поддался эмоциям рыночного оживления и закрыл свои короткие позиции. Волна  в конце концов достигла своего дна на отметке 41,22, упав на 253 пункта, или на величину, примерно равную длине волны

в конце концов достигла своего дна на отметке 41,22, упав на 253 пункта, или на величину, примерно равную длине волны  , умноженной на 1,382. Она завершила падение цен акций на 89 % (число Фибоначчи) за 3 года (еще одно число Фибоначчи).

, умноженной на 1,382. Она завершила падение цен акций на 89 % (число Фибоначчи) за 3 года (еще одно число Фибоначчи).И снова следует отметить, что Эллиотт всегда рассматривал 1928 год как истинную вершину волны (III), при том что номинальный ценовой максимум был достигнут в 1929 г., в модели неправильной вершины. Мы обнаружили в таком выводе несколько недостатков, так же как и Чарльз Коллинз, который согласен с нами в том, что истинный максимум приходится на 1929 г. Во-первых, снижение, продолжавшееся с 1929 по 1932 г., прекрасный образец снижения по типу зигзага 5–3–5. Далее, если волна (III) достигла вершины в 1928 г., то волна (IV) должна подразумевать форму, которая не соответствует «правильному виду» 3–3–5 для расширенной горизонтальной коррекции. В рамках этой интерпретации волна  слишком велика по сравнению с волнами

слишком велика по сравнению с волнами  и

и  и оканчивается на слишком большом расстоянии от минимума волны а. Другая проблема связана со слишком большой силой предполагаемой волны

и оканчивается на слишком большом расстоянии от минимума волны а. Другая проблема связана со слишком большой силой предполагаемой волны  , которая остается внутри направленного вверх канала, а заканчивается, пробив верхнюю линию тренда, что характерно для пятых волн. Анализ отношений для волны (IV) поддерживает как вывод Эллиотта о неправильной вершине, так и наш тезис об истинной вершине, поскольку волна

, которая остается внутри направленного вверх канала, а заканчивается, пробив верхнюю линию тренда, что характерно для пятых волн. Анализ отношений для волны (IV) поддерживает как вывод Эллиотта о неправильной вершине, так и наш тезис об истинной вершине, поскольку волна  в эллиоттовском анализе в 2,618 раза длиннее чистого снижения волны

в эллиоттовском анализе в 2,618 раза длиннее чистого снижения волны  с ноября 1928 г. по ноябрь 1929 г., а в нашем анализе волна с в 1,382 раза длиннее волны а, имевшей место с сентября 1929 г. по ноябрь 1929 г. (0,382 является числом, обратным 2,618).

с ноября 1928 г. по ноябрь 1929 г., а в нашем анализе волна с в 1,382 раза длиннее волны а, имевшей место с сентября 1929 г. по ноябрь 1929 г. (0,382 является числом, обратным 2,618).

слишком велика по сравнению с волнами

слишком велика по сравнению с волнами  и

и  и оканчивается на слишком большом расстоянии от минимума волны а. Другая проблема связана со слишком большой силой предполагаемой волны

и оканчивается на слишком большом расстоянии от минимума волны а. Другая проблема связана со слишком большой силой предполагаемой волны  , которая остается внутри направленного вверх канала, а заканчивается, пробив верхнюю линию тренда, что характерно для пятых волн. Анализ отношений для волны (IV) поддерживает как вывод Эллиотта о неправильной вершине, так и наш тезис об истинной вершине, поскольку волна

, которая остается внутри направленного вверх канала, а заканчивается, пробив верхнюю линию тренда, что характерно для пятых волн. Анализ отношений для волны (IV) поддерживает как вывод Эллиотта о неправильной вершине, так и наш тезис об истинной вершине, поскольку волна  в эллиоттовском анализе в 2,618 раза длиннее чистого снижения волны

в эллиоттовском анализе в 2,618 раза длиннее чистого снижения волны  с ноября 1928 г. по ноябрь 1929 г., а в нашем анализе волна с в 1,382 раза длиннее волны а, имевшей место с сентября 1929 г. по ноябрь 1929 г. (0,382 является числом, обратным 2,618).

с ноября 1928 г. по ноябрь 1929 г., а в нашем анализе волна с в 1,382 раза длиннее волны а, имевшей место с сентября 1929 г. по ноябрь 1929 г. (0,382 является числом, обратным 2,618).Волна (V) этого большого суперцикла должна быть примерно равна волне (I) с точки зрения времени и процентной величины, поскольку волна (III) была растяжением. В настоящее время волна (V) еще развивается и пока не нарушает данную норму волнового анализа. Волне (I) потребовалось около 50 лет, чтобы полностью завершиться, и этот же срок должен потребоваться волне (V), если она завершится так, как мы того ожидаем. Высота волны (I) на графике примерно равна высоте волны (V), если выразить равенство в процентах роста. Даже их «общий вид» довольно схож. Более подробно волна (V) большого суперцикла рассматривается ниже.

Суперциклическая волна с 1932 г

Суперциклическая волна (V) развивается с 1932 г., ее движение продолжается и по сей день (см. рис. 5–5). Если бы существовала такая вещь, как безупречное формирование волны в соответствии с волновым принципом, эта долгосрочная последовательность эллиоттовских волн могла бы претендовать на то, чтобы быть первым кандидатом на такое звание. Деление этой волны следующее:

Волна I: 1932–1937. Эта волна совершенно ясно подразделяется на пять волн в соответствии с правилами, установленными Эллиоттом. Она совершает возврат на 0,618 рыночного снижения с максимумов 1928 и 1930 г., и в ее рамках растянутая пятая волна проходит расстояние в 1,618 раз большее общего пути волн с первой по третью.

Волна II: 1937–1942. В рамках волны II подволна  представляет собой пятерку, и волна

представляет собой пятерку, и волна  тоже оказывается пятеркой, так что все образование является зигзагом. Наибольший ущерб для цен возникает в рамках волны

тоже оказывается пятеркой, так что все образование является зигзагом. Наибольший ущерб для цен возникает в рамках волны  . Таким образом, в структуре данной коррективной волны присутствует большая сила, значительно превышающая то, что мы обычно ожидаем, поскольку волна

. Таким образом, в структуре данной коррективной волны присутствует большая сила, значительно превышающая то, что мы обычно ожидаем, поскольку волна  образует новый минимум лишь немногим ниже предыдущего. Наибольший ущерб от волны

образует новый минимум лишь немногим ниже предыдущего. Наибольший ущерб от волны  был связан с дефляцией, которая опустила отношения цена/прибыль ниже уровней 1932 года.

был связан с дефляцией, которая опустила отношения цена/прибыль ниже уровней 1932 года.

представляет собой пятерку, и волна

представляет собой пятерку, и волна  тоже оказывается пятеркой, так что все образование является зигзагом. Наибольший ущерб для цен возникает в рамках волны

тоже оказывается пятеркой, так что все образование является зигзагом. Наибольший ущерб для цен возникает в рамках волны  . Таким образом, в структуре данной коррективной волны присутствует большая сила, значительно превышающая то, что мы обычно ожидаем, поскольку волна

. Таким образом, в структуре данной коррективной волны присутствует большая сила, значительно превышающая то, что мы обычно ожидаем, поскольку волна  образует новый минимум лишь немногим ниже предыдущего. Наибольший ущерб от волны

образует новый минимум лишь немногим ниже предыдущего. Наибольший ущерб от волны  был связан с дефляцией, которая опустила отношения цена/прибыль ниже уровней 1932 года.

был связан с дефляцией, которая опустила отношения цена/прибыль ниже уровней 1932 года.Волна III: 1942–1965(6). Эта волна является растяжением, к концу которого индекс Доу вырос почти на 1000 % за 24 года. Ее главные особенности таковы:

1. Волна  является горизонтальной, чередуясь с зигзагом в волне

является горизонтальной, чередуясь с зигзагом в волне  .

.

является горизонтальной, чередуясь с зигзагом в волне

является горизонтальной, чередуясь с зигзагом в волне  .

.

2. Волна  является самой длинной волной первичной степени и оказывается растянутой.

является самой длинной волной первичной степени и оказывается растянутой.

является самой длинной волной первичной степени и оказывается растянутой.

является самой длинной волной первичной степени и оказывается растянутой.

3. Волна  корректирует цены почти до уровня максимума предыдущей четвертой волны меньшей степени и остается на уровне, довольно сильно превышающем пик волны

корректирует цены почти до уровня максимума предыдущей четвертой волны меньшей степени и остается на уровне, довольно сильно превышающем пик волны  .

.

корректирует цены почти до уровня максимума предыдущей четвертой волны меньшей степени и остается на уровне, довольно сильно превышающем пик волны

корректирует цены почти до уровня максимума предыдущей четвертой волны меньшей степени и остается на уровне, довольно сильно превышающем пик волны  .

.

4. Длины подволн  и

и  связаны отношением Фибоначчи с точки зрения процентного роста (129 и 80 % соответственно, где 80 = 129 × 0,618), что часто бывает в случае нерастянутых волн.

связаны отношением Фибоначчи с точки зрения процентного роста (129 и 80 % соответственно, где 80 = 129 × 0,618), что часто бывает в случае нерастянутых волн.

и

и  связаны отношением Фибоначчи с точки зрения процентного роста (129 и 80 % соответственно, где 80 = 129 × 0,618), что часто бывает в случае нерастянутых волн.

связаны отношением Фибоначчи с точки зрения процентного роста (129 и 80 % соответственно, где 80 = 129 × 0,618), что часто бывает в случае нерастянутых волн.

Волна IV: 1965(6)–1974. На рис. 5–5 волна IV достигает своего дна в области волны  , что является нормой для волнового анализа, и остается значительно выше пика волны I. Мы показываем два ее возможных толкования: пятиволновой расширяющийся треугольник, начинающийся в феврале 1965 г., и двойная тройка, начинающаяся в январе 1966 г. Оба подсчета приемлемы, хотя интерпретация волны IV как треугольника предполагала бы цель волны V, примерно равную самой широкой части треугольника. Никакие свидетельства, соответствующие теории Эллиотта, однако, не предполагают такой слабой волны. Некоторые исследователи Эллиотта пытаются подсчитывать последнее снижение с января 1973 г. по декабрь 1974 г. как пятерку, таким образом помечая циклическую волну IV как большую горизонтальную коррекцию. Наше техническое возражение против пятиволнового подсчета состоит в том, что предполагаемая третья подволна слишком коротка и, таким образом, первая волна перекрывается четвертой, что нарушает два основных правила Эллиотта. Это очевидное снижение А – В–С.

, что является нормой для волнового анализа, и остается значительно выше пика волны I. Мы показываем два ее возможных толкования: пятиволновой расширяющийся треугольник, начинающийся в феврале 1965 г., и двойная тройка, начинающаяся в январе 1966 г. Оба подсчета приемлемы, хотя интерпретация волны IV как треугольника предполагала бы цель волны V, примерно равную самой широкой части треугольника. Никакие свидетельства, соответствующие теории Эллиотта, однако, не предполагают такой слабой волны. Некоторые исследователи Эллиотта пытаются подсчитывать последнее снижение с января 1973 г. по декабрь 1974 г. как пятерку, таким образом помечая циклическую волну IV как большую горизонтальную коррекцию. Наше техническое возражение против пятиволнового подсчета состоит в том, что предполагаемая третья подволна слишком коротка и, таким образом, первая волна перекрывается четвертой, что нарушает два основных правила Эллиотта. Это очевидное снижение А – В–С.

, что является нормой для волнового анализа, и остается значительно выше пика волны I. Мы показываем два ее возможных толкования: пятиволновой расширяющийся треугольник, начинающийся в феврале 1965 г., и двойная тройка, начинающаяся в январе 1966 г. Оба подсчета приемлемы, хотя интерпретация волны IV как треугольника предполагала бы цель волны V, примерно равную самой широкой части треугольника. Никакие свидетельства, соответствующие теории Эллиотта, однако, не предполагают такой слабой волны. Некоторые исследователи Эллиотта пытаются подсчитывать последнее снижение с января 1973 г. по декабрь 1974 г. как пятерку, таким образом помечая циклическую волну IV как большую горизонтальную коррекцию. Наше техническое возражение против пятиволнового подсчета состоит в том, что предполагаемая третья подволна слишком коротка и, таким образом, первая волна перекрывается четвертой, что нарушает два основных правила Эллиотта. Это очевидное снижение А – В–С.

, что является нормой для волнового анализа, и остается значительно выше пика волны I. Мы показываем два ее возможных толкования: пятиволновой расширяющийся треугольник, начинающийся в феврале 1965 г., и двойная тройка, начинающаяся в январе 1966 г. Оба подсчета приемлемы, хотя интерпретация волны IV как треугольника предполагала бы цель волны V, примерно равную самой широкой части треугольника. Никакие свидетельства, соответствующие теории Эллиотта, однако, не предполагают такой слабой волны. Некоторые исследователи Эллиотта пытаются подсчитывать последнее снижение с января 1973 г. по декабрь 1974 г. как пятерку, таким образом помечая циклическую волну IV как большую горизонтальную коррекцию. Наше техническое возражение против пятиволнового подсчета состоит в том, что предполагаемая третья подволна слишком коротка и, таким образом, первая волна перекрывается четвертой, что нарушает два основных правила Эллиотта. Это очевидное снижение А – В–С.Волна V: 1974–? Эта волна циклической степени все еще разворачивается. Похоже, что две волны первичной степени уже завершены и рынок находится в процессе разворачивания третьей первичной волны, которая должна сопровождаться прорывом к новым невиданным максимумам. В последней главе мы более детально расскажем о нашем анализе и ожиданиях относительно текущего состояния рынка.

Таким образом, согласно анализу Эллиотта, текущий бычий рынок акций является пятой волной, появившейся в 1932 г. внутри пятой волны, начавшейся в 1789 г., возможно, в рамках пятой волны с, которая зародилась еще в «Темные века». Рис. 5–6 дает составную картину волн и говорит сам за себя.

История Запада, начиная с «Темных веков», в ретроспективе предстает как почти непрерывный период человеческого прогресса, который, как мы полагаем, может быть назван волной Тысячелетней степени. Культурный подъем Европы и Северной Америки и предшествовавшие этому расцвет греческих городов-государств и экспансия Римской империи, как и еще более ранняя Тысячелетняя волна социального прогресса Египта, могут быть названы волнами «культуры», каждая из которых отделена от другой волнами застоя и регрессии, длившимися в течение столетий. Можно даже утверждать, что эти пять волн, образующие всю известную историю по настоящий день, составляют развивающуюся волну эпохальной степени и, следовательно, некий период вековых социальных катастроф (может быть, ядерная или биологическая волна?), которые в конце концов неизбежно приведут к огромному социальному регрессу на пять тысяч лет.

Конечно, теория спирального волнового принципа предполагает, что существуют волны больших степеней, чем эпохальная. Волнами еще большей степени могут быть периоды развития Homo sapiens. Возможно, и сам Homo sapiens – лишь одна ступень в развитии гуманоидов, которое, в свою очередь, лишь одна ступень в последовательности еще более глобальных волн развития жизни на Земле. В конце концов, если время существования планеты Земля принять за один год, то жизнь вышла из океана на сушу пять недель тому назад, а человекоподобные существа ходят по земле лишь последние шесть часов этого года, менее одной стотысячной доли всего периода, на протяжении которого существуют некие формы жизни. В таком масштабе Рим доминировал в Западном мире всего пять секунд. Если посмотреть в такой перспективе на большую суперциклическую степень, она, в конце концов, не так уж и велика.

Назад: Глава 4. Анализ отношений и временная последовательность Фибоначчи

Дальше: Глава 6. Акции и товары