Книга: Правильный выбор. Практическое руководство по принятию взвешенных решений

Назад: Применение индекса желательности для сложных решений

Дальше: Берегитесь ловушек

Кривая желательности

Так как у Марисы было всего четыре возможных результата, рассчитать индекс желательности было довольно просто. Если же у вас множество вариантов, этот расчет может оказаться куда сложнее и занять много времени. Но, к счастью, есть короткий путь — кривая желательности! После определения индекса для нескольких (как правило, достаточно пяти) возможных результатов просто сведите их в график. Потом вы сможете использовать эту кривую для определения индекса всех иных результатов.

Есть лишь одно важное ограничение в работе с кривыми желательности. Их можно построить только в том случае, если все варианты оцениваются в единой системе (например, только в долларах, квадратных метрах или спасенных жизнях). Они подходят для расчета дивидендов от вложений (в долларах), вреда, наносимого окружающей среде (в гектарах пострадавшей территории), или последствий операции на открытом сердце (в количестве лет, на которые удастся продлить жизнь пациента).

Кривые желательности очень помогают, но не стоит пренебрегать и методом равноценного обмена. Ведь именно с его помощью вы можете свести различные описания результатов со множеством переменных к единой численной величине. Вспомните случай Карен, жертвы автомобильной аварии из . Она перевела время и моральный ущерб в долларовый эквивалент, что позволило оценить все возможные результаты в едином ключе.

Кейс с инвестициями

Чтобы лучше понять, как работает кривая желательности, рассмотрим проблему, с которой столкнулся Джим Нэнс. Джим ищет, куда бы вложить семейные накопления, чтобы сохранить и приумножить средства. Через инвестиционный клуб он сейчас может вложить напрямую (вне фондового рынка) $10 000 в частное предприятие. На этой сделке он может либо получить прибыль в 87,5 % годовых, либо потерять 37,5 %. Другими словами, через год его $10 000 превратятся либо в $18 750, либо в $6250. Еще раньше Джим планировал приобрести застрахованный депозитный сертификат со ставкой 6 % годовых, что увеличило бы его капитал до $10 600.

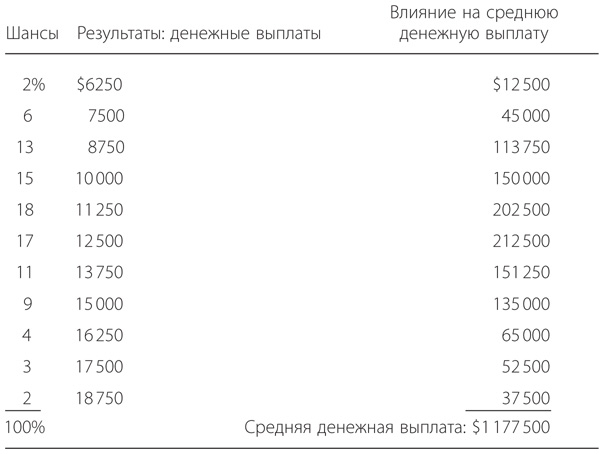

$18 750 и $6250 — крайние точки. Джиму известно, что возможны различные варианты выплат и каждый из них имеет определенную вероятность. Используя простое приложение и общедоступную информацию, Джим и его приятели по инвестиционному клубу составляют описание рисков с учетом всех возможных вариантов и их вероятностей. Оно представлено в первых двух колонках таблицы ниже. Анализируя полученные данные, Джим видит, что каждый из трех первых результатов в списке ведет к потере денег. Общие шансы понести убытки, таким образом, складываются в 21 % (2 + 6 + 13). С другой стороны, последние семь вариантов сулят большую прибыль, чем депозитный сертификат. Шансы на увеличение капитала составляют 64 % (18 + 17 + 11 + 9 + 4 + 3 + 2).

Описание рисков для инвестиций Джима Нэнса

Описания рисков для данного решения ясны и однозначны. Так всегда бывает, если речь о цифрах. Но тем не менее выбор все еще не очевиден. Стоит ли Джиму вкладываться в рисковое предприятие или лучше приобрести застрахованный сертификат?

Чтобы ответить на этот вопрос, большинство финансовых аналитиков прежде всего рассчитают «среднюю денежную выплату» при вложении в частное предприятие. Для этого они просто умножат долларовую составляющую каждой выплаты на шансы (результаты в последней колонке таблицы), а затем суммируют все результаты и получат среднюю денежную выплату в размере $11 775. И поскольку эта сумма всего лишь на $1175 превышает $10 600, которую Джим получил бы, приобрети он депозитный сертификат, большинство аналитиков посоветовали бы мистеру Нэнсу последний вариант. По их мнению, 6 % гарантированной прибыли — слишком хороший вариант, чтобы менять его на рискованные вложения в частные предприятия.

Однако у этого подхода есть серьезные недостатки. Он совершенно не учитывает отношение к рискам самого Джима и его семьи. Может быть, потенциальная прибыль от вложений в частное предприятие для Джима стоит рисков. Но с таким же успехом Джим может не быть склонен к рискам, как большинство людей, и возможные потери для него сыграют решающую роль.

Тут поможет кривая желательности. Итак, вот что вам нужно сделать:

• Постройте кривую желательности (часто в литературе можно также встретить термин «кривая полезности»), которая бы проходила через значения индекса желательности всех вариантов и отражала желательность результата для вас лично.

• Используйте индекс желательности и шансы каждого результата, чтобы вывести общий индекс для каждого варианта.

• Выберите, сравнив общие индексы.

Давайте посмотрим, как это помогло Джиму Нэнсу.

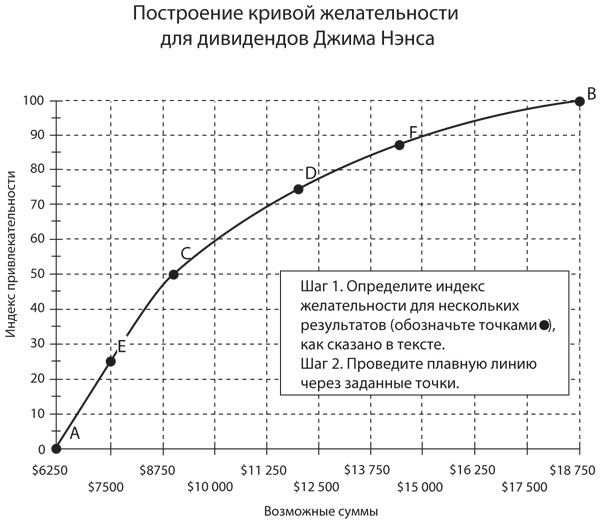

Постройте кривую желательности. Так как Джим имеет дело с цифрами, оценить результаты не составляет труда. Когда дело касается денег, принцип прост: чем больше, тем лучше. Поэтому он выставляет значение 100 для самой крупной выплаты в $18 750 и 0 для $6250. Теперь, чтобы избежать вычислений индексов для такого широкого спектра значений, Джим рисует кривую.

Он использует простой график, приведенный далее, где горизонтальная ось обозначает возможные выплаты (результаты), а вертикальная — индекс желательности каждого из них. Сначала Джим определяет две крайние точки — А (индекс 0, сумма $6250) и В (индекс 100, сумма $18 750). Они будут началом и концом нашей кривой. Затем Джим определяет ее середину, опираясь на индекс желательности 50. Так как сохранение капитала — одна из целей, Джим решает, что промежуток от $6250 до $9000 равнозначен отрезку от $9000 до $18 750. Таким образом, индекс желательности 50 устанавливается на сумме $9000 (точка С).

По такому же принципу Джим распределяет значения выше и ниже $9000, чтобы определить выплаты с индексами желательности 25 и 75. Значение 75 соответствует цифре $12 000 (между $9000 и $18 750 — точка D), а значение 25 — сумме $7500 (между $6250 и $10 000 — точка Е).

Обычно бывает достаточно пяти точек, чтобы построить плавную кривую. Если же вам необходимо больше точек, просто присвойте дополнительным соответствующие значения по аналогии. Чтобы скорректировать свою кривую, Джим решает добавить шестую точку F (между D и B) на сумме $14 500. Ее индекс желательности — 87,5, на середине промежутка между 75 и 100. И вот Джим соединяет свои шесть точек и получает окончательную кривую (см. график выше).

Эта кривая отражает индексы желательности всех потенциальных выплат от $6250 до $18 750. Например, индекс желательности выплат по депозитному сертификату ($10 600) — 65. Прежде чем перейти к анализу кривой, Джим решает уточнить некоторые значения и при необходимости скорректировать их. Согласно показаниям кривой, индекс желательности увеличивается на 25 пунктов с возрастанием итоговой суммы от $6250 до $7500, от $7500 до $9000, от $9000 до $12 000 и от $12 000 до $18 750. Джим еще раз спрашивает себя, соответствует ли это его ожиданиям и представлениям, и решает, что все верно.

Используйте кривую желательности для принятия решений. Теперь Джим готов оценить предполагаемые инвестиции, принимая во внимание свое отношение к рискам. Сначала он проставляет индекс желательности для всех одиннадцати вариантов возможных выплат (см. таблицу ). Затем умножает шансы каждого исхода на его индекс желательности и записывает полученный результат в третий столбец. И наконец, он складывает все результаты, чтобы получить общий индекс желательности своих инвестиций.

Общий индекс составляет 68,35. Так как он выше индекса депозитного сертификата (65), Джиму следует выбрать вариант инвестирования в частное предприятие.

Проверьте результат еще раз, переведя индекс желательности в денежный эквивалент. Переведя общий индекс обратно в денежное значение, вы сможете по-новому взглянуть на проблему и еще раз обдумать все риски, связанные с принятием решения. Вот что получается у Джима.

Подсчет итогового индекса желательности для инвестиций Джима Нэнса

• Индекс желательности 68,35 соответствует сумме $11 000. Это означает, что ценность варианта с частным предприятием для Джима составляет $11 000.

• Видя денежную сумму, Джим понимает, насколько лучшим вариантом будет вложение средств в частное предприятие. Проще говоря, прибыль будет больше на $400 по сравнению с депозитным сертификатом.

• Значения, указанные в описании рисков, также можно использовать для принятия решения. Менее расположенные к рискам приятели Джима по инвестиционному клубу, возможно, оценили бы прибыль от вложений в частное предприятие в $10 000 и, скорее всего, в таком случае выбрали бы в итоге застрахованный сертификат.

• Кто-то более рисковый оценил бы вложения в частное предприятие соразмерно средней денежной выплате $11 775 (таблица ). Значение Джима меньше, потому что он менее расположен к рискам. Разница между средней денежной выплатой и значением Джима ($775) называется выравниванием рисков.

• Для данного описания рисков величина выравнивания и определяет, насколько человек предрасположен к рискам в принципе. Чем больше эта цифра, тем более осторожен человек в принятии решений.

Вы можете захотеть сразу оценить варианты и заполнить описания рисков, не углубляясь в индексы желательности. Интуитивно вы можете с ходу определить выравнивание рисков, а затем вычесть полученную цифру из средней денежной выплаты. Это кажется более простым делом, но для этого вы должны обладать отменной интуицией. Чтобы прийти к нужному значению, вам потребуется держать в голове суммы всех возможных выплат и то, насколько каждая из них желательна для вас, а также не забывать про шансы каждого исхода. Но это же просто уму непостижимо!

Использование кривой желательности разбивает процесс на несколько частей, позволяя вам сначала хорошенько обдумать, насколько желателен для вас тот или иной результат, потом совместить исходы с вероятностями и затем уже давать оценку.

Поймите, как работает кривая желательности. Кривая Джима не только помогла ему сделать выбор. Она позволила ему лучше понять свое отношение к финансовым решениям в целом. Показала, что устранение возможных потерь (с $10 000 до $6250) имеет индекс желательности 60 и перевешивает по значимости возможную прибыль (от $10 000 до $18 750) с индексом 40. Таким образом, мы видим, что Джим скорее стремится избежать потерь, чем получить прибыль. Это лишний раз указывает на его осторожность.

На самом деле даже форма кривой очень хорошо характеризует ваше отношение к рискам. Посмотрите на рисунок ниже. Кривая, изогнутая вверх, означает большую осторожность и желание избегать рисков. Прямая линия демонстрирует нейтральное отношение к рискам. А третья, изогнутая вниз, характерна для очень рисковых людей.