Книга: Как думают великие компании: три правила

Назад: Упреждающие изменения: как задать направление изменений

Дальше: Бесполезные изменения

Реактивные изменения: только при необходимости

Если Merck инициировала изменения в отрасли, то Heartland реагировала на изменения не сразу и медленно. Начала она с контрмодели, нарушавшей общие принципы, действовавшие в отрасли. Но компания стояла на своем, даже несмотря на снижение рентабельности. Со временем она трансформировала почти каждый аспект своего бизнеса таким образом, чтобы – как это ни странно – в большей мере соответствовать стандартам отраслевой практики. Примечательно, что Heartland при этом оставалась достаточно обособленной, так что в результате этой кажущейся конвергенции она не утратила своего преимущества по относительной рентабельности. У нас есть возможность проследить, как осторожные, постепенные изменения могут со временем привести к радикальным изменениям и, как следствие, к выдающейся рентабельности.

Помните, в главе 1 у нас в этой тройке было три компании: Heartland, «чудотворец» с траекторией удержания НЦКП, Werner, «стайер» с траекторией ослабления НЦКП, и «середнячок» PAM. Heartland, вместе с Werner и PAM, была включена в базу данных в 1986 г. Ее показатели и тогда вызывали удивление: до 1994 г. показатель ФР у нее составлял в среднем 17 %, против 7 % у Werner. Тем не менее в этот период у Heartland наблюдается резкое падение ФР, примерно с 25 до чуть более 10 %. Вторая эра Heartland в отношении рентабельности длилась с 1995 по 2010 г., ее оценки неизменно оставались на уровне 9 баллов, и показатели отличались исключительной стабильностью: в среднем 13 % ± 2 п.п.

Профиль ФР у Werner с ее траекторией ослабления НЦКП был совершенно иной: единственная эра абсолютной рентабельности с небольшим разбросом и постепенным снижением. Это уменьшение абсолютных значений ФР соответствует серии оценок в 6–8 баллов, закончившейся в 2001 г.; в дальнейшем (и до настоящего времени) они колебались между 0 и 4 баллами.

Различия в поведении между Heartland и Werner, которыми можно было бы убедительно объяснить наблюдаемые различия в ФР в течение первой эры лидерства Heartland по абсолютной рентабельности, полностью соответствуют первым двум правилам. В главе 1 мы уже отмечали, что Heartland сосредоточила свои усилия на обслуживании сравнительно небольшого числа клиентов в пределах относительно компактного географического региона. Это позволяло Heartland иметь сравнительно небольшие активы и поточечную структуру маршрутов, которая не требовала содержания дорогих распределительных центров, даже после того как она потратила значительные средства на трейлеры, чтобы поддерживать высокий уровень обслуживания. Сочетая более высокую заработную плату с существенными льготами, в частности университетскими стипендиями для детей водителей, Heartland пользовалась услугами высококлассных водителей, работавших на собственных машинах, что позволяло ей иметь сравнительно небольшие основные активы, при этом сохраняя высокий уровень обслуживания.

Werner, доходы которой до 1994 г. включительно неизменно вдвое превышали доходы Heartland, имела намного более разнообразную клиентскую базу и более широкий ассортимент услуг (например, использовала разные типы трейлеров, от рефрижераторов до безбортовых платформ) и действовала на большей территории. Вплоть до середины 1990-х гг. практически не имея водителей, работавших на собственных машинах, и взяв на вооружение новейшие технологии сокращения затрат, например GPS, раньше многих других компаний в отрасли, Werner имела ценовую конкурентную позицию – по сравнению с неценовой конкурентной позицией у Heartland.

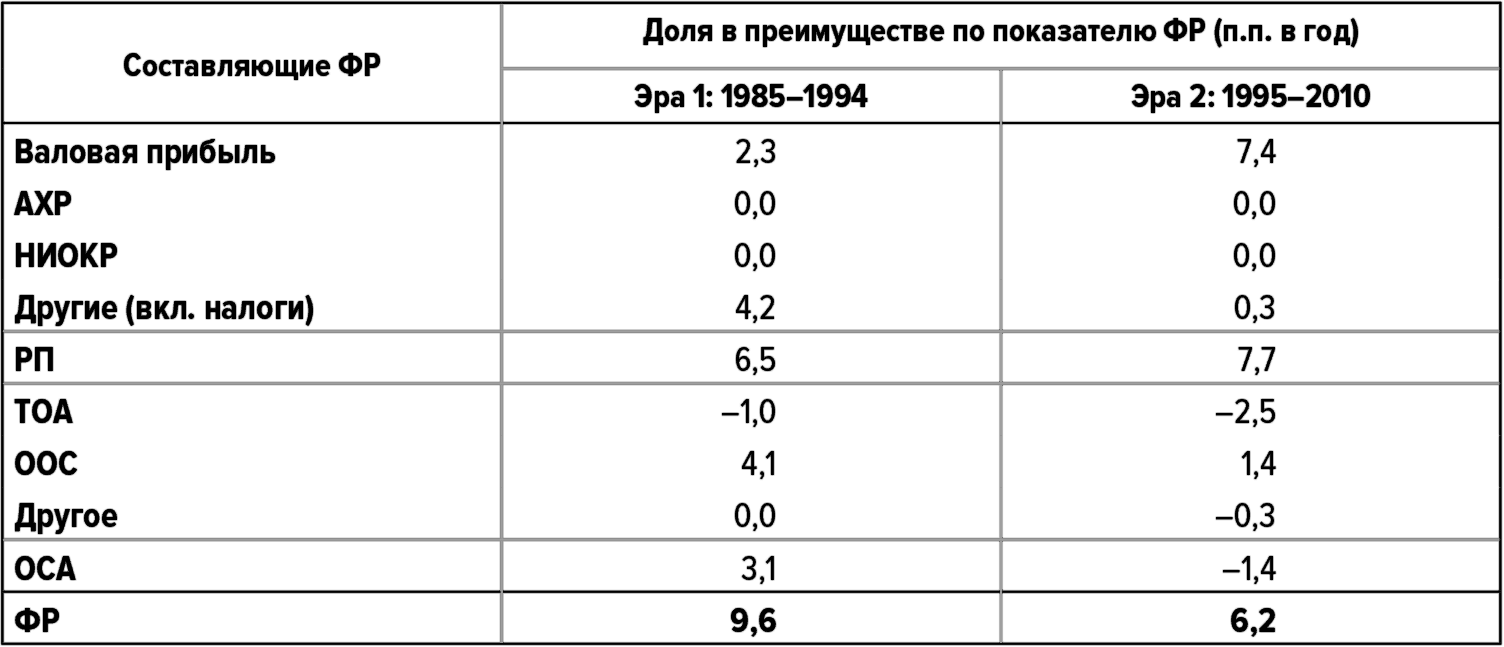

Чистый эффект этих очень больших различий в стратегиях отражается на трех основных факторах, определяющих преимущество Heartland по показателю ФР. Хотя расходы на рабочую силу у Heartland были выше, она имела преимущество по валовой прибыли за счет цен, которые у нее были выше на 10 % и более. Небольшой объем базовых активов требовал меньших амортизационных отчислений и обеспечивал повышенную оборачиваемость основных средств. Хотя это необычно для «чудотворцев» и отчасти объясняется ее на удивление большим преимуществом по ФР, для поддержания своей выдающейся рентабельности Heartland больше полагалась на оборачиваемость активов и сокращение затрат, чем на валовую прибыль.

В условиях консолидации отрасли и ее развития после отмены жесткого регулирования Heartland выбрала вариант развития за счет приобретений, так что ее географическое присутствие расширилось, а число клиентов увеличилось, и ей пришлось расширить ассортимент услуг. В 1993–2004 гг. Heartland пришлось построить с десяток распределительных центров. В условиях обострения конкуренции в отрасли в целом стало труднее преодолевать компромисс между качеством обслуживания и привлечением водителей, работавших на собственных машинах, и в итоге это заставило Heartland увеличить число наемных водителей и, соответственно, потратиться на расширение собственного парка автомобилей. Намерение Heartland и далее сохранять высокое качество обслуживания подразумевало наличие у нее надежных транспортных средств, а стремление снизить расходы на покупки подразумевало необходимость крупных и ациклических закупок. Чтобы обеспечить себе необходимую в такой ситуации гибкость, Heartland решила увеличить объемы используемых средств, и объем денег на счетах и инвестиций, в течение эры 1 составлявший 30 % от суммы активов, поднялся в течение эры 2 уже до 50 % от суммы активов, в то время как у Werner он обычно составлял лишь 5–10 % от суммы активов.

Конкуренция в сфере грузоперевозок структурирована, и способность Heartland влиять на цены уменьшалась. Однако компания решила сохранить преимущества неценовой конкурентной позиции и выбрала более капиталоемкую модель. Возник новый набор компромиссов, в результате чего общее преимущество Heartland по ФР уменьшилось, причем структура этого преимущества резко отличалась от той, которая прослеживалась в течение эры 1. Преимущество Heartland по базовым активам и амортизации уменьшилось примерно на 75 %, а ее отставание по текущей оборачиваемости активов более чем удвоилось.

Но ее преимущество по валовой прибыли, как в абсолютном, так и в относительном выражении, было намного выше; оно увеличилось с 2,2 до 5,6 п.п. в год и обеспечило 89 % от общего преимущества Heartland по ФР (в течение эры 1 – до 23 %).

Таблица 34. Составляющие преимущества Heartland над Werner

Источники: Compustat; анализ Deloitte.

Данные могут быть не вполне точными из-за округления.

Удивительно, насколько большую роль в достижении выдающейся рентабельности в отрасли с обострившейся конкуренцией может играть выдающаяся валовая прибыль. Просто необходимо помнить, что все успехи относительны. В 1995–2010 гг. рентабельность Werner в абсолютном выражении снижалась, а ее относительные оценки вышли из диапазона 6–8 баллов и после 2003 г. не поднимались выше 5 баллов, часто оставаясь в пределах 0–2 балла. Иными словами, в течение эры 2 Heartland работала хуже, чем в течение эры 1, но по-прежнему лучше, чем Werner. И хотя ее преимущество по абсолютным значениям ФР было на треть меньше, чем в эру 1, она ориентировалась на преимущество по валовой прибыли в гораздо большей степени, нежели в эру 1. В течение эры 2 Heartland потратила гораздо больше средств на специальные базовые активы, чтобы иметь возможность назначать более высокие цены, которые обусловили ее преимущество по валовой прибыли.

Определив относительные различия в формах поведения между Heartland и Werner в течение этих двух периодов, мы сможем выяснить, какие из функциональных изменений оказались наиболее важными и на какие компромиссы Heartland пришлось согласиться, хотя ранее она их отвергала.

Начнем с водителей, работавших на собственных машинах (В/О). В 1985–1986 гг., в начале эры 1, за счет использования таких водителей Heartland получала 56 % своих доходов. У Werner соответствующее значение составляло 0 %. Чтобы было понятно, в какой мере эта тактика популярна в данной отрасли, заметим, что на долю В/О-водителей приходится 32 % суммарного пробега в отрасли. В 2000 г. этот показатель составлял у Heartland 40 %, у Werner – 16 %, а в среднем по отрасли – 13 %, а спустя всего четыре года они составляли соответственно 12, 11 и 13 %. То есть, несмотря на огромные различия (и между собой, и по сравнению со среднеотраслевым значением) в течение эры 1, в итоге обе компании сравнялись по этому показателю и друг с другом, и с остальными конкурентами. Итак, различия в уровне использования водителей, работавших на собственных машинах, которыми можно было бы объяснить различия в рентабельности, практически исчезли, что, однако, совпало с уменьшением различий в рентабельности между компаниями.

Сохранение неценовой конкурентной позиции Heartland мы склонны во многом объяснять ее относительно высокой клиентоориентированностью и влиянием, которое это оказывало на ее способность обеспечивать высочайшие уровни обслуживания, позволявшие ей назначать более высокие цены. В 1986 г. пять главных клиентов Heartland обеспечили ей 62 % доходов. Но к 1994 г. эта доля сократилась до 43 %, а к 2006 г. до 35 %. Уровень клиентоориентированности у Werner за этот период вырос, но незначительно. В 1994 г. 5 % ее главных клиентов (число которых было больше 5) обеспечили ей 9 % доходов, а «верхние» 50 % клиентов – 47 % доходов. В 2006 г. эти показатели увеличились соответственно до 11 % и 54 %. Другими словами, разница в степени клиентоориентированности у этих двух компаний стала заметно ниже, но при этом Heartland по-прежнему уделяла этому аспекту бизнеса значительно больше внимания, чем Werner. Это согласуется с уменьшением преимущества Heartland над Werner по абсолютным значениям ФР.

Теперь вместо клиентоориентированности и географического присутствия, в отношении которых Heartland стала больше походить на Werner (хотя различия все-таки оставались значительными), важнейшим аспектом различий в поведении стала диверсификация коммерческих подразделений (бизнес-единиц). В 1993 г. Werner перестала ограничиваться контрактными грузоперевозками и стала наращивать специальный парк (то есть активы), перекладывая на него выполнение операций, ранее осуществлявшихся самими клиентами в рамках внутренних грузоперевозок, и то, что называется услугами, не связанными с активами, в частности, брокерские услуги: в тот год на каждое из этих новых направлений бизнеса пришлось по 1 % общих доходов. Но к 2006 г. специальный парк уже обеспечивал Werner 43 % доходов, а на долю услуг, не связанных с активами, приходилось 13 % ее валовой выручки. Интервью с руководителями Werner позволяют предположить, что эти новые направления бизнеса являются для Werner более прибыльными, чем контрактные автотранспортные услуги, и у нас нет никаких доказательств противоположного.

Но какова бы ни была относительная рентабельность этих услуг для Werner, Heartland по-прежнему делала основной упор на контрактные автоперевозки. В соответствии с нашей гипотезой о том, что контрактные грузоперевозки в процессе консолидации отрасли подвергались нарастающему ценовому давлению, абсолютные значения ФР у Heartland в течение эры 2 в среднем были значительно ниже. Однако, сохранив ориентацию на создание исключительно высокой неценовой стоимости, она смогла противостоять ценовому давлению с большим успехом, нежели ее конкуренты, вкладывая деньги в активы и ресурсы, обеспечившие ей сохранение неценовой конкурентной позиции. Поэтому Heartland сохранила преимущество по абсолютным значениям ФР над Werner и 9-балльные оценки, которые, как вы помните, основывались на показателях рентабельности Heartland в сравнении со всеми прочими публичными компаниями.

Работа Heartland в течение эры 1 заслуживает внимания как минимум по двум причинам. Во-первых, она смогла удерживать такой высокий уровень рентабельности очень долго: выдерживать конкурентное давление, находясь почти в безвыходном положении, в течение десятилетия за счет сохранения своей практически уникальной неценовой конкурентной позиции – это действительно замечательное достижение. Во-вторых, по-видимому, Heartland поняла, что резкое снижение абсолютной рентабельности – со скоростью почти 1,5 % в год – не является свидетельством какого-либо провала с ее стороны. Это снижение ФР не было проблемой, которую необходимо решать; просто возвращение ФР обратно к прежним, желательным цифрам было невозможно. Возвращение ФР на уровень выше (и даже чуть ниже) 20 % в то время, когда у явно хорошо работающих конкурентов типа Werner она не достигала 10 %, вряд ли было бы устойчивым.

Когда ее абсолютная рентабельность ухудшилась, Heartland не стала дергаться вслепую и делать безнадежные попытки вернуть былую славу. Вместо этого она постепенно освоила альтернативную модель: позволила доле водителей, работавших на собственных машинах, колебаться так, как того требовали экономические обстоятельства, постепенно, по мере необходимости, создавала распределительные центры и даже – при случае – смело приобретала предприятия, способные к трансформации. Однако несмотря на все это, она никогда не изменяла своему стремлению к сохранению конкурентной позиции, основанной на неценовой стоимости, и поэтому смогла сохранить свою ценовую формулу рентабельности, основанную на увеличении доходов.

Heartland изменила почти каждый аспект своей модели: от поточечных маршрутов она перешла к сети распределительных центров, от привлечения водителей, работавших на собственных машинах, к использованию наемных водителей, и кроме того, она расширила географическую зону своего присутствия и клиентскую базу. По ходу этих изменений структура ее преимущества по рентабельности изменилась: вместо преимущества по рентабельности продаж (РП) и по оборачиваемости суммарных активов (ОСА) возникло еще большее преимущество по РП и значительное отставание по ОСА. Единственное, что осталось неизменным, – это соблюдение правил «лучше» важнее, чем «дешевле» и увеличение доходов важнее сокращения расходов.

Наконец, компания PAM, «середнячок» из этой тройки, первые пять лет просуществовала в качестве публичной компании, восстанавливаясь после членовредительства, обусловленного неудачно выбранной стратегией развития. Достижение рентабельности РАМ обеспечила себе с помощью специального парка автомобилей. При хорошей предсказуемости объемов и маршрутов можно предположить, что эффективно работающая автотранспортная компания может как минимум обеспечить себе выживание за счет эффективного использования этой ниши. Однако и тут PAM снова осталась в глубоком проигрыше, связав свою судьбу с автомобильной промышленностью (а ведь в начале 1990-х гг. одним из ее главных клиентов была сама General Motors!). РАМ работала нормально, а вот автомобильный сектор США в конце 1990-х переживал относительный спад. И когда дела у производителей автомобилей пошли хуже, PAM не смогла ни найти новых клиентов, ни снизить расходы в достаточной мере для того, чтобы сохранить высокую рентабельность, которую она удерживала на протяжении 10 лет. С 2007 г. ее результаты снова свидетельствуют о довольно тяжелом положении, и ФР у нее опускалась до 0 и даже ниже.

В сравнении с PAM Werner является вдохновляющим примером хорошо работающей автотранспортной компании. Неценовые различия играют гораздо меньшую роль в плане объяснения различий в рентабельности между этими компаниями, но Werner все же сумела сохранить свои деньги. Werner работала эффективно и сумела избежать крупных ошибок; возможно, ей не хватало привлекательной для клиентов неценовой дифференциации, как у Heartland, но тем не менее она сохраняла высочайшую рентабельность более 10 лет. И давайте признаем, что рентабельность Werner как «стайера» заслуживает восхищения. Увязывание противоречащих друг другу требований обеспечения необходимого уровня обслуживания клиентов, сохранения конкурентоспособных цен и контроля расходов почти наверняка представляло не меньшие трудности, чем совершенно иная по структуре деятельность Heartland. Это и должно быть трудным; в конце концов, Werner достигала исключительных результатов по собственной воле, и вряд ли следовало ожидать, что обеспечивать высочайшую рентабельность легко и просто.

Стоит, однако, отметить, что со временем рентабельность Werner заметно снизилась, приблизившись к уровню РАМ. Наверное, неудивительно, что их формы поведения тоже в значительной степени сблизились. К этому времени РАМ успешно диверсифицировала свою клиентскую базу с использованием специального парка за пределами автомобильного сектора США и добавила в свой портфель контрактные грузоперевозки, которые были и остаются менее чувствительными к ценам. Она также начала оказывать логистические услуги, менее капиталоемкие и обещавшие большую ФР. В то же самое время Werner переключилась на специальный парк, что обещало более предсказуемое и эффективное использование активов, и тоже добавила в свой портфель логистические услуги.

Как минимум в этом случае представляется очевидным, что именно неценовая конкурентная позиция Heartland стала ключевым фактором, определившим ее выдающуюся и при этом устойчивую рентабельность (длинный и непрерывный ряд 9-балльных годовых оценок). Удачно используемая ценовая (по крайней мере, по сравнению с Heartland) конкурентная позиция Werner обеспечила ей рентабельность, близкую к выдающейся (если не просто выдающуюся), но оказалась более восприимчивой к давлению конкурентов: ее относительная позиция ухудшилась, по-видимому, не из-за каких-либо серьезных ошибок, а просто потому, что ее догоняли другие компании (и в частности, PAM).

Это качественное описание соответствует изменениям в структуре преимуществ по ФР, которые имели Heartland и Werner по сравнению с PAM во время осуществления ими структурных изменений в бизнесе. В течение своей эры 1 Heartland имела преимущество и по РП, и по ОСА. Однако в течение эры 2 Heartland уже отставала от РАМ по показателю ОСА, полагаясь для достижения общего преимущества по ФР на опережение по валовой прибыли. Как и в отношении преимущества Heartland над Werner, здесь также можно обнаружить финансовые следствия ориентации Heartland на неценовую конкурентную позицию и ценовую формулу рентабельности.

Однако преимущество Werner над PAM по прибыльности не обеспечило Werner качественных различий между периодами большей и меньшей относительной рентабельности. По мере снижения рентабельности Werner ее преимущество по валовой прибыли уменьшалось, и ей в большей степени приходилось полагаться на снижение затрат и повышение оборачиваемости активов. Это указывает на сближение конкурентных позиций обеих компаний. Короче говоря, когда PAM переживала кампанию «катастрофического роста» в 1980-х и 1990-х гг., она делала «то же самое [что и Werner], только хуже». С 2002 по 2010 г. PAM в определенной мере смогла выправить положение, но превосходная работа Werner обеспечила ей положение «такое же, только лучше», чем у PAM.

И здесь снова отличительной характеристикой нашего «чудотворца» оказывается соблюдение правил «лучше» важнее, чем «дешевле» и увеличение доходов важнее сокращения расходов. Результаты работы нашего «стайера» Werner показывают, что ценовая конкурентная позиция и формула рентабельности, определяемая снижением затрат, вполне работоспособны, но они не обеспечили ей ни достаточно высоких значений, ни длительной устойчивости рентабельности.