Книга: Признания мастера ценообразования. Как цена влияет на прибыль, выручку, долю рынка, объем продаж и выживание компании

Назад: Скидки и промоакции: компания Abercrombie & Fitch

Дальше: Ценовые и финансовые аналитики

Ценовая дисциплина увеличивает рыночную стоимость компании: телекоммуникации

Теперь рассмотрим успешный пример. Американский оптовый рынок телекоммуникаций знаменит своими ценовыми войнами. Как только компания проложит сетевые кабели в земле, у нее практически не остается переменных расходов. Поэтому всегда есть соблазн привлекать клиентов агрессивными ценами. Одна лидирующая американская компания, наконец, устала от такой стратегии, после того как ее курс акций упал на 67 % за два года. Компания Simon-Kucher & Partners разработала для нее программу, призванную помочь ей стабилизировать цены. Новая программа потребовала от торговых агентов жесткой ценовой дисциплины.

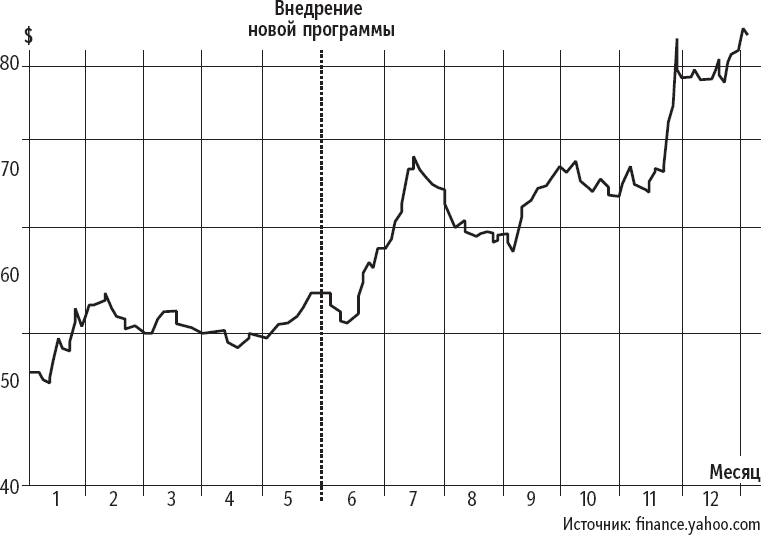

На пресс-конференции компания объявила о том, что новая стратегия принесла первые плоды. Курс акций значительно вырос в тот же день и в итоге удвоился в течение шести месяцев. Рис. 26 показывает изменение стоимости акций компании до и после внедрения программы. Некоторые конкуренты последовали ее примеру, успешно внедрив собственную ценовую дисциплину и превратив этот случай в классический пример стратегического ценового лидерства.

Рис. 26. Ценовая дисциплина и курс акций телекоммуникационной компании

Менеджмент компании прокомментировал рост курса акций: «Мы довольны результатами нового жесткого подхода к ценам. Показатели третьего квартала отражают позитивную отраслевую динамику, включая стабильное сдерживание падения цен». Аналитики тоже хвалили новый подход: «Рост оптовых цен компании – часть общей тенденции ослабления ценового давления, что говорит о здоровом ценообразовании. Стабильные цены благотворно скажутся на всех игроках».

Эти примеры показывают, что цены могут оказать сильнейшее воздействие на стоимость акций и рыночную капитализацию. Старшим менеджерам и отделу по работе с акционерами стоит намного серьезнее отнестись к роли цен и активнее отстаивать их значение. Избегать серьезных ценовых ошибок – еще более важная задача, чем найти оптимальную ценовую стратегию. Компаниям следует избегать ошибок обоих типов: ошибок с неожиданным молниеносным результатом – как Marlboro, J. C. Penney или Abercrombie & Fitch, а также ошибок в долгосрочном ценовом позиционировании, как Praktiker. Правильные ценовые решения не оказывают мгновенного воздействия на курс акций, нужно время. Именно поэтому такие решения обычно нельзя назвать эффектными, очевидными, примечательными. Они просто ведут компанию правильным путем к желаемому ценовому позиционированию. Последствия оптимальной политики и ошибочной проявляются по-разному. Ошибочные ценовые решения, как показали предыдущие примеры, могут оказать незамедлительное разрушительное воздействие на стоимость акций. Разумное ценовое решение зачастую требует времени, чтобы принести плоды, демонстрируя скромный, но стабильный рост курса акций, по мере того как фондовый рынок обратит на них внимание.