Книга: Признания мастера ценообразования. Как цена влияет на прибыль, выручку, долю рынка, объем продаж и выживание компании

Назад: Реакция конкурентов и ценовые решения

Дальше: Цена и инфляция: урок Бразилии

Инфляция: что это и почему это важно для ценовых решений

Мой дедушка рассказывал мне о том, как люди жили во времена гиперинфляции в Германии в 1920-е годы. Получив деньги, он сразу же мчался в магазин и что-то покупал. Если бы он подождал несколько дней, а иногда даже несколько часов, ценность его денег, как и его покупательная способность, резко снизились бы.

Гиперинфляция – крайний случай, который до сих пор встречается на формирующихся рынках. Но большинство из нас знакомы с «инфляцией» в менее жесткой форме. Обычно инфляция ассоциируется с постоянным ростом цен. Но каковы последствия инфляции? И как учитывать инфляцию – реальную и ожидаемую, – когда вы устанавливаете цены?

Инфляция вредит людям, получающим номинальную, фиксированную зарплату, которые привыкли экономить. В то же время инфляция приносит пользу тем, кто задолжал деньги. Инфляцию можно назвать формой перераспределения средств от бережливых, экономных и кредиторов к должникам. Эти общие последствия хорошо известны, но инфляция также имеет более глубокий и масштабный эффект.

Главная причина инфляции – рост денежного обращения. В этой ситуации выигрывают те, кто может быстро заполучить недавно выпущенные деньги. Они успеют купить товары и услуги по сравнительно низкой цене. Чем позже вы заполучите деньги, тем больше потеряете, потому что придется покупать по высокой цене. Это называется эффектом Кантильона, названным в честь ирландского экономиста-теоретика Ричарда Кантильона (1680–1734).

Инфляция также подавляет важную функцию цен, а именно их способность сигнализировать о дефиците товаров. Ценовое восприятие потребителей искажается. Сложно решить, что лучше – выжидать или запасаться. Что касается инвесторов, то им инфляция мешает распознать, насколько цены отражают реальный дефицит или девальвацию валюты. Эти обесцененные деньги требуют определенного типа инвестиций, заставляя цены расти, даже если никакого дефицита на самом деле нет. Этот эффект «пузыря» наблюдался уже не раз, начиная со всплеска спроса на тюльпаны в Нидерландах в 1600-е годы и заканчивая «пузырем» доткомов в конце XX века и «пузырем» на рынке недвижимости в США в начале XXI века. В какой-то момент «пузырь» лопается, цены обваливаются, и лишь через длительное время цены вновь начинают отражать реальный дефицит.

Инфляция – это также гигантский механизм перераспределения. Инфляция позволяет людям быстрым, умным и должникам извлечь выгоду за счет медлительных, наивных потребителей и кредиторов. Само собой разумеется, что суверенные государства, которые берут крупные займы, выпуская долговые обязательства, наживаются на инфляции в первую очередь. Когда существует угроза инфляции, нужно действовать быстро. Это самое подходящее время, чтобы покупать товары и брать взаймы. Чем дольше вы ждете, тем больше заплатите, оставив всю выгоду тем, кто «купил дешево» и может теперь «продать дорого». Мастерство заключается в том, чтобы «раскусить» психологию масс и не интерпретировать рост цен как признак дефицита.

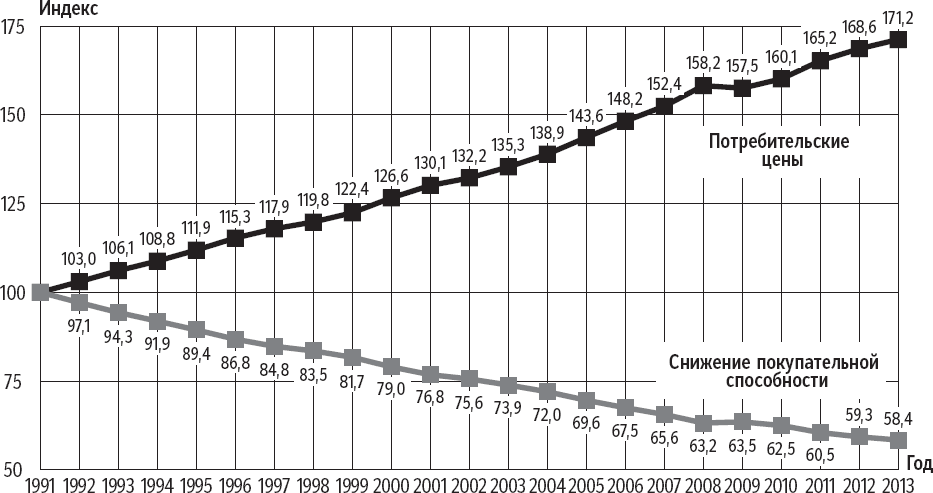

Самый распространенный вид инфляции – изменение цен на потребительские товары, по данным индекса потребительских цен (ИПЦ). Рис. 9 показывает, как изменился ИПЦ в США с 1991 года и до конца 2013, то есть за 22 года. На 1991 год я указал индекс в размере 100, чтобы лучше были видны процентные изменения.

Рис. 9. Изменения ИПЦ в США с 1991 по 2013 годы (1991 = 100)

Верхняя кривая показывает рост цен. К концу 2013 года ИПЦ был на 71,2 % выше, чем в 1991 году, что говорит о средней годовой инфляции 2,47 %. Если вы не повышали цены в соответствии с этой кривой, реальная ценность того, что вы получили в обмен на свои товары и услуги, снизилась. Вы стали жертвой инфляции. Если в 1991 году вы заплатили за товар или услугу $100, в конце 2013 года это обошлось бы вам в $171,2, что отражает снижение вашей покупательной способности.

Нижняя кривая – зеркальное отражение верхней кривой. Она показывает снижение покупательной способности с 1991 года. За эти 22 года покупательная способность долларов США снизилась на 41,6 %. Если вернуться в 1971 год, спад будет еще больше; покупательная способность доллара снизилась на 82,6 %.

Почему я выбрал 1971 год? Выбор кажется случайным? Именно в этот год президент Никсон отменил золотой стандарт по системе Бреттон-Вудс, что открыло двери для непрекращающейся инфляции. Вероятно, вы слышали, что политики называют среднегодовой показатель инфляции около 2 % «умеренным». Большинство консервативных управляющих центробанком считают 2 % в год или чуть выше приемлемым показателем. Однако в итоге это оказывает катастрофическое воздействие на жертв инфляции, так как на свои деньги они могут покупать все меньше и меньше. Доллар потерял более 40 % своей ценности всего за 20 лет и более 80 % за последние 40 лет, несмотря на «низкий» уровень инфляции.

Сравнительно со стоимостью золота, потери очень высоки. Первого сентября 2015 года одна унция золота стоила $1142. Именно столько вам пришлось бы заплатить за унцию этого драгоценного металла. До 15 августа 1971 года за столько же долларов можно было купить 37,1 унции золота. Таким образом, снижение стоимости доллара относительно золота составило 96,9 % с 1971 года.

Отсутствие обсуждений и внимания к этой теме я приписываю молчаливому согласию с положением дел или, возможно, нежеланию вмешиваться. Большинство людей воспринимают такую ситуацию как само собой разумеющуюся. Единственный эффективный способ повлиять на ситуацию – вернуть золотой стандарт. Однако этот шаг отнимет у политиков некоторые мощные инструменты власти, именно потому это маловероятный сценарий. Нестабильные деньги, которые теряют свою стоимость – медленно или быстро, – реальность современной экономики.

Высокий государственный долг, помимо сравнительно бесконтрольной валютной политики со времени Великой рецессии, означает, что в будущем нам не избежать резкого роста инфляции. Остается вопрос: когда он начнется? Многие компании столкнутся тогда с отчаянным выбором – выжить или погибнуть. Критически важным будет то, как они поступят со своими ценами. На формирующихся рынках мы часто наблюдаем растущий уровень инфляции. Возможно, мы могли бы чему-то научиться у Бразилии – страны, в которой наблюдался очень высокий уровень инфляции в течение нескольких десятков лет.