Книга: Опыт конкуренции в России: причины успехов и неудач

Назад: 6.2. Экспоненциальный рост «нишевых» фирм

Дальше: 6.4. «Русское экономическое чудо»: фантастика или реальный шанс?

6.3. Наконец-то кластеры!

Синергия (2 + 2 = 5)

Успешные фирмы имеют свойство создавать вокруг себя благоприятную окружающую среду. Их победы приносят пользу не только им самим, но и партнерам. А достижения партнеров, в свою очередь, благоприятно отражаются на лидерах роста.

Простейший случай таких взаимосвязей – это сотрудничество производителя и сбытовой сети. Некоторые примеры уже упоминались нами. Скажем, очевиден взаимовыгодный симбиоз «Глории Джинс» и розничных магазинов, вступивших с нею в партнерские отношения. Для производителя джинсов выгода состоит в формировании сбытовой сети, для магазинов – в доступе к преимуществам чего-то вроде бесплатного франчайзинга (пользование маркой «Глория Джинс», ее рекламной активностью и т. п., к тому же без уплаты каких-либо сборов).

Когда «Инмарко» размещает в магазинах свои морозильные прилавки, эффект оказывается совершенно аналогичным. Сам производитель мороженого наращивает сбытовую сеть, а значит, и продажи. А магазины-партнеры увеличивают свой оборот. Ведь мороженое, продаваемое в цивилизованных условиях, лучше на вкус. Хорошо известно, например, что стоит температуре хранения превысить минус 18 градусов, и у него появляется неприятный снежистый вкус (ощущаются кристаллики льда). То есть взаимное сотрудничество выгодно обоим партнерам и потребителю, а значит, способствует расширению рынка в целом.

Столь же несомненно, что введение банком «Русский Стандарт» экспресс-кредитования в широкую российскую практику пошло на пользу магазинам и розничным сетям, торгующим бытовой техникой. В свою очередь, усилия торговых сетей по продвижению бытовой техники явно увеличивают спрос на экспресс-кредиты. Вспомним, для примера, нестихающий вал рекламы, обещающей покупателям скидки то на один, то на другой вид приборов, бесчисленные объявления о распродажах и т. п. Следовательно, торговые сети способствуют расширению бизнеса «Русского Стандарта» и ему подобных банков.

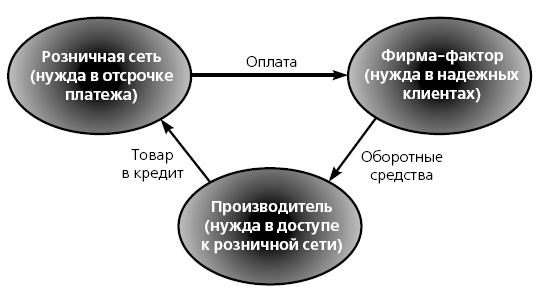

В случае с факторинговыми операциями схема усложняется и расширяется. В ней уже три участника: компания-фактор, розничная торговая сеть и производитель. В самом деле, стремительно растущие торговые сети (характерные примеры приводились на рис. 6.8) остро нуждаются в отсрочке платежа. Ведь если от месяца к месяцу продажи товаров через сеть быстро растут, то положение с оборотными средствами будет постоянно напряженным. На сегодняшнюю закупку товаров надо каждый раз выделять большую сумму, чем была выручена от продажи товаров, закупленных вчера. Наоборот, если, скажем, поставщик дал 90-дневную отсрочку, то проблема решена: как бы быстро сеть не расширяла свои закупки, за три месяца товар успевает уйти с полок. За все платит покупатель, сеть же рассчитывается с поставщиком выручкой от уже проданных товаров.

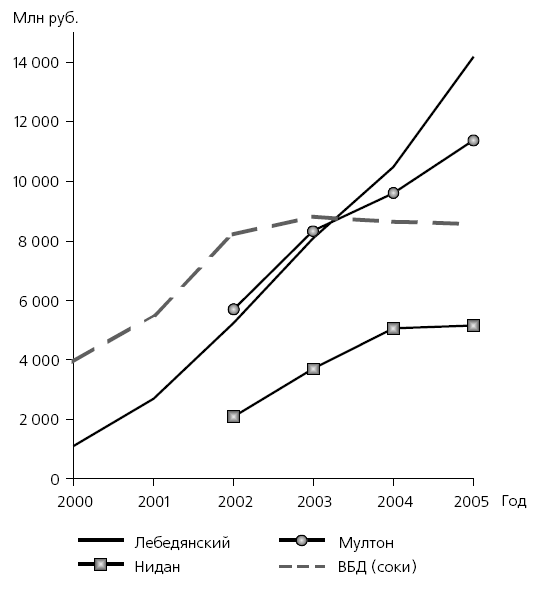

Для производителя продовольственных товаров надежное партнерство с розничными сетями – залог быстрого роста. К примеру, в главе 5 (количественные данные см. ниже, рис. 6.18) мы уже говорили о производителе соков заводе «Лебедянский». Ставка на активнейшее сотрудничество с сетями (включая такой пока экзотический для России вид бизнеса, как private label – производство соков под маркой соответствующих сетей), бесспорно, способствовало росту продаж «Лебедянского» по экспоненте (примерно 30-кратное увеличение продаж за 1999–2005 гг.).

Выполнить же стандартное условие сетей по предоставлению отсрочки платежа помогает производителю факторинговая компания. О «Лебедянском», кстати, это достоверно известно: он постоянно прибегает к услугам фирм-факторов. Сразу же после поставки товара в сеть «Лебедянский» продает фактору свои требования и мгновенно получает наличные. Это позволяет ему восстановить оборотные средства, расширить производство и вновь продать продукцию с отсрочкой платежа, не испытывая финансовых затруднений.

Факторинговая компания, обслуживающая подобные операции быстро растущих партнеров, естественным образом и сама начинает расти по экспоненте. Конкретно, применительно к лидеру рынка «Национальной факторинговой компании» мы уже разбирали феноменальный 80-кратный рост за шесть лет (см. рис. 6.7).

Ясно, что своими совместными усилиями участвующие в факторинговых отношениях фирмы увеличивают размеры всего рынка (рис. 6.15). Оптовая сеть решает проблему получения товаров с отсрочкой платежа. Производитель оказывается способным выполнить ее требования, не заморозив оборотные средства. При этом факторинговая компания приобретает динамичных и надежных клиентов, регулярно оплачивающих свои счета. В итоге же выигрывает потребитель: он получает привлекательный товар в удобном месте продажи и по доступным ценам. Следовательно, растет и общий размер рынка, на который работают все фирмы-партнеры. Получается, что рост каждого из партнеров подстегивает рост остальных.

В сфере мобильной телефонии схема включает уже четырех участников: провайдера мобильных услуг, сеть салонов мобильной связи, банка-кредитора и (иностранного) производителя сотовых телефонов. Скажем, производитель выводит на рынок модель с улучшенным дисплеем, поддерживая премьеру новинки мощной рекламной интервенцией. Провайдер обеспечивает поставки контента, позволяющего использовать преимущества нового аппарата. Сбытовая сеть активно продвигает новый телефон, агрессивно навязывая ее покупателям (вспомним о салонах мобильной связи, которые в наше время встречаются в людных местах чаще, чем киоски мороженого). Причем дорогая новинка становится доступной покупателям благодаря потребительскому кредитованию.

Рис. 6.15. Синергия при факторинге

Все это вовсе не теоретическая схема, а реальность, наблюдаемая на нашем рынке. «Евросеть», в частности, утверждает, что в 2005 г. благодаря использованию потребительского кредитования на российском рынке удалось дополнительно продать мобильные телефоны на сумму около 1,1 млрд дол. Иначе говоря, из 33,3 млн сотовых телефонов, проданных на розничном рынке России, около 5 млн шт. продано в кредит.

Причем средняя стоимость «мобильника», проданного в кредит, существенно выше стоимости телефона, проданного за наличные (220 дол. против 150 дол.). В условиях постепенного насыщения рынка, когда темпы продаж телефонов в штуках быстро падают (прирост продаж в натуральной форме в 2004 г. составил 78,2 %, а в 2005 г. – только 9,9 %), именно обеспеченный кредитной услугой рост средней стоимости «мобильников» становится главным «мотором» роста продаж. Характерен и прогноз фирмы: услуга потребительского кредитования увеличит в 2006 г. объем продаж сотовых телефонов в России на 1,6 млрд дол. в розничных ценах, или на 30 %. А количество проданных телефонов вырастет на 4 млн шт., т. е. на скромные 12 %.

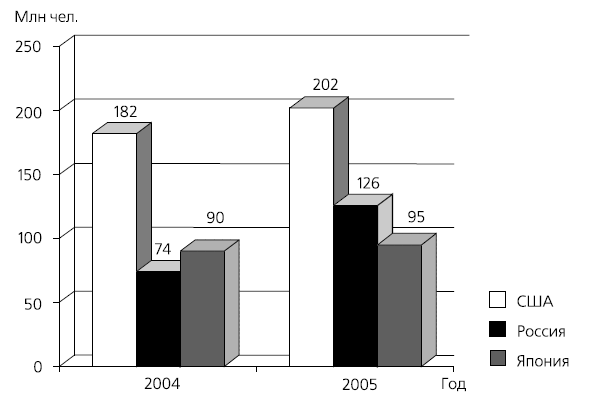

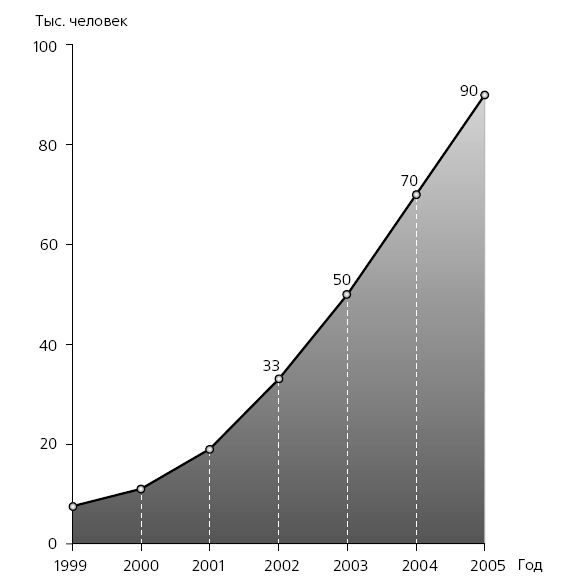

Итогом же общих усилий всех групп игроков, вовлеченных в сотовый бизнес, стал поразительный даже в международном сравнении рост российского рынка связи (рис. 6.16). Россия по уровню развития мобильной телефонизации уже обогнала Японию и быстро сокращает разрыв с США! Если учесть огромное отставание доходов российского населения от японского и, тем более, от американского, то становится ясно: для наших соотечественников «мобильник» оказался куда более значимым благом, чем для иностранцев. Именно на сотовом рынке россияне тратят непропорционально высокую долю своих доходов. Понятно, что такого бы не случилось, не будь приобретение телефона крайне привлекательным по всем основным параметрам: качеству самих аппаратов, услугам сотовой связи, удобству приобретения и привлекательным условиям платежа. Вывод очевиден – совместные усилия участников кластера явно существенно раздвинули границы рынка.

Рис. 6.16. Численность абонентов сотовой связи Источник: Богданов В.Л. Состояние и перспективы развития рынка мобильной связи и телекоммуникационного ритейла в России // Материалы конференции «Mobile Retail». 2005. 14 декабря.

Следя за нашим описанием взаимодействия фирм на рынках сотовой связи и факторинга, внимательный читатель наверняка заметил, что практика российского бизнеса в этих сферах точно соответствует тому теоретическому пониманию кластеров, которое было изложено в первой главе. В результате взаимодействия отдельных фирм происходит нечто вроде цепной реакции взаимного повышения конкурентоспособности и роста рынка. Два плюс два перестает равняться четырем. Сообщество фирм куда сильнее, чем все они, но по отдельности.

Российские кластеры в действии

Так неужели все-таки обнаружились российские кластеры? Неужели те кластеры, которые безуспешно искали в авиапроме и «нефтянке», реально нашлись в «непрестижных» сферах вроде торговли или финансовых операций? К вопросу о «непрестижности» мы еще вернемся. А вот наличие внутрикластерных взаимосвязей в рамках рассматриваемых нами групп быстрорастущих фирм не вызывает сомнений. В частности, на российском рынке нами зафиксированы следующие механизмы распространения благоприятных изменений внутри отраслей и в смежных секторах деятельности:

1) подражание;

2) соперничество;

3) синергия.

1. Очень хорошо виден, в частности, первый из этих механизмов. «Быстрые фирмы» в России имеют явную тенденцию пристраиваться «в хвост» удачливому первопроходцу, в результате чего формируется целый куст бурно развивающихся предприятий. За новатором выпуска качественных соков фирмой «Вимм-Билль-Данн», например, немедленно последовали не менее успешные «Лебедянский», «Нидан-Фудс» и «Мултон». По стопам «А.Коркунова» удачно двинулись «Рузанна», «Конфаеэль», «Фруже». Эти новые фирмы, буквально на пустом месте сделавшие себе имя на выпуске совсем непохожих друг на друга конфет, тем не менее скопировали главную идею «А.Коркунова» – производство адаптированных к русскому вкусу качественных (и сравнительно дорогих) сладостей.

Как уже отмечалось, рынок экспресс-кредитования населения, дорогу к практической реализации которого в нашей стране проложил «Русский Стандарт», немедленно заполнили подражатели (сейчас не менее 25 банков). Многие из них не менее успешны, чем пионер рынка. Сошлемся, для примера, на тот же «Хоум Кредит энд Финанс», увеличивший объем активов в 4,5 раза всего за три года – с 2003 г. по 2005 г. (а по сравнению с 2002 г., т. е. с первым годом ведения операций, и вовсе обеспечивший 110-кратный рост).

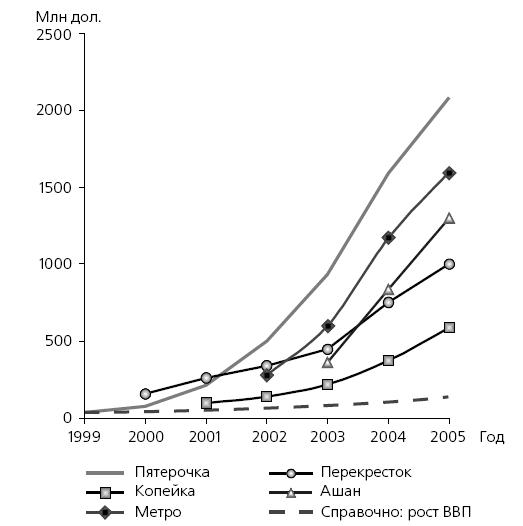

На рисунке 6.17 в качестве еще одного примера показан рост куста розничных торговых сетей «демократичных» форматов. Ускоренный, тяготеющий к экспоненциальному рост большинства его участников отчетливо заметен. Особенно контрастно динамичность розничных сетей видна на фоне «вялого» развития ВВП (пунктирная линия внизу показывает, как росла бы фирма, стартовавшая в 1999 г. с тех же объемов продаж, что и «Пятерочка», но росшая в дальнейшем тем же темпом, что и ВВП страны).

Рис. 6.17. Динамика продаж розничных продовольственных сетей

Обратим внимание на важный момент: подражание ведет не только к умножению конкурентов (об этом ниже), но и к формированию общими усилиями нового сегмента рынка. В только что приведенном примере с торговыми сетями рядовой российский покупатель начал отворачиваться от оптовых рынков, безраздельно господствовавших в 90-е гг., только тогда, когда сетевые магазины достигли известного разнообразия форматов и плотности размещения. Именно массовость розничных продовольственных сетей, концентрация усилий разных фирм привела к слому психологии.

Это широко известный маркетинговый эффект: на ранних этапах жизненного цикла продукта (услуги, формата обслуживания и т. п.) происходит «раскрутка» не столько его конкретной разновидности, сколько товарной категории в целом. Другими словами, до определенного уровня зрелости рынка, скажем, реклама мобильных услуг «Билайн» способствует росту продаж всех сотовых операторов. Аналогично, упрощение процедуры выдачи экспресс-кредитов банком «Русский Стандарт» формирует у клиентов идею о практической доступности лично для них экспресс-кредитов вообще, вне зависимости от того, какой банк их предлагает.

2. Второй механизм распространения благоприятных изменений – соперничество с прямыми конкурентами – касается самой сущности взаимодействия фирм внутри кластеров. Рост конкурентоспособности лидера означает для его соперников по кластеру угрозу вытеснения с рынка. Но если последним удалось справиться с вызовом, то это означает, что они приобрели опыт успешного противостояния сильнейшей фирме, создали продукты, конкурентоспособные даже в сравнении с ее совершенными изделиями. Другими словами, происходит «взаимная тренировка» компаний, которая:

1) улучшает характеристики предлагаемых товаров, а значит, объективно способствует расширению емкости рынка;

2) повышает конкурентоспособность по отношению к фирмам той же отрасли, не входящим в местный кластер (например, по отношению к фирмам из удаленных регионов или иностранным конкурентам).

Действительно, «взаимная тренировка» отчетливо наблюдается внутри уже описанных «кустов» быстрорастущих российских фирм. Кондитеры наперегонки улучшают качество и маркетинг конфет, производители соков совершенствуют их упаковку и расширяют ассортимент (например, внедряют, наряду с фруктовыми, овощные соки) и т. д. При этом из-за тесноты внутрикластерного взаимодействия участие в гонке имеет для всех участников характер императива.

«Вимм-Билль-Данн», например, расплатился лидерством на соковом рынке за то, что недооценил важность совершенствования упаковки, которым занялись его конкуренты. Всего за год его доля упала с 29,1 % (второе полугодие 2003 г.) до 24,5 % (второе полугодие 2004 г.), а первое место в рейтинге производителей соков сменилось на третье.

На рисунке 6.18 отчетливо видно, насколько жестко может идти конкуренция. На фоне общего роста рынка и впечатляющих успехов одних фирм другие могут внезапно полностью прекратить рост. Легко понять, какие титанические усилия должны предпринимать «неудачники», чтобы вернуться на траекторию подъема, а вырвавшиеся вперед фирмы – чтобы сохранить возникший отрыв от соперников. Ясно, что параметры предлагаемых товаров в таких условиях должны постоянно улучшаться, а основные игроки постепенно становятся закаленными рыночными бойцами. Интересно, что в этих условиях иностранные игроки (в частности, «Кока-Кола») не решились ввязываться в рыночную борьбу, предлагая на рынке свои соки. Был избран другой путь. «Кока-Кола» поглотила вполне успешного российского игрока с уже имеющейся рыночной долей – компанию «Мултон» – за весьма приличную сумму в полмиллиарда долларов.

Если для отдельных фирм совершенствование продукции значимо, прежде всего, в контексте конкуренции с ближайшими соперниками, то с позиций кластера в целом оно проявляет себя в общем росте рынка. Когда в Москве после 19-кратного роста в 2001 г. объем экспресс-кредитования замедлился к 2002 г. до «всего лишь» двукратного увеличения, «Русский Стандарт» начал распространять в столице более удобные, чем разовые целевые кредиты, «револьверные кредитные карты». И это обеспечило новый 15-кратный скачок объемов кредитования.

3. Синергетический механизм распространения позитивных изменений – это то, с чего мы начали настоящий параграф. Как известно, о синергии обычно говорят, когда сумма оказывается больше составляющих ее частей. Данный механизм связан с включением в кластер фирм, расположенных вверх, вниз и «вбок» по технологической цепочке от лидера (или лидеров) роста. Он состоит в том, что взаимодействующее сообщество фирм обнаруживает куда более мощную и устойчивую тенденцию к росту, чем те же фирмы, будь они изолированным.

Рис. 6.18. Динамика продаж основных производителей соков

Торговые сети способны быстро расти помимо прочего потому, что могут получать от поставщиков товары на условиях отсрочки платежа. Производители потребительских товаров (скажем, тех же соков), в свою очередь, демонстрируют быстрый рост продаж во многом благодаря сбыту производимых ими товаров через столь динамичный канал распределения, как торговая сеть. А возможность предоставлять последней отсрочку платежа базируется на сотрудничестве с фирмами-факторами. Наконец, факторинговые компании стремительно расширяют свои операции потому, что обслуживают растущих клиентов (поставщиков розничных сетей). В итоге по технологическим цепочкам происходит циркуляция преимуществ высокой конкурентоспособности от фиpмы-pодоначальницы кластера (или группы фирм, если их было несколько) к предприятиям-смежникам и обратно.

Две сферы концентрации кластеров

В каких же сферах российской экономики концентрируются кластеры быстрорастущих фирм? Почти все обнаруженные нами фирмы с экспоненциальным ростом заняты либо в производстве потребительских товаров для россиян среднего достатка, либо в инфраструктуре бизнеса.

Мы полагаем, что на нынешний момент именно эти сферы деятельности наиболее перспективны для реализации амбициозных планов роста.

В самом деле, «Глория Джинс» (одежда) и Ralf Ringer (обувь); «А.Коркунов» (конфеты) и «Лебедянский» (соки); «Микоян» (колбасы) и «Инмарко» (мороженое); «Эвалар» (БАД) и «Данон» (молочные продукты) – все эти «быстрые» фирмы использовали для своего роста энергию увеличившегося потребительского спроса в стране. Причем целевыми клиентами почти всех успешных фирм является один и тот же социальный слой – второй «сверху» квинтиль населения России по уровню доходов.

Дело в том, что в статистике доходов население традиционно делят на так называемые квинтили, т. е. 20-процентные доли. Распределение доходов в России, как известно, очень неравномерно. По официальным данным, самая богатая 20-процентная доля населения практически весь период реформ стабильно получает 50 % всех личных доходов страны. Другими словами, есть как бы две России – в одной живет 80 % жителей, в другой – 20 %, но по размерам доходов, а значит, и по емкости соответствующих сегментов рынка обе «страны» одинаковы. Второй квинтиль охватывает 20 % населения и получает равную его численности (те же 20 %) долю доходов. Именно у этой группы (и только у нее) уровень доходов совпадает со среднестатистическим уровнем доходов всех россиян. Наконец, оставшиеся три квинтиля (т. е. 60 % населения страны) все вместе получают только 30 % всех доходов.

Нам не удалось найти ни одной быстрорастущей фирмы, которая бы делала основной акцент в своем бизнесе на нижние три квинтиля. Это и понятно: огромная масса населения страны, еле сводящая концы с концами, пока практически не почувствовала положительных последствий экономического подъема. Национальный позор состоит в том, что в таком положении находятся почти две трети жителей страны.

Рынок, обслуживающий их потребности, ориентирован на крайнюю скудость денежных средств и потому заполнен откровенно низкопробной продукцией. С чисто коммерческой точки зрения, деятельность в рамках этого сегмента обычно загоняет производителя в западню: хорошее качество тут не востребовано. Это, с одной стороны, вынуждает вести конкуренцию на выживание с дешевым импортом, о бесперспективности которой уже много говорилось выше. С другой стороны, туманны и дальнейшие перспективы: те клиенты, которым удается улучшить свое материальное положение, немедленно отказываются от низкокачественных продуктов. Таким образом, быстрый рост на сегментах рынка, обслуживающих названные социальные группы, маловероятен до тех пор, пока коренным образом не улучшится материальное положение всего населения страны.

Но быстрорастущие фирмы обычно не работают и на верхний квинтиль, который в последние годы стало принято называть «средним классом». Средним в прямом смысле слова этот класс, бесспорно, не является. В России к нему относят всего лишь 14 % наиболее обеспеченных людей. Фактически это просто разновидность богатых, или верхнего класса, только по-другому названная. Неудивительно, что богатые и покупают то, что покупают богатые во всем мире, – продукцию наиболее авторитетных мировых марок. Отечественному производителю привлечь их своей продукцией удается лишь в редчайших случаях

А вот второй квинтиль – это профессионалы и служаки, которые охотно покупают отечественное, если оно действительно хорошо сделано и приемлемо по ценам. Мы уже цитировали высказывание руководителя банка «Хоум Кредит энд Финанс» о том, что индустрия потребительского кредитования в России не работает на «средний класс» (т. е. на богатых), она работает на тех, кто несколько беднее его. В самом деле, представителю «среднего класса» не нужно брать кредит, чтобы купить холодильник! Сумма в несколько тысяч рублей легко покрывается им из текущих доходов. А на доведенных до полулюмпенизированного положения представителей нижних квинтилей делать ставку опасно. Из-за низкого уровня доходов они могут и не вернуть кредит. Только представители второго доходного квинтиля одновременно нуждаются в кредите и способны его вернуть. Именно на этих людей действительно, а не по названию среднего достатка (по российским меркам) и ориентируются банки потребительского кредитования.

Описанная позиция представляет собой своего рода бизнес-философию, характерную для большинства быстрорастущих компаний, а не только для банков экспресс-кредитования. Потенциальные клиенты «быстрых фирм» – это социальный слой, расположенный ниже так называемого «среднего класса». Речь идет о людях, приспособившихся к рынку (а потому и способных предъявить платежеспособный спрос), но не занявших на нем привилегированных позиций; крепко стоящих на ногах, но вынужденных жестко соизмерять свои расходы с реальной пользой от покупки; интересующихся качеством, но не имеющих возможности переплачивать за бренд.

Вряд ли стоит удивляться, что обслуживание столь перспективной социальной группы, фактически станового хребта нового российского общества, создало основу для динамичного роста фирм. «Люди второго квинтиля» не стесняются носить джинсы от «Глории Джинс» или надевать ботинки Ralf Ringer. И денег на покупку у них вполне хватает. Они же обеспечивают сотовым операторам массовость клиентуры, с тех пор как те снизили свои цены с заоблачных высот. Они же покупают соки и колбасы приличного качества, создавая динамичный рынок для этих продуктов.

Даже относительно дорогие товары, производимые «быстрыми фирмами», дороги и престижны именно по меркам второго квинтиля. Тот же «А.Коркунов» – это недешевые конфеты, которые стоят запрашиваемой за них цены и потому идеальны для подарка в среде умеренно обеспеченных людей. Но есть же еще и элитарный «Линдт», на коробке которого скорее, чем на «А.Коркунове», остановит свой выбор представитель «среднего класса», если сочтет нужным дарить конфеты. Стоит он, однако, раз в пять дороже «А.Коркунова», а потому и продано продукции «Линдта» будет в десятки раз меньше. Другими словами, массовый, растущий рынок в теперешней России имеют преимущественно товары, привлекательные и доступные не для элиты и не для обездоленных, а для россиян среднего достатка. Нам кажется, что этот вывод представляет вполне практический интерес для фирм, обдумывающих стратегию своего позиционирования на рынке.

Инфраструктура бизнеса

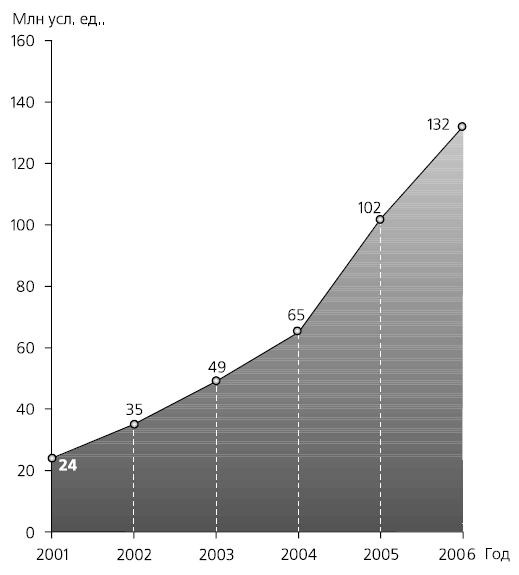

Вторая сфера российской экономики, в которой удалось идентифицировать кластеры быстрорастущих фирм, – инфраструктура бизнеса. До сих пор мы подробно останавливались только на опыте факторинговых компаний. Совершенно аналогично развивался и лизинговый бизнес многих фирм. Компания «РГ-лизинг», например, в 2001–2005 гг. увеличила число действующих лизинговых договоров в 10 раз, активы фирмы за тот же период выросли в 43 раза.

Аналогичные успехи демонстрируют не только компании финансовой сферы, но и многие другие фирмы, чей бизнес состоит в том, чтобы облегчать ведение бизнеса другим компаниям. Пионерами в этом деле (начало деятельности в 1990 г.) были фирмы, предложившие справочные правовые системы (СПС). Выросшие из одного корня и впоследствии разделившиеся, чтобы стать непримиримыми конкурентами, два современных лидера рынка «Консультант Плюс» и «Гарант» до кризиса 1998 г. располагали лишь считанными тысячами клиентов, зато потом счет пошел на десятки тысяч (рис. 6.19). А в ближайшей перспективе клиентура каждого из дуополистов превысит стотысячный рубеж.

Рис. 6.19. Динамика числа клиентов «Гарант»

Успех «Консультанта Плюс» и «Гаранта» был предопределен их нацеленностью на удовлетворение назревшей потребности, что, как мы помним, типично для всех «быстрых» компаний. Деятельность фирм в рыночной экономике требует от них хорошей ориентации в обширной и постоянно обновляющейся нормативной базе. Полный объем информационного банка современных российских СПС (у обоих конкурентов показатели близки) превышает 1,5 млн документов и комментариев к нормативным актам, еженедельное пополнение составляет около 7 тыс. документов.

Работать с этим морем информации без специальной электронной справочной системы невозможно, а юридические ошибки обходятся дорого. Соответственно, интенсивный спрос на практичное и удобное решение данной проблемы был создателям СПС практически гарантирован. Пользователь должен иметь возможность сформулировать запрос, используя привычные ему термины, а СПС должна в течение нескольких минут предоставить ему ответ.

Именно эту задачу решают СПС «Гарант» и «Консультант Плюс». При этом СПС постепенно обросли массой дополнительных сервисов таких, как, например, «Машина времени» компании «Гарант». С ее помощью можно мгновенно перестроить весь массив информации и получить любой закон или иной документ в том виде, в котором он действовал на интересующую пользователя дату.

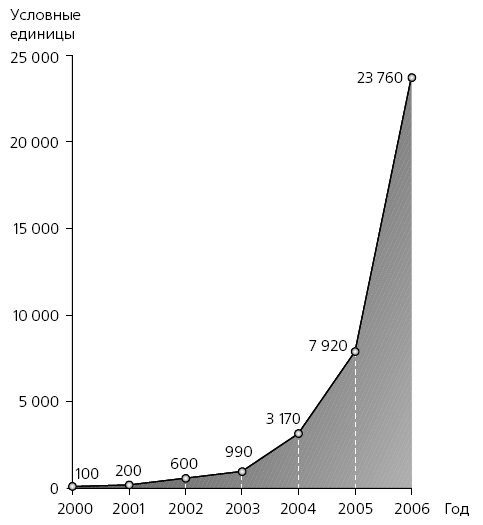

В те же 90-е гг. были заложены основы успеха компании «1С», выросшей благодаря разработке и продвижению программных продуктов управления и учета на предприятиях. Программа «1С: Бухгалтерия» фактически стала законодателем моды по автоматизации системы бухгалтерского учета в отечественных компаниях, а программа «1С: Предприятие» играет аналогичную роль в решении задач текущего менеджмента. Соответствующим был и стремительный рост фирмы. За последние шесть лет произошло восьмикратное увеличение продаж (рис. 6.20), если же сравнивать 2005 с 1993 г., когда фирма впервые стала заметным игроком на рынке, то рост и вовсе был 58-кратным.

Рис. 6.20. Динамика роста продаж «1С»

Есть среди достижений «1С» и совсем неординарное для частных компаний: постановлением Правительства России от 21 марта 2002 г. коллективу разработчиков – сотрудников «1С» была присуждена Премия Правительства РФ в области науки и техники за создание и внедрение в отраслях экономики системы программ «1С: Предприятие». Это, так сказать, государственное подтверждение наличия синергетического эффекта от взаимодействия «1С» со своими клиентами.

Обслуживая потребности других компаний в самых разнообразных услугах, добились поразительных успехов и сотни малых российских фирм. Мы уже, например, упоминали достижения курьерской почты «СПСР-Экспресс» (см. рис. 4.2). В качестве подтверждения из совсем другой сферы деятельности сошлемся на опыт фирмы «ИМИКОР», оперирующей в сфере поиска и вербовки руководящего персонала (Executive search). Занятые этим делом фирмы весьма невелики по размерам (выручка крупнейших не превышает 3–7 млн дол.). Это, однако, не мешает ни фантастическим темпам роста, ни весьма амбициозным планам.

Стремительная экспонента роста «ИМИКОР» (рис. 6.21), выразившаяся в росте оборота почти в 240 раз за шесть лет, дополнена следующим характерным пониманием целей развития: «Своей миссией считаем создание российской компании, способной решать самые сложные задачи клиентов. Войти в двойку лидеров executive search-компаний в России и в пятерку лучших консалтинговых компаний в области развития человеческих ресурсов» (см. сайт фирмы). Совсем еще маленькая фирма декларирует следующую задачу развития своих технологий: построить «бизнес-машину», подобную знаменитой западной «Маккинзи». Как тут не вспомнить общую для «быстрых фирм» нацеленность на решение масштабных задач!

У авторов нет сомнений, что описанные фирмы составляют лишь вершину айсберга «быстрых» компаний, действующих в сфере инфраструктуры бизнеса. Особенно велико их число должно быть в разработке программного обеспечения, консалтинге, создании систем безопасности, АйТи-аутсорсинге и т. п. Отрывочные данные свидетельствуют о том, что некоторые из них обеспечили за последние 5–7 лет рост в десятки и даже сотни раз. Однако уровень прозрачности компаний этих подотраслей особенно низок. Даже элементарные количественные показатели рассматриваются как коммерческая тайна.

Рис. 6.21. Динамика роста оборота «ИМИКОР»

После рассмотрения приведенных примеров несложно уловить то общее, что объединяет кластер быстрорастущих фирм, действующих в сфере создания инфраструктуры бизнеса. Отечественные компании самых разных отраслей нуждаются в широком спектре услуг, облегчающих им ведение бизнеса. Самостоятельное решение этих проблем, как правило, крайне неэкономично. Например, вместо обращения к фирме-фактору предоставление клиентам отсрочек платежа теоретически можно обеспечить за счет создания резервов собственных оборотных средств. Точно так же вместо покупки справочной правовой системы можно регулярно консультироваться у юристов или, напротив, пустить дела «на авось», руководствуясь здравым смыслом вместо знания правовых тонкостей. Можно разработать собственную программу автоматизации бухучета (чему, кстати, были реальные примеры). Можно искать квалифицированный персонал среди собственных знакомых и среди знакомых их знакомых (многие фирмы и сейчас так делают).

Однако все это крайне дорого, непрофессионально и ненадежно. Неудивительно, что как только на рынке появляется качественный продукт, решающий одну из названных (или подобных названным) проблем, фирмы в массовом порядке начинают отказываться от «самодеятельности» и переходить на него. При этом корпоративные клиенты по большей части весьма платежеспособны. В итоге соответствующие рынки стремительно расширяются: есть спрос, и есть деньги для его удовлетворения. Тот, кто в числе первых научается удовлетворять такие потребности, оказывается подхваченным экспонентой взрывного роста. Интересно, что и упомянутая нами раньше компания «Алтайвагон» (см. рис. 4.5 в главе 4) прекрасно вписывается в эту картину. Не потому ли алтайцы, в отличие от большинства других фирм тяжелого машиностроения, преуспевают, что научились поддерживать инфраструктуру чужого бизнеса, поставляя фирмам разнообразный подвижной состав?

Итак, на настоящий момент в России четко проявились два кластера быстрорастущих российских фирм. Первый обслуживает личные потребности социального слоя со средним уровнем достатка, второй – потребности бизнеса в необходимых для него услугах. В некоторых сферах оба кластера пересекаются. Например, розничные торговые сети – это одновременно и популярное место покупок для умеренно обеспеченного населения, и мощнейшая сбытовая сеть для производителей потребительских товаров. Потребительское кредитование также представляет собой одновременную услугу и населению, и торговле.

Вряд ли стоит удивляться, что нацеленность на ключевые сектора растущей рыночной экономики (на потребности фирм и людей, являющихся костяком персонала тех же фирм) создала основу для экспоненциального расширения бизнеса. В этом смысле выявленные нами кластеры ничуть не менее важны для будущего страны и не менее престижны, чем потенциальные кластеры в высокотехнологичных отраслях.

Формирование жизнеспособной экономики

В самом деле, еще в 90-е гг. рыночная экономика России являла собой странное зрелище. Нормальное обеспечение бизнеса, та его инфраструктура, которая существует во всем мире, у нас полностью отсутствовала. Лизинга – нет, факторинга – нет, средств автоматизации и управления фирмой – нет, рекрутинга – нет и т. д. Да что там рекрутинг! Нормальных магазинов, наконец, не было! Еще недавно «каналами сбыта» для подавляющей части товаров были какие-то вагончики и ларьки на рынках.

И одновременно не было товаров и услуг для ключевых работников, для костяка занятых на фирмах. Люди, осуществлявшие основную часть квалифицированной работы на фирмах, не могли с толком потратить свои умеренные, но не нищенские заработные платы. Им предлагалась либо откровенная дешевка, либо хорошая продукция по недоступным ценам. Фактически это сводило на нет мотивацию профессионалов к работе.

Такую экономику невольно хочется уподобить живому существу без пищеварительного тракта, с горем пополам способному заглотить, но не переварить пищу. Именно так, не переваривая, и заглатывала страна, скажем, импортную продукцию, оплаченную нефтяными деньгами и проданную из грязного вагончика на рынке.

Конфета Коркунова первой среди потребительских товаров пробила брешь в сознании населения, доказав, что сделанная в стране продукция может по качеству превосходить западную. Вместе с тем в ценовом отношении она осталась доступной людям со средним уровнем дохода и потому стала подлинным бестселлером. Ботинки Ralf Ringer, пельмени «Дарья» и «Мириталь», соки «Вимм-Билль-Данна» или «Лебедянского» – явления того же порядка. Они заполнили реальные потребительские корзины наиболее активной и продуктивной части населения.

Точно так же знаковым явлением стали экспресс-кредиты «Русского Стандарта», сделавшие доступной бытовую технику для небогатого потребителя. И факторинговые услуги НФК, открывшие путь на рынок многим средним и (или) быстрорастущим фирмам. Справочные правовые системы «Гарант» и «Консультант плюс» позволили многим фирмам при заключении контрактов перестать рисковать так, словно речь идет о передвижении по минному полю. А «1С: Бухгалтерия» дала возможность относительно просто и экономично наладить учет.

Вместо странного зверя-уродца в России постепенно стала формироваться нормальная экономика. Именно в этом состоят главные общенациональные итоги деятельности двух кластеров быстрорастущих фирм на настоящий момент.

Назад: 6.2. Экспоненциальный рост «нишевых» фирм

Дальше: 6.4. «Русское экономическое чудо»: фантастика или реальный шанс?