Книга: Опыт конкуренции в России: причины успехов и неудач

Назад: 6.1. Тупики конкурентной рутины

Дальше: 6.3. Наконец-то кластеры!

6.2. Экспоненциальный рост «нишевых» фирм

Именно обходный маневр чаще всего приводит к успеху, причем к успеху столь внушительному, что доминантам впору бывает завидовать своим более мелким конкурентам. Другими словами, вторым фундаментальным фактом, установленным в рамках нашего исследования, является многочисленность, размах и поразительная продуктивность асимметричных ответов на формирование конкурентных тупиков. В банковском секторе наиболее известным примером такого рода явилось формирование нового субрынка экспресс-кредитования населения банком «Русский Стандарт» и последовавшими за ним кредитными институтами (в первую очередь «Хоум Кредит энд Финанс»). Прорвавшись на новый рынок, обладающий высоким потенциалом, «Русский Стандарт» обеспечил себе возможности быстрого роста. Всего за шесть лет он практически с нуля смог превратиться в заметного даже по мировым стандартам игрока с активами более 4 млрд дол.

Характерные черты успеха

Случай «Русского Стандарта», подробно рассмотренный в главе 4, примечателен наличием характерных черт, если и не полностью, то хотя бы частично повторяющихся в опыте других российских предприятий, добившихся наибольших успехов в последние годы. Поэтому позволим себе кратко их суммировать.

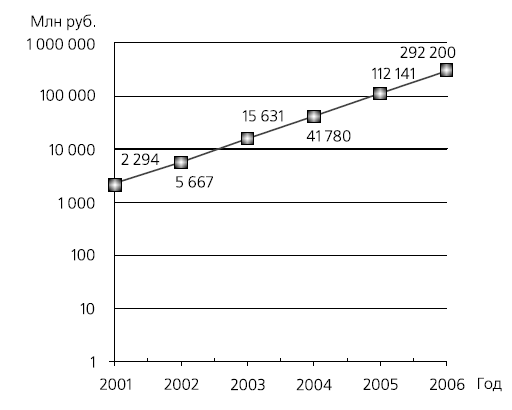

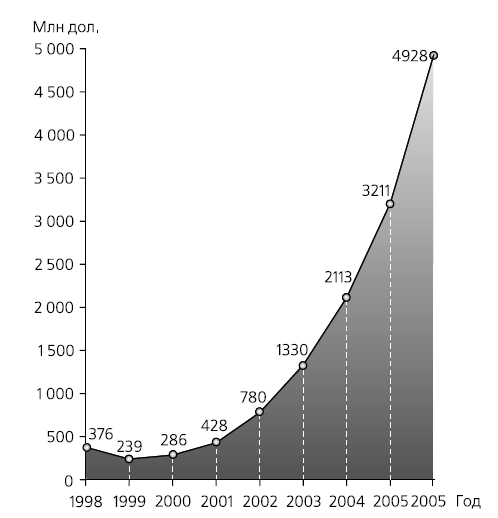

Феноменально быстрый рост, тяготеющий к экспоненциальному закону. На рисунке 6.6 уже знакомый нам график роста активов банка «Русский Стандарт» представлен в полулогарифмическом масштабе. В точных науках к такой шкале часто прибегают для изображения «быстрых» функций, способных за несколько шагов многократно наращивать свою величину. В частности, знаменитые своим лавинообразным увеличением экспоненты при представлении в таком виде выглядят как прямые линии.

Рис. 6.6. Динамика совокупных активов банка «Русский Стандарт»

Как видно на графике, динамика активов «Русского Стандарта» без малейших отклонений укладывается на прямую, словно их величину за каждый год специально «подгоняли» под экспоненциальную функцию. Этот факт имеет не просто отвлеченно научное значение, но и важный экономический, более того, конкретно коммерческий смысл. Дело в том, что «на пустом месте» экспоненты не появляются. Может существовать множество причин, по которым экспоненциальный рост окажется скрыт или нарушен в силу внешних воздействий (с некоторыми из таких случаев нам предстоит встретиться). Но для того чтобы экспоненциальный рост хотя бы в единичных случаях возник, необходимы особые условия.

Как известно, экспоненты появляются только при лавинообразных процессах, вроде ядерной цепной реакции или размножения кроликов в Австралии, когда самоускоряющееся развитие не испытывает нехватки в подпитывающих его ресурсах. Именно это происходило, по-видимому, когда острейшая неудовлетворенная потребность населения в потребительских кредитах нашла в предложениях банка «Русский Стандарт» возможность своего осуществления. С этого момента установилась положительная обратная связь: каждая новая успешно осуществленная кредитная сделка подпитывала ресурсы банка, что позволяло расширять число пунктов выдачи кредита, усиливать информацию и рекламу. А это вновь увеличивало число сделок, расширяло ресурсы банка, что снова увеличивало размах кредитования и т. д.

Удовлетворение назревшей потребности (честный бизнес). Первоистоком поразительного успеха «Русского Стандарта» и его последователей было наличие огромного нереализованного спроса на потребительские кредиты, которые до того можно было получить только в рамках крайне сложных и бюрократизированных процедур «Сбербанка». Иными словами, успех «Русского Стандарта» не был результатом махинаций (неважно, нелегальных или дозволенных несовершенным законом), как это было с не менее стремительным возвышением многих олигархических группировок, а прямо следовал из рыночного успеха предложенных им услуг. В этом смысле можно говорить о «честной», «белой» основе его бизнеса, связанного с принесением реальной пользы потребителям.

Нам скоро предстоит убедиться, что пример «Русского Стандарта» в захвате (или, может быть, лучше сказать: в создании) подобной «общественно полезной» ниши вовсе не единичен. Напрашивается вывод о существовании в российской экономике свободных ниш, буквально ждущих появления привлекательного предложения. Когда такое предложение возникает, заполнение обширного «пустого» пространства позволяет экспоненциальному росту длиться достаточно долго, чтобы стать отчетливо заметным.

Очевидно и простейшее объяснение сравнительно широкого распространения этого явления. Фантастические, находящиеся буквально на грани правдоподобия успехи отдельных фирм – прямое следствие молодости российской рыночной экономики. Каркас рынка уже существует, но вместо многих необходимых сегментов зияют вопиющие провалы. Трудно поверить, например, что еще пять лет назад потребительский рынок мог обходиться без такого важного компонента, как потребительское кредитование. В действительности же он и тогда обходился, и сейчас еще обходится без многих абсолютно необходимых товаров и услуг. Выявление неудовлетворенных запросов – это одновременно и жесткий тест на предпринимательскую бдительность для российских компаний, и возможность сказочного обогащения в случае верного диагноза назревших потребностей.

Планирование успеха и упреждающее развитие компетенций. Следующая достойная упоминания черта опыта «Русского Стандарта» состоит в осознанном стремлении занять определенную нишу на рынке. Другими словами, успех в данном случае никак нельзя списать ни на случайность, ни на стихийное развитие событий (по принципу: бизнес в определенной сфере неожиданно пошел хорошо, ну и стали его развивать). Основатель фирмы Рустам Тарико – чужак в банковском бизнесе. Он приобрел известность как владелец фирмы «Руст Инкорпорейтед», прославившейся созданием продающегося по всему миру премиального водочного бренда «Русский Стандарт» и контролирующей ныне около 60 % рынка дорогого алкоголя в нашей стране.

Создание с нуля узкоспециализированного банка (кроме потребительского кредитования банк «Русский Стандарт» ничем не занимается) – бесспорный результат определенного видения общеэкономической ситуации в России. Именно такое пред-видение будущего, пред-ощущение будущего обычно именуют «вижн» – Vision. В стране еще не существовало экспресс-кредитования, а Р. Тарико и его соратники явно четко представляли себе, почему Россия уже созрела для его массового распространения и какое место коммерчески выгодно занять, чтобы «оседлать» острую потребность.

Именно исходя из «вижн», банк «Русский Стандарт» сразу создавался как крупный оператор соответствующего рынка. Заранее готовились компетенции, необходимые для «конвейерной» обработки заявок на кредитование. Мы уже подробно говорили о русификации технологии скоринга и выстраивании партнерских отношений с магазинами, торгующими бытовой техникой, как о двух основных опорах этого бизнеса.

Примерно двух-трехлетнее опережение по сравнению с ближайшим конкурентом-последователем («Хоум Кредит энд Финанс»), который, по оценкам, в свою очередь на два года обогнал основную группу преследователей, – таковы основные количественные параметры «гонки за будущим». Главные конкурентные преимущества «Русского Стандарта» закладывались задолго до того, как началась реальная конкурентная борьба. Можно сказать, что битва за рынок была в основном выиграна еще «до первого выстрела».

Устойчивость к конкуренции. Приход на российский рынок транснациональных гигантов – одна из излюбленных «страшилок» бизнес-публицистики. Очень опасаются либерализации рынка и вторжения мощных иностранных игроков, в частности, российские банки. Обычно в таких случаях говорится о возможной утрате суверенитета банковской системой страны. Неслучайно ограничение доступа инобанков на отечественный рынок стало на переговорах о вступлении во Всемирную торговую организацию (ВТО) одной из наиболее стойко отстаиваемых российской стороной позиций.

Назвать такие опасения беспочвенными нельзя. Размеры, финансовая и технологическая мощь ведущих мировых корпораций настолько резко превосходят показатели российских фирм, что капитуляция последних кажется неизбежной. Более того, практически мгновенное установление иностранного контроля над теми отраслями российской промышленности, где уже в 90-е гг. можно было зарабатывать «живые деньги» (скажем, в табачной промышленности, пивоварении и т. п.), показывает, что сценарий вытеснения отечественного бизнеса с рынка при определенных условиях вполне реален.

Тем более примечательно, что успешные российские предприятия нового поколения, если и не совсем защищены от угроз иностранного вторжения, то явно имеют преимущества, которые заметно снижают риски. «Русский Стандарт» скорее представляет витальную опасность для любого нового игрока на рынке экспресс-кредитования, чем сам боится кого-либо из потенциальных конкурентов. Упомянутые в главе 4 крупные трудности, испытанные «Хоум Кредит энд Финанс» в 2005–2006 гг., например, в значительной мере объясняются тем, что это дочернее общество иностранного банка слишком торопилось догнать «Русский Стандарт» и не рассчитало свои силы (из-за раздувания объемов кредитования качество кредитов резко ухудшилось). Сила «Русского Стандарта» отчетливо проявилась и в описанной выше истории с отвергнутым российской стороной предложением о покупке его акций французским банком «Париба».

Схожесть рецептов успеха

В той или иной степени все четыре черты рыночного успеха «Русского Стандарта» проявились и у других попавших в поле зрения нашего исследования сверхуспешных компаний. Не повторяя сказанного, кратко напомним, о каких фирмах идет речь. Менее известный, чем «Русский Стандарт», но не менее впечатляющий пример того же рода из банковской сферы – успех «Национальной факторинговой компании» (НФК).

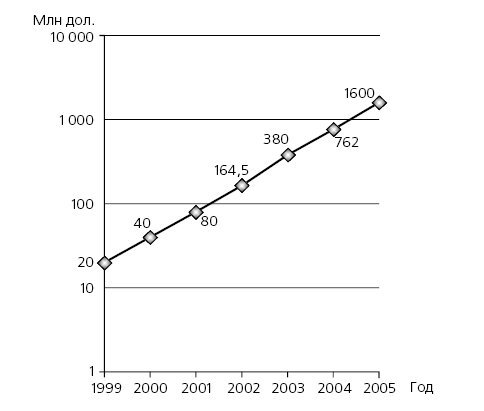

В данном случае налицо и классическая, немыслимо идеальнаяэкспонента (чтобы подчеркнуть экспоненциальный характер роста, мы использовали на рис. 6.7 полулогарифмическую шкалу, при применении которой, как уже говорилось, экспонента выглядит как прямая, в обычных шкалах тот же график показан на рис. 4.7) стремительного роста, и развитие бесспорно востребованного рынком «честного» бизнеса. Впечатляют и абсолютные размеры достижений – оборот в 1,5 млрд дол. в 2005 г.

В основе триумфа НФК – выявление отчетливо неудовлетворенной стандартными кредитными продуктами рыночной потребности (финансирования возобновления оборотных средств, отвлеченных на предоставление клиенту отсрочки платежа) и решительное занятие соответствующей ниши фирмой-первопроходцем.

Не вызывает сомнений также «плановый» характер успеха: материнская компания НФК – финансовая корпорация «Уралсиб» – искала перспективные ниши ведения бизнеса сразу в нескольких новых направлениях и немедленно превращала их в автономные фирмы, как только намечался успех. Именно так уже после взлета НФК произошло, например, с «Лизинговой компанией Уралсиб», которая за один 2004 г. нарастила свои активы в 32 (!) раза.

Характерно для НФК и отсутствие страха перед конкурентами. Напротив, она широковещательно обещала войти за ближайшую пятилетку в число тридцати крупнейших факторинговых компаний мира. Не менее показательно и стремление завоевать репутацию самой инновационной и технологически передовой факторинговой компании мира.

Рис. 6.7. Динамика роста оборота НФК

Очень похожие процессы наблюдались и в фармацевтике, в частности, на субрынке биологически активных добавок (БАД). Развал советской системы медицинского обслуживания сделал недоступным для значительной части российского населения получение качественных врачебных рекомендаций. В этих условиях спрос неизбежно должен был сместиться в сторону самолечения. Значит, на первый план должно было выйти требование безопасности применения лекарства даже при его неквалифицированном использовании (возможная неверная диагностика и т. п.). Соответственно, повышенным спросом стали пользоваться БАДы, фитопрепараты («травки»), иммуномодуляторы.

Целая группа производителей БАД («Эвалар» – его развитие было показано выше на рис. 3.11, «Диод», «Фора Фарм», «Мерцана») заполнила рыночный вакуум, обеспечив себе сказочный рост. Очень отчетливо проявился осознанный, заранее спланированный выбор рыночного сегмента. Усилия практически всегда сосредоточивались на тех сферах, которые либо трактуются в типовой медицинской практике как прихоти (например, проблемы излишнего веса), либо слабо поддаются лечению (разнообразные хронические заболевания вроде артрозов или катаракты), либо требуют существенно более квалифицированного медицинского обслуживания, чем получает в районной поликлинике рядовой россиянин (лекарства «от давления»).

Надежда на хотя бы частичное разрешение подобных «неразрешимых» проблем превратилась в источник устойчивого спроса на БАД. Итогом же ориентации их производителей на эту пустовавшую нишу стали победы в борьбе с иностранными конкурентами. Если на рынке лекарств положение отечественных производителей близко к катастрофическому, то на рынке БАД ситуация обратная. В первом полугодии 2005 г. отечественные фирмы контролировали 63 % рынка БАД по стоимости и 73 % по натуральной форме. Во многом аналогичная картина существует и на рынке «неортодоксальных» лекарств – иммуномодуляторов. Более 73 % этого рынка контролируется российскими производителями.

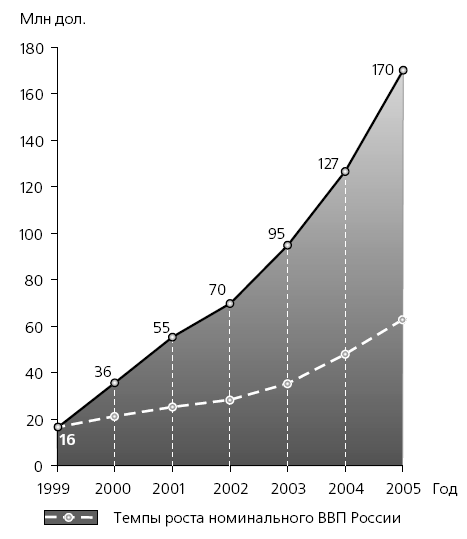

Можно продолжить перечень примеров и применительно к кондитерской промышленности. Наиболее успешным «асимметричным ответом» на вторжение на данный рынок могущественной швейцарской ТНК «Нестле» и на формирование отечественного холдинга «Объединенные кондитеры» является стратегия компании «А.Коркунов» (динамика оборота этой фирмы была показана на рис. 1.2), повторенная позже рядом других компаний. Создав сегмент рынка российских конфет премиум-класса, «А.Коркунов» обеспечил себе рост оборота с 10 млн дол. в 2000 г. до 110 млн дол. в 2005 г.

Насколько типичны все эти примеры? Встречаются ли схожие «истории успеха» на других рынках, за пределами подробно рассмотренных отраслей? Ответ на эти вопросы, к которому склоняются авторы, неожиданно оптимистичен: в сегодняшней российской экономике существуют целые «кусты» фирм, стремительно растущих по закону, близкому к экспоненциальному.

Торговые сети

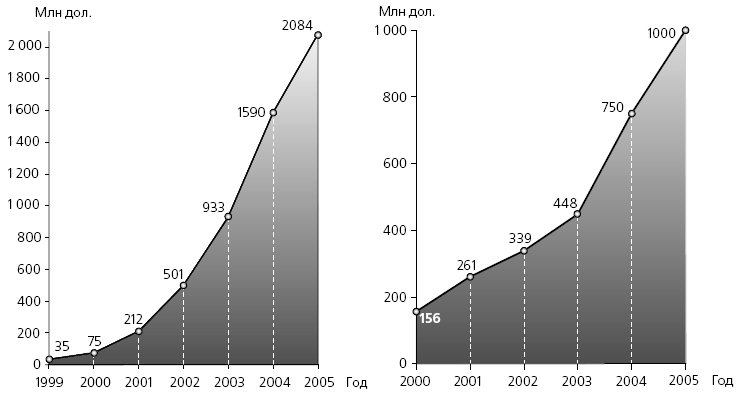

Прежде всего, на ум приходят розничные торговые сети (примеры из этого сектора представлены на рис. 6.8 и 6.9). При всей известности их успехов, многие аспекты дела явно недооценены. Во-первых, поразителен не просто рост сетей, а его стремительность и внушительный абсолютный масштаб достижений. Так, всего за пять лет «Пятерочка» увеличила свой оборот с 35 млн дол. (средний, ничем не выдающийся бизнес) до 2,1 млрд дол. (фирма, значимая не только в национальных, но и международных масштабах).

Во-вторых, несомненно, что появление сетей удовлетворило настоятельную потребность населения. Существовавшее в 90-х гг. положение заставляло россиян делать выбор из двух зол:

✓ либо покупать товары поблизости от дома и в относительно приличных условиях, но по запредельно высоким ценам (именно такой «комплект» предлагали приватизированные магазины, оставшиеся с советских времен);

✓ либо покупать дешево, но далеко от дома и практически на улице («привлекательные» условия, которые предлагали мелкооптовые рынки).

Появление сетевых магазинов, сочетавших приемлемые цены, широкий ассортимент товаров и нормальные условия торговли, было решением давно назревшей проблемы. Можно с уверенностью сказать: не будь здесь реального выигрыша для потребителей, не было бы и феноменального роста сетей. Или, по-другому: вопреки расхожему мнению сети росли не потому, что открывали все новые и новые магазины, а имели возможность открывать дополнительные точки и расти потому, что предлагали остро востребованные услуги.

В-третьих, налицо продуманный, тщательно подготовленный выход на определенную нишу. Неслучайно все успешные сети четко выдерживают один или несколько из хорошо зарекомендовавших себя в мировой практике форматов: супермаркет, гипермаркет, дискаунтер, «удобный магазин» (convenient store). Сети еще на стадии планирования бизнеса имели четкий ответ на вопрос о том, как в российских условиях без ущерба для своей прибыли создать клиентам удобства при умеренных ценах.

Поиск перспективных ниш при помощи сравнения отечественного рынка с развитыми странами и воспроизведения на нем чего-то, хорошо зарекомендовавшего себя за границей, но пока отсутствующего в России, вообще очень часто оправдывает себя. Достоинство этого приема состоит в многократном облегчении процедуры поиска свободной ниши: всегда легче к новым (российским) условиям приложить то, что уже найдено в других странах, чем изобрести нечто абсолютно новое. А незрелый характер российской рыночной экономики со множеством лакун в предложении объективно востребованных товаров и услуг создает для подобного переноса широкое поле деятельности.

И все же чужой опыт – это только «строительные леса» успеха. Когда бизнес начинает становиться на ноги, они убираются. Более того, долговременная устойчивость развития обычно зависит от того, насколько удачно проведена адаптация чужого опыта к отечественной специфике, т. е. от того, насколько уместной и самобытной окажется проведенная модификация. А в ряде случаев новая ниша сразу выискивалась исходя из специфики российского рынка.

Особенно примечателен в этом смысле опыт компании «Евросеть» (рис. 6.9 и 6.10). То, что, торгуя фактически только одной товарной категорией – сотовыми телефонами, можно всего за шесть лет «раскрутить» предприятие с 3 до 2574 млн дол. (рост в 800 раз!), обойдя большинство розничных сетей, работавших с куда более широким товарным ассортиментом, можно интерпретировать только одним образом. Основатель сети Е. Чичваркин увидел (опять «вижн»!) в сотовом телефоне особый товар, а в своей будущей сети особую фирму, умеющую им правильно торговать.

Рис. 6.8. Динамика продаж сетей «Пятерочка» и «Перекресток»

* Впоследствии обе фирмы объединились

Рис. 6.9. Динамика роста оборота «Евросеть»

Действительно, культовая роль «мобильников» в молодежной субкультуре и их «обязательность» в качестве престижного предмета потребления для некоторых социальных кругов позволили продавать их не просто как определенный вид бытовой электроники, а как товар повышенного повседневного спроса. Неслучайно салоны сотовой связи (и, в частности, салоны «Евросети») можно встретить в людных местах чаще, чем киоски с мороженым! Никто не продает таким способом, казалось бы, очень похожие аудио-плейеры или электронные записные книжки. А сотовые телефоны уходят как горячие пончики.

В-четвертых, имеющие буквально «младенческий возраст» российские розничные сети на диво стойко встретили вторжение на рынок мировых гигантов. Этот сюжет заслуживает особого обсуждения.

К моменту начала массового инвестирования со стороны иностранных ТНК в российскую розничную торговлю (2002–2003 гг.) настроения были близки к паническим. Опубликованные в это время В. Радаевым данные опросов предпринимателей зафиксировали четыре основных стратегии приспособления к новой обстановке. Характерно, что три из них прямо или косвенно исходили из неизбежности поражения. В частности, многие фирмы просто считали единственно верной стратегией подготовку бизнеса к его продаже иностранцам. Вторая стратегия предполагала уход в регионы. Это обычная линия поведения растущих общенациональных предприятий, с которой мы не раз сталкивались. Поскольку, однако, она мотивировалась не необходимостью расширения бизнеса, а тем, что Москву и Санкт-Петербург все равно не удержать, то пораженческий оттенок и в данном случае явно преобладал. Неслучайно основная опасность виделась в том, что иностранцы, также объявившие планы экспансии в регионы, догонят беглецов и там. Третья стратегия предполагала уход в специализированные ниши. И опять-таки ключевой пораженческий мотив проявлялся в том, что ниши выискивались не по признаку своей перспективности, а такие, которые неинтересны западным сетям (как тут не усмотреть разительный контраст с тоже нишевой, но по-другому нишевой стратегией «Евросети»).

Только четвертая стратегия – стратегия повышения конкурентоспособности – исходила из оптимистического сценария и предполагала, что к моменту широкого развертывания на нашем рынке иностранных сетей отечественные фирмы успеют довести свою конкурентоспособность до уровня, сопоставимого с западным. Как ни непривычно для российского уха это звучит, оптимизм, во всяком случае судя по первым итогам, оказался далеко не беспочвенным.

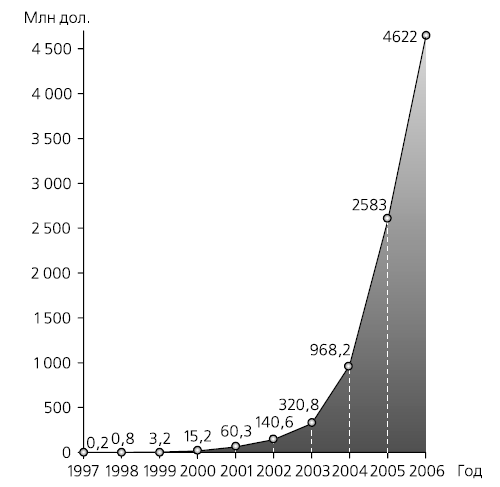

Из рисунка 6.10 видно, что в 2005 г. только две иностранные сети «Метро» и «Ашан» смогли войти в десятку ведущих розничных сетей России, причем не на лидирующих позициях. За пределами этого списка оказались такие именитые компании, как «IKEA», «Рамэнка» («Рамстор»), «Стокманн», «Спар» и др. Разумеется, это не значит, что успех на российском рынке для иностранных сетей исключен. Достижения «Ашан» или «Метро» не менее выразительны, чем достижения лучших российских фирм. Но панической «сдачи» рынка явно не произошло. Новая генерация российских фирм, выросшая в 2000-е гг., оказалась способной выдержать натиск.

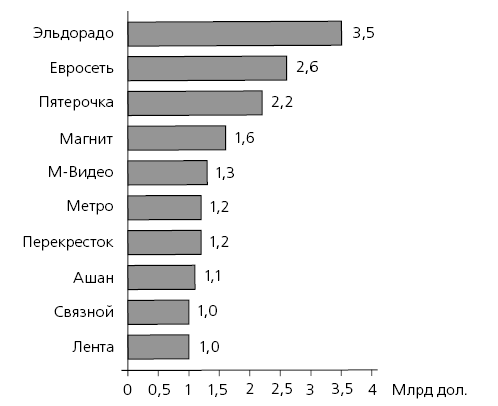

Рис. 6.10. Оборот 10 крупнейших розничных сетей в Российской Федерации в 2005 г. Источник: «Евросеть»

Сотовые операторы

Второй из широко известных «кустов» быстрорастущих фирм – это сотовые операторы (рис. 6.11).

Рис. 6.11. Динамика роста оборота «Вымпелком»

Мы опять сталкиваемся с феноменальным ростом, нередко переходящим на экспоненциальную траекторию. В частности, для представленного на рис. 6.11 «Вымпелкома» (торговая марка «Билайн») выход на экспоненту произошел в 2000–2001 гг. Вновь впечатляют абсолютные результаты, достигнутые на конец периода еще недавно очень скромными по величине фирмами. Так, в 2005 г. оборот «МТС» составил 5,1 млрд дол., «Вымпелкома» – 3,2 млрд дол., «Мегафона» – 0,7 млрд дол.

Нельзя также не заметить объективную востребованность услуги, предложенной ведущими операторами. При российских расстояниях хорошая связь, бесспорно, является в высшей степени необходимой вещью. Если шире взглянуть на знаменитую сентенцию о двух напастях России (дураках и дорогах), то вторая беда – дороги – в сущности представляет собой частный случай плохих коммуникаций. И именно на этом, действительно ключевом для страны, направлении сотовыми компаниями было достигнуто прорывное улучшение.

Обратим внимание еще на один момент. Экспоненциальный рост начался лишь после того, как кризис 1998 г. «встряхнул» сотовикови заставил их перейти от стратегии «снятия сливок» (продажи услуг сотовой связи по завышенным ценам исключительно «новым русским») к работе на массовый рынок по демократичным ценам. Другими словами, подлинный взлет начался тогда, когда их услуга из игрушки для богачей превратилась в средство решения проблем широких слоев потребителей, когда началось реальное заполнение пустовавшей до этого масштабной рыночной ниши (средство связи по демократичным ценам).

Легкая промышленность

Если достижения сотовых операторов, кроме заслуг самих фирм, опирались на общемировую тенденцию ускоренного роста отрасли, то некоторым другим фирмам удалось достичь отличных результатов на депрессивных или медленно растущих рынках.

Известно, в частности, что обувной рынок России практически не растет, его общий объем (включая «серый» импорт) с 1999 г. застыл на отметке 200 млн пар обуви в год. Отечественная обувная промышленность фактически раздавлена импортной конкуренцией, ее доля рынка не превышает 10 %. В самом деле, в дорогих сегментах высокое качество продукции и магия брендов итальянских и немецких производителей оставляет мало шансов российским фирмам. В дешевых сегментах столь же «непобедимы» китайские и турецкие фирмы. Их рекордно низкие цены стали тараном, удар которого не смогла выдержать обувная промышленность.

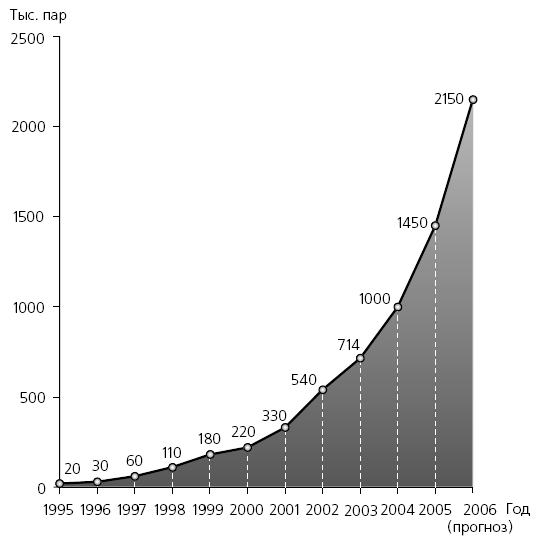

Рис. 6.12. Динамика роста производства Ralf Ringer

На этом фоне быстрый рост компании Ralf Ringer выглядит буквально чудом. Ее конек – комфортная, недорогая (среднеценовой сегмент) мужская обувь с гибко обновляемым ассортиментом и одним из наиболее узнаваемых в отрасли брендов. «Китайцев» фирма, в частности, обыгрывает именно благодаря большей гибкости. Производство в России позволяет выпускать обувь небольшими партиями и мгновенно подстраиваться под реакцию рынка: дополнительным «тиражом» производятся только те модели, которые пользуются спросом. К тому же дешевый импорт не имеет развитых брендов, а Ralf Ringer – лидер по затратам на рекламу в обувной отрасли.

По сравнению с «итальянцами» главное преимущество составляют, разумеется, цены. Но речь идет не о демпинге, а о четкой ориентации на определенную целевую группу покупателей, конкретнее, на средних по доходам людей, готовых платить за качество, но не готовых переплачивать за мировой бренд. Помогает в борьбе с фирмами из развитых стран и главный козырь Ralf Ringer – уже упомянутая гибкость, обусловленная непосредственным присутствием на российском рынке. Вместо традиционных для отрасли двух модельных сезонов («весна-лето» и «осень-зима») Ralf Ringer обновляет коллекции четыре раза в год. В последние годы он, к тому же, начал активнее управлять сбытом своей продукции: потребовал от дилеров выдерживать единые цены и единое оформление салонов, начал развивать собственную розничную сеть. Большинство итальянских и германских марок такого тесного контакта с рынком сбыта не имеют.

Если суммировать сказанное, перед глазами вновь встает образ незаполненной ниши: в России негде купить нормальную (не элитную, но и не плохую) обувь по доступной цене. Л. Калянина (одна из ведущих обозревателей журнала «Эксперт») свой комментарий на эту тему начинает так: «Обувь в нашей стране можно купить либо „по счастливой случайности", либо „с боем", т. е. потратив на это большое количество времени, денег и эмоциональных сил… Почему же в России нет нормальной обуви, такой, чтобы ее реальным преимуществам соответствовала реальная цена?» Мы видим знакомую картину: как только фирма научается заполнять своей продукцией нишу неудовлетворенных потребностей, начинается ее экспоненциальный рост.

И опять повторяется типовая для быстрорастущих российских фирм черта: амбициозные планы развития – не столько защита от конкурентов, сколько наступление на их позиции. Ralf Ringer, по словам журнала «Эксперт», «превратился едва ли не в единственного новатора в российской обувной промышленности». Общая цель фирмы – «сделать Ralf Ringer национальным лидером».

Почти точным двойником Ralf Ringer, но уже в другой отрасли – на рынке одежды – выступает компания «Глория Джинс» (рис. 6.13). Для нее тоже характерен ускоренный рост, особенно заметный на фоне плачевного положения других российских фирм. Более того, как отметил журнал «Эксперт», на своем субрынке (джинсы) фирма играет роль ледокола, прокладывающего дорогу для последователей: «Импульс к его [производства джинсов – авт.] развитию задала „Глория Джинс", показав, что производство джинсов в России имеет массу преимуществ: дает возможность гибко реагировать на рынок, делать дозаказ [на этом же играет Ralf Ringer! – авт.], сократить расходы на логистику и пр.»

И далее: «Кроме того, оказалось, что в южных регионах России условия для развития сложного джинсового производства не хуже, чем в Азии. Это дешевая рабочая сила, индустриальная культура, климат, позволяющий экономить на энергоресурсах, развитая транспортная инфраструктура». Действительно, производство «Глория Джинс» размещено в городах Восточного Донбасса, в котором упадок угольной отрасли оставил без работы тысячи людей и, следовательно, создал огромный резерв дешевой рабочей силы.

Достоинства гибкости ассортиментной политики и дешевизны продукции фирма соединила с высокими стандартами качества. В производстве джинсов качество в первую очередь определяется степенью продвинутости технологий отделки. И тут у «Глории Джинс» явные преимущества. Например, в России и странах СНГ только она имеет оборудование для печати по технологии шелкографии, недоступной дешевым импортерам.

Еще одно конкурентное преимущество «Глории Джинс» – наличие обширной сети партнерских розничных магазинов (нечто вроде предельно вольного франчайзинга). По утверждениям фирмы, срок окупаемости таких магазинов составляет от 4 до 16 месяцев, причем даже открытые в одном километре один от другого магазины «Глории Джинс» – прибыльны, что обеспечивает большую заинтересованность мелкой торговли во вступлении в сеть. Тем самым заполняется еще одна пустая ниша на российском рынке. Дело в том, что в одежном секторе до сих пор в России нет ни одной крупной розничной сети (скажем, с миллиардным оборотом).

В целом, фирма заполнила пустовавшую на рынке нишу «приличных» и доступных (причем доступных по многим параметрам: от цены до плотности сбытовой сети) джинсов. Причем заняла вполне осознанно. В самом деле, создатель «Глория Джинс» В. Мельников говорит о том, что деятельность фирмы нацелена на устранение так называемого «синдрома секретарши», состоящего в стремлении выглядеть хорошо одетой, несмотря на жесткий дефицит средств. «Сегодня одежду настоящих дорогих брендов носит всего 4 процента покупателей, – говорит В. Мельников, – остальные пытаются подражать дорогим маркам, и это чаще всего выглядит нелепо. «Секретарша» может потратить на одежду 14–20 % своего заработка, и у нее должен быть лучший выход, чем подделки под то, что ей не по карману». Чем это не «вижн» очередной пустующей ниши, которую фирма энергично осваивает?

Неудивительно, что, опираясь на успех в перспективной нише, «Глория Джинс», как и многие другие фирмы – лидеры роста, чувствует себя очень уверенно, проявляет склонность к амбициозной постановке стратегических целей, не скрывает атакующие намерения по отношению даже к именитым иностранным конкурентам. Как сообщается на сайте фирмы, «основная идея, с которой компания идет в будущее, – создание транснациональной компании с брендами мирового уровня, организация на Юге России мощной производственной и сырьевой базы для решения бизнес-задач мирового [курсив наш – авт.] масштаба». «Я хочу превратить восточную часть Ростовской области в огромный центр по производству одежды, – говорит В. Мельников, – как это сделал Benetton в северной Венеции, а Zara– в испанской Лакеронии».

Узнавая о подобных планах, можно подумать, что фона в виде умирающей швейной промышленности страны нет и в помине! Во всяком случае, для «Глория Джинс» он – явно не указ. Практически то же самое можно сказать еще об одном «близнеце» «Глория Джинс» и Ralf Ringer – об Альянсе «Русский Текстиль». Опять налицо тяжелейшая обстановка в отрасли: доля убыточных текстильных предприятий достигает 46 % (2005 г.), средняя рентабельность близка к нулю, средняя загрузка мощностей менее половины. И на этом фоне идет успешный и динамичный рост Альянса «Русский Текстиль». Тут тоже основная ставка сделана на качество и гибкость. Причем успехи настолько существенны, что одна из фабрик Альянса полностью переориентируется на экспорт постельного белья в Италию.

Процитируем журнал «Эксперт»: «[Вопрос]: А по цене-качеству вы можете конкурировать с китайцами? [Ответ председателя совета директоров Альянса «Русский Текстиль» З. Ахабаева]: Конкурируем. Вообще-то разговоры о пресловутой китайской непобедимости – это, с одной стороны, правда, потому что китайцы очень трудолюбивые люди, а с другой стороны – это миф… А если говорить о конкуренции в целом, то мы конкурируем со всем миром. Мы удивляемся, когда нас спрашивают, боимся мы ВТО или нет. Ничего мы не боимся».

Рис. 6.13. Динамика оборота «Глория Джинс»

Производство мороженого

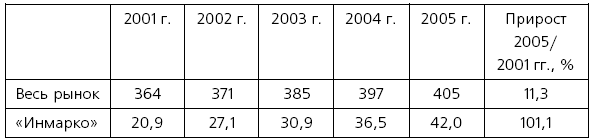

А вот пример еще одного трудного рынка. Практически все благоприятные для российской экономики 2000-е гг. потребление мороженого в стране фактически не растет. За 2001–2005 гг. оно в натуральном измерении увеличилось только на 11 % (табл. 6.2). Принципиально иной характер развития у новосибирской компании «Инмарко». За тот же период она нарастила выпуск продукции вдвое (на 101 %).

Таблица 6.2

Объем российского рынка мороженого и объем производства компанием «Инмарко», тыс. т

Источник: Информационный меморандум. Облигационный займ ОАО «Инмарко». 2005. Декабрь. С. 5, 13.

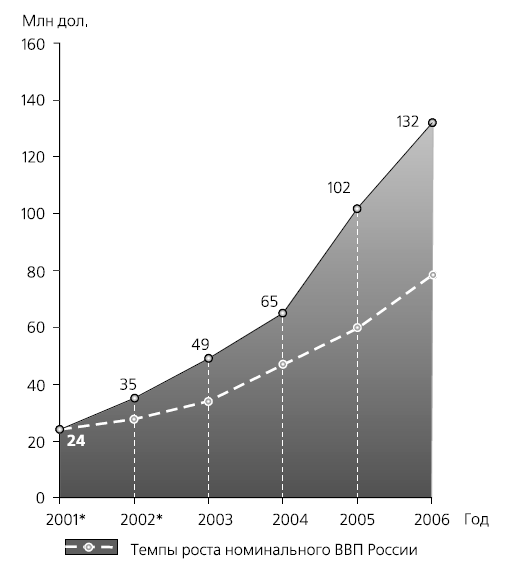

Соответственно, и стоимостные показатели росли ускоренно. Можно ли определить нишу «Инмарко»? Сама фирма сообщает массу данных о специфике своей стратегии:

✓ высокое качество по приемлемым ценам (характерно: ставка на премиальные сорта не делается, потребитель, по мнению фирмы, еще не готов платить за них);

✓ концентрация усилий на немногих избранных регионах, где достигается доминирование на рынке;

✓ маркетинговый акцент на наращивание числа морозильных прилавков при сравнительно малых рекламных бюджетах.

Представляется, что в целом можно сказать: «Инмарко» (вместе со своим главным конкурентом, также сибирской и также «быстрой» компанией «Русский холод») нашло коммерчески выгодный способ накормить приличным мороженым российскую провинцию.

И вновь на этой базе проявляется исключительно уверенный тон по отношению к иностранным конкурентам. В Европе почти все национальные рынки мороженого поделены между двумя гигантами: «Юнилевер» и «Нестле». В Россию «Юнилевер» (мороженое «Альгида») вторгался дважды, причем с весьма значительными рекламными бюджетами. И дважды вынужден был уйти. «Нестле» создала производство в Жуковском (Московская область), но, несмотря на мощную рекламу и успешное создание общенациональной сбытовой сети, удерживает лишь 3 % (стагнирующегося, как мы помним) рынка, не демонстрируя дальнейшего роста своей рыночной доли. Достижения «Инмарко» на фоне столь сомнительного продвижения транснациональных монстров (вспомним про их рекламные бюджеты, про мощь брендов, про отработанные технологии производства и сбыта) выглядят особенно впечатляюще.

* Оценка стоимостных показателей на базе натуральных.

Рис. 6.14. Динамика роста оборота «Инмарко»

Примеры, подобные приведенным, легко продолжить. Всего в наше поле зрения попали более пяти десятков российских компаний, обеспечивших за последние 5–7 лет долгосрочный рост объемов реализации на уровне не менее 30–40 % годовых. Это эквивалентно как минимум пятикратному увеличению продаж за шесть лет, но достаточно много и примеров 10-, 20– и даже 80-кратного роста. Если учесть, что по-настоящему систематически обследовать хозяйство страны авторы не имели ни сил, ни возможностей (для этого нужен целый институт или исследовательское подразделение мощной частной фирмы) и, следовательно, что речь явно идет лишь о вершине айсберга, то сравнительная многочисленность подобных компаний говорит о наличии в российской экономике серьезного потенциала сверхбыстрого роста.

К тому же мы убедились, что по целому ряду позиций успешные фирмы похожи друг на друга. От других они отличаются:

1) феноменально быстрым, часто экспоненциальным ростом;

2) концентрацией бизнеса на удовлетворении назревшей потребности экономики (рост в первоначально незаполненной рыночной нише);

3) упреждающим планированием успеха и развитием компетенций;

4) повышенной устойчивостью по отношению к давлению конкурентов;

5) взаимовыгодным сотрудничеством с фирмами других отраслей (на этом последнем моменте в силу его особой важности мы сделаем акцент в отдельном параграфе – см. п. 6.3).

Наличие значительного числа общих черт дополнительно убеждает нас в том, что описанные успехи – не простой результат счастливого стечения случайных обстоятельств и не следствие неповторимой творческой индивидуальности руководителей соответствующих фирм (хотя недюжинная талантливость этих предпринимателей несомненна). Речь, видимо, идет о наличии некой общей стратегии развития, которая существенно повышает шансы придерживающихся ее фирм добиться выдающегося успеха при условии, что они верно приспособят ее к особенностям конкретной отрасли.

Можно уверенно утверждать, что вопрос о том, как попасть в струю подобного развития, целесообразно задать себе многим российским предпринимателям. Ибо добиться почти неправдоподобного роста, как показал опыт большого числа фирм, вполне реально на практике! Мы убедились, что шансы на это есть даже в откровенно депрессивных отраслях.

Назад: 6.1. Тупики конкурентной рутины

Дальше: 6.3. Наконец-то кластеры!