Глобализация: грозит ли нам потеря рабочих мест из-за инноваций

История с бостонским расследованием убедительно доказывает, что скорость обработки информации напрямую определяет вопросы безопасности, а значит, эта сфера все более зависит от инноваций в области аппаратного обеспечения. Элементной базой, обеспечившей ключевые инновации в этой сфере, стал транзистор. По закону Мура495 стоимость транзистора падает вдвое каждые два года. Соответственно, если в 1968 г. один транзистор стоил доллар, то сейчас он стоит на 10 порядков меньше! Количество транзисторов в чипе496 возросло с одного до 25 млрд497. С того момента, как военные и правительство США объединили компьютеры в системы, ставшие прообразом Всемирной паутины (WWW), мы стали полностью зависимыми от компьютеров и цифровых технологий.

Всезнающая статистика отмечает, что если в 1989 г. только 15% семей в США имели компьютеры, то к 2000 г. этот показатель составлял уже 51%. В 2008 г. численность населения, которое пользуется сетью Интернет, перевалила за миллиард, а число пользователей мобильных телефонов498 превысило 3 млрд человек.

Применение компьютерных программ носит повсеместный характер, и компания может поручить выполнение компьютерных работ исполнителю, находящемуся в любой точке мира, а по завершении мгновенно получить готовую работу у себя в офисе. Производство стало быстрым, гибким и мобильным, не требуя при этом непосредственного присутствия рабочей силы. В экономике появился новой процесс, называемый «аутсорсинг». Он сочетается с сокращением размеров фирмы. Начинается процесс обычно с того, что компания увольняет рабочих в стране с высокими издержками на персонал и создает производство в развивающейся стране с низкими издержками.

В США, где наиболее широко практикуются сокращения и аутсорсинг, инновационная экономика до последнего времени была способной еще и поддерживать стабильную тенденцию снижения уровня безработицы. Правда, не без издержек, о которых пойдет речь в следующей главе.

Не менее существенно меняет наш мир широкое распространение онлайн-торговли. Особенно заметны успехи в этой области у Китая. В 2012 г. там общий объем онлайн-торговли достиг 3,1 трлн юаней (около $440 млрд), увеличившись на 43% по сравнению с 2007 г.

Значит ли это, что информационная революция становится панацеей от давних болезней человечества? Ведь с ее помощью можно быстро поймать террористов, увеличить прибыль и финансовую устойчивость компаний. Кажется, что секрет, где и как найти счастливый клевер, будет даже не раскрыт, а просто вычислен. Однако, как и все в нашем мире, такая революция имеет обратную сторону. Информационная революция не только удивительно быстро создает стоимость, но и способна с не меньшей скоростью ее уничтожать. Примеров тому достаточно.

С 2000 по 2010 г. продажи цифровой музыки в мире выросли в 1000 раз и достигли $5 млрд. За этот же период глобальные продажи музыкальных композиций на физических носителях сократились в 2,5 раза — до $10 млрд в год. Таким образом, совокупные продажи музыки на всех носителях за первое десятилетие XXI в. сократились на $10 млрд, или на 40%, — с $25 до 15 млрд. Грубо говоря, на каждый доллар стоимости, созданной в результате информационной революции, приходится три доллара стоимости, уничтоженной на физических носителях.

Похожая участь постигла и мировую издательскую индустрию. В 2000 г. в США в газетных издательствах работали 425 000 человек, а в сфере интернет-порталов только 40 000. Общее количество составляло 465 000 рабочих мест, и заняты они были профессионалами с высоким уровнем квалификации. Поэтому оплачивались эти работники очень неплохо. Но к 2009 г. в газетных издательствах США осталось только 150 000 сотрудников. Занятость упала почти в три раза! Количество сотрудников интернет-порталов выросло, но только в два раза по сравнению с 2000 г. и составило 85 000 человек. Итого 235 000 человек, т.е. за прошедшее десятилетие в этой отрасли США потеряна почти четверть миллиона рабочих мест. Большинство оставшихся сотрудников имеет более низкую квалификацию, включая сотрудников интернет-порталов.

В настоящее время американский путь повторяет и российская издательская индустрия. Сокращения проходят в издательских домах499 и в книжной отрасли. Например, рынок бумажных книг в России за три года (с 2008 по 2011 г.) сократился на 17% — с 75 до 62 млрд рублей. На каждый рубль стоимости, созданной в электронном формате, было уничтожено 119 рублей ценностей в виде обычных бумажных книг.

Речь идет о принципиально новой ситуации, когда новые технологии уничтожают старые отрасли, не создавая при этом адекватной замены для людей. Автомобиль, телевизор, Интернет прошли путь от изобретения до зрелости на массовом рынке за «шумпетеровские сроки» (25–30 лет). Многим интернет-изданиям и социальным сетям500 уже по 10–15 лет, но все эти годы большинство из них убыточны и производить добавочную стоимость не могут.

Часто дело в отсутствии самой идеи, способной генерировать добавочную стоимость. Некоей имитации инновации. Как же такие бизнесы, которые годами не приносят прибыль, находят финансирование? Почему «быстрые» компании, пришедшие на смену «большим», не всегда успешны?

Еще несколько лет назад более 90% компаний-брокеров на ведущих фондовых рынках активно управляли пакетами акций, были заняты поисками точек роста, уникальных историй успеха, недооцененных бумаг, молодых и перспективных компаний с идеями. Лишь 10% приходилось на «индексные» компании, которые просто покупали акции по «индексу». Сегодня в мире все наоборот: 90% денег идет в индексные фонды и лишь 10% — в активном управлении у профессионалов. Более 90% всех торгов на фондовом рынке выполняется торговыми роботами501, которым нет дела до инвестиционных характеристик компаний, их бизнес-идей и корпоративной культуры. Даже такие важные показатели, как отношение капитализации к прибыли, размер выплаты дивидендов, — это безликие переменные для использующих их компьютерных программ. Получается, что информационные технологии только усилили проблемные точки, которые обычно приводили к надуванию финансовых пузырей и полноценному кризису всей системы.

Получается, что, согласно Томасу Фридману, инновационные и «быстрые» сожрут «больших», а остальные останутся голодными? Так ли это? Об этом речь в следующей главе.

Глобализация стала означать «всеобщность» или «всемирность» экономики, а значит, согласно закону о неравномерности развития сложных систем, в мире неравномерно происходит накопление богатства. Америка во времена президентства Никсона сделала важнейший шаг, уведя Китай с орбиты советского влияния. Главной в глобализации окончательно стала финансовая сфера. Возникли огромные по силе и амплитуде потоки и перетоки денежного капитала. Теперь приливы (притоки иностранного капитала) сменяются отливами (в моменты кризисов). На прилив часто существенно влияют курсовые отношения валюты страны к базовым валютам.

Для генерации роста в эпоху глобальной «информационной» экономики понадобился всемирный экономический двигатель. В ходе последнего полувека нашей истории таким двигателем стал «финансовый диполь» Чайнамерика. Китай производит, а США потребляют, заимствуя все больше за счет государственного долга, что в кризисные времена помогает справляться с кризисом. Но Китай все эти годы наращивает экономическую мощь и валютные запасы. В начале прошлого века (в период между двумя мировыми войнами) на месте Китая были США как крупнейший мировой производитель и кредитор, а на месте США была Великобритания.

Сегодня богатство стремительно перетекает в сторону азиатских стран, где численно стремительно растет «новый средний» класс, который буквально в два-три ближайших десятилетия превзойдет «старый средний» класс Запада. А значит, Восток снова получит в свои руки счастливый клевер. Сможет ли Восток на этот раз дать ему расцвести? Ведь «право есть привилегия».

Может ли что-то помешать этой тенденции? Для этого западным компаниям придется быть очень «быстрыми», поскольку они уже не будут достаточно «большими» по сравнению с азиатскими компаниями. Право на долю в мировом богатстве придется вновь заслуживать. Только «живые и быстрые» компании могут обеспечить перспективный экономический рост. Текущие тенденции и законы, включая последнюю интерпретацию закона Мура, говорят о том, что вряд ли это будут лидеры текущей «информационной» волны. На смену сегодняшним лидерам должны прийти другие.

ГЛАВА 13. КРИЗИС СООБЩАЮЩИХСЯ СОСУДОВ. КАК НАДУВАЮТ И СДУВАЮТ ПУЗЫРИ

Выдуйте мыльный пузырь и смотрите на него: вы можете заниматься всю жизнь его изучением, не переставая извлекать из него уроки физики.

Лорд Уильям Томсон Кельвин, великий английский ученый

Кризис сообщающихся сосудов

Как вы думаете, что может цениться дороже золота? Ответов на этот вопрос, безусловно, множество. Но для каждого времени существует один — главный. Так, для первых правителей Рима дороже золота была вода. Обыкновенная питьевая вода.

Правители осознавали важность воды и тратили золото на строительство водопроводов, понимая, что отдача от этих инвестиций окупит их затраты сполна. Вода в Вечном городе сохранила свою магическую силу и по сей день. Те, кто побывал в Риме, вряд ли могут представить себе великолепные площади без фонтанов или завораживающего шума струящейся воды. Римлянам удалось превратить воду в некотором смысле в золотой запас своей могущественной империи. Помимо реализованной на практике универсальной идеи «хлеба и зрелищ» (Panem et circences), применявшейся правителями для поддержания мира, покоя и удовлетворения граждан в Древнем Риме, каждый правитель старался завоевать себе популярность и поддержку народа, улучшая снабжение города питьевой водой. Потребность Вечного города в воде в то время была колоссальна. Вода поступала в Древний Рим, славившийся фонтанами и термами, в объеме от 700 000 до 1,5 млн куб. м ежесуточно502. Технологии производства труб большого диаметра тогда находились в зачаточном состоянии, поэтому для доставки воды строили каналы и лотки и сегодня поражающие нас своими колоссальными размерами и высокой точностью расчетов. Современные исследования эффективности древнеримских водопроводов на основе компьютерного моделирования показали, что системы, созданные 1,5–2 тысячелетия назад, соответствуют действующим ныне строительным стандартам для подобных объектов.

Общая протяженность римских водопроводов составляла 436 км, из них 55 км приходились на мостовые сооружения — акведуки. Однако настоящим шедевром инженерной мысли был не акведук, а сифон. Сифон (точнее, дюкер — обратный сифон) представлял собой систему труб малого диаметра, по которой жидкость просто переливалась с одного холма на другой, двигаясь по U-образной траектории, легко преодолевая огромные ущелья.

Таким образом, задолго до открытия Блезом Паскалем основного закона гидростатики503древние римляне с успехом применили на практике принцип сообщающихся сосудов, обеспечивая ежедневное и бесперебойное водоснабжение в самых высоких точках древнего города504. При этом трубы не лопались от возникающего давления жидкости.

Очень скоро свойства воды (ее текучесть и подвижность) на языке римлян стали еще и характеристиками «хороших» денег (от liquidus — свободный от долгов). Слово видоизменилось в английском языке, где по отношению к финансам возник устойчивый термин «ликвидность»505, т.е. способность быстро и по рыночной цене продать тот или иной актив. В буквальном переводе это слово означает «текучесть». Термин настолько хорошо передавал суть, что в наше время можно применять закон сообщающихся сосудов к финансовым операциям — давление избыточной ликвидности (денег) на одном локальном рынке мгновенно отражается на всех финансовых рынках.

К 2007 г. или началу последнего кризиса давление денег со стороны нефтяных экспортеров стало очевидным. По данным авторитетной в экономическом мире организации McKinsey Global Institute, общемировая стоимость таких активов, как акции, частные и корпоративные кредиты, банковские вклады, взлетела с $12 трлн (108% мирового ВВП) в 1980 г. до $195 трлн (или 355% от мирового ВВП) в 2007-м. Страны ― экспортеры нефти, включая Россию и Норвегию, правительства стран Азии, хедж-фонды и фонды прямых инвестиций накопили в тот момент достаточно капитала и начали существенно теснить традиционных западных инвесторов на их собственных рынках.

Отношение стоимости финансовых активов к номинальному ВВП называют глубиной финансовых рынков. Несмотря на очевидную причину роста этого показателя со 110 до 355% — разбухание объемов банковских вкладов, акций, долговых облигаций, включая государственные, — отражающего стимулирование кредитования и рост общего долга, современные учебники финансов не называют ее, а связывают рост с развитием финансовых рынков, с неким абстрактным прогрессом, который внес в мировую историю финансовый инжиниринг.

Ученые-экономисты обычно пытаются объяснить существующую экономическую реальность, а решения принимают политики, которые всегда заинтересованы в изменении этой реальности в свою пользу.

С 2000 по 2008 г. рост богатства стран БРИК и экспортеров ресурсов506 в совокупности с ростом общего долга стран «Большой тройки» привел к образованию десятков триллионов долларов добавочного финансового капитала. Куда он был направлен? Ответ для рынка очевиден — в ликвидные финансовые активы: акции, депозиты, облигации, номинированные в долларах США507. К 2007 г. американский доллар использовался в качестве ключевой валюты международных расчетов, хотя и начал сдавать свои позиции. Расчеты за энергоресурсы составляли и составляют четверть всех международных товарных расчетов, в которых на долю доллара к 2007 г. приходился 51%. Доллар используют при учете и оценке золотовалютных резервов, имущества и собственности, а также во многом в качестве средства накопления и сохранения богатства. Рынок ссудных капиталов полностью построен на долларах, они являются универсальным выражением богатства. Кредитный рынок в 2007 г. также было принято исчислять в долларовом номинале, как и весь оборот нефтяных и многих сырьевых товаров, который в 2007 г. осуществлялся только в долларах.

Возникшая избыточность финансового капитала привела к существенному снижению доходности на американском и связанных с ним рынках. Индекс Dow Jones в 2007 г. оставался на уровне 2000 г., а процентная ставка по американским и европейским краткосрочным облигациям снизилась практически до нулевой доходности. Финансовый капитал остро нуждался в ликвидных активах с более высокой доходностью. Нужно было найти и присоединить к системе новый сообщающийся сосуд, поскольку от возникшего давления могли лопнуть другие (рис. 28). Конечно, слово «лопнуть» здесь используется в переносном значении.

Феномен избыточной ликвидности капитала чрезвычайно противоречив. С одной стороны, избыточный капитал способствует задержкам при его обращении, подталкивает к переходу капитала в новое качество — в запасы, резервы, сокровища. В этом виде часть накоплений, сбережений или ценных бумаг неизбежно теряет свою ценность и стоимость. С другой стороны, избыточность неизбежно создает эйфорию: капитал теряет чувство риска и направляется в сторону опасной деятельности, где потери более вероятны, но и доходы, как правило, выше.

Можно предположить, что в тот момент у участников финансового рынка притупилась острота ощущения риска, понизился уровень трезвой оценки реальности. Предпринимательская интуиция была подменена техническим анализом биржевых котировок и экстраполяцией текущих рыночных тенденций. Вспомните, что именно в этот период в дело вступил так называемый «высокочастный» трейдинг, где решения компьютеров заменили интуицию брокеров. Кредитные средства стали доступнее, поэтому вовлечение в финансовую сферу огромного, не охваченного до тех пор актива — мирового рынка частного жилья — стало совершенно логичным.

В 2000 г. этот рынок составлял $54 трлн, а к началу 2008-го вырос до $91 трлн. Самым активным оказался рынок недвижимости США, где миллионы частных домов покупались и продавались с минимальной разницей. При этом для покупки недвижимости требовался минимальный первоначальный взнос, к началу 2008 г. дошедший до 10% и ниже. Остальное новые владельцы покрывали займом под залог приобретаемой недвижимости. При этом брали его под 5% годовых на срок 10 лет при возможности краткосрочного финансирования 1% в год! Рейтинговые агентства на основе статистики за предыдущие десятилетия присваивали высокий инвестиционный рейтинг таким обязательствам — как правило, категорию «А» и выше.

Расторопные инвестиционные банки не упустили случая воспользоваться благоприятной конъюнктурой и приумножить свои инвестиции на растущем рынке. Появились «синтетические» продукты, в которых инвестор вносил часть денег в покупку структурированных финансовых продуктов, брал краткосрочный заем под минимальный процент, а затем на эти деньги покупал закладные с доходностью 5%.

На практике это выглядело так: например, инвестор вкладывает свои $100 и занимает еще $100 под 1% годовых, выплачивая только $1 в качестве процентов по займу в год. Затем на эти $200 он покупает закладные, дающие как минимум 5% в год, получая при этом $10 в качестве процентов. Нетрудно подсчитать, что прибыль на вложенные инвестором $100 составит $10 – $1 = $9 (9% годовых). А ведь речь идет о синтетическом продукте с кредитным рейтингом группы «А» и выше, что означает высокую степень надежности.

Новый сосуд этой «волшебной системы» держал давление ликвидности очень хорошо, но ровно до тех пор, пока в нем не обнаружилось слабое звено: люди платили по закладным, пока цены на рынке жилья росли. Как только рост замедлился, цены стали падать, начались массовые дефолты по выплате облигаций. Поскольку первоначальный взнос на покупку дома нередко составлял менее 10%, а выплачивать проценты по закладным первое время было необязательно (они аккумулировались и затем распределялись на будущие выплаты), в ряде случаев стало более выгодно «забыть» о первоначальном взносе и купить другой, вполне реальный и сильно подешевевший дом. Давление ликвидности нашло то самое слабое звено, разрыв которого спровоцировал начало финансового кризиса. Уже в 2008 г. избыточная ликвидность превратилась из преимущества в недостаток, фактически обездвижив многие ранее ликвидные активы.

И все-таки возникают вопросы. Как мог кризис на рынке недвижимости (в истории разных стран кризисы на этом рынке случались не раз и не два) оказать такое влияние на сокращение потребления и производства? Почему кризис, разразившийся в сентябре 2008 г., стал международным? Как банкротство нескольких инвестбанков, в том числе Lehman Brothers, и дефолты по нескольким десяткам тысяч закладных на дома в США (из миллионов таких закладных) смогло вызвать такое потрясение на мировых финансовых и сырьевых рынках? Воспользуемся советом лорда Кельвина: возьмем лупу и рассмотрим надутый мыльный пузырь повнимательнее.

Home, sweet home508

Как для римских правителей водоснабжение имело политическое значение, поскольку без воды Рим не был бы Римом, а превратился бы в рассадник грязи и болезней, так в США конца прошлого века жилье стало отправной точкой, той «печкой, от которой плясал» любой политик местного и федерального уровня. Работа, машина, собственный дом — три доминанты или точки опоры американского образа жизни, три слагаемых «американской мечты». К началу XXI в. зарплаты и автомобили в США были неплохие, а жилье оказалось ахиллесовой пятой в американской триаде.

Дело в том, что к 2003 г. более 27% квартир в США находились в найме. Это весьма серьезная цифра — более 33 млн домов. Но проблема была не только в этом. Более 15 млн домов и квартир были выставлены на рынке жилья в ожидании покупателей, простаивали или использовались не по прямому назначению. При этом главная проблема заключалась именно в нехватке недорогого жилья.

Важно отметить, что острота этой проблемы нарастала: количество недорогого жилья ($300 в месяц в ценах 1995 г.) оставалось на одном уровне, а число арендаторов жилья с низкими доходами ($12 000 в год в ценах 1995 г.) неуклонно возрастало. В 1970 г. спрос на дешевое жилье в стране в целом удовлетворялся практически полностью: на 6,2 млн арендаторов с низким доходом приходилось 6,5 млн единиц жилья для аренды. А спустя 25 лет (в том числе и благодаря рейганомике, сделавшей бедных еще беднее), в 1995 г., число таких арендаторов возросло до 10,5 млн. Количество дешевого жилья даже незначительно снизилось — до 6,1 млн. К 1999 г. ситуация стала еще хуже: на рынке жилья находилось только 4,9 млн объектов дешевого жилья для 7,7 млн чрезвычайно малообеспеченных семей.

К 2003 г. уже 14,4 млн американских семей с низким уровнем дохода крайне нуждались в улучшении жилищных условий. Учитывая, что часто именно дешевое жилье находится в плохом состоянии и оказывается первым в очереди на снос и реконструкцию, проблема приобретала уже политическое значение. Только по этой причине между 1973 и 1993 гг. 2,2 млн объектов дешевого жилья исчезло с рынка США.

Власти США давно, но без особого успеха пытались решить эту проблему. Огромные субсидии были просто не востребованы, поскольку среди малоимущих граждан обычно наблюдается недостаток финансовой грамотности и люди часто не знают о своих правах и возможностях. Нужно ли говорить, что присоединение нового сосуда (рынка недвижимости) к финансовой системе прошло с благословения властей и финансовых регуляторов США? Можно предположить, что не без их ведома бумагам, о которых говорилось выше, был присвоен высший кредитный рейтинг «А». Подобно Архимеду, которому нужна была только точка опоры509, властям требовалась точка приложения экономических сил, и они выбрали в качестве нее сектор недвижимости США.

С 2001 г. в США вследствие политики Федеральной резервной системы (ФРС) (созданное 23 декабря 1913 г. независимое федеральное агентство для выполнения функций центрального банка и осуществления централизованного контроля над коммерческой банковской системой) возник новый риелторский бум, вызванный беспрецедентным снижением ставки рефинансирования — с 6,5% в мае 2000 г. до 1% в июне 2003 г. Дешевые ипотечные кредиты и колоссальный отток свободных денежных средств из низкодоходного фондового рынка обеспечили бизнесу недвижимости небывалые прежде финансовые вливания, которые правительство подкрепило серией дополнительных стимулов: был упрощен порядок предоставления кредитов лицам с плохой кредитной историей и неподтвержденными доходами, введена долгосрочная (до 40 лет) ипотека, введена система Reverse mortgage — беспроцентного и безналогового кредитования пожилых людей (достигших 62-летнего возраста) в обмен на долю собственности в принадлежащей им недвижимости. Кроме того, согласно поправке законодательства от 1998 г., прибыль от продажи дома, в котором фактически проживал человек, в размере до $500 000 перестала облагаться федеральным налогом.

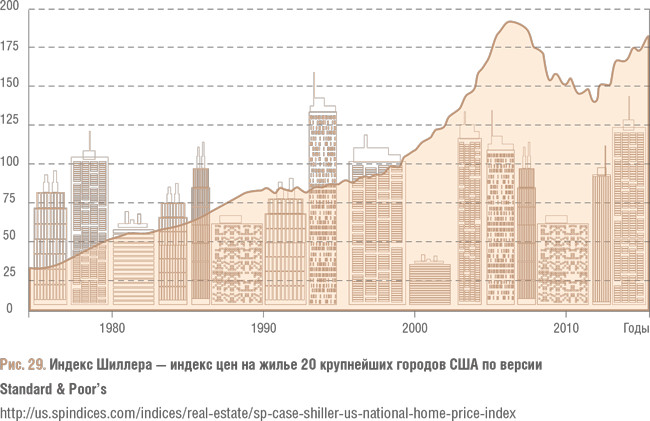

Результат не заставил себя ждать. Достаточно беглого взгляда на график индекса Кейса – Шиллера510 (рис. 29), чтобы понять, что речь идет об образовании классического финансового пузыря. Размер ипотечных заимствований в США вырос с $5,5 трлн в конце 2001 г. до $11 трлн к 2008-му. А с учетом структурированных долговых обязательств — до десятков триллионов долларов (Сильвер, 2015, с. 63).

Мы видим, что индекс Шиллера непрерывно рос с 1987 по 2006 г., в результате чего за два десятилетия была создана огромная финансовая пирамида. Легкость в оформлении закладной, постоянное уменьшение процента первоначального взноса, падающие краткосрочные ставки сделали покупку дома очень похожей на покупку опциона. Можно было заплатить всего 10%, а то и меньше от полной стоимости жилья, тут же взять под залог еще не выкупленного дома другой кредит под очень низкий процент, а затем перепродать дом двумя годами позже с хорошей прибылью, поскольку цены постоянно росли.

Fannie & Freddie

Созданная в 1938 г. Fannie Mae была государственной структурой, предоставлявшей гарантии для развития ипотеки. После событий 1933 г.511 американские коммерческие банки вынуждены были принимать бумаги, выданные Fannie Mae, так, как будто они обладают высочайшей надежностью и сравнимы с федеральными. Выкупая у коммерческих банков ипотечные закладные, подпадающие под единую категорию кредитного рейтинга, Fannie Mae «паковала» их в «пакеты» и выкидывала на рынок новые облигации512. Такая игра в 1950-е гг. привела к активной «переупаковке» чужих долговых обязательств в собственные обязательства Fannie Mae. Поскольку Fannie Mae была компанией с государственным участием, деньги ей доставались под очень низкие проценты (2–3%). Бизнес делался на процентной разнице: пакеты ипотечных закладных с доходностью 7–8% в год служили обеспечением долга, обслуживание которого обходилось всего лишь в 2–3% в год. Восемь против двух. При больших масштабах это колоссальная прибыль.

В 1970 г. на рынке появилось второе ипотечное агентство — Freddie Mac. А вскоре после этого акции Fannie и Freddie стали котироваться на Нью-Йоркской фондовой бирже. Эти компании изначально пользовались монопольными правами на выдачу закладных, но для них было установлено три важных ограничивающих фактора:

1) максимальный размер ипотеки был ограничен, и через эти программы невозможно было купить очень дорогие дома;

2) в структуре преобладали кредиты проверенным клиентам, не выдавались субстандартные, или sub-prime, кредиты тем, у кого могли возникнуть трудности при их выплате по графику513;

3) только ипотека типа Alt-A (когда заемщик не имеет кредитной истории, он должен был сразу выплатить 50% вместо минимальных 10% взноса за недвижимость).

Из-за указанных ограничений не был охвачен большой сегмент рынка — миллионы американцев с низкими доходами не имели возможности купить жилье. Подобное обстоятельство побудило частные кредитные организации, специализирующиеся на кредитах sub-prime, изобретать различные схемы, с которыми они массово вышли на этот рынок. В результате очень скоро доля двух государственных учреждений снизилась с 78 до 44%.

Для понимания сути этих новых и «чудодейственных» финансовых инструментов рассмотрим два самых популярных ипотечных кредита sub-prime, предлагавшихся компанией New Century Financial Corporation514.

Наиболее популярной в Америке схемой ипотечного кредитования оказалась так называемая схема «2–28», в рамках которой для завлечения клиента в течение двух первых лет деньги ему предоставлялись по очень низкой ставке — 1–2% годовых. А после окончания двухлетнего периода фиксированная ставка превращалась в плавающую с привязкой, как правило, к ставке LIBOR + 5% (Лондонская межбанковская ставка предложения — средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки, от одного дня до 12 месяцев; ставка фиксируется Британской банковской ассоциацией начиная с 1985 г. ежедневно в 11:30 по западноевропейскому времени на основании данных, предоставляемых избранными банками). Тогда это соответствовало 10,2%. Получается, что в первые два года ставка составляла 2%, а в последующие 28 лет — 10,2%!

Вторая популярная схема кредитования была еще хуже первой и называлась «отрицательная амортизация» или NegAm. Она предполагала, что «отрицательная амортизация» будет востребована клиентом тогда, когда его финансовые дела пойдут в гору. Такие переплаты должны были уменьшить величину основной задолженности, уменьшая процентную нагрузку по кредиту515.

Ипотечный траст New Century и ему подобные занимались sub-prime-кредитованием с вполне понятной целью — средняя и повышенная ставка покрывали риск. Этот ипотечный ростовщик зарабатывал на своих клиентах «два конца» по сравнению с кредитными договорами Fannie & Freddie. Почему же люди соглашались на кредитную ставку 10% годовых, ведь можно было получить деньги вдвое дешевле через компании Fannie или Freddie? Ответ прост — они не покупали дома, а делали азартные ставки на то, что цены на недвижимость ожидает вечный рост. Брали кредит с отрицательной амортизацией, польстившись на низкие ежемесячные платежи, а как только льготный период заканчивался и нужно было платить по полной ставке, кредит рефинансировался. Каким образом? За время, прошедшее с покупки дома, его стоимость вырастала настолько, что, заложив этот же дом второй раз по более высокой цене, можно было закрыть первый кредит и внести деньги по-новому. Конечно же, вновь по льготной ставке!

Эти схемы положили начало целой мифологии, согласно которой жизненный успех мог достигаться без усилий на основной работе: сначала покупаю и перепродаю дома (используя налоговые льготы по процентным платежам), при выходе на пенсию получаю свободный от задолженности огромный дом, который каждый день существенно растет в цене. Далее дом продаю, купив на половину денег недвижимость на юге страны, например в Майами, а на высвобожденную половину капитала могу красиво жить на старости! Миф оказался привлекательным, живучим и начал распространяться подобно вирусу.

Таксисты и официантки, шахтеры и строители, медсестры и вышибалы баров становятся экспертами в области недвижимости, активно включаются в захватывающий процесс риелторских спекуляций, набирая ипотечные кредиты без оглядки на собственные финансовые возможности и полагаясь только на быструю перепродажу. Появляется армия посредников, оказывающих услуги по частичной предоплате жилья, необходимой для получения ипотечного кредита в обмен на долю в приобретаемой недвижимости. И, несмотря на ежедневное предупреждение о грозящем обвале, со стороны домовладельцев наблюдается слепая уверенность в том, что цены на недвижимость будут только расти!516

Изобилие денежного предложения при низкой процентной ставке федеральных фондов (до 2004 г. — 1%517) чрезмерно ослабило стандарты кредитования, а норма сбережений населения упала с 3 до 0%!

Доход агентства Moody's резко вырос благодаря притоку ликвидности на этот рынок518. Доля доходов от присвоения рейтингов продуктам структурированного финансирования в общем доходе этого агентства выросла с $200 млн в 2000 г. до $900 млн в 2007-м (с 33 до 50%). А ведь оно должно было отслеживать ситуацию и — за счет присвоения справедливой категории заемщикам — информировать общество о нарастающих угрозах.

Еще больше, чем рынок займов, вырос рынок многоуровневых долговых обязательств, обеспеченных залогом, так называемых синтетических продуктов — CDS: с 2001 по 2007 г. он вырос с $632 млрд до $62 трлн519 (Barnett-Hart, 2009).

Такой скачок объема выпуска CDS как раз и был связан с подключением к системе сообщающихся финансовых сосудов всей совокупности американского ипотечного хозяйства. Поскольку цены на недвижимость только росли, то продажей и покупкой CDS занялись и страховые компании, и инвестиционные банки, и паевые и пенсионные фонды, и компании, хеджирующие бумаги, а также частные спекулянты (Соркин, 2012). Наибольшее количество таких бумаг выпустили страховая группа AIG520 и инвестиционный банк Lehman Brothers521.

история появления cds

Усложнение финансовой системы привело к тому, что банковская система США решила полностью переложить традиционные риски на случай дефолта по платежам на плечи страховых компаний. В этом случае при выдаче большего количества кредитов не приходилось создавать дополнительные резервы в специальных государственных фондах. Требования государства удалось обойти в результате сговора банковского сообщества и страховщиков. Дело в том, что обычно банк обязан страховать риски на случай дефолта по платежам, и расходы на подобную страховку довольно высоки. Страховые компании не очень заинтересованы в таком продукте из-за высоких страховых выплат и необходимости ожидания страхового случая до полного истечения срока кредита.

Отвечая интересам финансовых групп и страховщиков, в 1994 г. в банке JPMorgan Chase появился новый финансовый инструмент, который позволил отделить кредитные риски от кредитных процентов, застраховать кредиты дешевле, чем по традиционной схеме. Инструмент назвали CDS (кредитно-дефолтный своп). Суть его была не очень сложной. Компания A выпускает долговое обязательство в виде корпоративной облигации. Банк В покупает облигацию у компании A, но, получая регулярные (купонные) выплаты, банк принимает на себя и риск, что компания А не обанкротится. Тогда банк В заключает со страховой компанией С сделку, согласно которой банк В (покупатель CDS) регулярно выплачивает страховой компании С (продавцу CDS) премию за все дефолтные риски, связанные с компанией А.

Если компания А перестанет выполнять свои долговые обязательства, тогда наступит так называемый кредитный (страховой) случай, и банк В передаст компании С долговое обязательство компании А, получив от продавца в обмен полную стоимость облигации. В основе этой схемы лежит неверная математическая модель, предполагающая, что все физические лица-должники не связаны между собой. В результате стоимость риска дефолта по бумагам была занижена примерно в 20 000 раз.

Особенность бумаги CDS состоит в том, что она лишь напоминает традиционный страховой полис, а на самом деле им не является. По договору CDS объектом страхования будет любое долговое обязательство (контракт на поставку товара, облигация, вексель, договор об ипотечном кредите). Вот и выходит, что покупатель и продавец де-факто не имеют никакого отношения к объекту страхования. Нерегулируемый статус CDS позволял свободно продавать и покупать эту бумагу неограниченное количество раз как на бирже, так и в частном порядке.

Под гору

Если мы вернемся к диаграмме, отображающий индекс Шиллера (рис. 29), то без труда заметим, что самое неприятное случилось уже в 2006 г.: цены на недвижимость ненадолго остановились, а затем устремились вниз. Все дело в том, что, пока рос спрос на новые дома (до конца 2005 г.), фондовый рынок не успел оправиться от последнего кризиса. И поскольку два сосуда уже сообщались, то общее давление оставалось в норме. Все это время недвижимость заменяла доходы от прибыльной когда-то биржевой игры и была местом, где инвесторы гарантировали себе прибыль после потерь, понесенных на рынке доткомов в начале 2000-х гг.

Но вскоре фондовая биржа оправилась от потрясений, ставка федеральных фондов выросла, а вслед за ней выросли все остальные процентные ставки, включая и ставку ипотечного кредитования Аlt-A и sub-prime. Этот рост ставок мгновенно сломал схему перекредитования. Стоимость кредита выросла, а заемщики уже не могли выплачивать даже текущие платежи. Посыпались дефолты с последующим выставлением домов на продажу522. Заемщик кредитов sub-prime вдруг осознал, что его долг ощутимо превысил стоимость заложенного дома. В американском английском даже возник термин, дословно означающий «уйти под воду». Чтобы всплыть из-под воды, нужно было либо продолжать платить по ставке выше 12%, либо объявлять себя банкротом.

Дальше все шло по цепочке — ипотечным кредитным организациям, таким как New Century, в какой-то момент не хватило оборотных средств для выдачи новых кредитов. Они по привычке обратились к своим инвестиционным партнерам (среди кредиторов оказались все крупнейшие инвестиционные банки — Goldman Sachs, Morgan Stanley и многие другие) за краткосрочным финансированием, но получили отказ — дураков на рынке больше не было.

Первый сигнал, свидетельствующий о серьезности положения, был подан 27 февраля 2007 г., когда рухнул индекс Dow Jones, однако тогда этот сигнал не был понят трейдерами фондового рынка. Они находились «за стенками» другого сообщающегося сосуда и не видели, что происходит в другом, а только ощутили падение «давления». Такие непонятные обвалы рынка обычно предшествуют серьезным катастрофам, как предварительные толчки при землетрясениях.

13 марта того же года на рынке случился второй обвал. Точную причину установили сразу: администрация NYSE сняла с торгов акции New Century Financial Corporation523. Акции компании упали с начала 2007 г. на 90%. К тому времени специалистам было уже абсолютно ясно, что источником «финансового землетрясения» стал американский рынок недвижимости.

Другие частные компании и банки, видя на примере New Century, какая судьба им уготована в связи с массовыми неплатежами по кредитам sub-prime, сначала ужесточили политику ипотечного кредитования, а затем почти полностью его прекратили без 100% гарантий со стороны государства524. Объемы кредитования не просто сократились. Они обвалили спрос, за которым рухнули цены. Ситуация стала критической: стоимость долгов превысила стоимость ипотеки. В такой ситуации легче отдать дом, чем выплачивать ежемесячные платежи.

За массовым отказом от платежей начали расти банковские процентные ставки, которые впитали новые риски, а это, в свою очередь, еще больше увеличило размеры ежемесячных платежей по кредитам525. Рост неплатежей вызвал очередную волну дефолтов. Банки опять повысили кредитные ставки, тем самым способствуя увеличению ежемесячных платежей. Так система обрела устойчивую положительную связь, и остановить надвигающуюся лавину было уже невозможно.

«Предохранительным клапаном» должна была послужить система обязательного страхования займов. Раньше так и происходило — до объединения в систему сообщающихся сосудов банк предоставлял ипотечный кредит клиенту, и если тот переставал платить взносы, то банк просто забирал дом для продажи на другом, изолированном рынке526. Но с 2006 г. все происходило совершенно иначе. Вместе с ипотечными кредитами стали проблемными и все производные от них бумаги. Те, кто продавал CDS, вдруг оказались обязаны выкупать обесцененные бумаги по их полной изначальной стоимости. Поскольку CDS не являлись страховым полисом, а представляли собой ценную бумагу, то их стоимость определялась спросом и предложением на регулируемом и нерегулируемом рынке. Рынке, где объемы торгов в разы превышали объемы ипотечных кредитов527. Продавцы CDS были не в состоянии выполнить свои обязательства, а банки получили ничего не стоящие бумажки вместо домов528.

В августе 2007 г. на всем финансовом рынке США наступили трудные времена, которые сразу же определили термином «дисфункция» рынка529. Резкий рост процентной ставки для краткосрочных коммерческих бумаг и межбанковского кредита530 привел к сжатию денежной массы и резкому ухудшению ликвидности. Все сообщающиеся финансовые сосуды оказались связанными с CDS, и разразился невиданный до тех пор системный кризис — кризис уже сообщающихся сосудов.

В этих условиях даже надежные клиенты (например, промышленные предприятия) с трудом получали доступ к краткосрочным финансовым ресурсам. Особенно остро обстояло дело с однодневным и недельным кредитованием, что сразу же отразилось на устойчивости банков и платежной дисциплине. Вслед за денежным рынком кризис охватил другие рынки и институты, спровоцировав уже более долгосрочные проблемы. В середине августа 2007 г. компании Fannie Mae и Freddie Mac тоже не смогли получить в банках средства, чтобы покрыть лавину убытков, возникших из-за растущих ставок (Коллинз, 2012, с. 22).

В сентябре акции Fannie Mae и Freddie Mac на NYSE упали531, и настал черед обанкротиться таким финансовым грандам, как одна из старейших финансово-инвестиционных компаний Америки Lehman Brothers, главный страховщик Америки компания AIG, а следом за ними и Washington Mutual. Стало понятно, что финансовые сосуды, которые столько лет служили системе верой и правдой, дали течь, а рынок испытал очередной шок, сопоставимый с крупнейшими биржевыми катастрофами истории. Индекс Dow Jones потерял 504 пункта, а кризис начал выходить за пределы США.

Федеральной резервной системе — последнему гигантскому сосуду в системе финансовых сообщающихся сосудов — пришлось выделить $85 млрд на национализацию AIG, но доверие рынка было подорвано, и индекс Dow Jones упал еще на 450 пунктов. На смену вольному рынку в виде самостоятельных финансовых сообщающихся сосудов пришла система «ручного управления» — жесткой государственной регуляции. Вступившая в дело ФРС, как главное крупнокалиберное орудие государства, к концу 2008 г. оказала кредитную помощь лишенным денег кредитным институтам (опустевшим сосудам) на сумму $1,5 трлн. В обмен американские банки предоставили правительству ценные бумаги, стоимость которых на рынке не превышала $62,5 млрд. Позднее Генри Полсон (министр финансов США в 2006–2009 гг.) осуществил последнюю операцию — добился у конгресса США выделения еще $700 млрд (так называемый план Полсона)532.

Так пузырь, сформировавшийся на рынке недвижимости и переросший в мировой финансовый кризис, лопнул. Зададимся несколькими простыми вопросами. Был ли шанс предотвратить этот кризис? Был ли человек, который знал слабости системы и мог предотвратить развитие кризиса?

Как ни странно, мы знаем точный ответ на этот вопрос. 18 февраля 2009 г. информационное агентство Reuters распространило по всему миру прогноз бывшего руководителя ФРС Алана Гринспена533. Он заявил, что текущая финансовая рецессия будет наиболее продолжительной и глубокой с 1930 г. и потребует огромных государственных вливаний в экономику. На вопрос, могло ли государство что-либо сделать с ипотечным пузырем, образовавшимся накануне кризиса, Алан Гринспен ответил буквально следующее: «Я думаю, что хорошо было бы найти способ подавления пузыря. Но я скептически отношусь к такой возможности» (Таккилл, 2009). Среди ключевых моментов кризиса экс-руководитель ФРС выделил: разрушение экономики, нестабильные цены на недвижимость, падение цен на акции, беспрецедентную по масштабам финансовую помощь частному сектору и страх перед будущим, который не испытывало целое поколение американцев. Одно забыл упомянуть в том интервью руководитель ФРС. Случившийся разгул потребительских расходов в США оплачивали не только американцы. Он прежде всего был оплачен иностранными деньгами, поэтому кризис и обрел планетарные масштабы. Стремление огромного количества внезапно разбогатевших на взлете сырьевых цен (нефть, металлы) новых игроков мирового финансового рынка вложить средства «в самую надежную экономику мира» и сделало возможным безрассудные траты американских потребителей.

История, как известно, говорит, что мало кто учится на чужих ошибках. Отвлечемся на время от эпической картины долгосрочного кризиса, в котором оказалась как американская, так и мировая экономика, и обратимся к истории первых финансовых кризисов. В ней мы найдем много фактов, которые помогут глубже понять происходящее сегодня на наших глазах.

Со времен первого документально описанного пузыря ― тюльпаномании в Голландии XVII в. человечество ищет разгадку того, почему рынки иногда перегреваются, а потом обрушиваются. Одно из первых таких исследований — «История торговых кризисов в Европе и Америке» Вирта 1877 г. Автор, основываясь на исторических документах, поведал о многих кризисах, из которых по крайней мере двум стоило бы уделить внимание.

Тюльпаномания 1634–1638 гг.

Как бы вы отреагировали, если бы ваш сосед по даче предложил вам купить клубень цветка за $250 000? Скажем, мотивируя тем, что у этого цветка росток обязательно даст четырехлистный побег, сулящий обладателю счастье и успех. К сожалению или к счастью, но самый распространенный ответ на это предложение не всегда верен. Люди платят солидные деньги за бутылку коллекционного вина или картину, нарисованную известным политиком, которая существенно отличается от принятых канонов красоты или ценности в живописи, или просто надеются перепродать малоценный предмет, если уверены (или внушили себе) в том, что его цена вырастет.

Эта слепая вера всегда была присуща человечеству. В конце XVI в. в Нидерланды из Турции534 были завезены луковицы тюльпанов, которые затем около 70 лет разводили только цветоводы и садовники. Яркие цвета очаровали главных модников Европы той поры — двор Людовика XIII, а это значит, что широкое распространение цветов по всем странам было лишь вопросом времени. В других странах Европы мода отставала от парижской на десятилетия, поэтому возникла потребность в целой индустрии по выращиванию этих цветов.

Кроме того, в Голландии за короткое время удалось вывести более тысячи разновидностей этого цветка, различных по форме и цвету. Почему именно в Голландии XVI в. проявилось это разнообразие? Все объясняется вирусом, на который тюльпан отреагировал очень специфически535. Тюльпаны мутировали только при размножении клубнями — при выращивании этих цветов из семян подобное не происходило, но в результате мутаций появлялись уникальные, а значит, и дорогие цветки.

Так сложилась ситуация, при которой на торговле клубнями стало возможным зарабатывать деньги, и к 1630 г. цены на луковицы тюльпанов стали неуклонно повышаться. Получается, что если рассматривать тюльпан как актив, то это долгосрочная и весьма рискованная инвестиция.

Растения новых сортов размножались сначала очень медленно536. До 1630 г. для голландцев тюльпан был просто редким цветком. Но в том году спрос на клубни резко вырос благодаря внезапному росту благосостояния жителей страны.

В Голландии возникла нехватка рабочей силы (вследствие отбушевавшей эпидемии чумы), что привело к росту зарплат и накоплению у простого люда денежных излишков537. Деньги на повышенную оплату труда простых граждан в Голландии того времени появились благодаря торговцам. Тогда Голландия представляла собой союз провинций, переживавших один из первых серьезных экономических подъемов. Приток серебра из Америки, успехи в торговле и ремеслах (прежде всего в производстве тканей) создали уникальные условия для зарождения и бурного развития финансового дела, а значит, и спекуляции. Общий рост денежного предложения создал атмосферу, в которой спекуляция и бессмысленные инвестиции не просто назрели, а были жизненно необходимы, что и проявило себя в торговле тюльпанами.

Прагматичные голландцы быстро увидели тенденцию роста и стали вкладывать деньги в неприметные луковицы цветов. Инвестиции в цветы превратились в выгодный бизнес, и входной порог был очень низким. Заниматься этим делом мог любой желающий.

Конечно, торговля цветами была игрой или пародией на большой бизнес, поскольку сделки заключались в тавернах, а не на рынках. Можно было сидеть в тепле и совершать сделки под хмельком, за бокалом пива. При тавернах создавались клубы торговцев тюльпанами538. Собрание членов такого клуба чаще всего выглядело так: в помещение набивалось 200–300 человек, а на столах стояли большие вазы распустившихся тюльпанов и пиво. Центром торговли стал Гарлем — городок примерно в 20 км к западу от Амстердама.

Очень быстро на этом своеобразном рынке запустился механизм с положительной обратной связью. Чем большим становился спрос на цветы, тем выше поднималась на них цена. А чем выше поднималась цена, тем больше людей готовы были вкладывать финансы в их покупку и последующую продажу. Вскоре торговали на вес, измеряя все мерой, которая была заимствована у торговцев золотом.

Те, кто вступил в пирамиду раньше, быстро разбогатев, начали вовлекать в спекуляцию широкие массы неискушенных людей. Рынок рос, и оплату начали производить натурой — одеждой, посудой, домашней птицей, скотиной. От людей побогаче принимали картины. Цены на луковицы достигли заоблачных высот. Исторические документы сообщают, что в пик тюльпаномании за луковицу платили до 2500 гульденов. Это была цена двух возов пшеницы, четырех возов сена, нескольких быков, 12 овец, двух бочек сливочного масла и 500 кг сыра!

Вчерашние торговцы, распродавая за бесценок свои товары, вкладывали деньги в «бесценные» луковицы. Те, у кого денег не было, с азартом занимали их у ростовщиков. Ради какой-нибудь особо редкой луковицы люди продавали свое имущество, отдавали гектары земли, целые имения и состояния, некоторые даже шли на убийство и подлоги. В те времена вокруг тюльпана бушевали настоящие страсти. Александр Дюма в романе «Черный тюльпан» описал интриги тех лет и утверждал, что голландцы дошли буквально до обожествления этого цветка и проделали с ним то, «чего никогда ни один натуралист не осмеливался сделать из опасения вызвать ревность у самого Бога» (Дюма, 2011).

40 гульденов

Ярким примером служит история разорения известного голландского пейзажиста Яна ван Гойена. Обилие и дешевизна картин в буржуазной Голландии заставляли художников зарабатывать на жизнь побочными от живописи средствами. Гойен, чрезвычайно активный по своему характеру, сначала перепродавал и сдавал внаем дома, устраивал аукционы картин, а затем втянулся в торговлю луковицами тюльпанов. Он платил по 60 гульденов за луковицу, что в 10 раз превышало ту сумму, которую он мог получить за один свой пейзаж. После его смерти все имущество художника распродали с аукциона, при этом три его лучшие картины оценили всего лишь в 40 гульденов!

Вскоре произошло то, что обычно случается при искусственном перегреве финансового рынка: однажды выставленная на продажу луковица принесла хозяину всего лишь 1000 гульденов вместо ожидаемых 1250. Новость эта мгновенно облетела всю страну, и рынок рухнул в одночасье. В итоге пострадали в основном широкие слои населения — те, кто вступил в игру на последних этапах: средний класс и бедняки. Разразившаяся «тюльпанная лихорадка» погубила многих таких «любителей».

Несмотря на обнищание большого количества людей, крах рынка тюльпанов серьезно не повлиял на экономическое развитие Голландии (она не впала в депрессию или стагнацию). Тот крах был по своей сути явлением изолированным. Некоторые серьезные исследователи считают, что цены на клубни были тогда скорее ценами исполнения опционов. Цена на луковицу тюльпана до надувания финансового пузыря была достаточно низкой, но очень изменчивой (волатильной) — могла подскочить в два раза, поэтому нашлось много желающих купить фьючерсный контракт на покупку этого актива (луковицы) за проценты от текущей цены, назначая пятикратную цену в будущем. Голландский опыт наглядно показал — чем ниже порог входа в бизнес и мягче договорные условия, тем выше могут расти цены на товар.

Для поддержания финансовой пирамиды нужен постоянный приток новых участников и новых денег. Как только этот источник иссякает, крах неизбежен. В январе 1637 г. были задействованы все возможные производные инструменты, которые на этот момент мог предложить импровизированный голландский фондовый рынок. Даже самые дешевые сорта тюльпанов стали так дороги, что новые игроки на рынок уже прийти не могли.

Поэтому, если ваш сосед по даче предложит вам купить клубень неизвестного цветка с четырьмя лепестками за $250 000, возьмите день на размышление и поинтересуйтесь у другого соседа, не согласится ли тот выложить за тот же клубень побольше. А заодно узнайте, не предлагал ли кто-нибудь до вас ему то же самое.

Модель финансового пузыря всегда включает одни и те же стадии. Сначала разгул и быстрое обогащение, достигаемое путем махинаций, затем, когда махинации вскрываются, люди требуют мести. Почему здравомыслие инвесторов до начала надувания пузыря оборачивается его отсутствием в тот момент, когда он надулся и стоимость актива уже явно абсурдна? Ответ прост. Кредит, направленный на поддержание спекуляций, затуманивает разум. Зачем думать, когда активы растут в цене? Кредитная инфляция поощряется всеми участниками рынка до тех пор, пока не достигает такого гротескного уровня, когда «умники» начинают выводить первые деньги с перегретого рынка. Большой бум всегда сопровождается ажиотажем либо в области технологий, либо в области бизнеса539.

по пятам тюльпаномании

Тюльпаномания — не уникальное явление. Во Франции в 1838 г. разразилась нарциссомания. Нарцисс, как в свое время и тюльпан, был новым цветком в Европе. Его завезли из Мексики в 1790 г. На пике «нарциссовой лихорадки» бежевый нарцисс стоил как среднего размера бриллиант. В 1912 г. в той же Голландии возник бум на гладиолусы. В 1985 г. подобная история произошла в Китае с лилией сорта «красный паук». Этот цветок был родом из Африки и был завезен в Китай в 1930 г. Мания разразилась после начала успешных экономических реформ в Китае и последовавших за ними зарубежных инвестиций. В 1985 г. стоимость «красного паука» достигала 200 000 юаней, или $50 000. Цены на лилию «красный паук» рухнули после того, как одна китайская газета опубликовала статью о судьбе тюльпаномании в Голландии XVII в.

Ложная логика Джона Ло

Голландская история интересна тем, что она оставила после себя массу исторических документов, и мы можем судить о ней, располагая многочисленными фактами. Но кризисы случались и до этой цветочной лихорадки. А вот история, произошедшая во Франции в начале XVIII в., принесла в нашу жизнь новации, без которых мы теперь не мыслим современное государство.

Речь пойдет об одном из самых известных и удивительных шотландцев в мире540, имя которого Джон Ло, хотя во Франции его знали как Жана Ласса. С рождения Ло отличался любовью к риску и еще больше к выигрышу, был щедр, великодушен, расточителен, готов в любую минуту пустить миллионы на ветер. Первую половину жизни Джону страшно везло. Его любили красавицы, он был сказочно удачлив за карточным столом и в игре в кости. Ему повезло даже на дуэли, когда убил он, а не его. Сомнительное везение, но смертную казнь ему заменили тюрьмой, из которой ему посчастливилось бежать, спрыгнув с 10-метровой башни и лишь немного повредив ногу. Вошедший во взрослую жизнь блестящим повесой, проживший ее министром финансов самой могущественной страны континентальной Европы, он закончил путь в изгнании, под градом очных и заочных проклятий. Оставленное им наследие, вошедшее в историю мировых финансов как «система Ло», лучше всего характеризует его короткую, но очень активную пятилетнюю финансовую деятельность (1716–1721 гг.). Пожалуй, он был первым финансовым конструктором.

Новации Джона Ло

Полем для финансовых экспериментов Ло стала Франция времен регентства Филиппа Орлеанского. Финансовая система страны тех времен была так расшатана непрерывными войнами, расточительностью короля Людовика XIV, вымогательством и откровенным воровством откупщиков податей (налоговых агентов государства), что во второй половине царствования этого короля страна лишилась почти половины своего национального богатства.

За 30 лет правления Людовика XIV общенародный годовой доход уменьшился на миллионы ливров, а само государство продолжало существовать лишь каким-то чудом. Умерший в 1715 г. король оставил в наследство правнуку двухмиллиардный государственный долг и совершенно пустую казну. Правнук оказался семилетним ребенком, и заправлять всеми делами в королевстве стал Филипп Орлеанский. Человек он был неглупый, но склонный к порокам, мотовству и лени.

В те времена деньги означали прежде всего звонкую монету, и у правителей излюбленным средством урегулирования долгов была девальвация национальной валюты. Но после смерти Людовика XIV финансовые трудности достигли таких масштабов, что этот трюк уже не помогал.

Появившийся в Париже заядлый игрок Джон Ло, едва познакомившись с герцогом, быстро сошелся с ним на почве общих пороков. О его финансовых талантах уже тогда ходили легенды. В Голландии, еще до своего бегства из Англии, он проявил интерес к деятельности Амстердамского банка, того самого, о котором я рассказывал в главе 5. Затем увлекся идеей создания банка нового типа, принципы организации которого изложил в работе «Деньги и торговля, рассмотренные в связи с предложением об обеспечении нации деньгами». Он считал, что главная проблема экономики — нехватка денег, а значит, если заменить металлы чем-то менее редким, то количество денег вырастет и богатство увеличится.

Но из всех стран востребованной его идея оказалась лишь во Франции. К моменту судьбоносной встречи с регентом Джон был уже и теоретиком финансов. Регент Филипп Орлеанский настолько увлекся проектом шотландца, что позволил Ло открыть банк и наладить выпуск бумажных денег. Постепенно бумажные деньги стали даже более привлекательными и твердыми, чем золотые и серебряные монеты.

Получив путем интриг и благодаря счастливому стечению обстоятельств фактический пост генерального контролера (по сути кассира короля), Ло направил бумажные деньги на развитие промышленности и снятие барьеров в торговле, ссужая не знавшую до тех пор нормальных кредитов Францию под значительно более низкий процент, чем предлагали парижские ростовщики.

Чтобы понять суть реальных новаций Ло, обратимся к нескольким историческим фактам. Во времена Людовика XIV предшественники Ло учредили для пополнения казны армию новых должностей. Сотни тысяч финансовых интендантов, казначеев, королевских секретарей поступили на службу короля, и, чтобы получить должности, все вносили залог. К этим новоиспеченным королевским чиновникам относились, например, контролеры париков, инспекторы и измерители строительного камня, досмотрщики свиней и поросят, счетчики сена. Осмотром и измерением одного только вина в Париже занимались 892 лица, а особым званием королевских советников были облечены смотрители при складывании дров. Понятно, что торговая деятельность была просто угнетена поборами этой чиновничьей армии.

Реформа Ло подмяла под себя непосредственное заведование откупом (уплатой) различных прямых и косвенных налогов. Компания, созданная Ло, управляла сборами при содействии всего 30 директоров, взятых на службу с жалованьем 3000 экю. Директора несли ответственность перед компанией и действовали только согласно ее указаниям. Правительство, вместо того чтобы возиться с массой самостоятельных и ненадежных финансовых агентов, стало иметь дело только с компанией Ло. Последняя должна была вносить годовую сумму поступлений не позднее трех месяцев по истечении года. Вот откуда идет традиция уплачивать все налоги прошедшего года не позднее I квартала следующего!

Страна и казна тут же выиграли от этой перемены: подати взимались с меньшими притеснениями и сдавались с большей аккуратностью. Наиболее ощутимой выгода оказалась для низших слоев населения Франции. Одним росчерком пера были отменены различные обременительные пошлины, которые взимались доверенными лицами короля с зерна, хлеба, мяса, угля и т.п. Радости парижских хозяек не было предела, когда стало ясно, что теперь за ту же цену они могли купить три сажени дров вместо двух. По сути дела, Ло молниеносно провел блестящую реформу системы администрирования налогов во Франции. Прозябавшая торговля начала быстро поднимать голову, а налоги стали уплачиваться в срок. Доверие к государственным облигациям было восстановлено, а банкноты Ло уже стоили дороже золотых монет.

Банк и компания

Но создание банка не было единственной сферой деятельности Джона Ло. Вскоре стараниями его недругов ему пришлось переключиться на создание компании, которая должна была освоить Луизиану (названные по имени короля Луи XIV земли Франции в бассейне реки Миссисипи). Мы уже упоминали подобные компании, которые к тому времени действовали в Англии и Голландии, когда речь шла о первых частных армиях.

Проект компании Ло имел одну важную особенность. Он предложил создать не объединение узкой группы купцов, поделивших между собой паи, а акционерную компанию, чьи акции предназначались для продажи самому широкому кругу людей и могли свободно обращаться на бирже. В августе 1717 г. Миссисипская компания приступила к размещению 200 000 акций. Зная по опыту работы банка, что Ло слов на ветер не бросает, желающие купить акции нашлись быстро. Через шесть месяцев он вышел на масштабы, которые считал достойными своей личности. Его захватил процесс расширения финансовой деятельности компании. Вскоре она получила монопольные права на торговлю с «обеими Индиями» (Америкой и Индией) и была переименована в Индийскую компанию. Это подхлестнуло спрос на акции.

На новую эмиссию поступило 300 000 заявок. Дом Ло, собственноручно распределявшего акции, осаждали толпы желающих приобщиться к богатствам Миссисипи, о которых Ло, как первый в истории великий PR-менеджер, рассказывал с помощью несметного количества гравюр, напечатанных в специально построенных типографиях541. Успех принес известность и популярность. Ажиотаж542 царил и на вторичном рынке акций Индийской компании. На улочке Кенкампуа, неподалеку от Севастопольского бульвара Парижа, стихийно образовалась биржа, и курс акций все рос. Людей уже убивали за бумаги компании, давили в очередях, или они кончали свою жизнь самоубийством, а авторитет Ло сделал его всенародно известным, ведь все, кто хотел, могли быстро разбогатеть благодаря его инновациям — банку и компании.

Никогда еще в Париже не продавали столько предметов роскоши. Статуи, картины, гобелены, которые раньше были привилегией аристократов, теперь попадали в дома людей среднего класса. Эти события превратили улицу Кенкампуа в сборное место парижского населения, затем в центральный пункт Франции и, наконец, в место паломничества иностранцев, по преимуществу фламандцев, швейцарцев, итальянцев и голландцев. Дело приняло настолько серьезный оборот, что во Франции издаются эдикты о немедленном возвращении на места служащих под страхом лишения мест, поскольку никто уже не работал и все занимались спекуляциями. Авторитет Ло настолько вырос, что вскоре он занял пост министра финансов Франции.

Банк, который лопнул

Разумеется, знатные лица, близко стоявшие к правлению компании, представители торгового мира и аристократы наживали огромные деньги. Но миллионерами стали не только они, но самые широкие слои, такие как торговцы, сапожники, слуги. Вскоре самые умные догадались, что надо бы реализовать свои барыши и выменять на них что-нибудь ценное. Собственно, пример в этом отношении подал снова Ло, скупив множество поместий во Франции.

Между тем биржевая нажива приобрела фантастические размеры и все более и более вовлекала всю французскую нацию в финансовый водоворот. Началась такая гонка за барышами, какой Франция не видела ни до этого, ни после этого. Никто не думал о том, чем может закончиться эта возня.

Пока Ло был поглощен созданием компании, его банк, который де-факто стал центральным банком страны, продолжал выдавать бумажные деньги или ссуды, которые сам Ло называл кредитом. И эти кредиты люди тратили в основном на покупку акций компании Ло. Та же выпускала все новые и новые акции, скупая на вырученные средства государственные облигации. Через некоторое время компания Ло стала крупнейшим и единственным кредитором казны.

Но вскоре появились «умники», которые не только поняли, чем все закончится, но и стали действовать исходя из этого. Они потянулись в банк с требованием обменять бумажные деньги на монеты. «Умников» становилось все больше и больше. Предусмотрительные люди скупали золото и серебро на миллионы бумажных ливров, грузили сокровища на телеги, часто прикрывая их навозом от любопытных глаз. Дальше это добро вывозилось за пределы Франции, обычно в Бельгию, а оттуда в Голландию. Золотой и серебряный запас Королевского банка таял на глазах. Как министр финансов Ло издал указы по ограничению обмена, но легче от этого не стало. Все последующие действия Ло, направленные на поддержание курса, носили явный отпечаток растерянности. Посыпались запреты на возможность обмена банкнот на ювелирные изделия или драгоценные камни. Народная любовь к Ло, дошедшая до предела, стремительно превращалась в ненависть. Возникла революционная ситуация, когда никто не хотел защищать власть. От расправы Ло спасло только бегство.

Finita la comedia543

В декабре 1720 г. Ло, взяв с собой только сына, бежал из Парижа в Брюссель. По дороге он написал, что Франция вернулась в то состояние, в котором он ее впервые увидел. Личное состояние Ло было конфисковано, а вывезти ему удалось небольшую сумму денег и один крупный бриллиант.

В 1723 г. регент умер. Джона Ло не пускали во Францию, деньги на хлеб он добывал игрой. Много раз ему приходилось закладывать свой единственный бриллиант, но удача его не оставляла, и каждый раз он выкупал заклад. Многие всерьез считали, что Джону известен какой-то секрет, превращавший бумагу в золото.

Петр I, вступив с Ло в переписку, пригласил его в гости. Но приехать в Россию Ло не успел. Последние годы жизни он провел в Венеции и написал там объемную «Историю финансов времен регентства», где оправдывал свои деяния.

Ложная ли логика у Джона Ло?

Зададим несколько простых вопросов. Почему довольно умный и математически одаренный человек не смог предвидеть столь очевидных последствий? Действительно ли Ло знал какой-то секрет, ведь до него никто не пытался столь радикально увеличить власть банкнот и усилить роль государственного банка, превратив его в регулятор денежной политики? Как мог искушенный игрок не заметить момент, когда из создателя процесса он сам стал его частью? Ответы мы найдем в его литературной деятельности. Похоже, что Джон Ло заблуждался искренне.

В своей первой работе, взяв за основу опыт Голландии, где обеспечением бумажных денег служило серебро, а бумажки выполняли функции монеты, Ло утверждает, что обеспечение землей лучше, чем обеспечение серебром. Ло объясняет это тем, что «земля все производит, а серебро есть только произведение земли». Следовательно, банкноты, обеспеченные землей, при установлении на них законной цены не будут подвержены обесцениванию (инфляции). Иначе говоря, Ло никогда не думал о деньгах как о товаре, цену которых определяет спрос на них.

Далее Ло утверждал, что введение в обращение бумажных денег, обеспеченных землей, автоматически повлечет соответствие между количеством выпущенных денег и существующим на них спросом, позволит прекратить вывоз денег за границу вследствие того, что материал, из которого изготовлены билеты (бумага), не имеет внутренней ценности. А жители страны544«всегда найдут для себя занятие, промышленность и торговля возрастут, могущество и богатство государства будут менее подвергаться случайностям» (Горн, 1895).

Таким образом, по мнению Ло, выпуском билетов, обеспеченных землей, будут достигнуты изумительные результаты: изобилие денег, дешевизна их, т.е. понижение платимых по ним процентов, устранение безработицы, развитие промышленности, процветание внутренней и внешней торговли при усилении выпуска за границу и выгодном вексельном курсе, наконец, процветание, богатство и могущество государства!

Ло умер в 1729 г. от воспаления легких, но его идея центрального банка до сих пор жива545. Эта инновация возникла благодаря эксперименту, который Ло проделал во Франции. Современная макроэкономика содержит в своем основании именно идею Ло о центральном банке. С тех пор мир неоднократно забывал об опасностях эмиссии, а экономисты, руководители центральных банков и политики настолько приняли идею монетаризма, что даже сами поверили и принялись доказывать, что лишь с помощью денежной накачки можно обеспечить процветание.

Своей системой Ло боролся с ограничениями господствовавшей тогда меркантилистской системы. Характерные ее черты состояли в том, что богатство и могущество государства зависели от безусловного подчинения государству деятельности частных лиц и даже включения разнообразных отраслей народного хозяйства. Отсюда крайняя регламентация и стеснение прав частных лиц на свободное занятие промышленностью, определение «государственными людьми» качества изготовленных товаров, метод управления казенными (государственными) фабриками, заводами, установление монополий отдельных ремесленных, торговых групп, страшная зависимость от изобилия в стране золота и серебра в виде монеты546. А кроме того, запрет вывозить сырые и необработанные изделия как менее ценные, поощрение импорта сырья из-за границы, поощрение экспорта изделий с высокой добавочной стоимостью и запрещение (!) их импорта. До Джона Ло считалось, что добывание драгоценных металлов выгодно для страны даже тогда, когда издержки производства превосходят их продажную цену, потому что золото и серебро составляют прочный элемент богатства и не уничтожаются потреблением.

Борясь с господствующей системой, Ло хотел увеличить объем денежной массы на рынке. Ему не пришла в голову мысль о возможности ускорить их обращение. Логика Ло неизбежно вела не к увеличению количества прочного богатства, не уничтожаемого потреблением, а лишь к приобретению нового средства — бумажных денег. И еще породила устойчивый миф о возможности решения любых проблем простым печатанием денег. И этот миф теперь не умрет никогда, появляясь, как несчастливый клевер в истории, много раз в разных странах и в разных эпохах.