Книга: Десять главных правил для начинающего инвестора

Назад: Почему большинство профессионалов троечники?

Дальше: Менеджеры, заслуживающие «пятерку»

Но разве каждый год те или иные менеджеры не переигрывают рынок?

В любом периоде — последний квартал, год или десятилетие — есть несколько профессиональных менеджеров, которые переиграли рынок. Финансовые издания пишут о таких менеджерах с восторгом, которого удостаиваются обычно рок-звезды. Почему бы не отдать деньги менеджерам, которые продемонстрировали высшие результаты? Разве это не прямая дорога к наивысшей доходности?

Проблема в том, что подобная результативность неустойчива — она столь же случайна и нестабильна, как и сам рынок. Если менеджер в какой-то период переиграл индекс, нет абсолютно никакой гарантии, что он сумеет повторить этот результат и в следующем периоде. Я проанализировал доходность фондов за период с 1960-х по начало 2000-х гг. Лучшие фонды 1960-х гг. показывали очень слабые результаты в 1970-х, и большинство из них ушло из бизнеса. Лучшие фонды 1970-х, которым действительно удавалось переигрывать рынок, оказались очень слабыми игроками в 1980-х гг. А лучшие фонды 1980-х очень бледно выглядели в 1990-х.

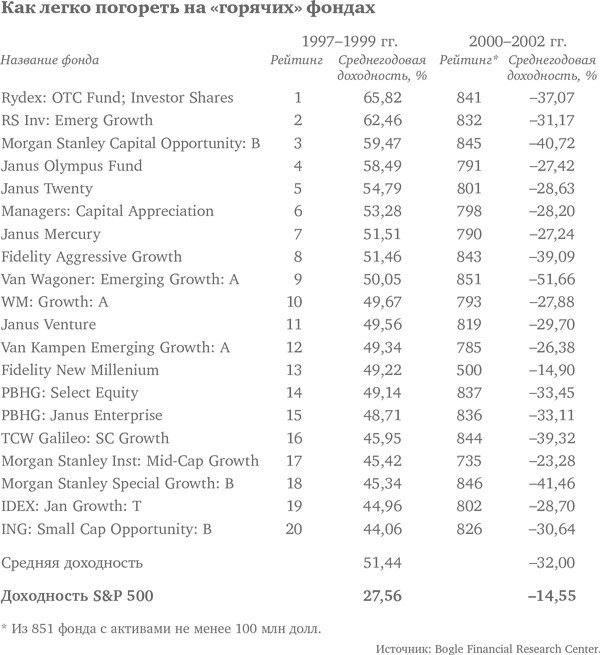

Недавние результаты превосходно демонстрируют эфемерность инвестиционной доблести активных фондов. В приведенной ниже таблице показана двадцатка лучших взаимных фондов за период 1997–1999 гг. Финансовая пресса писала, что именно их «следует покупать в новом тысячелетии». Их доходность вдвое превышала доходность рынка в целом. Кто захочет покупать скучный индексный фонд, имея возможность доверить свои деньги настоящим гениям? И большинство новых вкладчиков несли деньги именно в эти «горячие» фонды. В той же таблице приводятся данные о доходности этих фондов в следующем трехлетнем периоде 2000–2002 гг. Вчерашние гении совершенно перестали чувствовать рынок. Доходность фондов оказалась в этом периоде вдвое ниже, чем у рынка в целом, а их инвесторы понесли значительные убытки.

На самом деле всегда находятся фонды с доходностью выше, чем у рынка в целом, так же как всегда какие-то акции дают доходность выше средней. Но я всегда говорил, что если выбор акций это случайное блуждание по Уолл-стрит, то выбор фондов это преодоление полосы препятствий на кухне Сатаны. Невозможно заранее узнать, кто из менеджеров окажется лучшим. Я рассчитал результаты нескольких стратегий — покупка фондов, имевших лучшие показатели в прошлом году, в прошлые два года, пять лет и десять лет, — и ни одна из них не дала результатов, превышавших средний. Я подсчитал доходность от покупки фондов, отобранных журналом Forbes — так называемый «Почетный список фондов», — и обнаружил, что, добившись похвалы в журнале, они потом демонстрировали результаты ниже среднего уровня. На графике (ниже) показаны результаты расчета доходности лучших по рейтингу агентства Morningstar фондов, известных как 5-звездные фонды. Как видно из графика, вы заработали бы на индексном фонде намного больше, чем на портфеле 5-звездных фондов Morningstar. Гонка за высшей результативностью — занятие дорогостоящее и обреченное на провал. Как саркастически заметил Джонатан Клементс в Wall Street Journal: «Когда инвестор говорит: "Я владею самым доходным фондом прошлого года", он обычно забывает добавить: "К сожалению, я купил его и в этом году"».