Результаты исследования

Распределение регулирующих функций на рынках ценных бумаг

Существует огромное разнообразие способов, в соответствии с которыми различные юрисдикции подходят к регулирующим функциям на рынках ценных бумаг. Как правило, такие функции разделяются между центральными органами власти, независимыми регулирующими органами, учреждениями рыночной инфраструктуры и саморегулируемыми организациями. В настоящей главе представлено сравнение, как различные юрисдикции регулируют рынки ценных бумаг. Это непросто сделать по разным причинам: сложным является то, как регулирующие функции распределяются среди разных инстанций в какой-либо одной юрисдикции; природа организаций рыночной инфраструктуры и саморегулируемых организаций широко варьируется в зависимости от стран, например в некоторых юрисдикциях требуется, чтобы учреждения рыночной инфраструктуры являлись саморегулируемыми организациями, а в других нет; в разных странах имеются разные модели регулирующих функций, а некоторые юрисдикции меняют методы регулирования своих рынков ценных бумаг. Вместо того чтобы приводить подробные описания различных методов регулирования в конкретных юрисдикциях, ниже будут описаны и проанализированы три исследования на указанную тему, охватывающие различные юрисдикции и организации.

Глава состоит из четырех разделов. В первых двух разделах суммируются основные результаты двух опросов, направленных на изучение регулирования рынка ценных бумаг и распределения регулирующих функций на таких рынках. Один из них был проведен Всемирной федерацией бирж (WFE) в 2004 году, а другой — Международным советом фондовых ассоциаций (ICSA) в 2006 году. В третьем разделе демонстрируются результаты исследования, проведенного в 2006 году для этой книги относительно того, как регулирующая функция распределяется в восьми странах с крупными рынками ценных бумаг. В последнем разделе представлены выводы.

Всемирная федерация бирж

Всемирная федерация бирж является глобальной торговой организацией по регулированию рынков ценных бумаг и деривативов, расчетных учреждений и соответствующих клиринговых домов1. В 2004 году Всемирная федерация бирж провела опрос среди своих бирж-участниц относительно изменения роли фондовых бирж в регулировании2. Тридцать девять бирж приняли участие в опросе, хотя не все респонденты ответили на все вопросы3. Ответы на вопросы предоставлялись анонимно.

Опрос был нацелен на получение информации о том, каким образом биржи-респонденты осуществляли регулирование по 10 следующим областям.

- Регулирование рынка. Практически все биржи-респонденты разработали правила рыночной торговли и вели наблюдение за текущими и послеторговыми операциями. Практически все биржи обеспечивали соблюдение этих правил за счет наложения штрафов, барьеров или временного отстранения участников от торгов. Обеспечение соблюдения правил торгов часто осуществляется совместно с государственными регулирующими органами.

- Лицензирование. 88% бирж-респондентов лицензируют участников торгов, и более половины из этих бирж разделяют эту функцию с государственными регулирующими органами. Чуть более половины опрошенных несут ответственность за лицензирование клиринговых участников.

- Достаточность капитала и позиционные риски. Примерно половина всех бирж-респондентов разработали или отслеживают правила достаточности капитала. Больше половины разработали или отслеживают правила позиционных рисков, и еще большее число обеспечивают соблюдение таких правил. В ряде юрисдикций такие правила были разработаны и отслеживаются правительственными регулирующими органами, и часто ответственность за соблюдение выполнения таких правил разделяется между биржами и государственными регулирующими органами.

- Расчетно-клиринговые операции. Более половины бирж-респондентов предлагают расчетно-клиринговые функции, но только у одной трети имеются депозитарии; 49% управляют гарантийными фондами. Такие функции, как правило, не разделяются, а осуществляются либо биржами, либо государственными регулирующими органами.

- Принципы ведения бизнеса. Примерно 80% бирж разработали, отслеживают и обеспечивают соблюдение своими участниками принципов ведения бизнеса или честной деловой практики. Ответственность за соблюдение выполнения данных правил иногда принадлежит исключительно государственным регулирующим органам, но часто разделяется с государственными регулирующими органами.

- IPO и правила рекламы. Около четверти бирж-респондентов проверяют договоры андеррайтинга и IPO, и около одной трети проверяют рекламу своих участников. Часть этой работы осуществляется правительством или другими учреждениями.

- Арбитраж. Более половины бирж-респондентов предоставляют арбитражные услуги. Четыре биржи отметили, что арбитражные услуги предоставляются государственными регулирующими органами.

- Стандарты допуска ценных бумаг. Среди бирж-респондентов 79% разработали количественные стандарты допуска, а 69% установили стандарты корпоративного управления. Такие стандарты отслеживаются и контролируются большим числом бирж. Правительственные регулирующие органы также разделяют эти обязанности.

- Раскрытие обязательной информации эмитентами. Около 75% бирж-респондентов разработали и отслеживают соблюдение стандартов раскрытия информации компаниями-участниками биржи, включая ежегодные и периодические публикации обязательной к раскрытию информации, но только 49% предусматривают утвержденные проспекты эмиссии. Многие биржи разделяют эти обязанности с государственными регулирующими органами.

- Прочая распорядительная деятельность. Из 33 бирж-респондентов 88% создали новые продукты, в то время как 44% из 34 бирж-респондентов отслеживают соблюдение положения об отмывании денег, 42% из 26 бирж-респондентов установили правила торговли с иностранными биржами и 42% из 26 бирж-респондентов следят за соблюдением международных правил торговли.

Опрос Всемирной федерации бирж также был нацелен на получение качественной информации о «направлении регулирующей деятельности и текущих проблемах, связанных с выполнением биржами регулирующих функций». Ниже приводятся три соответствующих набора вопросов, заданных в ходе опроса, вместе с краткими ответами на них.

1. Какие нормативные области ваша биржа хотела бы сохранить? Какие области она готова передать? Каким бы вы хотели видеть развитие процесса регулирования рынка?

Практически все биржи хотели бы оставить за собой регулирование своих торговых рынков, а большинство бирж пожелали также продолжать регулирование некоторых аспектов корпоративного управления компаниями — участниками биржи. Только три биржи отметили наличие нормативных задач, которые они больше не хотели бы выполнять. К ним относятся «деятельность верхнего яруса и наблюдение за инсайдерской торговлей» и «слежение за рынками на наличие манипуляций и злоупотребления».

Многие биржи выразили мнение о необходимости отмены регулирующего дублирования со стороны правительства и бирж, некоторые пожаловались на отсутствие четкого разграничения обязанностей между соответствующими государственными органами и биржами. Было предложено внести бóльшую координацию и прозрачность между различными учреждениями. Некоторые биржи попросили усилить разделение функций между правительством и независимыми регулирующими органами, иные, в частности из Европы, выразили мнение, что в различных юрисдикциях должно быть более единообразное регулирование бирж.

2. Является ли регулирование значительной частью вашей компании или вашей коммерческой стратегии? Какие корпоративные цели выполняются за счет участия в распорядительной деятельности?

Почти все биржи-респонденты ответили, что регулирование является значительной частью их деятельности или коммерческой стратегии. Только две биржи ответили на этот вопрос отрицательно.

3. Если бы ваша биржа изменила правовую форму и/или стала публичной компанией в последние три года, повлияло бы это на регулирование рынка? Как?

Пять из 14 бирж, ответивших, что они изменили правовую форму, не заметили каких-либо существенных изменений в их нормативных обязанностях. Однако были небольшие изменения в том, как они исполняли такие обязанности. Среди тех бирж, которые отметили определенные изменения в своих обязанностях, некоторые упомянули введение механизмов в ответ на новые конфликты интересов, возникшие в результате выполнения роли коммерческого рынка и регулирующего органа в одно и то же время. Такие механизмы включают создание информационных барьеров, или «китайских стен», передачу регулирования в отдельную дочернюю компанию и уступку некоторых функций поставщику регулирующих услуг.

Международный совет фондовых ассоциаций

Международный совет фондовых ассоциаций является ассоциацией 14 торговых и саморегулируемых ассоциаций для участников, работающих на 11 национальных рынках капитала, а также глобальных рынках капитала4. В 2006 году Международный совет фондовых ассоциаций провел опрос 10 саморегулируемых организаций с целью описать ключевые обязанности и действия, характерные для саморегулируемых организаций5. Опрос касался четырех основных тем: 1) источники регулирующих полномочий саморегулируемых организаций; 2) их нормативные и другие виды деятельности; 3) механизмы управления конфликтами интересов и 4) система управления и роль участников саморегулируемых организаций. Ниже приводятся основные результаты по каждой из этих областей. Ответы на вопросы предоставлялись анонимно.

1. Полномочия и источники регулирующего воздействия. В полномочиях всех саморегулируемых организаций-респондентов учитывались общественные интересы, в том числе повышение целостности рынка, защита прав инвесторов и эффективность рынка. Некоторые из них указали также повышение конкурентоспособности рынков национального капитала и рыночных инфраструктур, обеспечение образования для профессиональных участников рынка ценных бумаг и обычных людей и повышение или поддержание доверия со стороны инвесторов.

Правительственные регулирующие органы активно наблюдают за работой всех саморегулируемых организаций-респондентов. Это наблюдение осуществляется в первую очередь посредством проведения периодических инспекций и проверок, хотя более половины саморегулируемых организаций, участвующих в опросе, сообщили, что государственные регулирующие органы осуществляют непрерывный контроль за их деятельностью. В большинстве случаев от правительственных регулирующих органов требуется одобрение уставов, правил и регламентов саморегулируемых организаций. Правительственные регулирующие органы также имеют право стимулировать нормотворчество для более половины саморегулируемых организаций-респондентов.

Все саморегулируемые организации-респонденты обладают законной властью для ведения нормативной деятельности, а половина также наделены полномочиями, предоставленными правительственными регулирующими органами. Ни одна из саморегулируемых организаций, участвующих в опросе, не полагается исключительно на договорные обязательства со своими участниками.

2. Нормотворчество и связанная с ней деятельность саморегулируемых организаций. Все опрошенные саморегулируемые организации имеют право регулировать деятельность фирм — участниц СРО. Это осуществляется в первую очередь за счет установления торговой практики и принципов ведения бизнеса и контроля над соблюдением фирмами этих правил. В опрошенных саморегулируемых организациях также установлены и подлежат контролю стандарты достаточности капитала, лицензирование или регистрация фирм-участниц, а также надзор за соблюдением правил в других областях, таких как борьба с отмыванием денег и требования идентификации клиентов. Почти все саморегулируемые организации-респонденты также регулируют рынки, главным образом посредством разработки и контроля за соблюдением правил торговли и ведения наблюдения за торговой деятельностью.

Большинство опрошенных саморегулируемых организаций контролируют сотрудников фирм-участниц и в некоторых юрисдикциях также независимых подрядчиков, которые работают на регулируемых рынках. Саморегулируемые организации устанавливают стандарты аккредитации или квалификации сотрудников фирм-участниц, а также условия лицензирования или регистрации лиц, которые отвечают этим стандартам. Большинство саморегулируемых организаций также устанавливают образовательные стандарты для сотрудников фирм-участниц, а также и лицензируют или регистрируют сотрудников, которые соответствуют этим стандартам.

Относительно небольшое количество опрошенных саморегулируемых организаций регулируют деятельность эмитентов, но все устанавливают и отслеживают соблюдение стандартов раскрытия информации, листинга и корпоративного управления.

Все опрошенные саморегулируемые организации наделены полномочиями рассматривать жалобы на юридических и физических лиц, которые находятся в сфере их компетенции, и принимать дисциплинарные меры воздействия в отношении юридических и физических лиц, которые нарушили соответствующие правила и нормы. Такие дисциплинарные меры чаще всего принимают форму денежных штрафов, временного отстранения от ведения определенной деятельности и иные санкции. Большинство опрошенных саморегулируемых организаций имеют право исключать участников и требовать возвращения незаконно полученной прибыли.

3. Работа с конфликтами интересов. Чуть более половины опрошенных саморегулируемых организаций владеют или работают на бирже или рынке, который они регулируют. Две саморегулируемые организации функционируют также как сторонние поставщики регулирующих услуг, поскольку они управляют биржами, которые им не принадлежат и на которых они не работают. Две саморегулируемые организации не управляют биржами или рынками вообще.

Большинство опрошенных саморегулируемых организаций, управляющие биржей или рынком, которыми они владеют или на которых работают, также поддерживают формальное разделение своей нормативной и коммерческой деятельности. Во всех случаях подобное разделение подразумевает отдельную отчетность и полностью отдельный персонал для осуществления нормативной и коммерческой деятельности саморегулируемых организаций. Кроме того, три из пяти саморегулируемых организаций, которые имели формальное разделение между своей коммерческой и нормативной деятельностью, основали полностью отдельные корпоративные структуры для ведения нормативной деятельности.

Три опрошенных саморегулируемых организации, управляющие биржей или рынком, которыми они владеют или на котором работают, не имеют формального разделения своей нормативной и коммерческой деятельности. Тем не менее две из этих саморегулируемых организаций имеют формальные правила и процедуры по управлению потенциальным конфликтом интересов, которые были проверены соответствующими регулирующими органами.

4. Система управления и роль участников. Половина опрошенных саморегулируемых организаций сообщили, что участники отрасли составляют менее половины членов правления, в то время как другая половина саморегулируемых организаций указала, что участники отрасли составляют большинство членов правления.

Все опрошенные саморегулируемые организации сообщили, что их участники сыграли важную роль в разработке нормативной политики СРО, в первую очередь за счет комитетов, организованных саморегулируемыми организациями, критических замечаний и регулярных контактов с саморегулируемыми организациями. Тем не менее в предыдущем опросе, проведенном Международным советом фондовых ассоциаций, все саморегулируемые организации сообщили, что при разработке новой нормативной политики они также в значительной степени полагались на анализ, проведенный их собственными командами, и разработки других юрисдикций.

Участники играют важную роль в процессе обеспечения выполнения норм в большинстве опрошенных саморегулируемых организаций. Большинство саморегулируемых организаций сообщили, что их участники изначально не были вовлечены в расследование жалоб на других участников. Однако как только саморегулируемые организации принимают решение о расследовании в отношении фирмы-участницы или физического лица, почти все саморегулируемые организации сообщили, что их участники занимались ходом разбирательства. В целом, участники СРО действуют в процессе разбирательства через государственные или частные дисциплинарные комитеты и арбитражные комиссии. Чуть больше половины из опрошенных саморегулируемых организаций также сообщили, что их участники играют определенную роль в решении по применению дисциплинарных мер на фирму-участницу или физическое лицо, которые нарушили правила и нормы саморегулируемых организаций.

Инфраструктурные учреждения на главных рынках

В настоящем разделе отражены результаты исследования, проведенного для этой книги в 2006 году, относительно того, как распределяются нормативные обязанности в восьми странах с крупными рынками ценных бумаг: Австралии, Канаде, Франции, Германии, Гонконге, Японии, Великобритании и США6. Несмотря на огромные различия между всеми восемью юрисдикциями, у них также много общего по широкому кругу трех типовых моделей распределения нормативных обязанностей. Данные модели называются соответственно управляемой правительством моделью, гибкой моделью и моделью сотрудничества. Модели охватывают ключевые элементы нормативного подхода, применяемого во всех исследуемых юрисдикциях, кроме одной, а именно Великобритании.

Три момента в этих общих моделях заслуживают внимания. Во-первых, их цель — предоставить весьма общую характеристику того, как распределяются нормативные обязанности в той или иной юрисдикции. Тем самым, по определению, они должны упрощать природу того, как нормативные обязанности распределяются на практике в какой-либо одной юрисдикции. Во-вторых, эти модели носят описательный характер. Поэтому не следует делать каких-либо выводов о достоинствах распределения нормативных полномочий какой-либо конкретной страны на основании отнесения ее к той или иной модели. Наконец, с учетом регулярных изменений в способах распределения нормативных обязанностей модели необязательно будут отражать актуальные характеристики подходов, принятых в странах в настоящее время, и на самом деле, в некоторых из данных стран существенные изменения в распределение нормативных обязанностей были внесены уже после исследования.

В начале раздела кратко описывается используемая в исследовании методология. Далее приводится описание каждой модели с комментариями по трем ключевым вопросам: как нормативные обязанности разделяются между регулирующими органами, учреждениями рыночной инфраструктуры, а также саморегулируемыми организациями? Какие правила определяют взаимодействие между учреждениями рыночной инфраструктуры и административными органами? Какова роль правительства в построении нормативной базы на рынках ценных бумаг? Далее кратко описывается нормативный подход, применяемый в Великобритании. Он рассматривается как включающий элементы гибкой и управляемой правительством модели, но не принадлежит ни к одной из этих категорий. Наконец, приводятся краткие замечания относительно влияния различных директив ЕС на нормативные подходы, принятые в странах ЕС, в частности, относительно того, как их реализация привела к тождественности подходов, принятых в странах — членах ЕС для распределения нормативных обязанностей.

Методология

Для изучения того, как делятся регулирующие полномочия в странах с важнейшими рынками ценных бумаг, биржам и адвокатам в восьми исследуемых юрисдикциях была направлена анкета7. Ответы на вопросы анкеты стали дополнением к исследованиям соответствующих правовых и нормативных положений. Целью анкеты было выяснить, как происходило распределение 45 регулирующих функций на рынках ценных бумаг. Для каждой из этих функций респондентам было предложено указать регулирующий орган, ответственный за нормотворческую деятельность, мониторинг и обеспечение соблюдения соответствующих законов и актов. Ответы на вопросы анкеты выделили 135 различных регулирующих полномочий для каждой юрисдикции. Таким образом, была получена подробная карта разделения распорядительных полномочий в каждой юрисдикции. Также были выделены нерегулируемые области и области, попадающие в сферу компетенции более чем одного регулирующего органа.

Во избежание путаницы, вызванной открытыми юрисдикционными назначениями, а также двусмысленностью, вызванной не выполненными в полном объеме правовыми положениями, использовался функциональный подход. Это также упростило процесс сравнения разных юрисдикций и регулирующих структур.

Исследование было призвано определить взаимодействие между учреждениями рыночной инфраструктуры, саморегулируемыми организациями и органами государственной власти по трем основным направлениям. Во-первых, были выделены различные виды государственных органов, которые могут быть вовлечены в процесс регулирования, включая центральные органы исполнительной власти (например, министерства), регулирующие органы (например, государственные учреждения или специализированные органы), а также суды. Во-вторых, были рассмотрены различные виды взаимодействия между этими регулирующими органами с разделением на случаи, когда учреждение действует в одиночку и когда требуется одобрение другого учреждения. Мы посчитали это важным, поскольку роль учреждения в нормативно-правовой базе определяется не только его собственными полномочиями, но и полномочиями других организаций утверждать, ограничивать или отменять. В-третьих, в соответствующих случаях были отмечены роли различных уровней государственной власти (например, федерального или государственного уровня).

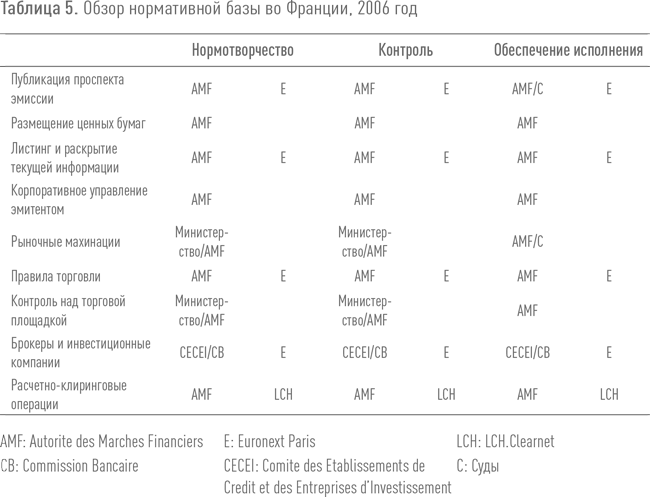

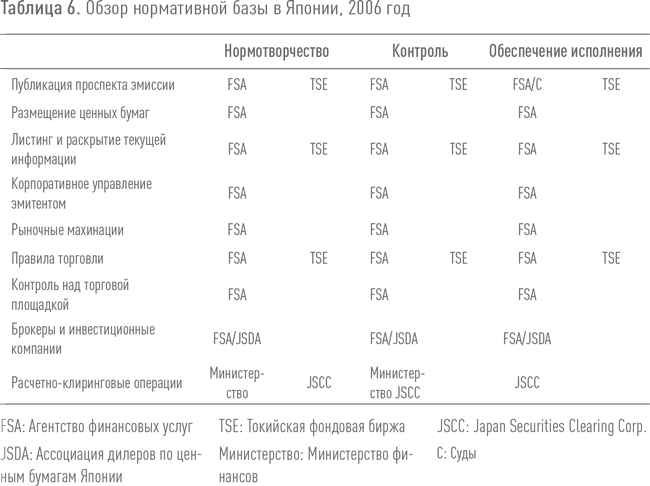

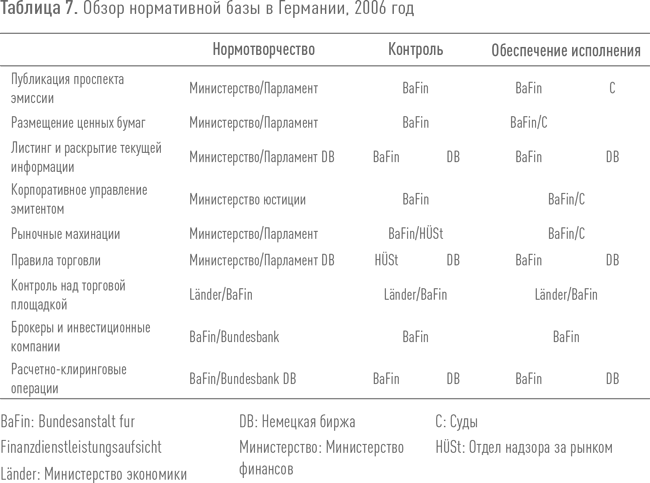

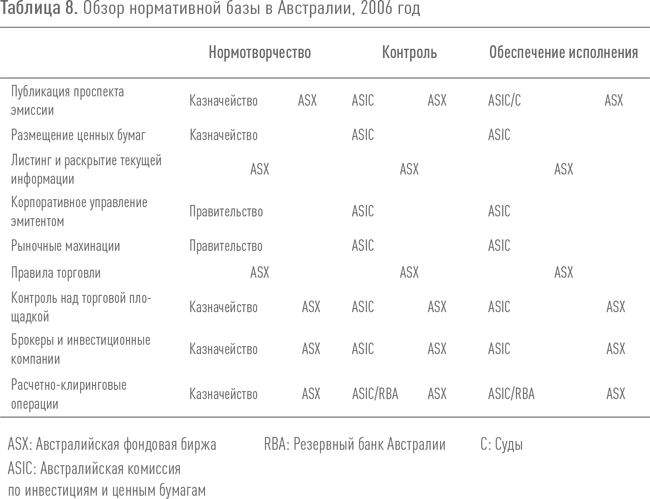

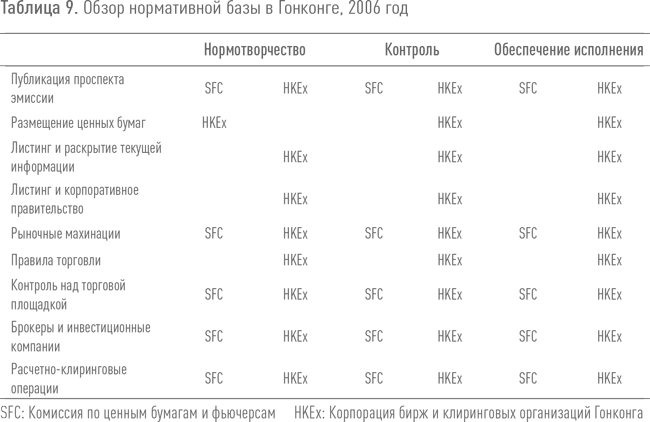

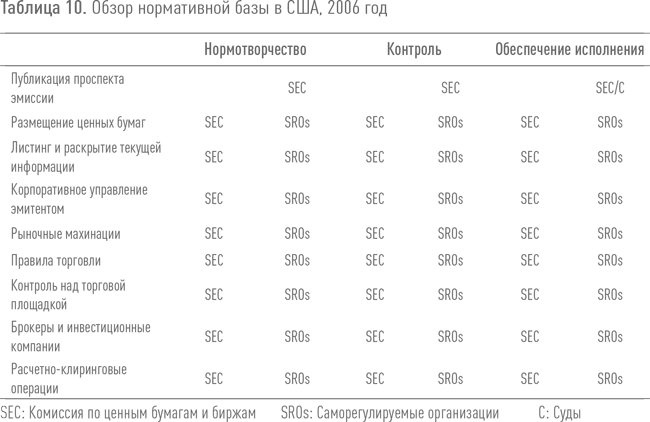

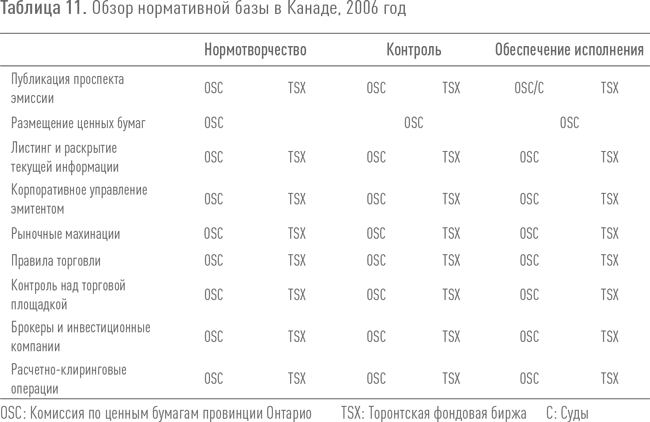

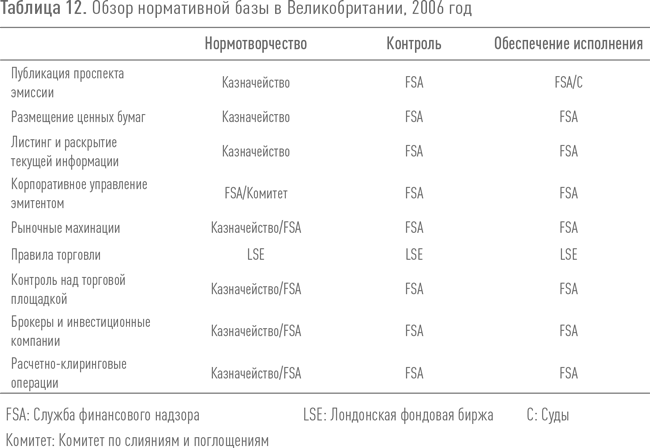

Результаты опроса приводятся в таблицах 5–128. Каждая таблица отражает результаты для одной юрисдикции в следующем порядке: Франция, Япония, Германия, Австралия, Гонконг, США, Канада и Великобритания. Для того чтобы представить результаты в сжатой форме, 45 функций, изученных в ходе исследования, группируются в таблицах по девяти основным категориям: 1) публикация проспекта эмиссии; 2) размещение ценных бумаг; 3) листинг и раскрытие текущей информации; 4) корпоративное управление эмитентом; 5) рыночные махинации; 6) правила торговли; 7) контроль над торговой площадкой9; 8) брокеры и инвестиционные компании, а также 9) расчетно-клиринговые операции.

Для каждой юрисдикции были определены виды учреждений, регулирующих каждую из указанных категорий. Во всех таблицах названия, выделенные жирным шрифтом, означают, что власть принадлежит правительству или административным органам, а пустые ячейки — учреждениям рыночной инфраструктуры или саморегулируемым организациям. Такой способ построения таблиц охватывает ключевые элементы нормативных подходов в каждой юрисдикции, но неизбежно упрощает сложные механизмы регулирования в каждом случае.

Управляемая правительством модель

В трех рассмотренных нами юрисдикциях, а именно во Франции, Японии и Германии, разделение регулирующих полномочий осуществляется в пользу административных органов и правительственных чиновников, а не учреждений рыночной инфраструктуры. Подход, принятый в этих юрисдикциях, обозначен здесь как управляемая правительством модель. Как правило, законы в данных юрисдикциях требуют более активного вовлечения правительства в некоторые ключевые действия и меры регулирования по сравнению с другими моделями. Регулирующие полномочия учреждений рыночной инфраструктуры конкретны, четко обозначены и касаются тех областей, в которых их участие было бы наиболее выгодным, как, например, регулирование торгового процесса. Но даже в этих ограниченных областях исполнение регулирующих полномочий учреждениями рыночной инфраструктуры часто требовало утверждения со стороны административного органа. Сходство в структуре распределения регулирующих функций между странами с управляемой правительством моделью приводится в таблицах 5, 6 и 7 для Франции, Японии и Германии соответственно.

Разделение ответственности в сфере регулирования

В рамках управляемой правительством модели распределение ответственности в сфере регулирования между административными органами и учреждениями рыночной инфраструктуры было узкоспециализированным: нормативные акты отводили для регулирующих действий рыночных учреждений определенные сферы деятельности и нормативной ответственности, ставя перед ними конкретные задачи и предоставляя им специальные полномочия. Рыночные учреждения выделяли свои регулирующие полномочия из сложного комплекса различных положений, каждое из которых было направлено на предоставление нормативных решений для конкретной проблемы. Таким образом, регулирующая роль учреждений рыночной инфраструктуры собиралась по частям, а не определялась в общей доверенности на соблюдение законов о ценных бумагах и составление правил для их реализации. Следствием узкоспециализированного подхода к распределению регулирующих полномочий является то, что в этих юрисдикциях правительственный орган являлся по умолчанию регулирующим органом на рынке ценных бумаг, в том смысле, что полномочия всегда оставались за правительственным органом, если они не были специально переданы учреждениям рыночной инфраструктуры.

Юрисдикции, использующие управляемую правительством модель, отличались также и самими областями, в рамках которых они предоставляли нормативные полномочия рыночным учреждениям. Как правило, учреждения рыночной инфраструктуры обладали полномочиями в следующих областях: определение требований к раскрытию информации, содержащейся в проспекте эмиссии, разработка требований к листингу и текущим обязательствам по раскрытию информации, определение правил торговли в зависимости от совершаемой на бирже сделки, определение расчетно-клиринговых процедур. Фондовые биржи, таким образом, играли ключевую роль в процессе регулирования того, смогут ли эмитенты получить доступ к своим рынкам и смогут ли состояться торги. Расчетно-клиринговые учреждения несли ответственность за разработку процесса клиринга и расчетов.

Такое распределение полномочий согласуется с мнением, что фондовые биржи могут быть более эффективными, чем государственные учреждения в регулировании определенных аспектов рынка ценных бумаг. Распределение также сводит к минимуму роль учреждений рыночной инфраструктуры в регулировании, в частности, оставляя только те области, в которых их участие является весьма полезным для нормального функционирования рынка.

Ограниченные возможности нормотворчества и обзора, предоставленные биржам в отношении первоначальных и текущих требований к эмитентам по раскрытию информации, являются тем каналом, через который они знакомятся с этими эмитентами. Точно так же торговая система биржи является одним из основных аспектов ее деятельности, и в этом аспекте она имеет высокий уровень компетенции. Поэтому неудивительно, что регулирование процесса биржевой торговли стало одной из немногих областей, в которой все рассмотренные нами юрисдикции, включая управляемую правительством модель, предоставили биржам значительные регулирующие полномочия. Учитывая сложные технические вопросы, связанные с рыночной микроструктурой, большинство юрисдикций предоставили биржам широкую свободу действий в этой области, оставив за собой только выработку главных принципов, которым должны соответствовать торговые системы. Подобный спор велся и в отношении расчетно-клирингового регулирования, где государственные органы сконцентрировали все свое внимание на вопросах финансовой стабильности и инфраструктурной самодостаточности, оставив разработку расчетно-клиринговых систем организациям, управляющим ими.

Степень свободы, предоставленная рыночным организациям в данных областях, варьировалась в разных юрисдикциях с управляемой правительством моделью. Например, государственное вмешательство в правила, определяющие, каким эмитентам будет предоставлен доступ к государственному финансированию, было довольно значительным, поскольку нормы и правила органов обычно прописывали условия, от которых зависели требования к проспекту эмиссии и его содержанию. Правительства, как правило, были менее заинтересованы в определении правил, регулирующих вопросы микроструктуры рынка, оставляя технические детали торгов на усмотрение бирж10.

В тех областях, в которых учреждения рыночной инфраструктуры были наделены регулирующими функциями, их полномочия практически никогда не были эксклюзивными: зачастую регулирующие органы также обладали определенной властью в тех же областях. Нередко закон устанавливал надзор государственных органов над действиями учреждений рыночной инфраструктуры в плане осуществления их полномочий. Таким образом, регулирующие органы, как правило, владели всеобъемлющим объемом полномочий.

Административные органы в юрисдикциях с управляемой правительством моделью, как в 2006 году, появились из нормативно-правовых реформ этих стран на рубеже тысячелетий. Во Франции Управление по финансовым рынкам (AMF) пришло на смену ряда меньших органов, специализирующихся на надзоре за рынком ценных бумаг11. В Японии Агентство финансовых услуг (JFSA) зародилось как высший надзорный орган для учреждений, регулирующих банковскую деятельность и рынок ценных бумаг. В Германии Федеральное управление финансового надзора представляет собой объединение административных органов, отвечавших ранее за страхование, банковское дело и индустрию ценных бумаг12. Подобные обширные реорганизации были оправданы, поскольку отвечали возрастающей сложности и постоянным инновациям и изменениям, происходящим на современных финансовых рынках, в том числе акционировании некоторых фондовых бирж.

Взаимодействие между фондовыми биржами и административными органами

Как правило, в юрисдикциях с управляемой правительством моделью регулирующие полномочия институтов рыночной инфраструктуры существовали параллельно с полномочиями, отведенными административным органам, осуществляющим регулирование рынка ценных бумаг. Учитывая подобное наложение, риск возникновения противоречий между действиями этих органов был практически неизбежен. Для устранения этой проблемы было выработано несколько решений, большинство из которых сводились к предоставлению государственным органам приоритетных полномочий по сравнению с учреждениями рыночной инфраструктуры. Три из них приводятся ниже.

Во-первых, зачастую для вступления в силу правилам фондовых бирж требуется одобрение со стороны государственных органов. Хотя аналогичное требование существовало и в других моделях, для управляемых правительством моделей оно имело свои последствия, поскольку полномочия организаций были более четко определены, учитывая их узкоспецифический характер. В результате пространство для регулирования, предоставленное организациям рыночной инфраструктуры, было значительно уже по сравнению с тем, что наблюдалось в моделях сотрудничества, например. Закон также часто предоставлял регулирующим органам полномочия требовать от организаций рыночной инфраструктуры принятия определенных мер в областях, где органам принадлежало право предварительного одобрения норм, разработанных рыночными организациями.

Во-вторых, другим распространенным способом разрешения конфликтов между органами и организациями рыночной инфраструктуры был тот факт, что административные органы получали право отменять решения организаций рыночной инфраструктуры.

И наконец в-третьих, характер нормотворчества и правоприменительных действий саморегулируемых организаций в управляемой правительством модели был вторичным по отношению к мерам государственных органов. С точки зрения нормотворчества правила саморегулируемых организаций зачастую стремились найти конкретное применение директивам государственных органов, а не создать новые цели регулирования. С точки зрения правоприменительных действий полномочия саморегулируемых организаций часто были направлены на поддержку мер государственных органов, как, например, за счет удаления с биржи эмитентов, чьи мошеннические действия уже стали объектом расследований со стороны государственных органов13.

В целом регламентирующая роль рыночных организаций в управляемой правительством модели состояла в основном в дополнении регулирующих действий государственных органов, а не в привнесении собственных конкретных регулирующих мер.

Роль правительства в нормативной базе

В юрисдикциях с управляемой правительством моделью правительственные органы определяли нормативную базу для ценных бумаг с целью сохранить важные каналы влияния на функционирование организаций рыночной инфраструктуры. Иногда эти каналы влияния были прямыми, например через полномочия по утверждению создания фондовой биржи или клиринговой палаты, которые принадлежали правительственным чиновникам, обычно министрам14. Зачастую эти каналы могли быть косвенными и проявляться в виде тесных отношений между правительством и административным органом, ответственным за нормативно-правовое регулирование рынков ценных бумаг. В Японии, например, JFSA находилось при кабинете премьер-министра в японской нормативной иерархии, и некоторые из его правил требовали одобрения премьер-министра до вступления в силу. Во Франции AMF считалось независимым государственным органом15, но все правила AMF требовали одобрения Министерства финансов до вступления в силу. Кроме того, министерство могло влиять на процесс обсуждения в AMF через прямого представителя в составе совета AMF16.

Гибкая модель

Регулирующий подход, принятый в Австралии и Гонконге, предусматривал предоставление организациям рыночной инфраструктуры столько свободы, сколько было возможно, в отношении структурирования их деятельности, при условии обеспечения соблюдения ими своих нормативных обязательств. Здесь этот подход носит название гибкой модели. Это не обязательно влечет за собой отсутствие ясности или строгости в плане определения твердых целей для регулирования рынка ценных бумаг, как и не свидетельствует о неточности в правоприменении. Напротив, цели регулирования оставались прозрачными, а правоприменительные действия в этих юрисдикциях часто были значительны. Тем не менее при рассмотрении возможностей осуществления этих целей регулируемые субъекты обычно могли формировать свои собственные решения, иногда через достижение непосредственной договоренности с регулирующим органом. Также данные юрисдикции могли добиваться гибкости за счет обеспечения выпуска регулирующими органами не обязательных для исполнения указаний вместо предписывающих правил или в дополнение к ним, а также за счет ограничения участия правительственных органов в этапах мониторинга и правоприменения.

Разделение ответственности в сфере регулирования

Распределение регулирующих полномочий в гибкой модели было узконаправленным, как и в управляемой правительством модели: правительственные учреждения, административные органы, организации рыночной инфраструктуры и саморегулируемые организации несли разные обязательства по регулирующему надзору. Однако между этими двумя подходами существуют различия. Во-первых, в отличие от управляемого правительством подхода, в юрисдикциях с гибкой моделью для каждой организации были разработаны отдельные полномочия, хотя в некоторых случаях они дополняли друг друга. Во-вторых, гибкая модель позволяет включить меры со стороны рынков или индустрии в состав регулирующей политики и правоприменения в отличие от управляемой правительством модели.

В таблицах 8 и 9, составленных для Австралии и Гонконга, показано, что организации рыночной инфраструктуры в юрисдикциях гибкой модели пользуются широким спектром регуляторных полномочий, охватывающих основные правила рынков по раскрытию информации, регулирование фирм-участниц бирж и регулирующий надзор над самими рынками. Сравнение данных показателей с показателями управляемых правительством юрисдикций выявляет три важных различия между двумя моделями.

Во-первых, области осуществления регулирующих полномочий организациями рыночной инфраструктуры в юрисдикциях с управляемой правительством моделью совпадали с областями осуществления регулирующих полномочий организациями рыночной инфраструктуры в юрисдикциях с гибкой моделью. К ним относятся правила публикации проспектов эмиссий, листинга и правила раскрытия информации, торговые, клиринговые и расчетные правила. Эти полномочия представляли «минимальный уровень» регулирующей роли, отведенной рыночным организациям. Во-вторых, юрисдикции с гибкой моделью предоставляли организациям рыночной инфраструктуры существенно больше полномочий по сравнению с управляемыми правительством юрисдикциями. В-третьих, в гибкой модели существует много областей, в которых организации рыночной инфраструктуры выступают единственными регуляторами, а правительственные учреждения и административные органы лишены каких-либо существенных полномочий. Данная особенность гибкой модели отличает ее как от управляемой правительством модели, так и от модели сотрудничества, не предоставляющих организациям рыночной инфраструктуры такой свободы действий.

Поскольку традиционная роль организаций рыночной инфраструктуры в нормативной структуре юрисдикций с гибкой моделью была более важной, чем в других моделях, акционирование бирж оказало глубокое влияние на этот режим. В ответ на акционирование они укрепили позиции регуляторов по отношению к биржам и ввели дополнительные меры управления, где это было необходимо. Но при этом такие юрисдикции оставили значительные полномочия в руках организаций рыночной инфраструктуры.

В Гонконге правительство, выступавшее в поддержку акционирования, все же решило укрепить полномочия регулирующего органа вследствие акционирования биржи17. Закон о ценных бумагах и фьючерсах 2003 года повысил полномочия регулирующего органа в некоторых отношениях, а также обеспечил дальнейшие обсуждения о передаче прочих полномочий бирж регулирующему органу.

После акционирования Австралийской фондовой биржи (ASX) Австралия оставила за ASX важную регулирующую роль, но установила над биржей усиленный режим управления. ASX подписала меморандум о сотрудничестве с Австралийской комиссией по инвестициям и ценным бумагам (ASIC), своим регулирующим органом, в отношении проверки себя как эмитента, ценные бумаги которого котируются на бирже, что укрепило надзорные функции ASIC18. В ноябре 2000 года ASX учредила Надзорную комиссию ASX, которая являлась дочерней компанией ASX, для мониторинга и контроля за надзорными функциями ASX, а также для отчета о направлении общей политики, финансирования и административных механизмах рыночного надзора ASX19. После слияния ASX и Сиднейской фьючерсной биржи 7 июля 2006 года, впоследствии переименованной в Австралийскую фондовую биржу, Надзорная комиссия ASX прекратила свою деятельность 31 октября 2006 года, а надзорные функции ASX были переданы новому филиалу ASX под названием Рыночный надзор ASX. В 2009 году правительство приняло решение передать ASIC ответственность за контроль над всеми торгами, проводимыми в режиме реального времени на всех внутренних лицензированных рынках Австралии20.

Взаимодействие между фондовыми биржами и административными органами

В гибкой модели регулирующие органы вводили ограниченное количество административных ограничений в отношении организаций рыночной инфраструктуры. В Австралии для вступления в силу правил, установленных биржей, не требовалось утверждения со стороны ASIC21. Учитывая, что распределение регулирующих обязанностей было узкоспециализированным, отсутствие требования предварительного утверждения на деле предоставляло организациям рыночной инфраструктуры широкие возможности в осуществлении их нормотворчества в регулируемых ими областях. В Гонконге для вступления в силу правил HKEx, необходимо получить предварительное одобрение Комиссии по ценным бумагам и фьючерсам (SFC). Однако существует много областей, регулирование которыми осуществляется исключительно HKEx, даже если в конечном счете потребуется утверждение SFC. В других областях как HKEx, так и SFC могут устанавливать свои собственные правила. Такая структура укрепила позицию HKEx как регулирующего органа в Гонконге.

Главная особенность регулирующего процесса в гибкой модели заключается в ненавязчивом подходе таких юрисдикций к регулированию рынков капитала в целом и нормотворчества в частности. Как и во всех юрисдикциях, в данном исследовании законы, принятые законодательным органом, требовали внедрения второго уровня законодательных мер, определяющих практические особенности правоприменения. Однако, в отличие от других видов юрисдикций, задача по их реализации часто возлагалась на правительственное учреждение, такое как Министерство финансов, от которого требовалось оформить необходимые законодательные инструменты для соблюдения всеми государственными органами и организациями рыночной инфраструктуры.

Часто подобные меры второго уровня содержали общие принципы, которые не поддавались прямому осуществлению на практике так, как правила обычных регулирующих органов. Поэтому эти меры могли потребовать дальнейшей проработки со стороны государственного органа или организации рыночной инфраструктуры в зависимости от того, к чьей компетенции они относились. Кроме того, издавшие их государственные учреждения зачастую неохотно возвращались к этим мерам второго уровня. Во многих случаях административные учреждения обладали дополнительными полномочиями издавать акты для реализации таких мер. Центральное правительство, таким образом, теряло регулирующую власть.

Административные органы в юрисдикциях с гибкой моделью также освоили практику выдачи «указаний» регулируемым учреждениям, чтобы проиллюстрировать свой подход к реализации конкретных правовых требований. Такие указания напоминают нормотворчество, поскольку формулируются в терминах общего применения и не обращаются к конкретному учреждению22. Однако формулировки в указаниях, как правило, носят не директивный характер, а часто используют термины «передовой практики» вместо навязывания строгих нормативных обязательств. В случае несоблюдения указаний административные органы могут не применять санкции против регулируемых организаций, а вместо этого потребовать от них раскрытия факта несоблюдения с указанием такого несоблюдения. В целом юрисдикции с гибкой моделью были более подготовлены, по сравнению с другими видами юрисдикций, к признанию, что соблюдение общих принципов может потребовать от различных организаций различных действий.

Роль правительства в формировании нормативной базы

Относительно ненавязчивый характер регулирования рынков капитала в юрисдикциях с гибкой моделью объясняется также отношениями между правительством, административными органами, а также организациями рыночной инфраструктуры, которые лежат в основе нормативно-правовой базы в таких юрисдикциях. При гибкой модели административные органы наделены большей независимостью от правительства, а также большей гибкостью в области мониторинга и обеспечения соблюдения законодательства о ценных бумагах, чем при других моделях. Это может проиллюстрировать сравнение институциональных механизмов управляемой правительством модели и гибкой модели.

В управляемой правительством модели правительство стремилось управлять регулированием рынка ценных бумаг за счет своей власти над административными органами, которым принадлежал весь спектр регулирующих обязательств, а именно нормотворчество, контроль и правоприменение. В гибкой модели правительство предоставляло больше самостоятельности административным органам и организациям рыночной инфраструктуры, оставляя за собой ограниченные способы воздействия на их ежедневную работу и процесс принятия решений. В большинстве таких юрисдикций основная непосредственная власть, которую правительство оставляло за собой в плане работы рынка ценных бумаг, заключалась в его праве утверждать решение органов о создании новой фондовой биржи или клиринговой палаты. Хотя центральное правительство может повлиять на работу административных органов косвенно, посредством назначения соответствующих должностных лиц, обычно у него нет других способов повлиять на конкретное их решение.

В свою очередь, правительство в гибкой модели сохраняет за собой значительные полномочия в сфере нормотворчества и зачастую владеет правительственным учреждением, издающим законодательство, которое в управляемых правительством юрисдикциях издавал бы административный орган23. Таблицы 8 и 9, составленные для двух изученных юрисдикций с гибкой моделью, показывают, что присутствие правительственных учреждений в графе нормотворчества достаточно сильно. Однако, как отмечалось выше, правовые документы, изданные правительственными учреждениями, для полной своей реализации часто требуют дальнейшей обработки со стороны органов. Тот факт, что только административные органы отвечали за мониторинг и обеспечение соблюдения законодательства означал, что их интерпретация данных правил, представленная иногда в форме указаний, определяла весь процесс надзора. Учитывая необязательный характер указаний, у участников рынка была возможность ведения переговоров с административными органами и, в конечном счете, высказывания в пользу нормативного подхода, отличного от того, который был выдвинут регулирующим органом в суде. В результате, хотя правительство и продолжало оставаться приверженцем первоначальных правил, административные органы по-прежнему владели значительными инструментами, позволяющими отрегулировать применение правил на практике.

Модель сотрудничества

Главной особенностью регулирующего подхода, принятого в Канаде и Соединенных Штатах Америки, обозначенного здесь как модель сотрудничества, было широкое распространение саморегулирования. Организациям рыночной инфраструктуры и саморегулируемым организациям исторически были предоставлены широкие полномочия и обширные обязательства по обеспечению справедливой и эффективной работы рынка ценных бумаг в этих странах. У них также была своя функция почти во всех аспектах регулирования рынка ценных бумаг, ими выделялись значительные средства для оказания помощи и поддержки регулирующих органов, и они предпринимали собственные независимые регулирующие меры. Кроме того, саморегулируемые организации и организации рыночной инфраструктуры прилагали значительные усилия и выделяли ресурсы на правоприменение. Важность саморегулирования в Соединенных Штатах Америки и Канаде показана в таблицах 10 и 11, в которых приводятся соответствующие выводы их нормативно-правовых баз.

Как указано ниже, за период 2007–2008 годов в частном секторе Канады и Соединенных Штатов Америки происходили неоднократные перераспределения саморегулируемых обязанностей между различными подразделениями. И хотя распределение регулирующих полномочий среди вновь созданных саморегулируемых организаций и организаций рыночной инфраструктуры изменилось в этих юрисдикциях с моделью сотрудничества, как саморегулируемые организации, так и организации рыночной инфраструктуры сохранили свой частный, а именно неправительственный статус. Таким образом, главный признак модели сотрудничества не был изменен в результате этих перераспределений регулирующих функций между различными организациями частного сектора.

В то время как в юрисдикциях с моделью сотрудничества центральному правительству отводилась весьма ограниченная роль в регулирующем надзоре, активное участие в осуществлении рыночного надзора приняли специализированные учреждения, часто разделяя юрисдикцию с саморегулируемыми организациями, а также продвигая собственные независимые меры по правоприменению. Вместо того чтобы предоставить рыночным учреждениями или саморегулируемым организациям конкретные и ограниченные полномочия, как это происходило в случае с управляемой правительством моделью, или же предоставить им самые широкие полномочия, как в случае с гибкой моделью, административные органы, действующие в рамках модели сотрудничества, как правило, вовлечены в постоянный диалог с учреждениями рыночной инфраструктуры и саморегулируемыми организациями. Таким образом, границы нормативной ответственности и даже содержание нормативных требований, как правило, пребывают в состоянии постоянного изменения.

Разделение ответственности в сфере регулирования

Модель сотрудничества, как правило, пыталась отказаться от узкой специализации, как в случае с управляемой правительством моделью и гибкой моделью, в пользу структуры, в которой регулирующие полномочия рыночных организаций и саморегулируемых организаций были бы обширными, охватывающими большинство областей нормативного спектра. Нормы права в рамках модели сотрудничества не пытались провести четких границ между властью государственных органов и властью организаций рыночной инфраструктуры или саморегулируемых организаций, при этом они не стремились избежать дублирования юрисдикций и создать отдельные сферы компетенции. Вместо этого они призвали административные органы, саморегулируемые организации и рыночные учреждения сотрудничать почти во всех аспектах регулирования рынка ценных бумаг в целях достижения более высоких целей, определенных законом, например защиты прав инвесторов и справедливой и эффективной работы рынков. И хотя закон установил определенные обязательства для административных органов, саморегулируемых организаций и организаций рыночной инфраструктуры, а также определил основные рамки работы рынка ценных бумаг, органы, саморегулируемые организации и рыночные организации сохранили значительную свободу действий в отношении функций, которые они могли регулировать, способов, которые они выбирали для регулирования и санкций, которые они могли применить к нарушителям правил.

Такая нормативная философия заметно отличалась от подходов юрисдикций, использующих другие модели. Хотя гибкая модель и управляемая правительством модель пришли к аналогичному распределению регулирующих полномочий среди органов, саморегулируемых организаций и организаций рыночной инфраструктуры в некоторых отдельных областях, но только в юрисдикциях с моделью сотрудничества такой подход стал доминирующей регулирующей техникой. Вдохновленный саморегулируемой традицией юрисдикций общего права, этот нормативный подход стал политическим выбором, возникшим в США на основе «Нового курса» и стремившимся сохранить организации рыночной инфраструктуры в качестве регуляторов первой линии под контролем государственного органа24. Преимущества, привнесенные саморегулированием, включая лучшую компетенцию и де-факто контроль за функционированием рынка рыночными организациями, оправдывали попытку перевести канал с участников рынка на регулирование через учреждения рыночной инфраструктуры, частью которых они являлись. Всеохватывающий характер модели сотрудничества в осуществлении нормотворчества распространялся также и на мониторинг и правоприменение. В рамках модели сотрудничества рыночные организации и саморегулируемые организации несли ответственность за мониторинг и обеспечение соответствия норм как их собственным правилам, так и законам о ценных бумагах в целом.

И если вполне понятно, чем этот подход отличался от управляемой правительством модели, в которой административные органы доминировали при распределении регулирующих полномочий, то чем именно он отличался от гибкой модели, которая также стремилась совместить рыночные меры с государственной властью для достижения нормативной эффективности, не так очевидно. Основное различие заключается в том, как органы, организации рыночной инфраструктуры и саморегулируемые организации осуществляли свои регулирующие полномочия. Регулирующие органы в рамках гибкой модели были предрасположены издавать указания для регулируемых организаций, в отличие от осуществления прямого нормотворчества, в целях содействия соблюдению правил центрального правительства, хотя регулирующие органы в рамках гибкой модели осуществляли непосредственное нормотворчество. В отличие от этого, регулирующие органы в рамках юрисдикций с моделью сотрудничества были активными составителями правил, часто доминирующими в плане регулирования рынка ценных бумаг, и редко издавали указания, если издавали их вообще. Кроме того, в юрисдикциях с моделью сотрудничества органы, саморегулируемые организации и организации рыночной инфраструктуры часто разделяли обязанности по правоприменению с параллельным использованием исполнительного производства для исследования одних и тех же предполагаемых нарушений.

Для тех компаний, кто работает на рынке профессионально, в юрисдикциях с моделью сотрудничества, участие в саморегулируемых организациях было, как правило, обязательным. Обязательное участие иллюстрирует как центральную роль этих организаций в нормативной структуре, так и повсеместное распределение обязанностей между саморегулируемыми организациями и государственными органами.

Определяющей особенностью модели сотрудничества была передача значительных регулирующих функций и правоприменительных полномочий саморегулируемым организациям. Когда в ходе скандалов открывались слабые места в надзоре рыночной практики со стороны саморегулируемых организаций или когда возникали другие нормативные проблемы, например, связанные с акционированием рыночных организаций, юрисдикциям с моделью сотрудничества было трудно резко сократить надзорные обязанности саморегулируемых организаций, что было бы возможно в юрисдикциях с управляемой правительством моделью. Вместо этого данные юрисдикции стали странами, наиболее склонными к экспериментам с различными саморегулируемыми структурами.

Ряд недавних событий подтвердил эту возможность. Первое заключалось в отделении предоставления регулирующих функций от работы рынка. В Соединенных Штатах Америки это происходило как в Национальной ассоциации дилеров по ценным бумагам (NASD), с утверждением органа регулирования NASD отдельно от фондовой биржи NASDAQ, так и в NYSE с учреждением отдельного подразделения регулирования NYSE.

Вторым таким событием стало создание организаций, ориентированных исключительно на предоставление регулирования, но не имеющих больше никаких связей с организаторами торговли. Новые институты по-прежнему оставались саморегулируемыми организациями, однако в том смысле, что они находились в частном владении, финансировании и управлении. Принятие NASD функций регулирования, правоприменения и арбитража NYSE для создания Агентства по регулированию деятельности финансовых институтов (FINRA) в июле 2007 года является одним из главных примеров25. В Канаде создание службы регулирования рынка Market Regulation ServicesInc. (RS) 1 марта 2002 года и последующее учреждение Организации регулирования инвестиционной индустрии Канады (IIROC) в 2008 году были схожи, хотя привели к иному распределению саморегулируемых обязанностей, чем в Соединенных Штатах Америки26. До образования RS каждая канадская биржа, а также Ассоциация инвестиционных дилеров (IDA) имела собственный персонал по регулированию рынка и набор правил. RS была создана как совместная инициатива TSX Group и IDA. Она объединила функции внутреннего наблюдения, соблюдения правил торговли, расследования и правоприменения TSX и TSX Venture Exchanges для создания единого органа по мониторингу и обеспечению соблюдения правил торговли без предпочтения одного рынка другому27. IIROC была создана посредством консолидации IDA и RS для контроля над всеми инвестиционными дилерами и торговой деятельностью на долговых и долевых рынках в Канаде.

Взаимодействие между биржами, саморегулируемыми организациями и административными органами

Суть модели сотрудничества заключается в том, как государственные органы, биржи и саморегулируемые организации работают вместе для регулирования рынков ценных бумаг. Подход возникает на основе определенных ключевых особенностей как нормативного режима, так и рынка ценных бумаг в соответствующих юрисдикциях. В системе регулирования в рамках модели сотрудничества саморегулируемым организациям, как правило, необходимо получить разрешение правительственного органа на какие-либо изменения в правилах, которые они хотят сделать. Хотя потребность в одобрении нормотворчества саморегулируемых организаций со стороны органов в модели сотрудничества выглядит схожей с аналогичным требованием в управляемой правительством модели, всё же имеется ряд особенностей.

Во-первых, юрисдикции с моделью сотрудничества исторически являлись платформой многочисленных и разнообразных саморегулируемых организаций, которые часто конкурировали друг с другом. Для саморегулируемых организаций нормотворчество было методом привлечения пользователей и перетягивания бизнеса от своих конкурентов. Однако в результате слияния саморегулируемых организаций в юрисдикциях с моделью сотрудничества значимость этого фактора уменьшилась.

Второе различие между моделью сотрудничества и управляемой правительством моделью заключалось в том, как регулирующие органы вмешивались в процесс нормотворчества саморегулируемых организаций. В рамках модели сотрудничества закон закрепляет за правительственными органами право вмешиваться через нормотворчество, когда они сочтут это необходимым. В результате саморегулируемые организации в юрисдикциях с моделью сотрудничества постоянно стремятся убедить органы, что их правила содействуют успешному достижению целей, изложенных в законе, чтобы избежать потери полномочий регулирующего органа и применения более назойливого регулирования для своих участников. Таким образом, саморегулируемые организации конкурируют не только между собой, но и с регулирующим органом. В результате нормотворчество саморегулируемых организаций в рамках модели сотрудничества отличается от нормотворчества того же типа организации в рамках управляемой правительством модели, в которой преобладает требование предварительного одобрения правил саморегулируемых организаций со стороны органов. В рамках модели сотрудничества саморегулируемые организации не ограничиваются ролью второстепенного регулятора, чья миссия состоит в реализации нормотворчества органов. Напротив, саморегулируемые организации принимают собственные меры и развивают собственные нормативные программы.

Роль правительства в формировании нормативной базы

За центральным правительством в рамках модели сотрудничества закреплена роль высшего надзора за рынками ценных бумаг, которая выражается в основном в их законотворческих полномочиях и влиянии на государственные учреждения. Так как модель сотрудничества предоставляет саморегулируемым организациям полномочия принимать регулирующие меры, законодатели должны учитывать успехи и провалы комбинированной нормативно-правовой базы саморегулируемых организаций и государственных органов, прежде чем предпринять какие-либо действия. Более того, в рамках модели сотрудничества правила саморегулируемых организаций требуют одобрения предварительного органа, в то время как правила органа не требуют предварительного одобрения правительства. Таким образом, основные объекты, задействованные в модели сотрудничества — организации рыночной инфраструктуры, саморегулируемые организации и регулирующие органы — могут выполнять свои привычные функции нормотворчества без непосредственного вмешательства со стороны центрального правительства. Однако, как только законодатели устанавливают необходимость вмешательства в регулирование рынков ценных бумаг, часто в ответ на кризис они могут устанавливать правила, определяющие более высокие, нежели раньше, стандарты для органов и саморегулируемых организаций. Таким образом, в результате правительство представляет собой последний уровень защиты инвесторов, вмешиваясь, в случае невыполнения соответствующих функций административными органами, которые зачастую были вызваны невыполнением саморегулируемыми организациями своих обязанностей.

И хотя модель сотрудничества не предусматривает прямых каналов государственного вмешательства в регулирование рынка ценных бумаг, косвенные каналы вмешательства по-прежнему существуют. Самый главный из них заключается в том, что правительство оставляет за собой право назначать должностных лиц регулирующих органов. Тем не менее национальное законодательство зачастую ограничивает уровень влияния центрального правительства через косвенные каналы в сравнении с другими юрисдикциями, позволяя представителям административных органов устанавливать собственные политические цели вне зависимости от центрального правительства28. В США и Канаде федеральная структура правительства также ограничивает совместное влияние правительственных организаций на рынок ценных бумаг. Кроме того, присутствие саморегулируемых организаций с сильными регулирующими полномочиями и учреждений со значительным рыночным опытом гарантирует, что любые изменения в регулировании рынка ценных бумаг на высшем уровне станут предметом многочисленных дискуссий и критики, тем самым увеличивая политическую стоимость, которую нужно будет платить правительству в случае, если оно решит вмешаться. Следовательно, в рамках модели сотрудничества правительство обычно оказывает лишь ограниченное и косвенное влияние на регулирование рынка ценных бумаг.

Великобритания: сочетание гибкой модели и управляемой правительством модели

Регулирующий подход, принятый в Великобритании, не так легко отнести к одной из трех описанных выше моделей. Вместо этого его лучше всего рассматривать как имеющий элементы гибкой модели и управляемой правительством модели. За последние годы британский подход больше приблизился к управляемой правительством модели, и это вызвано разными причинами, включая намерение правительства порвать связи с эпохой саморегулирования, которая считается неудачной из-за различных связанных с ней кризисов и мер согласования ЕС.

Регулирующий орган Великобритании, Служба финансового надзора (FSA), был наделен чрезвычайно широким кругом полномочий по состоянию на момент проведения исследования, как показано в таблице 12. Этот круг полномочий был шире, чем в любой из трех типовых моделей, указанных выше, но больше всего соответствовал юрисдикциям с управляемой правительством моделью. Регулирующая роль Лондонской фондовой биржи была очень ограничена и касалась в основном установки собственных правил торговли и предоставления Службе финансового надзора информации о торговой деятельности. Другие оставленные за биржей полномочия были второстепенными и только дополняли правила Службы финансового надзора. Как и во всех прочих специальных областях, над которыми у Службы финансового надзора были регулирующие полномочия, Служба получила в декабре 2006 года полномочия не допускать внесения признанными инвестиционными биржами и клиринговыми палатами Великобритании каких-либо изменений в их нормативные положения, которые не соответствовали поставленным ими результатам или не имели разумной нормативной цели29. Причина предоставления правительством таких полномочий Службе финансового надзора заключалась в том, что в то время рассматривалась возможность покупки NASDAQ Лондонской фондовой биржи и правительство было обеспокоено тем, что в таком случае в Великобританию на основании владения Лондонской фондовой биржей может быть импортировано американское регулирование. Считалось, что это может отрицательно сказаться на конкурентоспособности финансовых рынков Великобритании. И таким образом законодательство предоставляло Службе финансового надзора право вето на любые попытки навязать американскую нормативную юрисдикцию британским биржам и финансовым рынкам на основании владения признанными инвестиционными биржами и клиринговыми палатами.

Статус Службы финансового надзора отличался от статуса аналогичных учреждений в управляемой правительством модели. Это было не государственное учреждение, а независимая неправительственная организация, созданная как общество с ограниченной ответственностью. За деятельность Службы финансового надзора платил финансовый сектор. Однако правительство могло оказывать некоторое влияние на Службу финансового надзора. В частности, Казначейство Ее Величества назначало исполнительный комитет Службы финансового надзора и по ряду факторов Служба оставалась подотчетной правительству30. В частности, ей было необходимо выполнить четыре уставные задачи31: она должна была вести консультации, ее правила должны были рассматриваться Генеральной дирекцией по вопросам справедливой торговли, ее решения в отношении отдельных случаев могли быть пересмотрены тем или иным способом, она должна была ежегодно отчитываться перед Казначейством Ее Величества в отношении того, насколько соблюдались ее цели регулирования, кроме того, ее члены правления должны были сообщать о выполнении ими своих функций, включая использование Службой финансового надзора своих ресурсов наиболее эффективным и экономичным способом. Однако подобные элементы отчетности не означали, что правительство Великобритании обладало таким же уровнем влияния на Службу финансового надзора и тем самым на организации рыночной инфраструктуры, как в случае юрисдикций с управляемой правительством моделью. Напротив, правительство предоставляло Службе финансового надзора достаточно независимости, оставляя за собой ограниченное число механизмов воздействия на ее ежедневную деятельность и процесс принятия решений.

Осуществление нормотворческих полномочий Службой финансового надзора также отличалось по характеру от метода, используемого соответствующими органами в управляемой правительством модели, больше напоминая подход, используемый в юрисдикциях с гибкой моделью. Служба финансового надзора вводила много специфических правил, обязательных для организаций рыночной инфраструктуры и других типов участников рынка, а также для нее самой. Тем не менее в отношении некоторых важных аспектов регулирования рынка ценных бумаг, охватывающих, например, вопросы бирж и клиринговых палат, Служба финансового надзора проводила политику предоставления либо рекомендаций в отношении соблюдения положений, которые она отслеживала, либо действий через основанное на принципах регулирование. Оба подхода оставляли биржам и другим институтам рыночной инфраструктуры определенную степень гибкости в том, как они могут соответствовать требованиям Службы финансового надзора.

Учитывая доминирующий статус Лондона как международного финансового центра и конкуренцию, которую он составлял американским рынкам, часто проводились сравнения нормативно-правовых баз Великобритании и США32. Двумя наиболее часто выделяемыми различиями между Комиссией по ценным бумагам и биржам и Службой финансового надзора являются широкий спектр полномочий, предоставленных Службе финансового надзора, и разнообразие целей Службы финансового надзора по сравнению с ориентированностью Комиссии по ценным бумагам и биржам на защиту прав инвесторов. Однако более существенными являются два других различия, поскольку они помогают увидеть особенности подхода к регулированию Великобритании, в отличие от метода, используемого в модели сотрудничества, что подтверждается в США. Во-первых, Комиссия по ценным бумагам и биржам является прежде всего агентством по соблюдению требований, ежегодно рассматривающим большое количество случаев33. В противоположность этому Служба финансового надзора использует ограниченное количество правоприменительных действий против контролируемых ею предприятий, полагаясь вместо этого на другие инструменты обеспечения соблюдения своих правил34. Во-вторых, нормотворчество Комиссии по ценным бумагам и биржам является более подробным и предписывающим по сравнению с относительно гибким подходом Службы финансового надзора.

Ранее Лондонская фондовая биржа проводила собственные обширные исследования и вела дисциплинарное производство, прежде чем передать дела в Департамент торговли и промышленности Великобритании (DTI). Однако с вступлением в силу Закона о финансовых услугах и рынках в 2000 году, обязанности Департамента перешли к Службе финансового надзора. Впоследствии Лондонская фондовая биржа проводила интенсивный мониторинг своих рынков и сообщала о любых подозрительных сделках Службе финансового надзора, а Служба решала, стоило ли продолжать данные расследования, и определяла дальнейшие действия для обеспечения соблюдения правил. Тем не менее Лондонская фондовая биржа по-прежнему вела дисциплинарный процесс в отношении нарушения собственных правил.

Трудность в классификации природы режима регулирования Великобритании можно проиллюстрировать на примере двух точек зрения, высказанных различными должностными лицами по данной теме. В 2006 году Эд Болс, секретарь по экономическим вопросам в казначействе, в то время министр по делам финансовых рынков Великобритании, подчеркнул «решимость правительства начать эффективное взаимодействие с нашими европейскими партнерами, чтобы укрепить основанное на принципах мягкое регулирование в Европе, которое было критически важным для Великобритании в плане привлечения прямых иностранных инвестиций в будущем»35. Он также отметил, что «важно, чтобы Служба финансового надзора продолжила практиковать мягкий, основанный на оценке рисков подход к регулированию»36. В отличие от этого, сэр Каллум МакКарти, председатель Службы финансового надзора, при описании природы режима регулирования в Великобритании в 2007 году заявил:

«Я бы оспорил характеристику Службы финансового надзора как «основанную на принципах» и «мягкую». Первое — наполовину правда, второе — еще меньше. И то и другое вводит в заблуждение. Я описал реальность, которая является более сложной: это смесь принципов и правил, твердые намерения… двигаться в сторону более широкого использования принципов и меньше полагаться на детализированные правила, а также подход, основанный на оценке рисков и признающий, что нам не грозят все финансовые неудачи и мы не должны стремиться избегать их всех»37.

Влияние Директив ЕС

Директивы ЕС значительно ограничили свободу регулирующих полномочий между правительствами, регулирующими органами, организациями рыночной инфраструктуры и саморегулируемыми организациями в ЕС. Это означает, что модели регулирования, принятые во всех странах — участницах ЕС, являются схожими, несмотря на то, что директивы ЕС по-разному повлияли на регулирование бирж ЕС в зависимости от имеющихся национальных механизмов. Согласно ключевым директивам относительно финансовых рынков в ЕС, в рамках Комплекса мероприятий по финансовым услугам (FSAP), в каждой стране-участнице должен быть «компетентный орган» — обычно национальный регулирующий орган — который будет нести ответственность за надзор за соблюдением положений директив, а также за международное сотрудничество. Отдельные директивы определяют конкретные полномочия и функции, передаваемые данными компетентными органами. Во многих юрисдикциях некоторые из этих функций исторически принадлежали национальным фондовым биржам. В результате Комплекс мероприятий по финансовым услугам ведет к переходу нормативных полномочий от бирж. Ниже кратко описываются последствия данных мероприятий по трем пунктам: регулирующая роль бирж на первичном рынке для нового выпуска акций, регулирующая роль бирж на вторичном рынке для торговли акциями, а также управление биржами.

1. Регулирование эмитентов. Исторически биржи в ЕС несли ответственность за листинг ценных бумаг на своих национальных рынках. Однако Комплекс мероприятий по финансовым услугам нацелен на то, чтобы «регулируемыми рынками», на которые допускают ценные бумаги, управляли организаторы торговли, как это определено в различных директивах Комплекса. Директива ЕС о проспекте эмиссии направлена на согласование содержания проспектов эмитентов, тем самым создавая паспорт для эмитента, разрешающий допуск его ценных бумаг на любой регулируемый рынок ЕС38. Директива о проспекте эмиссии определяет обязательное содержание проспекта эмиссии компании при осуществлении публичного предложения или получения допуска к регулируемым рынкам, а также то, как такие проспекты эмиссии должны утверждаться уполномоченными органами. Директива о проспекте эмиссии уже оказала значительное влияние на роль бирж ЕС, а положение об истечении срока действия означает, что к 2011 году все биржи должны передать функции утверждения проспектов эмиссии независимым уполномоченным органам.

Введение Директивы о прозрачности 20 января 2007 года привело к такой же передаче полномочий по отношению к раскрытию информации об эмитенте39. Исторически сложилось, что национальные фондовые биржи в ряде европейских юрисдикций были тесно связаны с предоставлением и распространением корпоративной информации среди участников рынка, в некоторых случаях вплоть до проверки корпоративных новостей. Тем не менее, согласно Директиве о прозрачности, компетентные органы несут ответственность за отслеживание своевременного раскрытия эмитентами информации способом, обеспечивающим быстрый доступ к ней на равноправной основе40. Ответственность уполномоченного органа предусматривала также обеспечение наличия официально назначенного механизма для централизованного хранения регулируемой информации.

Директива о рынках финансовых инструментов (MiFID) требовала наличия у регулируемых рынков четких и прозрачных правил в отношении допуска финансовых инструментов к торгам41. Также от регулируемых рынков требовалось создать и поддерживать эффективные механизмы проверки того, что все эмитенты соблюдают их требования к допуску (в соответствии с Директивой о прозрачности), а также их обязательства в отношении начальных, текущих или специальных обязательств по раскрытию информации (в соответствии с Директивой о прозрачности)42. В сущности, это позволяет регулируемому рынку устанавливать правила допуска и раскрытия информации, которые будут превосходить правила, изложенные в соответствующих директивах, в этом случае регулируемый рынок несет ответственность за обеспечение соблюдения правил. И хотя Директивы о прозрачности и о проспекте эмиссии передают многие из традиционных обязанностей бирж национальным уполномоченным органам, а Директива о рынках финансовых инструментов обеспечивает соответствие этим директивам как минимальным стандартам в масштабах ЕС, Директива о рынках финансовых инструментов по-прежнему отводит биржам роль в разработке стандартов листинга, которые стоят выше минимальных стандартов ЕС. Это оставляет биржам некоторую ограниченную гибкость в плане сохранения определенной независимой функции листинга — если они пожелают это сделать.

2. Регулирование торгов. Первой директивой Комплекса мероприятий по финансовым услугам, оказавшей значительное влияние на регулирование торгов на вторичном рынке, стала Директива о злоупотреблениях на рынке43. Она требовала, чтобы в каждой стране-участнице уполномоченному органу была предоставлена ответственность за контроль над рынками44, но также признавала, что организаторы торговли, а именно биржи, должны способствовать предотвращению злоупотреблений на рынке и принимать конструктивные решения, направленные на предотвращение и выявление практики рыночных махинаций. Различные положения Директивы о рынках финансовых инструментов также влияют на управление регулируемыми рынками. В частности, они требуют, чтобы регулируемые рынки:

- имели прозрачные и обязательные к исполнению правила и процедуры, обеспечивающие справедливую и упорядоченную торговлю, и установили объективные критерии для эффективного выполнения заявок45;

- установили и поддерживали эффективные механизмы и процедуры для регулярного контроля над соблюдением их правил всеми членами или участниками46;

- отслеживали сделки в целях выявления нарушений этих правил, несоблюдения условий торговли или действий, которые могут содержать признаки рыночных махинаций.

Операторы регулируемых рынков должны заявлять о серьезных нарушениях их правил, несоблюдении условий торговли или действий, которые могут содержать признаки рыночных махинаций, в уполномоченный орган, а также предоставлять соответствующую информацию и оказывать полное содействие уполномоченным органам в административном и уголовном расследовании рыночных махинаций, происходящих в системе регулируемого рынка или через нее47.

Директива о рынках финансовых инструментов важна для определения отношений между уполномоченными органами и биржами. В ней говорится, что страны-участницы должны требовать от оператора регулируемого рынка выполнения задач, связанных с организацией и функционированием регулируемого рынка под надзором уполномоченного органа48. Надзор за рынком является, таким образом, ответственностью как операторов рынка, так и уполномоченных органов власти. Тем не менее ясно, что конечная ответственность за надзор за соблюдением положений Директивы о рынках финансовых инструментов лежит на уполномоченных органах.

3. Управление биржами. Директива о рынках финансовых инструментов включает в себя положения относительно контроля над биржами, компетенций уполномоченных органов по отношению к организации бирж, а также целесообразности и солидной репутации тех, кто ими управляет или оказывает существенное влияние на тех, кто ими управляет49. Уполномоченный орган обязан отказать в утверждении предлагаемых изменений в праве управления регулируемым рынком или оператором рынка, если есть объективные и очевидные основания полагать, что они составят угрозу разумному и осмотрительному управлению деятельностью регулируемого рынка50. В результате уполномоченные органы всегда должны быть осведомлены о наступлении определенных условий, влияющих на долю в капитале или право голоса ответственного лица на бирже. Уполномоченный орган также имеет право временно приостановить или отстранить финансовый инструмент от торговли на бирже51.

Выводы

В настоящей главе приводится сравнение распределения полномочий по регулированию рынков ценных бумаг в ряде юрисдикций. Также оцениваются три исследования по данной теме, подготовленные соответственно для Всемирной федерации бирж в 2004 году, для Международного совета фондовых ассоциаций в 2006 году и для настоящей книги в 2006 году. Доказательства, полученные в ходе исследований, позволяют сделать ряд выводов.

1. Существует большое разнообразие и сложность в том, как юрисдикции распределяют полномочия по регулированию рынков ценных бумаг.

Это проявляется несколькими способами: 1) в типах учреждений, которым предоставляются регулирующие полномочия, включая правительства, независимые регулирующие органы, институты рыночной инфраструктуры и саморегулируемые организации; 2) в различных сферах регулирования рынка ценных бумаг, закрепленных за разными инстанциями, включая полномочия над объявлением публичной подписки и процессом листинга, регулированием эмитента после публичной подписки или листинга, торгами, финансовым посредничеством, а также расчетно-клиринговыми операциями, и 3) в типах регулирующих полномочий, предоставленных различным инстанциям, включая нормотворчество, лицензирование, контроль и правоприменительные полномочия.

2. Существуют общие тенденции в том, как юрисдикции распределяют распорядительные полномочия над рынками ценных бумаг.

Почти все фондовые биржи регулируют рынки, в том смысле что они разрабатывают правила торговли, а также осуществляют наблюдение за текущими и послеторговыми операциями. Большинство бирж лицензируют своих участников, регулируют ведение бизнеса участниками торгов, а также разрабатывают и контролируют соблюдение стандартов листинга и раскрытия информации эмитентов. Большинство саморегулируемых организаций регулируют рынки и участников аналогичным способом. Различия между биржами и саморегулируемыми организациями здесь не рассматриваются подробно.

3. Все юрисдикции придерживаются многогранной и фрагментированной структуры регулирования для своих рынков, несмотря на тенденцию к концентрации надзорных полномочий у одного регулирующего органа.

Нормативная база в каждой юрисдикции предусматривает широкий спектр регулирующих органов, как государственных, так и частных, а также широкий спектр подходов к регулированию с большей или меньшей долей вмешательства для решения различных задач.

4. Все режимы регулирования в юрисдикциях с основными рынками ценных бумаг являются почти завершенными.