Ненужные приобретения

Не всем матерям стоит разрешать своим детям становиться ковбоями (что бы ни пели нам Уэйлон Дженнингз или Вилли Нельсон), и не все генеральные директора должны стремиться к тому, чтобы их изначально средняя компания выросла настолько, чтобы войти в список Fortune 500. Однако тем, кто готов увеличивать бизнес не по дням, а по часам, обычно требуется нечто большее, чем естественный рост. Им необходимы дополнительные доходы, возникающие благодаря покупке других компаний.

Хорошие приобретения способны резко усилить рост. Они могут дать живительную силу умирающей компании. Многие представители среднего бизнеса считают, что им дешевле купить конкурента или игрока на новом рынке, чем развиваться самостоятельно.

К примеру, за последнее десятилетие основанная в 1999 году компания United Site Services, расположенная в Вестборо, штат Массачусетс, и занимающаяся сдачей в аренду портативных туалетов, выросла в национального лидера. Она выкупила крупную компанию в другом городе, а вслед за ней — нескольких более мелких конкурентов в том же регионе, после чего начала фактически доминировать на этом рынке. Компания повторила ту же стратегию не раз — сначала покупая более крупного игрока, а затем обращаясь к более мелким. Такие действия позволили ей расширить деятельность на 23 штата и достигнуть оборотов 120 миллионов долларов, перед тем как ее купила другая крупная компания.

Если бы United Site Services попыталась последовательно запускать свой бизнес по аренде портативных туалетов на одном рынке за другим, ей потребовалось бы гораздо больше времени для роста (который при этом был бы совершенно не гарантирован). Компании пришлось бы столкнуться с серьезной конкуренцией на каждом рынке и преодолением сложностей с подготовкой персонала в каждом регионе. Она просто не смогла бы всего за три года увеличить свой оборот с нуля до 120 миллионов долларов.

Приобретение помогает избежать всех этих проблем. Оно позволяет пробиться в первые ряды. Именно так компании TriNet Group, работающей в районе залива Сан-Франциско и оказывающей кадровые услуги для корпоративных клиентов, удалось быстро и значительно увеличить бизнес. Компания, основанная в 1988 году, выросла до 100 миллионов долларов оборота к 2009-му путем естественного роста и нескольких небольших приобретений. Однако затем она решила резко ускорить свой рост. Она купила конкурента сопоставимого размера (компанию Gevity HR), имевшего, впрочем, иную клиентскую базу. На покупку TriNet Group потратила почти 100 миллионов долларов. Приобретение позволило ей более чем вдвое увеличить обороты (до 220 миллионов долларов) и стать лидером рынка. После этого TriNet купила еще несколько компаний.

Приобретения особенно выгодны для компаний среднего размера на уменьшающихся рынках, где конкуренты убивают друг друга в ценовых войнах, лишающих их прибыли. Эти войны сводят на нет суммы, которые компании могли бы потратить на инновации, что еще сильнее усложняет рост. В такой среде средний бизнес просто вынужден прожигать капитал в попытках выжить.

Инвестирование средств в покупку конкурента — это ход, который может оказаться правильным и для покупателя, и для продавца. Приобретения открывают двери к новым рынкам, которые часто закрыты для средних компаний вследствие отсутствия таланта или технологии. Они способны повысить ценность бизнеса и в других аспектах. Так, в начале 2000-х годов поисковая машина для Интернета под названием Ask Jeeves представляла собой среднюю компанию на рынке, где заправляла Google. После того как Ask Jeeves совершила десятки приобретений, она сама была продана компании IAC в 2005 году за 1,8 миллиарда долларов.

Неужели все так просто? Если хочется роста, достаточно купить другой бизнес? Увы, нет, приобретения — дело рискованное. Согласно данным исследования, проведенного в 2003 году Федеральной торговой комиссией, слияния (любых масштабов) оказываются финансово успешными менее чем в половине случаев. Иными словами, шансы на успех при приобретении оказываются ниже, чем при подбрасывании монетки. Чаще всего рост доходов снижается после слияния как у покупателей, так и у продавцов.

Вот почему неумелое стратегическое приобретение может считаться четвертым «молчаливым убийцей» роста средних компаний.

Средние компании — нестандартные риски

Успех или неудача при приобретении определяются многими факторами. С точки зрения среднего бизнеса важен каждый из них, поскольку шансы на успех невелики, а ставки крайне высоки. Компания из рейтинга Fortune 500 способна просто списать убытки, связанные с неудачным приобретением, и двигаться дальше. Что же касается среднего бизнеса, для него неудачные сделки очень опасны и даже могут оказаться убийственными.

Что может пойти не так в процессе приобретения? Проблемы для средних компаний часто становятся заметными на фазе интеграции (то есть слишком поздно), когда операционная деятельность и управленческие структуры покупателя и продавца должны стать единым целым. Покупатель вкладывает все больше капитала в приобретенную компанию, а возврат на инвестиции не растет, и тогда он обращается к своему основному бизнесу. Вторая компания начинает страдать от нехватки инвестиций и внимания, ее двигатель начинает работать с перебоями, как у самолета с пустым топливным баком. Однако не стоит списывать это исключительно на сложности с интеграцией. Некоторые приобретения просто обречены на неудачу по целому ряду причин.

Иногда руководство просто не сознает, что допустило ошибку, пока не становится слишком поздно. После подписания всех бумаг покупатель вдруг понимает, что продукты приобретенной компании вовсе не так прибыльны, как его убеждали. В процессе развития многообещающих технологий вдруг возникают масштабные проблемы. Иногда команде слишком поздно становится ясно, что ей недостает сил или бюджета, чтобы справиться со сложной интеграцией.

Бывает, цена покупки оказывается слишком завышенной, а долги приобретаемой компании — неподъемными. Иногда удачному слиянию мешает столкновение корпоративных культур. Пока стороны спорят, из обеих компаний начинают уходить ценные работники, забирая с собой свои знания.

Проблемы некоторых приобретений вызываются неправильными географическими расчетами. Мне известна история трех производителей продуктов питания, объединившихся в 2009 году в компанию с частным инвестированием. Их заводы находились на расстоянии полутора тысяч километров друг от друга, что делало интеграцию операций и инфраструктуры практически нереальной, следовательно, сэкономить на масштабах не представлялось возможным. Через 18 месяцев после слияния новая компания подала заявление о банкротстве.

Основная проблема в процессе слияний и поглощений связана с неадекватно проведенным первичным изучением ситуации. Один импортер игрушек (я уже рассказывал о нем) разозлился из-за того, что его бывший клиент — ретейлер — превратился в его конкурента, и решил в отместку купить другого ретейлера. Однако генеральный директор компании-импортера не хотел, чтобы прочие клиенты воспринимали его как потенциального конкурента, потому пытался сохранить сделку в тайне. Вследствие этого он практически не стал интересоваться состоянием дел у ретейлера, которого планировал купить.

Сюрприз, сюрприз! Компания оказалась не такой прибыльной, как рассчитывал покупатель. Для изменения ситуации потребовалось два года. За это время импортер уже потратил миллионы (причем совершенно неожиданно для себя), что составило около 50% изначальных расходов на приобретение.

Вполне понятно, что покупка неподходящего бизнеса может иметь болезненные последствия. А иногда с приобретаемой компанией все в порядке, но покупатель просто не способен запустить нормальный рабочий процесс. И если это происходит, результаты оказываются ужасны. Впрочем, прежде всего вам следует избегать именно неправильных покупок.

Практика интеграции: ключ к успеху

Если компания с многомиллиардным оборотом, как правило, имеет довольно много руководителей, то большинство средних компаний работают с небольшой управленческой командой. Однако приобретения — это комплексный процесс, требующий чрезвычайного внимания, и потому способны до крайности распылить силы менеджмента средней компании.

Конечно же, отвлечение управленческой команды — это одно, а деньги, постоянно утекающие из вашего кармана, — совсем другое. Общие расходы по приобретению всегда оказываются выше цены покупки — в некоторых случаях значительно выше. Почти каждое приобретение предполагает привлечение юристов и других консультантов. А вот к чему обычно не готовы многие генеральные директора, так это к затратам, связанным с интеграцией приобретенной компании.

Процесс интеграции — это ключевой фактор, лежащий в основе многих неудачных приобретений. По сути, практически каждый аспект сделки может быть для вас благоприятным — компания, на которую вы нацеливаетесь, идеально подходит вам в стратегической перспективе; ваша управленческая команда имеет необходимые ресурсы; у вас достаточно капитала, — но, если вы не сможете правильно провести интеграцию, приобретение приведет вас к поражению. Кроме того, у вас всего один шанс укусить яблоко, одна возможность слить воедино две не похожие друг на друга культуры, два типа процессов, систем и производственных линий.

Так почему же интеграция так часто оказывается неудачной? Как и все остальные вопросы, связанные с приобретениями, это довольно непростая задача. Когда дела начинают идти плохо в более крупных компаниях из сектора среднего бизнеса (с оборотом от 300 миллионов до миллиарда), это зачастую бывает вызвано отсутствием контактов между людьми, заключающими сделку, и теми, кто должен работать над ее реализацией. Высшие руководители проводят переговоры, а детали слияния оставляют на усмотрение операционных руководителей. Однако те часто не могут распоряжаться необходимыми ресурсами, обязательствами и поддержкой, хотя именно от них ожидается, что они проведут заключение сделки со всеми преимуществами, которые топ-менеджеры пообещали правлению компании.

Еще одна причина, по которой приобретения терпят неудачу на фазе интеграции, состоит в том, что со временем изначальная цель сделки забывается. Для завершения интеграции могут потребоваться месяцы или даже годы. В течение этого времени команды обеих компаний могут утратить видение стратегической перспективы и начать отвлекаться на решение краткосрочных проблем. Когда правление или генеральный директор задается вопросом, почему приобретение оказалось неудачным — что, скажу еще раз, происходит почти в 50% случаев, — часто оказывается, что руководители операционных подразделений не смогли сохранить фокус на изначальной цели приобретения.

Но, хотя именно интеграция представляет собой ключевую точку неудачи, приобретения оказываются проблемными по множеству других причин. И, к сожалению, вы вряд ли сможете получить по-настоящему толковый совет от инвестиционных банкиров и консалтинговых компаний, выставляющих немалые счета за помощь. Печальная правда состоит в том, что от вас и вашей сделки зависит их выживание. Следовательно, ваши интересы не всегда будут соответствовать их интересам. Мало какой консультант посоветует вам отказаться от сделки, даже от самой неудачной.

В традиционных советах по слияниям и поглощениям нет никакой пользы

Нам остро недостает хороших советов на тему интеграции средних компаний после слияния. Большинство книг и статей, посвященных вопросам стратегии приобретений, фокусируется на заключении сделки — взаимном поиске покупателя и продавца и подписании контракта. Даже моя собственная книга The Feel of the Deal («Чувство сделки») рассказывала об установлении связей с продавцом и оформлении сделки, а не об интеграции бизнеса (хотя она и остается одной из немногих книг, раскрывающих тему приобретений в средних компаниях). Та же литература, которая не затрагивает вопрос заключения сделок, обычно рассказывают о стратегии выхода — то есть о том, как владельцу компании продать ее за максимальную цену. Эти книги совершенно ничего не говорят о том, как повысить шансы на успех стратегического приобретения.

Что касается экспертов, практически любая крупная консалтинговая и бухгалтерская компания публикует официальные документы и отчеты на тему стратегии слияний и поглощений. Почти всегда эти материалы нацелены на компании, оборот которых составляет не менее миллиарда долларов. Возьмем хотя бы исследование KPMG, бухгалтерской компании из «большой четверки», опубликованное в 2009 году и имеющее название The Determinants of M&A Success («Определяющие факторы успеха при слияниях и поглощениях»). Оно часто цитируется журналистами, учеными и экспертами по корпоративному развитию. Средний размер рассмотренных сделок составил 3,4 миллиарда долларов, однако в работе на удивление мало рассказывается об успехах в наиболее критически важных и сложных областях: правильном выборе цели, создании стратегии интеграции и формулировании обоснований для приобретения.

Иными словами, генеральные директора средних компаний принимают на вооружение советы, предназначенные для крупных предприятий, а затем сталкиваются с проблемами при внедрении.

Почему? В вопросе приобретений средние компании (по сравнению с крупными) имеют два фундаментальных недостатка.

Во-первых, большинство крупных компаний обладает невероятной финансовой глубиной. Они имеют гигантские резервы денежных средств и акции на открытом рынке, с курсом которых могут играть. Кроме того, поскольку они обычно покупают компании размером значительно меньше их собственного, подавляющее большинство приобретений просто не способно остановить их рост, даже если придется полностью списать связанные с покупкой расходы на убытки. Напротив, средний бизнес обычно приобретает компании, размер которых ближе к его собственному. Например, множество предприятий с оборотом 50 миллионов долларов находят себе целевые компании с оборотом между 5 и 25 миллионами, и каждое из этих приобретений при неправильных действиях способно значительно снизить прибыль покупателя. Мало кто из продавцов хочет получить в качестве платежа неликвидные акции частной компании.

Во-вторых, большинство крупных компаний создают специальные команды, постоянно занимающиеся анализом и интеграцией приобретений и имеющие численность от 30 до 100 человек, то есть больше, чем общее количество сотрудников в средних компаниях. Слияние двух бизнесов требует огромных управленческих ресурсов, которых у средних компаний обычно оказывается значительно меньше, чем у крупных. Средние компании редко когда могут выделить сотрудников, которые бы занимались исключительно вопросами финансирования сделок, подписания контрактов и интеграции. Обычно это не имеет смысла, поскольку в большинстве случаев средние компании заключают значительно меньше сделок такого рода, чем крупные.

Отсутствие достаточной финансовой силы, опыта в области слияний и поглощений и должной концентрации означает, что вопрос стратегических приобретений выглядит для компаний-приобретателей среднего размера фундаментально иным образом, нежели для крупных, — и именно поэтому советы, подходящие для последних, не сработают применительно к среднему бизнесу.

Как сделать невозможное

В процессе написания книги в последние два года я потратил много времени на изучение результатов приобретений, сделанных средними компаниями, — как успешных, так и неудачных. Я беседовал с ныне активными и бывшими руководителями более чем 50 средних компаний, которые пошли на решительный шаг и купили себе рост (или как минимум то, что они считали ростом). Из наших обсуждений я сделал вывод, что в случае успешных приобретений эти руководители всегда следовали четырем важным правилам:

1) покупка только тех компаний, которые способны улучшить основную стратегию бизнеса;

2) наем сотрудников с опытом в области слияний и поглощений задолго до заключения сделки;

3) тщательная оценка того, имеет ли потенциальная сделка нужный масштаб и хорошо ли приобретаемая компания соответствует вашей с культурной и операционной точек зрения;

4) процесс интеграции — дисциплинированный и сосредоточенный.

Давайте внимательно рассмотрим каждый из этих принципов.

Уверенность в том, что приобретаемая компания поддерживает вашу основную стратегию

Некоторые представители среднего бизнеса сами навлекают на себя немало проблем, приобретая компании, неспособные оказать серьезное влияние на их базовую стратегию. Я отлично понимаю, почему и как такое происходит. Инвестиционный банкир рассказывает вам о компании, выставленной на продажу (возможно, это один из его клиентов), и говорит, что сделка «слишком хороша, чтобы ее пропустить». Такая компания может работать в быстрорастущем секторе экономики — или же в медленно растущем, но плохо, и потому ей требуется более грамотное управление.

Рассуждения в таком ключе опасны. Приобретение компаний само по себе — это не стратегия. Покупка должна поддерживать стратегию — с точки зрения географической экспансии, приобретения талантов, диверсификации в смежные направления бизнеса, вертикальной интеграции путем покупки клиента или поставщика, расширения линейки продуктов, нейтрализации конкурентов, масштабирования и т.д. Если вы приобретаете компанию, которая не помогает вам в реализации вашей основной стратегии, это напоминает ситуацию, когда вы ходите по блошиному рынку, потому что хотите найти столик, но отвлекаетесь и покупаете десяток других вещей, ни одна из которых не может никоим образом выполнять его функции. Через две недели вы смотрите на странную коллекцию вещей в своей гостиной и задаетесь вопросом, почему у вас до сих пор нет столика. Все просто: вы свернули с пути.

Не позволяйте инвестиционному банкиру или собственнику сделать то же самое с вашим бизнесом. Если приобретенная компания не в полной мере соответствует вашей базовой стратегии, то вы неминуемо лишите ее ресурсов, необходимых для роста, поскольку основной бизнес всегда будет для вас важнее.

Однако когда идея приобретения возникает в процессе стратегического планирования, то поддержка купленной компании и вложения в нее будут частью вашей основной стратегии (см. главу 2 «Эксперименты руководства со стратегией»). И в этом случае новый бизнес имеет больше шансов получить от вас все, что ему необходимо. Такая философия слияний и поглощений помогла вырасти компании EORM из Сан-Хосе, штат Калифорния, основанной в 1990 году и занимающейся консультированием по вопросам охраны окружающей среды, здоровья, безопасности жизнедеятельности и устойчивого развития. Вплоть до 2010 года эта компания со штатом в 75 человек и доходом 13 миллионов долларов практически не занималась приобретениями. Однако недавно ее рост почти остановился, и топ-менеджеры решили, что им нужно стимулировать стратегию роста именно с помощью приобретений.

Топ-менеджеры создали ясное руководство для приобретения. Целевые компании должны были заниматься той же, что EORM, или сходной деятельностью, иметь немного сотрудников (от 10 до 20 человек) и располагаться либо в Южной Калифорнии, либо на Восточном побережье (это условие поддерживало планы компании в области географической экспансии).

EORM начала заниматься планомерным поиском, строго придерживаясь этих критериев. Первая сделка на Восточном побережье была заключена в конце 2010 года, вторую компанию — Sigma Engineering, работающую в Южной Калифорнии, — EORM купила в августе 2011-го. Благодаря этому EORM обрела вес на целевом географическом рынке и смогла проникнуть в два новых сектора (корпоративных розничных продаж и государственных служб), а также приобрела навыки в новых важных областях — в экологической экспертизе строительных объектов и рекультивации. Покупка помогла значительно улучшить судьбу обеих приобретенных компаний. С тех пор EORM выросла, в 2013 году она имела 27 миллионов долларов оборота и штат в 175 сотрудников. Она продолжает стимулировать свой рост с помощью приобретений и планирует провести очередную сделку в течение 2015 года.

А что насчет диверсификации? Она важна для многих компаний из списка Fortune 500, но может оказаться смертельно опасной для среднего бизнеса. Большинство средних компаний не имеют ни финансов, ни кадровых ресурсов для управления бизнесом, сути которого они не понимают.

Помните компанию-грузоперевозчика, о которой я рассказывал в главе 2? Ее руководителям пришлось познать эту печальную истину на собственном горьком опыте. Компания росла медленно, но стабильно, занимаясь бизнесом с довольно небольшой прибылью. В 2003 году ее крупный клиент (производитель соусов) столкнулся с финансовыми проблемами. Генеральный директор транспортной компании оказался вовлеченным в неприятную задачу по сбору долгов, но в процессе заинтересовался этим бизнесом и его продуктами и почуял интересную возможность. Производитель соусов предложил грузоперевозчику купить свою компанию по довольно низкой цене, а тот посчитал сделку слишком хорошей, чтобы отмахнуться от нее. Однако вскоре после того, как он купил бизнес, начали проявляться проблемы. Приобретенный бизнес нуждался в капитале и хорошем менеджменте. Генеральный директор компании-грузоперевозчика лично занялся управлением и привлек к процессу свою команду топ-менеджеров. Однако у его подчиненных имелись и другие обязанности, и им пришлось распыляться. Через полгода генеральный директор закрыл компанию — производителя соусов и попрощался со своими вложениями — 370 000 долларов.

Средние компании преуспевают, когда их стратегия сфокусирована, ясна и хорошо исполняется каждый день. Однако разобраться, в какой степени стратегия приобретенной компании соответствует вашей, не всегда бывает просто. Важно понять, насколько купленный бизнес помогает вам взращивать уже существующий. Чем больше такой пользы вы видите, тем легче можете пойти на рискованную или сложную сделку. Вы должны ответить «да» на следующие три вопроса:

- Имеет ли приобретение существенное значение для стратегии вашей компании?

- Уверены ли вы, что ваша компания станет более успешной в финансовом плане вследствие этого приобретения?

- Если приобретение потребует на 30% больше усилий и капитала, чем показывают ваши расчеты, то согласитесь ли вы на сделку?

Если вы ответите «нет» на любой из этих вопросов, вам следует отказаться от приобретения. Сберегите свои силы и ресурсы для более значимой цели.

Наличие опытного штатного специалиста по слияниям и поглощениям

Можете ли вы представить себе, что проводите операцию по пересадке сердца, не имея ни соответствующего обучения, ни опыта? Разумеется, нет. Однако ситуация, когда компания впервые приобретает другой бизнес, выглядит, с моей точки зрения, ненамного проще. Оба этих действия достаточно сложны и связаны с живыми организмами. Тем не менее слияния и поглощения в небольших компаниях часто проводятся новичками, не имеющими ни знаний, ни достаточного внешнего контроля.

Компания — производитель сувениров (вкратце упомянутая мной ранее) поняла это на собственном тяжелом опыте. Она купила другую компанию из того же сектора бизнеса, однако ни у одной из двух команд менеджеров не имелось опыта работы, связанного с приобретениями. Переговоры были сложными, однако покупающая сторона считала себя готовой к ним. Ее поддерживали привлеченные со стороны юристы, представители инвестиционного банка и бухгалтерской компании. Казалось, что все готово. Однако команда не смогла детально разобраться с вопросом обязательств, связанных с закрытием одной из фабрик приобретенной компании, на сотни тысяч долларов недооценив расходы по закрытию. В результате внезапно появились неожиданные и значительные накладные расходы, которые тут же принялись поглощать оборотный капитал, необходимый для роста. Поставщики (которые стали получать оплату с запозданием) и клиенты (вследствие снижения скорости обслуживания) оказались разочарованы. Процесс разработки нового продукта остановился из-за нехватки средств. Даже через два года после того приобретения производитель сувениров так и не смог до конца разобраться с проблемами, связанными с огромной долговой нагрузкой и слабыми продажами.

И где же были юристы? Бухгалтерские консультанты? Инвестиционный банк? Почему они не помогли компании отказаться от этого приобретения, впоследствии оказавшего такой разрушительный эффект? Проблема заключалась в том, что все привлеченные со стороны советники умели находить потенциальные сделки и заниматься заключением контрактов, но не были сосредоточены на том, чтобы помочь руководству найти правильную компанию, оценить легкость ее интеграции, распланировать и реализовать эту интеграцию. Для решения таких задач средним компаниям стоит полагаться на собственные ресурсы. И хорошо, если таковые будут.

Наличие в штате топ-менеджеров с опытом интеграции при слияниях и поглощениях крайне важно. Более того, эти люди должны провести в компании некоторое время, чтобы понять ее культуру и сформировать связи, позволяющие использовать все имеющиеся человеческие ресурсы. Сторонние бухгалтеры и консультанты редко могут помочь в этом даже более крупным компаниям, имеющим средства для их привлечения. Такие эксперты не знают культуры приобретающей компании, и им недостает полномочий для принятия решений. Чаще всего они не понимают специфики бизнеса и не способны предложить своим клиентам ничего, кроме контрольных списков и общих управленческих навыков. Иногда это может принести свою пользу. Но сторонние специалисты не способны выстроить мост через пропасть недостающих знаний в деле слияний и поглощений.

Интеграция приобретений была частью должностных обязанностей команды по корпоративному развитию в CCC Information Services. Эта чикагская компания торговала программными продуктами и услугами, связанными с автомобильным страхованием. Когда в 2004 году Том Бэрд, старший вице-президент по вопросам корпоративной стратегии и развития, управлял этой командой (а на тот период оборот компании составлял около 200 миллионов долларов), ему подчинялось всего двое сотрудников — старший из них занимался источниками финансирования сделок, а младший — финансовым моделированием. Когда вопрос приобретения стал актуальным, Том Бэрд собрал команду руководителей, представлявших кадровую службу, юристов, бухгалтерию и другие подразделения. Сам Бэрд имел немалый опыт приобретений — до перехода в ССС он в течение 19 лет руководил слияниями и поглощениями в крупных корпорациях (TRW и Reynolds and Reynolds).

Впрочем, совершенно не обязательно быть компанией с оборотом 200 миллионов долларов, чтобы иметь в своем составе нескольких штатных сотрудников с опытом слияний и поглощений. Даже компании меньшего размера, интересующиеся приобретениями, оказываются достаточно велики, чтобы найти людей, работа которых будет полностью посвящена этой задаче. Когда Линдон Фолкнер в 2005 году стал генеральным директором компании Pelican Products, производившей корпуса для оборудования, он верил, что бизнес (имевший в то время оборот на уровне 80 миллионов долларов) сможет вырасти за счет приобретений. И хотя Фолкнер был единственным руководителем Pelican, когда-либо занимавшимся слияниями и поглощениями, этим опытом он обладал в полной мере. Потому он сначала стал наставником для своей команды, а затем принял активное участие в процессе покупки и интеграции одной небольшой австралийской компании. К 2009 году Фолкнеру удалось научить подчиненных специфике слияний и поглощений настолько хорошо, что компания смогла самостоятельно приобрести очень крупного конкурента, Hardigg Industries. Такой шаг позволил Pelican Products удвоить обороты. На этот раз Фолкнер привлек к процессу одного заслуженного специалиста в области слияний и поглощений, которого знал по прежней работе. Оба приобретения прошли совершенно гладко.

Если вы планируете покупать другие компании, то риски значительно снизятся, если у вашей управленческой команды будет достаточный опыт в области слияний и поглощений. Тем не менее многие средние компании полагают, что они могут научиться по ходу дела. Если вы хотите пойти по этому пути, то я настоятельно рекомендую вам заняться для начала небольшими приобретениями в направлении вертикальной интеграции. Если вам недостает опыта по объединению бизнесов при слияниях и поглощениях, наймите компетентных в этом людей. И, наконец, убедитесь, что ваши лучшие руководители, занимающиеся операционной деятельностью, смогут сконцентрироваться на процессе приобретения, — освободите их от всех остальных обязанностей.

Я как генеральный директор провел свое первое приобретение в 1999 году. Купленная нами компания Rinehart Fine Arts производила плакаты и другую художественную полиграфическую продукцию, которую часто можно видеть на стенах в офисах и частных домах. Я занимался этой работой, не имея совершенно никакого опыта в области слияний и поглощений. К счастью, Rinehart представляла собой уменьшенную версию моего собственного бизнеса, компании Bentley Publishing Group. После заключения сделки мы просто начали загружать склад компании и перевозить ее продукты на наши площади. Прежний руководитель Rinehart сохранил за собой роль консультанта. Моим наставником выступал заслуженный специалист в области слияний и поглощений. И хотя вся ответственность лежала на моей команде, процесс интеграции был упорядоченным. С каждым последующим приобретением (а всего за период с 1999 по 2004 год мы делали это четыре раза) опыт моей команды рос — а с ним увеличивались скорость и эффективность интеграции.

В процессе любого приобретения возникают те или иные ошибки и сюрпризы, но средним компаниям, не имеющим никакого опыта в данной области, будет сложнее играть в эту игру.

Оценка степени необходимой интеграции

Лучшие компании-приобретатели никогда не откусывают больше, чем могут проглотить. Они определяют необходимую степень интеграции и отказываются от сделок, способных наложить слишком большое бремя на их команду. Таким образом они выстраивают правильный компромисс между размером приобретения (то есть величиной возможного дополнительного дохода) и сложностью реализации (издержками и усилиями по получению этого дохода).

Хороший специалист в области приобретений прежде всего находит ответ на важный вопрос: «Насколько большую сделку мы можем потянуть с учетом имеющихся у нас ресурсов?» Слишком незначительные приобретения нередко требуют неоправданно больших усилий и денег. В результате многие опытные специалисты по слияниям и поглощениям устанавливают в качестве входного параметра минимальный размер сделки. Это позволяет избежать потерь времени при проведении дальнейших исследований.

Как ни странно, но если оборот компании, на которую вы нацеливаетесь, составляет менее 5 миллионов долларов, то велики шансы, что ее проверка будет особенно сложной и дорогостоящей. Зачастую системы отчетности и бухгалтерского учета у небольших компаний плохие. Таким образом, чем меньше размер приобретаемого бизнеса, тем выше риск того, что после заключения сделки возникнут сюрпризы. Сюрпризы — это всегда скверно. И хотя покупка небольшой компании вряд ли вас убьет (поскольку изначальные расходы будут невелики), другие издержки — стоимость потерянного времени, работы персонала и его отвлечения от других дел — могут оказаться достаточно болезненными. На сделки такого рода имеет смысл идти, только если у вас есть убедительное обоснование или если отсутствуют другие, более привлекательные альтернативы.

Для вас могут представлять интерес компании несколько большего размера — например, с оборотом в 20% от вашего. Однако и здесь вполне вероятны серьезные проблемы — значительно более масштабные, чем можно было ждать. Приобретаемая вами компания с оборотом 25 миллионов долларов вполне способна столкнуться с убытками в размере, скажем, 100 миллионов — она может вообще лишить вас прибыли.

А теперь давайте подумаем о том, что произойдет, если вы купите компанию, размер которой составляет 75% от размера вашей. Сделка такого рода приведет к масштабной трансформации. Она совершенно однозначно повлияет на величину ваших доходов. И, конечно же, она утопит ваш бизнес, если что-то пойдет не так.

Риск такого рода сделок имеет пять составляющих. Первая — финансовая. Более крупные компании, сталкиваясь с проблемами, потребляют больше денег, чем маленькие. Второй фактор риска связан с человеческим капиталом. Чем больше количество сотрудников, тем выше вероятность, что у вас возникнут проблемы с людьми, и тем существеннее будут усилия, необходимые для того, чтобы сохранить производительность работы персонала. Третий значительный фактор риска связан с интеграцией систем и мощностей. Каждая фабрика, которую нужно закрыть, или IT-система, требующая перестройки, налагает на вас тяжелое бремя. Четвертый фактор риска связан со сложностью организации. Обычно приобретаемая крупная компания работает в нескольких сегментах рынка и имеет много клиентов. Это значит, что она использует различные маркетинговые механизмы, организацию продаж и практику обслуживания клиентов для каждого сегмента. Это сложно, и с этим вам придется работать. Пятый фактор риска — время. Чем быстрее вы проведете интеграцию, тем лучше, но в некоторых случаях ее необходимо делать быстро, особенно если вы инвестировали в проект значительную долю капитала своей компании. Для снижения долгового бремени вы должны обеспечить высокий возврат на инвестиции — а его величина в значительной степени зависит от скорости интеграции. Чем быстрее вы ее произведете, тем быстрее начнете получать доход и пользоваться плодами ожидаемой экономии.

С учетом столь больших рисков масштабные сделки следует заключать, только если у средней компании имеется убедительная причина поступать именно так и поставить на кон буквально все. И в этом случае стоит прежде всего провести глубокое финансовое моделирование, предполагающее самые худшие сценарии развития событий. Например, что произойдет, если доходы и прибыльность приобретенной вами компании снизятся, а разработка новых продуктов по каким-то причинам замедлится? Пусть ваши операционные руководители, понимающие, какие образом покупаемая вами компания зарабатывает деньги, погрузятся в детали. Они должны учесть и пропускную способность фабрики, и оборачиваемость по каждой товарной позиции, и расходы на обеспечение качества или соответствие требованиям законодательства. Это не финансовая работа высокого уровня, а, скорее, обычная обработка информационных массивов. Однако, только тщательно проанализировав все детали, вы сумеете смоделировать возможные сценарии и принять хорошее решение.

CEO должен напоминать своим руководителям, что именно они несут ответственность за цифры, указанные в плане. Вице-президент по продажам будет отвечать за развитие нового рынка, директор по операциям — за обещанное им снижение издержек, менеджеры подразделений — за свои плановые показатели прибыльности. А генеральный директор будет нести личную ответственность за развитие стратегической ценности. Все это надлежит осмыслить и записать еще до того, как правление примется изучать сделку. Так вы избежите нереалистичных предположений, основанных на том, что все в мире идет, как вы того хотите.

Прежде чем заняться покупками, убедитесь, что они вам нужны. Зарубите это себе на носу.

Так что, если вы решите, что ваша компания способна интегрировать другую, вам следует задаться вопросом, сколько именно интеграции потребуется и как ее обеспечить. Стоит ли вам объединять персонал отделов маркетинга и продаж? Производственные линии? IT-системы и управление человеческими ресурсами? Офисы? На что следует обратить больше внимания, а на что — меньше?

Слишком высокая степень интеграции способна значительно усложнить приобретение и разрушить связи, процессы и команды, которые формировали в прошлом ценность компании. Слишком малая степень интеграции означает, что вы не сможете снизить дублирующиеся расходы и повысить тем самым ценность приобретения или же управленческие команды не сумеют в полной мере воспользоваться преимуществами «перекрестного опыления». Результат слияния 1 + 1 должен быть значительно большим, чем 2. Лучший способ добиться такого — отказаться от излишней интеграции процессов, систем, производственных линий и подразделений, если это приведет лишь к незначительной экономии, в то время как конкурентное преимущество обеспечивает текущее их состояние. Крупный выигрыш от слияний и поглощений редко когда бывает основан на небольшой экономии по множеству статей. Негативное влияние перерывов в работе и напряжения в процессе интеграции даже одного элемента способно перевесить ту незначительную экономию, которой вы сможете добиться.

После того как вы оцените, в какой степени вашей компании следует интегрировать продукты, процессы и стратегии, перед вами встанет новая задача: собственно проведения интеграции с купленной компанией, которое должно быть максимально эффективным.

Добавление дисциплины процессу интеграции

Лучше всего распланировать интеграцию с новой компанией еще до того, как вы подпишете контракт. И здесь вам понадобятся не только руководители, отвечающие за корпоративное развитие. Вы должны привлечь к этому процессу всех остальных членов своей операционной команды: представителей производства, маркетинга, продаж, дистрибуции, финансов и других топ-менеджеров, которым совсем скоро предстоит работать со своими коллегами из приобретаемой компании.

Мое исследование показывает, что это особенно важно для среднего бизнеса с оборотом от 500 миллионов до миллиарда долларов. В таких компаниях операционные руководители и их сотрудники должны помогать командам по корпоративному развитию, генеральному и финансовому директорам в проведении должной проверки состояния дел в компании, которую те хотят купить. Если вашим топ-менеджерам предстоит заниматься интеграцией или управлять новыми направлениями бизнеса, этим людям следует знать, что покупает ваша компания, задолго до того, как вы возложите на них ответственность. А вам, перед тем как вы подпишете все нужные бумаги, будет полезно узнать мнение подчиненных о том, насколько нужно такое приобретение. Вовлечение сотрудников на самых ранних этапах позволяет им понять стратегическое намерение, связанное с грядущим слиянием. Начав практическую работу, они могут оказаться слишком занятыми, для того чтобы понять, в чем состоит точка зрения генерального директора, а следовательно, способны сбиться с курса.

С этой мыслью согласен Барри Карлин, один из основателей и в прошлом генеральный директор компании CRC Health Group, крупнейшего в США поставщика услуг по лечению химической зависимости и услуг по корректировке поведения. Он выстроил свой бизнес, проведя более тридцати приобретений в период между основанием компании в 1995 году и своим уходом из нее в 2010-м (в 2006 году Bain Capital купила CRC Health Group за 723 миллиона долларов). На сегодняшний день доходы CRC составляют около 450 миллионов долларов. Карлин сказал мне, что вероятность неудачи в процессе приобретения растет тем сильнее, чем меньше сотрудники, занимающиеся операционной деятельностью, вовлечены в процесс обсуждения сделки.

Кроме того, если вы планируете сохранить управленцев приобретаемой компании, это может стать для них отличным временем, чтобы заняться вместе с вами планированием жизни после слияния.

Пожалуй, это лучший способ организации покупки других компаний, однако он крайне редко используется в реальном мире. В среднем бизнесе зачастую генеральный директор (при участии отдела корпоративного развития или без него) сам находит, оценивает и покупает другие компании. Как только сделка оказывается заключена, работа с купленной компанией передается операционным руководителям. Такой подход способен значительно повысить риск неудачи, поскольку вашим людям придется перестраиваться на ходу. Они далеко не сразу освоятся, выстроят связи, оценят системы и возможности приобретенной компании — за это время многие ключевые сотрудники покинут ее, а сумма возврата на инвестированный капитал неминуемо снизится.

Поэтому крайне важно пригласить к участию правильных людей еще до заключения сделки. После того как все бумаги будут подписаны, вам потребуется быстро и с должной дисциплиной заняться интеграцией приобретений. Лучше всего начать с тщательно продуманного документа, формулирующего причины покупки и содержащего план с целями и датами, к которым те должны быть достигнуты. Этот план не может просто лежать на полке; к нему следует постоянно обращаться менеджерам, ответственным за его реализацию.

И именно здесь вам необходимо вовлечь в игру свою прекрасную управленческую команду (если помните, я говорил вам о ее необходимости в главе 1 «Потеря времени»). С точки зрения пользы для бизнеса среднего размера главное дело, которым должны заниматься менеджеры проектов, чтобы оправдать свою зарплату, — это интеграция приобретенных компаний, особенно масштабная.

Интеграция может занимать и 90 дней, и 90 недель. Но вам в любом случае потребуется организация управления этим процессом, позволяющая видеть происходящее. Вы должны создать команду из лидеров покупающей и покупаемой компаний, специалистов в области управления проектами, а также сотрудников, отвечающих за корпоративное развитие, и руководителей операционных подразделений. Этот орган должен отчитываться генеральному директору компании-покупателя и контролировать развитие интеграционного процесса.

Наличие такого органа не только поможет высшему руководству видеть прогресс интеграции, оно обеспечит управленческой команде приобретаемой компании некоторое пространство для маневра. Эта проблема весьма распространена. Топ-менеджеры недавно купленного бизнеса чувствуют, что их не слушают на самом верху новой материнской компании. Они не могут принимать важных решений, поскольку им не удается привлечь внимание боссов, и оттого ощущают себя чужаками в чужой стране. Разумеется, вследствие этого они испытывают гнев и серьезное падение морального духа.

Создание органа, о котором я говорил выше, поможет вам укротить негативные эмоции. Я советую не распускать его как минимум два года после заключения сделки о приобретении компании. Его участники должны встречаться ежемесячно (как правление корпорации) и обсуждать ключевые индикаторы прогресса интеграции.

Надеюсь, что я не отбил у вас желание заниматься приобретениями. Да, этот процесс требует огромной работы, люди должны знать, что делают другие, вам понадобится тщательно спроектированный план интеграции и орган, контролирующий его выполнение. Однако все это реально. Это не ракетостроение. И если вы сделаете все как надо, то, вполне вероятно, приобретение правильной компании резко усилит ваш рост.

Однако, если что-то пойдет не так, приобретение будет способно вас убить.

Агрегирование, или В чем польза изучения приобретений, производимых средними компаниями

Пожалуй, лучше всего учиться технологии приобретений на опыте компаний, использующих принцип агрегирования. Агрегирование начинается с того, что команда выявляет высокофрагментированный рынок, который обслуживает много компаний. Суть агрегирования состоит в приобретении большого числа конкурентов, что обеспечивает компании огромную экономию в закупках, производстве, финансах и многих других процессах, а также позволяет более профессионально заниматься маркетингом и продажами. Чтобы преуспеть в деле агрегирования, приобретающая компания должна довести до совершенства свои навыки в области выбора кандидатов и последующей интеграции после покупки.

Агрегирование часто финансируется за счет частных инвестиций. Компании, использующие эту стратегию, должны расти быстро и резко, для того чтобы компенсировать понесенные в процессе приобретения расходы. Им нужно минимизировать риск каждого приобретения и повышать уровень операционной эффективности. CRC Health Group, о которой я рассказываю в этой главе, получает финансирование со стороны North Castle, Credit Suisse и Bain Capital и может считаться типичным примером агрегированной компании.

С точки зрения любого приобретателя, изучение успешных агрегированных компаний — это изучение лучших практик работы. Однако такого рода уроки особенно важны именно для среднего бизнеса, поскольку для него приобретение компаний представляет основной фактор роста и поскольку он часто рискует значительной или даже основной частью своего капитала.

Компания United Site Services (упомянутая ранее в этой главе) начала свою деятельность в 2000 году, когда Кен Энсин и его бизнес-партнер обратили внимание на отрасль портативных туалетов и поняли, что она готова к консолидации. Бизнесмены начали выкупить небольшие компании и собирать их в одну, которая к 2003 году уже имела выручку 120 миллионов долларов, а затем была продана частному инвестору Odyssey Investment Partners с отличным мультипликатором дохода. Odyssey благодаря очередным приобретениям за три года утроила обороты United Site Services, после чего продала бизнес компании DLJ Merchant Banking Partners в июне 2006 года. United Site Services продолжала заниматься приобретениями. К 2012 году количество купленных ею компаний составило 83, и она не собиралась на этом останавливаться.

Первое, что сделал правильно Энсин, — выбрал хороший рынок. «Глядя на рынок, мы быстро поняли, что можем покупать компании за суммы, равные величине их годового дохода или чуть большие, — рассказывает он. — В процессе общения с различными компаниями этой отрасли мы быстро поняли не только то, что можем купить их за разумные деньги, но и то, что большинство из них, фигурально выражаясь, испытывали облегчение, как только мы предлагали сделку. Чаще всего они еле-еле сводили концы с концами. Это были семейные компании, где мать сидела в офисе, а отец и дядя Джо работали с клиентами. Им недоставало деловой хватки, у них практически отсутствовали компьютеризированные процессы, они не использовали бонусных систем, позволявших стимулировать многие движущие факторы, которые лежат в основе нашей модели бизнеса».

Тем не менее первым приобретением United Site Services, сделанным в январе 2000 года, была далеко не семейная компания, а крупнейший игрок на рынке Новой Англии, Handy House с оборотом 15 миллионов долларов.

«Нам повезло с первой купленной нами компанией, поскольку она действительно оказалась ведущим игроком в Новой Англии. Когда мы начали добавлять к ней следующие компании, это выходило довольно просто, поскольку они были меньше. Мы считали вполне естественным использовать ее склады, грузовики и так далее», — говорит Энсин.

В первый же год United Site Services купила шесть других компаний из Новой Англии, значительно увеличив свою долю рынка и повысив свою способность влиять на цены. Она стала единственным серьезным поставщиком для масштабных мероприятий типа рок-концертов, проводившихся в регионе. Компания сосредоточила свои усилия на Бостоне, Спрингфилде, Хартфорде и Провиденсе, а потом двинулась на юг. В ходе своего контролируемого расширения она разработала собственный уникальный метод, улучшила навыки в области поглощения и подтвердила исходное предположение о том, что правильная интеграция способна значительно повысить эффективность бизнеса по аренде портативных туалетов. За 18 месяцев работы United Site Services в Новой Англии оборот компании вырос примерно до 35 миллионов долларов, и только потом она решила обратить внимание на следующий регион.

И хотя семь приобретений за 18 месяцев вряд ли свидетельствуют о медленном росте, решение ограничиться покупкой компаний, расположенных на сравнительно небольшом расстоянии от штаб-квартиры, оказалось критически важным, поскольку позволило United Site Services создать обширную базу знаний и сформировать кадровый резерв.

Энсин и его управленческая команда быстро усвоили ряд важных уроков. Некоторые приобретенные ими компании занимались побочным бизнесом — арендой строительных заборов, трейлеров и другого оборудования. Однако Энсин посчитал, что для него крайне важна сфокусированность бизнеса, поэтому United Site Services прекратила прочую деятельность купленных компаний и ограничилась мобильными туалетами. Также Энсин направлял команды менеджеров среднего звена в только что купленные компании, чтобы заменить непрофессионалов (все эти супружеские пары и прочих родственников). Он занялся наймом менеджеров на местах и обучением основам корпоративной культуры United Site Services.

«На самых важных рынках мы направляли в новые компании людей из штаб-квартиры, умевших хорошо рассказывать о нашей истории и культуре. Мы не видели никакого более эффективного пути это сделать», — рассказывает Энсин.

Управление приобретенными компаниями на расстоянии таит в себе немалый риск. Готовность Энсина выложиться и отправить команды руководителей на места оказалась критически важным условием успеха и может считаться хорошим примером для подражания.

Следующие цели United Site Services располагались в Вашингтоне, Рэли-Дарнеме и штате Флорида. В каждом из этих регионов первая приобретенная компания становилась узловым центром, так же как было с Handy House. United Site Services сохраняла склады и производственные мощности в такой компании, однако внедряла собственные IT-системы и рабочие процессы.

После этого команда Энсина немедленно начинала интегрировать каждую новую купленную небольшую компанию с узловым центром, перемещая между ними оборудование, контракты и клиентов. Они сохраняли прежние названия брендов достаточно долго, чтобы клиенты свыклись с тем, что рядом с ними упоминается название United Site Services.

Быстрая интеграция всегда лучше. В описанной выше ситуации приобретающая компания знала все необходимое о бизнесе; там не было никаких новых технологий или других рисков, которые могли бы смутить команду руководителей в приобретаемых компаниях. Ускоренная интеграция позволяла быстрее снижать расходы, а занимающаяся ею мобильная команда могла более оперативно перемещаться к следующему объекту для работы.

United Site Services неустанно стремилась к эффективности. Она разработала масштабные стимуляционные планы, в соответствии с которыми вознаграждала самых результативных сотрудников. Она стандартизировала технику и процессы, распродала старое оборудование и заменила его новым. У United Site Services был контракт с крупной компанией Ryder, позволивший ей почти сразу же обновить грузовики и прочую технику. А еще она оценила качество заключенных договоров об аренде и отказалась от многих из них с целью снижения расходов.

Географическая экспансия United Site Services продолжалась. С середины 2001 года она начала скупать по четыре компании в квартал и захватывать все новые регионы: Атланту, Даллас, Форт-Уэрт, пока со временем не добралась до Лас-Вегаса. На следующий день после заключения каждой сделки в купленную компанию приезжали один или несколько менеджеров из штаб-квартиры. Они сразу решали, кого из прежних сотрудников оставить, а кого уволить. В течение первой недели компанию обязательно посещал топ-менеджер из штаб-квартиры вместе с IT-специалистом и представителем отдела, отвечающего за обслуживание клиентов.

Благодаря такому подходу в новых компаниях, которые могли стать региональными центрами, нужные для United Site Services процессы внедрялись уже в течение первого месяца. Поиск новых клиентов начинался с первого же дня, а старые отмечали совершенно новый уровень внимания и обслуживания. Покупаемые United Site Services небольшие компании (годовой доход которых зачастую составлял менее 3 миллионов долларов) оказывались полностью интегрированными в работу в течение 30 дней. «После этого мы начинали заниматься конкретным планированием и бюджетированием операций, — поясняет Энсин. — К тому моменту практически не оставалось неясных для нас вопросов».

United Site Services централизовала бухгалтерские операции по всей стране лишь к концу 2003 года. Помните, что ваша работа значительно упростится, если вы будете интегрировать только те процессы, которые увеличивают ценность бизнеса.

Разумеется, важно найти подходящие объекты для приобретения, но не менее важно не пострадать в результате неизбежных сложностей. Рост через поглощение вполне пригоден для средних компаний, и, как показывает опыт United Site Services, результаты могут оказаться очень даже хорошими.

Определение того, насколько то или иное приобретение подходит вашей компании, имеет огромную важность. Проведя немало исследований, я создал детальный онлайновый инструмент для оценки потенциальных приобретений. Вы можете найти его по адресу www.ceotoceo.biz/mightytools.html.

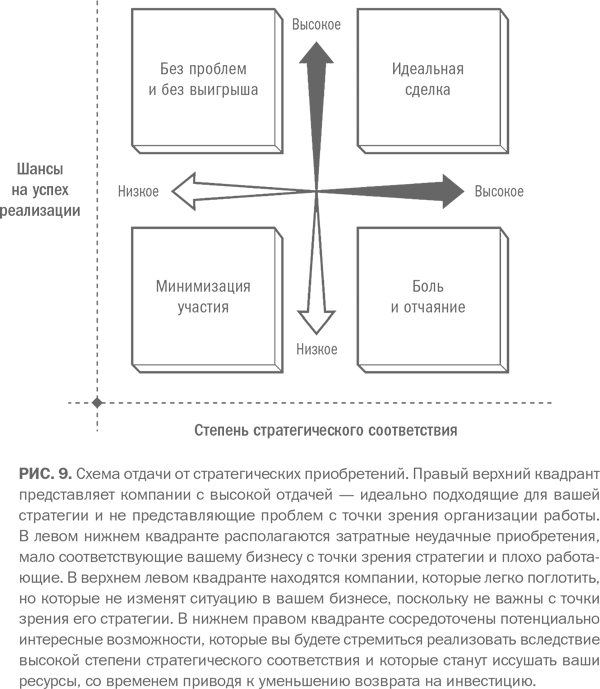

Если свести все к простым словам, то высокая отдача на стратегическое приобретение предполагает и успешность исполнения (хорошая сделка и хорошая интеграция), и правильный выбор компании-кандидата, идеально соответствующей вашим стратегическим целям. Если вы уверены и в первом, и во втором — заключайте следку как можно быстрее! А если у вас нет ни того ни другого, бегите прочь. Говорите «нет» своему лихорадочному желанию действовать — и говорите «да» только тем приобретениям, которые обеспечат вам высокую отдачу.