Книга: Опционы. Полный курс для профессионалов

Назад: 23. Базовые принципы хеджирования опционами

Дальше: 25. Хеджирование: три проекции на стандартные стратегии

24. Сложные стратегии хеджирования для инвесторов

Рассмотрим несколько стратегий хеджирования с использованием опционов.

«Участвующий» форвард

«Участвующий» форвард – это одновременная покупка (продажа) опциона колл и продажа (покупка) опциона пут с той же ценой исполнения. В результате получается опционная стратегия, абсолютно идентичная обычному форварду. Поэтому «участвующий» форвард называют еще «синтетическим форвардом». Эту стратегию предпочитают инвесторы, у которых небольшие форвардные и значительные опционные лимиты (ограничения на торговлю).

Как и стандартный форвард, «участвующий» форвард фиксирует курс, по которому хеджер сможет в будущем приобрести актив. Например, вы покупаете форвард USD/JPY на 1 год, заплатив за это 500 базисных пунктов (пять иен). Если курс спот сейчас равен 112,00, в конце периода вы получите доллары по 107,00 (112,00 − 5,00).

Используя опционы, вы можете синтетически создать форвард, купив 1-летний опцион 107,00 USD колл и продав 1-летний опцион 107,00 USD пут. При этом вы получаете те же 500 пунктов: ведь риск по данной позиции аналогичен риску длинной позиции по форварду, а одинаковый риск должен продаваться по одинаковой цене.

Knockin форвард

Knockin форвард – вариация «участвующего» форварда с той разницей, что вы будете финансировать 107,00 USD колл продажей 107,00 USD пут с 103,00 барьер-в. В этом случае вам придется покупать доллары по 107,00, только если спот коснется 103,00 во время жизни опциона. Т. е. если курс USD/JPY не коснется 103,00 и в момент истечения опциона будет равен 103,50, тот, кому вы продали опцион, не сможет предъявить его к исполнению! В таком случае вы купите нужные вам доллары по 103,50.

Данная вариация позволяет существенно улучшить курс обмена иен, которые корпорация получит в Японии на доллары. Как правило, такая стратегия стоит несколько дороже, чем «участвующий» форвард, но дополнительная безопасность того стоит.

Диапазонный форвард

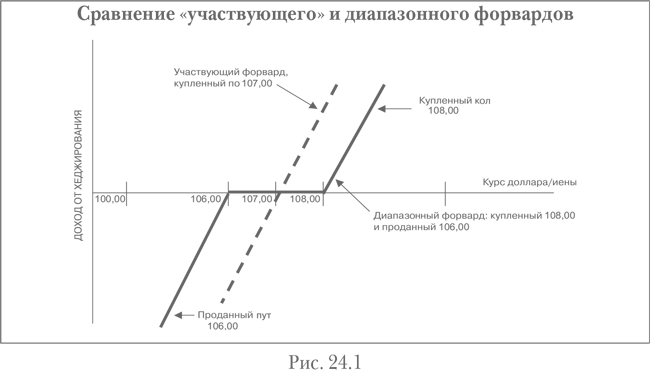

Диапазонный форвард аналогичен участвующему (синтетическому) форварду, но опционы колл и пут имеют разные цены исполнения. В результате хеджирующийся обеспечивает себе на дату истечения не определенный курс спот, а цену в некотором диапазоне. Допустим (см. рис. 24.1), в продолжение предыдущего примера, вы купите опцион 108,00 USD колл и профинансируете его продажей опциона 106,00 USD пут. Таким образом, вместо зафиксированной ставки 107,00 фиксируется диапазон цен 106,00–108,00.

В этом примере риск потерь выше, чем при хеджировании с помощью форварда: если доллар поднимется выше 108,00, вам придется купить его по 108,00, а не по 107,00, как при продаже форварда. Однако у вас появляется возможность заработать больше (и снизить стоимость хеджирования на 100 иен), если на дату истечения курс ниже 106,00.

Возможно, что в день истечения опциона курс окажется между 106,00–108,00. В этом случае ни вы, ни покупатель опциона не исполнят их! Например, в момент истечения курс 106,50. Вы не захотите требовать исполнения купленного вами 108,00 колл, т. к. можете купить доллары по 106,50. Покупатель 106,00 пут не захочет предъявлять свой пут к исполнению, т. к. это обяжет его продать вам доллары по 106,00, тогда как на рынке он может продать их по 106,50. Другими словами, вы выйдете на рынок и купите доллары по текущему рыночному курсу, а опционы истекут без исполнения.

Диапазонный форвард популярен у тех, кто использует при хеджировании прогнозы рынка. Если казначей верит, что курс доллара будет падать и он сможет купить его дешевле, чем посредством форварда или участвующего форварда, он использует диапазонный форвард.

Спред

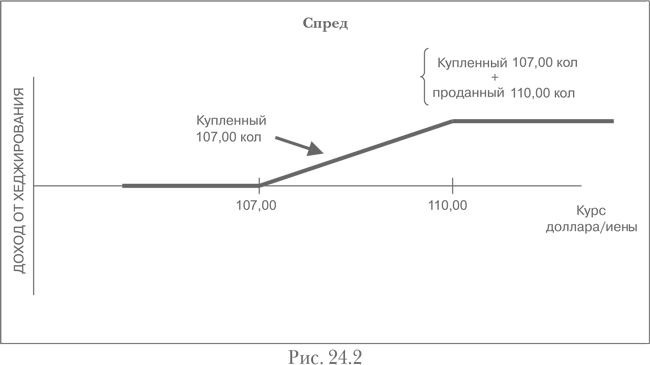

Если вы не хотите отказываться от возможной прибыли при падении курса доллара, вы можете снизить стоимость хеджирования за счет покупки колл-спреда, а не диапазонного форварда. Например, можно купить 107,00 колл и продать 110,00 колл (рис. 24.2).

Эту стратегию нужно доплатить, т. к. 107,00 колл всегда дороже 110,00 колл. Более того, если курс спот поднимется выше 110,00, ваша основная позиция больше не будет захеджирована и начнет терять деньги. Тем не менее взамен вы получаете возможность купить доллар дешевле в случае его падения ниже 107,00. Например, если в момент истечения опционов спот находится на уровне 105,00, вы можете купить доллары по 105,00.

«Альбатрос»: комбинация спреда и диапазонного форварда

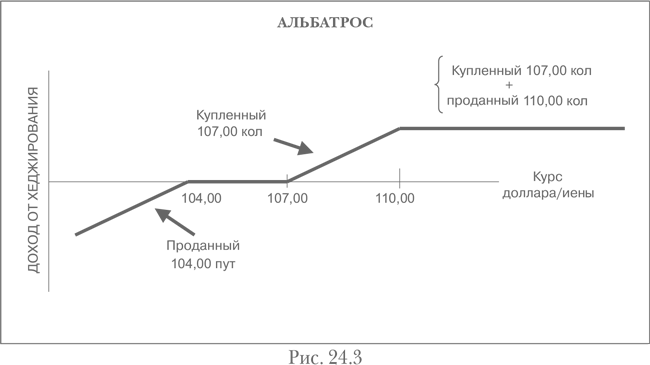

Вы также можете сделать комбинацию вышеприведенных случаев. Например, вы можете купить опцион 108,00 колл и продать опционы 110,00 колл и 106,00 пут (рис. 24.3). Эта стратегия называется «альбатросом». Она не устраивает хеджирующих, не склонных к риску, но довольно популярна среди менеджеров фондов. В основе данной стратегии предположение, что рыночная цена будет находиться в диапазоне с направленным уклоном.

Продажа 110,00 колл, возможно, помогает не только финансировать покупку 108,00 колл, но и приносит дополнительную премию. Вы можете или получить ее, или использовать для снижения цены исполнения пут, который вы продаете. Например, передвинуть ее вниз со 106,00 до 104,00. В сумме премии 110,00 колл и 104,00 пут остаются равны премии 108,00 колл, следовательно, за «альбатрос» клиент не платит премии, в то время как за спред платит.

Продажа «покрытых» опционов

Стратегия продажи опционов колл/пут упоминалась в предыдущей главе как «слабая» форма хеджирования. Она активно используется на фондовых рынках: купив акции, менеджеры фондов продают на них колл. Полученная за опцион премия снижает потери в случае падения цен на акцию.

Поскольку потери от роста базового актива при продаже опционов страхует реальная позиция хеджера, стратегию называют «покрытой». В действительности продажа «покрытых» опционов колл является чем-то средним между хеджем и стратегией получения дополнительного дохода. Премия, полученная от продажи опционов колл, служит буфером от убытков, когда цены падают. В случае стабильных цен она увеличивает прибыль от совокупной позиции, а в случае роста – уменьшает.

Рассмотрим четыре варианта использования данной стратегии:

a) Продажа опциона колл «глубоко в деньгах». Например, у вас 100 акций Facebook и вы продаете 100 Facebook колл, когда цена акции – 120.

Это делают, когда предполагается высокая волатильность в некоем диапазоне цен. Тогда можно пожертвовать частью потенциала движения вверх, чтобы обеспечить достаточную подстраховку снизу. Этого можно достигнуть, продавая опционы «при деньгах» (itm). Продажа itm-опциона колл позволит надежно зафиксировать прибыль от инвестиций: опцион почти стопроцентно будет исполнен, потому что он изначально «глубоко в деньгах», но полученная премия увеличит прибыль от общей инвестиционной позиции. Риск заключается в том, что курс может упасть ниже цены исполнения опциона колл, и вы все-таки потеряете на длинной позиции в акциях.

б) Продажа опциона колл «при своих».

Эта стратегия дает меньший доход, чем продажа itm-опциона и, соответственно, меньше защищает от падения цены базового актива. Однако она работает лучше, когда ожидается стабильный диапазон цен.

в) Продажа опциона колл «без денег».

Это принципиально иная стратегия. Здесь инвестор должен быть настроен на рост по длинной позиции в базовом активе, т. к. защита от полученной премии за опцион мала и не служит реальной страховкой от падения цены базового актива.

г) Продажа reverse knockin колл.

Представьте, что вместо продажи «покрытого» колла против длинной позиции в долларе вы продаете опцион 107,00 колл, который становится обычным «ванильным» опционом, только если курс спот достиг барьера-в – отметки 117,00, в течение жизни опциона (reverse knockin). Если на дату истечения курс спот не достигал 117,00 в течение жизни, вам не надо поставлять USD по 107,00, даже если в момент его истечения валютный курс находится на уровне 116,00, потому что этот опцион так и не стал обычным «ванильным» опционом. Экзотический вариант дает не только увеличение доходности, но и большую вероятность сохранения базового актива – если опцион не исполнят, актив останется у вас.

Покупка долгосрочных опционов reverse knockout

Другой популярной стратегией является покупка долгосрочных опционов reverse knockout. Эти опционы очень дешевые. Чем дольше срок их жизни, тем дальше отодвигаются барьеры при той же цене опциона. Например, 107,00 колл со сроком истечения 1 месяц и ценой 0,004 % (очень дешево) номинала будет считаться обычным «ванильным» опционом, пока курс спот не коснулся барьера-из – отметки 108,50 в течение жизни опциона (reverse knockout). При той же цене трехмесячный 107,00 колл будет считаться обычным «ванильным» опционом, пока курс спот не коснулся отметки 110,00.

Уровни 108,50 и 110,00 в этих примерах называются барьерами. Если спот «дотрагивается» до них, опционы перестают существовать.

Мы не рекомендуем эту стратегию для хеджирования, потому что она слишком спекулятивна: прогнозирование вероятного максимального движения рынка является весьма ненадежным. Тем не менее некоторые инвестиционные менеджеры используют ее, когда прогнозируют пребывание рынка в диапазоне.

Многоставочный форвард (Resetting forward)

Другой чисто экзотической стратегией является resetting forward. Его условия можно сформулировать следующим образом: если курс спот USD/JPY не достигал уровней 97,00 либо 117,00 в течение жизни опциона и находится ниже 110,00 на дату истечения, вы можете исполнить опцион 110,00 пут (продать доллары по 110,00). Однако, если курс USD/JPY достигал уровней 97,00 либо 117,00 в течение жизни опциона, вы должны будете продать USD по 103,00.

Предположим, текущий курс 105,00. Тогда эта стратегия может значительно улучшить показатели хеджирования при угадывании рыночной динамики и значительно ухудшить их при промахе! Такую стратегию можно построить, используя комбинацию четырех опционов: хеджирующий продает опционы 103,00 колл и 103,00 пут, оба опциона с барьерами-в 97,00 и 117,00 knockin, и покупает опционы 100 колл и 110 пут, оба опциона с барьерами-из 97,00 и 117,00 knockout. Как видите, эта стратегия также не подходит хеджирующим, не склонным к риску!

Выбор даты истечения при построении стратегий

Выбор даты истечения (горизонт хеджирования) – одна из ключевых проблем при использовании опционов для хеджирования. Например, компания ХYZ ожидает три платежа в течение года. Когда количество платежей больше одного, у хеджера автоматически возникает проблема: хеджировать общую сумму платежей или хеджировать их отдельно.

В этой связи следует еще раз напомнить, что увеличение жизни опциона влияет на его премию нелинейно. Временная стоимость 1-летнего опциона не будет в два раза выше стоимости 6-месячного опциона. Цена 1-недельного опциона «при своих» составляет примерно половину цены 3-недельного опциона, тогда как цена 3-месячного опциона примерно равна половине цены 1-летнего опциона «при своих».

Это наблюдение имеет важное значение при использовании опционов. Оно означает, что хеджирующим выгоднее покупать опционы с длинными сроками, чем с короткими. Например, будет ошибкой, если, хеджируя 6-месячный риск, инвестор купит 3-месячный atm-опцион с намерением купить еще один 3-месячный atm-опцион, когда истечет первый. Совокупная стоимость этих двух опционов превысит стоимость 6-месячного atm-опциона (при условии, что уровень волатильности и форвардов на рынке будет более-менее постоянный).

Вопросы

1) У вашего клиента длинная позиция по USD/CHF, и он думает, что курс несколько вырастет. Он хочет увеличить свой доход. Текущий уровень курса спот 1,2800. Что вы посоветуете?

2) Клиент обеспокоен внезапным снижением цен акций. В общем, он продолжает ожидать рост, но ему не нравится возросшая волатильность и он думает, что курс будет расти медленно. Что вы посоветуете?

3) У клиента длинная позиция по USD/CHF, и он хотел бы ее сохранить, если рынок немного опустится. При этом он не хочет платить много за хеджирование. Он полагает, что курс спот не пойдет ниже уровня предыдущей поддержки 1,2670.

4) Клиенту нравятся ваши предложения, но советник из другого банка сказал ему, что можно застраховаться ниже 1,2670 бесплатно (купив пут), если продать колл на доллар. Если месячный форвард 1,2780, колл с какой ценой исполнения придется продать (Колл будет равноудален от форварда)?

5) Компания-клиент закупила оборудование в Англии, заплатив фунтами. Проблема в том, что первый доход будет получен от продаж в Германии (евро), второй – от продаж в США (доллары) и третий – от продаж в Канаде (канадские доллары). Клиенту нужны предложения по стратегии хеджирования.

Ответы

1) Порекомендуйте клиенту продать 1,2800 колл «при своих» (т. к. у него самая большая временная стоимость) на срок своего прогноза цен.

Более точный ответ должен учитывать форвардный курс. Клиент должен проверить форвард на срок своего прогноза цен. Предположим, выбранный срок – 1 месяц и месячные своповые пункты –0,0020 («–» означает, что процентные ставки первой валюты выше ставок второй).

Терминология опционов предполагает: говоря «при своих», вы имеете в виду опцион с ценой исполнения на уровне форварда (в нашем случае 1,2800 − 0,0020 = 1,2780). Но иногда пользователи путаются и, говоря «при своих», имеют в виду опцион с ценой исполнения на текущем уровне спот.

Как известно, максимальная временная стоимость у опциона «при своих» с ценой исполнения на текущем уровне форвард, иными словами, 1,2780.

2) Клиент должен продать колл с ценой исполнения «глубоко в деньгах». В этом случае он как бы продаст максимально опасную зону, а если цена пойдет вверх, то часть недозаработанных денег будет компенсирована за счет премии опциона. Точнее, той ее частью, которую называют «временной стоимостью».

Например, при цене акций Facebook 100 вы продаете 90 колл за 15 долл. В этом случае, если покупатель немедленно предъявит 90 Колл к исполнению, он сможет купить акции по 90, продать их по текущей цене 100 и получить 10 долл. прибыли. Таким образом, часть премии опциона, которую можно выручить путем его немедленного исполнения, называют «внутренней стоимостью». А временная стоимость – это разница между премией и «внутренней стоимостью». В нашем примере она равна 5 долл. [15 − (100 − 90)].

Теперь вернемся к вопросу, «насколько премия опциона компенсирует недозаработанные на росте акций деньги». Ответ – на «временную стоимость». В нашем примере это 5 долл.

Предположим, вы продали 85 колл за 16 долл. при цене акций Facebook 100. Премии получено больше, соответственно, при падении рынка у вас больше защиты. Но при росте рынка ваша защита равна только «временной стоимости», т. е. 1 долл. [16 − (100 − 85)].

3) Ему нужно купить 1,2800 пут и продать 1,2670 пут. В этом случае он не ограничивает свою прибыль, когда доллар начнет расти, и не платит много за хедж.

4) 1,2990 = 1,2780 + (1,2780 − 1,2670).

Описание ситуации предполагает использование диапазонного форварда с нулевой премией (за хеджирование), но маркетмейкер должен как-то заработать на предоставленной услуге. Он делает это, отодвигая одну из цен исполнения дальше форвардного курса, чем другую. Поэтому цена исполнения, как правило, не будет симметрична вокруг форварда 1,2780. На практике цена исполнения опциона, который продает клиент, как правило, ближе к форвардному курсу, чем тот, который он покупает. Это и отражает комиссионные маркетмейкера.

5) Это вопрос на группировку хеджей. Дело в том, что многие валюты сильно коррелируют. Аналогичное явление – корреляция акций, облигаций и других базовых активов. Например, сильно коррелируют американский и канадский доллары. Поэтому вы можете уменьшить сложность хеджирования и предложить два опциона: фунт против доллара США (на номинал равный сумме американского и канадского доллара) и фунт против евро.

Дополнительная информация к главе 24

Потенциальные проблемы использования форвардов в хеджировании

Беспоставочный форвард

В этом материале мы рассмотрим как могут вести себя форвардные хежди в экстремальных ситуациях на примере событий осени 2008 года. Понимание таких ситуаций позволит вам оценить одну очень важную составляющую хеджирования: в критических ситуациях вам может понадобится ликвидность на оплату маржинального колла, а в таких ситуациях стоимость ликвидности может быть очень высока. Мы начнём с короткого повторения принципов работы беспоставочного форварда (NDF).

Например, через год в день исполнения форвардного контракта банк обязуется «поставить» клиенту номинал, прописанный в форвардном контракте, допустим, $1 000 000, а клиент обязуется вернуть («поставить») банку рублевый номинал, равный в нашем случае 51 800 000 рублей, т. е. произойдет обмен полными номинальными суммами кредита и депозита, включая начисленные проценты.

Поставочные контракты используют, как правило, на внутрироссийском рынке. На внероссийском, так называемом офшорном рынке, стороны обмениваются не номиналами, а всего лишь разницей между закрепленным в контракте курсом форварда и курсом на рынке в день его исполнения. Такие форварды называются «беспоставочными» (или «расчетными»). Иначе говоря, в момент приобретения форварда на доллар/рубль вы фиксируете его курс на уровне 50,00 (рублей за доллар), и если в день его исполнения официальный фиксинг EMTA (курс дня) составляет 51,00, банк, у которого вы купили форвард, заплатит вам 1 рубль (51,00–50,00). При том, что формула ценообразования поставочного и беспоставочного форвардов одинаковая.

Такой тип контракта проще обслуживать, так как не требуется массивного обмена средствами. По той же причине он несет в себе меньше кредитного риска. Например, если объем сделки составляет $1 млн а результат (разница между курсом, зафиксированным в контракте, и курсом в день его исполнения) равен 10 000 рублей, то банк несет риск, что контрагент не выполнит свои обязательства, в размере не $1 млн (как в случае поставочного форварда), а всего лишь в 10 000 рублей (в случае беспоставочного).

Значительно более низкий кредитный риск позволяет вовлечь в торговлю огромное количество контрагентов и увеличить номинальный размер сделок. Благодаря таким контрактам на курсе рубля может спекулировать любой нерезидент, не открывая счет в российском банке. Поскольку фактических депозитов у него нет и кредитов он не выдает, ставки, которые нерезидент платит и получает в рублях, называются «синтетическими». Сделки беспоставочных форвардов преобразуются в отдельный офшорный рублевый рынок. Такие рынки существуют почти во всех валютах развивающихся стран.

Использование беспоставочных форвардов для удешевления ставок по кредитам и поднятия доходности депозитов

Разница в составе участников форвардного бизнеса и рынка коммерческого кредитования приводит к разнице в уровнях рублевых ставок, используемых в двух инструментов. Например, если западный инвестор ожидает существенно заработать на укреплении рубля, он может согласиться получить по своему синтетическому рублевому депозиту более низкую ставку, чем отечественная корпорация, физически размещающая депозит на российском банке.

При большом наплыве или оттоке инвесторов рублевые форвардные ставки могут подвергнуться существенным колебаниям. В результате в одних рыночных условиях кредиты в долларах могут быть удешевлены посредством комбинации рублевого кредита и форварда, а в других рыночных ситуациях рублевые кредиты могут быть удешевлены посредством комбинации долларового кредита и форварда. Например, ставка по долларам, используемая и в годовых форвардах и при выдаче банками долларовых кредитов, составляют 0,7 % и 5 % соответственно. Годовая рублевая форвардная ставка, «зашитая» в беспоставочный (или поставочный) форвард, равна 5,5 %, а годовая ставка на рублевый кредит на российском банковском рынке – 9 %.

Рассмотрим следующую ситуацию: компания берет рублевый кредит. После этого она конвертирует его в доллары, которые намеревается использовать в течение года. У нее возникнет риск, что за год рубль укрепится. Тогда за доллары, которые она получила при обмене, через год она не получит достаточно рублей, чтобы вернуть рублевый кредит. Поэтому купленные на споте доллары она хеджирует посредством продажи их на форварде, одновременно покупая на форварде рубли. Теперь валютного риска нет, и компания остается с долларами на год.

При этом рублевый кредит стоит компании 9 %. Через форвард она «разместит» рубли в синтетический рублевый депозит под 5,5 %, и «заплатит» 0,7 % за синтетический долларовый кредит. В целом же пользование в течение года долларами, которые она получила от конвертации рублевого кредита ей будут стоить примерно 4,2 % (0,7 % + [9 % − 5,5 %]). Таким образом, на комбинации рублевого кредита и продажи доллара на форварде против рубля компания экономит 0,8 % (5 % − 4,2 %).

Обобщая сказанное, можно отметить: возможность использования рынка беспоставочных форвардов для удешевления кредитов или повышения доходности депозитов в одной из валют возникает, если разница между форвардными (синтетическими) и банковскими (кредитно-депозитными) ставками в долларах не равна разнице между форвардными и банковскими ставками в рублях.

Кредитное обеспечение форвардных контрактов

Разница между форвардными, с одной стороны, и кредитно-депозитными ставками в одной из валют – с другой, может существовать годами и возникать поочередно в отношении разных валют. Поэтому и расчеты эффективности могут отличаться от приведенных выше. Но этот способ удешевления финансирования несет в себе определенный риск. Когда рыночный курс форвардов резко ухудшается по отношению к курсу вашего приобретения, банк, продавший вам форвард, просит вас предоставить кредитное обеспечение возникшей ценовой разницы – так называемую дополнительную маржу. Логика такого запроса аналогична той, которая используется в отношении любого рыночного инструмента. Таким образом, если ставка привлечения стала ниже той, по которой привлекались вы, или ставка размещения стала выше той, по которой разместились вы, ваш контрагент может попросить у вас дополнительное обеспечение.

Обратите внимание, что в случае возврата форвардного курса вы получаете это обеспечение обратно. Более того, в момент исполнения форварда разница между текущим курсом спот и контрактным курсом форварда может быть меньше, чем размер маржинальных коллов (дополнительного обеспечения), запрошенных раньше. В этом случае избыток обеспечения также возвращается.

В недавнем прошлом, особенно когда ситуация на российских рынках ухудшалась и курс рубля к доллару падал, банки, предоставившие депозит «синтетическими» рублями (продавшие на форварде доллары и купившие взамен них рубли), должны были вносить дополнительное денежное обеспечение.

Ослабление рубля, как правило, сопровождается падением котировок на сырье, составляющее основу российского экспорта, как мы наблюдали в 2014 году. Вслед за этим падают экономические показатели, и ухудшается кредитное качество российских заемщиков. Поэтому западные и отечественные контрагенты предпочитают не покупать форварды на доллар у российских банков из опасения, что во время кризиса из-за роста невозвратов клиентами кредитов они не смогут внести дополнительное обеспечение, как это случилось в 1998 и 2008 гг.

Несмотря на беспокойство контрагентов, в определенной мере риск довнесения маржи стоит той прибыли, которая предоставляется рынком форвардов, так как этот риск редко является значительным и даже в очень волантильные времена в 2009–2013 гг. реального вреда заемщикам не причинял. Тем не менее, чтобы показать потенциал этого риска, мы обсудим события, произошедшие на беспоставочном форвардном рынке во время кризисной осени 2008 г.

Ситуация на форвардном рынке в конце 2008 г. – начале 2009 г.

До конца лета 2008 г. большинство инвесторов и компаний верили в укрепление рубля. В то время рублевая процентная ставка была выше долларовой процентной ставки. Получалось, что продавцы долларовых форвардов получали и курсовой, и дополнительный процентный доход при укреплении рубля, если они продавали доллары не на рынке спот, а через форварды.

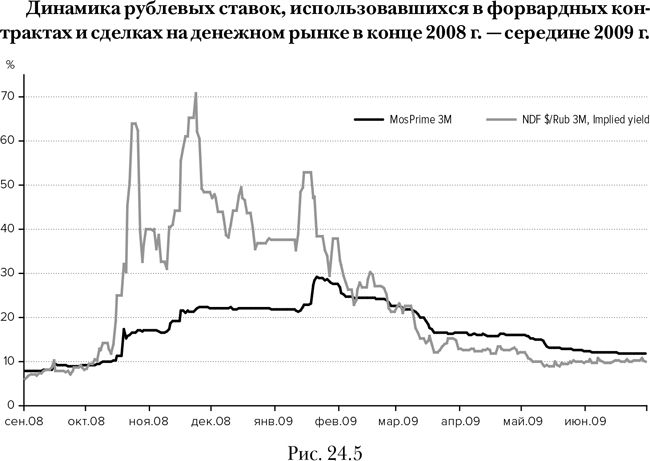

Однако в сентябре 2008 г. ситуация резко изменилась. Курс доллара стремительно вырос по отношению к курсам почти всех валют развивающихся стран, включая рубль. Изменение тенденции застало врасплох тех, кто оказался в короткой позиции по доллару из-за ранее проданных форвардов или просто из-за нехеджированного валютного риска, проистекающего из стандартных операций. Причем ввиду того, что рынок начал бояться дальнейшего ослабления рубля, форвардные курсы стали отражать не разницу между процентными ставками, а прогнозы курса рубль/доллар на определенную дату. Поскольку подразумевалась долгосрочная девальвация рубля, годовые форвардные курсы резко разошлись с месячными (рис. 24.3).

Те, кто ранее продали форварды на доллар, т. е. фактически взяли дорогие долларовые кредиты и разместилит рублевые депозиты по гораздо более низкой ставке по сравнению с той, что существовала на рынке после начала кризиса, были вынуждены или нести убытки при закрытии таких контрактов, или на то время, когда они оставались незакрытыми, вносить дополнительное обеспечение (вариационную маржу) под проданные форварды на доллар. В разгар кризиса у большинства корпораций значительных средств, которые были необходимы для выполнения дополнительных маржинальных требований, не оказалось.

В это время ЦБ предоставил рублевые средства российским банкам по сравнительно низким ставкам. В результате ставки синтетических рублевых депозитов, предоставляемых через форвардный рынок, в котором активно участвовали нерезиденты, и рублевые ставки на внутреннем денежном рынке резко разошлись (рис. 24.4).

Таким образом, неожиданно для всех участников рынка форварды на валютную пару USD/RUB, считавшуюся до кризиса низковолатильной, превратились в источник значительных убытков или стали причиной оттока ликвидности компаний. Напомним, что во время кризисных явлений в Европе в 2010–2012 гг. подобные проблемы не повторялись.

Пример анализа факторов, которые осенью 2008 г. привели к убыткам при покупке форвардных контрактов

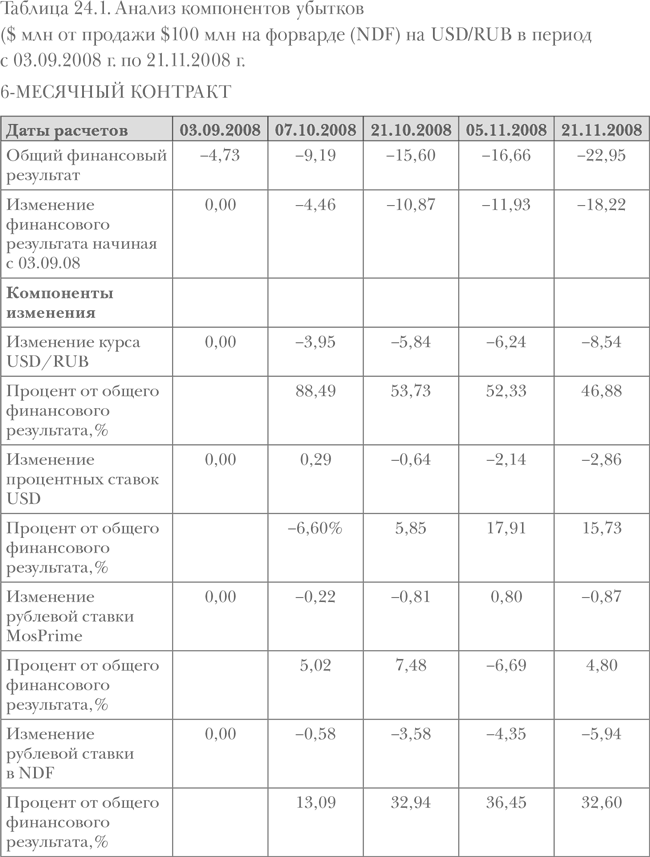

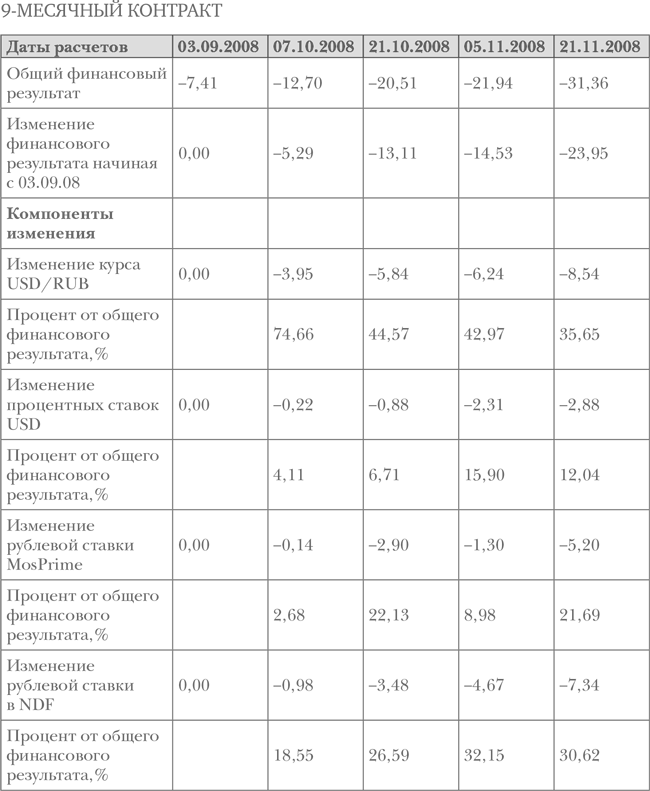

Вернемся к причине убытков по беспоставочным форвардам (также известным как NDF) на USD/RUB. В таблице 24.1 показано, из чего они складывались в период с начала сентября по конец ноября 2008 г.

Напомним, что цены беспоставочных форвардов (NDF) рассчитываются по формуле: величина спота, умноженная на соотношение ставок по депозитам двух валют и срока форварда. Как правило, за ставку депозитов принимается ставка, которую на межбанковском рынке платят банки с самым высоким кредитным рейтингом. В случае доллара этой ставкой является LIBOR, а в случае рубля – MosPrime. Однако, как мы говорили, на каком-то этапе нероссийские участники рынка NDF больше не смогли финансироваться по ставке MosPrime.

В таблице 24.1 рассматривается, из каких четырех элементов складывался убыток клиента, продавшего $100 млн за рубли на 6-месячный NDF и 9-месячный NDF. К ним относятся: движение спота, падение долларовых ставок, рост MosPrime (ставки денежного рынка для крупнейших российских банков) и, наконец, более значительный рост ставок NDF по сравнению с MosPrime.

Как видите, на первом этапе убыток в основном состоял из убытка на споте (у обоих контрактов он одинаковый исходя из того, что на 03.09.2008 курс переоценки был один и тот же, затем появились убытки из-за падения долларовых ставок, а на последней стадии резко выросла доля убытка, связанная с повышением рублевых ставок и особенно с увеличением ставок NDF сверх роста MosPrime.

Этот анализ, во-первых, еще раз демонстрирует, какой риск несет в себе корреляция. Годами рублевые синтетические ставки беспоставочных форвардов почти стопроцентно коррелировали со ставками MosPrime, но раз в несколько лет связи нарушаются, и даже кажущийся маловероятным риск полностью выходит из-под контроля.

Во-вторых, анализ показывает сложность взаимосвязей между разными процентными ставками. Напомним, что во время кризисных явлений в Европе в 2010–2012 гг. подобные проблемы на российском рынке не повторялись.

Смешение понятий валютного и процентного риска

Таблица 24.1 демонстрирует одну любопытную деталь: риск, возникающий при продаже доллара или приобретении рубля через беспоставочный форвард, может считаться валютным, или валютным и процентным, или даже просто процентным.

Из расчетов на 21.11.2008 г. видно, что основной причиной убытков от продажи форвардов были не изменения валютного курса, а изменения в процентных ставках, т. е. процентный риск.

В 2014-15 гг. хеджеры будущих валютных поступлений снова попали в сложное положение. Многие из них вместо того чтобы занять в долларах воспользовались вполне разумной стратегией: занять в рублях, сконвертировать займ в доллары и продать форварды на доллар до срока займа. Благодаря этой комбинации им удавалось сэкономить на долларовом займе до 2 % (больше 25 % стоимости займа). Многие займы были рассчитаны под конкретные контракты. И вот началась резкая девальвация рубля. А затем резко выросли процентные ставки. Банки начали волноваться, что в условиях экономического спада контракты могут быть не оплачены. Т. е. поступление валютной выручки ставилось под сомнение. В результате, в разгаре нарастания сложностей они стали просить обеспечения под резко удорожавшие форварды, задолго до получения оплаты за контракт, а поскольку компании уже прокредитовались под этот контракт, даже занять для внесения маржи было очень сложно. Таким образом, форварда в кризисных ситуациях могут представлять реальную опасность для тех, кто не учитывает возможности дополнительной потребности в собственной ликвидности.

Назад: 23. Базовые принципы хеджирования опционами

Дальше: 25. Хеджирование: три проекции на стандартные стратегии