Книга: Опционы. Полный курс для профессионалов

Назад: 18. Подведение итогов

Дальше: 20. Комбинированные опционные стратегии на базе экзотических опционов

19. Введение в экзотические опционы

Экзотические опционы получили свое название в то время, когда модели для определения их цен были достоянием немногих. В настоящее время расчет цены экзотических опционов является стандартной опцией финансового программного обеспечения. Чтобы отделить экзотические типы от опционов европейского стиля, последним дали новое имя – ванильные. Если услышите термин «ванильный опцион», узнавайте в нем старых знакомых!

1. Классификация

Экзотические опционы подразделяются на барьерные, бинарные, оптимальные и средние опционы. Мы рассмотрим два первых типа.

Самыми простыми из барьерных опционов являются опционы knock-in и knockout, двойные knockin и двойные knockout. Это обычные известные нам колл и пут европейского стиля, но со способностью «оживать» и «отмирать». Их «жизнь» зависит от определенного ценового уровня(ей), называемого барьером. При достижении этого уровня жизнь опциона начинается или прекращается (в зависимости от типа опциона). Например:

• если вы купили опцион колл с ценой исполнения 100 и с уровнем 95 барьер-в, вы получите право купить акции по 100, только если в течение жизни опциона акция торговалась на уровне 95. Ваш колл «оживет», если по цене 95 будет зарегистрирована хотя бы одна сделка;

• если вы продали опцион 100 Apple колл с уровнем 120 барьер-из, опцион может быть исполнен, и вы должны будете продать акции по 100, только если во время жизни опциона акция не торговалась по 120. В момент регистрации сделки по цене 120 опцион «отомрет» (прекратит свое существование).

2. Бинарные опционы

Бинарные опционы напоминают рулетку, поскольку работают по принципу «угадал/не угадал». У многих типов бинарных опционов нет привычных нам цен исполнения и номиналов (но есть описанные выше барьеры). Как и в рулетке, их условия описываются размерами выплат. Типичным примером такого опциона является условие: заплатив $10 000 сегодня, вы получаете право на выплату вам $25 000, если курс USD/CHF не коснется отметки 1,2000 в течение следующих 5 месяцев. Такой тип опциона называется «касательным». Касательные опционы разделяются на касательные (one touch) и «недотроги» (no touch).

Типичным условием касательного опциона будет: заплатив $10 000 сегодня, вы получаете право на выплату в $25 000, если курс USD/CHF коснется отметки 1,2000 в течение следующих 5 месяцев.

Другим типом бинарных опционов являются цифровые (digital) опционы. Они совмещают в своем описании обыкновенные опционы и касательные. У них есть номинал, цена исполнения и размер выплат. Они исполняются, если они «при деньгах» на дату истечения опциона. Однако в отличие от обыкновенных опционов величина выплаты по ним фиксированная. Таким образом, если вы купили цифровой опцион 1,2200 колл на доллар США (пут на CHF), то получите $10 000 независимо от того, будет ли курс spot на дату истечения 1,2205 или же 1,2700.

Обратите внимание:

1) выплаты по касательным опционам могут произойти в любой момент жизни опциона, а по цифровым только в день исполнения опциона;

2) какими бы странными ни казались названия опционов, идеи, лежащие в их основе, очень просты.

3. Барьерные опционы

Рассмотрим более детально барьерные опционы. В английском языке существует много разных названий для опционов такого типа. Мы предпочитаем определять их как reverse knockin, reverse knockout, knockin и knockout, но мы будем использовать и другие (альтернативные) названия.

Reverse knockins (Up-and-in колл или Down-and-in пут)

Reverse knockin колл – опцион «оживет», будучи «при деньгах». Например, если вы купили 1,2000 USD колл с уровнем 1,3000 барьер-в, вы получите право купить USD по 1,2000, только если в течение жизни опциона курс коснется барьера-в – 1,3000. Если это произойдет, опцион будет «глубоко в деньгах» в момент «оживания».

Reverse knockin пут – опцион «оживет», будучи «при деньгах». Например, если вы купили 1,2000 USD пут с уровнем 1,1000 барьер-в, вы получите право продать USD по 1,2000, только если в течение жизни опциона курс коснется барьера-в – 1,1000. Если это произойдет, опцион будет «глубоко в деньгах» в момент «оживания».

Reverse knockouts (Up-and-out колл или Down-and-out пут)

Reverse knockout колл – опцион «отомрет» (прекратит свое существование), когда он «при деньгах». Например, если вы купили 1,2000 USD колл с уровнем 1,2500 барьер-из, вы получите право купить USD по 1,2000, только если в течение жизни опциона курс не коснется барьера-из – 1,2500.

Reverse knockout пут – опцион «отомрет», будучи «при деньгах». Например, если вы купили 1,2000 USD пут с уровнем 1,1400 knockout, вы получите право продать USD по 1,2000, только если в течение жизни опциона курс не коснется барьера-из – 1,1400.

Таким образом, как только в имени опциона стоит reverse, вы знаете, что барьер находится на уровне «при деньгах».

Knockins (Down-and-in колл или Up-and-in пут)

Knockin колл – опцион «оживет», когда он «без денег». Например, если вы купили 1,2000 USD колл с уровнем 1,1000 барьер-в, вы получите право купить USD по 1,2000, только если в течение жизни опциона курс коснется барьера-в – 1,1000. Если это не произойдет, опцион будет «без денег» к дате истечения, даже если курс USD выше 1,2000. Обратите внимание: тот факт, что опцион «ожил», не означает, что к сроку истечения он будет «при деньгах».

Knockin пут – опцион «оживет», будучи «без денег». Например, если вы купили 1,2000 USD пут с уровнем 1,3000 барьер-в, вы получите право продать USD по 1,2000, только если в течение жизни опциона курс достигнет отметки 1,3000. Если это произойдет, опцион будет «без денег» в момент «оживления».

Knockouts (Down-and-out колл или Up-and-out пут)

Knockout колл – опцион «отомрет», будучи «без денег». Например, если вы купили 1,2000 USD колл с уровнем 1,1000 барьер-из, вы потеряете право купить USD по 1,2000, если в течение жизни опциона курс достигнет барьера-из – 1,1000. Если это произойдет, опцион будет «без денег» в момент «отмирания».

Knockout пут – опцион «отомрет», будучи «без денег». Например, если вы купили 1,2000 USD пут с уровнем 1,2500 барьер-из, вы потеряете право продать USD по 1,2000, если в течение жизни опциона курс достигнет отметки 1,2500. Если это произойдет, опцион будет «без денег» к моменту отзыва.

Обратите внимание: раньше мы говорили о хеджировании форвардами. Это правило сохраняется и сейчас, но барьеры задействуются spot, а не форвардами.

4. Более сложные виды

Рассмотрим вариации перечисленных стратегий.

Опционы с двойными барьерами (двухбарьерные опционы): например, двойной reverse knockin, двойной knockout, двойная «недотрога» double no touch (range binary) и пр. Идея понятна: вместо одного барьера – два! Причем спот всегда внутри двух барьеров, а вот страйк может быть вне (см. ниже). «Двойные» (двухбарьерные) опционы – очень рисковые стратегии, т. к. угадать диапазон колебания рынка крайне трудно. Как правило, инвесторов привлекает владение стратегиями с двойными барьер-из ввиду их дешевизны. Хеджеров привлекает продажа стратегий с двойными барьер-в, т. к. у них появляется дополнительный шанс не быть исполненными при продаже опционов как части хеджирующей стратегии.

Интересным подтипом двойных опционов являются двойные барьер-из «при деньгах». Например, 100,00 USD колл (JPY пут) со 105,00–110,00 барьерами-из. При этой стратегии спот находится между барьерами 105,00–110,00. За счет относительно узкого расстояния между барьерами шансы оказаться «отжившими» велики. Поэтому несмотря на то что опцион «при деньгах», стоить он будет дешево.

Опционы со скидками (rebate options) – это опционы с несколькими рядами барьеров. Например, если вы инвестируете $1000 и в течение трех месяцев USD/JPY находится в диапазоне 105,00–110,00, вы получаете $2000, но если рынок «коснется» 105,00 или 110,00, вы имеете право получить обратно инвестированную вами премию, если рынок не «коснется» 103,00 или 112,00. Если же на рынке произойдут сделки по любому из последних барьеров, тогда вы теряете и премию. Т. е. опционы со скидками оставляют возможность не потерять инвестиции или их часть за счет снижения размера выплат в первом «внутреннем» диапазоне.

Паспортный опцион (passport option) – контракт, позволяющий торговать определенным объемом базового актива установленное количество раз против депозита. При этом покупатель не отвечает за потери от торговли и максимально теряет первоначальный депозит. Например, в обмен на 1 млн долларов вам предоставляется право торговать EUR/USD номиналом не более 100 000 евро, не более двух раз в день на протяжении месяца.

Опцион «окно» (window option) – как правило, барьерный опцион, вступающий в силу через некий срок. Например, 100,00–110,00 опцион с двойными барьерами-из, вступающий в силу через месяц и истекающий через три месяца. В данном примере неважно, торговался ли спот на уровне 100,00 или 110,00 в первый месяц. Главное, чтобы эти уровни не торговались в течение времени жизни опциона, обусловленного контрактом.

Опцион выбора (choice option) – в момент заключения контракта не указывается тип опциона (Колл или пут). В контракте указывается дата, когда покупатель определяет, каким будет тип опциона.

Составной опцион (compounded options) – опцион на опцион. В качестве базового актива используется другой опцион. В момент исполнения составного опциона его покупатель имеет право купить или продать первоначальный опцион (внутренний) по цене страйк – цене исполнения.

Вопросы

1) У вас длинная позиция по опциону 1,2500 USD пут с барьером 1,2000 knockin. В течение жизни опциона курс spot опускался до отметки 1,2005 и сейчас находится на уровне 1,2200. Если опцион истекает сегодня и спот в момент истечения будет на текущем уровне, сколько вы заработаете?

2) У вас короткая позиция по опциону 1,2350 USD колл с барьером 1,2100 knockout. В течение жизни опциона курс spot всегда находился выше 1,2217 и сейчас находится на уровне 1,2360. Если опцион истекает сегодня и спот в момент истечения будет на текущем уровне, сколько вы заработаете?

3) Сравните стоимость двух позиций:

Х – длинная 1,2800 USD колл;

Y – длинная 1,2800 USD колл с барьером 1,3000 knockin и длинная 1,2800 USD колл с барьером 1,3000 knockout.

Курс spot находится на уровне:

а) 1,2700;

б) 1,2900;

в) 1,3500;

г) если бы вы должны были купить позиции Х и Y, какая из них должна быть дороже?

4) Какова ваша реальная позиция (в терминах обыкновенных опционов), если у вас на счете две позиции:

Х – длинная 1,2700 USD колл с барьером 1,2600 knockin;

Y – короткая 1,2700 USD колл с барьером 1,2600 knockout и длинная 1,2700 USD колл?

Курс spot за неделю до истечения находится на уровне:

а) 1,2500;

б) 1,2900;

в) если бы вы должны были купить позиции Х и Y, какая из них должна быть дороже?

5) Курс spot находится на уровне 1,2400. Вы думаете, что рынок опустится ниже и хотите открыть длинную позицию 1,2000 USD пут с барьером 1,2420 knockout, потому что, если вы находитесь ближе к уровню knockout, опцион обходится дешевле.

Опцион стоит дешевле, когда:

а) ожидаемая волатильность выше или ниже?

б) время до истечения опциона 1 неделя или 1 месяц?

в) почему?

6) Курс spot находится на уровне 1,2230. У вас длинная позиция 1,2400 USD колл с барьером 1,2200 knockout. Поскольку вероятность отзыва опциона велика, вы более обеспокоены хеджированием уплаченной премии, чем получением прибыли. Что вы собираетесь делать в этой ситуации, чтобы захеджироваться: купить или продать доллары?

7) Курс spot находится на уровне 1,2230. У вас длинная позиция 1,2400 USD пут с барьером 1,2200 knockout. Поскольку вероятность отзыва опциона велика, вы более обеспокоены хеджированием уплаченной премии, чем получением прибыли. Что вы собираетесь делать в этой ситуации, чтобы захеджироваться: купить или продать доллары?

Ответы

1) 0. Курс spot не достигал отметки 1,2000, поэтому опцион не стал действительным.

2) 10 pips. Поскольку курс spot не достигал отметки 1,2100, опцион находится в силе и является 10 pips «при деньгах».

3) а) Обе позиции не были использованы;

б) обе позиции на 100 pips «при деньгах». При уровне 1,2900 reverse knockin не будет исполнен, в то время как reverse knockout будет «при деньгах»;

в) обе позиции будут на 700 pips «при деньгах». При уровне 1,3500 reverse knockin будет «при деньгах», в то время как reverse knockout не будет исполнен;

г) теоретически они должны стоить одинаково: они обеспечивают одинаковый уровень P/L при любом уровне spot. Однако обычно котировки маркетмейкеров отличаются от теоретических и имеют больший спред, в результате чего вам придется заплатить спред в два раза больше при покупке двух опционов, чем при покупке одного. Таким образом, обыкновенный опцион будет стоить дешевле.

4) а) Обе позиции являются длинными 1,2700 USD колл:

Х: опцион USD колл начал действовать при достижении уровня 1,2600;

Y: короткая позиция USD колл стала недействительной при уровне 1,2600;

б) обе позиции не были исполнены; в позиции Y и короткий, и длинный опционы находятся «при деньгах», компенсируя друг друга, в то время как позиция Х не начала действовать;

в) теоретически они должны стоить одинаково: они обеспечивают одинаковый уровень P/L при любом уровне spot. Однако обычно котировки маркетмейкеров отличаются от теоретических и имеют больший спред, в результате чего вам придется заплатить спред в два раза больше при покупке двух опционов, чем при покупке одного. Таким образом, обыкновенный опцион будет стоить дешевле.

5) а) Опцион стоит дешевле, когда ожидаемая волатильность выше;

б) опцион стоит дешевле, когда осталось больше времени до его истечения;

в) чем выше волатильность, тем меньше вероятность, что опцион останется действительным, и тем дешевле он должен стоить. Та же логика действует и для сроков: чем выше вероятность того, что опцион будет отозван, тем дешевле опцион. Т. е., как и в других случаях, фактор волатильности и времени оказывает влияние на премию опциона.

6) Вы продадите доллары. Вы будете хеджироваться таким же образом, как в случае с обыкновенным опционом.

7) Вы продадите доллары. Такое решение выглядит противоречивым, поскольку вы хеджируетесь противоположным образом по сравнению с обыкновенным опционом. Примеры 6 и 7 подчеркивают разницу между reverse knockout и обычным knockout.

Дополнительная информация к главе 19

Стратегии с использованием экзотических опционов

1. Стратегии с использованием reverse knockin

1) Вы полагаете, что курс спот USD/CHF не опустится ниже уровня 1,1700, но если это произойдет, то он не откорректирует вверх выше 1,2450 в течение следующих двух месяцев.

Это пример использования knockin опционов в спредах. Такая стратегия интересна, когда 1,1700 является сильным уровнем технической поддержки, т. е. вы предполагаете, что спот не пойдет ниже 1,1700. Соответственно, вы располагаете свой барьер-в выше уровня 1,1700, а барьер-в проданного опциона – ниже. Таким образом, вы надеетесь, что купленный опцион будет «оживлен», а проданный не будет.

Если курс спот достигнет уровня 1,1710 и отскочит наверх, у вас появится длинная позиция по обыкновенному (ванильному) опциону 1,1950 USD колл. Если курс спот пойдет ниже и достигнет уровня 1,1650, у вас возникнет короткая позиция 1,2200 USD колл.

В итоге «оживления» двух опционов у вас будет короткая позиция 2 млн долл. по 1,2200 USD колл и длинная 1 млн долл. по 1,1950 USD колл. Если обе сделки проходят завтра, стоимость позиции на уровне 1,1650 будет равна 0 (при условии неизменной волатильности). Поэтому, если вы решите закрыть позицию, издержки будут минимальными. Если это произойдет через неделю, позиция будет иметь положительную стоимость, поскольку стоимость опциона 1,2200 колл пострадает больше от амортизации премии, чем стоимость опциона 1,1950 колл.

Если вы решите держать ваш портфель, при данном колл-спреде у вас синтетическая короткая позиция в 1 млн долл. на опционе 1,2450 USD колл и, следовательно, неограниченный риск на 1 млн долл. при курсе выше 1,2450.

Лучший вариант, если вы имеете длинную позицию 1 млн USD по 1,1950 USD колл и курс спот отскакивает от уровня 1,1710 и закрывается выше 1,1950 (что вполне вероятно, если вы правильно рассчитали уровень технической поддержки). Тогда вы ничего не заплатите за свой опцион колл.

2) Стратегия основана на прогнозе, что курс USD/CHF останется в интервале 1,2660–1,4000 в течение следующих 6 месяцев и, вероятнее всего, будет находиться в районе 1,3200.

• В основе обеих стратегий лежит спред 1:2, что позволяет уменьшить размер инвестиций и увеличить уровень прибыли.

• Чтобы увеличить прибыль, в нижеприведенной стратегии мы используем барьерные опционы: обязательство по опциону 1,3300 USD колл на 2 млн долл. возникнет, только если в течение жизни стратегии курс USD/CHF достигнет уровня 1,4100. Например, если на дату истечения спот находится на уровне 1,4000 (и никогда не торговался по 1,4100), вы исполните опцион 1,2660 USD колл, а опцион 1,3300 колл исполнен не будет.

Инвестиции: 8 тыс. долл.

Максимальный риск: не ограничен выше 1,3940, если курс прошел уровень 1,4100

Максимальная прибыль: 80 тыс. долл. по 1,4095, если курс не прошел уровень 1,4100

Интервал прибыльности: 1,2790–1,4095

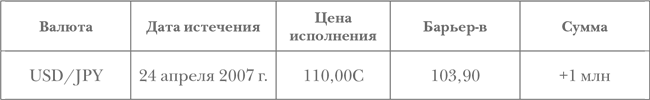

2. Стратегия с использованием «недотроги»

Эта стратегия – приобретение USD колл «без денег» в сочетании с продажей «недотроги». Эту комбинацию можно назвать «связанным» опционом колл (contingent, pay-later). В сущности, это risk reversal (combo) с ограниченным риском при падении курса. Т. е. если инвестор финансирует покупку USD колл продажей опциона USD пут, у него возник бы неограниченный риск при падении курса. «Связанный» опцион заранее ограничивает этот риск суммой выплаты при касании барьера.

Инвестиции: 1 тыс. долл.

Максимальный риск: 13 тыс. долл. (если будет пройден уровень 103,90, вам придется заплатить владельцу связанного опциона 13 тыс. долл., а сто- имость опциона колл на дату истечения будет равна 0)

Максимальная прибыль: не ограничена выше 113,10 (112,00 + премия)

Интервал прибыльности: выше 113,10

Обратите внимание: если бы вы покупали опцион колл сейчас, он стоил бы 8000 долл. и это был бы ваш максимальный убыток. Используя «связанный» опцион, вы уменьшаете свои первоначальные инвестиции до 1000 долл., но в худшем случае можете потерять 13 000 долл. Как бы вы ни старались, «бесплатный сыр бывает только в мышеловке»!

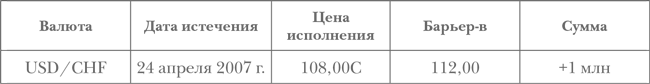

3. Стратегия с использованием reverse knockout

Цель стратегии – курс USD/JPY в более широком диапазоне.

Основа стратегии – опцион reverse knockout. Если курс спот не дотронется до 112,00 в течение жизни опциона, этот опцион будет прибыльным.

Инвестиции и максимальный риск: 5 тыс. долл.

Максимальная прибыль: 27 тыс. долл. при 111,20, если курс не прошел уровень 112,00 до даты истечения.

Интервал прибыльности: 108,55–111,95

Назад: 18. Подведение итогов

Дальше: 20. Комбинированные опционные стратегии на базе экзотических опционов