Книга: Опционы. Полный курс для профессионалов

Назад: 17. Динамическое хеджирование опционов

Дальше: 19. Введение в экзотические опционы

18. Подведение итогов

Эта глава подытоживает большую часть пройденного материала и придает ему практическую направленность. Предлагаемый материал не изложен ни в одной известной автору книге.

На ликвидном рынке нельзя получить что-либо бесплатно. Например, если имеются два приблизительно одинаковых опциона «при своих» за одинаковую цену, можно сказать, что, если один из них имеет более высокую гамму, чем другой, какой-либо другой его параметр должен быть хуже, чем у второго опциона. Т. е. один опцион не может иметь одновременно более высокую гамму и вегу, чем другой, при том же размере премии. Не тратьте деньги на поиск завуалированной ошибки в модели и не ищите безрисковых прибылей.

Следует запомнить еще одну важную вещь: открытие и закрытие опционной позиции обходится дороже спотовой, поскольку в цену опциона включаются три спреда, а в цену spot только один. Поэтому каждая ошибка инвестора в опционах потенциально обходится дороже, чем ошибки в других инструментах.

1. Факторы, влияющие на краткосрочные позиции

Предположим, спред у дилера составляет 2 пункта (см. табл. 18.1). Это равно 16 % цены опциона 1,3020 USD колл [(14–12)/12 = 0,16]. Поэтому если вы захотите сразу после заключения сделки закрыть свою позицию, вы потеряете 16 % своих инвестиций.

Наблюдение 1. Чем меньше дельта опциона, тем дороже обходится закрытие позиции.

Теперь рассчитаем, насколько курс spot должен измениться в вашу сторону в тот же день, чтобы покрыть спред и позволить вам выйти по той же цене, что вошли. Чтобы сделать это, надо вспомнить определение дельты: изменение премии, вызванное изменением курса spot. Таким образом, премия опциона с дельтой 10 увеличится на 1 пункт, если курс spot изменится на 10 пунктов. Точно так же премия опциона с дельтой 30 вырастет на 1 пункт при изменении курса spot на 3,3 пункта. Если вам нужно покрыть 2 пункта у опциона с дельтой 30, курс spot должен измениться на 6,6 пункта. На основании полученных результатов можно сделать следующий вывод:

Наблюдение 2. Чем ниже дельта опциона, тем больше расстояние до того момента, когда опцион начинает приносить прибыль.

Давайте повторим определение теты: она показывает, какую часть своей стоимости теряет опцион за один день.

Как видите, чем ниже дельта опциона, тем большую часть своей стоимости он теряет за один день. Интуитивно вы понимаете, что с каждым днем остается все меньше шансов заработать на нем. Отсюда…

Наблюдение 3. Чем меньше дельта опциона, тем быстрее он теряет свою стоимость (и тем чувствительнее он к фактору времени).

Вега определяет чувствительность премии к изменению волатильности на 1 %.

Таким образом, премия опциона с дельтой 10 увеличится на 4,6 пункта, если волатильность увеличится с 9 до 10! Отсюда…

Наблюдение 4. Чем меньше дельта опциона, тем он чувствительнее к изменению волатильности.

Примечание: суммируя наблюдения 3 и 4, можно увидеть, что влияние фактора времени аналогично влиянию фактора волатильности! Более длительный отрезок времени и более высокая волатильность оказывают одинаковое влияние на премию опциона.

Рассмотрим применение изложенных выше положений на практике.

Применение в торговле

Если хотите увеличить вероятность получения прибыли:

1) Вы купите краткосрочный опцион с низкой дельтой, только если вы ожидаете, что:

• очень скоро произойдет изменение цены spot;

• волатильность возрастет.

2) Безопаснее купить на 1 долл. опционов с высокой дельтой, чем купить на 1 долл. опционов с низкой дельтой.

И наоборот:

3) Безопаснее продавать опционы с низкой дельтой: необходимо значительное изменение цены spot, чтобы вы начали нести убытки по опциону.

2. Факторы, влияющие на долгосрочные позиции

Проанализируем взаимосвязь цен долгосрочных и краткосрочных опционов, опционов с разными дельтами и некоторыми другими параметрами.

Наблюдение 5. Цена опционов «при своих» удваивается при изменении срока с 1 недели до 1 месяца, с 1 месяца до 4 месяцев, с 2 месяцев до 9 месяцев (более точный подсчет см. в главе 14 «Тета»).

И наоборот:

Наблюдение 6. Одномесячный опцион потеряет почти половину своей стоимости за последнюю неделю. Девятимесячный опцион потеряет почти половину своей стоимости за последние 2 месяца. (Мы говорим «почти», потому что цены исполнения разные.)

Давайте рассмотрим опцион USD/CHF со сроком истечения 2 месяца.

Наблюдение 7. Сравнивая опционы с одной датой истечения, мы видим, что цена опциона с дельтой 50 примерно в два раза больше, чем цена опциона с дельтой 30. Цена опциона с дельтой 30 примерно в два раза больше, чем цена опциона с дельтой 17.

Наблюдение 8. В то время как цены удваиваются с изменением дельты, с тетами и вегами этого не происходит.

Наблюдение 9. Распад времени (тета) составляет очень маленькую долю первоначальной цены. (И эта доля тем меньше, чем долгосрочнее опцион или ниже волатильность.)

Наблюдение 10. Очень важное! Посмотрите на опцион 1,1970 USD пут: изменение курса spot на одну фигуру принесет такую же прибыль, как изменение волатильности на одну фигуру. Дельта этого опциона равна 17, что означает: при изменении курса с 1,1970 до 1,1870 (100 пунктов) стоимость опциона увеличится на 17 пунктов. Она также увеличится на 19 пунктов, если волатильность вырастет с 10,7 до 11,7. Но если курс spot будет двигаться в вашем направлении, а волатильность против вас, то вы получите 0, даже если правильно выбрали направление!

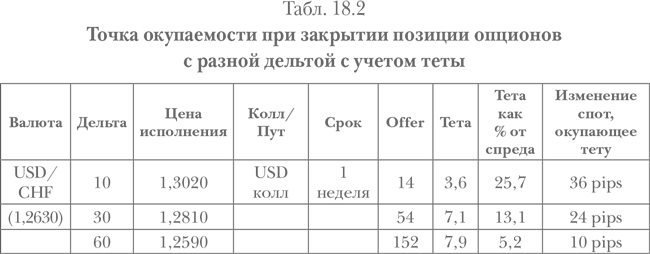

Табл. 18.1 и 18.2 являются ключевыми при открытии среднесрочных и долгосрочных позиций.

Табл. 18.2 демонстрирует феноменальную скорость, с которой опцион теряет стоимость в конце своей жизни. Другими словами, цена опциона с любой дельтой изменяется не линейно. Как частный случай, для опционов «при своих» (atm) эта зависимость выражается функцией квадратного корня (см. главу 15).

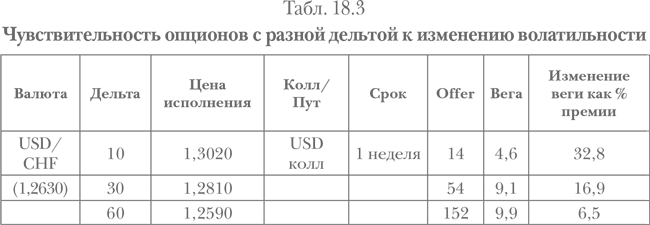

Табл. 18.3 иллюстрирует тот факт, что направление движения цен базового актива столь же важно, как и направление движения волатильности. Чем ниже дельта опциона, тем важнее тщательная оценка обоих параметров при выборе стратегии (наблюдение 4).

Однако долгосрочные опционы почти не теряют стоимости! Помните наблюдение 6? Чтобы 9-месячный опцион «при своих» потерял половину своей стоимости, должно пройти 7 месяцев!

Важные предостережения:

1) При рассмотрении конкретного опциона обязательно промоделируйте амортизацию премии (тета): вышесказанное относится к опционам «при своих». Для опционов с дельтой больше 60 и меньше 40 вышеизложенная динамика резко изменяется.

2) При изменении форвардной кривой дельта опционов и динамика теты изменяются, что особенно заметно для долгосрочных опционов.

Применение в торговле

Не продавайте долгосрочные опционы. Они ведут себя как спотовые позиции (не теряют временную стоимость).

Вопросы

1) Ваш клиент обеспокоен риском изменения волатильности. Чтобы перекрыть его, следует продать (купить) долгосрочный или краткосрочный опцион?

2) Ваш клиент обеспокоен, что подвержен риску, связанному с показателем гамма. Чтобы перекрыть его, следует продать (купить) долгосрочный или краткосрочный опцион?

3) Ваш клиент обеспокоен тем, что его позиция теряет стоимость слишком быстро. Если курс spot и волатильность остаются без изменений, о чем свидетельствует такая озабоченность касательно параметра тета? Какой путь уменьшения позиции наиболее эффективен?

4) Вы только что продали одномесячный atm straddle и купили 6-месячный atm straddle на равные суммы.

а) Как вы назовете эту позицию в терминах гамма/вега?

б) Тета позиции положительная или отрицательная (вы получаете прибыль или несете убытки от распада времени)?

в) Если курс spot меняется, в то время как волатильность остается без изменений (распад времени не учитывается), вы ожидаете, что данная позиция принесет прибыль или убыток?

г) Если уровень волатильности растет параллельно кривой волатильности, в то время как курс spot остается без изменений (распад времени не учитывается), вы ожидаете, что данная позиция принесет прибыль или убыток?

5) Курс spot продолжает медленно расти, и вы хотите профинансировать покупку опциона колл продажей опциона пут. Если ваши ожидания оправдаются, как изменения курса spot и волатильности повлияют на ваш P/L?

6) Курс spot в течение длительного времени двигался вверх. В терминах волатильности, что является лучшим bid: опционы колл или опционы пут?

ответы

1) Он должен продать долгосрочные опционы, т. к. они чувствительнее к волатильности.

2) Он должен купить краткосрочные опционы, т. к. они чувствительнее к гамме.

3) У него длинная позиция по опционам, и тета его позиции отрицательная. Чтобы уменьшить риск, ему надо продать краткосрочные опционы.

4) а) У вас длинная вега (6-месячный опцион более чувствителен к параметру вега) и короткая гамма.

б) У вас короткая позиция по краткосрочным опционам (гамма), поэтому вы получаете выгоду от распада времени, поскольку краткосрочные опционы теряют стоимость быстрее, чем долгосрочные.

в) Вы будете нести убытки, поскольку у вас короткая гамма. Таким образом, стоимость опционов, которые вы продали, будет увеличиваться быстрее стоимости опционов, которые вы купили.

г) Вы будете получать прибыль, поскольку у вас длинная вега. Таким образом, опционы, которые вы купили, более чувствительны к изменениям волатильности, и вы заработаете больше денег на своей длинной позиции, чем потеряете на короткой.

5) Вы будете получать прибыль на движении курса spot и нести убытки на изменении волатильности. Поскольку курс spot растет, у вас будет длинная гамма, т. к. гамма опциона пут, который вы продали, будет уменьшаться, а гамма опциона колл, который вы купили, будет расти. То же самое будет происходить и с вегой. Однако, чем меньше неопределенности на рынке по поводу направления движения, тем ниже ожидаемая волатильность. Таким образом, поскольку ваша позиция становится более положительной в терминах веги, а волатильность снижается, вы начинаете терять деньги на веге и тете, в то время как выигрываете на гамме. Это объяснение относится к захеджированным позициям.

6) Спрос на путы повысится. Поскольку все занимают длинные позиции по базовому активу в направлении движения, спрос на хеджирование от падения цен увеличится. Аналогично по мере замедления роста курса spot трейдеры начнут продавать опционы колл, чтобы увеличить доходность своей позиции.

Дополнительная информация к главе 18

Памятка для «направленной» торговли опционами

Чтобы разработать «направленную» (directional), не захеджированную базовым активом опционную стратегию, отвечающую вашим ожиданиям, необходимо иметь сценарий, включающий: направление движения spot; период, в течение которого это движение произойдет; поведение ожидаемой волатильности во время движения.

Исходя из опыта, можно сказать, что большинство трейдеров начинает торговлю опционами на основе своих предположений относительно поведения курса spot. Только на более поздней стадии они осознают, что при разработке опционной стратегии следует подумать о периоде, в течение которого они будут держать позицию. И еще позже они начинают понимать ту роль, которую играет волатильность при разработке стратегии.

Как начать разрабатывать стратегию?

1) Предположим, ожидается, что курс USD/CHF в течение некоторого времени будет находиться в интервале 1,2000–1,2500. Основываясь на этом прогнозе, вы хотели бы разработать опционную стратегию.

2) Следует начать с определения периода, в течение которого рынок будет вести себя подобным образом. В большинстве случаев, чем короче период времени, который берется за базу прогноза, тем больше шансов, что предположения окажутся верными.

3) После того как сделан прогноз поведения базового актива и определен срок действия прогноза, следует узнать у маркетмейкера относительный уровень ожидаемой волатильности. Если волатильность высокая по историческим меркам, возникает желание продать опцион, цена исполнения которого находится далеко от текущего курса форвард (опцион «без денег»): премия равного размера даст вам более далекую цену исполнения и лучшую защиту в условиях высокой волатильности, чем в условиях низкой волатильности. Если волатильность низкая, вы пытаетесь купить опцион с ценой исполнения на уровне текущего курса форвард (опцион «при своих»).

Приведенные выше шаги подчеркивают два основных момента в создании стратегий:

1) простоту разработки базовой опционной стратегии;

2) важность рассмотрения по меньшей мере двух факторов: направления и срока позиции.

Ключевые аспекты направленной торговли опционами

При создании длинной позиции (для нетто-плательщиков премии) необходимы:

Прогноз поведения базового актива

• направление;

• ожидаемое максимальное (минимальное) значение, максимальное изменение.

Прогноз срока (время жизни позиции)

• когда произойдет изменение курса;

• как долго курс будет находиться на предполагаемом уровне

(эвристическое правило для практиков: срок опционной позиции должен быть в 2,5 раза длиннее, чем период прогноза).

Прогноз волатильности

• является ли ожидаемая волатильность высокой или низкой по сравнению с двумя последними неделями?

• будет ли волатильность расти или снижаться, если произойдет изменение курса spot в предполагаемом направлении?

• если волатильность высокая или ожидается, что она снизится, продавайте опционы или покупайте спреды;

• если волатильность низкая или ожидается, что она вырастет, покупайте опционы.

При создании коротких позиций (для нетто-получателей премии) необходимы:

Прогноз поведения базового актива

• направление, в котором курс базового актива двигаться не будет;

• ожидаемое максимальное (минимальное) значение при изменении курса;

• худшее максимальное изменение курса.

Прогноз срока (время жизни позиции)

• когда может произойти изменение вектора движения курса на неблагоприятный;

• как долго может оставаться курс на нынешнем уровне и сколько можно заработать на короткой позиции за счет амортизации премии (чем короче срок опциона, тем больше можно заработать на нем за счет амортизации премии).

Прогноз волатильности

• является ли ожидаемая волатильность высокой или низкой по сравнению с двумя предшествующими неделями;

• будет ли волатильность расти или снижаться, если произойдет изменение курса spot в направлении, противоположном ожидаемому:

– если ожидается снижение волатильности, продавайте опционы;

– если ожидается рост волатильности, лучше продавать спреды.