Книга: Опционы. Полный курс для профессионалов

Назад: 7. Практические навыки построения стратегий

Дальше: 9. Спреды

8. Дельта

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает!

1. Основные свойства дельты

Самый важный параметр опционов – дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

Другой пример. Если курс EUR/USD изменился с 1,2600 до 1,2800 (разница в 2 цента), а цена опциона колл EUR/USD изменяется с 3 центов до 4 центов, какая дельта опциона колл?

Цена опциона изменилась на 1 цент, в то время как цена базового актива изменилась на 2 цента. Поэтому относительное изменение (или дельта) для этого опциона будет 0,5 (1 цент премии разделить на 2 цента изменения цены базового актива). Это означает, что на каждый пункт изменения цены базового актива цена опциона изменится на 50 %.

Выражаясь непрофессиональным языком, дельта отражает вероятность того, что на дату истечения опцион принесет прибыль. Хотя это определение является не совсем точным, оно помогает наглядно представить значение этого термина. Опционы, имеющие маленький риск быть исполненными (опционы «без денег»), имеют дельту, близкую к 0 %. Дельта опционов, которые, скорее всего, будут исполнены (опционы «при деньгах»), близка к 100 %.

2. Дельта и хеджирование стратегий

Дельта, которую называют также коэффициентом хеджирования, определяет размер хеджа для опционов. Опцион хеджируют для того, чтобы защитить его стоимость от риска движения цены базового актива в неблагоприятном направлении. Хеджируя опционы, мы уравновешиваем вероятность заработать (потерять) деньги при одинаковом изменении цены в любом направлении. Например, для опциона с дельтой 20 потребуется хедж, равный 20 % его номинала. Таким образом, чтобы захеджировать длинный опцион колл на 10 млн евро с дельтой 20, необходимо продать 2 млн евро. Чтобы рассчитать размеры хеджа, необходимо умножить номинал опциона на его дельту.

Номинал опциона × Дельта = Размер хеджа

Направление хеджа противоположно направлению опционной стратегии. Другими словами, вы хеджируете «бычью» стратегию «медвежьей» стратегией, а «медвежью» – «бычьей».

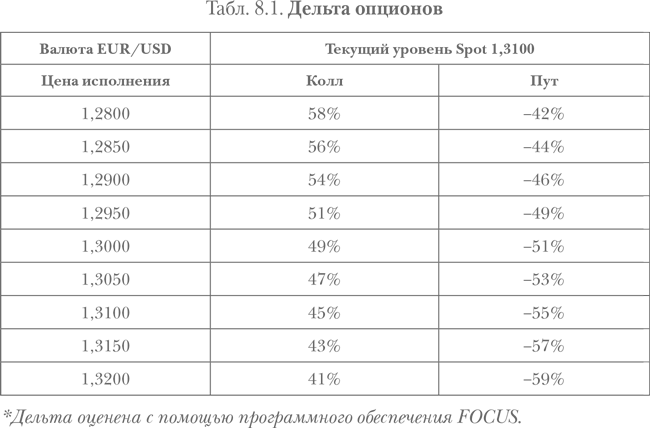

Колл – чтобы захеджировать длинный опцион колл («бычья» стратегия), надо продать базовый актив («медвежья» стратегия). Если spot пойдет вверх, вы заработаете на опционе; если он пойдет вниз, вы заработаете на короткой spot/cash позиции. Например, чтобы захеджировать длинный опцион колл на 1 млн евро с ценой исполнения 1,2800, надо продать 0,58 млн евро. (См. табл. 8.1.) Однако, если вы продали «бычью» стратегию (продали опцион колл), вам придется хеджироваться, покупая spot.

Пут – чтобы захеджировать длинный опцион пут («медвежья» стратегия), надо купить базовый актив («бычья» стратегия). Если spot пойдет вверх, вы заработаете на позиции spot; если рынок пойдет вниз, вы заработаете на опционе. Например, чтобы захеджировать длинный опцион пут на 1 млн евро с ценой исполнения 1,3800, вам надо купить 0,42 млн евро.

Чтобы научиться хеджировать стратегии, необходимо сначала рассчитать хедж (т. е. умножить дельту опциона на номинал) для каждого опциона, входящего в стратегию, а затем сложить их вместе.

Straddle

Эта стратегия состоит из длинного опциона колл и длинного опциона пут с одинаковой ценой исполнения. Нужно отдельно рассчитать хедж колла и хедж пута. Затем вы вычитаете меньшую сумму из большей. Например, если вы купили 1,3200 straddle (см. табл. 8.1), проделайте следующие шаги:

а) рассчитайте, сколько вы должны продать, чтобы захеджировать 1,3200 колл (0,41 номинала);

б) рассчитайте, сколько вы должны купить spot, чтобы захеджировать 1,3200 пут (0,59 номинала);

в) вычтите из большей суммы меньшую: 0,18 (0,59 − 0,41);

г) определите, что нужно делать с хеджем (покупать или продавать): поскольку у купленного опциона пут дельта больше, то вам надо совершить нетто-покупку.

Таким образом, чтобы захеджировать 1,3200 straddle, надо купить 18 % номинала опциона пут (а не всего размера straddle).

Strangle

Эта стратегия состоит из опциона колл «без денег» и опциона пут «без денег» с разными ценами исполнения. Чтобы рассчитать дельту для strangle, следует проделать те же шаги, что и для straddle.

Диапазонный форвард

Эта стратегия включает в себя покупку опциона колл (пут) и продажу опциона пут (колл). Чтобы получить совокупную дельту, надо сложить дельты плеча покупки и плеча продажи. Например, чтобы вычислить хедж диапазонного форварда 1,2800–1,3200 (см. табл. 8.1), где вы покупаете 1,3200 колл и продаете 1,2800 пут, надо проделать следующие шаги:

а) рассчитайте, сколько надо продать, чтобы захеджировать длинный 1,3200 колл (0,41);

б) рассчитайте, сколько надо продать, чтобы захеджировать короткий 1,2800 пут (0,42);

в) сложите оба хеджа: 0,83 (0,41 + 0,42);

г) определите, что делать с хеджем (продавать или покупать): поскольку вам надо продавать по обеим ногам сделки, вы продадите всю сумму хеджа.

Таким образом, чтобы захеджировать 1,2800–1,3200 диапазонный форвард, надо продать 83 % суммы, эквивалентной номиналу одной ноги (а не всего размера диапазонного форварда).

Вертикальные и горизонтальные спреды

Вертикальные спреды подразумевают покупку/продажу опциона колл (или пут) и продажу/покупку опциона колл c более высокой ценой исполнения (или опциона пут с более низкой ценой исполнения). Например, 1,3100–1,3200 колл-спред. В случае вертикального («бычьего»/«медвежьего») спреда оба опциона имеют одинаковый срок. В случае горизонтального (календарного) спреда опционы имеют разный срок.

Чтобы получить дельту, вы вычитаете из дельты покупаемого опциона дельту продаваемого опциона.

Например, если вы покупаете 1,3100–1,3200 колл-спред (см. табл. 8.1), вы должны проделать следующие шаги:

а) рассчитайте, сколько вам надо продать, чтобы захеджировать длинный 1,3100 колл (0,45);

б) рассчитайте, сколько вам надо купить, чтобы захеджирвать короткий 1,3200 колл (0,41);

в) вычтите из большего числа меньшее: 0,04 (0,45 − 0,41);

г) определите, что делать с хеджем (продавать или покупать): поскольку дельта купленного опциона колл больше, вам надо продать хедж.

Таким образом, чтобы захеджировать 1,3100–1,3200 колл-спред, вам придется продать 4 % от номинала одного плеча (а не всего размера спреда).

Пропорциональные спреды, бэк-спреды

Аналогично вертикальным и горизонтальным спредам пропорциональные спреды обычно состоят из опционов с различными ценами исполнения и разными номиналами, но с одинаковым сроком, тогда как бэк-спреды включают опционы с различными ценами исполнения, разными номиналами и сроками.

Пример пропорционального спреда – покупка €1 млн 1,3100 колл и продажа €2 млн 1,3200 колл. Пример бэк-спреда – покупка €1 млн Март 1,3100 колл и продажа €2 млн Июнь 1,3200 колл.

Чтобы получить дельту, вы должны проделать те же шаги, что и в предыдущем случае:

а) рассчитайте, сколько надо продать, чтобы захеджировать длинный €1 млн 1,3100 колл (€0,45 млн);

б) рассчитайте, сколько надо купить, чтобы захеджировать короткий €2 млн 1,3200 колл (€0,82 млн = 2 × €0,41 млн);

в) вычтите из большего числа меньшее: €0,37 млн (€0,82 млн – €0,45 млн);

г) определите, что делать с хеджем (продавать или покупать): поскольку хедж купленного опциона колл меньше, чем хедж двух проданных опционов колл, чтобы захеджировать эту стратегию, вам следует купить.

Таким образом, чтобы захеджировать 1,3100–1,3200 1:2 млн пропорционального спреда, необходимо купить €0,37 млн.

Все хеджи, рассчитанные выше, используются для так называемого «дельта-нейтрального» (динамического) хеджирования. Они делают вашу позицию дельта-нейтральной: ее P/L безразличен к незначительным колебаниям курса spot в любом направлении на уровне текущей цены базового актива. Если произойдет значительное изменение курса spot (или цены другого базового актива), вам придется пересчитать размер хеджа, чтобы получить «дельта-нейтральную» позицию. Подробнее мы обсудим эту тему после изучения параметра «гамма».

Вопросы

На базе таблицы 8.1:

1) а) Какая дельта у опциона 1,2900 колл? Если вы купили этот опцион номиналом 10 млн евро, что надо сделать, чтобы захеджировать его?

б) Какая дельта у опциона 1,2900 пут? Если вы купили этот опцион номиналом 10 млн евро, что надо сделать, чтобы захеджировать его?

в) Какая нетто-дельта у 1,2900 straddle? Если вы купили эту стратегию номиналом €10 млн (€10 млн колл и €10 млн пут), что надо сделать, чтобы захеджировать ее?

2) Вы купили 1,2800–1,3200 strangle номиналом €10 млн (€10 млн колл и €10 млн пут), какая у него дельта? Что надо сделать, чтобы его захеджировать?

3) Вы купили 1,3000 straddle номиналом €10 млн. Какая у него дельта? Что надо сделать, чтобы его захеджировать?

4) Какая дельта у 1,2800–1,3200 risk reversal? Если вы купили €10 млн 1,2800 пут и продали €10 млн 1,3200 колл, как вы будете хеджировать эту стратегию?

5) Вы продали 1,2850–1,3150 strangle номиналом €10 млн. Что вы сделаете, чтобы застраховать эту стратегию?

6) Какая дельта у 1,2950–1,3200 пропорционального колл-спреда номиналом €10:€20 млн? Что надо сделать, чтобы захеджировать стратегию?

7) Какая дельта у 1,2850–1,3150 risk reversal? Если вы купили €10 млн 1,2850 пут и продали колл, что вы сделаете, чтобы захеджироваться?

8) Какая дельта у 1,2800–1,3150 колл пропорционального спреда €10:€20 млн? Что надо сделать, чтобы захеджироваться, если вы купили 1,2800 колл?

9) Текущий курс spot 1,3100, сколько будут стоить опционы 1,3100 колл и 1,2800 пут при уровне 1,3200?

а) текущая премия опциона 1,3100 EUR колл (дельта 45) составляет 300 EUR pips;

б) текущая премия опциона 1,2800 EUR пут (дельта 42) составляет 150 EUR pips.

10) Исходя из данных таблицы 8,1, какая будет дельта у опциона 1,3000 EUR колл, если курс spot изменится с 1,3100

а) до 1,2900;

б) до 1,3200.

11) Сколько будет стоить опцион 1,3000 EUR колл при сценариях, описанных в вопросе 10, если при цене 1,3100 он стоит 250 USD pips? Сделайте свою собственную оценку для дельты, используемой в расчетах.

Ответы

1) а) 54, продать €5,4 млн (€10 млн × 0,54);

б) 46, купить €4,6 млн (€10 млн × 0,46);

в) 8, продать €0,8 млн (продать €5,4 – купить €4,6).

(Шаг 1. Вычислить дельту опциона колл: продать €5,4;

Шаг 2. Вычислить дельту опциона пут: купить €4,6;

Шаг 3. Вычислить общую дельту: €0,8 млн (€5,4 – €4,6);

Шаг 4. Определить направление хеджа: поскольку у опциона колл дельта больше, вы продадите размер хеджа;

Таким образом, вам надо продать €0,8 млн.)

2) 1 % дельта (0,42 − 0,41); купить €100 000 (купить €4,2 млн, продать €4,1 млн).

3) 2 % (0,51 − 0,49); купить €200 000 (купить €5,1 млн, продать €4,9 млн).

4) 83 %; купить €8,3 млн (купить €4,2 млн, чтобы захеджировать 1,2800 пут, купить €4,1 млн, чтобы захеджировать 1,3200 колл).

5) 1 %; продать €100 000 (продать €4,4 млн, чтобы захеджировать короткий 1,2850 пут, купить €4,3 млн, чтобы захеджировать короткий 1,3150 колл).

6) 31 %; купить €3,1 млн (продать 1×€5,1; купить 2×€4,1).

7) 87 %; купить €8,7 млн (купить €4,4 млн, чтобы захеджировать 1,2850 пут; купить €4,3 млн, чтобы захеджировать 1,3150 колл).

8) 28 %; купить €2,8 млн (продать 1×€5,8 млн, чтобы захеджировать длинный 1,2800 колл, купить 2×€4,3 млн, чтобы захеджировать короткий 1,3150 колл).

9) Для того чтобы ответить на этот вопрос, надо знать определение дельты: дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на 1 пункт. Поскольку нам надо подсчитать премию при изменении цены не на 1 пункт, а на 100 пунктов, наш ответ не будет точным.

а) 345 300 + 0,45 × (1,3200 − 1,3100);

б) 108 150 − 0,42 × (1,3200 − 1,3100).

10) а) 41 %; при цене 1,2900 опцион 1,3000 колл будет 100 пунктов «вне денег» (otm). Чтобы ответить на этот вопрос, найдите дельту опциона, который на 100 пунктов otm при цене 1,3100. Это 1,3200 колл, дельта которого сейчас 41.

б) 54 %; при цене 1,3200 опцион 1,3000 колл будет 200 пунктов «в деньгах» (itm). Чтобы ответить на этот вопрос, найдите дельту опциона, который на 200 пунктов itm при цене 1,3100. Это 1,2900 колл, дельта которого 54.

11) Этот вопрос суммирует вопросы 9 и 10. При цене 1,2900 дельта опциона 1,3000 колл будет меньше, чем при цене 1,3100, и, таким образом, ваш опцион будет терять стоимость с другой скоростью по мере того, как spot движется вниз. Это означает, что дельта, которая будет использоваться в расчетах, должна отличаться от своего изначального значения, и чем лучше вы сможете оценить ее, тем точнее будет полученный вами ответ. В качестве простой аппроксимации можно взять первоначальную и конечную дельты и найти среднее. Чтобы определить дельты опциона при уровнях 1,2900 и 1,3200, надо проделать процедуру, описанную в вопросе 10.

а) 160 pips; [0,0250 + (1,2900 − 1,3100) × (0,49 + 0,41)/2)] × 100: поскольку spot движется вниз, опцион теряет стоимость;

б) 301,5 pips; [0,0250 + (1,3200 − 1,3100) × (0,54 + 0,49)/2)] × 100: поскольку spot движется вверх, стоимость опциона растет.

Дополнительная информация к главе 8

Некоторые другие производные: форварды, фьючерсы и свопы

Прежде чем мы приступим к обсуждению деривативов, посоветуем читателю рассматривать их с точки зрения здравого смысла, не задумываясь о ценообразовании и сложности терминов. Представьте, что вы в первый раз пробуете экзотический фрукт, который является обычным для миллионов людей. Вы не будете думать о его химическом составе, сложностях выращивания и сколько на нем заработал поставщик. Вы будете оценивать только его вкусовые качества, возможно, цену. Так и с производными продуктами: применяя их каждодневно, пользователи не особо задумываются над сложностями терминологии, а просто используют стандартные принципы торговли и доступное программное обеспечение.

1. Фьючерс

Биржевой рынок производных (фьючерсов) существует с середины XIX в. Именно тогда фермеры стали использовать их для защиты своих доходов от колебаний цен на рынках сельскохозяйственной продукции.

Фьючерсы бывают с денежными расчетами и натуральными выплатами (непоставочные и поставочные соответственно). Разница заключается в порядке выплат при закрытии контрактов.

В первом случае покупатель получает (или выплачивает) деньгами разницу между обозначенной в контракте ценой и ценой, на которой закрылась биржа в день окончания контракта.

Во втором случае покупатель может получать или деньгами, или непосредственно продуктом. Если он предпочитает получить продукт, биржа индоссирует на его имя складские свидетельства оговоренного в договоре товара в оговоренных количествах. Он же взамен платит за это оговоренную в договоре (биржевом контракте) цену покупки.

Примеры

1. Месяц назад вы заключили контракт на продажу 15 июня золота по цене 695 долл. за унцию. Сегодня 15 июня, и биржа при закрытии зафиксировала цену на уровне 690 долл. за тройскую унцию. Ваш контракт будет закрыт, и на ваш счет биржа внесет 5 долл. (695–690).

2. Месяц назад вы заключили контракт на покупку 15 января нефти по цене 72 долл. за баррель. В отличие от золота контракты на нефть подлежат денежному и натуральному закрытию. Сегодня 15 января, и биржа при закрытии зафиксировала цену на уровне 74 долл. за баррель. Ваш контракт может быть закрыт, и на ваш счет биржа внесет 2 долл. (74–72), либо вы можете затребовать индоссирование складских свидетельств на сумму контракта. После этого вы внесете 72 долл. (цену покупки), и вам отгрузят нефть на складе биржи.

Фьючерсы на многие финансовые продукты (валюты, индексы акций) являются денежными, тогда как фьючерсы на товарные продукты чаще предоставляют возможность и денежного, и натурального закрытия контрактов.

Рынки фьючерсов

Торговля фьючерсами происходит только на биржах. Они очень жестко контролируют финансовое положение своих клиентов и требуют от них залогового обеспечения, поэтому биржи имеют высокие кредитные рейтинги.

На каждой бирже свои порядки, но все они четко оговаривают стандарты фьючерсных контрактов по каждому продукту, шкалу изменения цен, размер контрактов, порядок их закрытия, величину маржи (кредитного плеча) и т. д. В случае товарных контрактов также определяются качество продукта, складские требования, уполномоченные склады биржи и т. д. Поэтому даже если описание и порядки обращения фьючерсных контрактов на один и тот же продукт отличаются в зависимости от биржи, структура этих контрактов (требования к сырью и т. д.) в основном одинакова.

Важная характеристика фьючерсных контрактов – наличие финансового плеча. Как правило, для предварительной покупки контракта необходимо внесение менее 10 % от объема контракта. При этом покупатель, цена контракта которого падает, должен дополнительно внести на биржу определенную сумму, гарантирующую его платежеспособность. Аналогичны требования к продавцу, если цены вырастут.

При невнесении дополнительных средств биржа имеет право одностороннего закрытия позиции клиента по рыночной цене на тот момент. Реализованный остаток вносится на счет клиента. Например, если вы заключили контракт на продажу 15 января золота по цене 695 долл. за унцию, вам необходимо было внести на биржу 70 долл., а если цена поднялась на 10 % (т. е. движется против вас), надо внести еще 7 долл. для покрытия риска биржи. Если цена возвращается к 695, дополнительно внесенные 7 долл. вам возвращаются.

В положении о контракте биржи объясняют, на какое количество месяцев вперед существует фьючерсный контракт и в какие дни он заканчивается. Во избежание попадания контрактов на выходные дни фиксируется конкретный день недели как дата окончания. Например, первая пятница месяца.

Как правило, одновременно торгуются фьючерсные контракты на один базовый актив с несколькими датами окончания. Например, январский, февральский, мартовский, июньский и сентябрьский.

Можно сказать, что фьючерсные контракты имеют «имя и отчество». «Именем» служит срок окончания контракта, а «отчеством» – базовый актив. Например, «мартовская топливная нефть» означает контракт на топливную нефть, истекающий в четвертый вторник марта. Другой пример – «январская EUR/JPY» – январский контракт на долл. против иены.

Ценообразование фьючерсных контрактов

Теоретические цены фьючерсов

Базисными элементами цен на фьючерсные контракты являются: цена на продукт (базовый актив) в день заключения контракта; стоимость финансирования покупки между днем покупки и днем закрытия контракта; стоимость хранения товара (для сырьевых деривативов) на день закрытия контракта. Например, если цена нефти сегодня (1 апреля) 70 долл. за баррель, ее месячное хранение стоит 0,15 долл. за баррель, а месячное финансирование стоит 0,13 долл. за баррель, то сегодняшняя цена этой же нефти, но на 1 июня должна быть 70,56 (70 + 0,15 × 2 + 0,13 × 2). В этом случае вам безразлично, покупать ли нефть сегодня с последующей выплатой стоимости финансирования покупки (или стоимости отвлечения собственных средств) и стоимости складирования или заключить контракт на поставку вам нефти 1 июня.

Если использовать подсчеты такого рода, можно вычислить цены не только на июнь, но и на любую дату в будущем. Так, на 1 мая эта цена будет 70,28 (70 + 0,15 × 1 + 0,13 × 1), на 1 июля эта цена будет 70,94 (70 + 0,15 × 3 + 0,13 × 3). Результаты этих подсчетов можно изобразить на графике, показывающем соотношение цен на каждый период, и, таким образом, получить расчетную кривую цен.

Кривые цен на валютных рынках

На валютном рынке кривая зависит только от сегодняшнего курса и соотношения процентных ставок двух валют (см. ниже Валютный форвард), т. е. совпадает с теоретической.

Кривые цен на сырьевых рынках: контанго и бэквордация

В отличие от валютных рынков на сырьевых рыночные кривые не совпадают с теоретическими. Последние отражают сегодняшнюю стоимость поставок в будущие периоды на рынках товарных фьючерсов при условии неизменных расценок за хранение и ставок банковского процента. Но цена отличается от стоимости из-за рыночных ожиданий спроса и предложения. Поэтому, если сегодня рынок прогнозирует рост спроса на бензин в июле месяце (ввиду летнего пика автопутешествий), то цена на бензин июльской поставки будет выше теоретической. В то же время, если к концу сентября бензохранилища переполнены, цены на октябрьскую поставку могут упасть ниже теоретических цен.

Таким образом, когда мы говорим о кривой цен на сырьевых рынках, то имеем в виду соотношение цен разных периодов, установленное рынком на основе спроса и предложения. Базой таких расчетов является сегодняшняя цена.

Типичным примером влияния на форму кривой соотношения спроса и предложения являются спекулятивные манипуляции. Например, количество нефти на складах, обслуживающих данную биржу, может быть меньше объема проданных фьючерсных контрактов. Это нормально, так как значительная часть участников биржи – финансовые спекулянты, не претендующие на физическое получение нефти. Но иногда забастовки, катастрофы или другие неожиданные факторы замедляют график нормальных поставок на склады.

Поскольку объем реального потребления не снижается, финансовые спекулянты, продавшие нефтяные контракты, но не владеющие нефтью для поставки, либо должны купить нефть и доставить ее в хранилище, либо должны выкупить свой контракт. А что, если владельцы фьючерсов их не продают? Например, они требуют поставки нефти (или другого сырья), причитающейся им по купленным контрактам? Тогда финансовые спекулянты оказываются в тяжелейшей ситуации: им нужно «откупать свой риск» по «любой» цене, и цены на контракт, близкий к окончанию, взвинчиваются на 10–15 %.

Хамонако, известный японский трейдер на рынке меди, несколько раз в 90-е гг. скупал фьючерсы и предъявлял их к поставке. Продавшие контракты спекулянты вынуждены были выкупать их у него по ценам, выходящим за пределы разумного. Другим хрестоматийным примером является история спекуляций серебром братьями Хант. В 1979–80 гг. они смогли поднять цену серебра с 10 до 50 долл. за тройскую унцию, и только вмешательство антимонопольного комитета США заставило их прекратить свою спекуляцию.

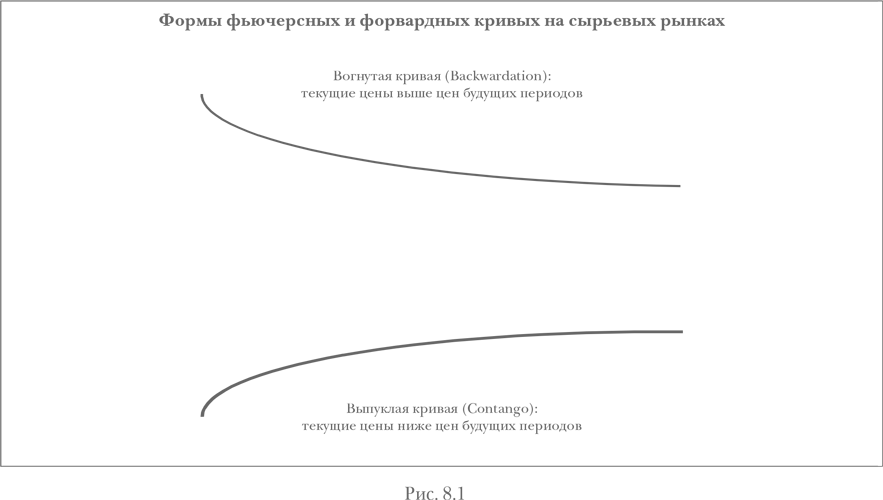

На сырьевых рынках о конфигурации кривой цен говорят как о плоской (flat), когда она соответствует теоретической; выпуклой (contango), когда текущие цены ниже теоретических (превышение предложения); и вогнутой (backwardation, бэквордации), когда текущие цены выше теоретических (превышение спроса) (см. рис. 8.1).

Поведение кривой зависит от текущего соотношения спроса и предложения на данный продукт и от ожиданий на будущее. В условиях недостаточных поставок нефтепереработчики готовы заплатить высокую цену за сырье, поскольку даже временная остановка завода является дорогостоящей (образуется вогнутая кривая – бэквордация). С другой стороны, при высоком уровне добычи на фоне слабого спроса невостребованные баррели отправляют в нефтехранилища, а цены падают (образуется выпуклая кривая – контанго).

Рассмотрим другую ситуацию: выходит объявление, что Ирак близок к увеличению добычи нефти. Это значит, что через три месяца на рынки поступит дополнительная нефть. Такое объявление повлечет за собой падение цен на нефть по всей кривой, но цены на нефть, начиная с той даты, упадут непропорционально ниже. Получится, что нефть дальних периодов поставки дешевле более близких. Кривая окажется вогнутой (бэквордация).

Так, в 1998–99 гг. наблюдался переизбыток нефти на рынке ввиду нескоординированной деятельности стран ОПЕК, программы ООН по продажам нефти Ирака и экономического кризиса в Юго-Восточной Азии. Нефтехранилища были заполнены, и приходилось использовать танкеры для хранения нефти. Форвардная кривая цен стала выпуклой (контанго).

Когда же начиная с 2000–2001 гг. ОПЕК занял агрессивную позицию на рынке, цены на нефть резко выросли. Особенно это сказалось на текущих ценах. Рост цен наблюдался и для пятилетних форвардов, но был меньше. В результате возникла бэквордация.

Кривые цен на рынках акций и облигаций

На рынках акций и облигаций кривые цен будущих периодов на актив в целом ближе к валютным рынкам: они зависят от текущих процентных ставок. Исключение составляют краткосрочные отрезки кривой. Так, периодически возникает потребность в конкретной ценной бумаге (например, для продажи в «короткую»). В этом случае цена ее заимствования больше зависит от спроса и предложения.

Для более ликвидных продуктов и для дальних периодов рыночная кривая цен совпадает с теоретической.

2. Форвард

Форварды и фьючерсы – братья-близнецы – служат одинаковым целям: зафиксировать сегодня цену, по которой будет произведена оплата в будущем. Поэтому и соотношения цен между периодами рассчитываются по похожим методикам; соответственно, и кривые цен похожи. Основное их различие – порядок обращения: фьючерсы используются на биржах, а форварды – на межбанковском рынке.

Есть и другие различия. Форварды – более гибкий инструмент; можно выбирать даты окончания (для фьючерсов фиксируется одна дата окончания на месяц), объем, выражение цены, точки поставки и т. д.

Максимальный срок окончания (исполнения) фьючерсов – не более 18 месяцев. Форвардные же контракты заключаются между двумя компаниями по обоюдному согласию, а значит, ограничений по срокам нет. Проблемы могут возникнуть со стороны кредитной надежности одного или обоих партнеров, сомнения в которой могут ограничить длительность контракта. Его сроки зависят от конкретной ситуации. Известны случаи заключения сделок более чем на 5 лет.

Цены на форвардном рынке на один и тот же контракт в данный момент времени могут варьироваться, так как маркетмейкеры (трейдеры) выставляют котировки в зависимости от своих позиций. Спред (разница между ценой, по которой дилер покупает, и ценой, по которой он продает) во многом зависит от кредитоспособности клиентов, тогда как на биржах цена на данный контракт в конкретный момент времени одинакова для всех клиентов. Это достигается стандартизацией залогов для всех участников рынка, что уравнивает их кредитоспособность и обеспечивает равный доступ к котировкам всех участников рынка.

Еще один важный момент. На сырьевых рынках форвард – поставочный инструмент, тогда как фьючерс, как правило, беспоставочный (даже если биржа позволяет поставку по фьючерсному контракту).

Валютный форвард

Когда кто-либо покупает иностранную валюту, в обмен он продает национальную или любую другую валюту. Если вы гражданин Соединенных Штатов, то, чтобы купить японские иены, вы должны потратить доллары США. Поступая таким образом, вы упускаете возможность держать свои доллары на депозите и получать на них проценты. Вместо этого вы можете заработать проценты на депозите в иенах.

Предположим, процентные ставки банков по долларовым депозитам выше, чем ставки по депозитам в иене. Тогда, одолжив в японском банке иены, обменяв их на доллары и вложив доллары в американский банк, вы получили бы прибыль, равную разнице ставок депозитов по иене и доллару.

Одна проблема: в момент истечения ссуды цена иены может подняться против доллара. Тогда дополнительного дохода, полученного от разницы в процентных ставках, может не хватить для компенсации убытка от обратного перевода долларов в иены по невыгодному курсу. А что, если вы застрахуете себя, используя форвард – инструмент, фиксирующий обменный курс доллара на иены на будущее? Получилась бы немедленная арбитражная (безрисковая) прибыль. Но финансовые рынки не позволят вам заработать: форвард отразит разницу курсов. Иначе все бы занимались именно этим: одалживали валюты с низкой процентной ставкой, покупали на них валюты с высокой ставкой и хеджировали бы их форвардами, получая при этом гарантированную прибыль.

Итак, предположим, ставка доллара выше (6 %), чем иены (1 %). Вы одалживаете на рынке иену, тут же продаете ее за доллары и покупаете годовой форвард. Полученные доллары вы держите на годовом депозите, получая высокие проценты. Разница между процентными ставками, уплачиваемыми по депозитам в долларах и иене, даст вам возможность получить процентный доход в размере 500 базисных пунктов (5 %). Следовательно, за возможность безрискового дохода на разнице в процентах вы вынуждены продать форвард на доллар по цене на 500 базисных пунктов ниже сегодняшней.

Изложим материал немного иначе. Предположим, вы планируете продержать иены на депозите в течение 3 месяцев. Поскольку ставки по депозитам в долларах и иенах известны заранее, вы можете посчитать, сколько иен вы будете иметь в конце периода. Сторона, которая купила у вас доллары, знает заранее, сколько долларов она будет иметь в конце периода.

Если вы возьмете эти две суммы, вы можете рассчитать будущий обменный курс, по которому можно поменять валюты не на условиях spot, а как трехмесячный форвард. Этот курс называется форвардным и подсчитывается исходя из ставок по депозитам в обеих валютах и текущего курса spot. Теперь вам будет все равно, менять ли ваши доллары на иены сегодня или через три месяца.

Поскольку ставки по депозитам в двух валютах различаются, текущий курс будет отличаться от форвардного курса на величину форвардного дифференциала (также называемого своповыми пунктами).

Большинство компаний планирует доход за рубежом за определенный период или на определенную дату в будущем. По получении иностранной выручки (в будущем) им понадобится купить валюту своей страны. Используя форвардные контракты (форварды), они могут уже сегодня зафиксировать курс будущей сделки, обменяв в будущем выручку по форвардному курсу на свою валюту, зафиксированному сегодня.

Расчет форвардных ставок

Например:

• Валюта, доходность по которой выше, котируется с дисконтом (ниже), и курс, по которому вы купите ее обратно в будущем, ниже; таким образом, своповые пункты являются отрицательной величиной, а форвардный курс ниже курса спот.

• Валюта, доходность по которой ниже, котируется с премией, и курс, по которому вы купите ее обратно в будущем, выше; таким образом, своповые пункты являются положительной величиной, а форвардный курс выше курса спот (компенсирует за потери на процентных ставках).

Таким образом, концепция форварда построена на отсутствии арбитража между продажей вашей позиции сегодня и в будущем.

Форвардный контракт гарантирует, что в определенный момент в будущем произойдет обмен одной валюты на другую по определенному курсу. Курс будет рассчитан по следующей формуле:

Forward(C1/C2) = Spot(C1/C2) × (1 + R2 × T/360) /(1 + R1 × T/360),

где Spot(C1/C2) – текущий курс spot (например, USD/JPY);

Forward(C1/C2) – форвардный курс;

R1 – сложная процентная ставка по Валюте1 (в нашем примере Валюта1 – это USD – она также называется иностранной валютой);

R2 – сложная процентная ставка по Валюте2 (в нашем примере Валюта2 – это JPY – она также называется домашней валютой).

Другими словами, если:

текущий курс спот USD/JPY составляет 110,00 (вы можете купить 110 иен за 1 доллар),

ставка по 3-месячному (90 дней) депозиту в долларах 6 % годовых,

ставка по 3-месячному депозиту в иенах 3 % годовых,

тогда:

3-месячный курс форвард: 110,00 × (1 + 0,03 × 90 ÷ 360) /(1 + 0,06 × 90 ÷ 360) = 109,18,

своп (форвардный дифференциал): 109,18 − 110,00 = −0,82.

Поэтому, если вы сегодня заключите форвардную сделку с расчетами через три месяца, вы заключите ее по курсу 109,18, а не по 110,00, как если бы поставка валюты осуществлялась сегодня.

3. Свопы

В отличие от фьючерсов, сделки своп оплачиваются только в денежном выражении. Они не фиксируют цены для хеджеров полностью, а фиксируют отклонение от установленных цен. Структура хеджа сохраняет некоторую гибкость и приспосабливается к рыночным взглядам менеджера.

Используя аллегорию, незахеджированная позиция – это «перекати-поле», перемещающееся при любом дуновении ветра; позиция, захеджированная с помощью фьючерсов – это металлический прут, остающийся на месте, что бы ни произошло; а своп – это гибкий деревянный прут, зафиксированный на месте, но изменяющий свою форму при ветре.

Механизм действия свопов отличается от механизма фьючерсов. Они хеджируют (страхуют) от изменения соотношений цен в разные периоды. То есть, если ожидаются более или менее стабильные цены, но их изменение в какие-то периоды больше, чем в другие, используются свопы.

Для того чтобы занять позицию в свопе, покупатель должен что-то купить и что-то продать.

Объяснение свопов несколько затруднено тем, что этот термин подразумевает разные методологии расчета для разных продуктов. Например, концепция валютных свопов отличается от концепции сырьевых свопов и свопов на процентные ставки. Последние имеют похожий подход, но методологии различаются.

Своп на процентные ставки

Процентные свопы появились сравнительно недавно и быстро завоевали рынок потребителей. Они торгуются на межбанковском рынке и исполняются только в денежной форме. Своповые контракты состоят из двух частей: фиксированной и плавающей. Напомним, что своп происходит от английского слова, которое можно перевести как «обмен». Это и отражает суть свопа: в двухсторонней сделке одна сторона берет на себя обязательства с фиксированными ценами, а другая – с плавающими. То есть происходит обмен фиксированных обязательств на плавающие. Поэтому есть два основных типа свопов: фиксированные против плавающих и плавающие против фиксированных.

На этом рынке можно получать фиксированную ставку, если вы ссудили деньги посредством банковской ссуды. Из этого проистекает, что продавец фиксированной части (ссудивший) получает фиксированную плату, а покупатель фиксированной части (должник) платит фиксированную ставку.

Предположим, текущая процентная ставка на 3 года – 5 %, а трехмесячного ЛИБОР – 2 %. Трейдер ожидает снижение краткосрочных ставок, поэтому он покупает своп: покупает фиксированную сторону и продает плавающую. Теперь он получает фиксированную ставку на протяжении шести лет и выплачивает плавающую. Плата за своп – дисконтированная разница платежей. В нашем примере трейдер получит в конце трех месяцев 5 %/4 (за три месяца) и заплатит 2 %/4 (за три месяца), т. е. 0,75 %. Таких платежей будет 24 (4 платежа на протяжении 6 лет), дисконтированных по 2 % (ЛИБОР).

Плавающая ставка определяется в начале каждого периода. В нашем случае это каждые три месяца. Если бы за фиксированную приняли ставку 6-месячного ЛИБОРа, то ставка устанавливалась бы по истечении шести месяцев. Даты выплат определяются в порядке, установленном конкретным соглашением (не стандартно). В нашем примере, предположим, что через три месяца ЛИБОР упал до 1,75 %, тогда трейдер получит (2–1,75 %)/4 (за три месяца) прибыль в размере 0,0625 %, дисконтированную по 2 % (ЛИБОР).

Своп на товары (сырье)

Товарные свопы пришли с рынка ценных бумаг с фиксированной доходностью, но отразили специфику товарных рынков. Так, плавающие ставки, принятые для расчетов, являются средними за период (в случае нефти – по сборнику цен Платтса). Например, трехмесячная ставка представляет собой среднюю цену за три предыдущих месяца; при фиксированной ставке берется цена фиксинга данного дня.

Производители предпочитают фиксировать цену заранее, чтобы избежать понижения цен. Поэтому они покупают свопы, т. е. отдают по фиксированной ставке, а получают по плавающей. Если они ошиблись и плавающая ставка растет, возросшие доходы от продаж компенсируют потери на свопе. Для трехмесячного мартовского свопа промежуточные оплаты произойдут в январе и феврале. Если цены поднимутся выше первоначальных цен плавающей ноги, он получает дополнительный доход.

Авиалинии (потребители топлива) предпочитают продавать свопы (получать плавающую ставку). Так они предохраняют себя от роста цен.

Еще раз напоминаем: если ожидается стремительное падение, то лучше просто продать фьючерсы. Если же мы говорим об изменении кривой цен, то лучше использовать свопы.

Итак:

• своп – это контракт на выплату разницы между кривой цен на момент заключения контракта и реальными ценами в моменты фиксаций;

• расчеты по свопам происходят только в денежной форме;

• выплаты подсчитываются как разница между ценой, зафиксированной для данной даты в контракте, и рыночной ценой на данный момент;

• если происходит значительное падение цен, ваш хедж компенсирует вам только ту часть падения, в которой проданное вами плечо упадет больше купленного вами плеча.

4. Валютные форварды и свопы

Хеджирование валют посредством фьючерсов на валютном рынке аналогично хеджированию на сырьевых рынках. Экспортер, продающий по контрактам, деноминированным в иностранной валюте, зафиксирует валютный курс против иностранной валюты путем продажи фьючерсов на дату оплаты контракта.

Импортер, покупающий по контрактам, деноминированным в иностранной валюте, зафиксирует валютный курс иностранной валюты против местной путем покупки фьючерсов на дату оплаты контракта.

Покупается 1 млн долл. против иены по цене 116,00 с поставкой 31 января 2001 г. и одновременно продается 1 млн евро против иены по цене 113,00 с поставкой 31 января 2002 г. (объем второй валюты на первую и вторую даты не совпадают, кроме случая, когда ставки депозитов двух валют равны). Другими словами, в валютных свопах одновременно продается и покупается один и тот же объем первой валюты на разные даты.

Исчисление временных промежутков для валютных форвардов и опционов

В терминологии форвардного рынка термины «неделя» или «месяц» отличны от принятого в ежедневном общении. Временные промежутки исчисляются от даты поставки до даты поставки, а не прибавлением 30 дней к дате сделки. Например, в четверг 30 июня (дата сделки) куплен недельный опцион на USD/CHF. В обычной ситуации дата поставки премии 4 июля (второй рабочий день), но поскольку 4 июля банковский праздник в США, второй рабочий день – 5 июля. Теперь прибавляем неделю к 5 июля – получается, что дата поставки по истечению будет 12 июля (вторник). Отсчитываем назад два рабочих дня. Получается: 8 июля – пятница. Другими словами, при исполнении опциона в пятницу 8 июля поставка произойдет 12 июля. Таким образом, 1 неделя в этом случае будет восьмидневной: с четверга 30 июня до пятницы 8 июля, хотя между датами поставок всего семь дней.

Проведение форвардных и своповых сделок на валютном рынке

На практике для расчета форвардного курса нужно использовать курс спот, который фиксируют на текущем уровне рынка путем совершения сделки спот. Ее можете провести вы или ваш контрагент, прежде чем он назовет вам форвардный курс.

Большинство предпочитают выбирать курс самостоятельно. Сделав сделку спот, они затем звонят форвардным дилерам и выбирают тех, у кого лучше своп (форвардный дифференциал). С контрагентом, предложившим наилучший своп, они совершают сделки типа buy/sell или sell/buy, которые закрывают спотовую позицию и открывают форвардную.

Таким образом, сделка валютного свопа состоит из двух: сделки спот и сделки форвард. А это, по сути, отличает ее от процентных и сырьевых свопов.

Пример

Действие 1. Вы покупаете доллары (продав иены) на рынке spot.

Действие 2. Вы звоните форвардному дилеру и заключаете сделку типа sell/buy: одновременно продавая USD (купив JPY) на рынке spot по курсу 110,00 и делая обратную сделку с расчетами через 3 месяца: вы купите USD.

В результате сделки spot перекрывают друг друга и в позиции остается только покупка форварда на USD. При этом, сделав самостоятельно первоначальную сделку спот, вы сократили трансакционные издержки за счет выбора лучшего курса spot (иначе форвардный дилер мог вести отсчет форварда от более выгодной для него цены спот, зарабатывая и на свопе, и на споте).

Сделка, где вы совершаете две операции – buy/sell (sell/buy) на рынке spot и sell/buy (buy/sell) на форвардном рынке, и называется валютным свопом. Другими словами, сделка своп состоит из сделки spot и форвардной сделки.

Назад: 7. Практические навыки построения стратегий

Дальше: 9. Спреды