Глава 8. Макроэкономические риски

Внешние макроэкономические риски (также известные как финансовые риски), а именно инфляция (см. § 8.1), процентная ставка (см. § 8.2) и движение валютного курса (см. § 8.3), относятся не к проекту в частности, а к экономической среде, в которой проект функционирует, в целом. Риски, связанные с этим, необходимо проанализировать и уменьшить тем же самым способом, как и коммерческие риски, которые напрямую воздействуют на проект; мы их рассмотрели в предыдущей главе.

§ 8.1. Инфляция

В зависимости от момента времени инфляция может нести для проектной компании или риск, или выгоду.

В период сооружения проекта, если инфляция вызвала повышение проектных расходов относительно прогнозируемых показателей, то последствия от такого развития событий рассмотрены в § 7.5.4, бо́льшая часть расходов, связанных с сооружением проекта, не должна ощущать на себе рост инфляции; цена ЕРС-контракта, расходы по финансированию, бо́льшая часть вознаграждения консультантов — все эти расходы должны быть фиксированными.

Однако в процессе подготовки бюджета расходов на сооружение должны быть приняты допущения, учитывающие рост инфляции в период сооружения, для расходов, которые не фиксируются заранее, например это касается общих расходов проектной компании на персонал и оплату некоторых закупок (таких как запасные части), которые не вошли в статьи расходов ЕРС-контракта.

В период эксплуатации, если рост инфляции вызывает увеличение операционных расходов в большей степени, чем это прогнозировалось, то возможно уменьшение размера коэффициента покрытия для заимодавцев и уменьшение доходов инвесторов. Если проектная компания имеет долгосрочное проектное соглашение, в рамках которого она получает выручку, которая базируется на согласованном тарифе, то некоторые элементы тарифа могут быть индексированы относительно коэффициента инфляции (см. § 5.1.6), что существенно уменьшает несоответствия в расчете затрат и выручки, которые определяются риском инфляции. (Равным образом цены продаж на конкурентном рынке должны также учитывать инфляцию.) В действительности, если выручка и операционные расходы индексируются с учетом инфляции в равноценных пределах, то проектная компания в действительности может быть даже в реальном измерении. Это проиллюстрировано в табл. 8.1, которая предполагает, что заем в 500 будет возвращен за пять равнозначных ежегодных платежей с процентной ставкой в 10%. Выручка и расходы не испытывают воздействия инфляции в примере А, тогда как в примере Б и выручка, и расходы увеличиваются на 5% ежегодно. Разница в чистом денежном потоке объясняется тем, что одной из основных составных частей операционных расходов является обслуживание долга (при условии, что он берется при фиксированной процентной ставке, — см. § 11.3.3).

Инвесторы могут захотеть взглянуть на «реальный» доход от своих инвестиций в собственный капитал (то есть за вычетом части дохода, которая приросла благодаря инфляции). Однако в контексте проектного финансирования это может дать обманчивый результат вследствие влияния расходов по обслуживанию долга, только что рассмотренного нами. Пример А в табл. 8.1 не учитывает инфляцию и представляет итоговый денежный поток инвестора в 350. Но пример Б в табл. 8.1 показывает, что если денежный поток инвестора, возросший вследствие инфляции, пересчитать на основании коэффициента инфляции, то доход в 455, представленный в таблице, уменьшится до 385 (то есть выше, чем кажущийся «реальным» доход в 350, который появляется как следствие игнорирования инфляции). (В § 11.7.8 мы рассматриваем воздействие инфляции на налоговые выплаты и также приходим к выводу, что влияние инфляции на денежный поток проекта не может быть устранено использованием «реальных» расчетов.)

В целом инфляция может быть другом или врагом для проектной компании с учетом долгосрочной перспективы — следует использовать финансовую модель, чтобы проконтролировать, является ли высокий коэффициент инфляции оптимистическим или благоразумным допущением, и соответственно рассматривать этот риск.

§ 8.1.1. Финансирование с индексацией по коэффициенту инфляции

На некоторых рынках (например, в Великобритании) возможно выпустить облигации, у которых купон (ставка процента) рассчитывается как х% + СPI (то есть итоговые процентные выплаты связаны с коэффициентом инфляции). Это особенно часто используется в случаях, когда проектная компания имеет долгосрочное проектное соглашение, в котором бо́льшая часть выручки корректируется с учетом инфляции. Финансирование с корректировкой по коэффициенту инфляции приносит выгоды в среде с низким коэффициентом инфляции, так как он гарантирует более низкие расходы по займу, если более низкий коэффициент инфляции снизит рост доходов.

§ 8.2. Риски ставки процента

Если проект финансируется через облигации с фиксированной ставкой или заем, для которого заимодавцы предоставляют финансирование с фиксированной ставкой, тогда проектная компания, в принципе, не имеет риска ставки процента.

Однако на многих рынках банки-заимодавцы не предоставляют долгосрочного заимствования с фиксированной ставкой процента, потому что их депозитная база является краткосрочной, и долгосрочное финансирование с фиксированной ставкой процента является или физически невозможным, или невозможным с финансовой точки зрения. Таким образом, базовая ставка процента для займа проектного финансирования часто корректируется с некоторыми интервалами (к примеру, раз в шесть месяцев) относительно текущего значения ставки оптового рынка на момент корректировки, с учетом которой заимодавцы привлекли свое финансирование, и, следовательно, базовая ставка процента для займа является «плавающей» (изменяемой), а не фиксированной. На международном рынке наиболее важным сопоставимым показателем «плавающей» ставки является Лондонская межбанковская ставка предложения (ЛИБОР) (London Interbank Offered Rate — LIBOR), чья шкала процентных ставок используется банками в процессе межбанковского заимствования и кредитования во всех основных видах международных валют. Банки, основывающиеся при кредитовании на ЛИБОР, квотируют процентную ставку для финансирования в виде маржи относительно ставки ЛИБОР с базисной процентной ставкой, обычно зафиксированной относительно текущего значения ставки ЛИБОР каждые три или шесть месяцев. (Также известные как «сроки установления ставки» или «сроки уплаты процентов».)

Проценты по финансированию не выплачиваются в денежном выражении, до тех пор пока проект не начнет операционную деятельность. В период сооружения начисленные проценты, как правило, капитализируются (то есть добавляются к сумме займа) или выплачиваются путем привлечения нового займа. Таким образом, проценты в период сооружения проекта (Interest during construction — IDC) становятся частью капитального бюджета проекта, и если процентная ставка для IDC не фиксируется, то со временем она вырастет относительно первоначально прогнозируемого значения, что приведет к перерасходу средств на стадии строительства (см. § 7.5.4). Заимодавцы обычно не позволяют использовать бюджет расходов на сооружение для незапланированных возмещений риска, связанного с увеличением расходов по выплате процентов, поскольку он в первую очередь предназначен для возмещения принципиальных расходов (в основном связанных с исполнением ЕРС-контракта) или расходов, связанных с простоем, вызвавшим увеличение процентных выплат.

То же самое применимо для процентных выплат на стадии эксплуатации, где повышение процентной ставки ведет к снижению денежного потока проекта и, следовательно, к уменьшению коэффициента покрытия для заимодавцев и снижению доходов инвесторов.

В процессе согласования финансирования спонсоры могут предположить, что процентные ставки более вероятно снизятся, чем вырастут; следовательно, они предпочтут финансировать на основе «плавающей процентной ставки», что вряд ли будет приемлемым для заимодавцев, которые не поддержат проектную компанию, принимающую излишние риски, хотя небольшая часть этих рисков может появиться со временем.

Также существует довод, что если проектная выручка корректируется с учетом инфляции, то и процентная ставка для ее финансирования также должна быть основана на краткосрочной процентной ставке, которая имеет тенденцию изменяться вместе с инфляцией (см. § 11.3.3). Опять же, такое мнение не получило поддержки у большинства заимодавцев, участвующих в проектном финансировании.

Следовательно, необходимо применять меры, направленные на хеджирование процентной ставки, чтобы уменьшить риск при использовании займов с плавающей ставкой. Самый распространенный тип хеджирования, который используется в проектном финансировании, — это процентные свопы (см. § 8.2.1); в меньшей степени распространены соглашения о потолке процентной ставки, определение максимума и минимума в процентной ставке и другие инструменты (см. § 8.2.2); все 100% риска могут и не быть компенсированы (см. § 8.2.3). Проектную компанию также могут обязать компенсировать другие издержки финансирования, понесенные заимодавцами (см. § 8.2.4), и структурировать для хеджирования финансирование, привлеченное на основании облигаций, но пока еще не используемое в проекте (см. § 8.2.5). Спонсоры могут столкнуться с отдельными проблемами в результате движения процентной ставки еще на стадии официального оформления финансовой документации по проекту (см. § 8.2.6).

§ 8.2.1. Процентные свопы

В соответствии с соглашением о процентном свопе (также известном как «простой процентный своп») один участник обменивает обязательства по выплате процентов по плавающей ставке против фиксированных, а другой делает наоборот. Банки на рынке капитала управляют большими книгами таких процентных свопов. В проектном финансировании проектная компания, которая имеет обязательства выплачивать проценты по своему займу с учетом «плавающей ставки», соглашается выплачивать своему партнеру (банку или банкам — «поставщику свопа») разницу между «плавающей ставкой» и согласованной фиксированной ставкой, если плавающая ставка ниже, чем эта фиксированная ставка, а если «плавающая ставка» будет выше, чем фиксированная ставка, то тогда разницу выплачивает «поставщик свопа».

Расчет платежей для процентных свопов. Калькуляция чистых сумм платежей между проектной компанией и «поставщиком свопа» основывается на определенной сумме основного долга для каждого периода времени (то есть сумме заимствования, для которой проценты и рассчитываются), хотя в соглашении о процентном свопе ни одна из сторон не дает взаймы другой стороне, а только выплачивает разницу между двумя процентными ставками.

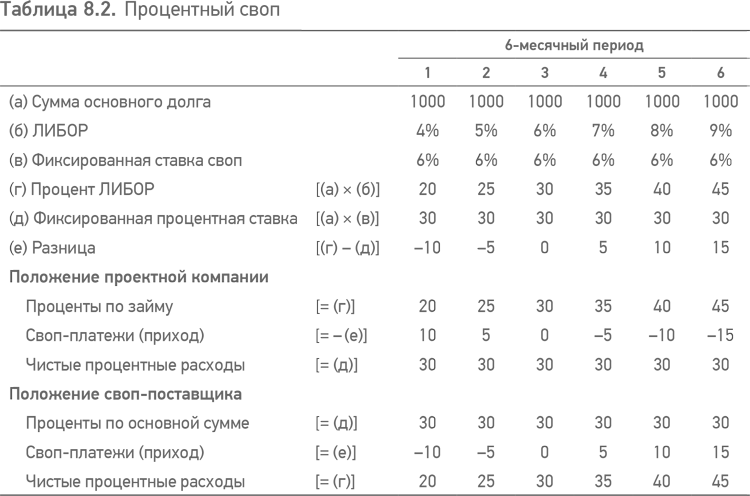

Таблица 8.2 представляет, как на практике мог бы работать процентный своп между шестимесячным ЛИБОР и фиксированной ставкой. Предположим, что проектная компания занимает 1000 (то есть это сумма, на которую начисляются проценты) при ЛИБОР, повторно зафиксированном на шесть месяцев, обменивая эту «плавающую процентную ставку» на фиксированную ставку в 6% и погашая заем за один взнос в конце шестилетнего периода.

Тем самым проектная компания превращает свои платежи по процентному ЛИБОР с «плавающей ставкой» в платежи с фиксированной ставкой в 6%, а поставщик свопа проделывает обратную операцию

Процентный своп уменьшает расходы и кредитный риск. Хотя ни одна из сторон соглашения о процентном свопе не одалживает другой стороне денежных средств, но каждая сторона несет кредитный риск по сделке. Если проектная компания не выполняет своих обязательств по займу, то соглашение о процентном свопе должно быть расторгнуто. Поставщик свопа производит зачет, регистрируясь в другом свопе для обеспечения баланса в условиях оплаты (то есть другой участник принимает обязательства проектной компании). Но если долгосрочные фиксированные процентные ставки упали после первоначального подписания свопа, новый участник не будет согласен платить ту же самую высокую ставку фиксированных процентов, как проектная компания. Разница между первоначальной и новой фиксированной ставкой составляет потери первоначального своп-провайдера. Эта разница также известна как «расходы по зачету» или «расходы закрытия позиции».

Конечно, в случае дефолта долгосрочная фиксированная ставка для остатка по условиям оплаты свопа выше, чем первоначальная ставка, и нет «расходов закрытия позиции» для поставщика свопа; наоборот, проектная компания получает прибыль.

Например, если своп для суммы основного долга в 1000 предоставляется на 15 лет по фиксированной ставке в 10%, а после двух лет проектная компания не в состоянии выполнять принятые на себя обязательства, то поставщик свопа может только разместить своп при 8%; в табл. 8.3 представлен расчет «расходов закрытия позиции», последующих за этим.

Следовательно, потери своп-поставщика при прекращении действия соглашения не будут эквивалентны сумме основного долга, а будут составлять ежегодно 20 для оставшихся 13 лет.

NPV этого денежного потока — это расходы по закрытию свопа; в этом случае они составляют 15,8% от величины основной суммы.

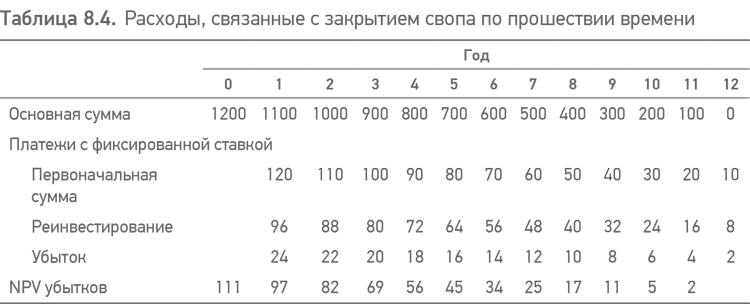

Таблица 8.4 определяет расходы по закрытию свопа для типичного денежного потока проектного займа, рассчитанного для всего периода займа, год за годом со следующими допущениями.

- Заем в 1200.

- Погашается за 12 ежегодных взносов.

- Первоначальная фиксированная ставка в 10%.

- Ставка реинвестирования в 8% после дефолта проектной компании.

Таким образом, если проектная компания вступает в период неплатежей сразу же после подписания займа и свопа и долгосрочные процентные ставки также снижаются с 10 до 8% в этот период времени, то потери своп-поставщика составляют 111. В случае дефолта в конце первого года потери составят 97, в конце второго года это 82 и т.д. Безусловно, если ставка реинвестирования выше, чем 10%, то есть прибыль, которая является выгодой проектной компании, а не потерями в момент закрытия. Расчет прибыли или потери на свопе при его расторжении в любой момент известен как переоценка; своп, который показывает прибыль при своем расторжении, носит название «с выигрышем» (in the money), а при обратной ситуации он называется «без выигрыша» (out of the money).

Потенциальные убытки — это кредитный риск, который своп-поставщик принимает на себя в отношении проектной компании, а не кредитный риск по займу; потенциальные убытки не являются фиксированным значением, но зависят от следующего.

- Величина оставшегося срока действия свопа.

- Направление изменений рыночных ставок при наступлении дефолта.

- Первоначальный своп исторически является высокой или низкой ставкой (если низкой ставкой, вероятность расходов закрытия позиции уменьшается, потому что маловероятно, что долгосрочные ставки пойдут еще вниз, и наоборот).

Следовательно, своп-поставщик, вступая в своп с проектной компанией, обязательно должен оценить уровень кредитного риска, но на тот момент времени это не больше чем его догадки. Говоря очень приблизительно (поскольку существует очень много переменных значений), для 15-летнего процентного свопа, основанного на выплатах амортизационного кредита, расписание этих выплат представлено в табл. 8.4 (которое является типичным для проектного финансирования). Банки могут оценить кредитный риск в 15–20% для максимальной суммы основного долга.

Для своп-поставщика намного проще организовать сбалансированный своп на рынке, чем привлечь долгосрочное финансирование с фиксированной ставкой и передать кредит по цепочке проектной компании, так как его собственные партнеры в процессе обеспечения свопа принимают риск, который во много раз ниже, чем при осуществлении долгосрочного заимствования, так как банк, обеспечивающий своп для проектной компании, имеет свободный доступ к финансированию с краткосрочной «плавающей ставкой» и допускает, что финансирование всегда может быть обновлено (но см. § 8.2.4).

Расходы закрытия позиции для займов с фиксированной ставкой. Заимодавец, обеспечивающий заем с фиксированной ставкой или долговые обязательства, также имеет расходы закрытия позиции в случае дефолта у проектной компании по абсолютно тем же причинам, что и своп-поставщик: если ставка, по которой финансирование с фиксированной ставкой может быть повторно одолжено, снизится в случае дефолта проектной компании, то кредитор, который одалживал под фиксированную ставку, понесет убытки. Однако на некоторых рынках расходы закрытия позиции при преждевременном прекращении эмиссии облигаций могут быть во много раз выше, чем такие же расходы для процентного свопа.

- Когда заем погашен преждевременно по любой причине, заимодавец обычно теряет будущую прибыль (хотя небольшая плата за предварительный платеж может быть внесена). Расходы закрытия позиции и рассчитываются именно для того, чтобы заимодавец не нес потери в этой ситуации; однако держатели облигаций могут потребовать выплат NPV для части или всей суммы их будущей прибыли.

- Расчет расходов закрытия позиции по облигациям может осуществляться только в одну сторону — то есть, если процентные ставки упадут, владельцы облигаций получат компенсацию от заемщика, но, если они вырастут, владельцы облигаций не будут выплачивать эту прибыль проектной компании.

Заимодавец с «плавающей ставкой» также может иметь небольшие расходы по закрытию позиции в случае дефолта проектной компании в период между двумя датами фиксирования процентной ставки.

Каким образом определяются ставки процентных свопов. Рынок свопов работает на основе погашения суммы основного долга за один платеж — в табл. 8.3 представлено расписание погашения займа такого типа, которое предполагает, что сумма основного долга в 1000 будет возвращена не ранее, чем истечет шестилетний период. Однако денежный поток займа проектного финансирования и, следовательно, возмещение суммы основного долга, более вероятно, принимают форму, которая представлена в табл. 8.4, то есть возмещение осуществляется серией очередных взносов за период времени (также известно как амортизационный своп). Рынок для решения этой проблемы назначает средневзвешенную ставку для серии свопов, сопровождающих каждую дату возмещения; в соответствии с графиком, который представлен в табл. 8.4, своп-поставщик должен квотировать взвешенную ставку для свопов, основанных на выплаченной после первого года сумме основного долга, равной 100, 100 после второго года, 100 после третьего года и т.п.

В процессе квотирования свопа также необходимо иметь в виду, что сумма основного долга не может быть использована полностью за один раз; абсолютное большинство проектов имеют период вложения в два-три года или около того в период сооружения, поэтому квотируют курс свопа заранее для возрастающей суммы основного долга в период сооружения/вложения (известный как «нарастающий своп»).

Фиксированная ставка, квотируемая своп-поставщиком, основывается на трех элементах.

- Ставки правительственных облигаций для значимых периодов и в значимой валюте. Это обеспечивает «базовую ставку» для свопа; например, своп в долларах США на семь лет должен основываться на текущем проценте казначейских облигаций, выпущенных казначейством США (U. S. Treasury Bond) в тот же самый период.

- Рыночная премия свопа. Отражает спрос и предложение на рынке свопов, а также на рынке корпоративных облигаций с фиксированной ставкой, так как выпуски корпоративных облигаций могут осуществлять арбитраж между рынком с фиксированной ставкой и рынком с «плавающей ставкой» со свопом (ставки рынка свопов — то есть итоговая ставка правительственных облигаций и премия рынка свопов — указываются в финансовой прессе и в сводках по сделкам).

- Плата за кредитный риск проектной компании. Если своп-поставщик допускает, что уровень риска, к примеру, равен 15% от первоначальной суммы основного долга и маржа по кредиту для займа проектной компании, к примеру, равна 1,5%, тогда премия кредитного риска по курсу свопа должна быть 15% от 1,5% (то есть 0,225% ежегодно).

Структура свопа. Самый простой способ для проектной компании компенсировать ее риск процентной ставки посредством свопа заключается в привлечении синдиката банков, которые предоставляют заем с «плавающей ставкой», также обеспечивая своп пропорционально доле займа; однако при этом могут возникнуть следующие проблемы.

- Окончательное синдицирование банков для займа может быть не закончено даже после подписания всей необходимой финансовой документации (см. § 4.1.8), а своп-соглашение должно быть завершено сразу после оформления всей финансовой документации, чтобы зафиксировать проектные расходы по выплате процентов.

- Некоторые синдицированные банки могут быть менее конкурентными, чем другие, при назначении цены для своих свопов, и проектную компанию, в конце концов, могут заставить выплатить курс свопа для самого дорогого банка.

- Это ставит синдицированные банки в неконкурентные условия, и, следовательно, проектная компания может не получить наилучших курсов для свопов.

Как правило, проектная компания напрямую не обращается в другие банки на рынке с просьбой квотировать своп, потому что банк, который до этого времени не участвовал в заимствовании, вряд ли захочет тратить время, привлекая свой департамент проектного финансирования к анализу рисков, которые связаны с этим.

Если в синдицированном заимствовании участвует несколько банков, то их, более вероятно, могут попросить выставить на конкурентной основе предложения по организации свопов для всего заимствования, а не для организации свопа, который соответствует их доле в синдицированном заимствовании. (Каждый банк в синдикате может тогда предоставить своп-поставщику пропорциональные гарантии для свопа или позднее может захотеть принять на себя весь риск по его собственной книге.) Но если в синдикате участвует один или два банка, а это может быть в случае, если заем распределен, но не синдицирован до даты, на которую вся финансовая документация оформлена, то конкурентные отношения могут не сработать.

Структура, которая дает проектной компании доступ к самым лучшим рыночным ставкам, состоит в том, чтобы один или несколько банков из синдиката для осуществления займа выступили в качестве «фронтирующего банка» (fronting bank). Проектная компания обращается к своп-рынку за котировками, которые основываются на сделке по организации свопа, которую своп-поставщик регистрирует вместе с «фронтирующим банком»; затем проектная компания регистрирует точно такой же дублирующий своп с «фронтирующим банком». (Фронтирующий банк сам также может на конкурентной основе участвовать в квотировании рыночного свопа.) Фронтирующий банк выплачивает премию кредитного рынка, которую мы рассмотрели ранее, или получает встречные гарантии синдицированных банков и оплачивает меньшую премию, отражающую это.

Ролловерный риск. Расписание выплат основной суммы долга, используемое в качестве основы для свопа, основывается на оценке, когда понадобится использование займа в период сооружения проекта и когда будут сделаны платежи, возмещающие заем (после того как проект сооружен). Неизбежно эти оценки могут оказаться неправильными; например, задержка в строительной программе приведет к изменению в сроках использования займа, или в случае задержки с окончанием работ по сооружению также произойдет задержка в расписании платежей по погашению займа, поскольку график этих платежей обычно начинается с даты завершения работ по сооружению.

Если этот временной зазор представляет относительно короткий период времени в месяц или около того, то это не является проблемой: своп может продолжать работать по первоначальному расписанию (предполагая, что проектная компания будет иметь финансирование, необходимое, чтобы произвести некоторые чистые платежи в связи с этим), так как вероятно, что любые незапланированные потери в рамках одного месяца будут компенсированы прибылью, полученной в другом месяце. Если существует значительный временной зазор — скажем, в шесть месяцев, — связанный с поздним завершением работ по сооружению, то предпочтительнее «перевернуть» (roll over) своп (то есть завершить первоначальный своп и зарегистрировать новый для нового расписания). Расходы закрытия позиции при завершении будут в большей степени компенсированы выгодой от более низкой долгосрочной фиксированной ставки.

Однако проектная компания может столкнуться с трудностями со своп-провайдером:

- своп-поставщик может дальше не захотеть предоставлять своп и попытается использовать ролловерное требование как способ выйти из соглашения;

- если не будет конкурентных предложений по ставке для ролловера, проектная компания может заплатить слишком много за ролловерный своп.

Если используется структура «фронтирующего банка», которая была рассмотрена ранее, то разворот свопа должен обеспечить уменьшение проблем; в других случаях возможно согласовать конкурентный подход заранее. Если этого не сделано, то проектная компания (и ее заимодавцы) может просто принять этот риск в качестве неизбежного отрицательного последствия от более позднего завершения работ. Подобная проблема возникает в случае увеличения суммы займа (например, при использовании резерва на непредвиденные расходы вследствие позднего завершения работ по проекту), и своп необходимо увеличить соответственно.

Документация. Свопы процентных ставок документируются в стандартной форме, основанной на документации, которую разработала Ассоциация ISDA (International Swap and Derivatives Association), что в значительной степени ограничивает переговоры. Это необходимо, потому что своп-дилеры хотят иметь возможность торговать правом входа в их своп-книгу на основе стандартных условий.

В § 12.13.1 рассмотрены внутренние взаимоотношения между своп-поставщиками и другими заимодавцами.

§ 8.2.2. Соглашения о потолке процентной ставки и другие инструменты

Соглашения о потолке процентной ставки могут обеспечивать краткосрочное решение при хеджировании процентной ставки, например, если заем с «плавающей ставкой» в период сооружения будет рефинансирован как заем с фиксированной ставкой для завершения работ по сооружению проекта. Такие соглашения имеют преимущество, которое связано с тем, что поставщик при этом не принимает кредитный риск проектной компании и, следовательно, их можно получить от любого участника рынка, но их недостатком является платеж за обеспечение, который увеличивает расходы, связанные с реализацией проекта. Поэтому они очень редко используются для долгосрочного хеджирования.

В соответствии с соглашением о потолке процентной ставки поставщик верхнего предела соглашается платить проектной компании, если «плавающие» процентные ставки превысят определенный уровень. Например, текущая «плавающая» ставка может быть равна 5%, а верхний предел установлен на 7%. До тех пор пока «плавающая» ставка остается ниже 7%, проектная компания просто выплачивает «плавающую» ставку. Если «плавающая» ставка превысит 7%, то поставщик верхнего предела выплачивает проектной компании разницу между двумя этими показателями, точно так же как и при процентном свопе. Следовательно, в процессе бюджетирования расходов проектная компания может предположить, что расходы на выплату процентов зафиксированы на 7%, и до тех пор, пока «плавающая» ставка расходов будет ниже, чем 7%, компания будет иметь бонус.

Другие, более сложные инструменты могут быть использованы в некоторых проектах; «опцион на своп» (или «долевой своп») — это право войти в своп в будущий период времени, которое может дать некоторую гибкость в распределении по времени. «Соглашение о вилке» — это комбинация соглашений о верхнем и нижнем пределе (то есть максимальная ставка фиксируется при помощи соглашения о потолке процентной ставки, как было рассмотрено ранее, наряду с тем, что если «плавающая» ставка пойдет вниз и достигнет значений ниже, чем согласованный уровень, к примеру в 3%, то проектная компания выплачивает разницу поставщику). Соглашения о вилке процентной ставки могут осуществляться без расходов (то есть без платы за обеспечение), потому что расходы по верхнему пределу компенсируются через плату, получаемую при продаже нижней предельной ставки. (Однако берущий на себя ответственность за нижнюю предельную ставку несет и кредитный риск проектной компании, хотя и с более низким уровнем риска, чем у поставщика процентного свопа.)

§ 8.2.3. Масштаб и сроки хеджирования процентной ставки

Как правило, заимодавцы соглашаются, что проектная компания не должна на 100% хеджировать свой риск процентной ставки. Во-первых, необходимо оставить некоторую гибкость, чтобы учесть разницу в сроках погашения и использования, которую мы упоминали выше; во-вторых, возмещение риска процентной ставки для резерва на непредвиденные расходы может вообще никогда не понадобиться. И нет необходимости его хеджировать на начальном этапе строительства. Проектная компания может согласиться с заимодавцами, что первоначально ей следует хеджировать не меньше чем 90% своего риска процентной ставки, не учитывая резерв на непредвиденные расходы. Ранее мы обсудили, что в финансовой документации может быть оставлен некоторый запас для хеджирования более высокого уровня процентной ставки, который будет добавлен позднее, если будет использован резерв на непредвиденные расходы или если проектная компания захочет увеличить процент хеджирования.

Обычно сделки хеджирования заключаются сразу после подписания всей финансовой документации с целью максимально быстро зафиксировать бюджетные расходы. Для заключения сделки по свопу может быть оставлен дополнительный период времени, но не больше месяца, чтобы обеспечить максимально благоприятные условия на своп-рынке для проектной компании.

§ 8.2.4. Дополнительные расходы

Заимодавцы также не защищены от возникновения дополнительных расходов, которые уменьшат их процентную маржу, в связи с:

- возросшими требованиями Центрального банка к суммам ликвидного резерва при долгосрочном заимствовании или размерам капитала, который поддерживает такое заимствование (также известные как минимальные требования ликвидности (MLRs — minimum liquidity requirements) или минимальные требования ликвидных активов (MLAs — minimum liquid asset requirements — не путайте с MLAs, которые рассматриваются в § 10.6)); понятно, что это имеет отношение только к коммерческим банкам;

- удержанием у проектной компании налога на процентные выплаты, которое заимодавцы не смогут компенсировать вычетами из своих других налоговых обязательств.

Такие риски не являются специфическими для рынка проектного финансирования, и незапланированные расходы, связанные с этим, всегда несет заемщик; однако размер процентных выплат должен быть увеличен, чтобы компенсировать суммы, задействованные банком, но не синдикатом в целом. В случае удержания налогов проектная компания обязательно должна пересчитать свои процентные платежи, то есть увеличить их на соответствующую сумму, чтобы получилась необходимая сумма чистого процентного платежа для заимодавцев после налогового вычета. Заимодавец может согласиться на то, что, если соответствующим образом будет компенсирована сумма налога по отношению к другим его налоговым обязательствам, вычет будет возмещен заемщику. Однако заимодавцы не готовы вступить в дебаты о том, каким образом они управляют своими налоговыми выплатами, и, следовательно, любое возмещение полностью основывается на частном решении заимодавцев.

Проектная компания также принимает риск, когда заимствование осуществляется на основе «плавающей» ставки и заимодавцы могут оказаться несостоятельными, чтобы возобновить свое краткосрочное финансирование из-за разрушений рынка, — это может означать, что если, к примеру, ЛИБОР больше не квотируется и должен использоваться другой базовый показатель при расчете цены или если заимодавцы не могут осуществлять финансирование вообще, то заем должен быть выплачен. Если один или два заимодавца столкнутся с трудностями в большей степени по личным проблемам, а не в результате рыночных изменений, то это положение не применимо к такой ситуации.

На практике такие положения (это не касается случаев вычета налогов) не использовались на рынке в последние годы.

§ 8.2.5. Риск редепозита

Как уже отмечалось в § 4.3, одним из недостатков облигаций при сравнении с займом является то, что невозможно использовать по частям по мере надобности суммы, которые были получены от их размещения, — они обязательно должны быть использованы за один прием, и любое финансирование, которое временно оказалось избыточным, сохраняется на депозите, пока не потребуется. Проценты, которые приросли на этом депозите, сами по себе являются источником финансирования при сооружении проекта, но маловероятно, что такой депозит будет иметь «плавающую ставку». При этом проектная компания несет риск краткосрочной процентной ставки. Это будет продолжаться до момента, когда финансирование понадобится для возмещения расходов по строительству, потому что если процентная ставка такого переложения средств ниже, чем прогнозировалась, то проектная компания может столкнуться с дефицитом денежных средств при сооружении проекта.

С этой проблемой можно также столкнуться при выходе из свопа, но на этот раз все будет наоборот: проектная компания соглашается получить фиксированную ставку по процентам на доход при выплате той же самой «плавающей» ставки, поскольку она получена по депозиту. Альтернативный вариант: банк может предложить фиксированную ставку для депозита и осуществить своп внутри себя; это также известно как гарантированный инвестиционный контракт (guaranteed investment contract — GIC).

§ 8.2.6. Хеджирование процентной ставки до того, как вся необходимая финансовая документация оформлена должным образом

Одной из проблем спонсоров является решение вопросов, связанных с риском процентной ставки в период развития проекта. Изначально спонсоры могут сделать предложение по проекту, у которого, согласно проектному соглашению, выплачивается или тариф, или единый платеж, чтобы компенсировать издержки по обслуживанию долга на фиксированной основе, тем самым оставляя риск процентной ставки у проектной компании, а не передавая его покупателю или партнеру по контракту, и возможен существенный период времени между датой первоначального предложения по проекту и датой начала финансирования, если процентные ставки вырастут в период оформления финансовой документации и при этом не будет заключено сделок по хеджированию процентной ставки, то вполне вероятно, что доходы инвесторов и финансирование в целом подвергнутся опасности.

В качестве одного из вариантов решения этой проблемы спонсоры могут сами еще до того, как вся финансовая документация будет оформлена, заранее заключить долгосрочное соглашение на хеджирование процентной ставки и затем передать этот договор на хеджирование проектной компании как часть финансовой документации, но в этом случае они принимают дополнительный риск, связанный с тем, что по какой-либо из причин финансовая документация по проекту не будет оформлена. Если долгосрочные процентные ставки пойдут вниз, то тогда будут убытки в процессе закрытия позиции долгосрочного процентного свопа, потому что своп-поставщик теперь имеет обязательства при более высокой ставке, что нельзя воспринимать иначе, чем как потери (безусловно, если ставки пойдут вверх, произойдет обратное). На калькуляцию также оказывает влияние разница между долгосрочными и краткосрочными процентными ставками, поскольку эта разница должна компенсироваться до тех пор, когда будет оформлена финансовая документация (то есть, если краткосрочные ставки будут ниже, чем долгосрочные ставки, спонсоры столкнутся с недостатком наличных денег до момента оформления финансовой документации или наоборот). Следовательно, спонсорам надо быть уверенными, что финансовую документацию оформят в реальные сроки, прежде чем заключать сделки по хеджированию процентной ставки. Точно так же может быть использован свопцион (swaption) (§ 8.2.2), но при этом могут возникнуть расходы, которые будут утеряны, если предложение цены на аукционе не окажется успешным.

В некоторых случаях покупатель или государственный партнер по контракту может захотеть принять риск (или выгоду), связанный с корректировкой процентных ставок в период между заключением соглашения со спонсорами и заключением окончательного соглашения по хеджированию, которое заключают при оформлении финансовой документации, и соответствующей корректировкой тарифа и единого платежа. Если это так, то покупатель или партнер по проекту захотят контролировать соответствующим образом процесс фиксирования процентной ставки.

§ 8.3. Риски валютного курса

Риски обращения валютного курса могут существовать как при финансировании на стадии сооружения проекта, так и при финансировании на стадии эксплуатации проекта.

В период сооружения проекта, если расходы производят в одной валюте, а финансирование осуществляют в другой валюте, то проектная компания подвержена риску, что валюта, в которой осуществляют расходы, окажется более дорогой. Например, если расходы по ЕРС-контракту составляют 100 долларов США, а финансирование заложено на сумму в 100 евро, при коэффициенте обмена евро/доллар из расчета 1,00:1,00 и евро впоследствии обесценится до значения 1,20 евро: 1 доллар США, то заложенного финансирования будет достаточно, чтобы покрыть только 83,3 доллара США (100 евро ÷ 1,20) от расходов по ЕРС-контракту, что приведет к перерасходу бюджета на стадии сооружения проекта (или дефициту финансирования) на сумму в 16,7 доллара США.

В период эксплуатации, если проектная компания получает выручку в одной валюте, а финансирование или другие расходы осуществляется в другой валюте, то движение коэффициента обмена может оказать отрицательное воздействие на ее чистые доходы и, следовательно, на ее способность погашать заем. В идеальном случае финансирование следует осуществлять в местной валюте, чтобы устранить долгосрочные риски, связанные с этой валютой, но на практике это может оказаться невозможным в развивающихся странах, в которых национальные финансовые рынки не в состоянии предоставлять проектное финансирование (см. § 2.1.2).

Так же как и в случае с рисками процентной ставки, заимодавцы не будут согласны с тем, что проектная компания принимает риски, связанные с валютным обменом при финансировании, каким бы безопасным ни казалось это предложение. Заимодавцы заинтересованы в минимизации или устранении таких рисков, где это возможно.

Заметим, что полная невозможность обменять или вывезти валюту из страны рассматривается как политический риск (см. § 9.3).

§ 8.3.1. Хеджирование риска валют

Теоретически возможно использовать форвардные контракты на обмен иностранной валюты, чтобы компенсировать риски, связанные с обменом валюты; в таком типе контракта проектная компания, которая оплачивала расходы, связанные со строительством в евро, а финансирование осуществлялось в долларах США, может согласиться в период оформления финансовой документации продать доллары и купить евро на предполагаемую дату использования займа, тем самым фиксируя коэффициент обмена, по которому расходы в евро будут профинансированы в долларах США.

Точно так же проектная компания, которая оплачивала расходы и имела выручку в долларах США, а финансирование осуществлялось в евро, может согласиться:

- продать доллары США и купить евро на предполагаемую дату использования займа;

- продать некоторую сумму евро и купить доллары на предполагаемую дату возвращения займа, что зафиксирует коэффициент обмена, по которому будет погашаться заем.

Однако на практике при проектном финансировании, как правило, не применяют рыночного хеджирования рисков валютного обмена, за исключением корректируемой небольшой временной разницы валютного обмена, которая может возникнуть, потому что кредитный риск, который несут банки, оказался значительно выше, чем для процентного свопа: движение курса валют на 20% увеличивает сумму платежей основного долга по займу и, следовательно, уровень риска на 20%, тогда как движение процентной ставки на 20% оказывает влияние только на процентные выплаты дивидендов и (принимая процентную ставку в 10%) равноценно только увеличению на 2% ежегодно от непогашенного основного долга. Более того, техника, которую мы рассмотрим далее, как правило, позволяет проектной компании компенсировать ее риск иностранной валюты без использования такого рыночного хеджирования.

Итак, существует два взаимосвязанных подхода к решению этой проблемы.

Период сооружения проекта. Риски обмена валют для расходов на этапе сооружения возникают или при пересчете расходов в валюту, в которой осуществляется финансирование, или, наоборот, когда финансирование пересчитывается в валюту, в которой оплачиваются расходы, в зависимости от того, что легче сделать, а также в соответствии с подходом к решению проблем, связанных с долгосрочным риском валютного обмена (на стадии эксплуатации), который будет рассмотрен далее.

Расходы в рамках ЕРС-контракта представляют самую большую часть бюджета расходов на строительство. Если ЕРС-подрядчика возможно заинтересовать зафиксировать цену контракта в валюте финансирования, то абсолютное большинство проблем при этом отпадет, поскольку следующие по размеру расходы в период сооружения будут связаны с финансированием (выплата процентов в период строительства и вознаграждения), которые автоматически будут осуществляться в валюте заимствования.

Однако при этом ЕРС-подрядчик подвергается дополнительному риску обмена иностранной валюты, и поэтому он может не согласиться квотировать цену в другой валюте без указания базовой стоимости в валюте, в которой он оплачивает свои расходы. В таких случаях ЕРС-подрядчик может быть подготовлен, чтобы квотировать первоначальную цену в национальной валюте, но заключает с проектной компанией форвардные контракты на обмен валюты в процессе подписания финансовой документации (то есть когда ЕРС-контракт подписан и профинансирован и, следовательно, составлен график строительных работ и график погашения заимствования), чтобы хеджировать платежи в рамках ЕРС-контракта (возможно, при поддержке банкиров ЕРС-подрядчика), что, безусловно, оставляет риск для спонсоров и проектной компании, пока не будет оформлена финансовая документация.

Период эксплуатации. В период эксплуатации выручка должна быть в той же самой валюте, что и издержки и расходы по обслуживанию долга. Следовательно, валюта, в которой получают выручку, определяет валюту финансирования или наоборот:

- если выручку получают в валюте, в которой может быть предоставлено финансирование (например, доллары США или евро), финансирование следует осуществлять в той же самой валюте;

- если финансирование проекта в развивающейся стране может быть предоставлено только в долларах США, тогда любые платежи, которые осуществляет покупатель или партнер по контракту, также обязательно должны быть в долларах США, или они могут выплачиваться в местной валюте, но с индексацией относительно курса доллара (см. § 5.1.6, но также см. § 8.3.5);

- если проект производит товар с ценой, рассчитанной в долларах (например, нефть), тогда финансирование следует осуществлять в долларах (см. § 9.3.1).

Точно так же операционные расходы, связанные с эксплуатацией проекта, необходимо по возможности осуществлять в валюте, в которой получают выручку. В некоторых проектах операционные расходы, связанные с национальными особенностями (например, оплата офиса или вознаграждение персоналу), могут осуществляться не в валюте, в которой выплачивается выручка, но степень риска при этом, как правило, не бывает значительной.

Из этого следует, что если финансирование должно быть, к примеру, в долларах США, чтобы соответствовать получаемой выручке, то расходы по строительству, особенно по возмещению расходов в рамках ЕРС-контракта, также должны быть в этой же самой валюте. Исходя из выводов § 11.7.7, можно утверждать, что риск, связанный с коэффициентом обмена валют, может существовать и при уплате налогов.

§ 8.3.2. Финансирование в нескольких видах валют

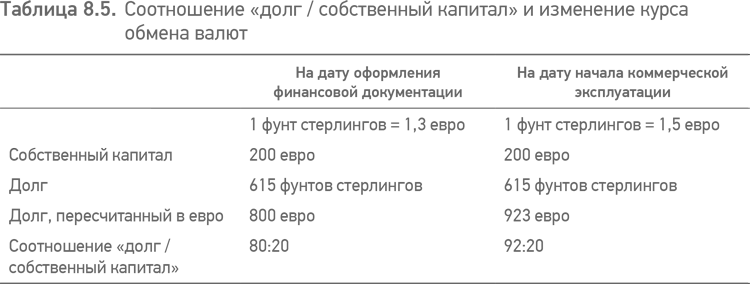

Если финансирование заимствования или собственного капитала осуществляется более чем в одной валюте (и рассматриваемая валюта распределена между заимствованием и собственным капиталом непропорционально), то коэффициент обмена между этими валютами должен быть определен незадолго до подписания контракта о финансировании для расчета соотношения «заем / собственный капитал» (см. § 12.1.4). Если этого не было сделано, то невозможно предоставить заранее правильную сумму финансирования, как это показано в табл. 8.5.

Таблица показывает, что если проектная компания обязана поддерживать соотношение «заем / собственный капитал» в соотношении не более чем 80:20, в случае использования коэффициента обмена на дату начала коммерческой эксплуатации проект окажется в состоянии дефолта. Не существует способа предсказать заранее, каким будет коэффициент обмена, нет соответствующей формы хеджирования, потому что при использовании смешанных валют, в которых будут отражены расходы проектной компании и ее выручка, как было рассмотрено ранее, хеджирование в определенную валюту, скажем относительно фунта стерлингов, будет сведено на нет.

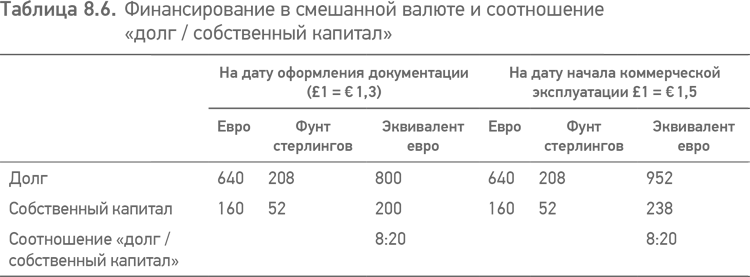

Также можно устранить проблему при структурировании и собственного капитала, и займа пропорционально в фунтах стерлингов и евро (то есть 80 в фунтах и 20 в евро для случая, рассмотренного выше) в суммах, для каждой валюты зафиксированных с коэффициентами обмена на дату подписания финансовой документации. Результаты, полученные при этом, представлены в табл. 8.6.

§ 8.3.3. Конвертация выручки в местной валюте

Хотя размеры заимствования проектной компании в иностранной валюте могут быть гарантированы при помощи индексации выручки по проектному соглашению в местной валюте, такая мера может не обеспечить полных гарантий из-за временны́х сдвигов при проведении конверсии.

Интервал между датой выставления счета и датой платежа. Неизбежно существует интервал между датой расчета сумм, которые покупатель или партнер по контракту должен будет уплатить, включая время проектной компании и время валютной индексации, и датой осуществления платежа по выписанному счету (возможно, это месяц или более), при этом проектная компания не защищена от дальнейшего изменения курса валют в этот период, хотя понятно, что риск при этом ограничен, поскольку разница для каждого платежа ограничивается месяцем. Риск может быть компенсирован при краткосрочном хеджировании на местном финансовом рынке, если существует такая возможность, или при корректировке счета за следующий месяц, чтобы отразить действительный коэффициент индексации, который соответствует периоду времени, предшествовавшему месяцу выплаты счета.

График конвертации валюты. Правила валютного контроля страны, в которой расположен проект, могут предписывать обменивать местную валюту на иностранную только в случае необходимости осуществлять платеж. Если выручка, проиндексированная в иностранной валюте, предназначена для оплаты расходов в иностранной валюте, обслуживания долга или выплаты дивидендов, то она не может быть конвертирована ранее, чем возникла необходимость в таком платеже. В результате такого положения период существования риска может оказаться недопустимо долгим (до шести месяцев для типичного полугодового обслуживания долга и выплат дивидендов). Если на местном рынке невозможно применить валютное форвардное покрытие (или кредитные риски на этом рынке являются неприемлемыми для заимодавцев, что вполне вероятно), то необходимо обратиться в центральный банк или министерство финансов страны, в которой размещен проект, за разрешением на более либеральную интерпретацию правил, регулирующих такой обмен.

§ 8.3.4. Фиксирование обеспечения в местной валюте

Когда заимодавцы регистрируют свой залог (или другое обеспечение) относительно активов проектной компании в стране, где расположен проект, местное законодательство может потребовать, чтобы суммы залога были фиксированными и определялись в местной валюте, даже если заимствование осуществляется в иностранной валюте. Такое требование ставит заимодавцев в незащищенное положение в случае обесценивания в местной валюте, и проектная компания также имеет других субординированных кредиторов, которые могут иметь равные во всех отношениях требования по некоторым суммам, которые не покрыты залогом. Возможно зарегистрировать залог на сумму бо́льшую, чем заимствование по текущему курсу обмена, чтобы иметь возможность для маневра, но если сумма заимствования не растет в местной валюте, то в проекте будет задействован избыточный залог (что может оказаться обременительным из-за увеличения расходов проектной компании и представлять некоторую степень опасности для других заимодавцев в этот период времени).

§ 8.3.5. Катастрофическая девальвация

В § 8.3.1 рассматриваются техники хеджирования валюты, которые позволяют проектной компании минимизировать риск, связанный с обычным изменением коэффициентов обмена на рынке, но, если плохое руководство экономикой в стране, где расположен проект, приведет к девальвации основной валюты, эти техники обязательно будут разрушены. Покупатель или государственный партнер по контракту, который принимает риск, связанный с коэффициентом обмена при индексации платежей в иностранной валюте по тарифу или единому платежу (см. § 5.1.6), возможно, не сможет передать значительно увеличившиеся расходы по такой индексации после крупной девальвации на местных конечных пользователей продукции, и если риск обмена валют, который несет покупатель или партнер по контракту, был хеджирован местной банковской системой, то вполне возможно, что эти банки не смогут справиться с понесенными убытками.

Такой эффект, к примеру, наблюдался в период азиатского кризиса в 1997 году, в Турции в 2001 году, когда покупатели электроэнергии в рамках долгосрочных РРА-контрактов имели тарифные платежи, привязанные к иностранной валюте. Когда национальная валюта покупателя электроэнергии пережила огромнейшую девальвацию, то они имели обязательства в рамках РРА-контракта соответственно увеличить выплаты по тарифу. Однако такое увеличение ни с политической, ни с экономической точки зрения было просто невозможно немедленно переложить на конечных пользователей электроэнергии, чтобы получить необходимые суммы, требуемые для погашения долгов иностранным заимодавцам и инвесторам. Таким образом, защита, которая предполагалась при проведении подобной индексации платежей по тарифу, на практике не сработала, и РРА-проекты пережили дефолт.

«Катастрофическая девальвация» (то есть неожиданное обвальное обесценение местной валюты) сейчас расценивается как один из самых серьезных рисков в процессе привлечения проектного финансирования в иностранной валюте для развивающихся стран, в которых проект не является природным генератором валютных доходов.

Парадоксально, но существует мнение, что в такой ситуации для проектной компании будет более экономически выгодным, чтобы доходы, получаемые после выплаты тарифа или единого платежа, индексировались не относительно иностранной валюты, а относительно коэффициента инфляции в стране, где он расположен. Следовательно, если продукция, например такая, как электроэнергия, неожиданно подешевеет для ее конечных потребителей в результате девальвации (потому что рассчитывалась в иностранной валюте), то это будет только временным явлением — потому что коэффициент инфляции возрастет соответственно. Таким образом, девальвация в 40% должна привести к росту коэффициента инфляции на 40%, и, следовательно, тариф или единый платеж, индексируемые относительно коэффициента инфляции, также возрастут на 40%, чтобы компенсировать девальвацию.

Маловероятно, что такой подход будет политически востребованным в стране, где расположен проект, и, следовательно, будет жизнеспособным в период экономического кризиса. Однако основная проблема, даже на абсолютно свободном рынке, где правительство не вмешивается в ценообразование, заключается в том, что такая корректировка цены требует определенного времени для своего проведения; а тем временем может оказаться, что проектная компания, у которой тариф или единый платеж индексируются относительно коэффициента инфляции в стране, может не иметь достаточно средств, чтобы осуществлять платежи по обслуживанию долга.

В 2001 году первый инструмент, позволяющий уменьшать риски от «катастрофической девальвации», был предложен агентством OPIC в процессе финансирования энергетических проектов в Бразилии. Это не страхование, а решение, которое позволяет возобновить ликвидность, чтобы компенсировать временной промежуток между основной девальвацией и соответствующим ростом инфляции. Размер предлагаемого кредита должен быть достаточным, чтобы компенсировать последствия девальвации для проектной компании (у которой тариф проиндексирован относительно коэффициента инфляции) и она была в состоянии осуществлять платежи по обслуживанию долга в иностранной валюте. Агентство OPIC соглашается предоставить дополнительное субординированное заимствование для проектной компании на максимальную сумму, равную 10% от суммы размещения облигаций проектной компании, если проектная компания в результате девальвации не может генерировать достаточной суммы иностранной валюты, чтобы обеспечивать ее платежи по обслуживанию долга. Эти суммы были достаточными, чтобы в среднем компенсировать дополнительные платежи в местной валюте, которые возникли в результате девальвации на 90% за один год. (Однако агентство OPIC не осуществляет «заимствования для дефолта» — если даже после использования займа, выданного агентством, проектная компания не может обслуживать свой старший долг, то заем, выданный агентством OPIC, не будет возвращен.) Погашение любых заимствований, выданных агентством OPIC, будет осуществляться только на субординированной основе (см. § 12.13.5), но с равноценными требованиями по гарантии. Эта мера была ключевым элементом при проведении оценки инвестиционной привлекательности для проектных облигаций. Остается только рассмотреть, как широко такие меры — по сути, это несвязанное резервное финансирование — будут доступны при финансировании экспортно-кредитными агентствами, или международными финансовыми организациями, или другими организациями и как широко это будет воспринято финансовым рынком в качестве меры для решения этой ключевой проблемы.