Золотое путешествие по Уолл-стрит

Числа Фибоначчи и золотое сечение, оказывается, сплошь и рядом применяют при анализе рынка ценных бумаг, и самый известный метод их применения связан с именем Ральфа Нельсона Эллиотта(1871–1948). По профессии Эллиотт был бухгалтер и занимал высокие посты в различных железнодорожных компаниях, в основном в Центральной Америке. В 1929 году он был вынужден удалиться от дел, так как был прикован к постели из-за серьезной болезни желудка. Чтобы чем-то заняться, Эллиотт начал подробнейшим образом анализировать все взлеты и падения промышленного индекса Доу-Джонса. За свою жизнь Эллиотт успел повидать и стремительный рост цен на рынке ценных бумаг в двадцатые годы, и последовавшую за этим Великую Депрессию. Подробный анализ подтолкнул его к выводу, что колебания рынка не случайны. В частности, он отметил: «Рынок ценных бумаг – творение человека, поэтому он отражает все человеческие особенности». Главное наблюдение Эллиотта заключалось в том, что в конечном итоге закономерности колебаний рынка отражают циклы оптимизма и пессимизма у человека.

Девятнадцатого февраля 1935 года Эллиотт отправил в один детройтский журнал, публиковавший статьи о фондовом рынке, трактат под названием «Теория волн» (Ralph Nelson Elliott. The Wave Principle). Эллиотт полагал, что вывел характерные черты, которые «составляют принцип, определяющий рыночный тренд, и позволяющий заметить ясные признаки надвигающихся перемен». Впоследствии трактат составил книгу под тем же названием, увидевшую свет в 1938 году.

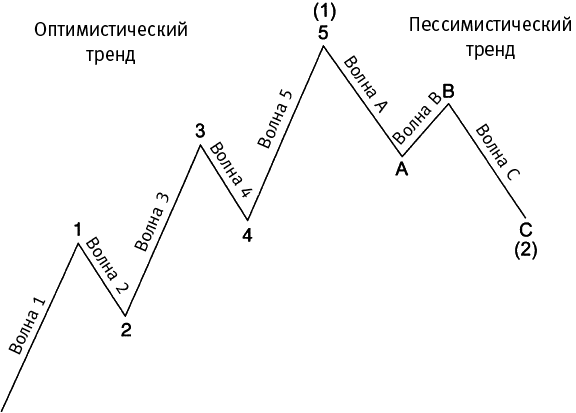

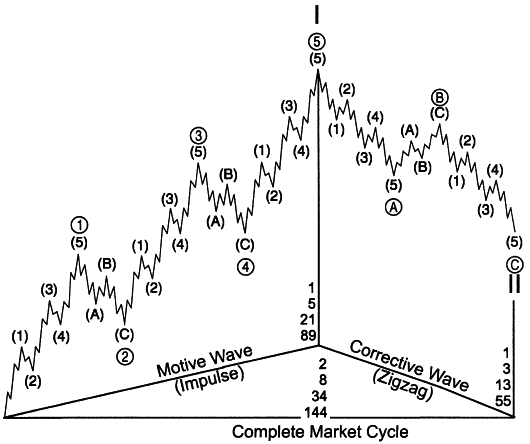

Основная идея Эллиотта была относительно проста. Он утверждал, что за колебаниями рынка стоит фундаментальная закономерность, состоящая из пяти волн за период тренда роста (оптимистического тренда) – на рис. 125 они отмечены номерами – и трех волн за период тренда падения (пессимистического тренда) – на том же рис. 125 они отмечены буквами. Обратите внимание, что 5, 3 и 8 – общее число волн – это числа Фибоначчи. Далее Эллиот утверждал, что изучение флуктуаций на более коротком интервале времени выявляет повторение той же закономерности (рис. 126), и количество мелких волн, составляющих крупные, соответствуют последующим числам Фибоначчи. Эллиот считал, что «самое большое число, имеющее практический смысл», – это 144, при котором рыночный цикл завершается, и это выглядит следующим образом. За общим трендом роста, который состоит из пяти крупных волн, двадцати одной средней волны и восьмидесяти девяти мелких волн, следует общий тренд падения, состоящий из трех крупных, тринадцати средних и пятидесяти пяти мелких волн (рис. 126).

Рис. 125

Рис. 126

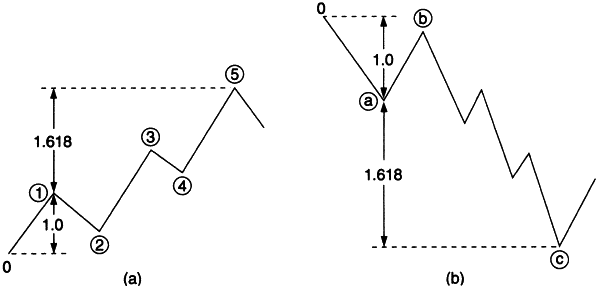

В дальнейшем появились книги, где общие идеи Эллиотта применялись к конкретным рыночным стратегиям, и их авторы заходили даже дальше. Они применяли золотое сечение, чтобы вычислить ожидаемые (однако не всегда достигаемые) значения максимума и минимума в конце периодов роста или падения (рис. 127). Еще более хитроумные алгоритмы выражают отношения между ценой и временем при помощи логарифмической спирали, наложенной на ежедневные колебания рынка. Все эти попытки строить надежные прогнозы опираются на то, что числа Фибоначчи и золотое сечение каким-то образом связаны с массовой психологией. Однако подобный «волновой» подход не лишен недостатков. «Волна» Эллиотта часто бывает подвержена тем или иным растяжениям, сжатиям и прочим искажениям, иногда произвольным, рукотворным: ее сплошь и рядом подгоняют под реальную ситуацию на рынке, которую она якобы «предсказывает». Однако инвесторы прекрасно знают, что любые, самые затейливые современные оценки эффективности инвестиционного портфеля, сулящие довести до максимума прибыль при разумном риске, все равно ничего не гарантируют и состояние можно создать и потерять в мгновение ока.

Рис. 127

Вероятно, вы заметили, что волновая интерпретация Эллиота, в частности, опирается на представление о том, что каждая часть кривой – это уменьшенная копия кривой в целом, то есть на главную идею фрактальной геометрии. И в самом деле, Бенуа Мандельброт в 1997 году выпустил книгу под названием «Фракталы, случай и финансы», где описывал рыночную экономику вполне определенными фрактальными моделями. Он опирался на известный факт, что флуктуации рынка ценных бумаг выглядят одинаково, даже когда диаграммы колебаний увеличивают или уменьшают в соответствии с тем или иным масштабом цен и времени. Если посмотреть на эти диаграммы с расстояния, на котором метки на осях уже не видно, непонятно, какие колебания на них отражены – за день, за неделю или за час. Основное новаторство теории Мандельброта по сравнению с привычной теорией эффективности инвестиционного портфеля состоит в способности моделировать не только ситуацию на спокойном рынке, но и всевозможные бурные времена. А теория эффективности инвестиционного портфеля описывает лишь относительно мирную рыночную активность. Впрочем, Мандельброт не претендовал на то, что его теория может предсказать падение или стремительный взлет цен в какой-то конкретный день: при помощи его модели можно лишь оценивать вероятность возможного исхода. Когда Мандельброт опубликовал упрощенное описание своей модели в журнале «Scientific American» за февраль 1999 года, последовал шквал писем от читателей. Пожалуй, лучше всех выразил всеобщее недоумение Роберт Инот из Чикаго: «Если мы знаем, что какая-то акция за заданное время подорожает с 10 до 15 долларов, нам неважно, как мы наложим фракталы и выглядит ли схема аутентично. Нам важно другое – что мы можем купить ее за 10 долларов, а продать за 15. Теперь каждый может разбогатеть – но почему мало кому это удается?»

Первоначальный волновой принцип Эллиота – это отважная, пусть и наивная попытка выявить закономерность в процессе, который на первый взгляд представляется случайным. Однако не так давно числа Фибоначчи и случайность повстречались при более интересных обстоятельствах.