Книга: МВА за 10 дней. Самое важное из программ ведущих бизнес-школ мира

Назад: ИНВЕСТИЦИИ

Дальше: СЛИЯНИЯ И ПОГЛОЩЕНИЯ

ФИНАНСОВОЕ УПРАВЛЕНИЕ

Суть финансового управления в том, как компания финансирует свою деятельность и максимизирует прибыли от денежных средств, заимствованных у акционеров или владельцев долговых обязательств компании. MBA, решивший заняться финансовым управлением, выполняет две важнейшие функции:

Принятие инвестиционных решений. Какими активами должна владеть фирма? Какие проекты следует инвестировать предприятию?

Финансирование принятых решений. Каким образом следует оплачивать инвестиционные решения?

ИНВЕСТИЦИОННЫЕ РЕШЕНИЯ

Компания может осуществлять множество инвестиционных проектов. Работа финансового менеджера заключается в оказании помощи руководству по оценке инвестиционных проектов, ранжировании их и осуществлении правильного выбора. МВА называют эту деятельность бюджетированием капиталовложений.

В главе «Количественный анализ» на примере компании Quaker Oats описаны методы принятия решения о целесообразности или нецелесообразности покупки нового оборудования для дробления овса. Менеджеры компании использовали метод дисконтирования денежных потоков для расчета чистой приведенной стоимости проекта. В главе, посвященной маркетингу, для оценки решения о выпуске новой марки кофе на рынок использовался более простой критерий — период окупаемости капиталовложений. Однако по некоторым инвестиционным проектам финансовый анализ неуместен. Например, пожертвования на благотворительные цели обеспечивают получение компанией нематериальных выгод, самостоятельно оценить которые менеджеры финансового отдела не могут.

Любое инвестиционное решение подпадает под одну из трех основных категорий:

Принятие или отказ от отдельного инвестиционного предложения.

Выбор в пользу одного инвестиционного проекта и против другого.

Рационализация капитала. Выбор конкретных проектов в условиях ограниченного ресурса инвестиций.

Каждая компания использует собственные критерии рационального использования ограниченных ресурсов. Основные критерии МВА:

Срок окупаемости.

Чистая приведенная стоимость.

Метод срока окупаемости. Многие компании считают, что наилучшим способом оценки целесообразности инвестиционного проекта является расчет времени, которое потребуется для возврата вложенных средств:

Аналитику не составит труда рассчитать сроки окупаемости и выработать простое решение: принять или отвергнуть инвестиционный проект в зависимости от требующегося срока окупаемости. Проекты, соответствующие этому параметру, принимаются, остальные отвергаются. К примеру, менеджеры небольшой компании могут считать, что все трудо- и энергосберегающие устройства должны окупаться максимум за три года, все новое оборудование — за восемь лет, а исследовательские проекты — за десять. Подобные требования основаны на мнении руководства компании, их опыте и нежелании рисковать.

Принимая проекты с более длительным сроком окупаемости, руководство соглашается с более высоким уровнем риска. Чем длительнее период окупаемости, тем ненадежнее и рискованнее инвестиционный проект. Это схоже с применяющимся к облигациям критерием дюрации: чем больше времени требуется инвестору для возврата половины своих вложений в облигации, тем они рискованнее.

Применение в качестве критерия срока окупаемости желательно, так как его легко рассчитывать и использовать, он понятен. Однако при этом игнорируется распределение потоков денежных средств во времени и, соответственно, временная стоимость денег. Проекты со значительно различающейся структурой денежных потоков могут иметь одинаковый период окупаемости. Например, исследовательский проект, предусматривающий возмещение инвестиций в размере $100 000 тремя равными платежами по $33 333 в течение трех лет, имеет такой же период окупаемости, как и проект с полным возвратом такой же инвестированной суммы в конце трехлетнего периода.

Еще один недостаток этого критерия заключается в том, что игнорируются поступления денежных средств после полного возмещения вложений. Что, если исследовательский проект стоимостью $100 000 с трехлетним периодом окупаемости обеспечит вечный приток доходов — процент с изобретения? Очевидно, что такой проект стоит гораздо больше, чем проект с разовым возмещением вложений в размере $100 000 по истечении третьего года от реализации изобретения.

Метод чистой приведенной стоимости. Для оценки инвестиционных проектов применяется тот же метод, что и для оценки потоков денежных средств по операциям с облигациями и акциями. Это наиболее точный и теоретически корректный метод.

Чем дальше в будущее отодвинуто получение денег, тем выше неопределенность (риск) и тем значительнее утрата возможностей использовать эти средства (вмененные издержки). Соответственно, будущие поступления денежных средств дисконтируются тем существеннее, чем выше рискованность проекта.

NPV = Будущие поступления денежных средств × (1 + Ставка дисконта)–Число периодов

(расчет производится с использованием таблиц из Приложения или же на компьютере или калькуляторе)

Способы, которыми компания намерена финансировать собственную деятельность, определяются решениями о финансировании, и эти решения не зависят от инвестиционных. Наиболее вопиющая ошибка, которую совершают при оценке проектов те, кто незнаком с программой МВА, заключается в использовании коэффициента дисконтирования, равного ставке процента на денежные средства, заимствуемые для нужд компании в целом. Конкретные проекты, в которые стабильное предприятие готово вложить средства, не являются такими же стабильными, как само предприятие. Поэтому менеджеры финансового отдела обязаны использовать ставку дисконта, соизмеримую с рискованностью конкретного проекта.

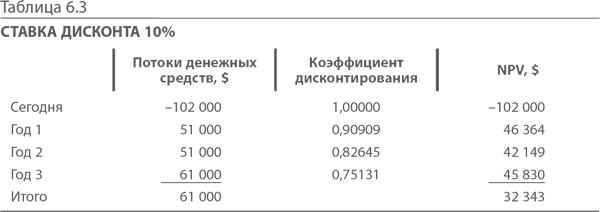

В примере с фабрикой компании Quaker Oats из главы о количественном анализе распределение потоков денежных средств во времени выглядело следующим образом (табл. 6.3):

Метод NPV показывает, что проект обеспечивает возврат инвестированных средств — с избытком при данном уровне риска в размере $32 343. Проекты с NPV, равной 0, также являются приемлемыми, так как обеспечивают полный возврат вложений. Проекты с отрицательным значением NPV заведомо непригодны.

Метод NPV имеет множество достоинств. Ему свойственна гибкость при выполнении расчетов для сравнения разных проектов.

Рискованность проектов. При расчете NPV аналитик может использовать разные значения ставки дисконта. Если, например, он считает получение прибыли от использования нового оборудования компании Quaker Oats сомнительным, то при ставке дисконта 15 или 20% проект будет стоить $21 019 или $11 217 соответственно.

Несовпадение жизненных циклов проектов. Аналитик имеет возможность оценить потоки денежных средств за ряд лет, используя разные коэффициенты дисконтирования, значения которых определяются по ставкам дисконта, скорректированным с учетом риска. Проект компании Quaker Oats можно сравнить со многими другими проектами по критерию потока денежных средств в течение одного года, десяти лет или неограниченного срока. Коэффициент дисконтирования можно использовать для приведения к текущей стоимости всех потоков денежных средств — это позволит провести сравнение.

Различия в масштабах потоков денежных средств. Использование метода NPV при дисконтировании потоков денежных средств разной величины позволяет определять чистую приведенную стоимость и сравнивать проекты разных размеров. Коэффициент дисконтирования позволяет также оценивать потоки денежных средств в любое время в будущем.

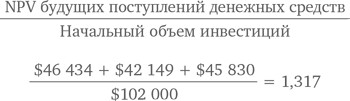

Поскольку капитал нужно рационировать, как должен действовать МВА, выбирая среди потенциальных проектов? Метод NPV помогает выбрать наилучшие проекты, но не наилучшую группу проектов. Здесь может пригодиться индекс доходности (ИД). ИД есть результат деления NPV будущих поступлений денежных средств на начальный объем инвестиций. Например, проект компании Quaker Oats имеет ИД, равный 1,317.

В ситуации, когда деньги не лимитированы, все проекты с ИД выше 1,00 следовало бы принять. Привлекательны любые проекты, доходность которых выше нормы прибыли, скорректированной с учетом риска. Когда финансовые ресурсы ограниченны, выбираются только инвестиционные проекты с наивысшим ИД, с тем чтобы группа таких проектов могла обеспечить для акционеров наивысшую NPV.

В подобных случаях задача аналитика со степенью MBA — проанализировать NPV и ИД разных комбинаций наилучших проектов и выбрать группу с наивысшей возможной NPV.

РЕШЕНИЯ ПО ФИНАНСИРОВАНИЮ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Многие МВА посвящают жизнь поиску вариантов финансирования бизнеса. Задача финансового отдела — мобилизовать достаточный капитал с наименьшими издержками при том уровне риска, с которым руководство компании готово мириться. Риск заключается в том, что компания не сможет обслуживать свой долг и будет вынуждена объявить о банкротстве.

Существует пять основных способов финансирования потребностей компании:

получение кредита от поставщиков;

финансовый лизинг;

банковские ссуды;

выпуск облигаций;

выпуск акций.

Кредитование компании поставщиками. Предоставление кредита поставщиками — простейший способ финансирования деятельности компании. Компания приобретает товары и услуги и обязана произвести оплату счетов в срок от 7 дней до 1 года. Когда компания нуждается в получении от поставщика дополнительных кредитов, менеджеры финансового отдела договариваются о более длительных сроках погашения кредита или об увеличении кредитных линий. Кроме того, менеджеры, управляющие наличностью, могут затянуть расчеты с продавцами, расплатиться с задержкой. В 2011 г. продавцы отказались предоставлять Borders Books дополнительный кредит. Совместные действия кредиторов и держателей долговых обязательств вынудили компанию объявить о банкротстве.

Финансовый лизинг. Не желая покупать оборудование, многие компании берут его в аренду. Это одна из форм финансирования. Автомобили, компьютеры и промышленное оборудование можно арендовать и на краткий срок, и на долгосрочной основе. Краткосрочный лизинг называется операционным. По окончании срока аренды имущество еще пригодно для использования, и арендатор возвращает его финансовой компании. Такова ситуация с двухлетней арендой легковых автомобилей.

Долгосрочный лизинг, по существу, представляет собой способ финансирования покупки оборудования, а не покупки права временного пользования. Долгосрочный лизинг называется капитальным. Арендатор использует весь срок службы оборудования, и в конце срока аренды оборудование обычно продается арендатору за символическую цену $1. Бухгалтеры руководствуются специальными правилами отчетности по разным видам лизинговых соглашений. В случае капитального лизинга арендованные активы и финансовые обязательства по ним регистрируются в бухгалтерских книгах компании-арендатора, как если бы компания просто купила оборудование.

Финансирование банковскими ссудами. На следующем уровне в финансирование вовлекаются банки. Банк может ссудить деньги на длительный или короткий срок. Если компания имеет с банком соглашение о кредитной линии или возобновляемом кредите, она использует средства и возвращает их внутри определенной суммы кредита в зависимости от потребности в деньгах или финансовых поступлений от бизнеса. Кредит часто выдается под активы компании. Если предприятие попадает в трудное положение и не может погасить кредит, наступает банкротство.

Решаясь на кредит в форме ссуды или облигаций, банки и специалисты по недвижимости проверяют 5С кредита:

Денежные потоки (Cash flow) — будет ли денежных потоков достаточно для выплаты долга?

Обеспечение (Collateral) — гарантирует ли обеспечение покрытие займа?

Условия (Conditions) — благоприятны ли экономические условия в целом для финансовой деятельности компании?

Курс (Course) — правильную ли стратегию выбрал заемщик?

Репутация (Character) — сумеет ли и склонно ли руководство компании добросовестно выплачивать заем?

Выпуск облигаций. По облигациям инвесторам выплачивается фиксированный процентный доход и в срок погашения возвращается основной капитал. Владельцы компании рискуют тем, что не смогут обслужить эти долговые обязательства. В 1990 г. компания Southland Corporation (магазины 7-Eleven) не смогла произвести платежи по своим облигациям, и Ito-Yokado Corporation, основной держатель облигаций, обменяла свой пакет облигаций на право владения компанией, после чего изгнала семью Томпсон из основанной ею компании.

Стоимость кредита после уплаты налогов. Сумма процентных выплат по задолженности поставщикам, банкам или держателям облигаций вычитается из налогооблагаемой суммы, в то время как дивиденды акционеров не вычитаются. Стоимость кредита после уплаты налогов — это процентные платежи с учетом налоговых льгот.

Стоимость кредита после уплаты налогов =

= Ссудный процент × (1 – Налоговая ставка)

Облигации компании Caterpillar со сроком погашения в 2001 г., которые мы обсуждали выше, продолжали приносить 8% годовых. В 1999 г. ставка налога на прибыль компании должна была составить 34%. Вычтя затраты на выплату процентов из налогооблагаемой суммы, компания, по существу, получила 34%-ную скидку на выплату процентов по заемным средствам. Стоимость кредита после уплаты налогов составила 5,28%: 8% × (1 – 0,34).

Как вы знаете из главы «Бухгалтерский учет», дивиденды не вычитаются из облагаемой суммы, в то время как процентные платежи вычитаются. Такой подход стимулирует предприятия заимствовать денежные средства, нежели выпускать акции и платить дивиденды. Данный феномен получил название налогового щита. В 1980-х гг., когда все наперебой спешили выкупать контрольные пакеты акций, прибегая к кредитам, налоговый щит способствовал заимствованию огромных сумм. Например, в 1989 г. компания Kohlberg Kravis Roberts заняла $26,4 млрд для покупки компании RJR Nabisco. В тот год правительство субсидировало эту сделку в размере около $800 млн ($26,4 млрд × 10% × 30%). Неудивительно, что многие налогоплательщики предпочитают снижать или не платить вовсе налоги, ссылаясь на расходы по уплате процентов.

Выпуск акций. Сумма дивидендов по акциям не обусловливается договором и не вычитывается из налогооблагаемой массы. Акция представляет собой долю акционеров в предприятии и во всех его активах. Если для мобилизации денежных средств выпускаются дополнительные акции, это происходит за счет доли существующих акционеров. Новые акционеры наравне с прежними получают в предприятии долю, пропорциональную количеству акций. Именно поэтому аналитики говорят, что новые акции размывают долю уже существующих акционеров.

Новые выпуски акций продаются на нескольких рынках: на Нью-Йоркской фондовой бирже (NYSE), в Системе автоматической котировки Национальной ассоциации фондовых дилеров (NASDAQ). Когда акция не включена в листинг биржи, но открыто торгуется, транзакция происходит без посредников. Если акции компании не продаются публично, акционерную компанию называют закрытой.

Финансовые консультанты — инвестиционные банкиры — помогают в продаже новых выпусков акций. Известные инвестиционные банки Goldman Sachs Group, Morgan Stanley нанимают за большие деньги многочисленных MBA для работы с первичным размещением акций (IPO). Эти инвестиционные банки помогают в подготовке документов о продаже новых акций — проспектов эмиссий. В проспекте излагаются история эмитента и его бизнес-планы. Закон о ценных бумагах 1933 г. определяет, какая информация должна быть представлена в таком документе.

Риски и выгоды финансового микса. Финансовые решения корпорации — это поиск наилучшего соотношения между заемным и собственным капиталом. Такое соотношение определяется политикой компании по структуре капитала. Если менеджеры финансового отдела вносят значительные изменения в соотношение между заемным и собственным капиталом, это называется реструктуризацией.

Теоретически существует оптимальное соотношение между задолженностью и активами, но для его определения даже у МВА нет каких-либо магических формул. МВА может проанализировать, что работало в прошлом и что приносит успех конкурентам. Если отрасль характеризуется цикличностью, то для смягчения последствий циклических спадов лучше снизить долговое бремя. Разумный менеджер финансового отдела не ограничивается разработкой финансового плана. Структура капитала динамична. Решение о нарушении равновесия в сторону заемного капитала или обратно следует постоянно пересматривать, удостоверяясь в том, что в любой конкретный момент структура капитала отвечает потребностям компании.

Хотя у МВА нет готовых формул, которые позволяли бы раз и навсегда выбрать пропорцию заемного и собственного капитала, имеется полезный инструмент с аббревиатурой FRICTO (flexibility, risk, income, control, timing, other — гибкость, риск, доход, контроль, подходящий момент, прочее). Это список контрольных вопросов по структуре капитала.

Гибкость. Насколько гибким в вопросах финансов придется быть руководству, чтобы справиться с непредвиденными событиями вроде появления новых конкурентов или судебных исков? К примеру, компания Dow Corning не была готова к иску по поводу имплантатов, и это погубило компанию.

Риск. С каким уровнем риска способно смириться руководство, чтобы адекватно реагировать на предвидимые события типа циклических спадов деловой активности, забастовок или дефицита материалов? Известно, что игрушки, пользующиеся бешеным спросом сегодня, завтра никому не нужны. Сообразительный менеджер должен предусмотреть падение сбыта, обеспечив финансовую гибкость для преодоления периодов спада. Поэтому многие компании по производству игрушек имеют низкую пропорцию заемного капитала к собственному капиталу.

Доход. Какой уровень дивидендов или процентов по долгам могут обеспечить доходы компании? Менеджер финансового отдела обязан прогнозировать результаты операций и движение денежных потоков. Исходя из такого прогноза и достаточной уверенности в правильности своих предположений, менеджер может определить приемлемый для компании уровень выплат.

Контроль. Какой долей акций руководство готово поделиться с внешними инвесторами? Владельцы многих семейных фирм не доверяют посторонним даже информацию о своих доходах, не говоря уже о предоставлении им права голоса.

Подходящий момент. Предлагает ли рынок заемного капитала привлекательные ставки процента? Не переоценил ли рынок стоимость акций, с точки зрения руководства компании? Если курс акций завышен — целесообразно продавать акции широкой публике. Если, напротив, он занижен — целесообразнее выкупить акции. После кризисов 1987 и 2008 гг. многие компании воспользовались возможностью выкупить свои акции. Уменьшив количество обращающихся акций, они увеличили в структуре капитала долю заемных средств финансирования.

В 1991 г. инвесторы ненасытно скупали акции биотехнологических компаний. Они платили большие деньги даже за акции сомнительных новичков. Умные менеджеры заметили тенденцию и стали продавать акции по завышенным ценам. В 1992 г., как только биотехнологии перестали привлекать инвесторов, пора легких денег закончилась. Такая же история повторилась в 1995 г. с интернет-компаниями — крах наступил в 2000 г. Совсем недавние события — мыльный пузырь недвижимости, достигший максимума в 2006 г. и начавший в 2007 г. сдуваться. Компания должна иметь динамичную структуру капитала, чтобы использовать к своей выгоде любую ситуацию на рынке.

Прочее. Множество других факторов влияет на выбор курса. Иногда компания просто не может найти банк, который предоставил бы ей ссуду, и это вынуждает ее выпускать акции. Бывает, что такой выбор обусловлен чересчур высокими ставками процента на заемный капитал. Множество причин обусловливает принятие тех или иных решений по структуре капитала.

В основе структуры капитала лежит анализ финансовых коэффициентов. В главе, посвященной бухгалтерскому учету, я объяснил концепцию финансового рычага. Компания с высоким уровнем задолженности и небольшим количеством акций использует финансовый рычаг в пользу акционеров, если она имеет прибыль: чем меньше акций, тем выше прибыль на акцию. И наоборот, компания с высокой долей заемного капитала сводит к нулю ценность своих акций, если доходы падают и выплаты по процентам съедают всю прибыль.

Менеджеры компании со значительной долей заемного капитала должны решить, целесообразно ли ради высоких дивидендов держателей акций рисковать банкротством компании в случае, если прогноз по притоку денежных средств не сбудется. Семья Томпсон сделала неверный прогноз по поводу своей компании Southland. Кто знает, примени семья Томпсон метод FRICTO, она, возможно, избежала бы катастрофических убытков!

Рыночная стоимость уже выпущенных акций также связана с рискованностью структуры капитала компании. Если инвесторы считают, что уровень задолженности слишком высок, они будут платить за акции компании меньше, так как платежи в счет погашения долгов могут лишить их дивидендов. Кроме того, инвесторы дисконтируют рыночную стоимость долга компании с учетом риска. Именно так в начале 1990-х гг. складывалась ситуация в компаниях с высокой долей заемного капитала, таких как Black & Decker и RJR Nabisco. Многих инвесторов насторожила рискованность структуры капитала, и они предпочли обойти стороной и акции, и долги этих компаний.

Модильяни и Миллер, известный тандем из мира МВА, сформулировали ряд тезисов о влиянии задолженности на рыночную стоимость компании. В 1958 г. Франко Модильяни и Мертон Миллер проделали новаторскую работу по определению влияния финансирования заемными средствами как при наличии налоговых льгот, так и при отсутствии таковых. В идеальном мире чем выше доля заемного капитала, тем лучше. Рыночная стоимость компании растет с повышением уровня задолженности. Однако, как мы видели в предыдущем параграфе, инвесторы реального мира учитывают в своих оценках риск неплатежеспособности.

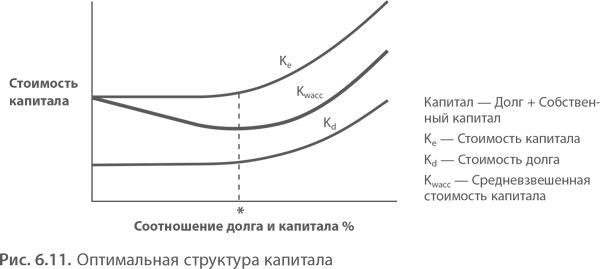

Итак, чем выше доля заемных средств в совокупном капитале компании, тем выше рыночная стоимость компании, но до определенного момента. В некоей точке риск банкротства компании становится значительным, и стоимость компании падает. Затраты на финансирование деятельности снижаются по мере того, как компания увеличивает долю защищенного налоговым щитом относительно дешевого заемного капитала, замещая им высокие прибыли, которых требуют инвесторы-акционеры. Но, подобно акционерам, и держатели долговых обязательств начинают с определенного момента нервничать и требовать повышения доходности в качестве компенсации за риск. Проанализируйте два графика (рис. 6.11 и 6.12), которые иллюстрируют проявления структуры капитала.

Подробный разбор примера по структуре капитала. Хотя выбрать оптимальную структуру капитала непросто, менеджеры финансового отдела пытаются провести подсчеты и найти правильное решение. Если вас интересуют подробности и вы хотите закончить программу «МВА за 10 дней» на «отлично», прочтите пример. Если нет, пропустите его и переходите к следующему разделу — по стратегии выплаты дивидендов. Принятие решения по структуре капитала подразумевает два этапа:

Расчет средневзвешенной стоимости капитала (WACC).

Оценка свободного притока денежных средств, стоимости компании.

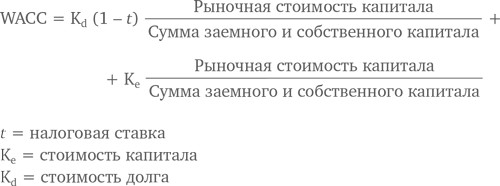

На первом этапе средневзвешенная стоимость капитала рассчитывается по приведенной ниже формуле и определяется ряд переменных. Труднее всего вычислить стоимость собственного капитала (Ke).

Проанализируем формулу. Заметим, что WACC рассчитывается здесь по рыночной стоимости заемного и собственного капитала. Рынок реалистично показывает, как держатели облигаций и акций оценивают свои инвестиции. Стоимость заемного капитала можно узнать в финансовом отделе компании или из примечаний к финансовым отчетам. При финансировании заемными средствами очень трудно скрыть стоимость долга. Несколько сложнее выяснить стоимость собственного капитала.

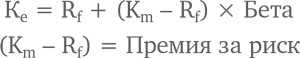

Стоимость собственного капитала сильно зависит от финансового рычага. Поскольку финансовый рычаг подразумевает риск, можно применить здесь бета-коэффициент из модели оценки активов. Эта модель помогает рассчитать требуемую доходность собственного капитала при различных вариантах использования финансового рычага.

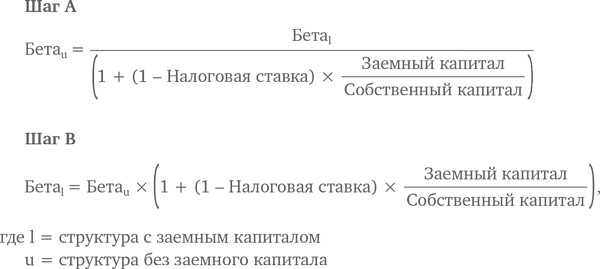

Критерий риска, бета, изменяется в соответствии с риском конкретного финансового рычага. Финансист со степенью MBA берет текущий коэффициент бета с учетом финансового рычага и трансформирует его в коэффициент при условии неприменения финансового рычага, то есть отсутствия заемного капитала (шаг А), затем снова трансформирует его применительно к любой гипотетической структуре капитала (шаг В).

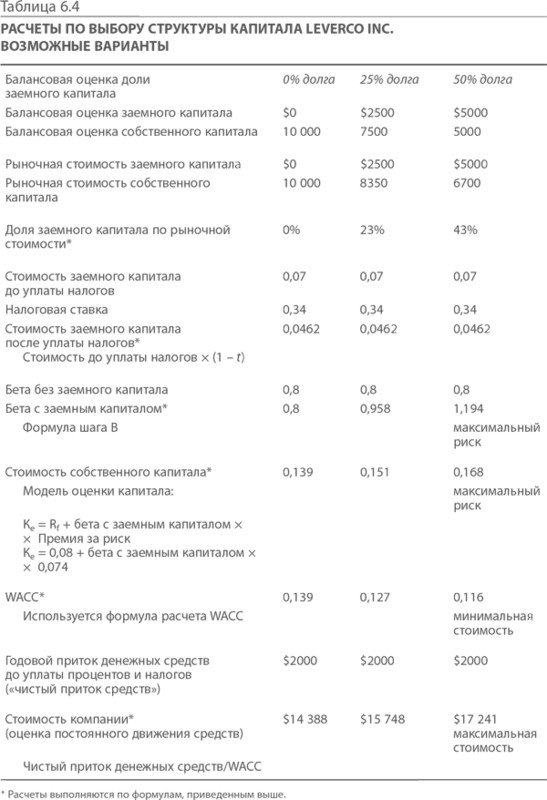

Пример для иллюстрации. Финансовый директор компании Leverco Inc. должен выбрать структуру с долей заемного капитала — 0%, или 25%, или 50%. Для этого он свел в таблицу данные и результаты расчетов. Вывод: Leverco Inc. следует иметь структуру капитала с равными (50/50) долями заемного и собственного капитала. Именно при такой структуре стоимость компании оказывается максимальной, a средневзвешенная стоимость капитала (WACC) — минимальной.

Расчеты, примененные в примере с компанией Leverco, лежат и в основе построения двух теоретических графиков «Оптимальной структуры капитала». Первый график отображает результаты расчета средневзвешенной стоимости капитала. Второй — максимальную стоимость компании при найденном ранее минимальном значении WACC. Если хотите, попробуйте заново выполнить расчеты, помеченные звездочкой (*). Именно такие расчеты МВА используют в любой стране мира для принятия решений по структуре капитала.

Политика в области дивидендов. Менеджеры финансового отдела обязаны решать, какую часть прибыли компании следует выплатить акционерам в качестве дивидендов и каким должен быть дивиденд в расчете на акцию. Это и есть политика в области дивидендов.

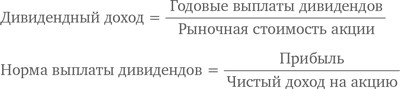

При определении этой политики менеджеры финансового отдела располагают двумя ориентирами: дивидендным доходом и нормой выплаты дивидендов. Рынок играет важную роль в определении дивидендного дохода, дивиденда, так как этот показатель рассчитывается делением годовых выплат дивидендов на текущий курс акций. Величину дивиденда можно определять также в процентах от прибыли — это и есть норма выплаты дивидендов.

Расчет дивидендов исключительно важен, так как по нему судят о способности компании к генерированию доходов. Многие аналитики оценивают компании по движению денежных средств в форме дивидендов. Ранее в данной главе вы видели метод оценки по модели роста дивидендов.

Инвесторы любят стабильные и постоянно увеличивающиеся дивиденды и терпеть не могут снижения. Поэтому менеджеры стремятся любой ценой избежать нестабильности в выплате дивидендов. Если МВА неправильно рассчитает способность компании к стабильной выплате дивидендов, его работа окажется под угрозой.

Опытный МВА должен рассмотреть пять вопросов, определяя политику в области дивидендов, от которой напрямую зависит его карьера.

Будет ли выгодно инвестировать прибыль в собственную деятельность компании, или в другом месте инвесторы заработают больше? Если компания растет и располагает многочисленными и перспективными инвестиционными возможностями, дивиденды должны быть незначительными, и основную часть прибыли следует использовать для нужд компании. В 2004 г. компания Wal-Mart выплатила всего $0,52 на акцию, хотя прибыль составила $2,15 — лишь 24% прибыли пошли на дивиденды, — однако инвесторы были довольны, так как компания активно инвестировала средства в многочисленные новые и прибыльные магазины. При цене акции $54 дивидендный доход не составил и 1%. С другой стороны, акционеры Microsoft остались недовольны тем, что компания накапливает крупные денежные средства, а тратить их некуда: рост продаж замедлился. В 2003 г. Microsoft выплатила $0,16 на акцию, а в следующем году повысила дивиденд вдвое и выплатила также однократный дивиденд $3 на акцию (всего $32 млрд) — крупнейшая в истории корпоративная выплата.

Кто является вашим акционером? Зависят ли от ваших дивидендов доходы вдов и сирот? Зависят, когда речь идет об акциях компаний коммунального обслуживания, и не зависят, если это акции новых интернет-компаний.

Какой будет реакция акционеров на любые изменения дивидендов? Изменения в выплате дивидендов — это мощный сигнал для инвесторов. Они болезненно реагируют на любое уменьшение дивидендов, так как воспринимают его как сигнал о трудном положении компании. Увеличение дивидендов не вызывает столь острой реакции. Чаще всего увеличение дивидендов является ожидаемым событием, и фанфар по этому поводу почти не слышно. Возрастание дивидендов указывает на уверенность руководства в том, что прибыль предприятия в долгосрочной перспективе достаточно стабильна, чтобы обеспечить увеличение выплат.

Каков уровень использования финансового рычага компанией? Чтобы обезопасить себя от невыплаты дивидендов, компании следует убедиться, что она будет в состоянии выплачивать дивиденды, которых ожидают и требуют инвесторы.

Какова стратегия развития компании? Растущие компании обычно выплачивают незначительные дивиденды или не выплачивают их вовсе. Им нужны денежные средства для финансирования роста. К примеру, биотехнологические компании удерживали все поступающие денежные средства для финансирования долгосрочных исследований.

Если компания стеснена в средствах и, тем не менее, хочет ублаготворить инвесторов, она может выплачивать дивиденды акциями. Акции компании в таком случае заменяют наличность. Размер подобных дивидендов, как правило, не превышает 2–5% от общего количества акций. Если, например, вы имеете 100 акций, то в качестве дивиденда можете получить от 2 до 5 новых акций. В результате инвестор становится обладателем большего количества акций, но поскольку все акционеры получают такое же в процентном отношении количество новых акций, то структура владения компанией не изменяется.

Если акция стоит дорого, компания может предпринять операцию дробления акций и выдавать в качестве дивидендов по 2–3 акции меньшего номинала вместо одной дорогой. Это делает акции более доступными, устраивает инвесторов, а структура владения компанией опять-таки не изменяется.

Назад: ИНВЕСТИЦИИ

Дальше: СЛИЯНИЯ И ПОГЛОЩЕНИЯ