Книга: МВА за 10 дней. Самое важное из программ ведущих бизнес-школ мира

Назад: ПРИРОДА ФИРМЫ

Дальше: ФИНАНСОВОЕ УПРАВЛЕНИЕ

ИНВЕСТИЦИИ

РИСК И ДОХОДНОСТЬ

Что я выиграю, став собственником большой или малой доли в компании или ином предприятии? Чтобы принять решение по инвестициям, нужно задать себе двойной вопрос: «Какой доход может принести предприятие и насколько оно рискованно?» Основные концепции теории вероятности и дисконтирования денежных потоков, изложенные выше в главе «Количественный анализ», помогут ответить на эти оценочные вопросы. Заглядывайте в ту главу, как в свой студенческий конспект.

Основной принцип финансирования гласит, что прибыль должна быть соразмерна риску. Если вы знаете, что вкладываете деньги в верное дело, то в качестве компенсации за невысокий риск рассчитываете на небольшую прибыль. Вложения в депозитные сертификаты, защищаемые от риска Федеральной корпорацией по страхованию депозитов, характеризуются низкой доходностью. Авантюрная погоня за нефтью сопряжена с высоким риском, но и потенциальный выигрыш огромен, если из скважины забьет фонтан.

Разновидности рисков. Если риск распространяется на весь класс активов, например акций, облигаций и недвижимости, его называют системным риском. Когда большинство верит, что на фондовом рынке целесообразно играть (рынок быков), то рынок поднимается, когда же публика уходит с рынка, рынок проваливается, рушится, как кричали заголовки во время кризисов 1929, 1987, 2000 и 2008 гг. Любые движения в экономике, изменение процентных ставок и темпов инфляции являются системными факторами, влияющими на состояние рынка в целом. При любом инвестиционном решении вы подпадаете под системный риск рынка.

Если риск сопряжен с конкретным активом или небольшой группой активов, его называют индивидуальным или несистемным. Эффективность конкретного инвестиционного проекта может оказаться сомнительной из-за особых рисков, присущих именно этому проекту. Если вы, к примеру, владеете акциями компании Disney, а Микки-Маус простудился, курс может упасть. Риск такого рода можно существенно снизить, участвуя в разных инвестиционных проектах. Это называется диверсификацией инвестиционной деятельности. Заполняя свой портфель самыми разными акциями, инвестор сумеет компенсировать убытки по одним проектам выигрышами по другим. Диверсификация сглаживает амплитуду колебаний инвестиционного портфеля.

КОЭФФИЦИЕНТ БЕТА: РИСКОВАННОСТЬ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ

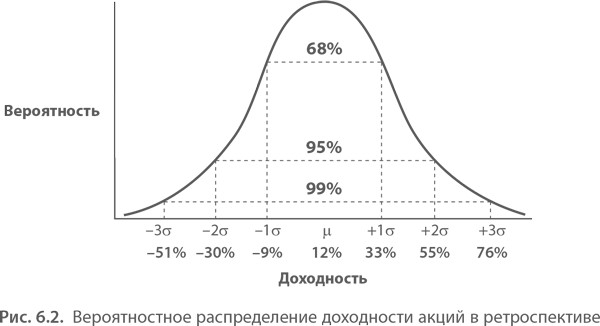

Рыночный курс акций, например компании IBM, колеблется ежедневно на всех фондовых биржах мира. Такая неустойчивость порождает риск. Распределение исходов в ретроспективе отображает уровень риска в графической форме, как было показано в главе «Количественный анализ» на примере с дождями в Сиэтле и размерами обуви в магазине. Чтобы освежить в вашей памяти распределение вероятностей, приведу еще один пример, в котором средняя доходность обычных акций в длительной ретроспективе составила 12,1% при среднеквадратичном отклонении 21,2%. В границах одного среднеквадратичного отклонения фондовый рынок 68% времени обеспечит вам прибыль в размере от +33% до –9,1% в год.

В дополнение к графическому отображению неустойчивости инвестиционного проекта в абсолютном выражении специалисты по финансовому анализу измеряют риск владения конкретными акциями или небольшими пакетами акций, сравнивая динамику их курсов с динамикой рынка в целом. Такое измерение, выражающееся в коэффициенте бета, сопоставляет риск владения конкретными акциями с риском владения огромным инвестиционным портфелем, отображающим весь рынок ценных бумаг. Примеры такого «общерыночного» портфеля — индекс акций 500 компаний Standard & Poor’s 500 (S&P 500) или 5000 компаний из Wilshire 5000. Индекс Nikkei для 225 компаний представляет фондовый рынок Японии, DAX — рынок Германии, FTSE — Великобритании.

Известный Промышленный индекс Доу–Джонса (Dow Jones Industrial Average) отражает тенденцию 30 наиболее стабильных промышленных компаний США (в частности, AT&T, IBM, 3M, P&G, Coca-Cola, Boeing и ExxonMobil). Тридцать «голубых фишек» Доу–Джонса, торгуемых на Нью-Йоркской фондовой бирже (NYSE), не являются репрезентативными для более широкого рынка, хотя пресса часто старается уверить вас в обратном.

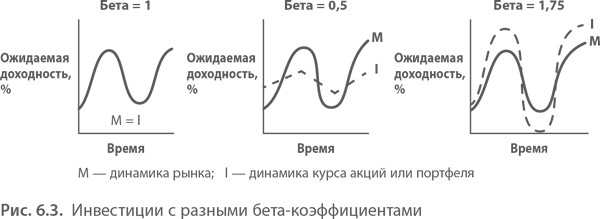

Если акции или инвестиционный портфель колеблются в такт с рынком, говорят, что они коррелируют с бета-коэффициентом, равным 1. Coca-Cola является образцом стабильной компании, курс акций которой колеблется в такт с рынком при бета, равном 1. Если курс акций колеблется в противофазе с рынком, говорят, что корреляция негативна или что бета-коэффициент равен –1.

Акций с подобной идеально негативной корреляцией не существует, однако есть акции с очень низким коэффициентом бета. Например, коэффициент бета компании Luby’s Cafeterias равен 0,45: при резком падении цен на акции люди старшего поколения продолжают, тем не менее, посещать кафетерии. Правда, в играх на большом рынке это почти наверняка не приведет к росту акций Luby’s Cafeterias. Акции компаний коммунального электроснабжения также отличаются низким бета. Теоретически риск должен полностью отсутствовать при бета, равном 0: бета по разным инвестициям уравновесят друг друга, а в сумме получится 0, то есть совокупный риск отсутствует, несмотря на колебания курсов.

Рисковые акции, например алюминиевой компании Alcoa, характеризуются бета-коэффициентом 1,84. При колебании в 1% на рынке курс акций Alcoa должен измениться на 1,84%. Для умеренно рисковых акций компаний Boeing и Disney типичен коэффициент 1,2.

Динамика рынка имеет такое значение потому, что почти все крупные инвестиционные решения принимаются в контексте большого портфеля, совокупности инвестиций. Риск инвестиций в конкретные акции может быть высоким, но общий риск будет ниже за счет инвестиций, снижающих бета-коэффициент портфеля в целом. Крупные взаимные фонды, как, например, Fidelity’s Magellan Fund с портфолио в $19 млрд, обеспечивают необходимую диверсификацию инвестиций. Хедж-фонды, напротив, представляют собой частные фонды, через посредство которых организации и богатые люди могут рискнуть и сделать высокую ставку на заинтересовавшие их акции. Когда многомиллионная ставка не оправдывалась, хедж-фонд Long-Term Capital Management (в такой ситуации название «Долгосрочное управление капиталом» отдает трагической иронией), потеряв $4 млрд, пошел в 1998 г. ко дну.

Конечно, значения бета не появляются из ниоткуда. Бета-коэффициент — результат статистических расчетов корреляции, то есть ковариации акции относительно рынка, деленной на вариацию рынка. Коэффициенты бета можно рассчитать самостоятельно, но финансовые аналитики пользуются данными таких служб инвестиционной информации, как Value Line Service или Reuters. Расчет этих коэффициентов трудоемок, и, как принято у настоящих МВА, в книге я пропущу данную тему.

ГРАНИЦА ЭФФЕКТИВНОСТИ

Если рассматривать все возможные портфели активов, то теоретически должно быть идеальное сочетание инвестиций для каждого уровня риска. В графическом виде «идеальные портфели» представлены прямой, которая именуется границей эффективности. Площадь под границей эффективности охватывает все реальные или возможные сочетания инвестиций. Выше границы теоретически находятся инвестиции с недостижимыми уровнями доходности.

МОДЕЛЬ ОЦЕНКИ АКТИВОВ

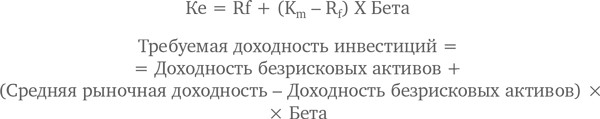

Модель оценки активов позволяет определить требуемую доходность инвестиций с учетом несистемного и системного риска. Простая формула этой модели показывает, что требуемая доходность — это доходность безрисковых активов плюс надбавка за несистемный риск, который характеризуется уже известным вам коэффициентом бета.

Предположим, в 1992 г. вы решили выяснить, стоит ли вкладывать деньги в IBM. Агентство Value Line Survey сообщило вам, что бета компании устойчив и равен 1,2. The Wall Street Journal проинформировал, что доходность безрисковых долгосрочных облигаций Казначейства США составляет 8% (куда лучше, чем 4% в 2011 г., самом неудачном за сорок лет). Для окончательного решения понадобятся дополнительные источники информации. Вот один из них: исследование, начавшееся в 1926 г. и продолжающееся по настоящее время, показывает, что средняя доходность компаний из индекса Standard & Poor’s 500 за этот период на 7,4% превышала доходность вложений в безрисковые облигации Казначейства США (это называется премия за рыночный риск). Сейчас эта премия составляет 5–6%, поскольку процентная ставка и доходность рынка находятся на очень низком уровне. На основании данных по этим трем моделям приходим к выводу, что инвестиции в акции IBM должны обеспечивать среднюю доходность 16,8%.

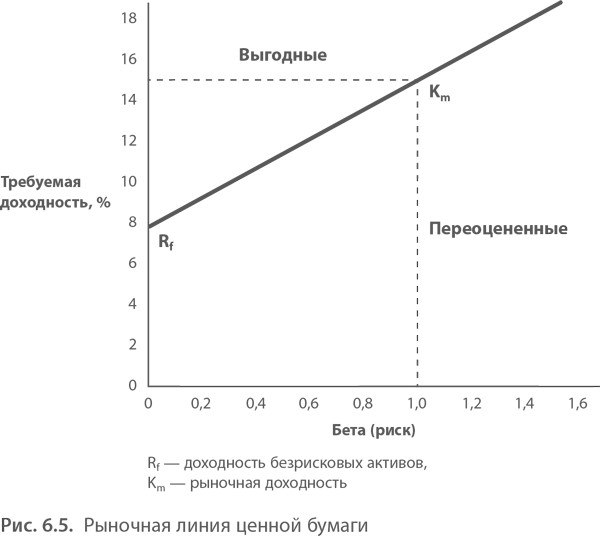

Подставив множество значений бета в линейное алгебраическое уравнение модели оценки, вы сможете построить график. Прямая на нем именуется рыночной линией ценной бумаги. В примере с IBM предположим, что фактическая доходность акций компании составляет 12% — меньше, чем требуемая доходность по модели оценки. Согласно теории, разумный инвестор должен продавать акции IBM. Если норма прибыли превышает требуемую согласно модели, это значит, что рынок предлагает товар по сниженным ценам и его следует покупать. Звучит заманчиво, но модель сообщает нам о требуемой доходности, а вовсе не о том, какие именно инвестиции окажутся доходными. Здесь придется гадать на кофейной гуще или прибегнуть к магическому кристаллу.

Более этого, теоретическая основа этой модели ныне подвергается критике. В статье «Прощай, бета» (Bye-bye Beta) в журнале Forbes за март 1992 г. Дэвид Дреман, известный консультант по инвестициям, сообщил о новых потрясающих исследованиях и предрек скорый конец модели оценки и бета-коэффициента. Исследование профессоров Фамы и Френча из Чикагского университета опровергло наличие связи между риском, как он определяется в модели с бета-коэффициентом, и долгосрочной доходностью инвестиций. Данные по бета-коэффициенту основаны на информации о колебании курсов в прошлом, поэтому они могут оказаться бесполезными для прогнозов на будущее. Возможно, репутация коэффициента бета подмочена, но за неимением лучшего в бизнес-школах продолжают преподавать эту теорию.

ГИПОТЕЗА ЭФФЕКТИВНОГО РЫНКА

Рыночная линия ценных бумаг предполагает наличие выгодных сделок. Однако возникает закономерный вопрос: «Если рынок эффективен, откуда же берутся товары по сниженным ценам?» Гипотеза эффективного рынка стоит на том, что рынок в различной степени отражает всю текущую информацию. Поэтому никто не имеет возможности использовать аберрации рынка в свою пользу и «обыграть» рынок. Инвесторы, ведущие конкурентную борьбу за прибыли, так многочисленны, что котировки становятся точными индикаторами стоимости акций.

Существует три степени доверия к эффективности рынка: низкая, средняя и высокая.

Низкая степень доверия к эффективности рынка. Вся информация, обусловливавшая прежние колебания цен, отражена в текущей рыночной цене. Низкая форма доверия означает, что из графиков колебания курсов нельзя извлечь никакой пользы, применяя для прогнозирования технический анализ. Однако, выполняя углубленный фундаментальный анализ операций и прибыльности компаний, аналитик угадывает возможности значительного дохода.

Средняя степень доверия к эффективности рынка. В этом лагере считают, что рыночные цены отражают всю информацию, известную общественности. Без дополнительной внутренней информации невозможно получить какие-либо «аномальные» прибыли, сколько ни перечитывай финансовые отчеты. Комиссия по ценным бумагам и биржам выступает в роли полицейского, следя, чтобы инвесторы не прибегали к информации от инсайдеров. Средняя степень доверия к эффективности рынка означает, что фундаментальный анализ, то есть изучение финансовых отчетов и всей доступной общественности информации, не обеспечивает крупных выигрышей.

Высокая степень доверия к эффективности рынка. Истинные поклонники эффективности рынка верят в то, что стоимость акций отражает всю приватную и доступную общественности информацию. Жизнь показала, что во многих случаях такая слепая вера не обоснована. Суды над Айвеном Боски, Майклом Милкеном и Мартой Стюарт8 обнаружили, как информация инсайдеров служит для незаконного обогащения, о каком широкая общественность и мечтать не может.

Исследования подтвердили, что низкое доверие к эффективности рынка оправдывает себя в длительной перспективе. Наивная вера в полную эффективность ничем не подкрепляется. В общем и целом стоимость акций определяется рынком честно, однако некоторые люди отказывают эффективности рынка даже в малом доверии. Как упоминалось выше, чартисты, специалисты по техническому анализу, изучают колебания курсов в поисках паттернов, на основании которых можно прогнозировать будущую динамику цен.

Инвесторы, предполагающие возможность непредвиденных негативных событий на рынке, именуются «инвесторами Черного Лебедя». Они преуспевают, когда рынок охватывает паника.

РАЗНОВИДНОСТИ И МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИЙ

В главе, посвященной количественному анализу, были подробно рассмотрены концепции дисконтированных потоков денежных средств и чистой приведенной стоимости. Доллар сегодня дороже доллара завтра. В большинстве случаев для оценки инвестиций именно эта простая концепция применяется к денежным средствам, изымаемым из оборота ради вложения в акции.

РЫНОК ОБЛИГАЦИЙ

Стоимость облигации определяется по текущей стоимости будущего притока денежных средств. Облигации выпускаются компаниями и государственными учреждениями для привлечения денежных средств под фиксированный процент. Почти по всем облигациям раз в полгода на основную сумму (номинал) облигации выплачиваются проценты по купону. В указанный срок погашения выплачивается и основная сумма.

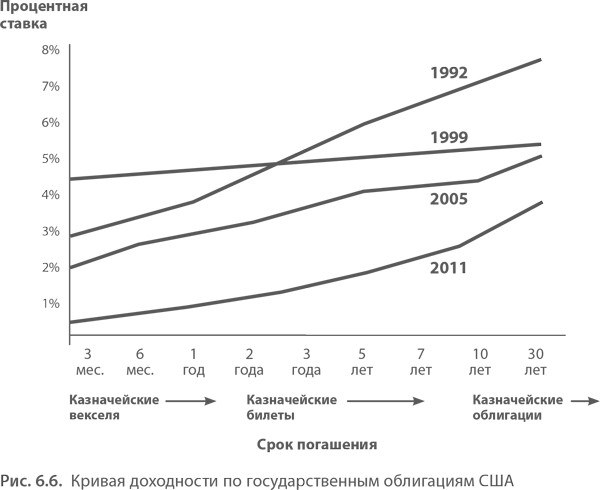

Чаще всего чем дальше срок погашения, тем выше проценты, которые компании приходится платить инвесторам. Повышенные процентные ставки служат для инвесторов компенсацией за более длительное связывание денежных средств. Инвестор может проиграть, недополучив доход, если доходность других бумаг начнет повышаться; поэтому данный риск приходится компенсировать. Основная концепция — более высокие ставки при более длительном сроке погашения — графически отображается кривой доходности, как ее называют в инвестиционном мире. В 1992 г. эта кривая шла вверх с разностью в 5% между долгосрочными и краткосрочными процентными ставками. В январе 1999 г. кривая стала плоской: разность составила всего 0,75%. В 2005 г. кривая вновь пошла вверх, разность достигла 2,5%, но уровень процентных ставок был значительно ниже. А в 2011 г. разность составляла 4% благодаря тому, что Федеральный резерв искусственно удерживал процентные ставки по краткосрочным облигациям почти на нуле.

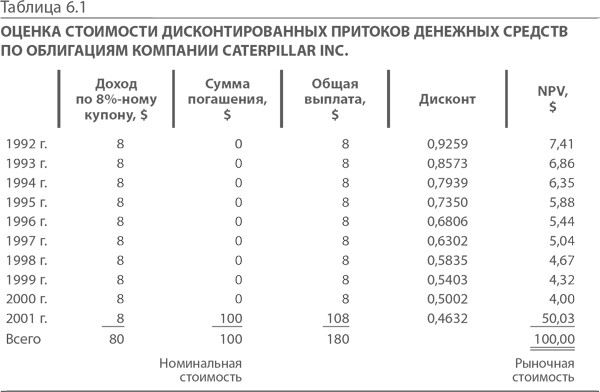

Пример оценки облигаций. В 1976 г. компания Caterpillar Inc, производящая строительное оборудование, выпустила на $200 млн облигаций с 8%-ным купоном и сроком погашения в 2001 г. По данным Wall Street Journal, в июне 1992 г. курс облигаций составлял $100 при номинале $100. Стоимость была определена не только по выплачиваемому проценту, но с учетом следующих трех факторов:

Объявленная ставка процента (купонная ставка)

Продолжительность периода до погашения

Риск банкротства эмитента (специалисты по анализу инвестиций публикуют рейтинги компаний)

Итак, рыночная котировка облигаций равнялась $100. Это означало, что $100, подлежащие выплате в 2001 г., при полугодовой стабильной купонной ставке 8%, приравнивались к $100 в 1992 г. Рейтинг Moody’s подтвердил низкий риск банкротства компании, установив для облигаций компании рейтинг А. Если использовать концепцию чистой приведенной стоимости, то денежные средства, связанные облигациями и дисконтированные в 1992 г. рынком по ставке 8%, равнялись рыночной стоимости облигаций. Поскольку рыночная ставка процента была равна купонной, инвесторы не выплачивали ни премию, ни дисконт от номинала облигаций компании Caterpillar Inc. При рыночной цене $100 эти акции имели 8%-ную доходность к погашению.

В этом примере расчет представлен подробно, на практике же для подобных расчетов желательно пользоваться калькулятором. Анализ в такой форме помогает понять временную стоимость денег. Если бы рынок решил, что Caterpillar Inc. находится на грани банкротства, или если бы рыночные ставки процента по всем инвестициям резко поднялись в период высокой инфляции, инвесторы могли бы требовать двадцатипроцентной доходности. Если бы такое случилось, стодолларовая облигация стоила бы всего $49,69. Возросший риск по денежным потокам обусловил бы падение стоимости облигации. И наоборот, при 5%-ной ставке дисконта рыночная стоимость облигации составила бы $123,16. В этом случае купонная ставка 8% оказалась бы выше рыночной и инвесторам пришлось бы платить премию за более значительный приток денежных средств.

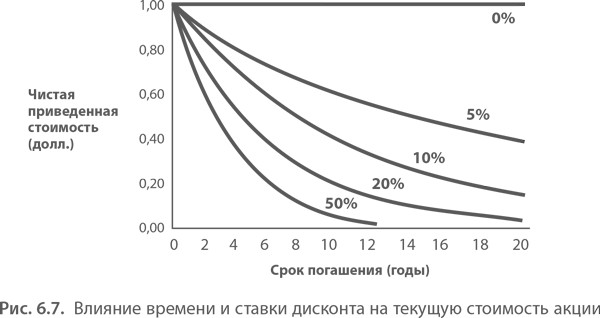

На графике это выглядит следующим образом: денежные средства, дисконтированные по более высоким ставкам, стоят меньше. Чем позднее будут получены денежные средства, тем ниже будет их сегодняшняя стоимость для инвестора.

Дюрация. Облигации оценивают еще одним способом — рассчитывая «средневзвешенный срок погашения», то есть дюрацию. Средневзвешенный срок — это время, за которое инвестору будет возвращена половина рыночной стоимости облигации. Этот параметр определяет также чувствительность облигации к изменениям рыночных процентных ставок. Чем дальше в будущее отодвинут срок погашения облигации, тем неустойчивее ее рыночная стоимость. Если срок погашения равен одному году, облигация считается краткосрочной; все платежи по облигации производятся быстро, и неустойчивость ее стоимости незначительна. Долгосрочная облигация предлагает инвестору фиксированный процентный доход на протяжении многих лет. Если рыночные процентные ставки повышаются, инвестор терпит убытки из-за более низких ставок процента по его облигациям. В результате облигация значительно обесценивается.

В примере с облигациями компании Caterpillar Inc. половина рыночной стоимости облигации стоимостью $100, то есть $50, возвращается инвестору через 9 лет. Это и есть средневзвешенный срок погашения облигации. В данном случае срок чересчур велик, поэтому курс облигаций остро реагирует на колебания процентных ставок — от $49,69 при ставке 20% до $123,16 при ставке 5%.

Не волнуйтесь по поводу математики — компьютер все рассчитает за вас. Закончив программу «МВА за 10 дней», вы можете спрашивать своего брокера не только о доходности, но и о средневзвешенном сроке погашения облигации, и он сразу поймет, что вы отнюдь не пенсионер, который ищет способ сохранить свои сбережения.

Другие разновидности облигаций. Существует еще пять заслуживающих внимания разновидностей облигаций: с нулевым купоном, бессрочные, конвертируемые, с правом досрочного выкупа и «бросовые».

Облигация с нулевым купоном не обеспечивает получения процентов, но при наступлении срока погашения инвестору выплачивается вся сумма аккордом. Инвестор оценивает облигацию так же, как облигацию с выплачиваемым процентом, однако в данном случае не приходится дисконтировать проценты.

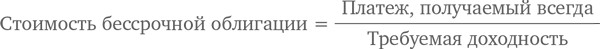

По бессрочной облигации инвестор никогда не получит назад основную сумму, но будет всегда получать процент. Такие облигации необычны, но их до сих пор продолжают выпускать в Англии. Метод их оценки очень прост. Приток денежных средств или процентная выплата делится на ставку дисконта. Гипотетический пример: компания London Telephone решила выпустить бессрочные облигации номиналом $100, по которым ежегодно будет выплачивать $8 — вовеки. Если инвесторы настаивают на 10%-ной доходности, стоимость облигации должна равняться $80 ($8/0,10).

Иногда компания добавляет еще более привлекательное условие: конвертируемость облигаций. Конвертируемую облигацию можно обменять на обычные акции в соответствии с заранее установленным коэффициентом конверсии. Для примера предположим, что облигация компании Caterpillar Inc. номиналом $1000 конвертируется в 10 акций номиналом $100. Если курс акций компании превышает $100, держатели облигаций вполне могут принять решение об обмене своих облигаций на акции. По конвертируемым облигациям, как правило, выплачивается менее высокий процент, чем по неконвертируемым, так как они предоставляют инвестору дополнительные возможности.

К четвертой разновидности относятся отзывные облигации. Иногда эмитенты хотят сохранить за собой право выкупа облигаций, если после даты выпуска процентные ставки значительно снижаются. В 1981 г. крупные корпорации продавали облигации, предлагая 15–20% годовых, что на то время было преобладающей рыночной ставкой. Впоследствии, в 1980–1990-х гг., когда рыночные ставки снизились, те корпорации, которые предусмотрели право отзыва, выкупили свои облигации по установленным заранее ценам и в начале 1990-х гг. выпустили новые под 7–8% годовых, и еще больше скупили на рубеже 1990-х и 2000-х гг., заменив на облигации с 5–6%-ной ставкой. Возможность досрочного выкупа ограничивает чрезвычайные доходы инвесторов, поэтому за право отзыва своих облигаций корпорация вынуждена платить более высокий процент.

«Бросовыми» называют облигации с высоким риском банкротства. Часто такой риск обусловлен тем, что у компании уже имеются приоритетные обязательства по другим облигациям. По «бросовым» облигациям инвесторы получают более высокие проценты, и, как правило, проценты и основная сумма выплачиваются в установленные сроки. Но если у компании не хватает денег для погашения задолженности, держатели субординированных долговых обязательств оказываются последними в очереди.

«Бросовые» облигации существуют так же давно, как и облигации вообще. Во время Гражданской войны конфедераты выпустили рисковые облигации, которые можно было бы назвать «бросовыми». Миллиарды «бросовых» облигаций были выпущены в 1980-х гг., когда хорошо известные компании — RJR Nabisco, MCI, Macy’s и Metromedia — спешили осуществлять поглощения на заемные средства. «Бросовые» облигации не стоит выбрасывать в мусорную корзину, просто с такими облигациями сопряжен повышенный риск, поскольку кредитный рейтинг эмитента отнюдь не зашкаливает.

КРАТКИЙ ИТОГ ПО ОЦЕНКЕ ОБЛИГАЦИЙ

Повышенный риск банкротства или высокие рыночные ставки ► Повышенная ставка дисконта ► Пониженная стоимость облигаций

Пониженный риск банкротства или низкие рыночные ставки ► Пониженная ставка дисконта ► Повышенная стоимость облигаций

Повышенная купонная ставка или короткий срок погашения ► Меньшая дюрация ► Стоимость облигации устойчива к колебаниям рыночной ставки

Пониженная купонная ставка или длительный срок погашения ► Большая дюрация ► Стоимость менее устойчива к колебаниям рыночной ставки

РЫНОК АКЦИЙ

Акции не имеют жесткой процентной ставки и срока погашения. Если доходы компании адекватны, то она, как правило, регулярно выплачивает дивиденды акционерам, но какие-либо гарантии отсутствуют. Исходя из принципов финансового учета, владение акциями обусловливает право предъявлять лишь остаточное требование на доходы и активы, так как сначала компания обязана удовлетворить все другие требования, например по облигациям. Если доходы отсутствуют, цена акций невелика. Если прибыль приемлема и обязательства по облигациям выполняются в срок, то у акционеров появляется надежда, что им кое-что перепадет.

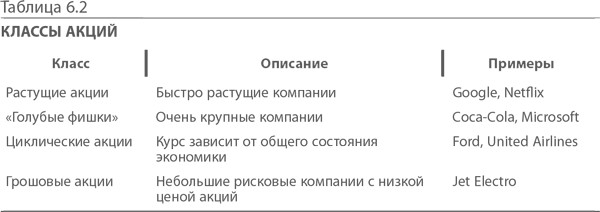

В зависимости от характеристики компании-эмитента акции называют по-разному (табл. 6.2).

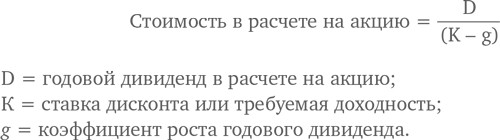

Модель роста дивидендов. Один из методов оценки акций у аналитиков — оценка движения денежных средств в форме дивидендов. В этой формуле основной упор делается на рост дивидендов. Однако эта модель не всегда обеспечивает получение рационального результата.

Хорошей иллюстрацией к этой модели служат акции компании Caterpillar Inc. В 1992 г. компания выплатила годовой дивиденд на акцию в размере $1,20. Исходя из формулы бета-коэффициента, требуемая доходность при бета-коэффициенте, равном 1,2, составила 16,8%, как у IBM в то время. За последние несколько лет совет директоров компании Caterpillar Inc. повысил средний дивиденд на акцию до 12%. При таком изменении в модели роста дивидендов акция компании должна была бы стоить $25.

Однако в мае 1992 г. Caterpillar Inc. торговала свои акции по $56. Либо компания привлекала инвесторов чем-то, помимо дивидендов, либо рынок сошел с ума. Но скорее всего рынок был прав. Инвесторам всегда следует учитывать активы и будущие доходы компании.

А что прикажете делать аналитику с магазинами Wal-Mart, сетью, торгующей по сниженным ценам и выплачивающей очень низкие дивиденды? Как аналитику оценить интернетовские фирмы, которые не имеют ни доходов, ни дивидендов? Простых ответов на эти вопросы нет, но существуют дополнительные методы расчета стоимости, которые используют аналитики по ценным бумагам.

Отношение рыночной цены акции к прибыли компании. Аналитики сравнивают акции по величине отношения текущей рыночной цены акции к текущей или ожидаемой прибыли в расчете на акцию или по доходу в расчете на акцию. Указанное отношение (цена/прибыль) используется, вероятно, в наиболее распространенном методе оценки. Он прост. Каждый может разделить цену акции на прибыль в расчете на акцию. Что еще важнее, большинство компаний широко публикуют данные по этому показателю. Если величина показателя не отличается от типичной для отрасли, в которой работает предприятие, и от рыночной оценки акции, этот показатель может свидетельствовать об обоснованности текущей цены акций. В качестве иллюстрации широкого использования коэффициента цена/прибыль приведем рекомендацию специалиста по выбору акций:

«Старый филадельфийский Национальный банк Corestates Financial при курсе акций $44 имеет низкий коэффициент цена/прибыль по сравнению с другими банками, и дивидендный доход у него выше, чем у упомянутых банков. Имеет смысл покупать эти акции».

Разновидностью этого коэффициента является PEG — отношение цены акции к росту доходов. PEG — это частное от деления отношения рыночной цены акции к прибыли на ожидаемый долгосрочный рост прибылей. Тут, конечно, большой точности ожидать не приходится. PEG около 1 или ниже считается приемлемым. В январе 2005 г. Sina, провайдер интернет-программ и услуг, продавала свои акции по $30, и ее PEG составлял весьма привлекательные 0,6. К июлю 2011 г. рынок распознал ценность этих акций, они взлетели до $110, а PEG достиг 5.

Балансовая стоимость акции. При расчете этого показателя используются данные балансового отчета: цена акций делится на балансовую стоимость активов. В 1992 г. биофармацевтическая компания ImClone Systems продавала свои акции по цене, в 331 раз превышающей балансовую стоимость. Журнал Forbes предупреждал о вероятности завышенной оценки, но у новых небольших компаний часто случаются подобные перекосы. Инвесторы думают о потенциальном успехе таких компаний, а не об их текущих размерах. В данном случае акции ImClone упали с $26 в 1992 г. до $0,31 в 1995 г., когда интерес инвесторов к биотехнологиям упал. Когда в 1998 г. компания начала продажу своей продукции, ее акции котировались по $10 — с пятикратным превышением балансовой стоимости.

Коэффициент цена/продажи. Формула: стоимость акций поделить на объем продаж. В 1999 г. Ebay Inc., аукционный сайт в Интернете, имел коэффициент цена/продажи, равный 1681. Высокий коэффициент при незначительном объеме продаж. Инвесторы покупали будущее Интернета. Когда в 2004 г. начались реальные продажи, коэффициент сделался более реалистичным: примерно 23.

Стоимость активов в расчете на акцию. Когда стоимость активов компании, поделенная на количество обращающихся акций, оказывается выше курса акций, аналитик может не беспокоиться о других показателях. Пакеты нефтяных компаний начали раскупать, потому что цены акций были ниже стоимости запасов нефти и газа. В результате компании Getty, Gulf, Mesa и Phillips вступили в аукционную войну, и курс их акций в 1980-х гг. стремительно пошел вверх.

Приток денежных средств в расчете на акцию. Некоторые аналитики оценивают компании по их способности генерировать денежные средства, основываясь на отчете о движении денежных средств. В примере с Caterpillar Inc. в 1992 г. компания генерировала $5,90 на каждую обращающуюся акцию. При курсе $56 цена акции в 9,5 раза превышала приток денежных средств в расчете на акцию. Аналитики предсказывали, что в 1993 г. этот показатель достигнет $11,10, а в последующие годы повысится до $17,80, то есть будет в 3 раза превышать предполагаемую генерацию денежных средств. Именно тогда инвесторы-«быки» разглядели ценность Caterpillar. Если бы аналитики оценивали денежный приток в $17,80 для бессрочных облигаций при ставке дисконта 16,8%, то чистая приведенная стоимость акции составила бы $100 (17,80/0,168). В такой перспективе $56 за акцию — выгоднейшая цена. Но в 1999 г. курс акций Caterpillar составил $60, а в 2004 г. — $83 и оставался на этом уровне в 2011 г. Аналитики оказались неправы.

На рынке акций всегда присутствуют покупатели и продавцы. Дисбаланс между ними обусловливает колебания цен. Существует множество критериев стоимости, но подлинным является только один — текущий курс, даже если он кажется совершенно безумным. Если рынок захочет покупать акции Caterpillar пo $200, значит, такова их цена. Конечно, когда предложение превышает спрос, цены падают. Но об этом мы поговорим в главе «Экономика».

Привилегированная акция — привилегированная кузина обычной акции. Привилегированные акции, гибрид облигации и обычной акции, выпускаются многими предприятиями коммунального обслуживания, банками и металлургическими компаниями. Такие акции сходны с облигациями в том, что по ним выплачивается фиксированный дивиденд и они не имеют права голоса. Но, как и в ситуации с обычными акциями, дивиденды выплачиваются только после того, как произведены платежи по долгам, и пока не наступил срок погашения каких-либо облигаций. Однако, как правило, эмитенты в условиях выпуска оговаривают возможность со временем выкупить и отозвать привилегированные акции из обращения. Требования привилегированных акций к активам компании имеют преимущество перед обычными акциями, но после погашения долгов.

Компания выпускает привилегированные акции, когда ей нужны заемные средства, но она не хочет быть связанной обязательством по уплате процентов в установленные сроки. Почти все привилегированные акции являются кумулятивными, то есть все невыплаченные дивиденды должны быть выплачены по привилегированным акциям до выплат по обычным. Инвесторы, которые предпочитают более надежные дивиденды, но одновременно хотят пользоваться преимуществами акционеров, выбирают привилегированные акции.

РЫНОК ОПЦИОНОВ

Опционы — это возникающие из договора права на покупку или продажу какого-либо актива по фиксированной цене в установленный срок или до его наступления. Опционы можно торговать на рынке недвижимости, облигаций, золота, нефти и валюты и даже закладных. Опцион — способ установить контроль над значительной частью активов с использованием очень малых денежных средств. Возможность получения прибыли высока, и, соответственно, высоки риски.

Поскольку право на покупку еще не является активом, опцион представляет собой производный инструмент, дериватив. Любая ценная бумага, стоимость которой основана на стоимости другой ценной бумаги, является производной. Опционы на обычные акции, акции на предъявителя, на фондовые индексы, товарные опционы и фьючерсы — примеры деривативов.

Допустим, некий Г.Р. Квик, скупщик домов, ожидает, что цены на Беверли-Хиллз вот-вот взлетят в поднебесье. Однако ему нужно шесть месяцев для мобилизации средств на авансовый платеж и обеспечение последующего финансирования. Владелец соглашается продать Квику свое бунгало за $1 млн, но хочет получить $5000 за опцион — за то, что на полгода снимает свой дом с продажи. Мистер Квик, держатель опциона, имеет право, но не обязательство, купить дом за миллион. Если на рынке недвижимости произойдет спад, мистер Квик не реализует свой опцион стоимостью $5000 и спишет эту сумму как убыток.

Однако опционы могут быть и чрезвычайно прибыльными. Если рыночная стоимость бунгало возрастет до 1 050 000, прибыль на опцион стоимостью $5000 составит 1000%. Если же мистер Квик сразу купит дом за 1 млн, то его прибыль будет равна всего 5%. Суть опциона — возможность контролировать финансовый актив с помощью инвестиций, значительно меньших этого актива. Результат — большая прибыль, как при использовании финансового рычага, или полная потеря инвестированных средств, если стоимость актива падает.

Опционы на акции работают точно так же, как описано на примере сделки с недвижимостью. Опцион — это «право» купить или продать акции:

по объявленной цене — цене исполнения, страйк-цене;

к определенной дате — дате истечения срока;

право приобретается за определенную сумму — цену опциона.

Опцион на покупку акций называется «колл» или опцион покупателя. Право на продажу акций называется «пут» или опцион продавца. Величины стоимости опционов «пут» и «колл» изменяются в противоположных направлениях. Если курс акций растет, растет и стоимость опциона «колл» на покупку акций по фиксированной цене. Напротив, стоимость опциона «пут» растет, когда курс соответствующих акций падает, и снижается, когда курс акций растет.

На Чикагской опционной бирже (СВОЕ), старейшей и крупнейшей бирже такого рода, брокеры покупают и продают опционы на блоки из 100 акций точно так же, как мистер Квик купил опцион на недвижимость. Покупатели опционов на акции приобретают право на покупку в случае повышения стоимости акций («колл») или продажу в случае понижения стоимости («пут»). Продавцы покрытых опционов продают покупателям права на акции, которыми владеют. Если акции не принадлежат продавцу опциона, опцион называют непокрытым.

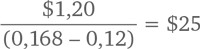

Существуют две разновидности оценки опционов — по теоретической стоимости и по рыночной цене. Теоретическая стоимость — разность между курсом акций и страйк-ценой. Например, колл на покупку акций Coca-Cola по $40, когда рыночный курс составит $45, имеет теоретическую цену $5. Однако опцион рассчитан на длительный период времени, поэтому рыночная стоимость вычисляется как сумма теоретической стоимости и цены опциона, уплаченной в расчете на выгодные изменения курса до даты истечения срока. С приближением этой даты все меньше времени остается на благоприятное изменение курса, поэтому опционная премия тает. В последний день опцион продается за наличные исходя из рыночной стоимости ценных бумаг. Рыночная стоимость теперь равна теоретической, так как опционной премии в расчете на будущие прибыли уже не существует.

Оценка опционов. В 1973 г. Фишер Блэк и Майрон Шоулз опубликовали модель, которая стала стандартной для оценки опционов во всем мире. В модели Блэка–Шоулза при расчете стоимости опциона учитываются следующие пять факторов:

Срок истечения. Чем больше срок, тем выше вероятность желательных изменений курса. Этим фактором определяется премия.

Разность между текущим курсом акций и страйк-ценой. Чем ближе страйк-цена к текущему курсу акций, тем выше вероятность того, что к дате исполнения текущий курс окажется не ниже, а то и выше страйк-цены.

Неустойчивость курса акций. Чем сильнее колеблется курс акций, тем выше вероятность того, что текущий курс вплотную приблизится к страйк-цене или превысит ее.

Рыночная ставка процента по краткосрочным государственным ценным бумагам. Если затраты на сделку высоки, цена опциона должна быть выше для покрытия транзакционных издержек.

Выплата дивидендов на акции. Владелец опциона не получает дивидендов на соответствующие акции, но дивиденды влияют на курс акций, от которого зависит цена опциона.

Примерную цену опционов «колл» и «пут» можно определить, введя вышеперечисленные данные в компьютерную таблицу. Все пользуются вариантами модели Блэка–Шоулза, поэтому результаты расчетов будут близки к рыночной цене. Совсем иначе оцениваются обычные акции: специалисты по анализу инвестиций используют тысячи разных методов.

Пример опциона «колл». Брокеры-оптимисты покупают опционы «колл» для приобретения акций, если верят в скорое подорожание этих акций. Для примера рассмотрим действия брокера Билли Пелигро. 15 июня 2011 г. в Wall Street Journal Билли прочитал, что обычные акции сети Wal-Mart котируются по $54. Право на покупку одной акции Wal-Mart за $55 в сентябре продавалось за $2,69. Билли готов был держать пари, что эти акции к сентябрю будут стоить гораздо больше $55, и он заплатил $2,69 за этот шанс. Если бы дата истечения опциона совпадала с днем покупки в июне, цена покупки акции — $55 — на доллар превышала бы рыночную стоимость, что сделало бы приобретение опциона бессмысленным. Динамика изменения стоимости опциона «колл» на акции Wal-Mart по курсу $55 на графике напоминает хоккейную клюшку (рис. 6.9). Стоимость опциона изменяется с курсом акций.

Но является ли сумма $2,69 правильной ценой? Введя пять факторов, определяющих стоимость опциона на обычную акцию Wal-Mart, и детали по опциону, получаем $2,66. Очень близко!

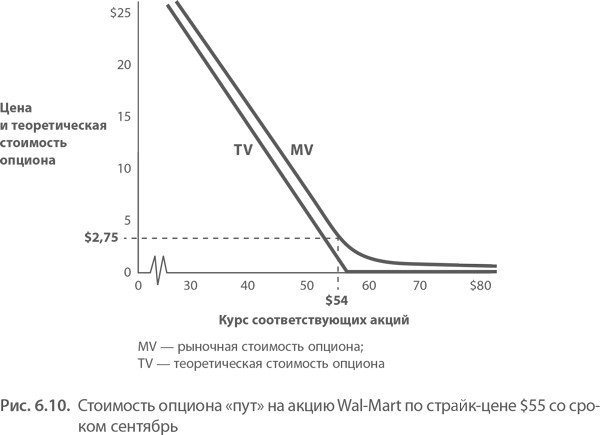

Пример опциона «пут». Теперь рассмотрим противоположную ситуацию, в которой действует Билли Пелигро, пессимист. Он купил опцион «пут» в июне, когда курс акций Wal-Mart был равен $54, чтобы продать акции Wal-Mart в сентябре по $55. Тем самым он обеспечил себе прибыль $1 с акции, так как получил право продать акции по $55, тогда как они стоили $54. 15 июня 2011 г. рыночный курс опциона равнялся $2,75. $1 приходился на «выигрыш» («внутренняя стоимость аукциона»), а остаток в $1,75 был надбавкой за трехмесячный срок, в течение которого брокер надеялся получить дополнительную прибыль. Если бы акции Wal-Mart подешевели, мистер Пелигро все равно имел бы право продать их по $55 независимо от реального курса. Проверка с помощью модели Блэка–Шоулза показала, что рыночная цена $2,75 очень близка к расчетной. На графике динамика возможных изменений стоимости опциона «пут» похожа на клюшку опциона «колл», развернутую на 180° (рис. 6.10).

Стратегия торговли опционами и хеджирование. Опционы являются высокорисковыми инвестициями, однако уровень риска можно снизить посредством хеджирования. Хеджирование — это покупка опциона для компенсации возможного снижения стоимости уже сделанных инвестиций. Подобно другим опционам, хеджирование можно применять к самым разным финансовым активам. Предположим, что не склонный к риску инвестор мистер Тр. Заец обладает все теми же акциями Wal-Mart, котируемыми по $54, но в связи с риском понижения хочет застраховаться от потерь. Он мог бы за $1 купить в июне 2011 г. трехмесячный опцион «пут» по страйк-цене $50. Такой опцион служил бы гарантией, что в следующие три месяца мистер Заец сможет продать свои акции Wal-Mart как минимум за $50. Человек, подписавший этот опцион, считал, что риск такого снижения курса незначителен, и с удовольствием взял опционную премию $1, полагая, что мистер Заец этим опционом не воспользуется.

Если бы курс акций Wal-Mart снизился до $40, страйк-цена по опциону «пут», обошедшемуся в $1, вырастет до $10 на дату истечения. Продавцу опциона придется платить. Что до мистера Заеца, $10 прибыли отчасти компенсирует убыток в $14 по опциону «колл». Именно поэтому многие игроки рассматривают рынок опционов как способ перекладывать риск с одного инвестора на другого.

Брокеры и управляющие инвестициями прибегают ко многим другим стратегиям помимо простого хеджирования. Хитроумные инвесторы составляют разнообразные комбинации из акций и опционов: спреды, спреды-бабочки, кондоры, двойные спреды и коробки.

Помимо покупки опционов «пут», инвестор может играть на понижение, если ставит на то, что стоимость акций упадет. При такой транзакции акция берется взаймы для перепродажи, но с расчетом выкупить ее обратно впоследствии по более низкой цене. И так же, как в торговле опционами, «короткая» продажа может быть частью стратегии хеджирования.

ПОДРОБНЕЕ О ДЕРИВАТИВАХ

Деривативы — финансовые инструменты, ценность которых зависит от других активов и переменных. Помимо опционов к числу самых популярных производных финансовых инструментов относятся фьючерсы и свопы. Деривативы могут быть привязаны к таким активам, как акции, товары, валюта или процентная ставка. В них могут включаться непродажные элементы, как кредитоспособность или даже погода. С изменением цены основного актива пропорционально меняется и цена дериватива. Как с опционами, инвестор может либо хеджировать риск (мы описали это на примере акций Wal-Mart), либо поставить на изменение цены основного актива.

Фьючерсы представляют собой контракт на продажу товаров (золота, нефти, зерновых) или финансовых инструментов (например, индекса S&P 500) в установленный срок в будущем. В назначенный срок контракт оплачивается либо наличными, либо поставкой товара, в зависимости от условий контракта. Если меняется цена актива, меняется и цена фьючерса. Фьючерсы бывают очень рискованными, поскольку в них используются большие заемные средства. Фьючерсный контракт зачастую предоставляет инвестору контроль над активами, в 20 раз превышающими вложенную им сумму — маржинальный счет, который поверяется рынком ежедневно. Если цена актива упадет, инвестору в этот день придется уплатить большую маржу.

Используя свопы, финансовый институт страхует риски изменения стоимости актива, перелагая их за определенную цену на инвестора или на другой институт. Чаще всего с помощью свопов страхуют повышение процентной ставки и невыплату по облигациям. Покупателям свопов не обязательно владеть первичной ценной бумагой, они могут просто поставить на вероятность неблагоприятных событий.

Финансовый кризис 2008 г. был вызван коллапсом рынка недвижимости, но именно деривативы превратили кризис в катастрофу. Крупные организации, в том числе гигант страхования AIG, стали продавать свопы на дефолт по кредиту (CDS) инвесторам, которые на случай дефолта страховали накапливавшийся долг по закладным на недвижимость в виде обеспеченных ипотеками облигаций. Вероятность большого количества банкротств нарастала, соответственно, для покрытия рисков возрастала и цена свопов, и AIG задолжала покупателям свопов сотни миллиардов долларов. Когда компания продавала обеспеченные ипотеками облигации, она полагала вероятность широкомасштабного дефолта по закладным низкой и потому очень мало брала за страховые контракты-свопы. Инвесторы, предполагавшие худшее, активно раскупали недорогие свопы на дефолт по кредиту. В итоге правительство вынуждено было перенять в 2008 г. управление AIG. У эпитета «токсичный» появилось еще одно значение — применительно к закладным.

Назад: ПРИРОДА ФИРМЫ

Дальше: ФИНАНСОВОЕ УПРАВЛЕНИЕ