Книга: МВА за 10 дней. Самое важное из программ ведущих бизнес-школ мира

Назад: АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

Дальше: ТЕОРИЯ ВЕРОЯТНОСТИ

НАКОПЛЕННАЯ СТОИМОСТЬ

Как только проект производства толокна начнет приносить деньги, Quaker едва ли оставит их праздно лежать — деньги используются для реинвестиций. Значит, если компания получит, как предусмотрено сценарием А, по $51 000 в первые два года и $61 000 в третий, это позволит ей начать зарабатывать на реинвестициях на два года раньше, чем по сценарию В.

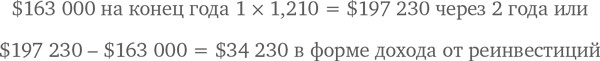

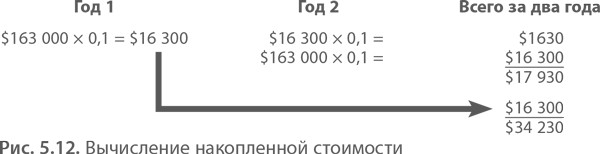

Если реинвестиции сулят 10% годовых, сценарий А принесет на $34 230 больше, чем сценарий В.

Накопленная стоимость денежных потоков по истечении трех лет составит $163 000 плюс дополнительный доход $34 230, что в совокупности даст $197 230. Сценарий А, несомненно, выгоднее.

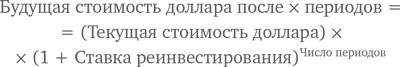

Для упрощения расчетов используется формула накопленной или будущей стоимости доллара:

При ставке 10% коэффициент для года 1 = 1 × (1 + 0,1)1 = 1,10.

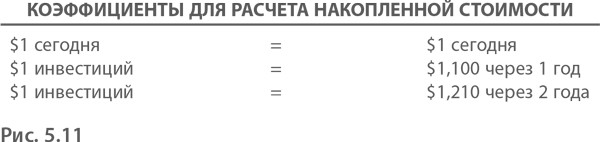

Нет нужды запоминать коэффициенты или каждый раз их рассчитывать — можно использовать таблицы из Приложения или бизнес-калькулятор.

Согласно таблицам из Приложения, коэффициенты накопленной стоимости в зависимости от ставки процента и числа периодов для ставки в 10% составляют:

Применяя эти коэффициенты в сценарии А к сумме $163 000, полученной в конце первого года и инвестированной на двухлетний период до конца третьего года, получаем следующую накопленную стоимость:

При оценке проекта или инвестиций, ориентированных на будущее, важна не только величина денежных потоков, но и распределение потоков во времени и возможность использовать их для реинвестиций.

ЧИСТАЯ ПРИВЕДЕННАЯ СТОИМОСТЬ (NPV)

Анализ приведенной стоимости (NPV) помогает посчитать, сколько работнику нужно вложить, чтобы через 30 лет получать достойную пенсию, но этот анализ бесполезен при оценке текущих инвестиций и проектов. Инвестиции необходимо оценивать в сегодняшних параметрах. Во что сегодня обойдется проект Quaker Oats? Не лучше ли купить подобное оборудование за $150 000, но с четырехлетним сроком службы?

Анализ движения средств выявляет денежные потоки, а анализ накопленной стоимости оценивает эти потоки в сегодняшних долларах. Таким способом можно сравнивать разные проекты независимо от распределения денежных потоков во времени.

Например, если компании Apple Computer известно, что новый компьютер Tangerine станет «хитом продаж» и принесет $5 млрд, но на его разработку потребуется 10 лет, компания, возможно, отвергнет этот проект. Во-первых, за 10 лет инфляция отчасти обесценит эти $5 млрд, а главное, лучше вложить средства в робототехнику и сразу же снизить затраты на производство. Даже если анализ NPV оправдывает проект Tangerine, могут найтись более существенные стратегические соображения. Тут-то MBA и должен продемонстрировать способность принимать управленческие решения.

Специалисты по ценным бумагам приравнивают акции и облигации к покупке оборудования. Акции обеспечивают выплату дивидендов, а облигации — получение процентов в будущем. Стоимость ценных бумаг определяется как текущая стоимость будущего притока денежных средств. Как Quaker Oats, анализируя текущую стоимость, определяет выгоды от покупки нового производственного оборудования, так корпорации оценивают новые заводы или интенсивную рекламу. Юрист, берущийся представлять родственников жертвы, может с помощью анализа текущей стоимости прикинуть вероятные будущие доходы погибшего и подсчитать сумму компенсации. Главное, что необходимо запомнить: доллар сегодня стоит больше, чем доллар в будущем.

Проект Quaker Oats принес за три года $163 000 (51 + 51 + 61). Как мы подсчитали, эти $163 000 дадут дополнительные $34 230, если их реинвестировать под 10% годовых в другие проекты компании или вложить под проценты. Вы бы стали вкладывать $163 000 в надежде получить через три года те же самые $163 000? Разумеется, нет, ведь вы бы потеряли выраженную в деньгах стоимость денег, в данном случае — $34 000.

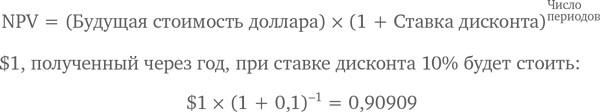

Исходя из этой простой логики, анализ NPV сводит будущие потоки денежных средств к их сегодняшней стоимости, то есть производит операцию, обратную вычислению накопленной стоимости. Расчетная формула выглядит так:

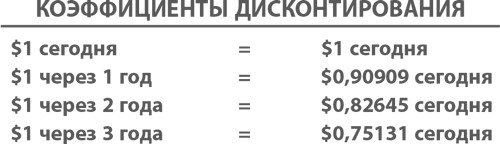

С помощью этой формулы составлены таблицы коэффициентов дисконтирования для разных ставок и периодов. С учетом возможности реинвестирования под 10% годовых и рисков проекта стоимость $1 в будущем в соответствии с формулой и таблицами составит:

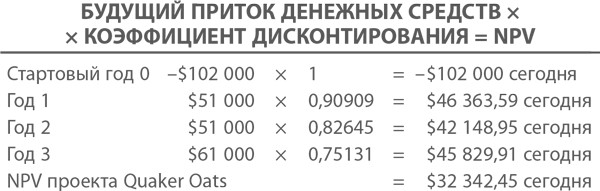

Потоки денежных средств по проекту Quaker Oats оцениваются следующим образом:

Оценка любого проекта зависит от величины потоков денежных средств, распределения их во времени и ставки дисконта — в нашем случае это 10%.

Ставка дисконта — весьма субъективный критерий. Чем выше ставка дисконта или пороговая рентабельность, тем ниже стоит сегодня «будущий доллар» (см. Приложение). Пороговой эта норма называется потому, что чем выше ставка дисконта, тем больший приток денежных средств в будущем должен обеспечивать проект, чтобы иметь такую же ценность сегодня. То есть проекту необходимо преодолеть более высокий порог, чтобы свести концы с концами. Для рискованных инвестиций, вроде нашего примера с нефтяными скважинами, уместна более высокая ставка дисконта. Для надежного инвестирования, как при вложении средств в трудосберегающее устройство или гособлигации, приемлема невысокая ставка дисконта. Если в руководстве компании не найдется эксперта со степенью MBА, компания, не беря в учет относительную рискованность проектов, будет устанавливать для всех единую пороговую рентабельность. В итоге компания откажется от надежного вложения и ухватится за рискованный проект. Ни при каких обстоятельствах пороговая норма прибыли не должна равняться проценту на банковский кредит компании, разве что эти цифры случайно совпадут. Ставка дисконта должна определяться рискованностью проекта. Стабильная компания может заимствовать денежные средства под очень низкий процент и инвестировать эти деньги в рискованные проекты.

ВНУТРЕННЯЯ НОРМА РЕНТАБЕЛЬНОСТИ

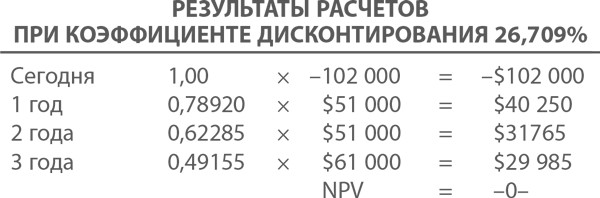

Внутренняя норма рентабельности (IRR) — это производная NPV. IRR инвестиции — ставка, при которой сумма дисконтированных будущих притоков денежных средств равна стоимости инвестиционного капитала сегодня.

Для определения IRR необходимо последовательно проверять разные ставки дисконта, пока NPV не выйдет в ноль. По проекту Quaker Oats IRR составляет 26,709%. Проверим это число расчетами:

Для оценки проектов внутренняя норма прибыли важна, однако при этом не учитываются масштабы вложений. Небольшая инвестиция с непропорционально высокой прибылью ранжируется по такой системе выше, чем крупные инвестиции с адекватной прибылью. Выделив миллиард долларов на исследования, General Electric должна затем вложить большие суммы в крупные проекты со сравнительно низкой нормой прибыли.

При ранжировании по внутренней норме прибыли остаются без внимания IRR и коэффициенты дисконтирования, используемые при анализе NPV. Как я уже говорил, пороговые нормы прибыли корректируются с учетом уровня риска. При прочих равных вложения компании Quaker Oats в оборудование могут иметь относительно менее высокую IRR, чем весьма рискованные инвестиции шведской компании Merck в поиски лекарства от рака, однако NPV у Quaker Oats может оказаться выше. Небольшие потоки денежных средств, связанные с приобретением оборудования, дисконтируются по ставке 10% в связи с низким риском. В результате NPV окажется выше. Вложения в исследования рака следует оценивать по высокой ставке дисконта — 50%. Запомните: чем выше ставка дисконта, тем ниже стоимость наличных средств сегодня и тем выше уровень предполагаемого риска.

Назад: АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

Дальше: ТЕОРИЯ ВЕРОЯТНОСТИ