Фонд, который лопнул

Представьте себе далекую планету. Планету, на которой нет сложностей, порождаемых человеческими существами с их субъективными, а зачастую и вовсе иррациональными суждениями и поступками. Планету, все обитатели которой всегда ведут себя исключительно рационально. Они мгновенно получают и анализируют всю новую информацию и используют ее для извлечения прибыли. Они ни на секунду не прекращают торговлю. А рынки этой планеты работают все время и абсолютно ликвидны. Финансовые рынки на этой планете будут управляться принципами случайного блуждания, то есть сегодняшняя цена будет независима от вчерашней, но при этом будет отражать всю необходимую информацию. Прибыли на этой планете будут подчинены законам нормального распределения (подробнее о нем мы говорили в третьей главе). Большинство годовых показателей прибыли будут находиться вблизи среднего, а две трети – в пределах стандартного отклонения от среднего значения. Прибыль дальше шести стандартных отклонений от средней будет столь же редкой, как и землянин сорока пяти сантиметров росту. Такая прибыль будет встречаться один раз в 4 миллиона лет78. Именно о такой планете задумались самые блестящие из финансовых экономистов нашего времени. Неудивительно, что эта мысль пришла в головы в одном из самых “нормальных” мест на свете – в городе Гринвич, штат Коннектикут.

Именно там в 1993 году два гениальных математика произвели на свет идею, которой было суждено войти в историю. Майрон Шоулз из Стэнфордского университета и его коллега из банка Goldman Sachs Фишер Блэк свершили революцию в теории оценки опционов. Вместе с экономистом из Гарварда Робертом Мертоном они решили заставить так называемую модель Блэка-Шоулза приносить доход. Ученые взяли за основу старый добрый опционный контракт, работающий (как мы выяснили в четвертой главе) следующим образом. Пусть сегодня некая акция стоит 100 долларов. Я уверен, что, скажем, через год она будет стоить 200 долларов. Было бы неплохо иметь возможность купить ее через год за, скажем, 150 долларов. Если мое предположение верно, я получу прибыль. Если я ошибся, то опцион мне не нужен, и я его выбрасываю. Единственной тратой остается цена самого контракта, уходящая в карман продавца. Главный вопрос – какой должна быть эта цена.

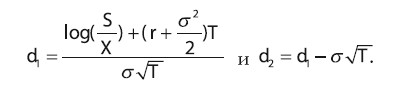

“Кванты” – банковские аналитики со степенями по физике или математике – называют модель Блэка-Шоулза “черным ящиком”. Что ж, в этот ящик стоит заглянуть. Перед нами задача: сколько должен стоить сегодня опцион на покупку конкретной акции в конкретный день в будущем, при том что предсказать колебания цены в промежутке невозможно? Тот, кто сможет рассчитать эту цену до последней монетки, не полагаясь на интуицию или чутье, по праву заработает звание гения. Блэк и Шоулз решили исходить из того, что искомая цена зависит от пяти факторов. Это сегодняшняя цена акции (S), цена исполнения опциона или согласованная сторонами стоимость этой акции в будущем, в момент погашения опциона (X), собственно время до истечения срока опциона (Т), безрисковая процентная ставка (2) и, главное, ожидаемое колебание цены акции в период между покупкой опциона и датой его погашения (“сигма”). Математические гении свели формулу цены опциона (С) к следующему:

С =SN(d1)-Xe-rtN(d2)

где

Понимаете? Сходится? Ну, если честно, я тоже не понимаю. Но “кванты” вполне понимали. Чтобы обратить формулу в живые деньги, им нужны были рынки с сонмом трейдеров, которые не имели ни малейшего представления, как рассчитывать эту цену, а просто полагались на свою интуицию. Кроме того, им нужны были компьютеры, которые в начале 1980-х изменили финансовые рынки до неузнаваемости. Не хватало лишь компаньона, который знал бы финансы изнутри, – билета в один конец из тиши кабинета на простор больших прибылей. Им не мог быть заболевший раком Фишер Блэк, и Мертон с Шоулзом обратились к Джону Меривезеру, который в прошлом возглавлял отдел арбитража облигаций в банке Salomon Brothers и свое состояние сколотил на крахе американских ссудно-сберегательных ассоциаций в конце 1980-х. Они создали свою компанию в 1994 году и назвали ее Long-Term Capital Management (LTCM), или Долгосрочное управление капиталом.

Это была сборная что надо! Два блестящих ученых, банковская суперзвезда плюс бывший заместитель главы ФРС Дэвид Маллинз, еще один бывший профессор Гарварда Эрик Розенфельд и стайка трейдеров из Salomon Brothers – Виктор Хагани, Ларри Хилибранд и Ганс Хафшмид. LTCM привлек инвесторов из числа крупнейших инвестиционных банков, вроде нью-йоркского Merrill Lynch и швейцарского Julius Baer. Потом к ним присоединился еще один швейцарский банк – UBS79. Минимальный размер вклада – 10 миллионов долларов. В качестве вознаграждения за труды основатели брали 2 % управляемых фондов и четверть прибылей (большинство хедж-фондов сегодня требуют 2 % и 20 %)80. Вклады делались сроком на три года. Bear Stearns, еще одна компания – завсегдатай Уолл-стрит, брала на себя реализацию сделок LTCM.

В первые два года фонд принес суперприбыли – 43 % и 41 %, и это после вычета заработка управляющих. Если бы вы вложили 10 миллионов в LTCM в марте 1994-го, то спустя четыре года у вас бы было уже 40 миллионов. К сентябрю 1997 года в фонде было 6,7 миллиарда долларов. Капиталы партнеров выросли в десять раз. Естественно, чтобы зарабатывать такие деньги и управлять огромными активами, фонд, как и Сорос, должен был брать в долг. Объем его активов, купленных на заемные деньги, составлял 126,4 миллиарда долларов, в девятнадцать раз превосходя собственный капитал81. К апрелю 1998 года сумма активов выросла до 134 миллиардов. Когда обычный профессор говорит о набитом портфеле, он имеет в виду свой портфель, набитый бумагами. Портфель Мертона и Шоулза на глазах разбухал от купленных на заемные средства активов. Но колоссальный долг их не пугал. Их математическая модель говорила о практическом отсутствии риска. Одновременно они использовали более сотни не связанных между собой стратегий, доведя число открытых позиций до 760082. Одна или две могли оказаться убыточными. Но не все. В этом и есть прелесть диверсифицированного портфеля. Принципы диверсификации были отлиты в формулы чикагским экономистом из RAND Corporation Горри Марковицем еще в 1950-х и впоследствии получили свое развитие в знаменитой модели оценки долгосрочных активов Уильяма Шарпа83.

LTCM зарабатывал на перепаде цен на активы между разными рынками, будь то рынок ипотек с фиксированной ставкой, рынок государственных облигаций Японии, США или европейских стран или гораздо более сложный рынок свопов процентных ставок. Заработки возникали везде, где модель засекала минимальную разницу в цене двух по сути идентичных активов или опционов. Но главным орудием в арсенале фонда, созданным с очевидностью на основе модели Блэка– Шоулза, была торговля долгосрочными опционами на европейские и американские фондовые рынки. Иными словами, фонд продавал клиентам опционы, которые те бы погашали в случае резких колебаний рынка в будущем. Цены на эти опционы на рынке в 1998 году предполагали, по формуле Блэка-Шоулза, необычно высокую волатильность, или отклонение от средних значений, рынков в будущем – до 22 % в год. Исходя из того, что вскоре волатильность вернется к своим средним историческим значениям 10–13 %, LTCM продавал опционы направо и налево. Главными покупателями выступали банки, которые были только рады защитить себя от слишком сильных колебаний рынка наподобие обвала 1987 года. Фонд продал такое количество опционов, что его стали называть за глаза Центробанком волатильности84. На пике своей деятельности фонд ставил до 40 миллионов долларов проданных опционов на каждый процент отклонения акций американских компании от их среднего значения85.

Опасно? Мудрецы из LTCM так не считали. Одним из столпов деятельности фонда было равновесие относительно рынка – иными словами, никакие сколь угодно сильные колебания на отдельном рынке – валютном, фондовом или рынке облигаций – не могли нанести непоправимый ущерб фонду. Так называемое динамическое хеджирование позволяло фонду продавать опционы на тот или иной фондовый рынок, не попадая в зависимость от этого рынка. Казалось, что LTCM живет на другой планете, далекой от наших земных финансовых бурь. Более того, владельцы фонда решили, что они рискуют слишком мало. Они полагали, что могут спокойно допустить 10-процентное колебание стоимости активов, хотя на практике дело редко доходило и до 10 %86. Их модели предсказывали, что колебание в десять раз больше стандартного отклонения приведет фонд к потере всего капитала в течение года. Но вероятность такого события, уверяли “кванты”, – 1 к 1 000 000 000 000 000 000 000 00087, то есть почти нулевая.

В октябре 1997 года Мертон и Шоулз получили Нобелевскую премию по экономике – прекрасное свидетельство качества мозгов, управлявших фондом. Они были так уверены в непотопляемости своего предприятия, что накануне нового 1998 года вернули внешним инвесторам 2,7 миллиарда долларов, давая понять, что предпочитают вкладывать свои собственные деньги88. Казалось, что это победа разума над интуицией, науки – над отчаянным риском. Вооруженные своим “черным ящиком”, основатели фонда рвались к космическим прибылям, оставляя позади даже Сороса. Но спустя пять месяцев что-то случилось. Волшебный “черный ящик” чуть было не разлетелся вдребезги. Почему-то рынки пошли вниз, волатильность выросла, вместо того чтобы снизиться. К 27 июня волатильность была вдвое выше прогнозов фонда. И чем выше она была, тем больше терял “нобелевский” фонд. Май 1998 года оказался худшим месяцем для LTCM – он потерял 6,7 % стоимости своих активов. Но это было только начало. В июне потери составили 10,1 %. И чем меньше стоили активы, тем выше было отношение долга к их стоимости. В июне этот показатель достиг 31 к 189.

В теории эволюции исчезновение вида обычно провоцируется каким-то внешним событием, ну, скажем, падением на Землю астероида. Удар пришелся на июль 1998 года, когда банк Salomon Smith Barney, в прошлом – Salomon Brothers, объявил о закрытии своей группы арбитража облигаций. Той самой, в которой Меривезер заработал себе имя и которая практически полностью повторяла в своей деятельности стратегию LTCM. Владельцы не хотели мириться с потерями, которые приносила банку группа. Второй удар пришелся на 17 августа. Но в этот раз астероид прилетел не из космоса, а с другой стороны планеты. Под грузом политических проблем, из-за падающих доходов от продажи нефти и спотыкающейся приватизации изрядно больная финансовая система России приказала долго жить. В отчаянии правительство России было вынуждено объявить дефолт по свои долгам, включая внутренние рублевые облигации90. Рынки по всему миру залихорадило. Пожар от российского дефолта, объявленного всего через год после азиатского кризиса, перекинулся на другие рынки, развивающиеся и развитые. Кредитные спреды – разница между доходностью более рискованных бумаг и казначейских облигаций США – взлетели до потолка . Фондовые рынки рухнули. Волатильность дошла до 29 %. В какой-то момент она прыгнула до 45 %, что предполагало ежедневные скачки индексов на 3 % в течение пяти лет91. Происходило то, чего по моделям LTCM не должно было произойти никогда. Математики фонда говорили, что он вряд ли может потерять больше 45 миллионов в один день92. В пятницу 21 августа 1998 года он потерял 550 миллионов долларов, 15 % от всего, что у него было. Соотношение долга к активам дошло до 42 к I93. Трейдеры смотрели на экраны остекленевшими глазами. Сжав челюсти. Этого не могло случиться. Но именно это и случилось – все рынки, на которых играл LTCM, начали двигаться в унисон, сводя на нет защиту диверсификации. Говоря языком “квантов”, корреляция была полной. К концу месяца LTCM потерял 1,8 миллиарда – 44 % капитала94.

Август – тихий месяц на финансовых рынках. Многие уезжают в отпуск. Джон Меривезер был на другом конце света – в Китае. Он ринулся домой в поисках “белого рыцаря”, то есть покупателя или кредитора, который мог бы спасти фонд. Несмотря на то что LTCM только недавно активно играл на понижение акций фонда Berkshire Hathaway, владельцы попросили его главу Уоррена Баффета о помощи. Баффет ответил отказом. Нехотя они постучались в другую дверь и явились на встречу с Соросом 24 августа95. Это было унизительно – “кванты” с планеты финансов молили о спасении земного пророка неформализуемой, иррациональной рефлексивности. По словам Сороса, он “был готов дать Меривезеру 500 миллионов долларов, если тот найдет столько же на стороне. Это было маловероятно”. JP Morgan предложил 200 миллионов долларов, был готов помочь и Goldman Sachs. Но остальные банки отошли в сторону. Они почувствовали запах крови: если фонд шел ко дну, они хотели забрать то, чем были обеспечены их кредиты, а не выкупать позиции LTCM. И им было наплевать на то, что рынки посыпались. В конце концов, опасаясь полной катастрофы на рынке, Федеральный резервный банк Нью-Йорка сколотил силами 14 банков кредит спасения на 3,625 миллиарда долларов96. Но инвесторы, вложившие свои деньги в фонд, потеряли почти все. Размер фонда, в который вложились банки и игроки помельче вроде Питсбургского университета, упал до 400 миллионов долларов – с 4,9 миллиарда. Отцы-основатели LTCM остались с 30 миллионами на 16 человек – крохами в сравнении с их ожиданиями.

Так что же случилось? Как же вышло, что Сорос оказался прав, а супермозги из LTCM дали маху? Отчасти причиной было то, что инопланетянам из фонда пришлось вернуться на матушку-Землю, причем посадка оказалась очень жесткой. Помните, что лежит в основе формулы Блэка-Шоулза? Рынки эффективны, то есть движение курсов акций невозможно предсказать, рынки постоянны, избавлены от слишком сильных колебаний и полностью ликвидны, прибыльность акций подчиняется закону нормального распределения. С одной стороны, чем большее число трейдеров будет пользоваться моделью Блэка-Шоулза, тем ближе к “идеальному” будет рынок97. Но, как в свое время говорил Джон Мейнард Кейнс, во время кризиса “запас иррациональности на рынке может превысить ваши запасы денег”. В далеком будущем, вероятно, наш мир будет напоминать идеальную планету финансов, на которой правит бал холодная логика. Но на планете Земля пока обитают живые люди, которых в одну минуту одолевает жажда наживы, а в другую – страх потерять заработанное. С ростом убытков многие игроки просто ушли с рынка, оставив LTCM с портфелем активов, которые нельзя было продать ни по какой цене. Более того, на планете Земля царила эра глобализации, и дефолт в России привел к колебаниям рынков по всему миру. “Возможно, нашей ошибкой было то, что мы не понимали, что мир становится с каждым днем все более похож на единое пространство”, – говорил Майрон Шоулз в одном из интервью. Ему вторил Меривезер: “Мир изменился, а мы этого не заметили”98. Ко всему, LTCM не был одинок. Все больше и больше фондов копировали его стратегию, и когда дела пошли плохо, плохо стало всем99. Игроки сломя голову ринулись с рынка. Руководства крупных банков требовали закрывать позиции по любой цене. Позднее глава одного из ведущих лондонских фондов в своем письме Меривезеру грустно заметил: “Джон, ты и был всеобщей корреляцией”.

Впрочем, существовала и еще одна причина гибели LTCM. Модели, на основе которых работал фонд, предполагали, что августовские потери настолько маловероятны, что произойти они вряд ли могут вообще. Но модели строились на основании данных лишь пяти предыдущих лет. Если бы они захватили одиннадцать лет, то в поле их зрения попал бы крах 1987 года. А если бы они захватили восемьдесят лет, то им пришлось бы учесть предыдущий большой русский дефолт – после революции 1917 года. “Если бы я жил во время Великой депрессии, мне было бы проще понять, что происходит”, – признавал Меривезер100. Говоря простым языком, лауреаты Нобелевской премии были сильны в математике, но не в истории. Они прекрасно понимали, по каким законам живет идеальная планета финансов, но не удосужились заглянуть в совсем не идеальную историю планеты Земля. И именно поэтому фонд, который начертал на своем гербе слова “Долгосрочное управление капиталом” на поверку оказался фондом краткосрочного неуправляемого капитала.

Можно предположить, что после столь яркого краха хедж-фонды со всеми своими “квантами” уйдут в небытие. В конце концов, смерть фонда вовсе не была единичной. Из 1308 хедж-фондов, созданных в течение семи лет с 1989 года, более трети – 36,7 % – к концу 1996 года прекратили существование. Средняя продолжительность жизни фонда в этот период составляла 3 года и 4 месяца101. Однако на практике произошло как раз обратное. Фонды не только не исчезли, но размножились; выросли и объемы активов под их управлением. По данным Hedge Fund Research, в 1990 году в мире было 600 хедж-фондов, которые управляли активами на 36 миллиардов долларов. Спустя десять лет их было уже 3873 с активами на 490 миллиардов долларов. В первом квартале 2008 года – 7601 с активами на 1,9 триллиона долларов. После смерти LTCM лавинообразно росло число желающих вложить свои средства в хедж-фонды, или в “фонды фондов”, которые объединяют показатели других фондов. Если раньше в хедж-фонды вкладывали исключительно богатые инвесторы и инвестиционные банки, то теперь им доверяют свои средства пенсионные и университетские фонды102. Что тем более удивительно, если учесть высокую смертность среди хедж-фондов – лишь четверть тех из них, что существовали в 1996 году, дожили до конца 2004-го. В 2006 году разорились 717 фондов, в первые девять месяцев 2007-го – 409103. Многие фонды просто умирают, не в силах оправдать ожидания инвесторов.

Увеличение популяции хедж-фондов легко объяснить тем, что они в среднем показывают довольно неплохие результаты при низкой волатильности и небольшой корреляции с другими инвестиционными институтами. Но прибыли их все равно падают. По данным Hedge Fund Research, с 18 % в 1990-х они снизились до 7,5 % в период между 2000 и 2006 годами. Более того, все больше сомнений в том, что прибыли хедж-фондов действительно отражают более высокий уровень управления активами по сравнению с общим движением рынка104. Другое объяснение состоит в том, что покуда хедж-фонды существуют, они приносят колоссальные деньги своим менеджерам. Джордж Сорос заработал в 2007 году 2,9 миллиарда долларов, что больше, чем положил в карман Кен Гриффин из “Цитадели” или Джеймс Саймонс из “Ренессанса”, но меньше, чем 3,7 миллиарда, которые принесла Джону Полсону игра на понижение субстандартных ипотек. Как заметил Джон Кей, если бы Уоррен Баффет брал с инвесторов плату по схеме “2+20”, то он оставил бы себе 57 миллиардов долларов из 62 миллиардов, которые его компания заработала инвесторам за минувшие сорок два года105. Сорос, Гриффин и Саймонс – без сомнения, выдающиеся фондовые менеджеры, хотя они и не переплюнули в своих умениях Баффета. Именно поэтому управляемые ими фонды выросли так сильно в минувшие десять лет. Сегодня существует около 390 фондов с активами, превышающими 1 миллиард долларов. Верхние сто суммарно управляют 75 % всех активов, а у первых десяти в управлении 324 миллиарда долларов106. Но и средней руки жулик вполне может создать хедж-фонд, собрав 100 миллионов с податливых инвесторов и применив достаточно простую схему.

1. Он вкладывает 100 миллионов в казначейские облигации США доходностью в 4 % годовых.

2. Это позволит ему продать 100 миллионов опционов по цене 10 центов за доллар. Опционы будут предъявлены к погашению, если индекс S&P 500 упадет более чем на 20 % в будущем году

3. Полученные от продажи опционов 10 миллионов долларов он опять тратит на казначейские облигации США, что позволяет ему продать еще 10 миллионов опционов и получить 1 миллион долларов.

4. Он уходит в долгий отпуск.

5. С вероятностью в 90 % индекс не упал к концу будущего года более чем на 20 %, так что он ничего не должен владельцам опционов.

6. Теперь он подсчитывает прибыль – и миллионов от продажи опционов плюс 4 % от облигаций на по миллионов принесли ему 15,4 %.

7. Он кладет в карман 2 % от общей стоимости активов в управлении (2 миллиона долларов) и 20 % от прибыли, превышающей, скажем, 4 % – в сумме дает чуть больше 4 миллионов долларов.

8. Вероятность того, что таким образом фонд может существовать и работать более пяти лет, – 60 %. Если индекс не провалится больше чем на 20 %, наш управляющий заработает 15 миллионов, даже если больше никто в его фонд не вложит ни копейки107.

Возможно ли, что десять лет спустя после краха LTCM все повторится вновь, но теперь с участием такого количества фондов и псевдофондов, что на спасение их просто ни у кого не хватит средств? Можно ли утверждать, что стабильности западных банков хедж-фонды и связанные с ними риски угрожают еще больше, чем в 1998 году? И если да, то кто сможет дать им кредит последней надежды? Ответы на эти вопросы мы найдем не на другой планете, а на другом конце планеты нашей.

Назад: Экономические киллеры

Дальше: Кимерика