От ссудно-сберегательного кризиса к субстандартным ипотекам

Вдоль федеральной трассы номер 30 неподалеку от Далласа, штат Техас, тянутся километры недостроенных домов. Они, пожалуй, последние свидетели крупнейшего финансового скандала в истории Америки, махинации, которая превратила в посмешище саму идею о надежности инвестиций в недвижимость. Мы расскажем историю не столько о вложении в дома, сколько о вложении без ума.

Ссудно-сберегательные ассоциации (S&L – от Savings and Loans) – местные аналоги британских строительных ассоциаций – легли в основу американской демократии собственников. Ассоциациями, деятельность и защиту которых обеспечивало правительство, владели собственники депозитов36. Всего за 0,06 % общей суммы государство гарантировало вложения до 40 тысяч долларов. С другой стороны, ассоциации имели право давать ипотеки только тем, кто покупал жилье в радиусе 50 миль от головного офиса. С 1966 года ассоциации могли платить до 5,5 % по вкладам – на четверть процента больше, чем обычные банки. В конце 1970-х годов этот неприметный сектор получил удар сначала в результате инфляции, которая в 1979 году дошла до 13,3 %, а потом пострадал из-за резкого роста учетных ставок, на который их вынудил новый глава Федеральной резервной системы Пол Волкер, снижавший объем денежной массы в попытке обуздать рост цен и зарплат. Дважды подбитый корабль пошел ко дну. Ассоциации стали терять деньги и на долгосрочных ипотеках с фиксированной ставкой (из-за инфляции), и из-за оттока депозитов к банкам – у тех не было потолка по начисляемым процентам. Администрации Картера и Рейгана пытались спасти положение с помощью налоговых послаблений и дерегуляционных мер. Они верили, что рынок сам все выправит37. После принятия нового пакета законов Рейган заявил: “Я думаю, мы попали в яблочко”38. Кое-кто действительно попал.

С одной стороны, ассоциации могли теперь вкладывать свои капиталы куда им заблагорассудится, а не только в долгосрочные ипотеки. Позволялось все: коммерческая недвижимость, акции, облигации. Ассоциации приступили даже к выпуску кредитных карт. С другой стороны, теперь они были вольны выплачивать сколь угодно высокие проценты по депозитам. Депозиты же остались застрахованы, причем сумма гарантии выросла в два с половиной раза – до 100 тысяч долларов. Кроме того, ассоциации получили право привлекать средства через посредников, которые объединяли депозиты поменьше и продавали гигантские сертификаты на 100 тысяч долларов39. Вдруг все поняли, что владельцы ассоциаций ничем не рискуют, – экономисты в таких случаях говорят о “соблазне безответственности”40. В дальнейшем все было так, как завещал глава Департамента ссудно-сберегательных ассоциаций Калифорнии Уильям Крофорд: “Лучший способ ограбить банк – стать его владельцем”41. Некоторые ассоциации инвестировали деньги вкладчиков в весьма сомнительные проекты. А многие попросту украли их, исходя, видимо, из того, что отсутствие регулирования означает отсутствие закона. Впереди всей страны гордо шествовал Техас.

Ресторан Wise Circle Grill был излюбленным местом деловых встреч далласских королей недвижимости42. Среди постоянных посетителей были Дон Диксон, владелец Vernon S&Ly известного сотрудникам регулирующих органов как Vermin43, хозяин Sunbelt (его еще называли Gunbelt) Эд Макбирни и Тирелл Баркер, владелец и управляющий State Savings and Loan. Последний любил говорить застройщикам: “Мусор – ваш, деньги – мои”44. Марио Рейда, нью-йоркский брокер из Teamsters Union, считал своим делом и деньги и мусор. Его обвиняли в том числе в отмывании с помощью ассоциаций мафиозных денег. Когда ему понадобились средства, он дал объявление в “Нью-Йорк тайме”:

ДЕНЬГИ ВНАЕМ: ВСЕ ПРЕГРАДЫ ДЛЯ ЗАЙМОВ СНЯТЫ. МЫ ВКЛАДЫВАЕМ ДЕНЬГИ В ВАШ МЕСТНЫЙ БАНК. ЭТО – НОВЫЙ ПОДХОД К КРЕДИТОВАНИЮ45.

Если хочешь построить империю недвижимости, то почему бы так прямо и не сказать? Empire Savings and Loans давала прекрасную возможность делать деньги почти что из чистого воздуха, точнее – из техасской грязи. Сюрреалистическая эпопея началась с того, что председатель совета директоров Empire Спенсер Блэйн-младший объединил усилия с мэром городка Горланд Джеймсом Толером и неким Дэнни Фолкнером. Застройщик без высшего образования, Фолкнер особо преуспел в экзотических способах расходования чужих денег. В нашем случае речь шла о брокерских депозитах. Empire платила по ним крайне привлекательные проценты. Форпостом империи Фолкнера стала Площадь Фолкнера в

20 милях к востоку от Далласа, на берегу искусственного озера. Затем появились и другие кварталы – Сквер Фолкнера, Ручей Фолкнера, Дубы Фолкнера, даже Фонтаны Фолкнера. Излюбленным рецептом предпринимателя был “подъем переворотом” – купленную за бесценок землю он продавал инвесторам втридорога, причем последние занимали деньги для покупки не где-нибудь, а в Empire. Один из приобретенных Фолкнером за 3 миллиона долларов участков был продан спустя пару дней за 47 миллионов. Дэнни Фолкнер уверял, что так и не научился читать. Что-что, а считать он точно умел.

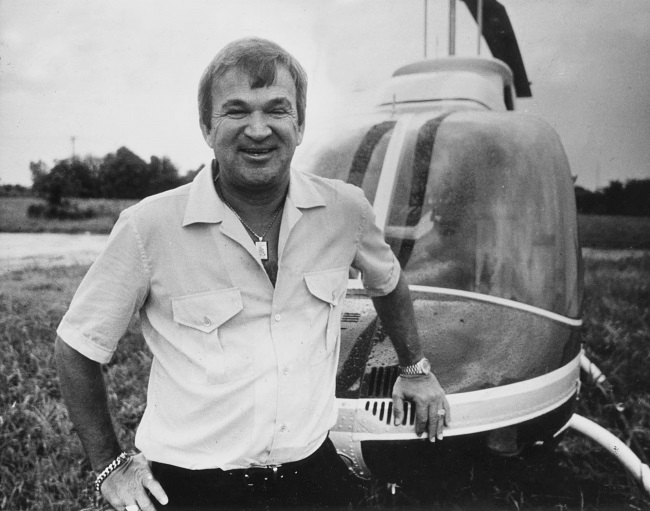

Строительство в окрестностях Далласа вышло из-под контроля к 1984 году. Новые дома строились вдоль той самой федеральной трассы номер 30. В самом городе росли, как грибы после дождя, “прозрачные” офисные здания. “Прозрачными” их окрестили местные жители: здания стояли пустыми. Строительство не останавливалось ни на минуту, депозиты шли прямиком в карманы девелоперов. На бумаге активы Empire за два года выросли с 12 миллионов до 257 миллионов долларов. К январю 1984-го они разбухли до 309 миллионов. Многие инвесторы даже не видели вблизи своей недвижимости – Фолкнер показывал ее им с борта своего вертолета. Деньги текли рекой. Фолкнер обзавелся реактивным самолетом Learjet за 3 миллиона долларов, Толер – белым “роллс-ройсом”, Блейн – часами Rolex за 4 тысячи долларов. Не внакладе остались и оценщики недвижимости, знаменитые спортсмены-вкладчики, местные чиновники. Денег хватало и на золотые браслеты для мужчин, и на шубы для женщин46. “Это был печатный станок, и все деньги шли на то, что хотел Дэнни, – вспоминал один из участников лихорадки. – Он желал самолет, и мы заключали новую сделку с землей. Он хотел новое ранчо, и мы готовили следующую. Дэнни работал на Дэнни, все было подчинено ему”47. Считается, что между воровством и предпринимательством есть достаточно четкая граница. Фолкнер и компания размыли ее до предела.

Король “подъема переворотом”: Дэнни Фолкнер и его вертолет.

Главная проблема была в том, что спрос на дома вдоль шоссе и в принципе не мог приблизиться к предложению, возникшему благодаря Фолкнеру, Блейну и их друзьям. К началу 1980-х агенты по продаже недвижимости шутили: разница между сифилисом и домом лишь в том, что от сифилиса можно избавиться. Более того, разрыв между долгами и активами большинства ассоциаций достиг катастрофического уровня. Еще больше долгосрочных кредитов давалось по знакомству, причем средства привлекались на короткие сроки от вкладчиков. Правительство решилось действовать с опозданием – лишь в 1984 году. Одиннадцатого марта председатель Федерального совета банков жилищного кредита США Эдвин Грей отдал приказ о закрытии Empire. Это обошлось Федеральной корпорации по страхованию счетов в ссудно-сберегательных ассоциациях (ФКСССА) в 300 миллионов долларов. Но это было только начало. Законодатели, особенно те, которые получали большие пожертвования от ссудно-сберегательных ассоциаций, замешкались, когда те столкнулись с трудностями. Но чем больше они ждали, тем больше терялось денег. В 1986 году банкротом стала и сама ФКСССА.

В 1991 году после двух процессов (на первом из них присяжные не смогли прийти к единому мнению) суд признал Фолкнера, Блейна и Толера виновными в финансовых махинациях и хищении 165 миллионов долларов из Empire и других компаний посредством жульничества с земельными участками. Каждого приговорили к двадцати годам тюрьмы и обязали выплатить миллионы в счет компенсации. Один следователь назвал Empire “примером самой безумной и бесчестной инвестиции в недвижимость”48. Это же можно сказать и о кризисе ссудно-сберегательных ассоциаций в целом. Эдвин Грей назвал его “самым бездумным, широкомасштабным и жульническим эпизодом нашей банковской истории”. Около полутысячи ассоциаций обанкротились или были закрыты властями. Еще столько же были поглощены в результате правительственных усилий по расчистке авгиевых конюшен. По официальным оценкам, почти половина дел о банкротстве содержали признаки “финансовых махинаций и потенциально уголовных действий” со стороны владельцев ассоциаций и их приближенных. К маю 1991 года на скамье подсудимых побывали 764 человека, из которых 550 были признаны впоследствии виновными и 326 получили различные тюремные сроки. Общая сумма штрафов составила 8 миллионов долларов49. Кризис не утихал до 1995 года и обошелся в 153 миллиарда долларов (3 % ВВП за тот период). Налогоплательщики дали 124 миллиарда из этой суммы. Это был самый дорогой финансовый кризис со времен Великой депрессии50. Теперь по всему Техасу можно найти археологические памятники тому ужасу – разваливающиеся дома, задешево построенные на ворованные деньги. Большинство из них погибло под гусеницами бульдозеров. Четверть века спустя местность вдоль шоссе номер 30 выглядит так же, как и до бума, – как обычная техасская пустошь.

Для американских налогоплательщиков этот кризис стал невероятно дорогим уроком того, чем может обернуться непродуманное дерегулирование. В развалинах ссудно-сберегательных ассоциаций обнаружилась золотая жила, мгновенно притянувшая новую группу любителей быстрых денег. Для торговцев облигациями из Salomon Brothers крах еще рузвельтовской системы ипотек был не трагедией, а прекрасной возможностью заработать. Они были жадными до прибылей, их речь была вульгарной, себя они называли “ублюдками высокого полета” и понимали, как извлекать доходы из растущих учетных ставок 1980-х годов. Главный трейдер банка Льюис Раньери (начавший карьеру банковским рассыльным) вступил в игру, когда отчаявшиеся ассоциации начали распродавать свои ипотеки в попытке остаться на плаву. Естественно, он скупал все по бросовым ценам. Широкая улыбка, дешевые рубашки и бруклинские шуточки Раньери стали символами нового поколения Уолл-стрит. Эти люди радикально отличались от привычных инвестиционных банкиров в костюмах от Brooks Brothers и подтяжках. Их главная идея была нова: объединить тысячи ипотек и с их помощью обеспечить совершенно новые ценные бумаги, которые затем можно предлагать как альтернативу государственным или корпоративным облигациям – иными словами, превратить ипотеки в облигации. После объединения ипотек выплаты по ним можно было распределить по категориям с разными степенями рисков и сроками погашения. Первый выпуск этих новых бумаг, обеспеченных ипотеками (известных как СМО, от английского collateralised mortgage obligation), состоялся в июне 1983 года51. Началась новая эра в истории американских финансов.

Процесс получил название секьюритизации и полностью преобразил Уолл-стрит, стряхнув пыль с сонного рынка облигаций и создав систему, где безличные сделки играют роль большую, чем человеческие отношения. Впрочем, как и раньше, государство выражало готовность раскошелиться в случае кризиса. Большинство ипотек было гарантировано государственным трио: Фанни, Фредди и Джини, ну а поскольку те пользовались поддержкой государства, то и облигации становились почти что государственными и, следовательно, получали высокий инвестиционный рейтинг. В период с 1980 по 2007 год объем таких облигаций вырос с 200 миллионов до 4 триллионов долларов. С появлением частного страхования облигаций банки вроде Salomon стали предлагать рынку секьюритизацию кредитов, не пользующихся государственными гарантиями. К 2007 году было секьюритизировано частных ипотек на 2 триллиона долларов52. Если в 1980 году в облигации было обращено 10 % всех ипотек, то к 2007 году их доля составила уже 56 %.

На костре Уолл-стрит 1980-х годов сгорели не только людские амбиции. Там же кончила свои дни и модель, показанная в фильме “Эта прекрасная жизнь”. Когда-то между кредиторами и заемщиками ипотек существовала человеческая связь. Джимми Стюарт лично знал и тех, кто вкладывал деньги, и тех, кто их занимал. На рынке секьюритизированных инструментов, как и в космосе, нет смысла кричать о помощи. Проценты по ипотеке уходят тому, кто даже не догадывается о вашем существовании. Чем это грозит обычным владельцам недвижимости, стало понятно только через двадцать лет.

В англоговорящих странах принято считать, что вложения в недвижимость выгодны всегда. Путь к богатству ведет через рынок недвижимости. Более того, только глупец может вкладывать свои капиталы куда-то еще. Удивительно, как часто эти непреложные истины не выдерживают проверку реальностью. Пусть вы вложили 100 тысяч долларов в американский рынок недвижимости в начале 1987 года. В зависимости от того, какую статистику выбрать, ваше состояние к первому кварталу 2007 года почти утроилось бы – до 275 или 299 тысяч долларов. Но если бы вы вложили эти же деньги в американский фондовый индекс S&P 500, помещая туда же все дивиденды, то по истечении того же срока у вас на руках остались бы 772 тысячи долларов – куда как больше, чем от инвестиций в недвижимость. В Великобритании наблюдается похожая разница. Инвестировав 100 тысяч фунтов в “стены и крышу” в 1987-м, за двадцать лет вы бы увеличили свои вложения вчетверо. Но те же деньги, инвестированные в индекс лондонской биржи FTSE, выросли бы в семь раз. Есть, конечно, различие между покупкой акций и дома – в акциях нельзя жить. (Хотя, с другой стороны, налогом на недвижимость облагаются дома, а не акции.) Чтобы быть до конца аккуратными, надо еще учесть сэкономленную вами стоимость съема жилья (или недополученную ренту от сдачи, если вы покупали недвижимость для сдачи внаем). Самый простой способ – откинуть ренту и дивиденды. Разница несколько сократится. За два десятилетия с 1987 года индекс S&P 500 за вычетом дивидендов вырос почти в пять раз, заметно опередив рынок недвижимости. Различие еще уменьшится, но не исчезнет вовсе, если мы включим ренту в портфель недвижимости и учтем дивиденды в портфеле ценных бумаг. Средняя годовая рента упала за этот период с 5 % до 3,5 % от общей стоимости жилья на пике рынка недвижимости (иными словами, на пике средняя квартира за 100 тысяч долларов приносила в месяц 416 долларов)53. Британский же фондовый рынок рос медленнее американского, а дивиденды составляли большую часть дохода инвестора. Да еще недостаток новых домов, вызванный, в частности, запретом застройки лугов и лесов, подстегивал стоимость съемного жилья.

Здесь исключение из рассмотрения дивидендов и ренты стирало преимущество акций над недвижимостью. Если смотреть на чистый прирост капитала, между 1987 и 2007 годами вложения в британскую недвижимость выросли в 4,5 раза, а в акции – в 3,3 раза. И только если начать счет с 1979 года, британские акции оказываются выгоднее британских домов.

Есть еще три фактора, которые надо учитывать при попытке сопоставления вложений в недвижимость по сравнению с вложениями в другие активы. Первый – амортизация. Акциям, в отличие от домов, не нужны ни ремонт, ни новая крыша. Второй – ликвидность. Продать дом гораздо сложнее и дороже, чем акцию. Третий – колебания стоимости. Весь послевоенный период рынок недвижимости был куда устойчивее фондового (не в последнюю очередь из-за более-менее неизбежных расходов на сделки с жильем). Не стоит думать, что цена домов росла себе и росла. С 1989 по 1995 год средняя цена дома в Великобритании упала на 18 %, а с учетом инфляции – и на все 37 %. В Лондоне падение составило около 47 %54. В Японии цены на недвижимость упали более чем на 60 % между 1990 и 2000 годами. Пока я писал эту книгу, впервые за целое поколение начали падать цены на недвижимость в США. Индекс Кейса-Шиллера, учитывающий цены на жилье в двадцати крупнейших американских городах, упал к февралю 2008 года на 15 % по сравнению со своим максимумом июля 2006 года. Февральское падение указывало на невиданные с 1930-х годов 13 % снижения в годовом исчислении. В Финиксе, Сан-Диего, Лос-Анджелесе и Майами спад составил 20–25 %. И в мае 2008 года, когда я пишу эти строки, аналитики предсказывают дальнейшее падение.

В мрачном Детройте обвал начался раньше, в декабре 2005-го, и когда я попал сюда в июле 2007 года, цены на недвижимость уже успели просесть на 10 %. Я поехал в Детройт, потому что чувствовал: развитие событий там покажет, что ждет всю Америку, а может, и весь англоговорящий мир. Хуже здешних домов, пожалуй, только жилищный фонд Нового Орлеана, да и то не факт. Цены в Детройте выросли на 50 % – конечно, гораздо ниже среднего по стране показателя (180 %), но все-таки удивительно, учитывая уже привычное для города запустение. Объяснение этому феномену я отыскал в полностью изменившихся правилах игры на рынке недвижимости. Лучший пример этих изменений – Вест-Аутердрайв, район, где живет средний класс. Район застроен отдельно стоящими домами на одну семью с большими лужайками и гаражами. Когда-то место было из самых привлекательных в городе. Сегодня это – один из фрагментов государства внутри государства, экономики третьего мира внутри самих США55. Экономики под названием Субстандартия.

Субстандартные ипотеки предлагались семьям с плохой кредитной историей. Подобно тому, как слишком большие ипотеки не подпадают под критерии Fannie Мае (и, следственно, под государственные гарантии), не подпадают под них и субстандартные – как слишком рискованные. Но именно рискованность сделала их столь привлекательными для кредиторов. Это были не старые добрые тридцатилетние ссуды под фиксированный процент, придуманные во времена Рузвельта. Новые ипотеки работали с переменным процентом, который зависел от изменения ставки банковского краткосрочного кредитования. Многие из этих ипотек вообще требовали лишь выплаты процента, без возврата основного долга, даже когда общая сумма займа равнялась стоимости жилья. У большинства был короткий, чаще всего двухгодичный, период искусственно заниженной ставки – так привлекали клиентов. Но остальные условия были выгодны лишь кредиторам. Так, в одном случае ипотека давалась под 9,75 % на первые два года, а потом процент по ней поднимался, так как составлял 9,125 % плюс ставка, по которой банки дают друг другу краткосрочные кредиты – чаще всего LIBOR, Лондонская ставка межбанковского кредитования. Даже до кризиса она была выше 5 %. Так что заемщику приходилось смириться со значительным ростом платежей уже на третьем году.

Субстандартное кредитование захлестнуло Детройт. Горожане жили под рекламным обстрелом из радиоприемников, телевизоров, газет и почтовых ящиков. Их осаждали армии брокеров и агентов, предлагавших внешне выгодные ипотечные сделки. Только в 2006 году Детройт впитал в себя более миллиарда долларов субстандартных ипотек. В районе с почтовым индексом 48235, куда входит часть Вест-Аутер-драйв, на долю субстандартных ипотек пришлось более половины всех кредитов, выданных между 2002 и 2006 годами. Такую ипотеку взяли семь из двадцати шести семей в квартале 510056. Отметим, что лишь малая часть этих ипотек шла покупателям-новичкам. Почти все сделки были договорами о перекредитовании, которые позволяли владельцам недвижимости перезакладывать свои дома и квартиры, превращая их в своего рода банкоматы, выдающие деньги под залог недвижимости. Большинство заемщиков пускало кредиты на выплату долгов по кредитным картам, ремонт и покупку товаров длительного пользования. Но в ряде случаев снижающиеся ставки по долгосрочным кредитам и все более соблазнительные ипотеки привлекли на рынок недвижимости новых покупателей. К 2005 году в своем собственном доме жили 69 % американцев по сравнению с 64 % за 10 лет до того. Примерно половина этого роста приходится на субстандартные ипотеки. Показательно, что непропорционально большая доля покупателей принадлежала к этническим меньшинствам. Я помню, как проезжал по Детройту и задумался, не стал ли термин “субстандартная ипотека” синонимом слова “черный”. По данным исследования Массачусетского союза доступного жилья, 55 % чернокожих и выходцев из Латинской Америки, купивших дома в Бостоне, взяли субстандартные ипотеки. Белых было лишь 13 %. Более трех четвертей чернокожих и латиноамериканских заемщиков банка Washington Mutual подпадали под критерий субстандартных57. Министерство жилищного строительства и городского развития США свидетельствует: число домовладельцев из среды этнических меньшинств с 2002 по 2007 год выросло на 3,1 миллиона.

То был пик демократии домовладельцев. Рынок новых ипотек, казалось, превращал мечту о собственном доме в реальность для сотен тысяч американцев, которых рейтинговые агентства и едва скрываемые расовые предрассудки исключили из мира традиционных финансовых инструментов.

Алана Гринспена часто обвиняют в том, что в последние пару лет пребывания на посту главы Федеральной резервной системы он не смог должным образом отрегулировать рынок ипотечного кредитования. Но, несмотря на произнесенную в 2004 году теперь печально знаменитую (и вскоре дезавуированную) речь в поддержку ипотек с плавающим курсом, Гринспен вовсе не был главным поборником всеобщей собственности на недвижимость. Нельзя винить во всем и упущения монетарной политики.

“Мы хотим, чтобы каждый американец владел своим домом”, – сказал президент Джордж Буш в октябре 2002 года. Он призвал кредитные организации помочь сделать собственниками 5,5 миллиона американцев к концу десятилетия, а в 2003 году подписал закон, призванный субсидировать покупку первого дома беднейшими гражданами. Правительство призывало банки не требовать от субстандартных заемщиков полного пакета документов. Министерство жилищного строительства толкало Fannie Мае и Freddie Mac в объятия рынка субстандартных ипотек. “Более широкое владение недвижимостью отвечает нашим национальным интересам”, – говорил Буш в 2003 году58. Несогласных было немного. Генри Луис Гейтс-младший, гарвардский профессор и директор Института африканских и афроамериканских исследований имени Уильяма Дюбуа, в своей статье в New York Times в ноябре 2007 года поддержал такую политику. Он указывал, что 15 из 20 успешных афроамериканцев из числа его учеников (включая О пру Уинфри и Вупи Голдберг) были потомками “бывших рабов, ставших домовладельцами к 1920 году”. Словно не подозревая о том, что пузырь недвижимости уже несколько месяцев как лопнул, Гейтс выступил с удивительным предложением по решению проблемы “чернокожей бедности”. Он призвал “дать собственность тем, кто сам был собственностью”:

Рецепт предложила Маргарет Тэтчер. В 1980-х она одним росчерком пера превратила полтора миллиона британских обитателей муниципального жилья в домовладельцев. Это был, без сомнения, ее самый либеральный шаг. Поистине решительный и изобретательный подход к искоренению чернокожей бедности – превратить съемщиков жилья в его владельцев. Прогресс в положении чернокожих бедняков наступит тогда, когда они станут совладельцами Америки. Те, кому принадлежит жилье, чувствуют, что им принадлежит их будущее и их общество. Они учатся, работают, сберегают и голосуют. В отличие от тех, кто вынужден лишь снимать свои угол59.

Бини Селф, один из лидеров чернокожей общины в Мемфисе, увидел в этих рассуждениях прокол: “Американская Мечта – это владение жильем. Мечта прекрасна, но я не уверен, что мы к ней готовы. Людям невдомек, что есть целая индустрия недвижимости, отдельные индустрии самих ипотек и их оценки, и все стремятся продать им дома, которые они никогда не смогут себе позволить”60.

На бумаге вся схема субстандартных ипотек работала прекрасно. Но лишь пока ставки по кредитам оставались низкими, пока люди работали и получали зарплаты, и пока цены на недвижимость продолжали расти. А это не может продолжаться вечно нигде. И особенно в Детройте. Но кредиторы не волновались. Они попросту шли по пути, проторенному ипотечным кредитованием в 1980-е годы. Вместо того чтобы рисковать своими собственными деньгами, они быстро заключали ипотечный контракт, клали в карман комиссионные и продавали эти кредиты оптом банкам с Уолл-стрит. Банки, в свою очередь, перетасовывали ипотеки, выпускали под них высокодоходные облигации и продавали по всему миру инвесторам, жаждавшим увеличить на сотую долю процента доход от своих капиталов. С помощью CD О субстандартные ипотеки превращались из кредитов с высоким риском невозврата в ценные бумаги с инвестиционным рейтингом. Теперь от одного из двух главных рейтинговых агентств – Standard & Poor's или Moody's – требовалось лишь гарантировать, что хотя бы наиболее надежной части этих новых инструментов не грозит дефолт. У остальных бумаг риски были выше, но они и доходность имели более высокую.

Во всей этой финансовой активности был свой философский камень: собственно заемщика из Детройта отделяли тысячи километров от инвестора, который получал доход по облигациям. Риски распределялись по всей планете – от американских государственных пенсионных фондов до органов здравоохранения Австралии и даже до заполярных городских советов. Так, норвежские муниципалитеты Рана, Хемнес и Нарвик вложили но миллионов долларов налогоплательщиков в американские ипотечные облигации. Продавцы этих “структурированных финансовых продуктов” уверяли, что процесс секьюритизации дает возможность рисковать тем, кто “справится с этим лучше других”. Правда, потом выяснилось, что максимальный риск на себя взяли те, кто понимал его природу хуже других. Те же, кто чувствовал, насколько неустойчиво здание субстандартных ипотек, – те, кто общался с конечными заемщиками непосредственно и отдавал себе отчет в их финансовом положении, – брали на себя минимальный риск. Они могли выдать ипотеку на полную стоимость жилья заемщику, у которого не было ни работы, ни дохода, ни активов, потом в тот же день продать этот долг крупному банку, занимающемуся выпуском ипотечных облигаций. Никто и глазом не успевал моргнуть, как риск дефолта уплывал к норвежским фьордам.

В Детройте взлет популярности субстандартных ипотек совпал по времени с очередным спадом в автомобильной индустрии, оставившим без работы 10 тысяч человек. Это было началом общего замедления в американской экономике. Незадолго до того Федеральная резервная система ужесточила монетарную политику: учетная ставка выросла с 1 % до 5,25 %, и экономика не могла это не почувствовать. Политика банка привела к скромному, но весьма чувствительному росту ставок по ипотечным кредитам – на четверть, с 5,34 % до 6,66 %. Последствия этого, казалось бы, незначительного повышения ставки были убийственными для субстандартных ипотек. Как только льготные периоды закончились и процент по ипотеке вырос, сотни детройтцев оказались не в силах выплачивать кредиты. К марту 2007 года около трети владельцев субстандартных ипотек отставали от графика платежей более чем на два месяца, что ставило их на грань лишения права на жилье. Как следствие пузырь недвижимости начал сдуваться – впервые с начала 1990-х годов цены пошли вниз. Сразу же те, кто закладывал полную стоимость своих домов, очутились в трудном положении – их залог перестал покрывать сумму долга. Чем ниже падали цены, тем больше домовладельцев оставались лицом к лицу с “отрицательным капиталом”, хорошо известным британцам с начала 1990-х годов. Вест-Аутер-драйв стал своего рода первопроходцем всего американского кризиса недвижимости, последствия которого потрясли до основания всю финансовую систему Запада.

Знойным пятничным вечером, вскоре после моего прибытия в Мемфис из Детройта, я наблюдал, как на ступенях городского суда с аукциона продавались полсотни домов. Продавали их потому, что кредиторы лишили права выкупа заемщиков, не плативших по кредитам . Мемфис не только чемпион Америки по банкротствам (как нам стало известно из первой главы). К лету 2007 года город также стал столицей рухнувших ипотек. В минувшие пять лет, как мне рассказывали, каждая четвертая семья города получала от кредиторов угрозы о лишении ее права выкупа заложенного жилья. Субстандартные ипотеки, которых только в 2006 году в Мемфисе было выдано на 460 миллионов долларов, опять были корнем всех бед. Но я был свидетелем лишь начала волны дефолтов. Центр ответственного кредитования в марте 2007 года предсказывал, что своих домов могут лишиться до 2,4 миллиона заемщиков61. Может, это еще и слишком оптимистичная оценка. В мае 2008 года по своим ипотекам уже отказались платить 1,8 миллиона американцев, и у 9 миллионов – у каждой десятой семьи – сумма ипотечного долга превышала стоимость залога. Свое жилье уже потеряли 11 % владельцев субстандартных ипотек. По оценкам банка Credit Suisse, в течение ближайших пяти лет права выкупа закладной будут лишены до 6,5 миллиона заемщиков. Это может привести к тому, что 8,4 % американских домовладельцев – или 12,7 % тех, кто купил жилье по ипотеке, – очутятся на улице62.

Кризис на рынке субстандартных ипотек, начавшийся летом 2007 года, распространился на мировые рынки кредитов. Его жертвами стали некоторые хедж-фонды. Банки и финансовые компании потеряли сотни миллиардов долларов. Корень проблемы был в кредитно-залоговых обязательствах – CD О. Только в 2006 году их было продано на полтриллиона долларов, половина этого объема была завязана на субстандартные ипотеки. Выяснилось, что цена части CD О была сильно завышена, что было следствием недооценки рисков возможных дефолтов заемщиков. Первыми жертвами стали хедж-фонды, специализировавшиеся на покупке CD О с высокой степенью риска, – иначе и быть не могло, так как дефолты поразили даже некоторые кредитно-залоговые обязательства с инвестиционным рейтингом надежности. Первые признаки надвигающейся бури обнаружили себя еще в феврале 2007 года, когда банк HSBC признал, что понес большие потери на американском ипотечном рынке. Но большинство аналитиков ведут отсчет кризиса от июня того же года, когда Merrill Lynch потребовал от двух хедж-фондов банка . Bear Stearns увеличить залог по кредитам. Merrill Lynch ссужал им деньги и начал беспокоиться из-за чрезмерного объема их активов, привязанного к субстандартным ипотекам"'. Bear спас один из этих фондов, но позволил рухнуть другому. В течение следующего месяца рейтинговые агентства начали снижать рейтинги так называемых RMBS CD О. Аббревиатура расшифровывается как residential тortgage-backed security collateralized debt obligations (“кредитно-ссудные обязательства, обеспеченные жилищными ипотеками”). В удивительном названии – свидетельство того, насколько сложны эти финансовые продукты. По мере снижения рейтингов финансовые компании оказались на грани колоссальных убытков. Проблема усугублялась объемом заемных средств, гулявших по всей финансовой системе. В частности, хедж-фонды без оглядки занимали у банков, чтобы максимально увеличить свои возможные прибыли. Банки, в свою очередь, прятали ипотечные активы на балансах специальных дочерних “компаний стратегических инвестиций”. Те же жили на краткосрочные кредиты. По всему рынку стали расти опасения банкротств партнеров, и, как следствие, выдача кредитов полностью остановилась. Кризис ликвидности, о котором комментаторы говорили по меньшей мере год, разразился в августе 2007-го. Когда American Ноте Mortgage объявил себя банкротом, банк BNP Paribas закрыл три ипотечно-инвестиционных фонда, а Countrywide Financial полностью исчерпал свою кредитную линию в 11 миллиардов долларов. Почти никто не предполагал, что отказы малообеспеченных жителей Детройта и Мемфиса от выплат по субстандартным ипотекам приведут к финансовому обвалу такой силы . Один банк (Northern Rock) был национализирован, другой (Bear Stearns) – спешно продан по бросовой цене конкуренту, множество хедж-фондов разорились, банковские списания составили по меньшей мере 318 миллиардов долларов, а общие потери превысили 1 триллион. Ипотечная бабочка взмахнула крылышками и вызвала ураган во всем мире.

Один из многих парадоксов этого кризиса в том, что он чуть было не похоронил Fannie Мае, этот полугосударственный столп демократии домовладельцев63. Вследствие действий правительства США, Фанни и ее младшие брат и сестра – Фредди и Джини – увеличивали свою долю на рынке ипотек, снижая при этом степень государственных гарантий, ключевого элемента всей системы. Доля жилищных ипотек, гарантированных правительством, снизилась с 35 % до 5 % с 1955 по 2006 год. Но доля этих компаний на рынке ипотек выросла с 4 % до 43 % с 1955 по 2003 год64. Отменяя одно за другим правила поведения компаний, правительство подталкивало Фанни и Фредди к увеличению доли производных ипотечных финансовых инструментов в их портфелях. Общий капитал двух “Ф” составлял 84 миллиарда долларов – всего 5 % от 1,7 миллиарда долларов активов на их балансах, и это не считая 2,8 миллиарда долларов ссудно-ипотечных обязательств, по которым они давали гарантии65. Если эти финансовые институты начнут испытывать серьезные трудности, кажется разумным предположить, что государственная поддержка перерастет в государственное владение с соответствующими последствиями для бюджета .

Так что нет, стены и крыша – не самое надежное вложение капитала. Цены могут не только расти, но и падать. И, как мы смогли убедиться, ликвидность жилья крайне низка – его трудно быстро продать в случае необходимости. В период экономического спада цена недвижимости точно “залипает” на прежнем уровне, ведь продавцы не больно-то хотят сокращать свои запросы. В результате, вместо того чтобы продать свое жилище и переехать, его владельцы с тоской смотрят на объявление о продаже. Повальное владение недвижимостью снижает мобильность населения и, соответственно, замедляет выход из спада. Это – оборотная сторона столь привлекательной для многих идеи демократического общества домовладельцев, в котором съемщики становятся собственниками. Остается вопрос: стоит ли экспортировать эту коварную модель в другие страны?

Назад: Демократия домохозяев

Дальше: Надежный, как домохозяйка