Книга: Лизинг. Финансирование и секьюритизация

Назад: 9.3. Что стоит за дефинициями?

Дальше: 9.5. Методологические подходы к секьюритизации сделок оперативного лизинга

9.4. Оперативный лизинг в России

Часто применяемый и очень популярный в ряде западных стран оперативный лизинг не получил в России активного развития по сравнению с другими формами лизинга. Это было обусловлено тем, что в законодательных и нормативно-правовых актах напрямую не предусмотрено предоставление лизингодателям льгот по налогообложению. Для того чтобы эти льготы получить в рамках правового поля, необходимо усложнять схемы проведения лизинговых операций, а это приводит к их удорожанию.

Использовать схему финансового лизинга при приобретении многих видов дорогостоящего оборудования не всегда оправданно. Более предпочтительной и экономически выгодной для пользователя может стать схема оперативного лизинга. Мировой опыт свидетельствует о том, что при наличии высококлассного обслуживания цена отходит на второй план. Как правило, в договоре оперативного лизинга предусматривается выполнение лизингодателем полного технического обслуживания и ремонта оборудования. В связи с этим арендатору нет необходимости иметь ремонтную мастерскую, запасные части, инструменты для ремонта и вести учет выполнения работ по техническому обслуживанию и ремонту.

Действительно, для лизингополучателя возвращать ненужное на текущий момент оборудование лизинговой компании более выгодно, чем занимать площадь для его хранения. Когда арендуемое оборудование выходит из строя, лизингодатель производит его замену. Соответственно арендатор не будет терять драгоценное время на ремонт оборудования. В результате у лизингополучателя появляется возможность экономить на помещениях для ремонта и хранения оборудования. Поэтому, несмотря на увеличение объема услуг, цена на единицу времени использования лизингового имущества при оперативном лизинге по сравнению с финансовым лизингом может существенно сократиться.

Таким образом, рассмотренные закономерности в развитии рынка лизинговых услуг важны не только для характеристики состояния и оценки перспектив внутреннего рынка отдельно взятой страны, но при формировании стратегии проникновения отдельно взятой лизинговой компании на рынки других стран [The Leasing Cycle… 1998].

Какие еще факторы стимулируют предприятия и организации получить имущество на условиях оперативного лизинга? Чаще всего это происходит в силу особой технологии производственного процесса. Так, в строительном комплексе каждый этап работ имеет, как правило, непродолжительный отрезок времени. Вместе с тем технология строительства предполагает использование большого количества различных видов техники, машин, механизмов. При нулевом цикле требуются землеройные машины, экскаваторы, бетоносмесители и т. д. По мере возведения дома или другого строительного объекта эта техника уступает место башенным кранам, затем оборудованию для внутренней отделки помещения, деревообрабатывающей технике. Если строительная организация не является узкоспециализированной (занимается только земляными или отделочными работами) и не занята одновременно возведением нескольких объектов, то большая часть техники, как правило, простаивает.

Поэтому использовать на практике схему финансового лизинга при приобретении многих видов дорогостоящего оборудования не всегда оправданно. Более предпочтительной и экономически выгодной для пользователя может стать схема оперативного лизинга (аренды).

Это означает, что может иметь место следующее неравенство:

FL < OL,

где FL и OL – общая сумма лизинговых платежей, предусмотренных за весь срок договора финансового лизинга и за весь срок всех договоров оперативного лизинга, заключенных в течение полного периода полезного использования имущества, соответственно.

Однако возможно, что

FL / TFL > OL / TOL,

где TFL и TOL – сроки фактического (полезного) использования имущества при финансовом лизинге и при оперативном лизинге соответственно.

То есть TFL < TOL.

Причем общий амортизационный период (без учета коэффициента ускорения) как при финансовом лизинге, так и при оперативном лизинге одинаковый. Однако это неравенство также означает, что коэффициент загрузки оборудования (производственных мощностей) чаще всего выше при оперативном лизинге, нежели при финансовом лизинге, с учетом того, что осуществляется выпуск однородной продукции.

Поэтому предприятие, прежде чем принять решение, какую форму лизинга выбрать, т. е. какую аренду для себя предпочесть, должно определиться, как интенсивно будет загружено оборудование. Однако в реальности не все так однозначно. Дело в том, что в течение срока аренды могут измениться: производственные программы; цены на выпускаемую продукцию; фактические затраты на обслуживание оборудования и т. д. Все эти обстоятельства должны быть отражены в зависимости от конкретных условий каждого предприятия в многофакторной модели, характеризующей мотивацию при выборе вида арендных отношений с арендодателем (лизингодателем).

Как показал отечественный опыт, в тех случаях, когда предметом финансового лизинга является железнодорожный подвижной состав, вполне вероятна ситуация, при которой в условиях снижения объемов грузоперевозок вагон может стать существенным обременением. Сделка оперативного лизинга, как правило, короче, и отказаться от невостребованных вагонов, взятых в аренду, можно в течение месяца, расторгнув договор. В течение нескольких лет до кризиса компании старались приобретать вагоны в собственность, в том числе и через финансовый лизинг, но не брать в аренду, так как цены на подвижной состав непрерывно росли и имелась убежденность в том, что можно хорошо заработать на подобной сделке. Однако в период кризиса многие из тех, кто брал вагоны в финансовый лизинг, испытали на себе так называемый риск остаточной стоимости актива. Вагоны, стоившие на пике до 2700 тыс. руб., подешевели до 900 тыс. руб. Таким образом, если вагоны находились на балансе лизингодателя и под них были взяты кредиты, то возникли проблемы с нехваткой обеспечения по этим кредитам, т. е. недостаточностью залогов.

При оперативном лизинге вагоны остаются в собственности лизинговой компании и после окончания срока договора. Соответственно лизингодатель несет риск остаточной стоимости вагона на протяжении всего периода жизни актива. Руководители компаний, испытавшие шок после резкого удешевления вагонов, стали предпочитать брать их в аренду, а не выкупать в конце срока договора.

Таким образом, оперативный лизинг стал представлять собой принципиально иную бизнес-модель по сравнению со сделками финансового лизинга. Если в сделках финансового лизинга роль лизингодателя состоит в предоставлении финансирования, оценке рисков и потенциала заемщика, а также организации поставки транспорта, то при оперативном лизинге лизингодатель должен обеспечивать ежегодный деповский и капитальный ремонты (через 5, 11 и 22 года), техническое обслуживание подвижного и тягового состава, собственником которого он является. Лизингополучатель избавляется также от необходимости организации продажи подвижного состава в случае, если нет потребности в его дальнейшем использовании.

Кроме того, оперативный лизинг предоставляет возможность арендаторам получить в пользование необходимый актив без «загрузки» баланса компании дополнительными обязательствами и непрофильными активами. Наличие на балансе железнодорожных вагонов для многих компаний лизингополучателей негативно сказывается на акционерной стоимости и инвестиционной привлекательности предприятия. Еще одним мотивом использования оперативного лизинга может являться и то, что этот механизм, в отличие от финансового лизинга, банки не рассматривают в качестве долговых обязательств заемщика. Следовательно, оперативный лизинг позволяет привлекать дополнительное финансирование. В то же время оперативный лизинг остается довольно дорогостоящим инструментом, так как лизингополучателю приходится возмещать лизинговой компании расходы на содержание подвижного состава.

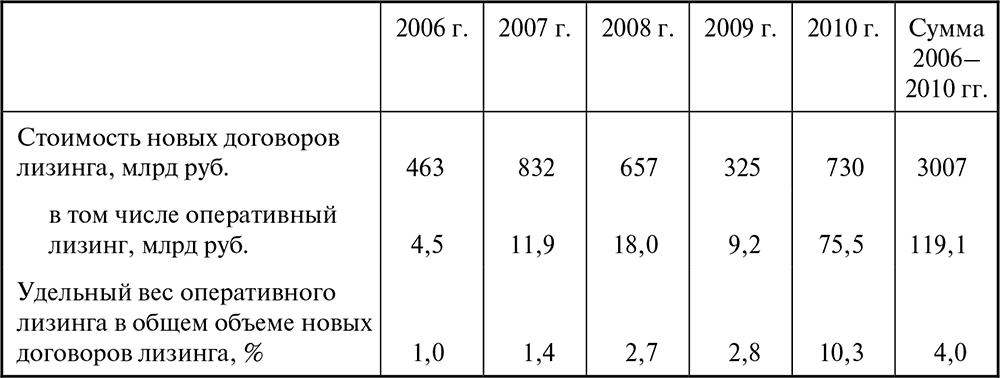

По данным обследований российского лизингового рынка можно определить значимость оперативного лизинга в общих объемах, характеризующих лизинговую деятельность в стране. Проиллюстрируем оценочные показатели по данным табл. 9.4.

Таблица 9.4

Оперативный лизинг в лизинговых операциях в России в 2006–2010 гг.

Примечательно, что специализированных компаний, деятельность которых в России нацелена на сделки только оперативного лизинга, насчитывалось совсем немного – всего по 3–5 компаний в год среди всех респондентов, участвовавших в наших проектах исследования лизингового рынка. Большинство лизингодателей, которые заключали договоры оперативного лизинга, – это компании, основной род деятельности которых в рассматриваемом периоде был финансовый лизинг.

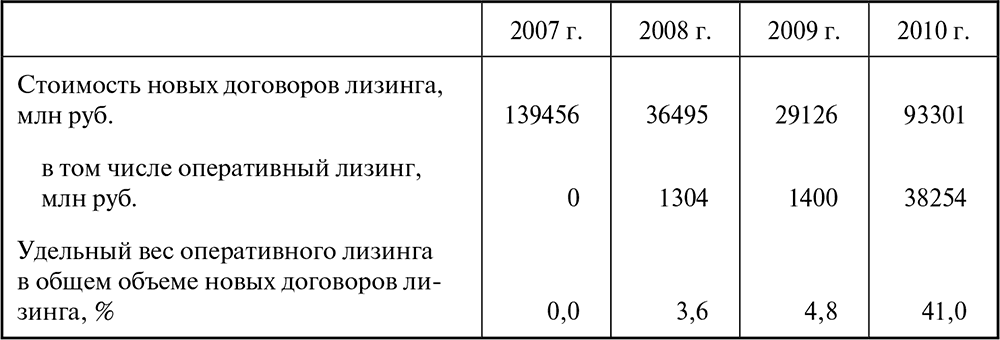

Интерес представляет трансформация структурной продуктовой политики в одной из крупнейших отечественных лизинговых компаний – «ВТБ-Лизинг». У этого лизингодателя за четыре года оперативный лизинг вырос от нуля до 41 % в общем объеме лизинговых операций. Резкий скачок в 2010 г. отчасти был обусловлен тем, что в предыдущем году, в период кризиса пришлось столкнуться с серией отказов нефтяных компаний от разработки новых месторождений и приостановить передачу буровых установок в лизинг. Затем ситуация выправилась и 40 тяжелых буровых установок предоставили потребителям, в том числе ОАО «Нова Энергетические услуги» для добычи на месторождениях в Ямало-Ненецком автономном округе, для ООО «Оренбургская буровая компания» и ООО «Оренбургнефть ТНК-ВР».

Таблица 9.5

Оперативный лизинг в компании «ВТБ-Лизинг» в 2007–2010 гг.

В пределах от полугода до четырех лет включительно компанией были заключены договоры лизинга на сумму 14162,4 млрд руб. Это означает, что даже если все они были заключены в рамках оперативного лизинга, то 63 % от стоимости всех сделок оперативного лизинга пришлись на договоры сроком свыше четырех лет.

Напомним, что при оперативном лизинге лизингодатель берет на себя реальный риск остаточной стоимости актива. Следовательно, выход на эту стадию лизинговых отношений предполагает существование достаточно разветвленного вторичного рынка оборудования и умение лизингодателя управлять рисками, вытекающими из права собственности по истечении срока договора лизинга.

При лизинговых операциях целесообразно дифференцировать четыре крупных группы рисков, связанных:

• с выбором предмета лизинга; с поставщиками предмета лизинга;

• с утратой лизингополучателем платежеспособности в период исполнения договора лизинга;

• с ликвидностью предмета лизинга и предметов обеспечения лизинговой сделки;

• с формированием портфеля договоров лизинговой компании.

С учетом стоимости заимствований, рисков по сделке и величины маржи лизингодателя, а также первоначальной стоимости имущества, передаваемого в лизинг, расходов, связанных с поддержанием имущества в надлежащем состоянии, формируется арендная ставка.

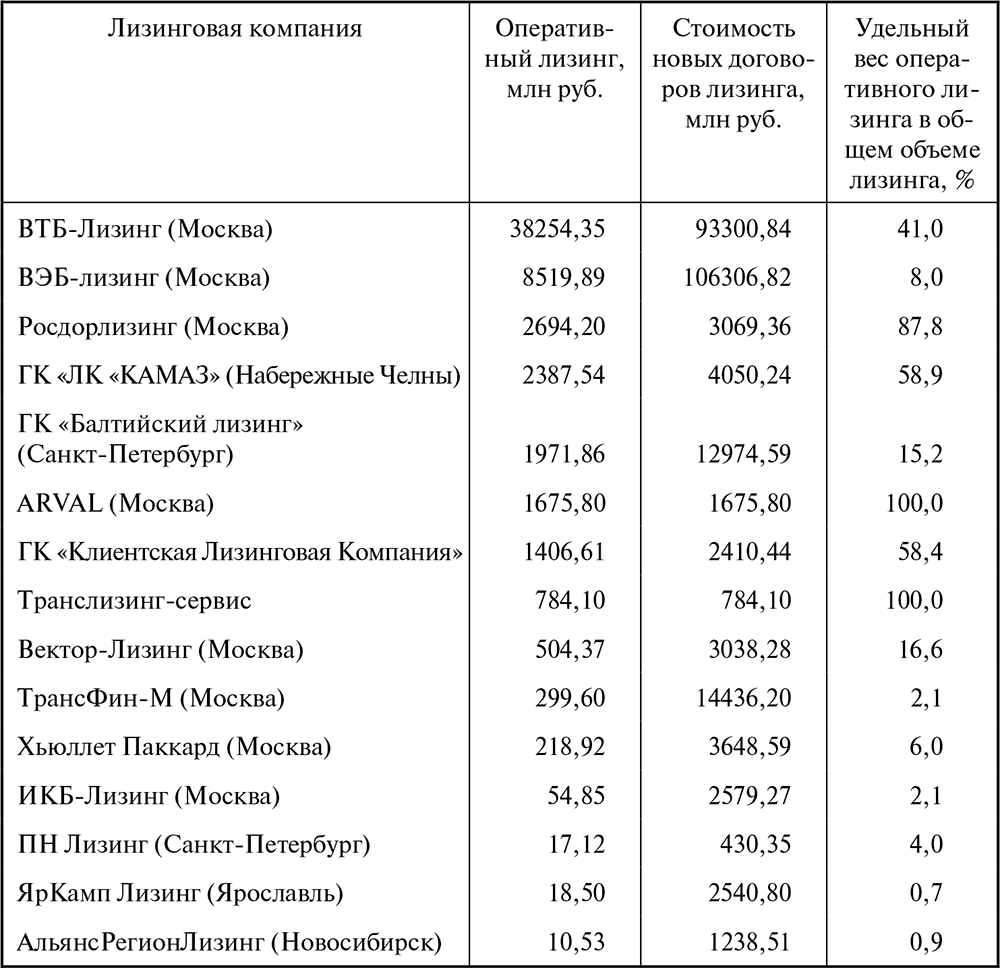

Таблица 9.6

Оперативный лизинг в 2010 г.

В начале II квартала 2011 г. лизинговый процент на железнодорожный подвижной состав, т. е. сумма стоимости заимствований и маржа находились на уровне 10–11 % годовых в рублях.

Расчет лизинговых платежей для сделок оперативного лизинга зависит от многих факторов, например, от: размера ежемесячной арендной ставки; общих ежемесячных (еженедельных) расходов арендодателя; коэффициента использования оборудования; суммы балансовой прибыли, т. е. до вычета процентов по кредитам, амортизационных отчислений и налога; суммы амортизационных отчислений; расходов по страхованию; расходов по техническому обслуживанию; процента по кредитам на закупку сдаваемого в аренду оборудования; накладных расходов.

В США ставки арендной платы при краткосрочной аренде для конкретного вида техники определяются затратным методом с учетом спроса на услуги и ставок конкурентов. Чаще всего применяют двухдневные, недельные и месячные арендные ставки, которые отражаются в прайс-листе арендного предприятия. В любом случае в обязательном порядке оценивают плановую суммарную величину затрат (себестоимость) на определенном отрезке времени. При расчете плановой себестоимости учитывают все виды затрат. Имеются в виду прямые затраты, а также косвенные затраты, специальным образом отнесенные на содержание одного автотранспортного средства. Подробно методики расчета платежей по оперативному лизингу, включая методику Ассоциации американских дистрибьюторов, объединяющей арендодателей в сфере строительной техники, изложены в книге [Газман, 2006, с. 327–333].

Назад: 9.3. Что стоит за дефинициями?

Дальше: 9.5. Методологические подходы к секьюритизации сделок оперативного лизинга