Книга: Лизинг. Финансирование и секьюритизация

Назад: 6.2. Эффективность секьюритизации лизинговых активов

Дальше: 6.4. Страхование финансовых рисков

6.3. Лизинговый бизнес и Базельские стандарты

По сравнению с зарубежными лизинговыми компаниями у российских лизингодателей общие суммы собственных средств, направленных на финансирование проводимых ими лизинговых операций, пока не столь велики (в разы, а то и на порядки меньше). Но вместе с тем следует признать, что в течение последних 3–4 лет происходят заметные изменения, и теперь нередко лизингодатели не боятся рисковать значительными (по российским масштабам) суммами и инвестируют в лизинговый бизнес. Риск является вполне оправданным, и вложенные в лизинговый бизнес собственные средства лизинговых компаний приносят хорошую отдачу.

Пять лет назад, в книге «Ценообразование лизинга» [Газман, 2006] мы анализировали достаточность собственного капитала лизингодателей для заключения новых договоров лизинга. С тех пор российский лизинг пережил взлет, падение, преодолевает период выхода из острого финансового кризиса. Все эти обстоятельства оказали существенное влияние на величину капитала и его использование для финансирования лизинговых сделок, т. е. на политику заимствований.

Так, в 2010 г. из всех участвовавших в ежегодном обследовании 53 лизинговые компании, т. е. 70 % лизингодателей, использовали собственный капитал (в части уставного капитала и прибыли) на финансирование новых лизинговых проектов. Напомним, что на величину собственного капитала влияет величина уставного капитала, добавочный капитал, резервный капитал, нераспределенная прибыль.

Анализ результатов деятельности лизинговых компаний свидетельствует о том, что, пока в подавляющем большинстве случаев на величину собственного капитала лизингодателя повлияли размер уставного капитала и прибыль. В 2010 г. восемь компаний осуществили финансирование в пределах от 300 млн руб. до 1 млрд руб., а еще девять лизингодателей инвестировали в новые проекты от 1 до 6 млрд руб.

Как эти процессы согласуются с нормами Базельского комитета по банковскому надзору? Если вспомнить, то первыми рекомендациями Базельского комитета стал международный стандарт достаточности капитала, который был опубликован в июле 1988 г. Тогда назрела необходимость создать равные правила игры для финансовых учреждений, конкурирующих на мировых рынках.

Документ (Базель I) стал основой регулирования капитала. Было предусмотрено, что достаточность собственного капитала для представителей банковской системы будет составлять 8 %. Норматив потерь в случае дефолта – LGD (Loss Given Default), т. е. безвозвратных потерь с учетом их частичного возмещения, например, путем реализации залога, использования гарантий, был установлен на уровне 45 %, а уровень возмещения – 55 %.

В 2000 г. Базельским комитетом был принят новый свод положений, внедрение которого началось с января 2007 г. Этот документ получил название «Новое соглашение о капитале» (Базель II). Смысл этого документа, по мнению разработчиков, состоял в переходе от надзора, основанного на формальном выполнении количественных нормативов, к риск-ориентированному банковскому надзору. При этом в «Новое соглашение о капитале» вошли и ключевые позиции Базеля I, в частности, определение капитала, требование к поддержанию минимального уровня достаточности капитала, который сохранился в размере 8 %, а также порядок расчета рыночного риска. Вместе с тем был пересмотрен норматив потерь в случае дефолта. Он был сокращен до 35 % от величины подверженности кредитному риску. Соответственно уровень возмещения составил 65 % от общей суммы кредита.

Проведя сопоставительный анализ первых двух документов Базельского комитета, А. Ю. Симановский отметил, что «важнейшими критериями требований к капиталу в рамках наиболее значимого, кредитного риска являются:

• для Базеля I и упрощенного стандартного подхода Базеля II – определенные экспертным путем и административно устанавливаемые по группам активов так называемые коэффициенты риска. Указанные коэффициенты отражают представление международного сообщества регуляторов об уровне риска банковских потерь;

• для стандартного подхода Базель II – коэффициенты рисков, также экспертно определенные и административно установленные, но “завязанные” на оценке платежеспособности заемщиков рейтинговыми агентствами, “уполномоченными” национальными органами надзора (внешние рейтинги);

• для продвинутого подхода Базеля II (IRB-подход) – так называемые неожидаемые потери, которые определяются на основе оценок платежеспособности заемщиков банками-кредиторами (внутренние рейтинги) и формулы, предложенные Базель II для трансформации этой информации в уровень неожиданных потерь и в требования к капиталу» [Симановский, 2008, с. 28].

Следовательно, Базель II предоставил возможность устанавливать более низкие коэффициенты риска, чем Базель I. Например, по ипотечным жилищным ссудам минимальные 50 % риска при стандарте 100 % были снижены до 35 %. Таким образом, речь идет о нормативно устанавливаемом уровне потерь для кредиторов лизинговых компаний, и тогда это должно найти отражение в увеличении резервирования на случай дефолта.

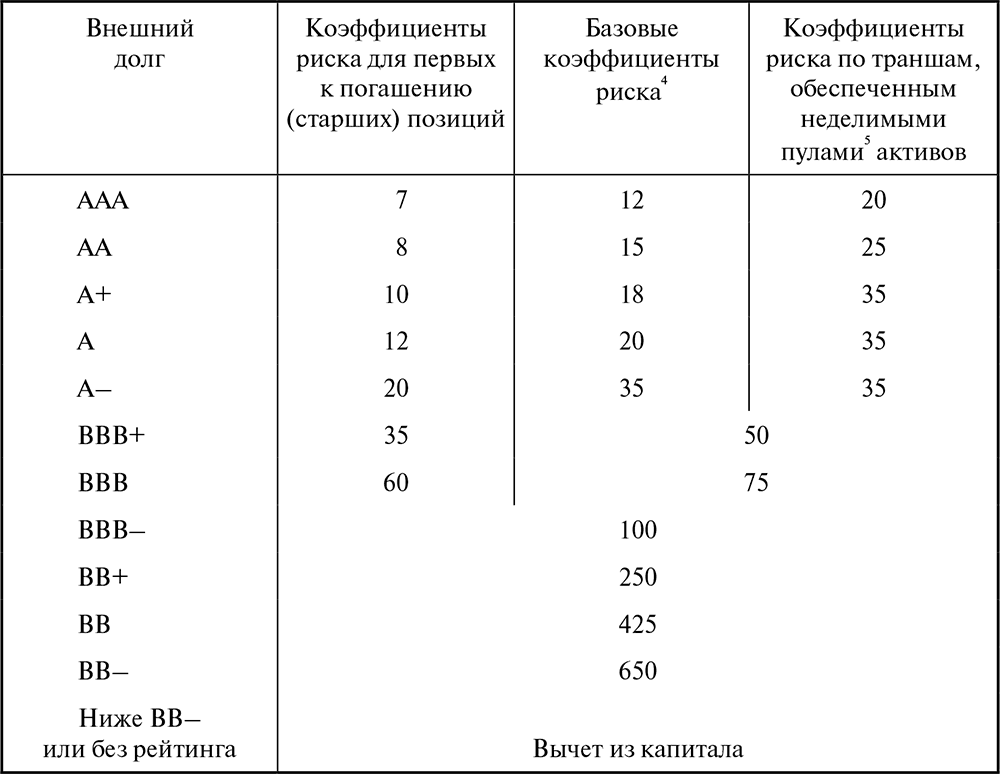

Вместе с тем финансовые организации обязаны поддерживать определенный объем капитала против рисковых активов. Базель II рекомендует применять основанный на рейтингах подход (ratings-based approach) к сделкам по секьюритизации активов. В связи с этим представим таблицу со значениями коэффициентов кредитного риска для сделок секьюритизации, основанными на рейтингах, опубликованную в книге [Анализ математических моделей Базель II, 2010, с. 66].

Таким образом, при принятии Базель II исходили из того, что он должен повысить чувствительность капитала к риску кредитных потерь, поскольку требует от банков повышенного уровня капитала по тем заемщикам, которые оцениваются как несущие повышенную степень кредитного риска. Естественно, что новые требования по резервированию для банков напрямую влияют на деятельность лизингодателей.

Следует отметить, что хотя в целом в Базель II заложен завышенный уровень доверительной вероятности при расчете VaR-модели (векторные авторегрессии) в рамках расширенных подходов, например, 99,9 % для кредитного риска, в интерпретации экспертов Базельского комитета данные вероятности допускают ошибку (отклонение от порогового значения VaR) один раз в тысячу лет. В книге, подготовленной к печати до начала последнего финансового кризиса [Там же, с. 261], отмечается, что в новейшей экономической истории России, которая насчитывает немногим более 15 лет, можно обнаружить два кризисных события в банковской сфере. Поэтому, по мнению авторов, для России нецелесообразно закладывать в прогнозные модели ошибку намного меньше 2 / 15 × 100 % ≈ 13,33 %, которая отражает системный риск подверженности ей всех банков страны один раз в семь-восемь лет. Следовательно, с управленческой точки зрения допустимые прогнозы можно получить при расчете VaR на уровне 90 %. Полагаю, что замечание в целом верное. Более того, если бы эта публикация задержалась еще на полгода, то рекомендация авторов по корректировке базельского уровня доверительной вероятности при расчете VaR-модели была бы еще более жесткой, т. е. показатель сократился бы до 85 % или даже до 80 %.

Таблица 6.1

Коэффициенты кредитного риска для сделок секьюритизации для долгосрочных рейтингов, %

4 Базовые коэффициенты риска применяются ко всем секьюритизированным позициям, у которых отсутствует долгосрочный внешний рейтинг или основанный на нем расчетный рейтинг и пул не является неделимым.

5 Неделимыми признаются пулы, включающие не менее шести эффективных позиций (кредитов).

О том, какие проблемы вскоре возникли у всей мировой финансовой системы, подробно говорилось в первой главе учебника. В результате, находясь под прессом острой критики в адрес регуляторов, Базельский комитет по банковскому надзору разработал и лидеры стран G-20 одобрили на саммите в Сеуле (12 сентября 2010 г.) новые банковские стандарты капитала и ликвидности (Базель III). Было высказано предположение, что Базель III укрепит финансовую устойчивость мировой банковской (и финансовой в целом) системы за счет улучшения качества, повышения объема и согласованности банковского капитала и увеличения банковских ликвидных резервов.

Введение новых норм по требованию к структуре активов и капитала банков начнется с января 2013 г. и должно полностью завершиться к январю 2015 г., а по структуре резервов – к 1 января 2019 г.

Предусматривается, что доля капитала первого уровня в общем объеме минимально необходимого капитала вырастет с нынешних 4 до 6 % от активов, взвешенных по риску, а доля акционерного капитала в капитале первого уровня увеличится с 2 до 4,5 %.

Также от банков будет требоваться создание дополнительных специальных буферов капитала (резервного и антициклического) – по 2,5 %. В итоге минимальный уровень достаточности капитала первого уровня возрастет до 8,5 % с учетом требований к созданию дополнительных резервов. Минимальная необходимая общая достаточность капитала сохранится на уровне 8 % от взвешенных по показателю риска активов банка, однако с учетом капитального буфера достигнет 10,5 %. Общий уровень требований к достаточности обыкновенного акционерного капитала, в который входит капитал, внесенный акционерами, и нераспределенная прибыль, возрастет до 7 %.

Конечно, перечисленные меры приведут к более жесткому регулированию деятельности финансовых институтов, в том числе лизинговых компаний в части заимствований и формирования пропорций лизингового портфеля. Данные обстоятельства напрямую окажут влияние и на проведение сделок секьюритизации лизинговых активов. То есть с этого времени, по всей видимости, изменятся требования и к российским лизинговым компаниям по уровню обеспеченности их собственным капиталом.

Остается открытым вопрос, насколько банки и вслед за ними другие финансовые организации, включая лизинговые компании, смогут исполнить новые Базельские требования? Дожидаться, когда эмпирика подтвердит или опровергнет качество нормативов и способность субъектов финансового рынка их выполнить, наверное, не самый лучший эксперимент. Определенная доля пессимизма обусловлена воспоминанием событий шестилетней давности, когда на Международной конференции по лизингу в феврале 2005 г. в Вене Председатель Европейской федерации национальных лизинговых ассоциаций «Leaseurope» Алан Е. Верват (Бельгия), а спустя год – в феврале 2006 г. на аналогичной конференции в Берлине Президент Ассоциации лизинговых компаний Германии Херст-Гюнтер Шульц высказывали мне серьезную обеспокоенность распространением действия стандарта Базель II на лизинговые компании в Европе.

Назад: 6.2. Эффективность секьюритизации лизинговых активов

Дальше: 6.4. Страхование финансовых рисков