Книга: Лизинг. Финансирование и секьюритизация

Назад: 4.3. Купля-продажа лизинговых контрактов

Дальше: 4.5. Финансирование под уступку денежного требования

4.4. Эмиссионное финансирование лизинга

Эмиссионная деятельность лизинговых компаний является значимым направлением финансирования лизинговых операций в России и одним из важнейших элементов сделок секьюритизации лизинговых активов, по сути, их предтечей. Можно вполне определенно утверждать, что лизингодатели-эмитенты – это потенциальные оригинаторы (инициаторы) сделок секьюритизации.

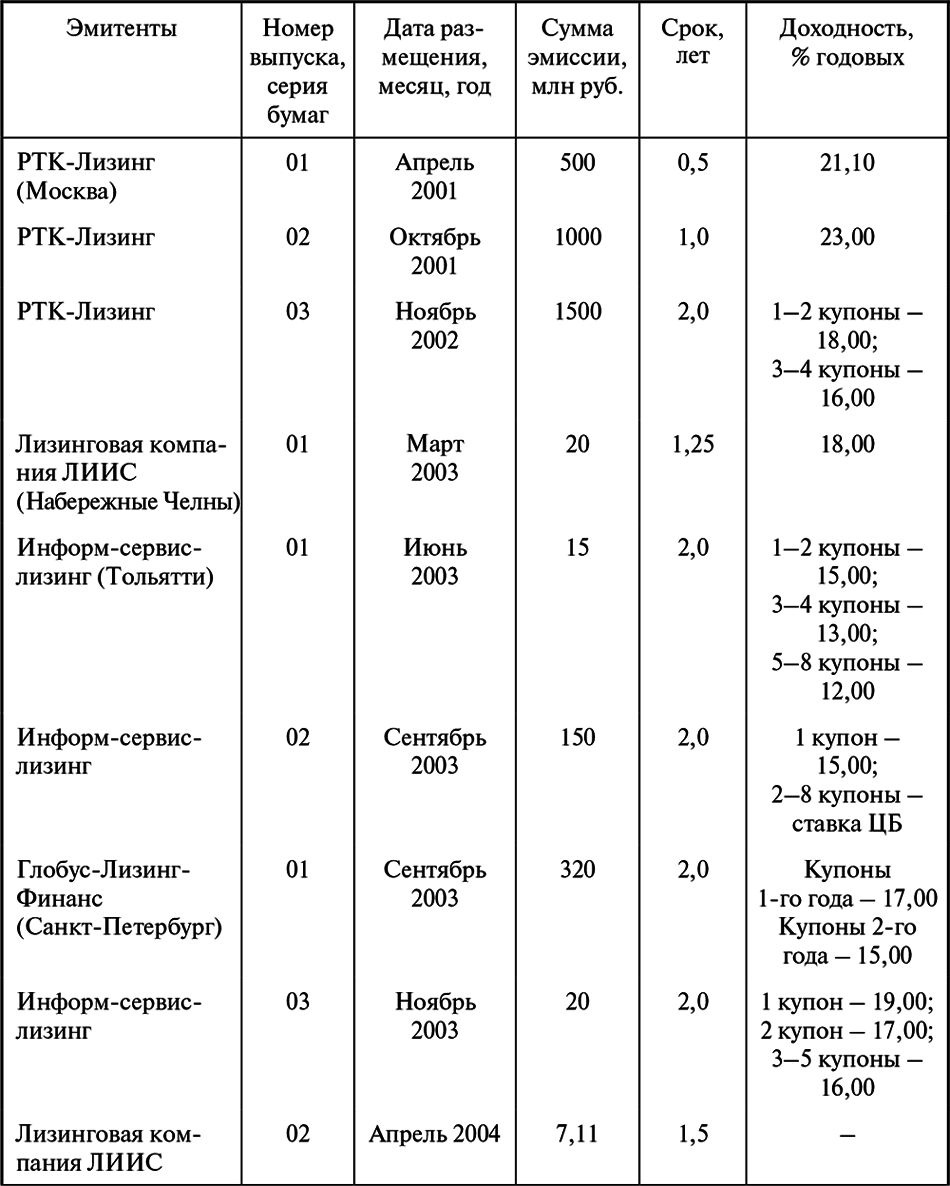

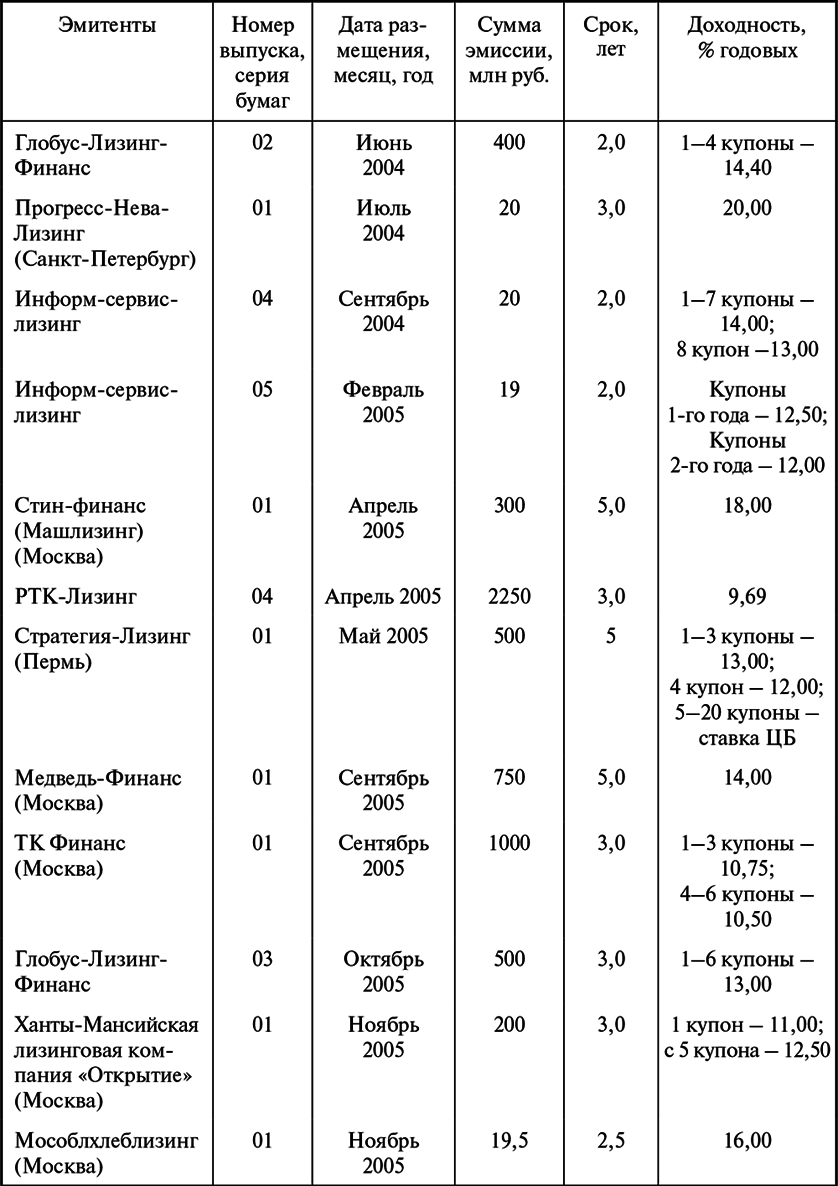

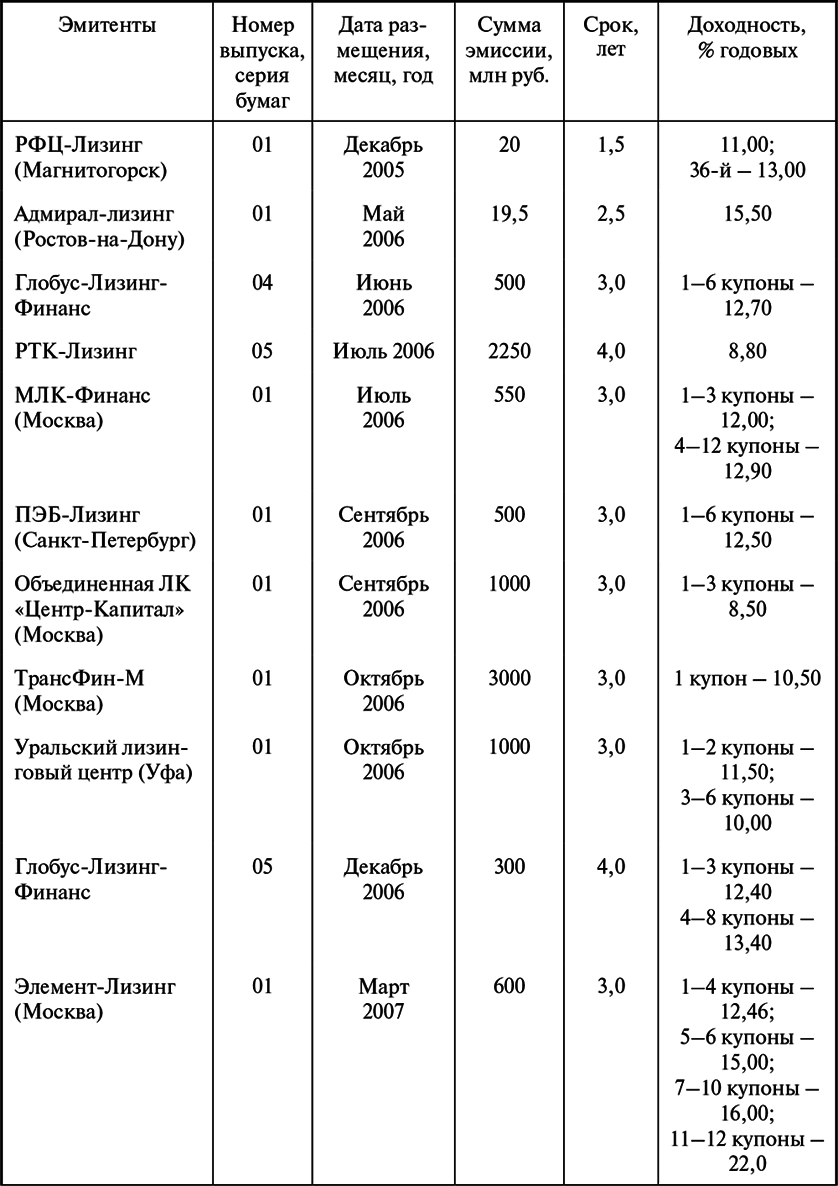

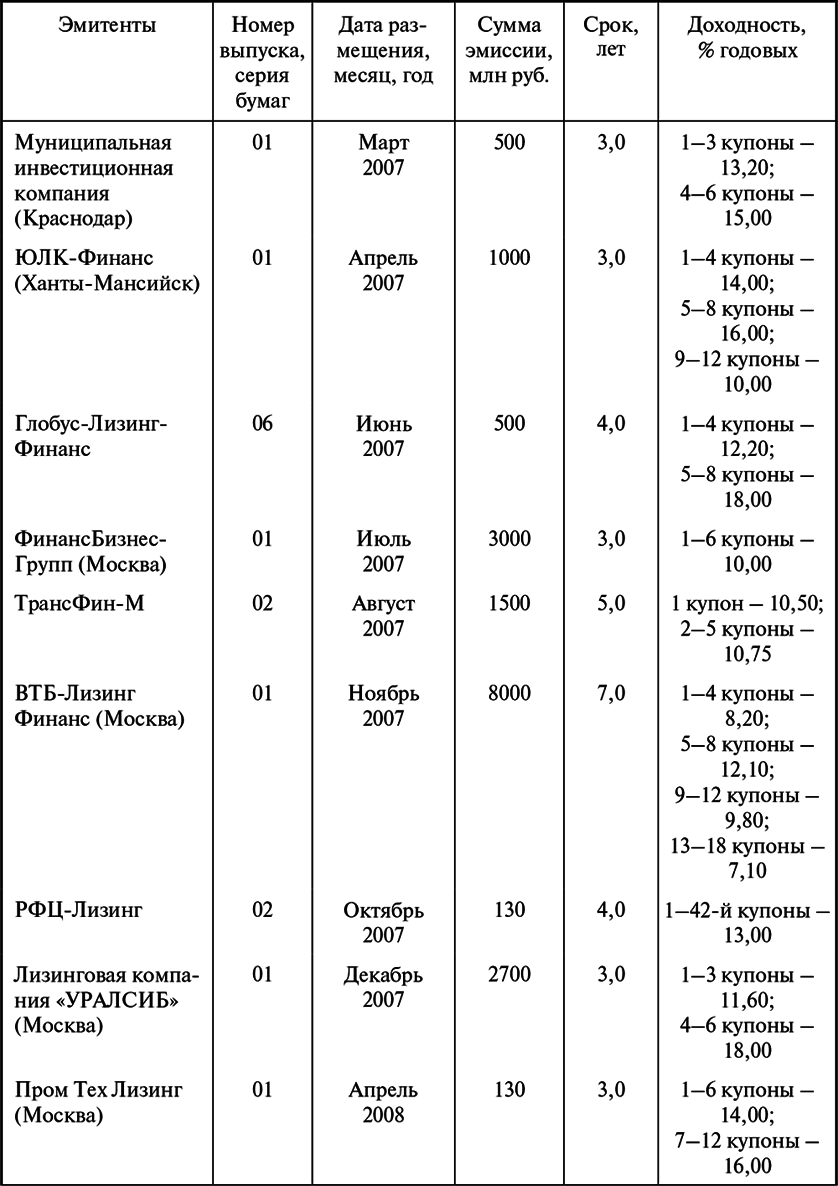

За десятилетний период с апреля 2001 г. по апрель 2011 г. не менее 34 эмитентов, а ими выступали либо непосредственно сами российские лизинговые компании, либо специально созданные для этих целей их «дочки», т. е. финансовые агенты (SPV), осуществили 76 рублевых эмиссий на российских фондовых биржах. Сумма денежных средств, которые были получены от размещения этих облигаций, составила 125,3 млрд руб., что в пересчете по текущим валютным курсам составляет около 4,2 млрд долл.

Первые выпуски были краткосрочными: всего на полгода-год. Затем продолжительность обращения бумаг удлинилась, сначала до 2–3 лет, затем с 2005 г. – до 4–5 лет, с 2007 г. – до 7 лет, а с 2010 г. – до 10 лет. То есть сроки привлечения денег посредством выпуска облигаций стали сопоставимы со средними сроками договоров лизинга в стране и даже превышают их. Стоимость привлечений во многом зависит от объемов эмиссии, сроков и места размещения, периодичности погашения задолженности, имиджа эмитента.

Доходность по купонам облигаций находится в прямой зависимости от ситуации, складывающейся на рынке заимствований. Вполне корректно говорить о наличии волнообразной кривой. Так, до кризиса стоимость денег на рынке капитала неуклонно уменьшалась. Например, у компании «РТК-Лизинг» за пять лет динамика сокращения была более чем двукратная. Затем в ходе кризиса тренд доходности изменился. Начался рост процентных ставок по купонам корпоративных облигаций. В частности, у компании «ВТБ-Лизинг Финанс» по первым четырем купонам первого выпуска облигаций ставка равнялась 8,2 %, по следующим четырем купонам доходность инвесторов выросла почти в полтора раза – 12,1 %, а потом, соответственно, сократилась на треть до 9,8 %, и через два года после размещения достигла 7,1 %. В декабре 2009 г. и в августе 2010 г. доходность инвесторов по семилетним бумагам опускалась ниже 7 %.

Таким образом, по мере выхода из кризиса ставки купонной доходности стали понижаться, а в отдельных случаях они сократились даже до уровня, меньшего чем ставка рефинансирования ЦБ РФ. Такая размерность предлагаемой купонной доходности может представлять интерес для инвесторов, которые придерживаются в основном консервативной политики инвестирования.

Отличительной особенностью проведенных облигационных займов большинства лизингодателей явилась тщательность подготовки и обоснованность проектов. Выпущенные в оборот ценные бумаги, а некоторые из них будут погашаться в 2017–2020 гг., пользуются большим спросом у инвесторов, что свидетельствует об их уверенности в финансовой надежности эмитентов и в получении ожидаемых доходов на долгосрочную перспективу.

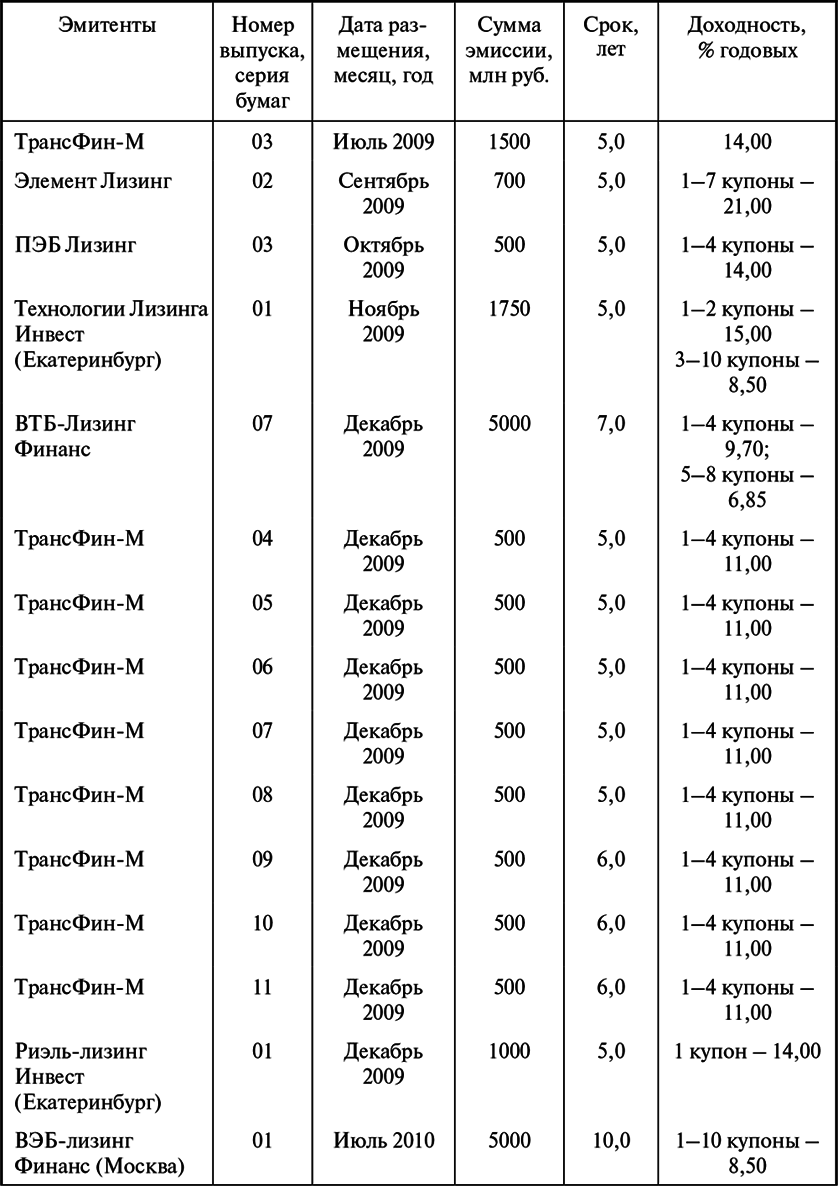

Таблица 4.4

Эмиссия корпоративных и биржевых облигаций в 2001–2011 гг.

Облигации выпускаются с условиями, по которым срок купонного периода составляет квартал, полгода (что встречается наиболее часто), месяц, год. Используются схемы равномерной амортизационной структуры погашения, а также применяется график неравномерного покрытия задолженности заемщиков.

Нам известны случаи дефолта по одной сделке российского лизингодателя по облигациям внешнего займа (100 млн долл.) и по четырем сериям выпусков по облигациям внутренних займов, где сумма по основному долгу и по процентам достигла почти 1060 млн руб. Приведенный показатель означает, что непогашенная задолженность в части основного долга по имевшим место дефолтам составляла 0,96 % от суммы эмиссий по всем размещенным выпускам облигаций. Данный показатель можно оценить как сравнительно небольшой. Его скромная размерность обусловлена и тем, что риск инвестирования посредством облигаций считается ниже по сравнению с прямым кредитованием заемщика.

В период кризиса имели место случаи, когда выпуски облигаций были аннулированы из-за неразмещения ни одной из бумаг. Несколько прецедентов связаны с частичным размещением бумаг (на 30 %, 18 % от выпуска).

Многие выпуски облигаций содержат различные условия предоставления оферты. В результате лизингодатели использовали право выкупа бумаг. Некоторые из них осуществляли рефинансирование посредством проведения новой эмиссии. То есть, к примеру, лизинговая компания выпускала ценные бумаги с купонной доходностью на 425 базисных пункта (б.п.) дешевле, чем те, которые были размещены ею на фондовом рынке годом раньше. Полученные средства пошли на погашение одного из предыдущих выпусков, по которому в силу кризиса стоимость привлеченных средств оказалась значительно больше. Конечно, такая схема эмиссионной деятельности может заслужить упреки аналитиков и обвинения в пирамидальности, негативный оттенок которой заставляет насторожиться специалистов по риск-менеджменту. Вместе с тем эта же схема во многом схожа с одним из элементов проведения сделок секьюритизации, о чем будет более подробно сказано в следующей главе.

Одним из свидетельств начала процесса преодоления финансового кризиса в российской лизинговой индустрии явилась повышенная эмиссионная активность лизингодателей. Так, за период с середины 2009 г. до ноября 2010 г. десять компаний осуществили 22 выпуска корпоративных и биржевых облигаций на общую сумму 36700 млн руб., т. е. в пересчете более чем на 13 млрд долл.

При принятии окончательного управленческого решения о размещении ценных бумаг эмитенты соотносят свои цели с общей экономической ситуацией в стране, положением дел на отечественном и зарубежном рынках по условиям стоимости и сроков привлечения инвестиций, объемов заимствований капитала.

Как видно из табл. 4.4, часть лизинговых компаний в последнее время стали эмитировать биржевые облигации (БО). Такие действия вполне резонны. Они обусловлены нормами Федерального закона от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» и требованиями Федеральной службы по финансовым рынкам (ФСФР), в соответствии с которыми с 31 декабря 2009 г. определяется учет капитала поручителя по выпуску или наличию обращения ценных бумаг в Котировальном списке (действующего листинга) по фондовой бирже.

Дело в том, что процедура выпуска биржевых облигаций имеет ряд существенных преференций по сравнению с выпуском корпоративных облигаций, так как:

• биржевые облигации могут быть эмитированы компаниями, которые уже котируются на бирже; установленные законодательные ограничения на выпуск бумаг без обеспечения или на сумму, не превышающую размер уставного капитала акционерного общества, не распространяются на выпуск биржевых облигаций;

• биржевые облигации могут выпускаться без залогового обеспечения;

• при эмиссии этих бумаг нет необходимости осуществлять регистрацию эмиссии регулятором, регистрации проспекта и отчета об итогах выпуска, а значит, нет необходимости платить соответствующую государственную пошлину, сокращаются временные потери, связанные с этими процедурами. Последнее обстоятельство позволяет более гибко и обоснованно в привязке к текущим рыночным условиям устанавливать ставки купонной доходности по бумагам.

Следовательно, стандарты проспекта биржевых облигаций в целом значительно либеральнее по сравнению с корпоративными облигациями. Вместе с тем срок обращения биржевых облигаций не может превышать трех лет. Хотя с помощью этих бумаг можно достичь оперативности в покрытии дефицита оборота, но в то же время напрямую, без каких-либо комбинаций, данный инструмент применим только для среднесрочного финансирования. В том случае, если реализуется сложный долгосрочный инвестиционный проект, который предусматривает поэтапное финансирование, или проект, по которому лизинговая компания сумела получить от продавца имущества рассрочку платежей по договору купли-продажи, можно структурировать эмиссию облигаций таким образом, чтобы осуществлять привлечение необходимых денежных средств с учетом средней срочности, используя при этом биржевые облигации.

Анализируя временные аспекты выпуска облигаций, следует учитывать, что средние сроки договоров лизинга в России превышают пять лет, и существует немало инвестиционных проектов большей длительности. Совсем не случайно, что в то же время, когда одни лизингодатели выпускали биржевые облигации, другие осуществляли эмиссии корпоративных облигаций на 7 и на 10 лет. Причем доходность по долгосрочным бумагам была в полтора-два раза ниже, чем по биржевым облигациям, что соответствующим образом отражает и оценку рисков для инвесторов. Выбор определяется стратегией развития лизинговой компании и тактикой ведения ее бизнеса.

Таким образом, можно сделать вывод, что в дальнейшем для финансирования лизинговых инвестиционных проектов будет формироваться два направления заимствования денежных средств на фондовом рынке – посредством выпуска биржевых и корпоративных облигаций. Эти ценные бумаги могут различаться по следующим признакам:

• скорости проведения эмиссии;

• условиям регистрации;

• срочности обращения;

• требованиям инвесторов по обеспеченности;

• доходности для инвесторов.

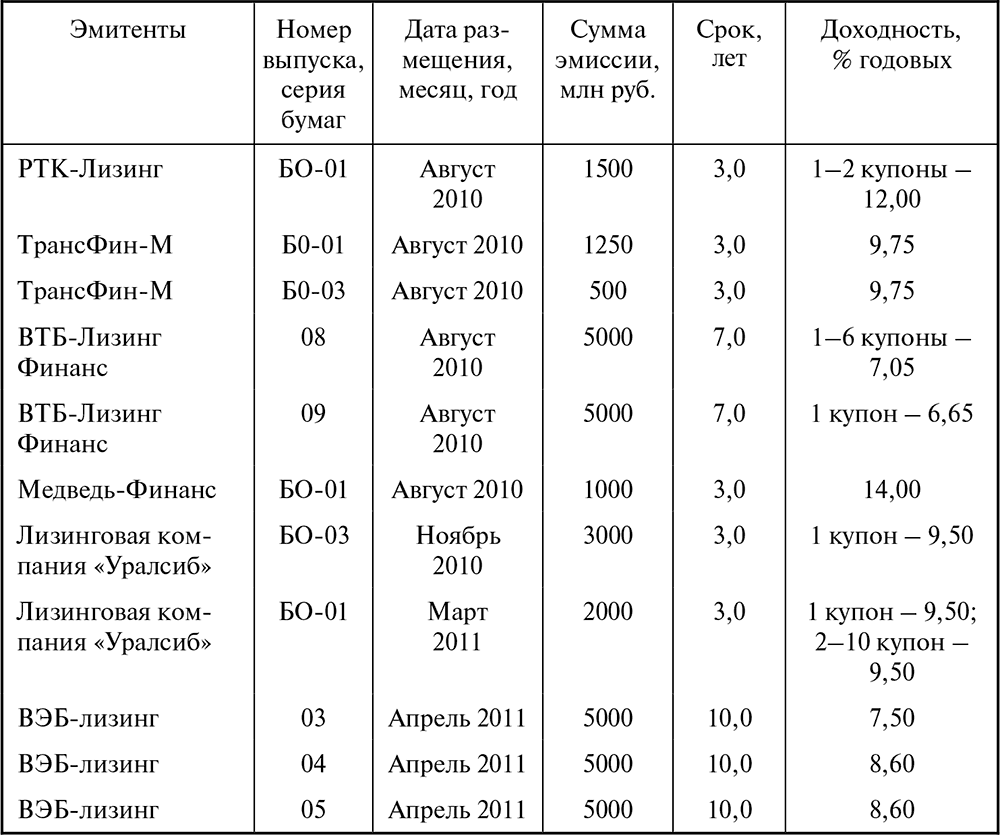

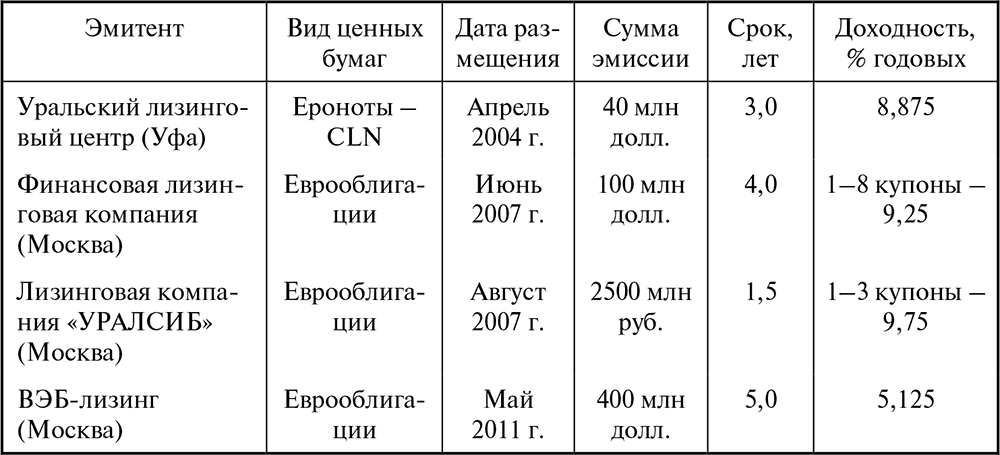

Более 73 % привлеченного всеми лизингодателями капитала с помощью эмиссий облигаций приходится на компании «ВТБ-Лизинг», «ВЭБ-лизинг», «ТрансФин-М», Лизинговую компанию «Уралсиб». Это во многом разные хозяйствующие субъекты с точки зрения их финансовых и организационных возможностей, масштабности сделок, клиентских баз. Полагаю, что в настоящее время их экономические кондиции и определенный имидж являются олицетворением двух направлений заимствования на фондовом рынке: корпоративного и биржевого.

Таблица 4.5

Крупнейшие эмитенты облигаций в рублях, размещенных в 2001–2011 гг.

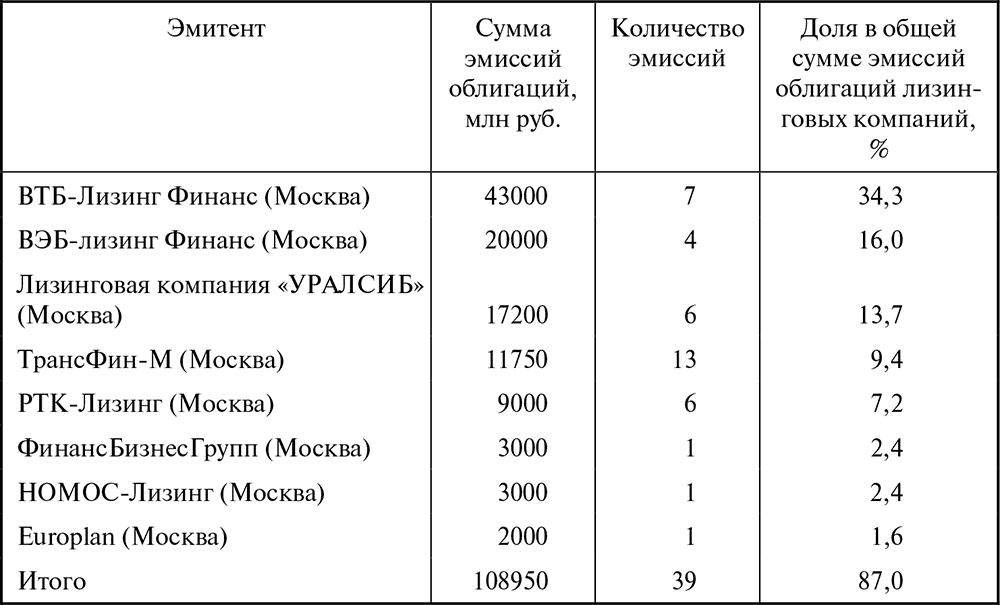

Некоторые из лизингодателей-эмитентов выпускали кредитные ноты и еврооблигации.

Кредитные ноты (credit-linked notes CLN) – это ценные бумаги, выпускаемые банком-организатором в соответствии с уже существующей зарегистрированной программой выпуска. Ноты представляют собой условные обязательства банка-организатора, выплаты по которым обусловлены исполнением заемщиком обязательств по кредиту, выданному ему этим банком. То есть банк-организатор ничего не будет должен владельцам нот, если он, в свою очередь, ничего не получит от заемщика. Схема взаимоотношений участников проекта такова: как только банк-организатор набрал спрос инвесторов на ноты, он тут же собирает с инвесторов деньги и выдает их в качестве кредита заемщику. Инвесторы получают ноты через небольшой промежуток времени, например, через неделю.

Следовательно, кредитные ноты являются долговым инструментом, размещенным преимущественно на международных рынках, платежи по которому привязаны к платежам по кредиту, выданному компании. CLN имеют ряд особенностей и отличий от выпуска рублевых облигаций: гибкость и быстрота; дешевизна (фиксированная процентная ставка обычно ниже, чем ставка по обязательствам, размещаемым внутри страны); создание предпосылок для выхода на международные рынки капитала (еврооблигации, IPO); привлечение западных инвесторов и создание международной публичной кредитной истории; формирование международного инвестиционного бренда.

Ноты выпускаются по английскому праву. Такой порядок применяется не только в России, но и в ряде других стран.

Основные отличия кредитных нот от еврооблигаций следующие: нет необходимости в регистрации; более спокойные требования по раскрытию информации; возможен, но не обязателен листинг; предпочтителен, но не обязателен кредитный рейтинг; более короткие сроки подготовки (1–2 месяца вместо 3–4 месяцев), меньшие в полтора-два раза юридические расходы.

Считается, что еврооблигации доступны компаниям, достигшим определенного уровня раскрытия информации о себе, корпоративного управления и, естественно, операционного развития. Схема выпуска еврооблигаций, в целом, идентична схеме выпуска кредитных нот, но требования к эмитентам обоих инструментов различаются. Традиционное отличие заключается в структуре, в частности, наличии SPV (необходима ее регистрация в благоприятной налоговой юрисдикции, обычно в Люксембурге или Ирландии). Требования к компаниям, размещающим еврооблигации, включают в себя:

• соответствие объемов привлекаемого финансирования операционным показателям;

• наличие международной консолидированной отчетности;

• наличие международного кредитного рейтинга по шкалам одного из трех ведущих рейтинговых агентств – S&P, Moody’s или Fitch (предпочтительно наличие двух рейтингов на уровне не ниже эквивалента «В»);

• раскрытие информации в соответствии с международным законодательством;

• проведение процедуры Due Diligence в рамках подготовки проспекта эмиссии;

• высокий уровень корпоративного управления.

Таблица 4.6

Эмиссии еврооблигаций, евронот (CLN) российскими лизингодателями

Удельный вес суммы различных облигаций, выпущенных лизингодателями, в 2009 г. составлял 2,75 %, а в 2010 г. – 2,63 % от всех корпоративных рублевых облигаций, размещенных на фондовом рынке России.

Примечательно, что облигации, эмитируемые лизинговыми компаниями или их SPV, в действительности становятся все более ценными. Об этом свидетельствует тот факт, что в Ломбардный список Банка России, в который попадают бумаги с высокими рейтинговыми характеристиками надежности, в 2008 г. были включены облигации «ВТБ-Лизинг Финанс» и Лизинговой компании «УРАЛСИБ».

Наиболее значимой, но заставляющей задуматься о валютных рисках, стала эмиссия еврооблигаций, номинированных в долларах, которую осуществил «ВЭБ-лизинг» в мае 2011 г. через дочернюю компанию «VEB Leasing Limited», расположенную в Ирландии. Лизингодатель привлек самые дешевые деньги за всю десятилетнюю историю эмиссий облигаций – на уровне 5,125 % на 5 лет с полугодичным периодом выплаты процентов. Организаторами сделки выступили: «Goldman Sachs», «Credit Suisse» и «ВЭБ Капитал», соорганизатор – «Raiffeisen Bank International AG». Международные рейтинговые агентства Fitch и Standard&Poor’s присвоили выпуску рейтинги BBB/BBB соответственно, что отражает высокий уровень надежности и финансовой устойчивости компании, которая оценивается на уровне материнской компании «Внешэкономбанк» и соответствует суверенному рейтингу Российской Федерации. База инвесторов характеризуется хорошей диверсификацией по типам и географии. Большая часть еврооблигаций была размещена среди широкого круга высококлассных долгосрочных инвесторов. Общее число инвесторов, подавших заявки при размещении, превысило 200. Книга заявок была переподписана более чем в 7 раз, что позволило разместить еврооблигации ниже первоначального ценового диапазона. В итоге распределение инвесторов по географии приняло следующий вид: Великобритания – 33 %, Швейцария – 22 %, Россия – 20 %, остальные страны Европы – 16 %, Азия – 9 %. По типу инвесторов распределение приняло следующий вид: управляющие компании – 36 %, банки и частные инвесторы – 48 %, хедж-фонды – 13 %, страховые компании – 3 %. Размещение компанией «ВЭБ-лизинг» еврооблигаций обеспечило иностранным инвесторам возможность инвестировать в публичные долговые ценные бумаги в российский лизинговый сектор, в компанию, участвующую в крупных инфраструктурных проектах по модернизации основных секторов экономики.

По имеющимся у нас данным, за десять лет (2001–2011 гг.) не менее 41 эмитента осуществили более 80 эмиссий на российских и зарубежных фондовых биржах на сумму около 6,7 млрд долл. (в пересчете), включая выпуск корпоративных и биржевых облигаций на внутреннем рынке, а также еврооблигаций, евронот и эмиссий облигаций при секьюритизации лизинговых активов, которые были проведены на рынках в других странах.

Назад: 4.3. Купля-продажа лизинговых контрактов

Дальше: 4.5. Финансирование под уступку денежного требования