Книга: Лизинг. Финансирование и секьюритизация

Назад: 4.2. Модель стоимостного состава новых договоров лизинга

Дальше: 4.4. Эмиссионное финансирование лизинга

4.3. Купля-продажа лизинговых контрактов

Развитие отечественного лизингового бизнеса, усиление конкуренции на рынке лизинговых услуг, проникновение на него зарубежного капитала, а с ним и новых технологий ведения бизнеса, будут оказывать все большее влияние и воздействие на проведение в нашей стране сделок купли-продажи лизинговых контрактов, приобретение портфелей лизинговых договоров при покупке лизингодателей, слияниях и поглощениях лизинговых компаний.

Поэтому крайне важно должным образом осуществить правовое и экономическое структурирование этих сделок. Обязательно потребуется осуществление организационного, экономического, юридического due-diligence, поскольку необходимо будет сформировать комплекс договорных отношений между всеми участниками сделок.

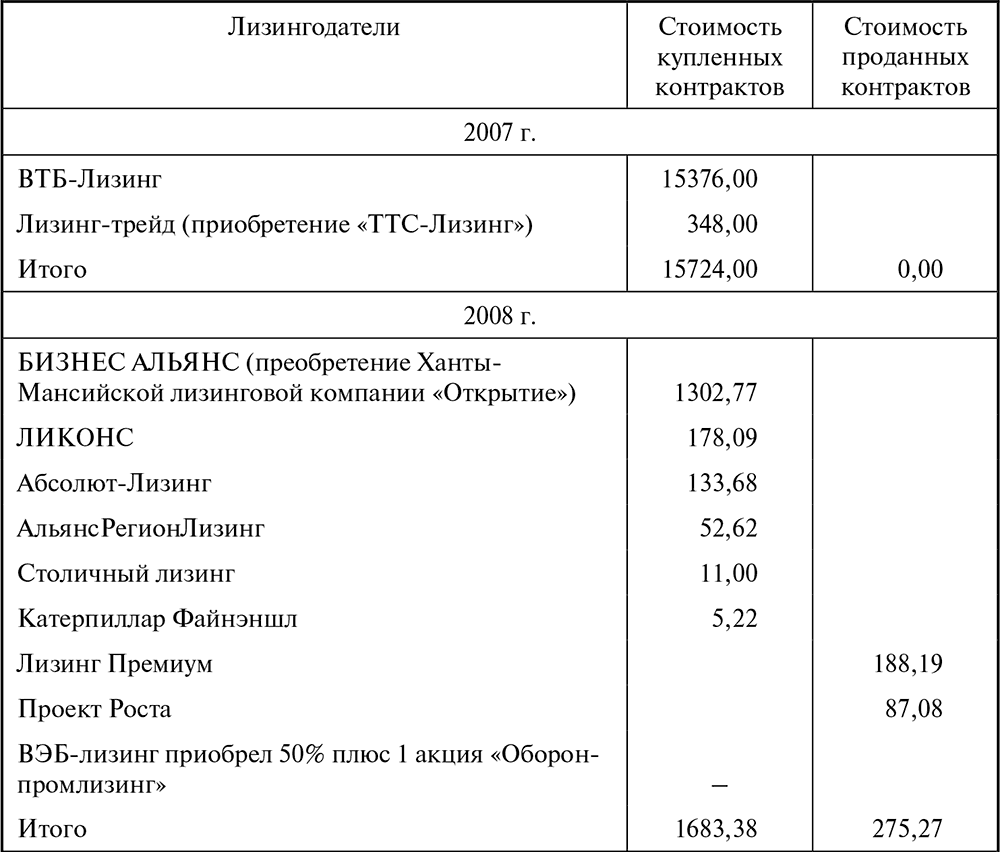

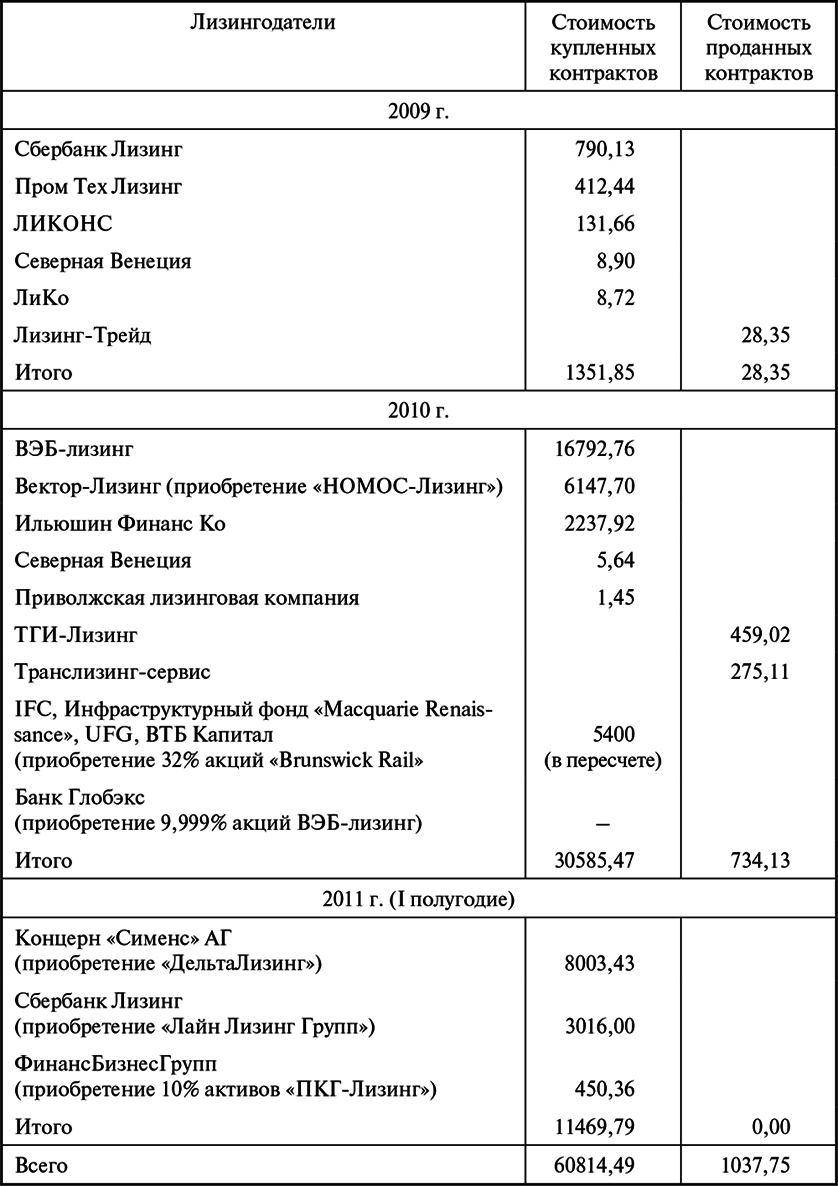

Начиная с 2003 г. в России были совершены целый ряд сделок по купле-продаже лизинговых контрактов, слиянию и поглощению лизинговых компаний. Часть из них, состоявшихся до 2007 г., описана нами ранее [Газман, 2008]. Процесс развития отечественного рынка лизинговых услуг, демонстрирующий существенную динамику в первые годы XXI в., сопровождался и проведением M&A-сделок, совокупная сумма которых за четыре года составляла около 60 млрд руб.

В прогнозах авторов публикаций по вопросам количественного и качественного воздействия финансового кризиса на лизинговую отрасль часто отмечалось, что он должен привести к увеличению числа сделок слияний и поглощений (M&A) и купли-продажи лизинговых компаний и лизинговых портфелей, повышению концентрации лизинга, росту количества дефолтов лизингодателей. Однако в наиболее острый период кризиса, т. е. в 2009 г., эти прогнозы не подтвердились.

Действительно, предложений о покупке отдельных контрактов и портфелей договоров было достаточно много. Однако стоимость купленных контрактов, которую указали только 5 из 94 участников нашего проекта исследования лизингового рынка, по результатам 2009 г., составила 1352 млн руб., или чуть более полпроцента от стоимости новых договоров, заключенных респондентами (см. табл. 4.3). Это не случайно. Учитывая, что стоимость денег на рынке капитала в этот период была выше, чем на два года раньше, эффект от такой сделки покупатель мог получить лишь при очень большом дисконте, который лизингодатель – продавец лизингового контракта – согласился бы предоставить, только находясь на грани дефолта.

По мере выхода из кризиса, в 2010 г. ситуация стала меняться. Сделки купли-продажи лизинговых контрактов участились. Только за один год они выросли почти в 19 раз. К примеру, портфель лизинговых договоров компании «ВЭБ-Лизинг» за счет приобретенных контрактов увеличился на 15,4 %.

Продажа лизинговых контрактов означает, что у продавцов, скорее всего, возникли определенные проблемы с ликвидностью. Приобретение контрактов свидетельствует об избыточной ликвидности у покупателей. То есть для них доходность по новым приобретенным контрактам выше ставки привлекаемых денежных средств. Данное обстоятельство определяет мотивацию этих лизингодателей для осуществления инвестиционной экспансии.

Таблица 4.3

Стоимость купленных и проданных лизинговых контрактов и компаний в 2007–2011 гг., млн руб.

Конечно, стоимость проданных и купленных лизинговых контрактов должна быть одинаковой. Однако расхождение может быть обусловлено тем, что не все лизингодатели сообщили о своих продажах или те, кто выступал в качестве продавца, ушли с рынка и не участвовали в проекте.

Каким образом можно количественно «образмерить» уровень повышения инвестиционной активности лизингодателя (IAL), проявившийся в покупке новых лизинговых контрактов? Для этого следует сопоставить стоимость приобретенного контракта (CLC) с величиной портфеля действующих договоров лизинга до начала сделки (OS):

IAL = CLC / OS · 100 %. (4–8)

Так, у компании «ВЭБ-Лизинг» стоимость купленных контрактов составляла 16792,76 млн руб., а величина портфеля лизинговых договоров равнялась 110387,00 млн руб. В результате несложного расчета получается, что инвестиционная активность этой лизинговой компании в части покупки контрактов у других лизингодателей составляла 15,3 %.

В 2007 г. компания «ВТБ-Лизинг» купила у Лизинговой компании «Магистраль Финанс» контракты лизинга железнодорожного подвижного состава на сумму в 607 млн долл., лизингополучателем по которым выступает РАО «РЖД». На тот период это была наиболее крупная сделка на российском рынке по купле-продаже действующих договоров лизинга.

Рассмотрим, что происходит при реализации подобных сделок. При продаже лизингового контракта другому лизингодателю возможны сценарии, когда ранее заключенный договор лизинга:

• прекращает свое действие, и новый лизингодатель заключает с тем же лизингополучателем новый договор лизинга на таких же условиях, которые содержались в старом договоре, или на иных условиях;

• продолжает свое действие на прежних условиях и при этом происходит перемена лица в обязательстве (договор цессии), т. е. со стороны старого лизингодателя происходит уступка права требования, и к новому лизингодателю переходит право кредитора.

При уступке права требования по договору финансового лизинга должен осуществляться переход права собственности на предмет лизинга от прежнего лизингодателя к новому лизингодателю, иначе невозможна дальнейшая реализация данного договора. Для оформления этой процедуры стороны заключают сложный договор (не синоним трудного) о перемене лица в обязательстве с уступкой права требования по лизинговым платежам. То есть этот договор состоит из двух разделов: полной и безусловной смены лица в обязательстве и уступки в получении платежей. Чтобы не возникало каких-либо неясностей, ущемления прав и других проблемных вопросов, подписать договор необходимо всем трем заинтересованным лицам: предыдущему лизингодателю, новому лизингодателю и лизингополучателю.

В результате новый лизингодатель принимает на себя следующие права старого (предыдущего) лизингодателя по договору лизинга:

а) право собственности на лизинговое имущество, которое находится во временном владении и пользовании лизингополучателя в соответствии с условиями договора лизинга;

б) право требования от лизингополучателя уплаты по договору лизинга всех причитающихся платежей.

С подписанием Соглашения о перемене лица в обязательстве отношения старого лизингодателя и лизингополучателя по уплате лизинговых платежей прекращаются.

Переход права собственности на предмет лизинга от старого лизингодателя к третьему лицу по договору купли-продажи согласия должника (т. е. в данном случае – лизингополучателя) не требует. Даже если должник против этой сделки, кредитор вправе уступить право требования третьему лицу (п. 2 ст. 382 ГК РФ).

В Соглашении о перемене лица в обязательстве новый лизингодатель принимает на себя следующие обязательства старого лизингодателя по договору лизинга: обязанность по предоставлению лизингового имущества во временное владение и пользование лизингополучателю в соответствии с условиями договора лизинга; обязанность по передаче в собственность лизингополучателю лизингового имущества в порядке и на условиях, предусмотренных договором лизинга.

Какой тактики следует придерживаться при покупке и продаже лизинговых контрактов? Допустим, что у компании «В-Лизинг» показатель реального удорожания лизинговой сделки меньше, чем, скажем, 10 % в год, и эта компания намеревается купить лизинговый контракт у другой компании, заинтересованной в его продаже. Логика подсказывает, что подобную сделку целесообразнее осуществить, если у продавца контракта в лизинговом портфеле заложено удорожание в размере, превышающем 10 %.

В том случае, если показатель удорожания в портфеле лизинговых сделок у «В-Лизинг» больше, чем у продавца, т. е. стоимость кредитных ресурсов и (или) маржа у этого лизингодателя выше и возможностей для их снижения нет, то компания «В-Лизинг» может оказаться в проигрыше, так как изменить ранее действовавшие условия договора лизинга достаточно сложно. Дело в том, что лизингополучатель, конечно же, не заинтересован в ухудшении для себя условий сделки.

В другой ситуации по каким-то соображениям компания «В-Лизинг» может заняться продажей своего лизингового контракта. Например, ввиду того, что банк выдал кредит только на 1,5 года, а не на желаемые для лизингодателя три года. Заключая при таких условиях договор лизинга, лизинговая компания изначально намеревалась продать контракт и найти партнера-лизингодателя по этой сделке.

Какую в таком случае тактику продажи выбрать и с какой лизинговой компанией предварительно договориться о будущей сделке? По-видимому, лучше продавать контракт той компании, у которой показатель удорожания меньше. Такая тактика позволит «В-Лизинг» не только реализовать задуманное, но и попытаться получить определенную премию от покупателя. Это намерение обусловлено тем, что продается успешно действующий контракт, по которому лизингодателем была:

• во-первых, проведена большая предварительная проектная работа, в ходе которой были согласованы интересы всех участников лизинговой сделки;

• во-вторых, заключены все прямые и косвенные договоры, по которым осуществлено предоставление гарантий, финансирование сделки, приобретение предмета лизинга, поставка имущества лизингополучателю, эксплуатация имущества пользователем;

• в-третьих, в ходе реализации договора были своевременно получены лизинговые платежи, а это означает, что риски по продаваемому контракту существенно снижены.

Следовательно, эффект от реализации сделки купли-продажи договора лизинга может достигаться не только за счет разницы в стоимости денежных средств у лизингодателя, продающего контракт, и лизингодателя, купившего этот контракт, но и за счет экономии расходов по проведению проектной работы по сделке, сокращению рисков по сделке, подтвержденных наличием реального денежного потока.

При проектировании лизинговых сделок следует иметь в виду, что действующим законодательством не запрещена смена лица в обязательстве, когда в соответствии с соглашением между сторонами новый лизингополучатель принимает на себя обязательства старого лизингополучателя по договору лизинга. Однако здесь надо учитывать, что и в Гражданском кодексе, и в Федеральном законе «О финансовой аренде (лизинге)» определено, что «лизингодатель по указанию лизингополучателя приобретает необходимое ему имущество, если иное не предусмотрено в договоре». Поэтому в данном случае смена лица в обязательстве формально будет означать расторжение прежнего договора лизинга и заключение нового договора с новым лизингополучателем на условиях ранее действовавшего договора.

Возвращаясь к сделке купли-продажи лизинговых контрактов между «ВТБ-Лизинг» и Лизинговой компанией «Магистраль Финанс», необходимо обратить внимание на один методологически важный вопрос для статистики лизинга. Для «ВТБ-Лизинг» – это новый лизинговый бизнес, и, соответственно, он должен как таковой учитываться при оценке деятельности данной компании. Однако с точки зрения объемов нового лизингового бизнеса в целом по стране, по региону, по сегменту рынка при расчете лизингоемкости инвестиций эта сделка учитываться не должна, так как один раз она уже была учтена. В противном случае возникнет повторный счет.

На основе данных наших обследований российского лизингового рынка в течение неполных пяти лет имели место 25 известных нам сделок, в ходе которых 22 лизингодателя купили или продали лизинговые контракты на сумму более чем на 56 млрд руб. (без учета сделок по продаже предприятий). В результате этих сделок все права и обязанности переходили в порядке правопреемства к новым собственникам-лизингодателям. Происходила смена лица в обязательстве. При этом денежный поток, который формировался в соответствии с договором лизинга, устремлялся в адрес нового собственника актива. Это происходило при ситуациях купли-продажи:

• отдельных лизинговых контрактов;

• определенного набора лизинговых контрактов;

• лизинговых компаний или сделок по слиянию и поглощению (M&A), когда к новому собственнику переходил весь портфель действующих договоров лизинга.

Согласно п. 2 ст. 132 ГК РФ «предприятие в целом или его часть могут быть объектом купли-продажи, залога, аренды и других сделок, связанных с установлением, изменением и прекращением вещных прав», а в параграфе 8 главы 30 ГК РФ закреплен порядок продажи предприятия (ст. 559), в соответствии с которым «по договору продажи предприятия продавец обязуется передать в собственность покупателя предприятие в целом как имущественный комплекс, за исключением прав и обязанностей, которые продавец не вправе передавать другим лицам».

Изменение прав собственности на имущественный комплекс возможно еще по ряду причин, в том числе при слиянии и присоединении обществ. В соответствии с Федеральным законом от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах» слиянием обществ признается возникновение нового общества путем передачи ему всех прав и обязанностей двух или более ранее существовавших компаний, которые полностью утрачивают свое самостоятельное существование (ст. 16). А согласно ст. 17 этого закона присоединением общества признается прекращение одного или нескольких обществ с передачей всех прав и обязанностей новому обществу. При слияниях и присоединениях новообразованная компания берет под свой контроль и управление все активы и обязательства ранее существовавших компаний, а те, в свою очередь, ликвидируются.

Понятие «поглощение» в российских законодательных актах не применяется. В международных стандартах оценки используется термин «слияния и поглощения», т. е. «mergers and acquisitions» (M&A), где merger – слияние, соединение компаний, а acquisition – поглощение (компании), приобретение одной компанией контрольного пакета акций или значительной части активов другой, передача собственности. Считается, что поглощение компаний можно определить еще и как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее.

Обобщение и систематизация российского и зарубежного опыта позволяют выделить ряд основных целей проведения M&A-сделок в лизинговой индустрии страны, которые предполагают достижение следующих результатов:

• увеличение масштабов лизингового бизнеса и получение повышенной доходности от результатов деятельности лизинговой компании;

• укрепление позиций в определенных сегментах рынка и в регионах, расширение состязательности с конкурентами;

• диверсификацию портфеля лизинговых договоров и снижение рисков;

• увеличение притока денежных средств и относительное сокращение затрат на привлечение финансирования под новые лизинговые проекты;

• усиление менеджмента в новообразованных лизинговых компаниях;

• эффективное использование новых лизинговых продуктов.

Кроме того, мотивацией купли-продажи лизинговой компании могут стать и иные причины. Например: желание относительно небольших лизинговых компаний «выставляться» на продажу либо объединяться с более крупными лизингодателями; привлечение в акционеры лизинговой компании финансовых институтов, которые в дальнейшем будут являться еще и кредиторами; намерение избавиться от непрофильных активов в тех случаях, когда лизинговые компании обслуживают интересы холдингов, но на самом деле – это скорее попытка отвести от себя даже мало-мальские подозрения органов государственного управления в стремлении сокращения или даже ухода от налогообложения.

Реализация цели проведения M&A-сделки, как правило, осуществляется посредством проведения целого ряда этапов, которые подробно рассмотрены в книге автора «Лизинг: статистика развития» [Газман, 2008]. Здесь мы отметим только те обстоятельства, которые имеют отношение к купле-продаже лизинговых контрактов.

При проведении аудита финансовой отчетности покупаемой (поглощаемой) компании и подготовке всех документов, необходимых для проведения сделки, особо следует выделить соглашения, предусматривающие предоставление гарантий договаривающимся сторонам, а также договор о выводе активов из залога, договор о выкупе кредиторской задолженности, договоры цессии и т. п. Необходимо также учитывать, что здесь имеет место еще одна особенность сделок купли-продажи лизинговых компаний. Дело в том, что в данной ситуации в случае смены названий, реквизитов прежнего лизингодателя по ранее заключенным договорам лизинга будет иметь место перемена лиц в обязательстве. Здесь стороны будут руководствоваться нормами ст. 382 ГК РФ, согласно которым право (требование), принадлежащее кредитору на основании обязательств, может быть передано им другому лицу по сделке (уступка требования). Следовательно, расторжения действующих договоров лизинга и заключения новых в данном случае не потребуется. Причем законодатель предусмотрел, что для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

При проведении подобных операций следует осуществлять предварительное согласование сделки с Федеральной антимонопольной службой. То есть здесь применяется разрешительный порядок проведения сделки. Необходимо иметь в виду, что в постановлении Правительства РФ от 30 мая 2007 г. № 334 «Об установлении величин активов финансовых организаций (за исключением кредитных организаций) и совокупной доли финансовых организаций (за исключением кредитных организаций) на товарном рынке в целях осуществления антимонопольного контроля» определены условия получения предварительного согласия антимонопольного органа на совершение сделок и действий, предусмотренных Федеральным законом от 26 июля 2006 г. № 135-ФЗ «О защите конкуренции». В частности, в постановлении правительства определено, что если величина активов лизинговой компании, приобретаемой лицом (группой лиц) в результате одной сделки или нескольких сделок, превышает 10 % стоимости активов по бухгалтерскому балансу на отчетную дату, предшествующую дате подачи ходатайства, то требуется предварительное согласие антимонопольного органа.

Предварительное согласие антимонопольного органа требуется и по сделкам с акциями (долями), активами финансовых организаций, включая лизинговые компании. Порядок согласования закреплен в ст. 29 Федерального закона «О защите конкуренции».

В случае, если имели место нарушения законодательства, то необходимо иметь в виду, что в соответствии с подп. 2 п. 1 ст. 23 Федерального закона «О защите конкуренции» антимонопольный орган может выдать хозяйствующим субъектам обязательные для исполнения предписания о прекращении ограничивающих конкуренцию соглашений и (или) согласованных действий хозяйствующих субъектов и совершении действий, направленных на обеспечение конкуренции. Согласно п. 2 ст. 34 последствия нарушения порядка получения предварительного согласия антимонопольного органа на осуществление сделок признаются недействительными в судебном порядке по иску антимонопольного органа, если такие сделки привели или могут привести к ограничению конкуренции, в том числе в результате возникновения или усиления доминирующего положения.

После заключения сделки происходит переход права собственности. Для этого осуществляется оплата по договору купли-продажи. При расчетах могут использоваться деньги, акции, комбинации денег и акций, другие инструменты, включая опцион на покупку акций и акции на предъявителя. Аккредитив применяется, если он открывается покупателем и оплачивается банком покупателя по предъявлению документов, подтверждающих переход прав собственности на акции (выписки из реестров акционеров); при предоставлении гарантии оплаты третьих лиц – гарантии банка или поручительства надежной компании. За рубежом, например, в Великобритании, США, для этих целей используются эскроу-счета (их еще называют обеспечительными). Эскроу-счета управляются либо крупными финансовыми институтами, либо адвокатом или нотариусом, которые выступают в роли эскроу-агента. Эскроу-счет открывается с целью обеспечения исполнения обязательств вкладчика и клиента. При этом вкладчик помещает деньги, предназначенные для расчетов с клиентом, на эскроу-счет на условиях, предусмотренных договором. В случае подтверждения выполнения клиентом условий, прописанных в договоре, банк направляет сумму вклада с эскроу-счета клиенту. В случае невыполнения условий договора клиентом банк при наступлении оговоренного срока возвращает сумму вклада вкладчику или совершает иные действия, предусмотренные договором.

Затем реализуется уведомительный порядок, т. е. осуществляется уведомление антимонопольного органа о проведенной сделке.

Назад: 4.2. Модель стоимостного состава новых договоров лизинга

Дальше: 4.4. Эмиссионное финансирование лизинга