Книга: Прогноз. Как, наблюдая за погодой, научиться предсказывать экономические кризисы

Назад: Стадный инстинкт

Дальше: Теория экономической погоды

Физики и неудавшиеся философы

Физики бывают разные. Есть, конечно, теоретики, для которых математическая красота является самоцелью и которые, как великий британский физик Пол Дирак, рассматривают процесс физических исследований как «поиск красивых математических уравнений». Другие физики имеют совершенно иное представление и изучают фактические данные, чтобы увидеть, не прослеживаются ли в них значимые закономерности.

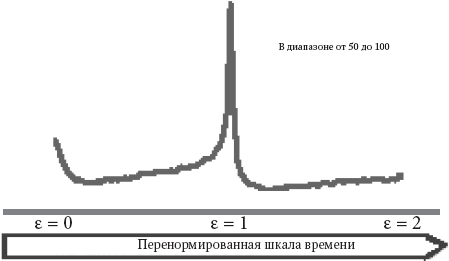

Усредненный объем последовательности временных рядов для фьючерса на индекс DAX

Рис. 11. Универсальный паттерн переключения, усредненный для различных временных интервалов. На рисунке продемонстрировано, как объем сделок увеличивается и при достижении высшей точки происходит смена восходящего тренда на нисходящий, и наоборот. Данный паттерн проявляется независимо от длительности временного интервала ценовых изменений (секунды или месяцы), используемого для анализа (перепечатано с разрешения из Tobias Preis, Johannes J. Schneider, and H. Eugene Stanley, «Switching Processes in Financial Markets», «Switching Processes in Financial Markets», PNAS, 108, 7674–7678 (2012))

В прошлом году именно с такой целью немецкий физик Тобиас Прейс и его коллеги исследовали динамику рыночных цен на интервалах от 10 мс (которыми оперируют высокочастотные трейдеры на фьючерсных рынках) до примерно 10 млрд мс, или нескольких десятилетий (индекс S&P 500 за 40-летний период). Участники рынка много говорят о «бычьих» и «медвежьих» трендах, подразумевая рыночные настроения, отражающиеся в длительных периодах роста или падения цен. Многие исследования показали, что рыночная инерция действительно существует. По словам Прейса, его команде удалось обнаружить универсальный паттерн разворота рынка, когда цены меняют направление своего движения.

Они изучали ситуации, когда рост цен сменяется падением или, наоборот, падения сменялись ростом, назвав их «переключениями». Переключения могут быть идентифицированы (или определены) математически однозначным образом. Такие события находят свое проявление в одинаковых по сути математических паттернах, независимо от рассматриваемых временных масштабов и на различных рынках. Фактически речь идет о характерном признаке, который проявляется в изменениях показателя объема торгов и предсказывает приближающийся разворот направления ценового движения. Базовый паттерн может быть выражен простыми формулами, но более доходчиво данная идея проиллюстрирована на приведенной ниже диаграмме. На рис. 11 показано, как объем отдельных сделок увеличивается при приближении к точке переключения. Заметьте, что этот эффект проявляется не только на каком-то конкретном временно́м интервале, а находит свое отражение в совершенно различных временных масштабах.

В средней части диаграммы показан момент переключения, перед которым объем сделок становится очень большим. Иными словами, люди начинают торговать в больших количествах при приближении точки разворота тренда. Такое поведение, по сути, является одним из первых предупреждающих сигналов о грядущем событии.

По-видимому, данный паттерн описывает универсальный механизм переключения с одного вида коллективного поведения на другой, отчасти напоминающий резкое изменение направления движения стаей птиц. Хотя на самом деле биологи знают, что такие резкие смены курса происходят не потому, что все птицы разом произвели в уме одни и те же рационально оптимальные расчеты и одновременно изменили свое мнение о том, куда в данный момент им следует двигаться. Причина заключается в том, что каждая птица реагирует на действия своих соседей и все изменения передаются по стае лавинообразно. Несколько лет назад проводились эксперименты со скворцами. Результаты позволили предположить, что стаи намеренно формируются таким образом, чтобы управление коллективным полетом осуществлялось с максимальной степенью чувствительности к действиям какой-либо одной птицы. Этим достигается наилучшее восприятие информации, которая может исходить от любого источника. Паттерн, обнаруженный Прейсом и его коллегами, предполагает, что нечто подобное происходит и на рынках. Многие трейдеры следуют в фарватере рыночной тенденции. Затем некоторые из них начинают опасаться потенциально возможного разворота и предпринимают соответствующие действия. Другие, замечая эти действия, начинают следовать их примеру. Распространяющаяся лавина изменившегося поведения приводит к смене рыночной тенденции и вполне может вызвать возникновение нового, противоположно направленного тренда.

Это выраженное в математической форме представление отражает то, чем некоторые из наиболее опытных трейдеров и финансистов владеют на уровне инстинктов. Легендарного финансиста Джорджа Сороса можно считать своего рода Леонардо да Винчи в области инвестирования, своим ярким талантом в этой сфере он выделяется даже среди избранных мировых экспертов. На протяжении четырех десятилетий Сорос, за редким исключением, сумел предвидеть возникновение каждого серьезного кризиса. Он умудрился выйти победителем даже из недавней экономической катастрофы, заработав солидную прибыль в то время, когда крупнейшие инвестиционные банки всего мира понесли убытки.

Как ему это удается? Сорос пытался указать на источник своего успеха в ряде написанных им книг; он описал интуитивно понятным языком свою теорию «рефлексивности», которая построена на тонком взаимодействии между верой и поведением, на том, как теории рынков изменяют человеческое поведение, которое, в свою очередь, влияет на механизмы работы рынков. По собственному признанию Сороса, его теория никогда даже близко не имела того успеха, которого ее автор добился в инвестировании. Теперь он называет себя «плохим коммуникатором» и «неудавшимся философом».

Идеи Сороса подверглись как справедливой, так и несправедливой критике со стороны представителей экономической науки. Справедливости ради стоит сказать, что он описал свою теорию рынков, применяя в основном квалитативные и довольно абстрактные философские термины, и в его видении перспективы явно не хватает научной детализации. Приведенные им аргументы более соответствуют доматематическому периоду развития экономической науки, оставшемуся теперь в далеком прошлом. Однако несправедливо, что идеи Сороса были проигнорированы лишь потому, что они не вписывались в ортодоксальную экономическую доктрину и, по сути, несли в себе угрозу тому, казалось бы, прочному фундаменту, на котором основывается современная экономическая наука – и социальный статус многих экономистов. Но, вполне возможно, что Джордж Сорос окажется тем, кто будет смеяться последним, поскольку его ви́дение рынков (подкрепленное заработанными им миллиардами долларов) вполне соответствует представленным здесь выводам. Когда Сорос пишет, что «каждый “пузырь” состоит из тренда и заблуждения, которые взаимодействуют между собой рефлексивным образом», то далеко не всегда очевидно, что он имеет при этом в виду. Но из всего им написанного, похоже, следует, что он пытался описать существование позитивной обратной связи между реальными событиями, с одной стороны, и человеческим мышлением и реакцией на эти события – с другой.

При этом он делает акцент не на рациональность и знания, а на ошибочность и недостаток этих знаний. Рынок состоит из людей, которые всячески пытаются отличить истинную информацию от ложной и понять, что произойдет в ближайшем будущем. Но они практически всегда делают это настолько несовершенно и в таком приближении, что результат может оказаться как соответствующим реальности, так и очень далеким от нее. Участники рынка по мере понимания ситуации хотят использовать это понимание, чтобы более эффективно направлять свои действия, прибегая к тому, что Сорос называет «манипулятивной функцией». На мой взгляд, здесь слишком много философии, но основные его идеи выглядят разумно. И в этом отношении Сорос находится в хорошей компании вместе с другими экономистами-ренегатами.

Назад: Стадный инстинкт

Дальше: Теория экономической погоды