Книга: Валютные войны

Назад: Глава 9 Дурное обращение с экономикой

Дальше: Глава 11 Завершающий этап войны – купюры, золото или хаос?

Глава 10

Валюта, капитал и сложность

«Сложность лежит не в новых идеях, но в избавлении от старых».Джон Мейнард Кейнс, 1935 г.

Несмотря на теоретические и реальные убытки от кейнсианского множителя и монетаристского подхода к деньгам, все равно существуют основные парадигмы, используемые в политике, когда возникают проблемы с экономическим ростом. Стоит только посмотреть на стимулирующую программу Обамы и «количественное смягчение» Бернанке, чтобы увидеть руку Джона Кейнса и Милтона Фридмана. Такое влияние старой школы является еще одной причиной валютных войн из-за увеличения внешнего долга. Этот долг может быть выплачен только с помощью инфляции и девальвации. Когда возникают проблемы с экономическим ростом, сложно удержаться от того, чтобы брать деньги из других стран с помощью девальвации валют. Нужны решения получше.

К счастью, экономические науки не стоят на месте. В последние 20 лет появилась новая парадигма, включающая поведенческую экономику и теорию сложности. Это новое мышление приходит с некой дозой смирения – практики часто признают границы возможного даже при наличии инструментов. Новые школы избегают претензий на «общую теорию» (как в кейнсианстве) и заявлений о том, что «инфляция везде и всегда является монетаристской» (как у Фридмана).

Самая многообещающая новая школа – это теория сложности. Несмотря на название, теория сложности основана на вполне простых понятиях. Первое заключается в том, что сложные системы не «спущены сверху». Сложные системы создаются в процессе эволюции или с помощью взаимодействия множества автономных частей. Второй принцип – это то, что у сложных систем есть эмерджентные свойства, что, грубо говоря, означает, что целое больше, чем просто сумма частей – вся система будет вести себя таким образом, какой сложно предположить, просто посмотрев на ее части. Третий принцип в том, что сложные системы управляются экспоненциально растущим количеством энергии. Эта энергия может принять множество форм, но суть в том, что когда охват системы увеличивается на 10, то требования к энергии увеличиваются на 1000 и так далее. Четвертый принцип – что сложные системы подвержены катастрофическим крушениям. Третий и четвертый принципы связаны. Когда система достигает определенного уровня, энергия иссякает, потому что отношения между охватом и результатом истощают доступные ресурсы. Вкратце, сложные системы возникают спонтанно, ведут себя непредсказуемо, истощают ресурсы и могут потерпеть сокрушительный крах. Если приложить эту парадигму к финансам, становится видно, куда ведут валютные войны.

Теория сложности имеет сильную эмпирическую базу и широко использовалась в разных областях науки, включая изучение климата, сейсмологию, а также Интернет. Был сделан значительный прогресс в разработке теории сложности для рынков валют и капитала. Тем не менее, когда кто-то рассматривает взаимосвязь человеческого поведения и динамики рынка, появляются некоторые вопросы. Сложность человеческой натуры становится турбокомпрессором для рынка. Человеческая натура, рынки и цивилизация в целом – все это сложные системы, заключенные одна в другой, как русская матрешка. Введение в поведенческую экономику перекинет мост к более широкому рассмотрению теории сложности и того, как основная динамика может предопределить будущее доллара и конец валютных войн.

Поведенческая экономика и сложность

Современная поведенческая экономика зародилась в середине XX века, в социальных науках. Социологами-пионерами в этой отрасли знаний были, например, Стэнли Милгрэм и Роберт К. Мертон, которые проводили эксперименты широкого охвата и анализировали данные, чтобы получить новые знания о человеческом поведении.

Самым большим вкладом Мертона была формализация идеи самореализующегося пророчества[54]. Смысл ее в том, что утверждение, объявленное верным, даже будучи ложным, может стать верным, если само утверждение меняется так, чтобы ратифицировать ложное исходное допущение. Чтобы это доказать, Мертон использовал пример массового изъятия вкладов из банка еще до появления депозитной страховки. Банк может начать день с надежной базы достаточного капитала. Слух о том, что банк ненадежен, пусть и ложный, может заставить инвесторов вывести деньги. Даже лучшие банки не держат у себя 100 % валюты, которую можно выдать на руки, так что настоящее массовое изъятие может заставить банк закрыться. К концу дня банк становится банкротом, делая таким образом ложные слухи правдой. Взаимодействие слухов, отклика, результата и итогового банковского краха – это иллюстрация позитивного контура обратной связи между информацией и поведением.

Мертон и прочие ведущие социологи того времени не были экономистами. Хотя в каком-то смысле, конечно, были, потому что экономика – это изучение человеческих решений, связанных с условиями дефицита. Социологи пролили яркий свет на процесс принятия решений. Бывший гендиректор Bear Stearns Алан Шварц может подтвердить силу самореализующегося пророчества Мертона. 12 марта 2008 года Шварц сообщил телеканалу CNBS: «Мы не наблюдаем никаких проблем с ликвидностью, оставьте уже в покое кризис ликвидности». Сорок восемь часов спустя Bear Stearns дошел до банкротства после угрозы Уолл-стрит вывести миллиарды долларов с кредитных линий. Это стало реальной версией мысленного эксперимента Мертона.

Прорыв во вкладе социальной психологии в экономику произошел с опубликованием результатов экспериментов, проведенных в 1950–60-х годах Даниэлем Канеманом, Амосом Тверски, Полом Словичем и другими[55]. В наиболее известной серии экспериментов Канеман и Тверски доказали, что субъекты исследования при выборе из двух денежных вкладов выбирают тот, у которого есть бо́льшая вероятность быть полученным, даже если доход по нему будет не так велик. Типичный реальный пример подобного – это предложить субъекту такой выбор: а) $4000 с 80-процентной вероятностью выигрыша и б) $3000 со 100-процентной вероятностью выигрыша. Для сторонников теории эффективного рынка это – весьма тривиальная проблема. Выбор $4000 с 80-процентной вероятностью выигрыша имеет ожидаемую ценность в $3200 (4 000 х 0,80). Так как 3200 – это больше, чем 3000, субъект, мыслящий рационально, выберет вариант «а». Оказалось, однако, что 80 % участников выбирают «б». Понятно, что они предпочитают стопроцентный выигрыш, даже если его теоретическая ценность ниже. Иначе говоря, это просто перефразированная пословица «Лучше синица в руке, чем журавль в небе». Однако этот результат произвел эффект разорвавшейся бомбы – это была прямая атака на краеугольный камень финансовой экономики.

С помощью ряда других элегантно построенных и обманчиво простых экспериментов Канеман и его коллеги показали, что субъекты исследований явно предпочитают определенные варианты на основе того, как они подаются, хотя альтернативный вариант принесет точно такой же результат. Эти эксперименты предоставили экономике совершенно новый набор терминов, включая уверенность (желание избежать убытка, также называется избеганием риска), фиксирование (чрезмерное влияние предыдущих результатов эксперимента), изоляция (чрезмерный упор на уникальные характеристики, при этом игнорирование общих характеристик), обрамление (чрезмерный упор на то, как вещи представлены, при этом игнорирование реальных характеристик) и эвристика (эмпирическое правило приближенного расчета). Основная часть работы была представлена под названием перспективной теории, что отсылало к критике теории полезности, используемой финансовой экономикой.

К сожалению, поведенческая экономика использовалась законодателями, чтобы манипулировать, а не для того, чтобы объяснять поведение. Кампания Бернанке по изменению инфляционных ожиданий с помощью печатания денег и девальвации доллара была самой наглой современной версией подобной манипуляции. Однако были и другие. Пропагандистские кампании включали еще и тайные встречи корпоративных генеральных директоров с бизнес-репортерами, которых просили придавать более благоприятный вид бизнес-новостям. У этих манипуляций была и совершенно абсурдная сторона, например, фраза «признаки роста», повторяемая по всем каналам весной 2009 года, когда уровень безработицы в Америке рос ежедневно. Программа Тима Гайтнера «Лето восстановления» в 2010 году – еще один пример: лето пришло и ушло без каких-либо признаков восстановления, но зато с 44 млн американцев, пользующихся продуктовыми талонами. Все эти примеры – это то, что Канеман называл обрамлением, попытки прикрыть происходящее вместо борьбы за результат.

То, что просмотрели Бернанке, Гайтнер и прочие политические бихевиористы, было замечено Мертоном – позитивный эффект, появляющийся от обрамления без повода. Если в экономике все хорошо, то факты будут говорить сами за себя, даже если возникнут проблемы. Наоборот, если с валютой все плохо, а банки закрываются, речи про признаки роста имеют максимум ограниченный и временный эффект, иначе доверие граждан будет полностью потеряно. Когда карта обрамления разыграна несколько раз с нулевым эффектом, граждане автоматически перестанут верить словам официальных представителей, даже когда все улучшится. Это показывает не столько крах поведенческой экономики, сколько ее неправильное использование законодателями.

Поведенческая экономика владеет прекрасными инструментами и может выдавать результат, несмотря на периодически неправильное использование. Ее надо использовать не тогда, когда требуется улучшить результат, а когда нужно ответить на вопрос. Объяснение парадокса кейнсианства – это всего лишь одно из многих возможных приложений поведенческой экономики, которое потом может помочь разобраться с валютными войнами. Кейнсианство ставило своей целью преодолеть парадокс бережливости. Кейнс говорил, что во время экономических кризисов человек может реагировать уменьшением расходов и увеличением накоплений. Однако же, если все делают одно и то же, кризис становится хуже, потому что совокупный спрос отсутствует, что может вызвать закрытие производств и рост безработицы. Предполагалось, что правительственные расходы по кейнсианству закроют эту недостачу частных расходов. Сегодня правительственные расходы выросли так сильно, а государственный долг настолько обременителен, что граждане совершенно правильно ожидают того, что комбинация инфляции, повышенных налогов и дефолта потребуется для того, чтобы закрыть этот долг с помощью средств, достаточных, чтобы его выплатить. Правительственные расходы, не стимулируя частные расходы, просто делают долг еще больше и могут увеличить склонность граждан к накоплению средств. Это загадка, которую, как казалось, решили поведенческие экономисты. Результатом может быть открытие того, что краткосрочная строгая экономия правительства помогает долгосрочным экономическим перспективам, увеличивая доверие и желание тратить.

Теория сложности

Наше определение сложных систем включало спонтанное возникновение, непредсказуемость, наличие экспоненциально возрастающей энергии и потенциал для катастрофического краха. Еще один способ понять сложность – это сравнить ее с тем, что совсем не отличается сложностью. Швейцарские часы могут быть сложными для воспроизведения, но они не сложны по организованности. Количество пружин, спиралей, шестеренок – вот что делает их сложными. Но части не работают вместе. Они соприкасаются, но не взаимодействуют. Один механизм не увеличивается потому, что другой считает, что это хорошая идея. Пружины не превращаются внезапно в жидкий металл. Часы сложны числом деталек, но вот сложность в организации и взаимодействии – это больше, чем просто запутанность.

Сложные системы начинаются с отдельных компонентов, которые называются автономными агентами, принимающими решения и доставляющими результат в систему. Эти агенты могут быть различными видами рыб в пищевой цепи или частными инвесторами на валютном рынке – динамика одинаковая. Чтобы система стала сложной, требуется разнообразие агентов. Если агенты одинаковые, ничего интересного не произойдет. Если они разнообразные, они будут по-разному реагировать на различные раздражители, что, в свою очередь, даст различные результаты[56].

Второй элемент – это связанность. Суть в том, что агенты связаны друг с другом через какой-то канал. Это могут быть провода в случае с электрической сетью или репосты, если говорить о социальных сетях, но каким-то образом у агентов должны быть каналы связи.

Третий элемент – это взаимозависимость, что значит, что агенты влияют друг на друга. Если кто-то не уверен, насколько холодно на улице, и он или она смотрит в окно и видит, что все надели пуховики, он или она тоже могут надеть пуховик. Решение не является автоматическим – можно просто надеть свитер, но в этом случае решение надеть пуховик частично зависит от решения других.

Последний элемент – это адаптация. В сложных системах адаптация важнее изменений, она скорее отсылает нас к обучению. Инвесторы, которые неоднократно теряют деньги на стратегии «покупай и храни», через какое-то время могут понять, что им надо бы рассмотреть другие стратегии. Такое обучение может быть коллективным, если эти уроки распространяются сразу среди всех – без необходимости каждому учиться на своих ошибках. Разнообразные, связанные, взаимозависимые и адаптирующиеся агенты – это основание сложной системы.

Чтобы понять, как работает сложная система, необходимо подумать о силе каждого из четырех элементов. Вообразите, что у каждого есть шкала, на которой значения можно менять от нуля до десяти. При значении, равном одному, система неинтересна. Она может иметь элементы сложности, но там ничего не происходит. Разнообразие почти отсутствует, связанность и взаимозависимость – слабые, и никакой адаптивности нет. При значении, равном десяти, система хаотична. Агенты получают слишком много информации из слишком большого количества источников и не могут принять решения из-за большого количества сигналов.

Сложность наиболее интересна в ситуациях, которые Скотт Пэйдж из Мичиганского университета называет «интересно в промежутках». Это значит, что значение на шкале находится между тремя и семью, и каждое значение отличается друг от друга. Это позволяет иметь приличный объем информации и высокий уровень связи и обучения между агентами, но не так много, чтобы система стала хаотичной. В этом суть сложности – система, которая постоянно выдает результат, не ломаясь при этом.

Еще две характеристики сложных систем для нас являются наиболее важными, так как они приложимы к валютным рынкам и к доллару. Это – эмерджентные свойства и фазовый переход.

Говорить о том, что у системы есть эмерджентные свойства, – это как говорить, что целое больше, чем просто сумма его частей. Вспомним о синергетическом эффекте. Пробовать вкусный, теплый яблочный пирог гораздо привлекательнее, чем смотреть на муку, сахар и яблоки. Когда система обладает высокой сложностью, эмерджентные свойства очень сильны и непредсказуемы. Климат – одна из наиболее сложных систем, когда-либо изучавшихся. Очень сложно составить модель, а достоверные прогнозы можно составлять только за четыре дня. Ураганы – это эмерджентные свойства климата. Их составляющие, такие как низкое давление воздуха, теплая вода, конвекция и тому подобное, можно наблюдать, но невозможно предсказать, когда и где он появится. Мы узнаем о них, только когда видим.

Лучший пример эмерджентного свойства – это, пожалуй, человеческое сознание. Человеческое тело состоит из кислорода, углерода и водорода, с вкраплениями меди и цинка. Если бы кто-то смешал эти ингредиенты в баке, перемешал и даже пропустил бы электричество, ничего бы не произошло. Те же самые ингредиенты, соединенные с помощью ДНК, создают человека. В молекуле углерода нет ничего, что предполагало бы мысль, а в молекуле кислорода – ничего, что предполагало бы речь. Однако сила сложности приводит именно к этим способностям, используя именно эти ингредиенты. Мысль вырывается из человеческого сознания таким же сложным, динамическим образом, как и ураганы – из климата.

Фазовый переход – это способ описать, что происходит, когда сложная система меняет свое состояние. Когда вулкан извергается, он из спящего становится действующим. Когда биржа падает на 20 % в день, она из стабильной становится беспорядочной. Если цена золота удвоится за две недели, доллар из стабильного состояния перейдет в свободное падение. Это все – примеры фазового перехода.

Не каждая сложная система готова к фазовому переходу. Прежде всего, она должна находиться в «критическом состоянии». Это значит, что агенты в системе находятся в таком состоянии, что действия одного приводят к действиям другого так, что в итоге вся система меняется. Хорошим примером фазового перехода системы, находящейся в критическом состоянии, служит лавина. Нормальный снежный покров на плоской поверхности достаточно стабилен, однако такое же количество снега на наклонной поверхности может вызвать лавину. Новый снег может падать, но всего одна снежинка может привести систему в нестабильное состояние. Тогда маленькое количество снега соскользнет вниз и захватит с собой еще и еще, до тех пор, пока весь снег не придет в движение. Можно винить одну снежинку, но на самом деле виновато нестабильное состояние внутренней стороны снега. Снежный покров был в критическом состоянии, и рано или поздно он бы обрушился, и если одна снежинка не вызовет лавину, то ее вызовет следующая.

Такой же процесс происходит во время падения биржи. Покупка и продажа ордеров влияет на рынок так же, как снегопад на лавину. Иногда покупатели и продавцы находятся в нестабильных отношениях, так что один продает нескольким, затем происходит обмен, и в итоге еще больше народу продают ордера инвесторам. Скоро этот каскад выходит из-под контроля, и появляется все больше предварительных ордеров, а стоп-лоссы (поручения закрыть позицию для ограничения убытков) исполняются автоматически. Процесс замыкается. Иногда процесс умирает, в конце концов, и в снегу много маленьких раздражителей, не приносящих вреда. Иногда процесс растет экспоненциально, пока не вмешается что-то извне. Это может принять форму временной приостановки торговли на бирже или даже закрытия продаж. Когда падение останавливается, сложная система может вернуться в стабильное, некритическое состояние – до следующего раза.

Недавние множественные катастрофы в Японии являются прекрасным примером того, как фазовый переход проявляет себя в природе и обществе, и того, как этот переход может перейти из одной системы в другую, когда все они находятся в критическом состоянии. Тектонические плиты, океаны, ураган и биржа – это все примеры раздельных сложных систем. Тем не менее они могут взаимодействовать в межсистемном крахе. В марте 2011 года смещение тектонических плит под Тихим океаном около восточного побережья Японии вызвало сильнейшее землетрясение мощностью в девять баллов. Затем энергия от землетрясения перешла в другую систему – в океан – и вызвала десятиметровое цунами. Цунами ударило по нескольким реакторам, еще раз переместив энергию и вызвав еще одну катастрофу, на этот раз – распад урана и плутония, использованных в реакторах. В конце концов страх перед ядерным заражением привел к падению биржи в Токио, которая упала на 20 % за два дня. Землетрясение и цунами были естественными системами. Реактор – гибридом натурального урана и творением рук человека, а вот биржа – это целиком искусственная система. Тем не менее все они подверглись одному и тому же влиянию.

Важно то, что фазовые переходы могут производить ужасные разрушения из-за незначительных причин – маленькая снежинка может разрушить всю деревню, вызвав лавину. Есть один секрет о так называемых «черных лебедях». Нассим Николя Талеб популяризировал термин «черный лебедь» в своей книге под таким же названием. В этой книге Талеб продемонстрировал «нормальное распределение» как способ понимания риска. Проблема в том, что он разрушил одну парадигму, не предложив замены. Талеб выразил некоторое презрение по поводу математического моделирования, предпочитая надеть мантию философа. Он назвал все возможные катастрофические события «черными лебедями», как если бы сказав: «Все бывает», и – оставил все в таком виде. Термин широко используется аналитиками и политиками, которые понимают сам термин, но не понимают динамики критических состояний и сложностей, стоящих за ней. Однако можно сделать кое-что получше, чем просто передать это кому-то.

Лесной пожар, вызванный молнией, – это достаточно поучительный пример. Неважно, уничтожает огонь одно дерево или миллион акров леса, и то и другое вызвано одним ударом молнии. Простая интуиция может предположить, что большая молния вызовет сильный пожар, а маленькая – слабый, но это не так. Одна и та же молния может вообще не привести к пожару или спалить весь лес – в зависимости от критического состояния. Это та причина, по которой «черные лебеди» застают нас врасплох. Называется это предельными случаями, но точнее будет сказать, что это предельные результаты, полученные в связи с ежедневными событиями. Предельные результаты будут появляться с определенной частотой, потому что именно ежедневные события позволяют им случаться. Мы этого не предвидим, так как события происходят ежедневно. Изучение системы показывает, как ежедневные события становятся черными лебедями. Как и в случае с лавиной, важна не снежинка – важен весь покров.

Стоит упомянуть еще две концепции, связанные с нашим пониманием теории сложности. Первая включает частоту предельных событий по отношению к частоте обычных событий в сложной системе, показанную в виде распределения по уровню. Вторая концепция – это концепция шкалы.

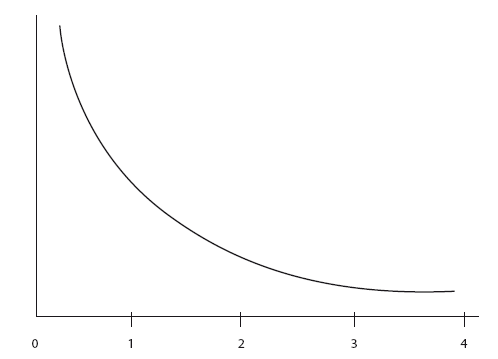

Распределение степеней в виде колокола-кривой, используемое в финансовой экономике, говорит, что обычные события происходят все время, а предельные – почти никогда. Однако колоколообразная кривая – это лишь один вид распределения, есть еще множество других. Распределение степеней по уровням силы, мощности, описывающее множество событий в сложных системах, называется «степенная зависимость». Кривая, соответствующая этой зависимости, показана на рис. 2.

Рис. 2. Кривая, иллюстрирующая распределение степенной зависимости.

Здесь распределение по уровням частоты событий показано на вертикальной оси, а их сила – на горизонтальной. Как и в колоколообразной кривой, предельные события происходят реже, чем обычные. Поэтому кривая снижается, когда двигается вправо. Тем не менее есть несколько важных различий между колоколообразной кривой и степенной зависимостью. Во-первых, колоколообразная кривая (см. рис. 1) «толще» около вертикальной оси. Это значит, что, согласно ей, обычные события происходят чаще, чем при степенной зависимости. Что еще важнее, кривая степенной зависимости не подходит так близко к горизонтальной оси, как колоколообразная. Хвост кривой продолжается вправо и остается отделенным от горизонтальной оси. Это называется «курдюк», что контрастирует с хвостом колоколообразной кривой. Это значит, что предельные события происходят чаще согласно степенной зависимости.

Телевидение и блоги переполнены дискуссиями про «курдюки», хотя это больше похоже на клише, чем на реальное понимание. Что понимается еще меньше, так это роль шкалы. Кривая, показанная на рис. 2, в какой-то момент завершается. Однако в теории она может продолжаться бесконечно, не касаясь горизонтальной оси. Это продолжение обозначает катастрофы очень малой степени вероятности, например десятибалльное землетрясение, никогда не случавшееся.

Есть ли предел длине хвоста? Да, в каком-то месте курдюк коснется горизонтальной оси. Это место будет пределом системы. Размер самой большой катастрофы в системе ограничен размером самой системы. Примером может послужить активный вулкан на удаленном острове. Вулкан и остров представляют собой комплексную динамическую систему в критическом состоянии. Извержения могут происходить раз в несколько столетий, причиняя вред различной степени. Наконец вулкан полностью извергается и остров тонет, ничего не оставляя на поверхности. Событие будет предельным, но ограниченным размером системы – одним островом. Катастрофа не может быть больше самой системы.

Это хорошая новость. Плохая новость в том, что системы, созданные человеком, все время увеличиваются. Энергосистемы становятся больше, дорожные системы расширяются, в Интернете появляются новые узловые точки. Худшая новость в том, что отношение между катастрофическим риском и шкалой экспоненциально. Это значит, что если размер системы удваивается, то риск увеличивается не в два, а в десять раз. Если система еще раз удваивается, риск увеличивается в сто раз. Если еще раз удвоить размер системы, то риск будет больше в тысячу раз, и так далее.

˜Телевидение и блоги переполнены дискуссиями про «курдюки», хотя это больше похоже на клише, чем на реальное понимание.˜

Финансовые рынки – это непревзойденно сложные системы. Миллионы трейдеров, инвесторов и спекулянтов являются автономными агентами. Эти агенты разнообразны по своим ресурсам, риску и предпочтениям. Кто-то будет рисковать миллиардами долларов, кто-то – всего несколькими сотнями. Эти агенты связаны между собой. Они продают и инвестируют в рамках сети обмена, брокерства, автоматических систем и потоков информации.

Взаимозависимость – это тоже характеристика рынков. Когда в начале августа 2007 года запахло кризисом недвижимости, биржа в Токио резко упала. Некоторые японские аналитики удивлялись, почему кризис недвижимости в США влияет на японскую биржу. Причина была в том, что японские ценные бумаги были нестабильны и их можно было продать, чтобы получить валюту для требований маржи в позициях недвижимости США. Этот вид финансовой инфекции взаимозависит от мести.

Наконец, трейдеры и инвесторы обязаны уметь адаптироваться. Они наблюдают внешнеторговые потоки и групповые реакции, учатся с помощью информации, телевидения, цен на рынке, социальных сетей и лицом к лицу – и реагируют соответственно.

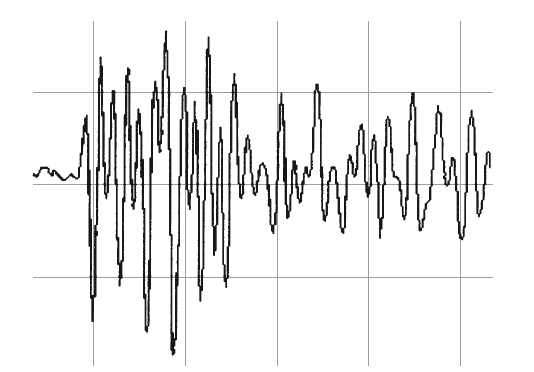

Капитал и валютные рынки представляют собой другую разновидность сложных систем. Эмерджентные свойства можно увидеть в ценовых графиках, которые так любят специалисты. Взлеты и падения, «двойные пики», «плечи и голова» и тому подобные кривые и графики – это примеры эмерджентности, исходящей из сложности всей системы. Фазовые переходы – быстрые предельные изменения – присутствуют в форме провалов и рыночных пузырей.

Большая часть работы на рынках капитала в их качестве сложных систем все еще теоретическая. Однако существует убедительное эмпирическое доказательство, впервые приведенное Бенуа Мандельбротом, что амплитуда и частота некоторых цен на рынке выглядит как распределение по степенной зависимости[57]. Мандельброт показал, что временной график движений цены показывает то, что он называл фрактальным измерением. Фрактальное измерение – это измерение, больше одного и меньше двух, выражаемое как частица типа 1,5. У линии есть одно измерение – длина, у квадрата – два, длина и ширина. Фрактальное измерение 1,5 – это что-то посередине.

Хороший пример – это повсеместно известный график биржи, появляющийся во всех газетах и на финансовых веб-сайтах. График сам по себе состоит более чем из одной линии, там сотни маленьких линий, но он меньше, чем полный квадрат – там очень много пустого места между линиями. Так что он имеет фрактальное измерение между одним и двумя. Непостоянный узор падений и подъемов – это эмерджентное свойство, а острые пики – это фазовые переходы.

Похожая фрактальная модель появляется вне зависимости от того, показывает ли график годы, месяцы, дни или часы, и такие же результаты показывают другие графики – валют и производных рынков. Такие графики показывают движение цен и риск, распределенный согласно степенной зависимости, а модель графика с фрактальным измерением значительно больше одного. Эти черты противоречат нормальному распределению риска и соответствуют степенной зависимости событий в сложных системах. Хотя по этой теории не произведены все нужные исследования, понимание рынков капитала как сложной системы вскоре наступит.

Это снова отодвигает анализ к вопросу об охвате. Какова масштабная линейка валют и рынков капитала и как они влияют на риск? Если катастрофический крах является экспоненциальной функцией шкалы, то каждое увеличение масштаба вызовет увеличение риска. Рынки капитала постепенно увеличивают масштаб, поэтому «черные лебеди» и появляются все в бо́льших количествах и с большей интенсивностью.

Сейчас думать о масштабной линейке рынков капитала – это все равно что пытаться измерить поле до изобретения метра, ярда или фута. Нет никакого измерителя для риска на рынках, учитывающего сложность и динамику критического состояния.

Рис. 3. Образец сейсмографической кривой.

Такие ситуации уже случались. Землетрясения были известны с начала времен, однако шкала Рихтера, которую используют, чтобы измерить интенсивность и частоту землетрясений, появилась только в 1935 году. Землетрясения – это фазовые переходы в сложных системах тектонических плит, а их частота и интенсивность, измеренные по шкале Рихтера, тоже отвечают степенной зависимости. Схожесть биржевых и сейсмографических кривых – не просто совпадение.

Потребуется некоторое время, чтобы соотнести теорию и практику. Кстати, Нобелевская премия по экономике ожидает, скорее всего, того, кто изобретет наилучшую систему координат и внимательно подсчитает угловой коэффициент графика степенной зависимости. Однако нет нужды в том, чтобы ждать этого открытия, не предпринимая никаких исследований. Строить здания на геологических разломах было плохой идеей еще до шкалы Рихтера. Игнорирование сложности и степенной зависимости на рынках капитала – тоже плохая идея. Здание капитализма может рухнуть в любой момент.

Даже сейчас человек может сделать ценные выводы о статистической вероятности риска на рынках капитала и валют. Нет никакой тайны в том, что масштаб этих рынков, вполне хорошо измеренный, сильно увеличился за последние десять лет. Несколько биржевых слияний образовали международную мегабиржу. Дерегулирование разрешило коммерческим и инвестиционным банкам сочетать варианты действий. Забалансовые операции и разделенные потайные средства доставки создали теневую систему банков – такую же огромную, как и видимая ее часть. Между июнем 2000 года и июнем 2007-го, как раз в начале рыночного краха, количество незаконных заграничных биржевых ценных бумаг выросло с $15,7 трлн до $57,6 трлн, то есть увеличилось на 367 %. Между этими датами количество незаконных процентных деривативов выросло с $64,7 трлн до $381,4 трлн, увеличившись на 589 %. Количество незаконных вторичных ценных бумаг выросло с $1,9 трлн до $9,5 трлн, увеличившись на 503 %.

При обычных методах анализа риска Уолл-стрит такие увеличения не опасны. Так как они состоят из долго– и краткосрочных позиций, все это связано между собой мерой рисковой стоимости. Для Уолл-стрит риск всегда в чистой позиции. Если есть длинная позиция стоимостью в $1 млрд, при этом защищенная, и короткая позиция стоимостью в $1 млрд, при этом защищенная почти так же, мера рисковой стоимости вычтет короткую из длинной и заключит, что риск очень низок, почти равен нулю.

Если смотреть с точки зрения теории сложности, все выглядит иначе. В анализе сложных систем короткие позиции не вычитаются из длинных, они добавляются друг к другу. Каждый доллар условной суммы представляет собой связку между агентами в системе. Каждый доллар в условной сумме создает некую взаимозависимость. Если противная сторона приходит к поражению, тогда то, что начиналось как чистая позиция, становится грубой позицией, потому что граница исчезает. На самом деле риск заключается в грубой позиции, а не в чистой. Когда грубая позиция увеличивается на 500 %, теоретический риск возрастает на 5000 % или больше из-за экспоненциальных отношений между шкалой и размером события.

Именно поэтому финансовая система так сильно пострадала в 2008 году. Кредиты ненадежным заемщикам были как снежинки, начинающие лавину. Актуальные потери по таким кредитам все-таки меньше $300 млрд – не так уж и много, если сравнить с общими потерями. Тем не менее, когда лавина началась, все остальное понеслось вместе с ней, и вся банковская система оказалась в зоне риска. Когда были включены ценные бумаги и прочие инструменты, общие убытки составили более $6 трлн, гораздо больше, чем убытки по реальным кредитам. Именно отказ учитывать критическое состояние системы, ее динамики, метрической шкалы объясняет, почему регуляторы «не видели его пришествия» и почему для банкиров масштабы убытков стали «сюрпризом». Они просто использовали не те инструменты и не ту систему расчетов. К сожалению, они все еще делают это.

Когда естественная система достигает критической точки и разрушается с помощью фазового перехода, она проходит через процесс упрощения, который в итоге приводит к сильно уменьшенному масштабу системы, что также уменьшает риск следующего предельного события. Это не является правдой во всех искусственных сложных системах. Помощь государства в виде помощи при кризисе и печатания денег может ненадолго остановить череду неудач, однако не способна полностью убрать риск. Риск связан с системой и никогда не исчезнет.

Решение проблемы риска – сделать систему меньше. Поэтому горнолыжный патруль кидает динамит в те места, где может образоваться лавина, до начала дня. Это снижает риск лавины с помощью уменьшения снежной массы. В мировой финансовой системе сегодня все происходит наоборот. Финансовый лыжный патруль, состоящий из банкиров центрального банка, кидает еще больше снега на гору. Финансовая система сейчас массивнее и сконцентрирована гораздо больше, чем существовавшая в начале рыночного кризиса в 2007 году.

В дополнение к уменьшению мировой финансовой системы есть еще одно решение – сохранить размер, но сделать ее крепче, удерживая агентов от роста. Эквивалентом такого в банковской системе будет увеличение количества банков, но не самих банков. Ведь существовал же (и не так давно) JPMorgan Chase как четыре разных банка: J. P. Morgan, Chase Manhattan, Manufacturers Hanover и Chemical. Раскол сделает финансовую систему более устойчивой. Однако вместо этого банки разрастаются, а их пакеты акций сегодня больше, чем в 2008 году. Это предполагает новый коллапс, больший, чем в 2008 году, и он точно случится. В следующий раз, тем не менее, он будет совершенно другим. Основанный на теоретической метрической шкале, следующий коллапс не будет остановлен государством, так как он будет больше правительств. Пятиметровая морская волна встретится с десятиметровым цунами – и стена падет.

Сложность, энергия и деньги

Использование одновременно инструментов теории сложности и поведенческой теории обеспечивает качественное понимание того, как войны валют будут развиваться, если увеличение долга и печатание денег вскоре не остановятся. Валютные войны будут продолжаться серией побед доллара, за которыми последует его падение. Победы – по крайней мере, ФРС так их называет – будут выглядеть как снятие денежных ограничений, вызывающее инфляцию, которая заставляет остальные страны ревальвировать их валюту. Результатом станет обесценивание доллара – то, чего хочет ФРС. Падение доллара проявится через всемирное политическое согласие заменить доллар как резервную валюту и частное согласие оставить его всем вместе.

Когда случится падение доллара, оно произойдет в двух вариантах – постепенно, а затем неожиданно. Эта формула, использованная Хемингуэем для описания того, как кто-то становится банкротом, – это возможное описание динамики критического состояния в сложных системах. Постепенная часть – это снежинка, которая заставляет двигаться малую часть снега, а внезапная часть – это лавина. Снежинка случайна, лавина – необратима. Обе идеи достаточно просто понять. Что сложно понять – это критическое состояние системы, в которой появляется это случайное событие.

В случае войны валют система – это международная денежная система, основанная на долларе. Все рынки – биржа, рынок ценных бумаг и рынки деривативных инструментов – основаны на этой системе, потому что она обеспечивает долларовую ценность ценных бумаг. Так что когда доллар рухнет, вся финансовая система рухнет вместе с ним.

Вера в доллар среди иностранных инвесторов может оставаться сильной, пока граждане США обеспечивают эту веру. Однако потеря доверия к доллару среди американцев влечет за собой всемирную потерю доверия. Простой пример покажет, как маленькая потеря веры в доллар может привести к полной потере веры.

Начнем с рассмотрения населения США как системы. Для удобства будем считать, что население равно 311 001 000 человек, почти точное число. Все население можно разделить на основе индивидуальных критических порогов – назовем их в нашей модели значением «П». Критический порог «П» каждого человека в системе показывает количество людей, которые должны потерять доверие к доллару прежде, чем этот человек тоже его потеряет. Значение «П» – это мера того, отреагирует ли человек на первый признак изменений или будет ждать более четких признаков перед тем, как отреагировать. Это последняя капля, и у всех эти последние капли разные. Это все равно что спрашивать, сколько людей должно выбежать из загоревшегося театра, прежде чем определенный человек решит выбежать. Некоторые убегут при первом признаке опасности, другие будут нервно сидеть и не двигаться до тех пор, пока бо́льшая часть людей не убежит. А кто-то станет и последним выбежавшим. Индивидуальных критических взглядов может быть столько же, сколько и агентов в системе.

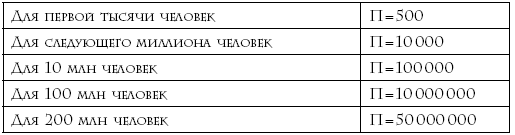

Значения «П» разделяются на пять частей, чтобы показать потенциальное влияние одной группы на другую. В первом случае, показанном в таблице 1, части разделены от самой низкой критической оценки до самой высокой следующим образом:

Табл. 1

Гипотетический критический порог (П) доверия к доллару в США

Вымышленная ситуация начинается с вопроса о том, что случится, если сто человек внезапно перестанут признавать доллар. Перестать признавать здесь значит, что человек отрицает традиционную функцию доллара как посредника обмена, ориентир для оценки и инструмента для установления цен и выполнения прочих счетных функций. Эти сто человек не будут держать свои накопления в долларах, а поменяют все доллары, которые у них есть, на физические активы – такие, как драгоценные металлы, земля, дом и предметы искусства. Они не будут полагаться на возможность продать это имущество за доллары, они будут смотреть только на внутреннюю ценность физических активов. Они будут избегать бумажных активов в долларах, таких, как биржевые, банковские и облигационные счета.

Результатом подобной ситуации будет то, что… ничего не произойдет. Это потому, что самая низкая критическая оценка, разделяемая группой людей в системе, равна: П=500. Это значит, что пятьсот и более людей должны разделять такое мнение. Если только сто человек участвуют в нашем эмпирическом опыте, критическое значение 500 не будет достигнуто и группа в целом не испытает влияния ста человек. Так как оставшиеся значения «П» будут больше 500, то и поведение этих групп не испытает влияния. Ни одна из критических точек не будет задействована. Это пример случайного события, не влияющего на систему. Что-то где-то случилось, но в результате ничего не произошло. Если группа людей, не признающих доллар, не превысит сто человек, такая система будет называться докритической, что значит, что она неуязвима к цепной реакции непризнания доллара.

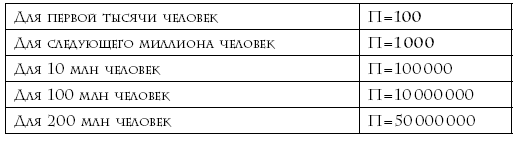

Рассмотрим второй гипотетический случай, отраженный в таблице 2. Группировка людей по размеру группы совпадает с таблицей 1. Эта система критической точки зрения идентична первому варианту, но с двумя маленькими отличиями. Критический порог для первой группы снижен до показателя 100, критический порог второй группы – до 1000. Остальные значения остаются неизменными. Иначе говоря, мы изменили предпочтения 0,3 % населения и оставили предпочтения 99,7 % неизменными. Вот новая таблица критических порогов, с двумя маленькими изменениями.

Табл. 2

Гипотетический критический порог (П) доверия к доллару в США

Что произойдет теперь, если те же сто человек не будут доверять доллару? Во втором случае сто таких человек запустят цепную реакцию для тысячи. Вспомнив метафору, скажем: теперь из театра убегает больше людей. Смотрите вторую строку таблицы: недоверие тысячи человек спровоцирует недоверие миллиона, а для паники 10 млн достаточно недоверия 100 тысяч человек, так что уже и 10 млн перестанут доверять доллару. Теперь реакцию не остановить. Если 10 млн не доверяют доллару, вскоре уже и 100 млн ему не доверяют и, наконец, присоединяются последние 200 млн. Таким образом, в это вовлечено все население США. Доллар как денежная единица потерпел крах и как внутренняя, и как международная валюта. Такая система будет называться сверхкритической, она подвержена катастрофическому обрушению.

Впрочем, стоит привести несколько важных оговорок.

Эти пороги – гипотетические, настоящие значения «П» неизвестны и, вероятно, их невозможно найти. Значения «П» были разбиты на пять групп для удобства. В реальном мире будут существовать миллионы разных критических порогов, так как реальность гораздо сложнее, чем показано выше. Процесс падения системы может быть не резким – от одного порога до другого, – но может распространяться со временем, так как информация распространяется медленно и время реакции отличается.

Однако ни одна из этих оговорок не отрицает главного постулата – самые маленькие изменения в изначальных условиях могут привести к катастрофическому результату. В первом случае не было никакой реакции, а во втором – вся система рухнула, хотя катализатор был таким же, как и предпочтения 99,7 % людей. Маленьких изменений в предпочтениях 0,3 % населения хватило, чтобы изменить результат от нулевого до полного краха. Система эволюционировала от докритической к сверхкритической с помощью совсем незаметных изменений.

Это отрезвляющая мысль для центральных банков и сторонников дефицита. Законодатели часто работают, исходя из постулата о том, что политика может продолжаться как бы по ступеням, без непредсказуемых нелинейных срывов. Печатание денег и инфляция считаются ответом на недостаток совокупного спроса. Дефицит считается приемлемым политическим инструментом для поднятия совокупного спроса, при увеличении бюджетного стимулирования в частном секторе. Печатание денег и дефицитное финансирование продолжаются из года в год, как если бы система всегда была докритической и на нее не было бы никакого внешнего влияния. Вышеприведенная модель показывает, что это не всегда правда. Фазовый переход от стабильности к коллапсу может начаться очень незаметно, с крошечных изменений в восприятии, которые невозможно зафиксировать в реальном времени. Эти слабые места невозможно будет увидеть, пока не произойдет сход лавины. Но тогда будет слишком поздно.

С таким примером того, как работают сложные системы и как может быть уязвим доллар при потере доверия, мы сейчас можем посмотреть на передовую валютной войны, чтобы увидеть, как такие теоретические выкладки могут выглядеть в реальном мире.

История Первой и Второй Валютных войн показывает, что валютные войны – это отчаянный ответ на огромные макроэкономические проблемы. В течение последних ста лет эти проблемы включали избыточные и неоплатные долги. Сегодня, в третий раз за век, излишек задолженности замедляет рост и разжигает валютную войну, и проблема становится глобальной. Европейские государства-заемщики и банки находятся в худшей форме, чем американские. Подъем на рынке недвижимости в Ирландии, Испании и в других местах был таким же отчаянным, как и в США. Даже в Китае, имеющем постепенный рост экономики и обладающем большими торговыми излишками, есть огромная теневая банковская система, которой управляют местные власти, а также – постоянно увеличивающаяся денежная масса и пузырь на рынке недвижимости, который может лопнуть в любой момент.

Мир после 2010-х годов может сильно отличаться от мира 1920-х и 70-х, но огромные не выплачиваемые долги приводят к той же динамике сокращения рискованных рыночных позиций и дефляции офсетных сделок частного сектора путем инфляции и девальвации, исходящих от правительства. Факт того, что именно эта политика в прошлом привела к экономической катастрофе, не заставил правительство остановиться.

Каковы перспективы избегания этих неблагоприятных исходов? Каким способом, провоцирующим рост, может быть снижен общий излишек задолженности? Некоторые аналитики считают, что политическая борьба за государственные расходы – лишь поза, и что однажды вопрос встанет ребром, а ответственные люди, наконец, начнут делать верные вещи. Другие полагаются на очень спорные прогнозы роста, процентные ставки, уровень безработицы и прочие ключевые факторы, которые, как предполагается, проложат путь от дефицита к стабильности. Есть некоторые веские причины, чтобы смотреть на эти прогнозы критически или даже с некоторой долей пессимизма. Причина связана с динамикой самого общества. Как валютные войны и рынки капитала являются примерами сложных систем, так и эти системы формируют часть еще бо́льших систем, с которыми они связаны. Структура и динамика этих бо́льших систем точно такая же – кроме того, что масштаб больше, а риск выше.

Ученые, изучающие теорию сложности, Эрик Чейссон и Джозеф Тэйнтер, объяснили, почему политика расходов, скорее всего, не принесет дохода и почему за этим могут последовать валютные войны и крах доллара. Чейссон, астрофизик, является ведущим теоретиком в области сложности в эволюции. Тэйнтер, антрополог, также ведущий теоретик в той же области, но с точки зрения краха цивилизации. Их теории, сложенные вместе и рассматриваемые в связи с рынками капитала, на которые влияет современная политика, должны дать нам паузу.

Чейссон рассматривал все сложные системы – от космических до субатомных – и сфокусировался на таком объекте, как жизнь в целом и человечество в частности, назвав его одной из самых сложных систем из всех, когда-либо обнаруженных. В своей книге «Космическая эволюция» он рассматривает энергетическую потребность, ассоциируемую с увеличивающейся сложностью, и, в частности, энергетическую плотность системы, которая связана с энергией, временем, сложностью и масштабом.

Чейссон постулирует, что вселенную лучше всего рассматривать как постоянный поток энергии между радиацией и материей[58]. Динамика потока создает больше энергии, чем необходимо для конверсии, обеспечивая «свободную энергию», необходимую для поддержки сложности. Вклад Чейссона был в том, чтобы эмпирически определить сложность как отношение свободного потока энергии к плотности в системе. Иначе говоря, чем проще система, тем больше энергии ей требуется, чтобы поддерживать свой размер и занимаемое место. Теории Чейссона аргументированны, начиная от базовых законов термодинамики и заканчивая более новыми сложными наблюдениями увеличения порядка и сложности во вселенной.

Вполне понятно, что Солнце использует больше энергии, чем человеческий мозг, так как оно намного больше мозга. Однако если принять во внимание разницу масс, то, если измерять в стандартных чейссоновских единицах, оказывается, что мозг использует в 75 000 раз больше энергии, чем Солнце. Чейссон также определил сущность, гораздо более сложную, чем человеческий мозг, – само общество в цивилизованной форме. Это неудивительно – в конце концов, общество, состоящее из личностей с мозгом, должно вылиться во что-то большее, чем сами личности. Это полностью соответствует теории сложности – ведь цивилизация обретает при слиянии отдельных агентов в одно целое эмерджентное свойство, то есть целое – больше, чем просто сумма его частей. Главной находкой Чейссона стало то, что цивилизация использует в 250 000 раз больше энергии, чем Солнце, и в миллион раз больше, чем Млечный Путь.

Чтобы увидеть связь этого с макроэкономикой и рынками капитала, надо начать с понимания того, что деньги – это запасенная энергия. Классическое определение денег включает выражение «запас ценностей», но какая именно ценность запасена? Обычно ценность – это продукт труда и капитала, при этом и то, и другое энергетически интенсивно. В самом простом случае пекарь делает буханку хлеба, используя ингредиенты, оборудование и свой собственный труд. Всё из перечисленного использует энергию или является продуктом других форм энергии. Когда пекарь продает буханку за деньги, деньги представляют собой запас энергии, пошедшей на выпекание хлеба. Эта энергия может быть выпущена, когда пекарь приобретает товары или услуги (например, покраску дома, давая деньги маляру). Денежная энергия теперь выпущена в форме времени, усилий, оборудования и материалов маляра. Деньги работают как батарейка. Батарейка берет энергию, хранит ее какое-то время и снова выпускает, когда она нужна. Деньги запасают энергию точно так же.

Этот перевод энергии в деньги нужен, чтобы приложить работу Чейссона к реальным операциям рынков и общества. Чейссон рассуждает на самом высоком макроуровне, устанавливая общую массу, плотность и поток энергии в обществе. На уровне индивидуальных экономических отношений внутри общества обязательно нужно иметь что-то для измерения свободных потоков энергии Чейссона. Деньги – это самый удобный и измеримый количественно инструмент для этой цели.

Антрополог Джозеф Тэйнтер продолжает эту тему, предлагая связанный, но более тонкий анализ потока, который тоже основан на теории сложности. Понимание теории Тэйнтера упрощается с помощью использования ассоциативной модели «деньги = энергия».

Специализация Тэйнтера – крах цивилизаций. Это было любимой темой историков и ученых с того момента, как Геродот задокументировал подъем и падение древней Персии в V веке до н. э. Тэйнтер в своей наиболее амбициозной работе «Крах сложных систем» анализирует падение двадцати семи различных цивилизаций за период 4500 лет, начиная от почти неизвестной цивилизации Качин в верхней Бирме (III тысячелетие до н. э.) до широко известных Римской империи и Древнего Египта[59]. Он рассматривает огромное количество факторов, которые могут объяснить коллапс, включая истощение ресурсов, природные катастрофы, вторжения, экономический упадок, проблемы в социальной сфере, религию и бюрократию. Его работа – это проявление изобретательности истории, причин и процессов падения цивилизаций.

Тэйнтер стоит на той же почве, что и Чейссон и прочие теоретики от теории сложности, демонстрируя, что цивилизации – это сложные системы[60]. Он показывает, что, поскольку сложность системы увеличивается, вклады, которые требуются для поддержания системы, увеличиваются экспоненциально – именно то явление, которое Чейссон позже определит с точки зрения сложности в целом. Говоря о вкладе для поддержания системы, Тэйнтер имеет в виду не совсем те единицы измерения энергии, которые использует Чейссон, но, скорее, разнообразные запасы энергии, включая труд, урожай, орошение и продукты, и всё из этого может быть переведено в деньги и использоваться для транзакций. Тэйнтер даже пошел дальше в своем анализе и показал, что не только вклады увеличиваются экспоненциально вместе с масштабом цивилизации, но и продукция цивилизаций и государств уменьшается с каждым увеличением вклада, если измерять в предоставляемых услугах и общественных благах.

Это феномен, знакомый любому экономисту-первокурснику – закон сокращающихся доходов. В сущности, общество просит своих членов платить больше налогов, и они получают меньше государственных услуг. Феномен сокращающихся доходов представляет собой арку, которая сначала поднимается, затем становится плоской и, наконец, снижается. Таким образом, арка-кривая сокращающихся доходов совпадает с кривой зарождения, упадка и разрушения цивилизаций.

Основная идея Тэйнтера заключается в том, что отношения между людьми и обществом с точки зрения прибыли и расходов со временем меняются. Споры о том, «хорошее» ли правительство или «плохое», налоги «высокие» или «низкие», лучше всего разрешаются помещением общества на обратную кривую. В начале цивилизации доходы от вкладов в развитие очень высоки. Относительно малый вклад времени и усилий в проект орошения может принести достаточно большой доход в виде еды фермеру. Краткие периоды военной службы, поделенные между всеми членами общества, могут принести мир и безопасность. Сравнительно малые бюрократические усилия для организации орошения, защиты и прочих услуг того же рода могут быть весьма эффективными – в отличие от ситуационного наблюдения.

В начале цивилизации бюджет, использованный для изобретения огня, был равен нулю, а вот преимущества от его изобретения были неисчислимы. Сравним это с затратами на разработку нового поколения «Боингов», которые не оказали особого влияния на развитие воздушных путешествий. Эта динамика имеет неразрывную связь с предполагаемой выгодой от увеличения государственных расходов.

˜В сущности, общество просит своих членов платить больше налогов, и они получают меньше государственных услуг.˜

С течением времени и с увеличением сложности доходы от инвестирования в общество начинают снижаться и становятся отрицательными. Когда завершены простые проекты орошения, общество переключается на более крупные проекты, покрывающие большее пространство, но с гораздо меньшим количеством воды. Бюрократические организации, вначале эффективные, превращаются в препятствия на пути к улучшению и больше заботятся о собственной сохранности, чем о том, чтобы служить обществу. Элита, управляющая общественными институтами, постепенно начинает пристальнее следить за своим куском пирога, чем за благосостоянием общества в целом. Элита общества идет от управления к паразитированию. Она ведет себя как пиявка на теле общества и принимает участие в том, что экономисты называют мздоимством, или аккумуляцией богатства с помощью непродуктивных способов – например, финансовое дело в эпоху постмодерна.

К 2011 году скопилось достаточно доказательств того, что США опустили обратную кривую до того уровня, где усилия большего количества людей приводили к тому, что общество получало меньшую, тогда как элита – бо́льшую часть дохода. 25 менеджеров фондов хеджирования имели на счетах более $22 млрд в 2010 году, тогда как 44 млн американцев пользовались продуктовыми талонами. Зарплата директоров за год (с 2009-го до 2010-го) увеличилась на 27 %, тогда как более 20 млн американцев были безработными или хотели работать, но найти работу не могли. Среди занятых американцев на государство работало большее количество людей, чем в сферах строительства, земледелия, рыболовства, шахтерского дела и прочих.

Один из лучших способов измерить отношения мздоимства между элитой и обычными гражданами в экономике в эпоху стагнации – это коэффициент Джини, мера неравенства доходов; чем выше коэффициент, тем больше неравенство. В 2006 году, вскоре после того, как начался кризис, коэффициент в США достиг пика в 47, что сильно отличалось от самого низкого показателя в 38,6, установленного в 1968 году после двух десятилетий стабильного доллара, привязанного к золоту. В 2007 году коэффициент Джини стал снижаться, но опять поднялся в 2009-м и продолжал расти. Коэффициент Джини для США приближается к коэффициенту для Мексики, которая является классическим олигархическим обществом, характеризующимся неравномерным распределением доходов и концентрацией богатства в руках элиты.

Другой вариант измерения мздоимства элиты – это коэффициент количества денег, заработанных 20 % американцев, в сравнении с количеством, заработанным теми, кто живет за чертой бедности. Эта пропорция изменилась с 7,7: 1 в 1968 году до 14,5: 1 в 2010-м. Эти тренды в обоих коэффициентах совпадают с исследованиями Тэйнтера по поводу падения цивилизаций. Когда общество предлагает своей основной части отрицательный доход, эта часть выходит из игры, что дестабилизирует общество.

В своей теории сокращающихся доходов Тэйнтер находит независимую переменную для краха цивилизации. Более традиционные историки указывали на такие факторы, как землетрясения, засухи или нашествия варваров, но Тэйнтер показывает, что цивилизации, которые были побеждены варварами, до этого отражали нашествия варваров не один раз, а цивилизации, разрушенные землетрясениями, и до этого отстраивались после землетрясений. Что в итоге важно, так это не нашествие или землетрясение, но – ответ на это. Те общества, которые не перегружены налогами, могут спокойно восстановиться после кризиса, а те, что перегружены, быстро сдаются. Когда варвары в конце концов победили Римскую империю, они были встречены с распростертыми объятиями; не было никакого сопротивления. Фермеры, веками страдавшие от римской политики обесценивания валюты и огромных налогов, считали, что варвары не могут быть хуже римлян. На самом деле в силу того, что варвары оперировали гораздо более простыми понятиями, чем римляне, они могли предложить земледельцам защиту по низкой цене.

Тэйнтер добавляет еще одно важное наблюдение, которое имеет явное отношение к обществу XXI века. Есть разница между крахом всей цивилизации и крахом отдельных обществ или наций внутри цивилизации. Когда Рим пал, это был крах всей цивилизации, потому что не было никакого независимого общества, чтобы занять его место. Напротив, европейская цивилизация не рухнула снова после XVI века, так как каждую освобождающуюся нишу тут же занимало другое государство. Падение Испании или Венеции совпало с подъемом Англии или Нидерландов. С точки зрения теории сложности сегодняшний глобализированный мир скорее напоминает зависимые районы Римской империи, чем автономные государства средневековой и современной Европы. С точки зрения Тэйнтера, «коллапс, если и когда он снова случится, в этот раз будет всемирным. Государство не сможет потерпеть крах в одиночестве. Оно потянет за собой всю мировую цивилизацию».

Суммируем сказанное выше. Чейссон показывает, как и зачем сложным системам, например цивилизациям, требуется экспоненциально возрастающее количество энергии, чтобы увеличиваться, а Тэйнтер показывает, как эти цивилизации начинают приносить отрицательный доход в обмен на вклады и в итоге терпят крах. С точки зрения модели Чейссона, деньги служат как мера отношений между инвестициями и доходом, так как с их помощью можно запасать энергию. Рынки валюты и капитала – это тоже сложные системы, вписанные в еще большую тэйнтеровскую модель цивилизации. Когда общество становится более сложным, ему требуется все больше денег, чтобы расти. В какой-то момент выпуск продукции и налоги больше не могут поддерживать общество, и элита пускается на всяческие ухищрения, например кредиты, обесценивание валюты, увеличение дохода или стоимости без увеличения капиталовложений и прочие формы псевдоденег, которые делают мздоимство проще, чем производство чего-либо. Эти методы работают краткий период времени – до того, пока иллюзия псевдороста не исчезает под натиском угрозы потери богатства и неравенства доходов.

В этот момент общество располагает выбором из трех вариантов – упрощение, завоевание или крах. Упрощение – это добровольная попытка уменьшить масштаб общества и вернуть отношение между инвестициями и доходом на более приемлемый и устойчивый уровень. Примером современного системного упрощения будет девальвирование политической власти и экономических ресурсов в Вашингтоне и распределение этого между пятьюдесятью штатами в рамках укрепленной федеральной системы. Завоевание – это попытка забрать ресурсы у соседей силой с целью обеспечить новый доход. Валютные войны – это лишь попытка бескровного завоевания. Крах – это внезапная, не добровольная и хаотическая форма упрощения.

Является ли Вашингтон новым Римом? Зашел ли Вашингтон так далеко по дороге высоких налогов, увеличения бюрократии и работы себе на благо, чтобы социальные инвестиции давали отрицательные результаты? Правда ли то, что некоторые финансовые, организационные и бизнес-верхи так связаны с правительством, что они участвуют в огромном заговоре для создания негативных социальных последствий? Правда ли, что так называемые рынки так развалены вмешательствами, манипуляциями и кризисами, что больше не могут предложить адекватных ценовых сигналов для распределения ресурсов? Когда в следующий раз появятся варвары, в какой бы то ни было форме, каким будет сопротивление среднего гражданина, учитывая то, что можно либо дать коллапсу продолжаться, либо заставить элиту платить за себя?

История и теория сложности предполагают, что эти вопросы – не идеологические. Это аналитические вопросы, уместность которых родилась из опыта цивилизаций за пять тысячелетий и увеличения сложности в природе за десять миллиардов лет. Наука и история предоставили полный набор знаний, используя энергию, деньги и сложность для понимания риска краха доллара в середине войны валют.

Самое важное тут – это то, что система безотлагательной проблемы – валют, рынков капитала и деривативов – это социальные изобретения и могут быть изменены обществом. Самая худшая динамика пугает, но ее можно избежать. Еще не поздно отойти от края бездны и обеспечить безопасность мировой денежной системы, основанной на долларе. К сожалению, простые решения не рассматриваются элитой, которая контролирует систему и кормится ее сложностью. Сокращающийся предельный доход вреден для общества, но полезен для тех, кто находится на другом конце доходов – как минимум, пока эти доходы не иссякнут. Сегодня финансовые ресурсы извлечены из общества и направлены прямо к элите в форме налогов, ипотечного мошенничества, ростовщических потребительских кредитов, кризисных цен и бонусов. Пока граждане раздавлены весом этих налогов, коллапс все более вероятен. Финансовая система должна быть возвращена к своей роли координатора торговых операций, а не завязываться сама на себе. Теория сложности указывает путь к безопасности с помощью упрощенных и маленьких организаций. Удивительно, но министр финансов Гайтнер и Белый дом способствуют развитию масштабной и концентрированной банковской индустрии, включая прото-глобальный центральный банк, размещающийся в МВФ. Любой успех в этом начинании просто ускорит падение доллара.

Назад: Глава 9 Дурное обращение с экономикой

Дальше: Глава 11 Завершающий этап войны – купюры, золото или хаос?